Центральный банк россии: функции и структура цб рф

Содержание:

Инструменты ЦБ

Посредством каких инструментов может выполнять свои функции ЦБ России? Исследователи выделяют следующий их перечень:

- утверждение ключевой ставки по основным операциям;

- формирование резервных требований;

- осуществление транзакций на открытом рынке;

- кредитование и рефинансирование коммерческих финансовых учреждений;

- валютное регулирование;

- эмиссия собственных активов.

В целом, как мы видим, отмеченный перечень инструментов коррелирует с ключевыми функциями Центробанка. Управленческие активности ЦБ РФ осуществляются посредством издания особых нормативно-правовых актов — приказов, указаний. Законодательством РФ могут определяться иные инструменты, позволяющие реализовывать основные функции ЦБ РФ.

Итак, мы рассмотрели основные особенности деятельности Центробанков как кредитно-финансового института в целом, а также Банка России в частности. Основные функции ЦБ кратко можно представить в следующем перечне:

- макроэкономическое регулирование в корреляции с социальными задачами;

- обеспечение устойчивости финансовой системы государства;

- эмиссия национальной валюты и обеспечение оборота наличности в стране.

Их выполнение предполагает наделение Центробанка необходимыми полномочиями в части взаимодействия с другими ведомствами. Но каким должен быть их объем? Рассмотрим данный вопрос в контексте взаимодействия ЦБ и других органов власти.

Структура центрального аппарата Банка России

Председатель Банка России

Э.С. Набиуллина

Первый заместитель Председателя

О.Н.

Скоробогатова

Департамент национальной платежной

системы

А.С.

Бакина

Департамент

финансовых технологий

И.В.

Зимин

Департамент

проектов и процессов

В.С. Казарин

Департамент информационных

технологий

З. Н. Кахруманова

ТЦ «Нудоль» Банка России

С.Е. Кутасов

Операционный

департамент

А.А.

Попов

Первый заместитель Председателя

Д.В. Тулин

Заместитель Председателя

О.В. Полякова

Департамент надзора за

системно значимыми кредитными

организациями

Служба текущего банковского

надзора

Б.А.

Шабля

Заместитель Председателя —

руководитель Главной инспекции Банка России

В.А.

Сафронов

по вопросам организации инспекционой деятельности

в отношении

КО подчиняется Д.В. Тулинупо вопросам

организации инспекционой

деятельности в

отношении НФО подчиняется В.В. Чистюхину

Департамент обеспечения

банковского

надзора

А.С.

Данилов

Департамент финансового

оздоровления

А.Ю.

Жданов

Департамент банковского

регулирования

А.А.

Лобанов

Первый заместитель Председателя

С.А. Швецов

Департамент стратегического развития

финансового рынка

М.А.

Ковригин

Департамент противодействия

недобросовестным практикам

В.В.

Лях

Служба по защите прав потребителей и

обеспечению доступности финансовых услуг

М.В.

Мамута

Департамент

корпоративных отношений

Е.И.

Курицына

Департамент допуска и прекращения

деятельности финансовых организаций

Л. А. Тяжельникова

Первый заместитель Председателя

К.В. Юдаева

Департамент

финансовой стабильности

Е.О.

Данилова

Служба

анализа рисков

А.П.

Дымов

Департамент международного сотрудничества

А.С. Липин

Департамент

исследований и прогнозирования

А.Г.

Морозов

Департамент статистики

Е.В.

Прокунина

Заместитель Председателя

М.Ю.

Алексеев

«РОСИНКАС»

В.В. Медведев

Департамент наличного денежного

обращения

А.И.

Лахтиков

Заместитель Председателя

Р.Н.

Вестеровский

Университет Банка

России

А.Ю.

Афонин

Департамент кадровой

политики

П.Н.

Панкин

Департамент недвижимости

Банка России

В.Ю. Тарасов

Департамент

закупок Банка России

М.В. Тимошенко

Заместитель Председателя

А.Б. Заботкин

Департамент

денежно-кредитной политики

К.В.

Тремасов

Заместитель Председателя

Г.А. Зубарев

Департамент безопасности

Банка России

С.В. Петрищев

по некоторым вопросам подчиняется Председателю Банка России

Межрегиональный центр

безопасности Банка России

Ю.Г. Бочаров

Департамент информационной

безопасности

В.А.

Уваров

Заместитель Председателя

А.В. Кружалов

Департамент полевых

учреждений

О.Н. Беленко

Департамент регулирования

бухгалтерского учета

М.С.

Волошина

Главный бухгалтер — директор

Департамента бухгалтерского учета и отчетности

И.Ю.

Грановская

Финансовый департамент

О.И. Солодухина

Административный

департамент

С.Б. Якушин

Заместитель Председателя

Д.Г.

Скобелкин

Представительство Центрального Банка Российской

Федерации (Банк России) в Китайской Народной

Республике, г. Пекин

В.Е. Данилов

Департамент финансового мониторинга и

валютного контроля

И.В.

Ясинский

Заместитель Председателя

В.В.

Чистюхин

Департамент

страхового рынка

Ф.Г.

Габуния

Департамент

микрофинансового рынка

И.А.

Кочетков

Департамент инвестиционных финансовых посредников

К.В.

Пронин

Департамент инфраструктуры финансового рынка

Л.К.

Селютина

Главный аудитор Банка России

В.П. Горегляд

Департамент внутреннего аудита

Н.Н.

Суриков

Юридический

департамент

А.Г. Гузнов

Аппарат Банка России

Г.В. Мечкова

Департамент

операций на финансовых рынках

А.В.

Каштуров

Департамент

управления данными

А.А.

Луковников

Департамент по

связям с общественностью

М.В.

Рыклина

Функции центрального банка

Опираясь на мировой опыт, можно сформулировать основные функции центрального банка:

- Эмиссия денег. Центральному банку страны, как правило, принадлежит монопольное право эмиссии (создания) наличности (банкнот и монет). Что касается депозитных денег, то их эмитируют (выпускают) как центральный банк, так и коммерческие банки. Центральный банк выпускает депозитные деньги путем рефинансирования коммерческих банков, кредитования правительства, проведения операций на открытом и на валютном рынке.

- Регулирование денежного рынка путем использования инструментов денежно-кредитной политики. В современных условиях это — важнейшая функция центрального банка. Он занимается разработкой и реализацией денежно-кредитной политики с целью обеспечения в конечном итоге устойчивого развития экономики через ценовую стабильность.

- Банк банков. Центральный банк осуществляет кредитно-расчетное и кассовое обслуживание коммерческих банков. Он выступает для банков кредитором последней инстанции, обеспечивает надежное и эффективное функционирование платежной системы.

- Регулирование банковской деятельности и надзор. Эта функция тесно связана с предыдущей. В последнее время наблюдается тенденция расширения регулятивной, а в некоторых странах и надзорной функции центрального банка, что обусловлено глобализацией банковского дела, повышением уровня риска банковской деятельности.

- Банк правительства. Выполняя эту функцию, центральный банк осуществляет кредитно-расчетное обслуживание центральных органов власти, выступает в роли платежного агента правительства по обслуживанию государственного долга, а также в качестве его финансового советника и консультанта.

- Формирование и управление золотовалютными резервами. Центральный банк использует резервы для покрытия дефицита платежного баланса страны, поддержки обменного курса национальной валюты.

- Центральный банк — это информационно-аналитический и статистический центр денежно-кредитной системы. Он разрабатывает правила и положения, регламентирующие осуществление банковских операций, определяет порядок ведения бухгалтерского учета в банках, составление и предоставление финансовой и статистической отчетности в банковской системе. Центральный банк занимается анализом и прогнозированием экономической ситуации в стране (на макроуровне), мониторингом реального сектора экономики, составлением банковской и монетарной статистики.

- Представительная функция. Центральный банк представляет интересы государства во взаимоотношениях с центральными банками других государств, с международными банками и валютно-финансовыми организациями.

Результаты работы банковского сектора

Прибыль всех кредитных учреждений страны в 2020 году выросла в пять раз: со 192 млрд руб до 929 млрд руб. Остаток резервов увеличился на трис половиной процента за год (до 1352 млрд руб.). Объем заимствований у ЦБ сократился в два раза, объем депозитов казначейства сократился в полтора раза, удельный вес привлеченных от ЦБ средств в пассивах сократился до 3,4 процента, а от казначейства – до 0,4 %.

В декабре 2020 года банки РФ получили прибыль в сумме 141 млрд руб. (в декабре 2020 года был отмечен убыток 72 млрд руб.). Остаток резервов на потери сократился на 4,7 %, в то время как в 2020 году наблюдался прирост резервов на четыре с половиной процента. Просроченная задолженность по корпоративным займам сократилась на 8,9 %, а по розничным – на 0,7 %. В 2020 году просроченная задолженность по корпоративным кредитам за год не изменилась (6,3 %), а по розничным — сократилась до 7,9 %. Чтобы получить более достоверную информацию о финансовом состоянии заемщиков, к концу 2017 года ЦБ планирует создать реестр залогов по кредитам. Это позволит отслеживать и предотвращать появление основной проблемы банковской системы — выдачу кредитов заемщикам, которые не могут предоставить качесвенный залог.

Кредитно-депозитный мультипликатор

В процессе достижения целей деятельности Банк России оказывает воздействие на коммерческие банки. Это влияние создает некую закономерность, которая получила название кредитно-депозитного мультипликатора. Его суть заключается в существовании зависимости между объемом денег, который коммерческие банки должны хранить в Центробанке в качестве резервов, и кредитами, которые выдаются этими банками.

Если ссуды, которые выдают коммерческие банки, растут, то объем резервов уменьшается. В том случае, когда у банка нет возможность обеспечить необходимый для его функционирования объем резерва, он должен отказать от выдачи кредитов. В ситуации, когда существует избыток резервов, коммерческие банки могут создавать депозиты и выдавать кредиты вновь.

Организация деятельности Банка России по отношению к кредитным организациям

Если принимать во внимание все цели Банка России, можно сделать вывод о том, что главная задача банка заключается в том, чтобы как можно сильнее минимизировать последствия от потери ликвидности кредитными организациями. Для того чтобы решить эту задачу, банк должен максимально снизить риск падения ликвидности, которое не может быть контролировано

Следует отметить надзорную функцию Банка России. В ходе своей деятельности Центробанк не может вмешиваться в деятельность кредитных организаций. Однако он имеет все законные возможности осуществлять проверки таких организаций. Для этого могут привлекаться как сотрудники самого Центрального банка, так и аудиторские компании. Кроме того, данная функция проявляется еще и в том, что Банк России проводит контроль над тем, в какой степени кредитные организации соблюдают банковское законодательство.

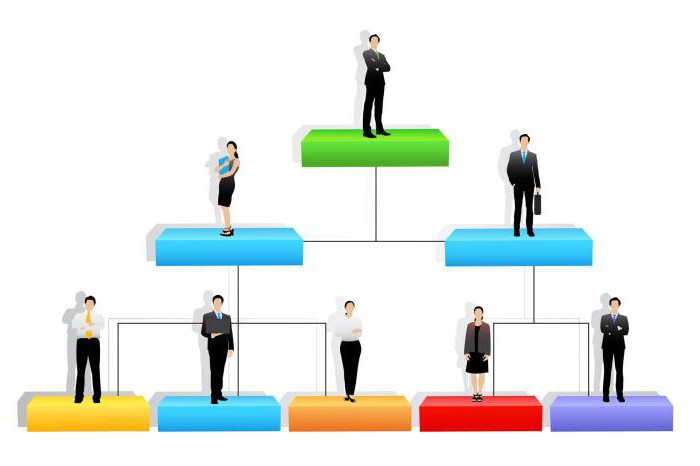

Управленческая структура

Существуют три ветки власти: судебная, законодательная и исполнителя. Центральный банк является тоже одним из органов власти, но он не входит в состав ни одной из перечисленных выше структур.

Для того чтобы осуществлять эффективное регулирование денежно-кредитной сферы, банк имеет право издавать акты, которые должны быть исполнены федеральными органами и местным самоуправлением. Также эти акты являются обязательными для юридических и физических лиц, которые осуществляют свою деятельность на территории Российской Федерации.

Руководство Банка России представлено председателем. Он не избирается, а назначается Государственной думой Российской Федерации. Срок его пребывания на посту составляет четыре года. Помимо председателя, в управленческую структуру Банка России входит совет директоров, Национальный банковский совет, а также все начальники главных управлений Центрального банка. За управление банком отвечает Совет директоров. Он состоит из тринадцати человек. В его состав входит председатель банка и еще двенадцать членов. Эти двенадцать человек работают на постоянной основе.

Задачи центрального банка

центрального банка

- обеспечение устойчивости национальной денежной единицы (таргетирование инфляции);

- обеспечение надежности денежно-кредитной системы страны;

- обеспечение эффективного функционирования платежной системы страны.

Для выполнения вышеуказанных задач центральный банк, с одной стороны, должен быть полностью независимым от правительства, но с другой стороны, при проведении денежно-кредитной политики действия центрального банка должны быть согласованны с действиями органов государственного управления.

Независимость центрального банка является ключевым аспектом и в последнее время имеет политический подтекст. В частности, Европейский союз принял решение, согласно которому страна, которая не обеспечила на законодательном уровне и в практической деятельности высокую степень независимости своего центрального банка, не может быть членом Объединенной Европы.

Выделяют экономическую и политическую независимость центрального банка.

Под экономической независимостью понимают возможность использования центральным банком имеющихся в его распоряжении инструментов денежно-кредитной политики без каких-либо ограничений. То есть центральный банк наделён определённым кругом полномочий, направленных на принятие оперативных решений при проведении денежно-кредитной политики.

Под политической независимостью понимают уровень самостоятельности центрального банка во взаимоотношениях с правительственными органами при назначении руководства банка и при разработке и проведении денежно-кредитной политики.

Функции ЦБ РФ

ЦБ РФ выполняет следующие основные функции:

- участвует совместно с Правительством РФ в выработке приоритетов государственной политики в сфере финансов;

- осуществляет в единоличном порядке эмиссию рубля, обеспечивает его обращение в экономике РФ;

- предоставляет денежные средства негосударственным кредитным организациям в виде займов, обеспечивает рефинансирование выдаваемых кредитов;

- определяет правила, в соответствии с которыми в экономике РФ осуществляются финансовые транзакции;

- устанавливает нормы осуществления различных банковских операций;

- осуществляет мониторинг и обслуживание транзакций на бюджетных счетах РФ;

- распоряжается в установленном порядке золотовалютными резервами государства;

- осуществляет регистрацию кредитно-финансовых организаций, выдает им лицензии или же, наоборот, аннулирует их, если обнаруживает нарушения банковского законодательства данными учреждениями;

- проводит политику валютного контроля;

- определяет нормы, регулирующие осуществления расчетов российских граждан и организаций с международными субъектами;

- устанавливает нормы бухучета и бухгалтерской отчетности в пределах своей компетенции;

- определяет курс национальной валюты на международном рынке и осуществляет его своевременное опубликование;

- участвует в исчислении платежного баланса экономики государства;

- регламентирует деятельность валютных бирж;

- осуществляет аналитическую работу в части исследования экономических процессов на уровне экономики государства в целом, а также по регионам;

- участвует в обеспечении защиты финансовых интересов вкладчиков банков.

Рассмотрев цели деятельности и функции Центрального Банка России, мы можем изучить особенности организационной структуры главного финансового учреждения РФ. Исследуем для начала то, исходя из каких принципов определяется порядок организации деятельности ЦБ с точки зрения распределений функций учреждения по внутренним подразделениям ЦБ РФ.

Принципы деятельности

Принципы – это основа деятельности банков, которая обеспечивает осуществление основополагающих задач всей системы.

Наиболее важный принцип – работа в пределах имеющихся ресурсов

Здесь важно учитывать как качественный, так и количественный показатель. Этот принцип повышает стремление организации к привлечению средств на депозитные счета.

Экономическая самостоятельность и экономическая ответственность за результаты собственной работы

Банк отвечает своим имуществом за все возможные риски.

Все взаимоотношения банка и клиента строятся на основе рыночной экономики.

Регулирование банковской деятельности можно осуществлять лишь косвенными методами.

Банки с партнерами должны поддерживать не только конкурирующие отношения, но и взаимовыгодные, чтобы снизить издержки во всей системе.

Обязательное соблюдение всех законов и норм, регулирующих банковскую деятельность в конкретном государстве.

Только при соблюдении всех вышеперечисленных основных правил у банка есть шанс стать стабильной системой и не только обеспечивать свои обязательства, но и получать доход от деятельности.

Функции

Деятельность Центробанка осуществляется по следующим основным направлениям:

- Разработка и реализация кредитной политики совместно с Правительством.

- Монопольное право на выпуск денег, разработку дизайна монет и купюр, а также изъятие из обращения старых денег.

- Контроль и регулирование деятельности всех финансовых и некредитных организаций. Прямого контакта с физическими лицами банк не имеет.

- Регулирование официального курса рубля относительно иностранных валют.

- Разработка правил проведения банковских операций.

- Прогнозирование экономического развития страны.

- ЦБ является как бы банкиром Правительства, обслуживая госбюджет.

На некоторых функциях я хотел бы остановиться и рассмотреть их более детально.

Контроль деятельности банков страны

Данная функция, в том числе, предусматривает выдачу, приостановление и отзыв лицензий на осуществление банковской деятельности.

Немного статистики:

- За 2015—2016 гг ЦБ отозвал лицензии у 184 банков.

- За 2017—2018 гг – у 85.

Лицензии были отозваны не только у мелких коммерческих учреждений: в списке ликвидированных оказались и те, кто входил в ТОП-50 крупных банков, например, банк Югра.

Поскольку вклады физлиц застрахованы на 1 400 000 рублей, вкладчики получили свои деньги обратно за счет Агентства по страхованию (АСВ). Все те, кто доверил банку большую сумму, были поставлены в очередь за остатками.

В процессе закрытия финансовых компаний больше всего пострадали юридические лица, чьи расчетные счета для обслуживания бизнеса были открыты в этих банках.

Утверждение ключевой ставки по вкладам и кредитам

Ключевой ставкой называется ставка, по которой берут займы в Центральном банке все коммерческие банковские учреждения. Соответственно, чем выше ключевая ставка, тем менее привлекательными становятся потребительские кредиты, выдаваемые населению.

С этой функцией ЦБ тесно связана другая – регулирование кредитной политики и вытекающее отсюда снижение инфляции и повышение покупательской способности. Проще говоря, когда ставка ЦБ стоит на низкой отметке, дешевыми становятся и займы для физлиц.

Население начинает больше покупать, производители наращивают выпуск продукции. Увеличивается спрос, ползут вверх цены, а следом и инфляция. Чтобы снизить этот рост, ЦБ повышает ключевую ставку.

Развитие банковской системы

Цели деятельности Центрального Банка РФ включают поддержание функционирования и развитие национальной банковской системы. Активности ЦБ РФ и методы решения поставленных в данном случае могут быть представлены в широком спектре. Какие из них можно назвать ключевыми?

Во-первых, это нормативное регулирование деятельности банков. ЦБ РФ издает различные правовые акты, регламентирующие порядок оказания кредитно-финансовыми учреждениями, работающими в государстве, услуг населению и организациям; устанавливает нормы финансовой и налоговой отчетности для соответствующих субъектов. Это необходимо, прежде всего, в целях обеспечения защиты интересов клиентов банков — вкладчиков, держателей расчетных счетов, заемщиков.

Во-вторых, это политика, связанная с исчислением оптимальной величины ключевой ставки. Данный финансовый показатель определяет, главным образом, то, насколько дорогим будет осуществление займа частного банка у ЦБ РФ в целях последующего использования заемных денежных средств в основной деятельности. Например, связанной с предоставлением собственных кредитов. Если ключевая ставка, установленная ЦБ РФ, высока, то дорожают и кредиты, выдаваемые негосударственными банками.

В-третьих, Центральный Банк, осуществляя деятельность по поддержанию функционирования национальной банковской системы, организует мониторинг ключевых операций с помощью территориальных казначейских учреждений. Значительная часть финансовых транзакций проходит через них и осуществляется по правилам ЦБ РФ.

Центральный банк в экономике страны — какую роль играет

Определение

Центральный банк — это государственное кредитное учреждение, главный банк государства.

Его также называют Центрбанк, Центробанк, ЦБ.

Центробанк тесно связан с государством. Он служит независимым самостоятельным экономическим субъектом, который обладает исключительным правом выпускать наличные деньги в обращение и регулировать всю кредитно-банковскую систему.

Осторожно! Если преподаватель обнаружит плагиат в работе, не избежать крупных проблем (вплоть до отчисления). Если нет возможности написать самому, закажите тут

ЦБ — это «многоликий» институт, сочетающий экономические, организационные и материально-технические операции.

Выделяют несколько характерных особенностей ЦБ страны.

- Центробанк — это экономический институт. Он относится к сфере экономических отношений и использует экономические методы регулирования: деньги, кредит, процент, валютный курс.

- ЦБ — это институт обмена. Это значит, что он обслуживает переход материальных благ между субъектами.

- Центробанк — это торговый институт. ЦБ перераспределяют аккумулированные денежные средства коммерческих банков, выдает кредиты.

- ЦБ является общенациональным учреждением, то есть обслуживает общие потребности народного хозяйства.

- Отличительное свойство ЦБ, по сравнению с коммерческими банками: получение прибыли не является главным мотивом деятельности.

- Центробанк в каждой стране только один.

Расчетно-кассовые центры

Эти подразделения создают кредитно-валютное и расчетное пространства в Российской Федерации. Благодаря расчетно-кассовым центрам государство пытается реализовать свою денежно-кредитную политику. Центры выполняют множество функций. Основными из них являются следующие:

- Кассовое исполнение бюджета.

- Осуществление операций с ценными бумагами.

- Обслуживание коммерческих банков.

- Хранение ценностей.

Для того чтобы выполнять функции, которые были возложены на расчетно-кассовые центры правительством Российской Федерации, последние вынуждены создавать счета и передавать их в пользование коммерческим банкам. РКЦ проводят анализ счетов, что дает возможность им определять, насколько ликвидным является тот или иной коммерческий банк.

Взаимодействие ЦБ и органов власти

Зафиксированные в законодательстве роль и функции ЦБ на практике означают, что главному банковскому учреждению государства придется взаимодействовать также и с другими госструктурами, и в этом смысле данные коммуникации могут сопровождаться появлениям ряда противоречий. В чем они могут заключаться?

Прежде всего в том, что интересы небанковских госструктур — например Министерства финансов, могут предполагать приоритетное снижение безработицы. В свою очередь, ЦБ может принять решение о том, чтобы ставить акцент на снижение как раз-таки инфляции. Позиция обоих ведомств в этом случае вполне объяснима. Минфин как правительственная структура будет заинтересован прежде всего в решении социальных задач, в данном случае — обеспечении занятости граждан. В свою очередь, в функции ЦБ РФ входит обеспечение макроэкономической стабильности, одним из критериев которой считается низкая инфляция.

Касательно решения отмеченной проблемы — когда приоритеты ЦБ и других органов власти могут расходиться, в среде исследователей наблюдаются две довольно полярные точки зрения. В соответствии с первой, цели и функции ЦБ РФ должны быть приоритетнее активностей правительственных структур, так как грамотное макроэкономическое регулирование — потенциально более мощный с точки зрения эффективного управления национальным хозяйством инструмент, чем решение задач, предопределяемых запросами общества, которые могут не всегда коррелировать с возможностями государства. Каждый гражданин, полагают исследователи, желает получать большую зарплату на хорошей должности, но это желание должно быть реальным с точки зрения объективных законов экономики. В знании которых, как предполагается, больше компетентности имеют финансисты ЦБ, чем сотрудники правительства.

В соответствии с другой точкой зрения, задачи и функции ЦБ РФ должны непосредственным образом предопределяться запросами общества. Вполне возможно, полагают аналитики, что граждане окажутся вполне готовы к высокой инфляции — но главное, чтобы была работа. В пример сторонники данной точки зрения ставят некоторые европейские государства, в которых рост цен невысок либо и вовсе выражается в отрицательных значениях, но безработица зашкаливает за десятки процентов. В этом смысле ЦБ тех стран на отлично решают задачу, связанную с таргетированием инфляции, но запросы общества при этом оказываются совершенно не удовлетворенными — люди не могут устроиться на работу, а их доходов бывает недостаточно даже для приобретения товаров по стабильным ценам.

Подобная дискуссия часто перетекает в постановку вопроса: «Стоит ли законодательно разрешать ЦБ действовать независимо от правительства и отдавать ЦБ, тем самым, приоритет в макроэкономическом регулировании?» Рассмотрим данный аспект подробнее.

Ресурсы и активы банка

Это наиболее важные понятия в банковской структуре. Ресурсы – это комплекс средств, которые находятся в распоряжении кредитного учреждения. Эти средства используются для ведения банковской деятельности и формируются из пассивных операций. Ресурсы, в зависимости от метода их получения, делятся на 2 группы:

- Собственные ресурсы. Это уставный капитал самой организации, а также специальный, резервный фонды и нераспределенная прибыль. В общей доле ресурсов на эту часть приходится около 20–30 %.

- Привлеченные средства. Это капитал, который привлечен от клиентов банка, а также заимствован в банковском секторе. Это капитал юридических, физических лиц, который расположен на банковских депозитных и расчетных счетах, средства, полученные банком от выпуска собственных ценных бумаг. Это 70–80 % от всего банковского ресурса.

СПРАВКА! Банковские ресурсы отличаются по стоимости и ликвидности. Например, вклады до востребования считаются самым дешевым ресурсом.

Активы – это инструменты инвестирования и приумножения банковского капитала. Сюда относятся имущественные активы, кредитный портфель, а также уставный капитал в структуре прочих предприятий, ценные бумаги, драгоценные металлы, денежные средства. К активам относят все, что приносит банку прибыль. Главной задачей успешного банка является крупный доход с активов после расчета по всем имеющимся обязательствам.

ВАЖНО! Кредитная организация должна поддерживать баланс между собственными, а также привлеченными средствами. Именно так оценивается ликвидность учреждения

Национальный банковский совет

К основным структурам ЦБ РФ, обеспечивающим функционирование организации, можно отнести Национальный банковский совет. Он является коллегиальным органом учреждения. Выше мы отметили, что целью деятельности Центрального Банка РФ не является содействие государству в выполнении взятых обязательств, а также тот факт, что работа главной российской финансовой организации не подотчетна властям.

Однако на примере Национального банковского совета можно проследить, что на практике зависимость ЦБ от государства может быть значительной. Дело в том, что в составе Нацсовета ЦБ работают представители от Совета Федерации, Госдумы, Правительства РФ, а также лица, назначаемые Президентом РФ. Председатель ЦБ РФ также работает в составе рассматриваемой структуры Центробанка.

Сущность банка

Основные аспекты деятельности рассматриваемой структуры:

- хранение денежных средств;

- агент биржи;

- коммерческая организация;

- кредитное учреждение.

Экономисты дают следующее определение банку как системе: это кредитно-финансовая организация, которая собирает денежные средства и накопления, выдает кредиты, осуществляет различные денежные расчеты, занимается выпуском векселей и ценных бумаг, проводит операции с золотом, валютой, а также осуществляет эмиссию денег.

Современная теория экономистов определяет суть банка, как особенного посредника с определенными функциями:

- осуществление обмена долговыми обязательствами;

- формирование собственных обязательств по вкладам;

- имеет высокий уровень заемных средств в общей доле пассива и нуждается в контроле со стороны специальных организаций наподобие ЦБ;

- имеет право на открытие и обслуживание различных счетов.

Чем занимается Центральный банк, основные функции

Согласно Статье 3 ФЗ «О Центральном банке Российской Федерации (Банке России)», перед Банком России стоит 5 основных целей.

- Защита и обеспечение устойчивости рубля.

- Развитие и укрепление банковской системы Российской Федерации.

- Обеспечение стабильности и развитие национальной платежной системы.

- Развитие финансового рынка Российской Федерации.

- Обеспечение стабильности финансового рынка Российской Федерации.

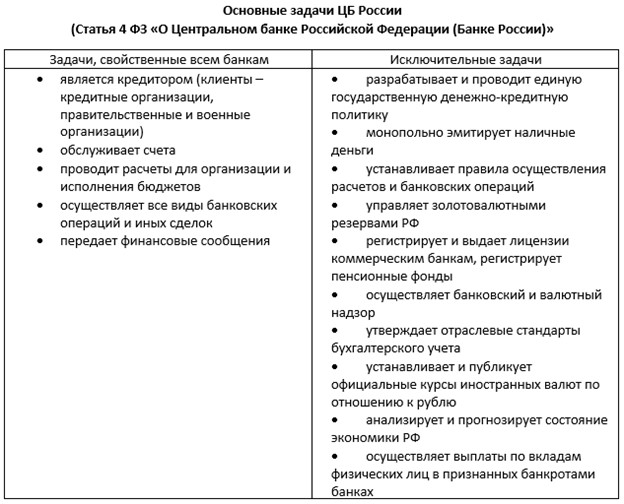

Таким образом, Центробанк работает на макроуровне, в отличие от коммерческих. Его клиентами являются не граждане, а коммерческие банки, правительственные и военные органы. В рамках этого направления ЦБ выполняет следующие функции:

- эмиссия платежных средств;

- управление золотовалютными резервами страны;

- анализ и прогнозирование состояния национальной экономики;

- надзор и контроль в области экономики.

Помимо этого, ЦБ выполняет функции, свойственные всем банкам:

- проводит операции по кредитованию клиентов;

- организовывает счета в наличной и безналичной формах;

- хранит денежные средства клиентов.

Контроль деятельности коммерческих банков

ЦБ выступает основным проводником кредитного регулирования экономики и занимается обслуживанием коммерческих банков. Через Центробанк государство воздействует на операции:

- изменяет процентную ставку по операциям ЦБ;

- изменяет нормы обязательных резервов коммерческих банков;

- производит операции купли-продажи на открытом рынке векселей, государственных облигаций и других ценных бумаг;

- регламентирует экономические и бухгалтерские нормы для банков.

Также ЦБ является заемщиком последней инстанции. Если кредитно-банковская организация испытывает финансовые трудности, она может обратиться в ЦБ государства для получения займа.

Установление ключевой ставки

Определение

Ключевая ставка — процентная ставка по основным операциям Банка России по регулированию ликвидности банковского сектора.

Ключевая ставка является основным индикатором денежно-кредитной политики. Была введена в 2013 году, чтобы сохранить уровень годовой инфляции приблизительно на уровне 4% в год.

Исключительное право устанавливать ключевую ставку закреплено за Советом директоров Банка России. Назначение уровня ставки происходит восемь раз в год по определенному графику.

Регулирование валютного курса

В разных государствах ЦБ имеет разную степень полномочий в проведении валютной политики. В Италии Центральный банк разрабатывает и реализует ее совместно с особым ведомством — Итальянским валютным бюро. В России Центробанк делит полномочия с Правительством РФ.

Определение

Валютная политика — комплекс мероприятий, направленных на уравновешение платежного баланса и устойчивости курса национальной валюты с целью улучшения внешнеэкономических позиций государства.

Валютная политика включает в себя ряд элементов.

- Регулирование и контроль курса валют. К инструментам относят механизмы установления и поддержки его уровня.

- Управление официальными золотовалютными резервами государства.

- Международное валютное сотрудничество (в том числе в рамках международных валютно-финансовых организаций).

В большинстве развитых странах понятия валютной и денежно-кредитной политики являются синонимичными.

Эмиссия банкнот

На протяжении истории эмиссия денежных средств долгое время зависела от драгоценных металлов. К примеру, в большинстве европейских стран была распространена система золотого стандарта, в которой количество денег в обращении зависит от определенного стандартизированного количества золота. Однако в процессе эволюции экономических систем многие страны отказались от золотого стандарта.

В современных развитых странах выпуск банкнот полностью фидуциарен, то есть, не обеспечен золотом и другими драгоценными металлами. В основе эмиссии лежат активы самого Центробанка: кредиты коммерческих банков и государства, размеры золотовалютных резервов.

РКЦ и военные подразделения ЦБ РФ

Выше мы отметили, что цели деятельности Центрального Банка РФ включают в себя поддержание функционирования банковской системы государства. В числе главных структурных подразделений, имеющих компетенции, необходимые для достижения соответствующей цели, — расчетно-кассовые центры ЦБ РФ.

Данные учреждения делятся на головные, осуществляющие деятельность в районах, а также межрайонные. Они выполняют работу, связанную с осуществлением межбанковских транзакций, обслуживанием негосударственных кредитных организаций и бюджетных счетов.

Следующий важнейший тип учреждений, входящих в структуру ЦБ РФ, — военные подразделения. Их задача — обслуживание финансовых транзакций, субъектами которой являются различные учреждения в рамках вооруженных сил РФ.

Итак, мы рассмотрели ключевые функции Центробанка, цели деятельности ЦБ РФ и методы их реализации. Главный банк России — учреждение многофункциональное, сложное по структуре, имеющее широкий спектр компетенций в финансовой сфере.

С одной стороны, ЦБ РФ юридически независим от органов власти, с другой — формируется при непосредственном их участии. Кроме того, Центробанк осуществляет свою деятельность с учетом интересов иных государственных структур.

Выводы

- Центральный Банк Российской Федерации – орган, главной задачей которого является обеспечение стабильности рубля и цен, а также создание комфортных условий, что экономика страны не переживала кризис, а стабильно развивалась.

- В задачи ЦБ не входит получение прибыли, а существует учреждение за счет самоокупаемости.

- Для реализации поставленных перед учреждением задач, Центробанк РФ имеет определенную свободу действий, но некоторые вопросы согласовывает с действиями органов государственного управления.

- Основные функции ЦБ, которые имеют значение для всего населения России, – выдача и отзыв лицензии финансовым компаниям, определение ключевой ставки и регулирование курса валют.