Эмитент

Содержание:

- Что такое «банк-эмитент»

- Кто имеет право на выпуск ценных бумаг

- Что значит Банк-эмитент? Что такое Банк-эмитент?

- Центральный банк как крупнейший эмитент

- Функции банка эмитента

- Виды эмитентов и их цели

- Кто может быть эмитентом

- Центральный банк как крупнейший эмитент

- БИН Российских банков

- Что такое эмитент карты

- Карта Visa Rewards payWave «100 дней без процентов»

- Выполняемые функции

- Обязательства банка-эмитента

Что такое «банк-эмитент»

Банк-эмитент или просто эмитент карты — это кредитная организация, которая занимается эмиссией банковских карт. Эмитирование и эмиссия в данном случае являются смежными понятиями. “Эмитировать”, значит, проводить эмиссию.

Смысл этого понятия приближен к глаголу “выпускать” или “производить”. То есть, в данном случае речь идет о кредитной организации, которая выпускает банковские карты. Банк-эмитент является собственником всех выпущенных им в обращение банковских карт — дебетовых и кредитных.

Несмотря на то, что с клиентом заключается полноценный договор, и карта выдается ему на руки в постоянное пользование, собственником физического носителя всегда остается кредитная организация. Этот пункт практически в каждом случае прописывается в договоре на банковское обслуживание.

К примеру, Сбербанк России — это эмитент собственных банковских карт. Подписывая с клиентом договор банковского обслуживания, кредитная организация описывает в нем права и обязанности сторон. Клиент вправе согласиться с условиями договора, или не согласится.

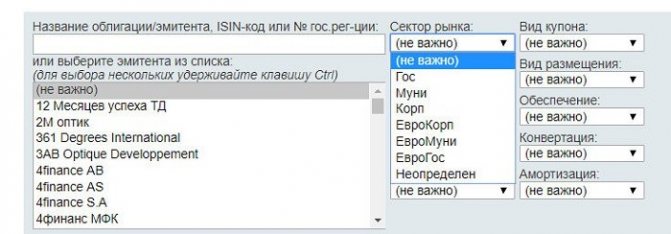

Кто имеет право на выпуск ценных бумаг

В качестве эмитента ценных бумаг могут выступать:

- Минфин и государство – наиболее надежные эмитенты. Если будет допущен дефолт по ОФЗ, то это сразу подорвет всё доверие к российской экономике, так как основными держателям гособлигаций являются иностранные инвесторы. Поэтому по ОФЗ государство будет стремиться рассчитаться при любых условиях. В крайнем случае эмитирует новый тираж, чтобы покрыть старые долги. Чаще всего выпуском облигаций занимается Минфин. Деньги могут привлекаться на самые разные цели: покрытие социальных обязательств, защита от дефолта, запуск крупного проекта. Целью может выступать и сдерживание инфляции.

- Муниципалитеты. В принципе, эти эмитенты такие же надежные, как и Минфин. Государство с меньшей вероятностью допустит дефолт по муниципальным облигациям – опять-таки, из соображений престижа и безопасности. Но технический дефолт, когда купон или номинал облигации выплачивался позднее срока, допускается. Поэтому этот тип эмитентов более рисковый. Чаще всего муниципалитеты привлекают деньги для выплаты зарплаты бюджетников и развитие внутренней инфраструктуры региона, а также вложения в крупные проекты. Возврат долга осуществляется за счет средств налогоплательщиков или субсидирования со стороны Минфина.

- Корпорации. Целями заимствования могут быть покрытие кассового разрыва, увеличение уставного капитала, обновление оборудования и т. д. Самые надежные эмитенты это крупные компании типа Сбербанка, Газпрома или АФК Системы. Более рисковыми являются облигации от малоизвестных компаний, которые впервые вышли на листинг Мосбиржи.

В целом более надежные эмитенты предлагают меньшую доходность, находящуюся на уровне с банковскими ставками. Чем менее надежен эмитент, тем больший купон по облигациям он предлагает в качестве премии за риск.

Физическое лицо облигацию или акцию выпустить не может.

Что касается акций, то здесь наиболее надежные эмитенты – это компании из первого котировального списка Мосбиржи, входящие в ее индекс. Менее надежные – это компании второго и третьего эшелона. Самые ненадежные – это фирмы, не вышедшие на IPO и предлагающие свои бумаги напрямую. Например, молодые стартапы.

Рекомендую прочитать также:

Как закрыть ИИС и стоит ли это делать раньше срока

Подводные камни при закрытии ИИС: что нужно знать

Что значит Банк-эмитент? Что такое Банк-эмитент?

Рассмотрите внимательно вашу платежную карту. На ней присутствуют важные данные:

- вид платежной системы (MasterCard, Visa, Maestro, Discover, JCB, ChinaUnionPay и т.д.);

- название банка-эмитента;

- номер карты;

- срок действия (месяц и год в формате ХХ/ХХ);

- ваши персональные данные (имя и фамилия латиницей).

На обратной стороне банковской карты, вы увидите сообщение: «Карта является собственностью банка-эмитента. Только держатель карты имеет право на ее использование».

Банк эмитент – это кредитно-финансовое учреждение (КФУ), которое выпустило вашу платежную карту.

Функции банка эмитента

- Выдача банковской карты – КФУ открывает счет, к которому будет привязана ваша карта. К одному счеты вы можете открыть несколько пластиковых карт, например, для членов вашей семьи.

- Авторизация карты – эта процедура осуществляется в момент проведения ваших платежей в торговых точках. Проведя это действие, КФУ подтверждает информацию о вас и вашей платежеспособности.

- Оплата счетов – процедура, в результате которой ваши денежные средства перечисляются с вашего счета на счет продавца. В некоторых случаях это списание происходит в течение нескольких часов/дней. Поэтому сумма операции может быть предварительно зарезервирована, чтобы вы не смогли воспользоваться этими деньгами повторно.

- Выставление счет-выписки – банк эмитент обязан предоставить вам информацию обо всех совершенных действиях с вашей картой. В счете-выписке присутствует информация о поступлениях (например, зарплаты) и списании средств (платежи или выдача наличных).

- Обеспечение безопасности карты – установление дополнительных средств защиты (например, лимиты, проверка кодового слова и т.д.) при доступе к вашей платежной карте, в том числе к вашей личной информации.

- Обмен данными с иными кредитными организациями – эта операция требуется, когда вы, например, находитесь в другом городе и вам необходимо снять деньги с вашей карты, но в банкомате другого банка (отличного от вашего банка-эмитента, указанного на карте).

При проведении вами безналичных платежей в счет какой-либо организации банк-эмитент вашей карты выступаетгарантом сделки. Т.е., он подтверждает вашу способность оплатить покупку без передачи вами наличных денег продавцу.

Именно поэтому продавец при проведении платежа требует:

- расписаться в чеке;

- предоставить документ, удостоверяющий личность.

Так он проверяет, что платежный инструмент банка эмитента, принадлежит держателю карточки, т.е. вам.

Если вы оплачиваете покупку в интернете, у продавца нет возможности проверить вашу личность. Поэтому созданы специальные дополнительные вопросы, ответив на которые вы заключите сделку.

- СVC2-код (расположен на оборотной стороне);

- платежный адрес банка эмитента (адрес, который указан в договоре КФУ на обслуживание платежной карты).

Процедура изъятия карты по команде банка эмитента

В любое время по команде банка эмитента ваша карта может быть изъята из обращения. Случаи бывают разные. Например, если истек срок действия или у КФУ имеются подозрения на мошеннические действия, банкомат может не вернуть вам карту. При этом денежные средства на вашем счете сохраняются. Получив новую пластиковую карту вы вновь можете пользоваться деньгами.

Центральный банк как крупнейший эмитент

Самым крупным эмитентом считается государство, так как Центральному банку принадлежат права монополиста при эмиссии денежных знаков.

Дополнительный выпуск денег жестко контролируется государством, чтобы поддерживать показатели уровня цен и инфляции в пределах приемлемых значений.

Деньги могут изыматься из обращения в зависимости от экономической ситуации в стране. Полномочия на принятие соответствующего решения принадлежат Министерству финансов.

Центральный банк тесно связан с государством, однако они не выполняют обязательств друг друга по обязательствам с третьими лицами. Поэтому он в вопросах развития наделен частичной независимостью.

Функции банка эмитента

- Выдача банковской карты – КФУ открывает счет, к которому будет привязана ваша карта. К одному счеты вы можете открыть несколько пластиковых карт, например, для членов вашей семьи.

- Авторизация карты – эта процедура осуществляется в момент проведения ваших платежей в торговых точках. Проведя это действие, КФУ подтверждает информацию о вас и вашей платежеспособности.

- Оплата счетов – процедура, в результате которой ваши денежные средства перечисляются с вашего счета на счет продавца. В некоторых случаях это списание происходит в течение нескольких часов/дней. Поэтому сумма операции может быть предварительно зарезервирована, чтобы вы не смогли воспользоваться этими деньгами повторно.

- Выставление счет-выписки – банк эмитент обязан предоставить вам информацию обо всех совершенных действиях с вашей картой. В счете-выписке присутствует информация о поступлениях (например, зарплаты) и списании средств (платежи или выдача наличных).

- Обеспечение безопасности карты – установление дополнительных средств защиты (например, лимиты, проверка кодового слова и т.д.) при доступе к вашей платежной карте, в том числе к вашей личной информации.

- Обмен данными с иными кредитными организациями – эта операция требуется, когда вы, например, находитесь в другом городе и вам необходимо снять деньги с вашей карты, но в банкомате другого банка (отличного от вашего банка-эмитента, указанного на карте).

Что значит «операция возможна только с банковской карты»?

Для такого отказа существует ряд причин:

Причина №1 Карта заблокирована

Проверьте карту на факт блокировки. Возможно, банк дезактивировал (заморозил) счет или конкретную карту без вашего ведома, поэтому онлайн-транзакция не может быть осуществлена.

Виды эмитентов и их цели

Перечисленные выше эмиссионные инструменты могут выпускать разные эмитенты. Рассмотрим их основные виды и цели, которые преследуют, выпуская в обращение активы.

Государство в лице Министерства финансов и Банка России

Государство – самый большой и надежный эмитент. Выпускает облигации федерального займа (ОФЗ) и еврооблигации через Министерство финансов. Такие бумаги считаются низкорискованными и часто используются консервативными инвесторами для защиты от колебаний фондового рынка.

Доходность по ОФЗ всегда чуть выше инфляции. Если Минфин не может погасить их в назначенный срок, объявляется дефолт. Это крайний шаг, который надолго подорвет доверие к стране как со стороны собственного населения и бизнеса, так и со стороны зарубежных инвесторов, а также лишит ее возможности дальнейших крупных заимствований.

Цели, которые преследует государство процедурой выпуска ОФЗ:

- пополнение государственного бюджета;

- необходимость реализации крупных инфраструктурных проектов;

- необходимость исполнения повышенных социальных обязательств;

- сдерживание инфляции.

Еще одним крупным игроком на рынке является Центробанк. Его главный эмиссионный инструмент – банкноты и монеты. Никто, кроме него, не имеет права осуществлять эмиссию денежных знаков. Цели понятны – предоставление удобного платежного средства всем желающим, а также поддержание приемлемого уровня цен и инфляции путем вливания в экономику денежной массы.

Муниципальные органы власти

Более рискованным, но все равно считающимся надежным вариантом являются муниципальные органы власти. Они выпускают облигации с доходностью чуть выше ОФЗ.

Ожидание минимального риска основано на том, что государство вряд ли даст объявить дефолт какому-нибудь региону. Всегда поддержит и поможет расплатиться с долгами. К тому же любое муниципальное образование обладает имуществом. В случае катастрофы его можно продать и погасить задолженность перед владельцами облигаций. Но возможен технический дефолт – когда погашение ценной бумаги по номиналу происходит не в то время, которое обозначено в проспекте эмиссии, а позднее.

Основными целями выпуска муниципальных облигаций являются получение дополнительных средств на развитие региона, выполнение социальных обязательств.

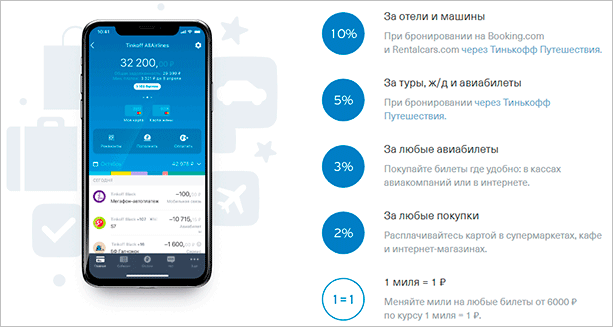

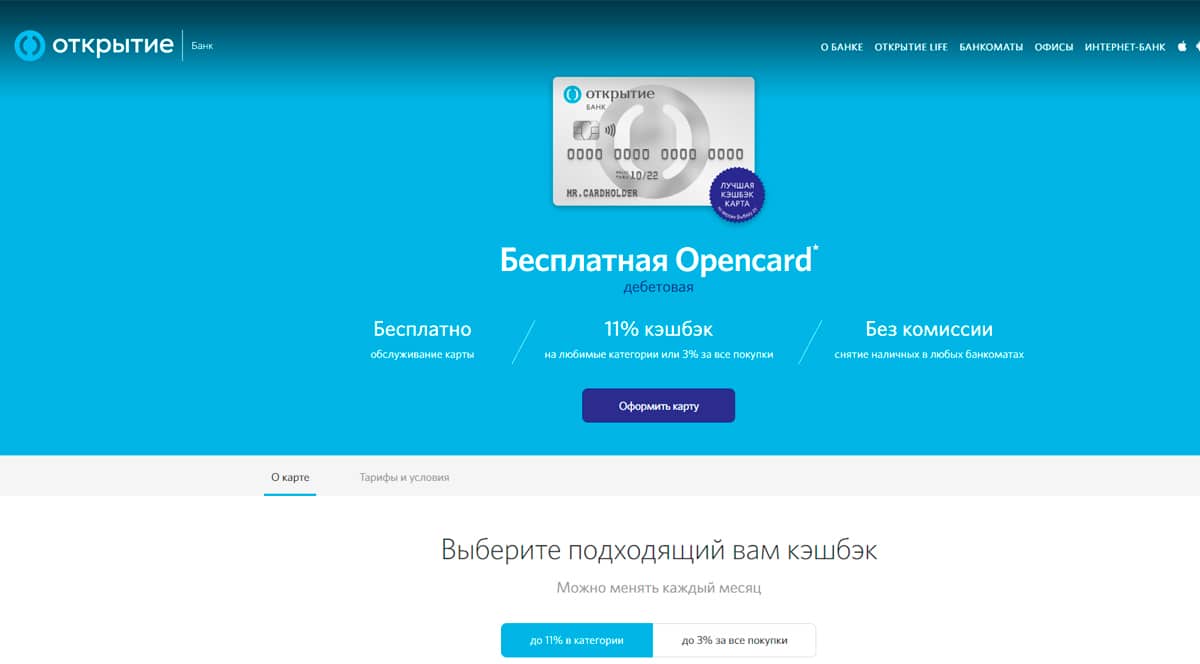

Банки

У банков широкий спектр эмиссионных инструментов. Это банковские карты, векселя, дорожные чеки, депозитные сертификаты, а также акции и облигации. С одной стороны, банковская эмиссия позволяет банкам получить капитал на свое развитие. С другой – обеспечить экономику современными и эффективными платежными средствами.

Не стоит забывать, что большинство банков являются коммерческими организациями, поэтому их главная цель – получение прибыли. Вспоминайте об этом, когда видите выгодные предложения по кредитным или дебетовым картам. Правила обращения ценных бумаг (акций и облигаций) одинаковы для всех эмитентов.

Коммерческие предприятия

Коммерческие предприятия выпускают ценные бумаги на фондовом и срочном рынках с целью финансирования своих инвестиционных проектов, увеличения уставного капитала.

Риск инвестирования в такие инструменты выше, чем в государственные. Однако степень риска имеет широкие границы. Например, акции и облигации голубых фишек считаются наименее рискованными, а ценные бумаги третьего эшелона имеют максимальную степень риска. Дефолты среди последних случаются с регулярной периодичностью, но и доходность по таким инструментам заметно выше. Инвестор самостоятельно должен принять для себя решение, стоит или не стоит вкладывать деньги в ценные бумаги эмитентов, предлагающих высокий доход.

Список голубых фишек состоит из 15 крупнейших компаний разной отраслевой принадлежности. В топ-10 входят Газпром, Сбербанк, Лукойл, Норникель и др. Полный список можно посмотреть на сайте МосБиржи.

Кто может быть эмитентом

Среди юридических лиц, имеющих право на выпуск в обращение акций или облигаций:

- частные предприятия;

- национализированные предприятия;

- государственные органы управления;

- органы местного самоуправления.

При этом, если облигации могут выпускать любые юридические лица, право на эмиссию опционов и акций предоставляется только предприятия с акционерным обществом.

Однако, это не гарантирует идентичный интерес к таким бумагам со стороны потенциальных инвесторов. Очевидным выбором для них станут предприятия с наибольшими темпами роста, наивысшей общей стоимостью компании и прибыльностью.

Не последнюю роль играет и безопасность вложений. В случае инвестирования ожидаются стопроцентные гарантии по возмещению вкладов и выплат по ним.

Вместе с получением права выпуска ценных бумаг и документов эмитент берет на себя обязательства по выполнению всех прав и условий, предусмотренных эмиссируемыми бумагами.

В таком случае третье лицо получает все привилегии и финансовую прибыль выпуска документов, в то время, как обязательства по выполнению полного списка обязательств остаются за изначальным обладателем права эмиссии.

В роли эмитента может выступать не только финансовое заведение. Функция по выпуску финансовых активов может быть возложена также и на юридическое лицо, на органы исполнительной власти и даже на органы местного самоуправления. Единственный главный момент, который должен присутствовать, — это наличие права осуществлять эмиссию у объекта.

Центральный банк как крупнейший эмитент

Наиболее крупным эмитентом каждой страны является государство, поскольку Центральный банк является монополистом в праве эмиссии денежных знаков.

Путем дополнительных вливаний свежеотпечатанных денег в экономику страны, государство контролирует уровень цен и инфляции, не давая той возрасти выше предполагаемых значений.

В зависимости от экономической ситуации в государстве, деньги могут не только печататься, но и изыматься из оборота. Решение об этом принимает не глава банка, а Министерство финансов РФ.

Хоть Центральный банк и государство и тесно связаны, юридически они не обязуются выполнять обязательства, данные одним из них третьей стороне. Это обеспечивает частичную независимость ЦБ от власти в вопросах развития.

БИН Российских банков

Далее представлены банковские идентификационные номера наиболее востребованных финансовых организаций России и некоторых электронных платежных систем.

|

Эмитент |

БИН |

|

Сбербанк |

4276, 67758, 63900, 4279, 54693 |

|

Альфа-Банк |

521178, 548673, 45841 |

|

Тинькофф ТКС |

521324, 43773 |

|

ВТБ24 |

427229, 46223 |

|

Русский Стандарт |

513691, 51009, 510047 |

|

Банк Связной ( банк прекратил свою работу, см. Что делать с картой?) |

531687 |

|

ПромсвязьБанк |

447817, 476208, 476206 |

|

Аванград |

522223, 521178, 403898 |

|

Ренессанс-Кредит |

520905 |

|

Яндекс.Деньги |

518901 |

|

Карта Киви |

469395 |

|

Кукуруза |

525477 |

Карта с номером 4890 — карта какого банка?

Номер 5469 — карта какого банка?

Что такое эмитент карты

Давайте начнем с определения: эмитент – это организация, которая выпустила банковскую карту (эмитировала её). Эмитент гарантирует своим клиентам выполнение финансовых обязательств, которые связаны с использованием выпущенного им пластика.

В частности, банк-эмитент ведет и обслуживает счет держателя карточки, осуществляет авторизацию, предлагает услуги по платежам, переводам, обслуживанию онлайн-сервисов и т.д. Кроме того, он отвечает по обязательствам перед другими банками, являющимися членами платежной системы.

Что делает эмитент:

- Определяет тарифы обслуживания,

- Ведет ваш счет, основной и дополнительные,

- Предоставляет вам консультационные услуги,

- Проводит ваши платежи, оплату услуг и товаров,

- Выпускает пластиковый носитель, который «привязан» к вашему счету,

- Оповещает вас об операциях, производимых со счетом и т.д.

Если говорить простым языком, то эмитент – это банк, который выпустил вашу карточку. Именно ему вы платите за обслуживание карточки, именно по его счетам вы платите, к нему обращаетесь в случае возникновения спорных ситуаций.

Например, если ваша карточка была выпущена в Сбербанке, и она вдруг перестала работать, то вы не обращаетесь в отделения Альфа-банка за помощью. Через чужие офисы максимум, что вы сможете сделать, это пополнить вашу карточку, и то в том случае, если вы знаете её платежные реквизиты.

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

В случае со Сбербанком уточним, что большое значение имеет тот факт, где именно вы открывали карточку, т.е. через какой офис. Очень многие вопросы решаются именно там, а не в соседних, и при плановом перевыпуске карточки также продукт придет именно в то отделение, где вы обслуживались изначально.

Карта Visa Rewards payWave «100 дней без процентов»

Наиболее популярным продуктом сейчас является карточка Visa rewards payWave от Альфа-Банка «100 дней без процентов».

Описание

Это кредитная карта. Деньги с нее списываются бесконтактным методом: достаточно приложить карточку к терминалу, и произойдет оплата товаров или услуг.

При несоблюдении одного из условий или совершении операции, на которую не предоставляются льготы, в пользу банка начисляются проценты. Причем после истечения 100 дней они меняются.

Оформить карту с payWave можно на сайте организации.

Условия, лимиты и ставки

Беспроцентный период распространяется на все операции, включая переводы и снятие наличных в пределах установленного лимита (до 50 000 руб. ежедневно и не более 300 000 руб. в месяц).

При этом, чтобы пользоваться деньгами банка без оплаты в течение 100 дней после первого платежа, нужно соблюдать следующие условия:

- Вовремя вносить минимальную сумму для погашения задолженности. Срок оплаты составляет 21 день с даты расчета минимального платежа, указанного в условиях договора. Окончание расчетного периода — в 23.00. Срок, в который нужно произвести оплату, укажут в письме-квитанции, поступившей на e-mail. Он отражается и в «Личном кабинете» банковского приложения.

- Сумма минимального платежа должна быть не меньше назначенной. Чаще всего это 10% от основного долга, но не менее 300 руб. (10 долларов или 10 евро). Большую сумму внести разрешается.

- Бесплатно нельзя оплатить лотерейные билеты, ставку в казино, дорожные чеки и другие квази-кэш-операции, определяемые согласно МСС-коду.

Требования к заемщику

Единственным обязательным требованием к кредитополучателю является достижение им возраста 18 лет. Достижение совершеннолетия подтверждается предъявлением соответствующего документа.

Документы для оформления

При сумме кредитного займа до 50 000 руб. понадобится только паспорт гражданина РФ. Иностранцы должны будут предъявить въездную визу и документы, подтверждающие право на проживание в России, например, миграционную карту, вид на жительство и т.п. Это условие не касается жителей Белоруссии, Казахстана и других стран СНГ, виза для которых не нужна.

Банковский заем свыше 1 000 000 руб. потребует кроме указанных документов представления справки по форме 2-НДФЛ.

https://youtube.com/watch?v=G5_ZL8izJ5Y

Как получить банковскую карту

Оформить кредитную карточку «100 дней без оплаты» легко. Это можно сделать, оформив заявку на сайте alfabank.ru или придя в отделение банка.

После заполнения телефона и реквизитов паспорта в заявке на сайте на указанный номер поступит принятое решение о выдаче карты. Сотрудник банка привезет карту сегодня или на следующий день.

Выполняемые функции

Эмитент — это банк, который выполняет стандартные функции согласно регламенту любого кредитного учреждения:

- Операции по открытию или закрытию счетов и прочие манипуляции с ними. Например, к одному счету могут быть прикреплены несколько банковских карт, пользоваться которыми имеют право разные люди (члены семьи, сотрудники компании и т.д.)

- Подтверждение работы карты. Это значит, что в момент совершения платежа банк согласен с тем, что эта кредитка принадлежит вам и процесс ее авторизации прошел успешно

- Предоставление полной информации об операциях, совершенных с вашим счетом: пополнение или снятие денег с банковской карты

- Установка систем безопасности различного рода: ограниченное число ввода неправильного пин-кода, кодовое слово и т.д.

- Возможность проводить платежные операции в других банках: снимать деньги с «чужих» банкоматов, пополнять баланс мобильного телефона через именные терминалы сотового оператора и т.д.

Суть понятия эмитент заключается в том, что счет прикреплен к конкретному банку. Он и ставит условия и ограничения в использовании карты, и отвечает за ее работу.

При пользовании кредиткой, банк-эмитент дает гарантии на то, что в пользу продавца или иного лица со счета будет списана требуемая сумма. В подтверждение этого при расчете вы вводите пин-код и расписываетесь на выданных чеках.

Обязательства банка-эмитента

Банк-эмитент – это некая кредитная организация, выступающая в роли участника платежной системы, которая осуществляет выпуск кредитных карт. В обязанности финансового института входит обслуживание всех выпущенных кредитных карт. Кроме того, помимо обслуживания, финансовое заведение также еще берет на себя целый спектр обязанностей:

- Выдача на руки клиентам карт с параллельным открытием счета будущему владельцу. Сама же карта продолжает оставаться собственностью банка.

- Одна из задач – это проведение авторизации, ответ на запросы с торговых точек. Именно в таком формате осуществляется проведение сделки.

- Предоставление информации стороне о держателе кредитной карты, с которой клиент банка проводит взаиморасчеты.

- Полное обеспечение безопасности, в том числе и блокировка счетов, блокировка пластиковой карты при возникновении такой необходимости.

- Полный учет всех средств, израсходованных с банковской карты.

Банк-эмитент обязуется соблюдать все правила, которые детально прописаны в договоре о сотрудничестве с клиентом. Также документ содержит и обязательства клиента. При несоблюдении условия договора любой из сторон договоренность может быть расторгнута.

Целевое предназначение банковского эмитента:

- Оформление пластиковых карт. Учреждение создаёт персональный расчётный счёт — впоследствии к нему будет осуществлена привязка личной карты. Счёт может быть семейным — на него можно оформить сразу несколько карт.

- Авторизация. Процедура приведения карты в активное состояние с целью осуществления операций по транзакциям в торговой сети. Выполнив данное мероприятие, система подтвердит персональную информацию пользователя и факт его финансовой платёжеспособности.

- Оплата по счетам. Процесс, по итогам проведения которого деньги с текущего счёта владельца карты будут автоматически перенаправлены на реквизиты продавца или лица, выполнившего услугу. Списание денежных активов может быть как мгновенным, так и произойти спустя несколько часов или дней. Каким будет этот период, зависит от конкретного банка. Для удобства вкладчика сумма, которую нужно будет перевести третьему лицу, может быть заблаговременно зарезервирована, и средства не смогут быть применены ещё раз.

- Предоставление счёта-выписки. Эмитент в обязательном порядке предоставит пользователю все сведения об операциях, совершённых с помощью конкретной карты.

- Финансовая безопасность. Наличие дополнительных мер защиты — запросы кода, лимитные ограничения.

- Обмен информацией с другими финансовыми компаниями и кредитными учреждениями. Эта опция обязательно пригодится владельцу карты, если он будет находиться удалённо от дома. В результате таких манипуляций он сумеет вывести средства не только в другом регионе, но и через банкомат сторонней компании.