В какие акции вкладывать деньги?

Содержание:

Вложил и заработал – как это работает на рынке акций

Получать доход от инвестиций в акции можно двумя способами:

- Держать приобретенные бумаги длительное время и получать дивиденды с прибыли компании.

- Зарабатывать на изменении стоимости акций – заниматься биржевыми спекуляциями.

Первый способ является простым и понятным: надо вложить деньги в акции и получать дивиденды от чистого дохода компании. Долгосрочное владение пакетом ценных бумаг обеспечивает стабильный денежный поток и, следовательно, прирост капитала. Чтобы максимально снизить риски, связанные с падением цены акций, следует выбирать компании с высокой дивидендной доходностью.

Спекуляции считаются более прибыльными. Инвестор покупает ценные бумаги по одной цене и продает их тогда, когда стоимость возрастает. Но такое акционирование как метод инвестирования является более рискованным, поскольку стоимость ценных бумаг может не только расти, но и падать. Поэтому желание получать спекулятивный доход требует умения анализировать ситуацию на фондовом рынке, экономическое состояние компаний, а также делать обоснованные прогнозы.

Какой именно способ использовать, чтобы получать доход, зависит от конкретной ситуации. Например, инвестор приобрел акции по 250 рублей, обещанные дивиденды – 20 рублей, но цена на торгах выросла до 270 рублей. В этом случае выгоднее продать активы. Если бы первоначальная стоимость акций составляла 260 рублей, было бы лучше получить дивиденды.

Чтобы выяснить, стоит ли вкладывать деньги в акции, надо проанализировать деятельность эмитента. Экономическое состояние любой компании можно изучить с помощью документов, имеющихся в свободном доступе на сайте Росстата. Аналитика позволит определить, какими резервами обладает предприятие, сколько средств оно направило на выплату дивидендов и сможет ли в будущем получать дополнительный доход.

Опыт показывает, что инвесторы всегда получают прибыль, приобретая акции компаний:

- являющихся доминирующими на рынке на протяжении нескольких лет;

- имеющих хорошие финансовые показатели и стабильный состав членов совета директоров и высших руководителей;

- разрабатывающих стратегические планы по расширению рынков сбыта своей продукции;

- вкладывающих средства в исследования.

Идеальной считается компания, которая пять лет и более наращивает объемы чистой выручки, увеличивает размеры выплачиваемых дивидендов, одновременно снижая сумму своих долгов. Таких эмитентов немного и их акции стоят дорого.

Гораздо больше существует компаний с характеристиками, промежуточными по отношению к идеальным. Например, одновременное увеличение прибыли и долгов может свидетельствовать о том, что предприятие растет и берет кредиты с целью захвата рынка. Поэтому к его акциям стоит присмотреться.

Выбирая ценные бумаги, следует учитывать их уровень ликвидности. Этот показатель помогает определить, насколько выгодным будет поступление на рынок акций в дальнейшем. Ликвидные бумаги легко реализовываются по номиналу или дороже. Акции с низкими показателями продать намного сложнее.

FMC

- Вы сможете стать акционером любой компании, получая стабильный доход;

- Заработок происходит не только за счет повышения котировок, но и при выплате дивидендов;

- Специалисты компании сами сформируют с наиболее перспективным прогнозом;

- Анализ динамики происходит на основании авторитетных международных источников;

- Предусмотрена подарочная опция – получение списка наиболее высокодоходных акций, куда входят 10 наиболее прибыльных ценных бумаг.

Компания FMC – это настоящий помощник для начинающего инвестора, который не готов самостоятельно анализировать экономическую ситуацию, просчитывать перспективы вложений, тщательно изучать рынок ценных бумаг.

GoldMan Capital

- Специалисты проконсультируют о ситуации на рынке, подскажут, какие акции стоит покупать для получения прибыли;

- Проводится диверсификация портфеля, куда войдут ценные бумаги с разной степенью риска и доходности;

- Перед продажей осуществляется профессиональная оценка пакета акций, чтобы вы смогли назначить рациональную стоимость;

- Участники могут приобретать акции таких крупных компаний, как Магнит, Аэрофлот, Яндекс, Сбербанк и многих других;

- Трейдеру предлагается открытие торгового счета на привлекательных условиях – с минимальной комиссией.

GoldMan Capital – это надежная брокерская компания, которая не первый год работает на фондовом рынке, отличается профессиональным и грамотным подходом к каждому клиенту.

Какие ценные бумаги лучше покупать

В акции каких компаний стоит инвестировать в 2019 году? Наиболее выгодные отрасли в России – добыча полезных ископаемых, энергетика и металлургия. Сюда также можно отнести телекоммуникации и розничную торговлю. ТОП-10 компаний:

- ПАО «М. Видео» – 369.90 руб.

- ПАО «Татнефть» – 725.60 руб.

- ПАО «Яндекс» – 1860.50 руб.

- ПАО «Северсталь» – 935.70 руб.

- ПАО «НК «Роснефть» – 418.00 руб.

- ПАО «МТС» – 233.80 руб.

- ПАО «Русал» – 26.22 руб.

- ПАО «Интер РАО» – 392.00 руб.

- ООО «Лента» – 205.40 руб.

- ПАО «РусГидро» – 0.50 руб.

Международный рынок немного отличается от российского. Наиболее выгодные отрасли – телекоммуникации, финансы и развлечения. ТОП-10 компаний:

- Google — $1063.99.

- PayPal — $87.22.

- Visa — $137.53.

- Electronic Arts — $82.25.

- Qualcomm — $68.27.

- Bank of America — $24.44.

- Netflix — $275.15.

- NVidia — $150.46.

- Blizzard Entertainment — $48.34.

- Morgan Stanley — $40.73.

Как покупать и продавать акции

Цену на акции можете устанавливать вы сами. Вы смотрите и решаете, устраивает ли вас текущая цена. Можно купить акцию по стоимости последнего предложения или сделки. Либо ждать, пока кто-то из участников торгов согласится на вашу цену. В этом случае сделка состоится и вы приобретете акцию.

Обычно акции продают пачками. Или лотами, если говорить профессиональным языком. Так, один лот может состоять из одной, десяти, ста, тысячи или даже 10 тысяч акций. К примеру, если одна акция в лоте стоит 10 рублей, а покупаете вы лот из 100 акций, то заплатить придется 1000 рублей. Также не забывайте о комиссии. Вам придется заплатить как брокеру, так и самой бирже. Здесь не имеет значения, купили вы акции или продали их. Комиссия обычно бывает одинакова.

Всегда ли выгодны вложения в акции?

Читая различные интернет-ресурсы, посвященные заработку и инвестированию, я уже много раз встречаю мысли о том, что долгосрочные инвестиции в акции — почти всегда выгодный вариант вложения капитала, а вот на коротких периодах можно и «прогореть». Позволю себе не согласиться с первой частью этого высказывания.

В долгосрочной перспективе увеличивает свою стоимость лишь небольшая доля акций, котируемых на фондовых биржах, большинство же, наоборот, теряет в цене. И уж если так смотреть, то в очень долгосрочной перспективе любое предприятие, каким бы стабильно развивающимся оно сейчас не казалось, все равно станет банкротом, поэтому инвестирование в акции этого предприятия приведет к полной потере капитала инвестора.

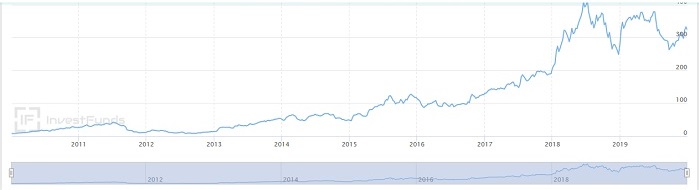

Можно взять несколько показательных примеров:

Как показывает практика, наибольшие риски вложения в акции наблюдаются в периоды скачков так называемого финансового кризиса — в такие моменты цены на эти ценные бумаги падают очень существенно, и инвестор может быстро потерять солидную часть капитала. С другой стороны, на пике финансового кризиса многие инвесторы скупают акции по очень дешевой цене в надежде на последующий рост. Риски в этом случае довольно существенны, но и ожидаемая прибыль тоже. Следует также понимать, что ценные бумаги, как правило, падают в цене быстро, а растут медленно.

Я уже писал о том, что такое акции, каких видов они бывают и чем отличаются между собой, поэтому сейчас уже не буду останавливаться на этом подробно и сразу перейду к тому, какие доходы могут предполагать инвестиции в акции.

Самые популярные стратегии

Микротест на инвестиционную грамотность. Ответьте, не думая: «С чего начать инвестиции?» Нет, не со снятия наличности в банкомате. Правильный ответ: с разработки стратегии инвестирования.

Облегчу тяжелую участь начинающего инвестора, приведу стратегии, которые можно использовать как основу:

- Пассивное инвестирование, низкие риски. Просто и понятно: основную работу за вас делают профессионалы (ПИФ – если найдете с минимальной комиссией, ETF).

- Стратегия получения дивидендов (риск умеренный). Для работы понадобится фундаментальный анализ. Инвестиционный портфель формируется из акций и облигаций. На бонды переходят полностью, если по акциям наблюдается просадка.

- Инвестиции в недооцененные акции (упор на стоимость). Стратегия с высоким риском. Здесь также применяется фундаментальный анализ и мультипликаторы.

- Стратегия роста (высокий риск). Котировки ценных бумаг растут. Причина – рыночные ожидания, не реальные финансовые результаты. Это больше не инвестиции, а трейдинг. Главное – вовремя продать акции.

- Краткосрочные спекуляции (торговля внутри дня, скальпинг). Для долгосрочного инвестирования не подходит. Для инвестиций есть такое правило: если акции выбраны, инвестора не должно волновать текущее колебание цены. Он запланировал покупку на пару лет, цена плюс-минус Х рублей за месяц не имеет значения.

Как правильно оформить покупку акций

Покупка акций у компаний является подтверждением заключения договора между инвестором и продавцом. Вам следует обратиться в офис для получения письменного договора со всеми печатями. Также вы можете оформить все необходимые бумаги через интернет.

Для заключения договора с брокером нужно предъявить паспорт. Некоторые брокеры соглашаются приехать в удобное для клиента место в назначенное время. Но большинство из них имеет фиксированный рабочий день. Поэтому при оформлении договора вам может потребоваться приехать в офис компании.

После открытия своего брокерского счета инвестору предстоит самостоятельно перечислить на него средства. В дальнейшем они будут использоваться для покупки акций. Вы можете перевести деньги, используя реквизиты из официального договора. Эта операция платная.

Особенности

Как уже упоминалось, для долгосрочного инвестора в акции на передний план выходит финансовое состояние компании

Особое внимание следует обращать на такие показатели, как:

- чистая прибыль;

- размер дивидендов на акцию;

- стоимость активов;

- чистый оборотный капитал;

- свободный денежный поток.

Все эти показатели были подробно разобраны в других статьях. Также не лишним будет рассчитать индикаторы ROA, ROE, WACC и др. Данные для расчета содержатся в финансовой отчетности, которая находится в открытом доступе. При возникновении сложностей или нехватке времени доверьте эти функции профессионалам.

Это зависит, конечно же, от финансового инструмента

Обратите внимание на ТОП российских акций для долгосрочного инвестирования. По итогам 2015–2019 гг., к ним относятся:

- Татнефть.

- НЛМК.

- Газпромнефть.

- Сбербанк.

- Норильский никель.

Эти компании показали хорошую динамику дивидендной доходности за 5 лет. Таким образом, акции этих предприятий можно включить в портфель долгосрочного инвестора, ориентированного на прибыль от дивидендов.

Еще одна особенность такого вида капиталовложений – можно покупать бумаги после объявления о выплате доходов. Когда срок покупки под дивиденды истекает, цена на акции падает. Эта ситуация носит название «дивидендного гэпа». Для долгосрочного инвестора она не имеет значения, т.к. стоимость вскоре вернется к нормальному уровню.

10 важных правил инвестирования в акции российсих компаний

Прежде чем покупать , нужно изучить топ 10 правил от опытных биржевиков:

- определение цели;

- составление собственного финансового плана;

- создание денежной «подушки безопасности»;

- предпочтение долгосрочным вложениям;

- регулярность инвестиций;

- минимизация неожиданной потери денег;

- покупка ЦБ разных компаний;

- снижение издержек;

- использование налоговых льгот;

- изучение фондового рынка и мировой ситуации.

ЦБ российских компаний чувствительней к ситуации на мировых рынках, чем акции предприятий других стран. В кризис их стоимость падает ниже, чем это показано на всемирных индикаторах, а в хорошие времена — растет стремительней.

Думая о том, как вложить деньги в акции, нужно постоянно следить за политической и экономической ситуацией в мире. Находясь в курсе происходящего, можно вовремя избавиться от ресурсов, которые потеряют в цене, и выгодно приобрести те, что начнут расти.

Инвестиции в акции: минусы

1. Инвестирование в акции — это рисковый инструмент вложения капитала, и степень риска здесь может быть достаточно высокой. Например, при банкротстве предприятия можно потерять 100% вложенных средств.

2. В кризисные периоды акции всегда сильно падают в цене. Причем, падение происходит очень резко, а вот дальнейшее восстановление стоимости — процесс длительный.

3. В те же кризисные периоды сильно падает ликвидность акций, особенно, если это ценные бумаги, не котирующиеся на фондовой бирже.

4. Вкладывать средства в акции какого-то одного предприятия или даже какой-то одной отрасли всегда рискованно. Для снижения рисков необходимо формировать инвестиционный портфель, что всегда сложнее.

5. Инвестирование в акции несет в себе дополнительные расходы (на оплату услуг брокеров, регистраторов, управляющих и т.д.).

6. Изменение стоимости акций находится в прямой зависимости от политических факторов, которые зачастую спрогнозировать достаточно сложно.

7. Инвесторы, владеющие небольшим пакетом акций, не могут оказывать влияния на направления деятельности компании и распределение прибыли.

8. Владельцы акций, особенно — простых, могут вообще не получать дивиденды, если компания закончит год с убытком, или примет решение не выплачивать их, а направить прибыль в дальнейшее развитие.

9. При отсутствии необходимой теоретической подготовки и практических навыков самостоятельная спекулятивная торговля акциями на фондовом рынке в большинстве случаев приводит к убыткам.

10. Во многих случаях инвестиции в акции — это долгосрочные вложения, и преждевременный вывод капитала из этого актива может означать большую потерю планируемой прибыли или даже убыток.

Я рассмотрел 10 ключевых преимуществ и недостатков инвестирования в акции. Надеюсь, что эта информация окажется вам полезной. Проанализировав все плюсы и минусы, вы должны самостоятельно сделать вывод о том, стоит ли вкладывать свой капитал в этот финансовый актив или нет.

До новых встреч на Финансовом гении — сайте, который стремится повысить вашу финансовую грамотность и научить грамотно и эффективно распоряжаться личными финансами.

Плюсы и минусы вложений в акции

Плюсы инвестирования для физического лица:

- Отсутствуют ограничения по пределу дохода.

- Дополнительный доход. Не нужно бросать основную работу, чтобы стать инвестором. В самом начале инвестирование требует больше времени для формирования портфеля. Затем — меньше. При спекуляциях время нужно намного больше. Но и в этом случае это может быть занятие параллельно работе.

- Высокая вероятность получения дохода на продолжительных (от года) промежутках времени в случае долгосрочного инвестирования. На таких периодах рынки, как правило, растут. Исключение — периоды мировых кризисов. Но и это для инвестора плюс — покупка акций по более низким ценам.

- Покупка происходит через интернет. Открыть счет у многих брокеров возможно удаленно. Торговать на бирже можно из дома или любой точки планеты, где есть сеть. Технические требования минимальны — зарабатывать возможно даже со смартфона. Большинство брокеров предоставляет такую возможность.

- Научиться инвестировать или спекулировать можно самостоятельно.

- Удобно для спекулирования. Многие инструменты торгуются круглосуточно — покупка и продажа в любое время, за исключением технических перерывов, выходных и праздничных дней. Азиатскую сессию подхватывает Европа, затем американские биржи.

- Нет никаких требований к инвестору.

Главный минус покупки акций и такого способа заработка — риск потерь денег. Частично или полностью. Какие и как поступать в таком случае — ниже.

Риски и способы их избежать

Я не буду рассматривать торговлю внутри дня или удержание открытой позиции в течение нескольких дней. Риски на таких периодах зашкаливают, особенно для новичков.

Рассмотрю среднесрочный период — покупка акций на период от нескольких недель до нескольких месяцев, долгосрочный — > года.

При торговле на Московской бирже с российскими акциями:

- Маржинальная торговля или использование кредитного плеча. Можно использовать как при покупке, так и при короткой позиции. Для каждого эмитента брокер устанавливает размер плеча в соответствии с внутренними правилами и правилами биржи. Средний размер предоставляемого плеча при покупке 1:3.То есть, имея своих 100 000 руб., брокер дает возможность покупки акций еще на 300 000 руб. Это платное удовольствие — за маржинальный кредит надо платить исходя из процентной годовой ставки.

Не используйте маржинальное плечо сразу при открытии среднесрочной позиции. Как вариант — если цена пошла в нужном направлении, докупите акции из расчета плеча не более 1:1. В таком случае средняя цена позиции будет ниже текущей цены. Выставляйте стоп-приказы в пределах 2% потерь от средней цены позиции.

При долгосрочном инвестировании не используйте плечи. Если портфель сформирован без заемных средств, при неблагоприятном развитии событий возможна его просадка. Это неприятно, но несмертельно.

В случае плеча можно выйти на маржин-колл — принудительное закрытие позиций брокеров в силу того, что вашего денежного обеспечения не будет хватать. Размер кредитного плеча брокер устанавливает на свое усмотрение — на сильных движениях он может его сократить в одностороннем порядке или совсем отменить.

- Цена акций на бирже постоянно изменяется. И совсем необязательно только растет. Для снижения рисков потерь диверсифицируйте портфель — покупка акций разных компаний. Минимум 10 эмитентов. На каждую акцию не более 15% суммы покупки. Покупка акций с высоким риском (3,4 эшелон, небольшие компании) — не более 3% в портфеле на каждую. Индекс акций — тот же портфель ценных бумаг. Посмотрите на его график за 5–10 лет. Пример — индекс ММВБ.

Общий тренд — восходящий.

- Не используйте шорт в своей торговле. Это возможность спекулятивно заработать на падении цены, но с очень большим риском. Для торговли в шорт спекулянт берет взаймы акции у брокера. Пересидеть долгосрочно при росте актива не получится.

Налоги и льготы

Какие налоги и льготы по уплате в РФ для физического лица?

Во-первых, НДФЛ в размере 13% с прибыли, полученной на бирже (рост стоимости, дивиденды). Брокер — налоговый агент. Рассчитывает и уплачивает в конце года с брокерского счета инвестора.

Льготы:

- нет налога с купонного дохода облигаций федерального и муниципального займов;

- налоговый вычет в размере 3 млн. руб. за каждый 3 года удержания ценных бумаг владельцем (Ст.219.1 НК РФ). Акции должны быть куплены после 01.01.2014 г.

Во-вторых, использование индивидуального инвестиционного счета.

Налоговые вычеты 2-х типов:

- «А» — возврат уже уплаченного НДФЛ 13%;

- «Б» — освобождение от НДФЛ с дохода на бирже.

Разница между вычетами (источник — «Открытый журнал»).

Как избежать рисков при инвестировании денег в акции?

Как не потерять все?

Гарантированно избежать всех рисков не получится

Это важно понимать. Если вам предлагают инвестировать деньги в ценные бумаги без риска, то перед вами либо мошенник, либо посредник, которые взял эти риски на себя

Но риски можно свести к минимуму. Например, инвестируя в акции крупных компаний. В случае обвала рынка, акции крупных компаний всегда можно продать. Скорее всего, так будут делать большинство акционеров, поэтому цена резко упадет и продавать придется с убытком. Но так вы сможете вернуть хотя бы часть денег.

“Голубые фишки” в России — это почти всегда компании с госучастием или системообразующие компании, то есть те, на которых держится целая отрасль или даже город. Даже если в бизнесе этих компаний будут большие сложности, они получат федеральную поддержку.

Важный совет, не очевидный для новичков — не вкладывайте все деньги в одну компанию или один сектор экономики, разделите инвестиции на несколько частей и распоряжайтесь ими по разному. Другими словами — диверсифицируйте риски. Если в какой-то из областей экономики вдруг грянет кризис, и цены на акции упадут, вы потеряете только часть инвестиций, а остальные получится сохранить. Кроме того, не инвестируйте в долг и не инвестируйте все, что у вас есть — такое поведение инвестора больше похоже на игру в казино, нередко с тем же результатом.

Инвестиции в акции — это профессия, которая требует опыта, знаний, времени и вложений. Если вы осваиваете эту область в качестве хобби, имейте в виду, что за риск нужно будет заплатить.

Но если у вас недостаточно опыта, это совсем не значит, что вы обязательно должны терять деньги. Мы постарались дать советы, которые помогут сделать первые шаги. Начинайте с малого, читайте и учитесь, а на первое время — вооружитесь опытом и советами наставника. Мы всегда рядом, чтобы помочь.

«Голубые фишки» на рынке акций

Стоит немного рассказать о так называемых «голубых фишках». Понятие «Голубых фишек» пришло их терминологии казино. Фишки этого цвета там имеют наивысшую стоимость. «Голубые фишки» — это лучшие, самые надежные на рынке компании. Которые отличаются высокой степенью стабильности. И которые не проседают в периоды кризисов и всеобщего обрушения. Это компании, которым можно доверять и выгодно вкладывать деньги в покупку их акций.

Еще до покупки акций инвестор должен тщательно проанализировать рынок. Предпочтения он всегда отдаст покупке «голубых фишек». «Голубые фишки» – это акции отечественных и других ведущих компаний мира, будь то «Яндекс», «Гугл», Газпром и другие. Они почти всегда приносят инвестору прибыль. Но из-за повышенного спроса на «голубые фишки» их покупка является настоящей удачей. Часто их продают по слишком завышенным ценам.

Финансовые показатели

Узнайте стоимость компании

Рыночная капитализация простым языком — это стоимость компании, это то, как оценивает ее рынок. Вернемся к нашему примеру. Допустим, вы выбираете между той же Berkshire Hathaway и Apple. Чтобы узнать, как фондовый рынок оценивает публичную компанию, умножьте стоимость ее акции на их общее количество. По итогам этих нехитрых вычислений вы увидите, что Apple стоит почти в четыре раза дороже Berkshire Hathaway.

Формулы, по которым компания оценивается на основании ее показателей, называются мультипликаторами.

Мультипликатор цена/прибыль (P/E, price/earnings)

Это соотношение цены акции компании к прибыли компании на акцию. Оно показывает, через сколько лет инвестиция окупится, если цена акции и прибыль компании останутся на том же уровне. P/E — это один из показателей, которые уже содержатся на инвестиционных сайтах. К примеру, приобретение Berkshire Hathaway окупится через примерно 15 лет, Apple — почти через 39 лет.

Но отдельно эти цифры, опять же таки, ничего не значат. Чтобы они начали приносить пользу, их нужно сравнить с прошлыми показателями компании, с показателями отрасли, в которой работает эта компания, или со значением Р/Е всего рынка акций за последние годы.

Вы, как инвестор, всегда хотите найти самое низкое соотношение P/E, потому что это будет означать самый высокий доход, по сравнению с тем, насколько низкая цена самой акции. Если отношение Р/E компании выше, чем среднее значение по отрасли, акции могут быть переоценены и покупать их недальновидно. Если коэффициент P/E ниже, то акции могут быть недооценены и могут быть хорошими инвестициями. Инвесторы, как правило, инвестируют в акции, которые, как они ожидают, будут расти в будущем.

Средние показатели P/E компаний из индекса S&P 500 колеблются в пределах 15-18. Например, переоцененными можно назвать акции Amazon, этот показатель у которых составляет 92, а вот у Alphabet ближе к среднему — 35.

А вот, например, коэффициент Р/Е для акций Tesla находится в районе 1200, что намного больше средних значений для компаний S&P 500. То есть, чтобы окупить инвестиции в акции компании Илона Маска, придется быть их владельцем 1200 лет? И да, и нет. Дело в том, что высокая цена акций Tesla говорит о высоких ожиданиях инвесторов, о потенциале роста стоимости акций компании.

Высокие значения Р/Е показывают много высокотехнологичных компаний. Например, в Amazon он около 90. Однако, их доходность весьма неплохая. Впрочем, лучшую доходность будут иметь недооцененные акции, часто малоизвестных, начинающих компаний.

Более того, есть мнение, что P/E меньше 16 — для консервативных инвесторов. Инвесторы, находящиеся в поисках роста, идут по Р/Е намного больше средних значений.

Мультипликатор цена/выручка (P/S price/sales)

Он оценивает компанию по объему продаж и дает представление о том, сколько инвестор платит за, скажем, 1 доллар ее выручки. Рассчитывается данный показатель как:

Отдельные эксперты считают, что этот показатель больше подходит для оценки сервисных компаний (например, телекоммуникационных) и компаний большой капитализации. И хуже — для компаний сферы услуг, например, банков, страховых компаний. Поскольку они не имеют объема продаж в прямом смысле этого слова.

Значение показателя P/S меньше 2 можно считать нормой. Чем ниже P/S, тем лучше, и тем меньше инвестор платит за каждый доллар, получаемый компанией из продаж.

Мультипликатор капитализация/балансовая стоимость активов (P/B рrice/вook value)

Простыми словами балансовая стоимость означает, сколько денег можно выручить за компанию, если продать все ее имущество (от зданий, оборудования до дверных ручек). Снять все средства из резервов и нераспределенной прибыли, из полученных денег закрыть все долги. То, что останется (если останется), и будет считаться балансовой стоимостью.

Коэффициент P/B показывает, на какую сумму инвестор получает имущества компании на каждый вложенный им доллар.

Например, P/B = 5 показывает, что на каждую вложенную гривну, инвестор получает только на 20 копеек (пятую часть) активов компании.

P / B = 1 (стоимость компании равна балансовой стоимости)

P / В меньше 1 (рынок оценивает компанию ниже ее имущества)

P / B больше 1 (люди готовы платить больше, чем стоит компания).

P / B Tesla составит 36. То есть, инвесторы готовы платить гораздо больше реальной стоимости компании.

Для сравнения, у другого автогиганта Ford P/B составляет 1,14, а Toyota — 0,94, то есть компания недооценена.