Кредит на первоначальный взнос

Содержание:

Программы популярных банков

Сбербанк

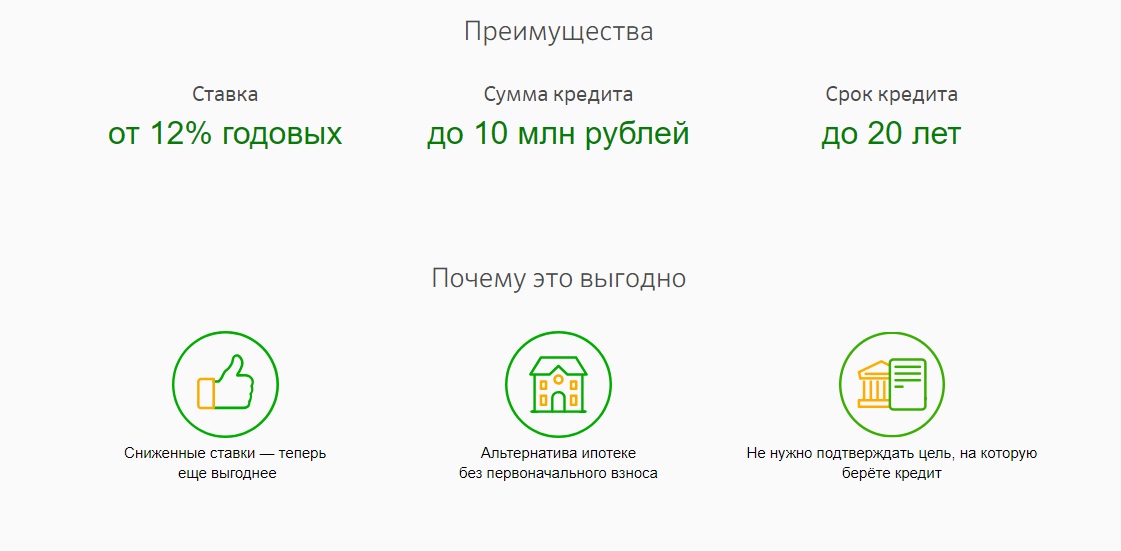

Главная альтернатива ипотеки без первого взноса у Сбербанка — это программа Нецелевой кредит под залог недвижимости.

Как нетрудно догадаться из названия, это кредит под залог недвижимости. Условия:

- Процентная ставка: 12 % (для работников Сбербанка) / 12,5% (для всех остальных),

- Вы обязаны застраховать жизнь и здоровье. Иначе еще +1% к ежегодным отчислениям,

- Сумма кредита: от 500 000 до 8 000 000 рублей,

- Кредитный срок: от 1 до 20 лет,

- При неоплате пеня 0,06 от суммы просрочки каждый день,

- Залог жилья обязателен,

- Возраст заемщика: от 21 до 75 лет. На момент окончания выплат ипотечного кредита возраст не должен превышать 65 лет.

- Гражданство: РФ,

- Требование к трудовому стажу: от 6 месяцев на последнем рабочем месте и не менее 1 года общего трудового стажа.

Рассмотрение заявки займет до 6 рабочих дней.

ВТБ

ВТБ предлагает программу Нецелевой кредит под залог недвижимости. Аналогично со Сбербанком под залог ставится недвижимость, покупаемая заемщиком.

Условия программы следующие:

- Процентная ставка: от 11,1%,

- Вы обязаны застраховать жизнь и здоровье. Иначе еще +1% к ежегодным отчислениям,

- Сумма кредита: от 500 000 до 15 000 000 рублей,

- Кредитный срок: от 1 до 20 лет,

- При неоплате пеня 0,06 от суммы просрочки каждый день,

- Залог жилья обязателен,

- Возраст заемщика: от 21 до 65 лет. На момент окончания выплат ипотечного кредита возраст не должен превышать 65 лет.

- Размер кредита не более 50% от стоимости закладываемой недвижимости,

- Требование к трудовому стажу: от 6 месяцев на последнем рабочем месте и не менее 1 года общего трудового стажа.

Альфа банк

Данный банк предлагает программу Кредит под залог имеющегося жилья. Так же, как и в Сбербанке / ВТБ, в залог банку дается квартира заемщика.

Условия:

- Процентная ставка: от 13,29 %,

- Вы обязаны застраховать недвижимость, что добавляет ~ +0,6% к ежегодным выплатам. Здоровье и жизнь заемщика страхуется по желанию,

- Сумма кредита: от 600 000 рублей,

- Кредитный срок: от 1 до 30 лет,

- Возраст заемщика: от 21 до 70 лет. На момент окончания выплат ипотечного кредита возраст не должен превышать 70 лет.

- Гражданство: РФ или любое иностранное государство,

- Требование к трудовому стажу: от 4 месяцев на последнем рабочем месте и не менее 1 года общего трудового стажа.

Условия ипотеки от Альфа банка

Россельхозбанк

Россельхозбанк предлагает ипотеку без первого взноса все так же в залог имеющейся недвижимости. Соответствующая программа носит название Целевая ипотека.

Условия:

- Процентная ставка для квартиры/таунхауса: 9,15 % (для работников банка и надежных клиентов), 9,2% (работники бюджетных организаций), 9,3% (прочие физ. лица). Процентная ставка для жилого дома с земельным уч-ком: 11,45% (для работников банка и надежных клиентов), 11,5% (работники бюджетных организаций), 12% (прочие физ. лица)

- Вы обязаны застраховать недвижимость, что добавляет ~ +0,6% к ежегодным выплатам. Если вы отказываетесь от страховки, то происходит увеличение годовой ставки на 1 процентный пункт,

- Сумма кредита: от 100 000 до 20 000 000 рублей,

- Кредитный срок: от 1 до 30 лет,

- Возраст заемщика: от 21 до 65 лет. На момент окончания выплат ипотечного кредита возраст не должен превышать 65 лет. Также возможен максимальный возраст заемщика: 75 лет (при наличие созаемщика, а также до исполнения Заемщику 65 лет должно пройти не менее половины срока кредита).

- Гражданство: строго РФ,

- Регистрация: Российская Федерация или место жительства / пребывания,

- Требование к трудовому стажу: от 6 месяцев на последнем рабочем месте и не менее 1 года общего трудового стажа.

Ключевые возможности ипотеки от Россельхозбанка

Что представляет собой первоначальный взнос и зачем он нужен?

Первоначальный взнос по ипотеке – это определенный процент от стоимости жилого помещения, которое заемщик желает приобрести. Как правило, величина такого платежа составляет 10-50%. Точный размер зависит от конкретного банка, а также выбранной программы кредитования. Вносится сумма еще на стадии оформления кредитного договора.

Первоначальный взнос по ипотеке – это определенный процент от стоимости жилого помещения, которое заемщик желает приобрести. Как правило, величина такого платежа составляет 10-50%. Точный размер зависит от конкретного банка, а также выбранной программы кредитования. Вносится сумма еще на стадии оформления кредитного договора.

Поэтому банки всегда требуют платить первоначальный взнос. Практически невозможно найти программы, предлагающие нулевой процент первичного платежа. Также не стоит надеяться, что кредитор пойдет навстречу и ради одного клиента изменит установленные им условия кредитования. Поэтому деньги на первоначальный взнос все равно придется искать. Хотя есть некоторые варианты, позволяющие уменьшить размер платежа или же вовсе избежать его внесения. О них стоит поговорить подробнее.

Когда нет денег на первый взнос: варианты действий

Имея стабильный заработок, даже без особых накоплений всегда есть возможность обзавестись собственной недвижимостью. Если нет достаточной суммы на руках, есть возможность получить ее или использовать программы, не требующие от заемщика дополнительного финансирования кроме регулярных ипотечных платежей.

Выбор действий зависит от возможностей клиента, индивидуальной ситуации, и, конечно, его активности в процессе согласования всей процедуры.

Под залог имеющейся собственности

Помимо стандартных банковских продуктов есть специализированные предложения, внедряемые финансовыми организациями с целью привлечения клиентов. Например, в банке Левобережный есть продукт «Переезд», предусмотренный для отдельных жизненных ситуаций. Банк предоставляет кредит на первый взнос, в то время как сама ипотека оформляется в любом учреждении по выбору клиента. Средства выдаются под залог имеющейся недвижимости, поэтому программа не подходит для покупки первого, единственного жилья.

После того, как заемщик оформит ипотеку и купит новое жилье, он сможет погасить займ на первоначальный взнос из собственных средств, либо расплатиться вырученными от продажи имеющейся собственности средствами. Кредит выдается под 17,5-19,0% годовых.

Являясь, по сути, кредитом для покупки недвижимости, программа не требует отчета о целевом расходовании средств, а залоговым обеспечением становится жилье, которым уже владеет заемщик.

Программа под залог жилья успешно используется при получении средств на развитие бизнеса или приобретения собственности, которая по своим характеристикам не подходит под критерии классической ипотеки.

Подобное предложение есть в большинстве крупных финансовых структур. Например, в Сбербанке можно получить нецелевой кредит с залоговым обеспечением на следующих условиях:

- Сумма — от полумиллиона рублей (не более 10 миллионов рублей).

- Максимальный размер ссуды рассчитывается, исходя из 60% от оценочной стоимости объекта залога.

- Длительность погашения – до 20 лет.

- Процентная переплата – от 14,0% в год.

Нецелевой займ на первый взнос

Кредиты под залог имеют один существенный недостаток – применяемая ставка выше, чем при обычной ипотеке, что влечет серьезные дополнительные расходы на обслуживание процентов. Экономически более целесообразно воспользоваться краткосрочным потребительским займом для внесения первого взноса по ипотеке.

Данная схема подходит для заемщиков с хорошим доходом, ведь на первых порах после оформления ипотеки придется не только выплачивать ипотеку, но по гасить потребительский кредит. Только в полной уверенности в возврате суммы можно использовать данный способ получения жилья. В противном случае, столкнувшись с непосильным кредитным бременем, заемщик рискует потерять квартиру и должен будет выплатить банку штрафы и неустойки за просрочки.

Еще один нюанс, который необходимо предусмотреть до того, как перейти к активной фазе оформления кредитов: предоставляя ипотеку, банк проверяет платежеспособность человека, оценивает его доходы с учетом текущих кредитных и других финансовых обязательств. При назначении суммы кредитной линии банк исходит из среднедушевого дохода всей семьи. Кредит на первый взнос оформляют только после одобрения основной ипотеки, накануне заключения ипотечного соглашения. И даже в этом случае, присутствует риск получения отказа от основного кредитора или снижении суммы займа с учетом уже взятого потребительского кредита.

Как взять ипотеку без первоначального взноса в 2019 году

В настоящее время известны 5 способов получить ипотечный кредит при отсутствии сбережений, которые можно израсходовать на первый взнос:

- по специальной программе банка, дающего ипотеку;

- по специальной ипотечной программе от застройщика или его банка-партнера;

- через получение немалого кредита наличными на первый взнос в стороннем банке;

- с помощью предоставления банку дополнительного залога в виде недвижимости, уже пребывающей в собственности заемщика либо его родственника;

- через завышение стоимости приобретаемого недвижимого имущества.

Важно! Последний способ самый рискованный и ненадежный, поскольку связан с введением кредитора в заблуждение. К тому же завысить стоимость недвижимого объекта может только оценщик, а кредиторы предпочитают доверять заключениям только аккредитованных организаций / специалистов, которые дорожат договорными отношениями с банком и не желают рисковать

Мы рекомендуем специальные предложения банков, описанные ниже.

Вторичное жилье в ипотеку без первоначального взноса

Преимущества получения ипотеки без первоначального взноса на «вторичное» жилье перед приобретением квартиры в новостройке аналогичным способом:

- обеспечением по кредиту выступает готовый объект жилой недвижимости, а не право собственности на строящееся жилище;

- можно купить жилище в понравившемся районе города (области), тогда как новострой без первого взноса кредитуется только при наличии у банка партнерских отношений с застройщиком;

- передача недвижимости в залог происходит одновременно с госрегистрацией права собственности на купленную квартиру (либо частный дом).

Трудности в покупке «вторичного» жилища состоят в том, что ипотечнику нужно уговорить продавца квартиры / дома подождать со сделкой, пока будут получены кредитные средства. Процедура покупки жилья в кредит долгая и хлопотная, в ипотеку без первого взноса — тем более.

Подробности изложены на нашем сайте в статье Как взять ипотеку на вторичное жилье без первоначального взноса

Ипотека на покупку дома без первоначального взноса

Взять ипотеку без первоначального взноса под залог приобретаемого частного дома возможно. Только нужно быть готовым к ряду сложностей и непременно учитывать важные нюансы:

- многие банки не кредитуют покупку недвижимости этой категории;

- процентная ставка по кредиту на частный дом выше, чем на квартиру. Это правило не распространяется на специальные предложения банков по ипотеке под «первичные» коттеджи от застройщиков-партнеров, но здесь довольно дорого обойдется сам новострой;

- к частным «вторичным» домам, принимаемым в залог, кредиторы выдвигают ряд строгих требований, связанных с ликвидностью недвижимого объекта — дом должен быть из кирпича или бетона, построенным на земельном участке с целевым назначением «индивидуальное жилищное строительство», располагаться в черте большого города либо не слишком далеко от него и др.

Узнайте больше прочитав статью Условия ипотеки на частный дом.

Ипотека без первоначального взноса в Москве

Шансы взять ипотеку без начального взноса под приобретаемую квартиру в Москве в 2019 году достаточно высоки по двум причинам:

- в российской столице присутствуют все банки, предлагающие ипотечникам спецпрограммы компенсации первоначального взноса;

- здесь можно найти ипотечный кредит без первого взноса под «первичную» квартиру в конкретной новостройке от застройщика либо его банков-партнеров.

Сложности с покупкой жилья рассматриваемым способом связаны прежде всего с высокой стоимостью недвижимости. Претенденту на ипотечное кредитование обязательно и быть платежеспособным, и доказать банку способность обслуживать кредит.

Ипотека без первоначального взноса в Подмосковье

В Московской области также находится немало новостроек, где квартиры распродаются по ипотечным программам на льготных условиях, включая кредитование с нулевым первым взносом.

Одновременно в городах Ближнего Подмосковья присутствует довольно высокое количество банков, где можно взять ипотеку под «вторичное» жилье.

Какие требования предъявляют банки при выдаче ипотеки без первоначального взноса

Даже зная о рисках, некоторые организации оформляют сделки по кредитам без первого взноса. Все банки выставляет свои условия.

Вот стандартные требования:

- Клиенту уже исполнился 21 год.

- Есть прописка в регионе нахождения банка и недвижимости.

- Удовлетворительная кредитная история.

- Стаж на данном месте более полугода.

- Ежемесячная выплата не должна быть больше 40 % дохода клиента (или семьи).

- Принять участие в программе можно гражданам РФ.

- Есть дополнительная залоговая квартира. Все требования для передачи права собственности подробно указаны в договоре.

У некоторых организаций можно брать кредит без первого взноса, но под залог квартиры, которая является собственностью третьего лица, допустим, близкого родственника. Такие займы считаются поручительством.

Конечно, каждое финансовое учреждение выставляет свои условия гражданам при оформлении какого-то вида кредита.

Давайте рассмотрим эти требования, чтобы в будущем избежать проблем.

Ограничение размера кредита. Конечно, банки иногда не выдают необходимую сумму денег

Что на это может повлиять? Во-первых, при рассмотрении заявки учреждение обращает внимание на финансовое положение человека. Обладая такой информацией, принимается итоговое решение

Если банк считает, что вы не сможете гарантировать уплату такого кредита, вам можно будет взять меньшую сумму.

Страхование жизни, здоровья, ответственности клиента, предмета залога. Страховка считается обязательной услугой при оформлении договора на кредит. Это значит, что в случае потребительского кредита клиент имеет возможность обойтись без страхования, а при ипотечном кредитовании страховку брать нужно непременно. Почему так происходит?Выдавая большие суммы, банковские учреждения берут на себя ответственность. Может произойти любая ситуация, гражданин может утратить дееспособность или жизнь. Поэтому страховка обязательно должна быть оформлена для таких ситуаций. В этом случае страховая фирма покроет все убытки банка.

Более высокий уровень подтверждения доходов. Случается так, что организация может просить дополнительную информацию о доходе, чтобы проверить ваше финансовое положение

Для чего это необходимо?Если сумма ипотеки достаточно большая, а банковские работники не полностью уверены в платежеспособности клиента, банк будет требовать с вас довольно много документов, которые помогут доказать ваши финансовые возможности, так как это важно. Перед тем как перечислить деньги, банковская организация должна обладать уверенностью в клиенте и его платежеспособности, необходимо понимать, что он сможет погасить свою задолженность полностью

Повышенная процентная ставка по кредиту. Большая процентная ставка — сейчас это очень ожидаемо от организаций. Конечно, каждый ищет банк с низкими ставками по кредиту. Но при ипотечном кредитовании проценты всегда высокие, и, скорее всего, многие клиенты будут недовольны.К сожалению, некоторым людям придется смириться с высокими процентами. Еще учреждения нередко повышают ставки уже при выплате ипотеки. Это можно считать самым главным недостатком, который может случиться, так как вы подписываете договор под определенный процент, а со временем ставка повышается, и, следовательно, вы переплачиваете больше денег.

Привлечение поручителей. Поручительство также востребованно сегодня, и банки не перестают просить оформление поручителей. В роли поручителя должен быть финансово самостоятельный человек, который при появлении у вас проблем смог бы выплачивать долг за вас. Поручителем необходимо брать надежного и трудоспособного гражданина.

Часто задаваемые вопросы (FAQ) ?

Оформление ипотеки – задача не из легких. Она еще больше усложняется, если средства для внесения первого взноса отсутствуют.

Вполне естественно, что процесс этот вызывает огромное количество вопросов. Ответы на самые популярные из них постараемся дать далее.

Вопрос 1. Можно ли взять ипотеку без первоначального взноса и залога имущества?

Чтобы банк дал согласие на оформление ипотеки, потребуется выполнение одного из условий:

- наличие надежного поручителя;

- есть право на государственные субсидии;

- наличие ценного имущества, обладающего достаточно высоким уровнем ликвидности.

Только в этих случаях возможно найти программы, которые предусматривают отсутствие первоначального взноса.

Обременение на квартиру является обязательным условием ипотечного кредитования и не может отменить необходимости сделать первоначальный взнос. Получается, что залог оформляется в обязательном порядке.

Вопрос 2. Можно ли оформить ипотеку от застройщика, не имея первого взноса?

Застройщики всеми силами борются за каждого покупателя.

Для ускорения продаж квартир в возводимых домах (новостройках) строительные компании нередко заключают соглашения с банковскими организациями, которые предлагают различные уникальные программы для привлечения заемщиков. Кроме того, в некоторых случаях оформить кредит можно непосредственно у застройщика.

В первом случае оформление ипотеки осуществляется через банк. При этом можно выделить ряд преимуществ по сравнению с ситуацией, когда договоренности с застройщиком отсутствуют.

Перечислим их:

- более лояльные условия кредитования;

- чаще всего сотрудники застройщика проводят консультации, помогают собрать пакет документов, который сами же и передают в банк;

- ускоренное рассмотрение заявки;

- более высокая вероятность положительного решения.

Особенностью второго варианта являет то, что обращаться в банк не придется. Договор займа будет заключен непосредственно со строительной компанией.

В таком варианте есть существенные плюсы:

- не потребуется представлять документы о доходах;

- отказ маловероятен;

- отсутствует необходимость оформлять страховку.

Но есть и существенный минус – срок договора обычно не превышает 1 года. В очень редких случаях застройщики соглашаются оформить его на 2-3 года.

Получается, что подобный вариант представляет собой обычную рассрочку.

Вопрос 3. Стоит ли брать ипотеку на вторичное жилье с нулевым взносом и есть ли в этом выгода?

У многих, кто мечтает о приобретении собственного жилья, отсутствуют деньги на внесение первого взноса. В этих условиях ипотека без первоначальных выплат может стать единственным решением. Но лучше всего постараться найти возможность внести хотя бы какую-нибудь сумму в качестве первого взноса.

Дело в том, что при полном его отсутствии ставка традиционно выше минимум на 3%. С учетом больших сроков и сумм ипотечного кредита переплата может быть огромной.

В любом случае специалисты рекомендуют тщательно анализировать все возможные программы.

Нередко после проведения несложных расчетов будущие заемщики самостоятельно принимают решение отказаться от ипотеки без первого взноса. Вместо этого они откладывают средства в течение нескольких лет, пока не накопится сумма первоначального платежа.

Для расчёта ипотечных платежей используйте калькулятор:

Если отсутствует возможность ждать момента, когда будут накоплены средства на первый взнос, придется все-таки использовать программы с его отсутствием.

Ипотека без первоначального взноса — известные способы получения

Даже если банки и не любят выдавать ипотеку без первоначального взноса, существует несколько способов взять жилищный кредит без него.

Способ 1. Льготная ипотека

В России действуют специальные льготные госпрограммы ипотечного кредитования. Ими могут воспользоваться граждане, которые относятся к одной из незащищенных категорий, нуждающиеся в улучшении жилищных условий.

Такими категориями могут быть молодые семьи, молодые одинокие родители, военнослужащие и т.д. Социальная ипотека обычно доступна гражданам младше 35 лет. Для участия в одной из таких программ нужно подать заявление в местные органы власти или соцзащиты. Если заявка одобрена, человека или семью ставят в очередь на получение специальной субсидии от государства.

Способ 2. Военная ипотека

Правила военной ипотеки таковы, что самостоятельно накапливать на первоначальный взнос военнослужащему не нужно. За всех вступивших в программу деньги вносит государство в лице Министерства обороны. Это касается не только первоначального взноса, но и последующих обязательных платежей.

Разумеется, на квартиру, купленную в рамках военной ипотеки, действуют серьезные обременения. Залог фактически получается двойным — его накладывает и банк, и само государство. Как-либо распоряжаться своей недвижимостью будет очень тяжело, в квартире можно только жить.

Способ 3. Ипотека с использованием маткапитала

Самое популярное направление использования материнского капитала в России — улучшение жилищных условий. Сертификат можно использовать при получении ипотечного кредита или для погашения уже имеющейся задолженности по ипотеке. Причем для этого не нужно ждать, пока ребенку исполнится три года.

Использовать маткапитал можно и как первоначальный взнос по жилищному кредиту, на это соглашаются многие российские банки. Чтобы взять ипотеку под маткапитал, нужно следовать такому алгоритму:

- Найти подходящую квартиру в новостройке или на вторичном рынке.

- Получить одобрение на сделку в ПФР.

- Подобрать подходящий банк и ипотечную программу.

- Подать заявку на ипотеку.

- Подписать договор.

- Внести первый взнос сертификатом на маткапитал.

- Оформить жилье в собственность.

- Зарегистрировать в Росреестре обременение.

Вас заинтересует: Ипотека с маткапиталом — как использовать сертификат в качестве первоначального взноса

Способ 4. Акции банков

Банков в России достаточно много, и они активно борются за клиентов. Особенно агрессивную политику приходится вести небольшим финансовым учреждениям, которые завоевывают свою долю рынка. Один из инструментов — акции и спецпредложения.

Вполне реально встретить акцию, в рамках которой банк предлагает получить ипотеку без первоначального взноса. Как правило, это совместные акции банков и застройщиков, так что квартира будет только в конкретной новостройке.

Способ 5. Ипотека с залогом

Если у заемщика уже есть какая-либо ликвидная недвижимость в собственности — ее можно использовать в качестве залога при оформлении ипотеки. В таком случае первоначальный взнос также может быть не обязательным.

При этом нужно помнить о рисках и тщательно взвешивать свою платежеспособность. При серьезных нарушениях и просрочках банк может забрать залоговую недвижимость.

Способ 6. Дополнительное обеспечение

Дополнительным обеспечением называется залог любого ценного имущества. Не обязательно какой-либо недвижимости, как в предыдущем случае. Таким имуществом может быть:

- автомобиль;

- земельный участок;

- ценные бумаги;

- драгметаллы.

Подойдет любой высоколиквидный доходный актив. Сомнительное с этой точки зрения имущество банки не примут — специалисты кредитных организаций умеют хорошо оценивать степень ликвидности любого имущества.

Способ 7. Потребительский кредит для первоначального взноса

Способ не очень хороший и выгодный, но вполне работающий. А главное — подходящий большинству заемщиков, у которых нет денег на первый взнос по ипотеке.

Главный минус этого способа очевиден — переплата за квартиру получается огромной. А первые несколько лет нужно будет отдавать довольно большую сумму на обязательные платежи по всем кредитам. Существует риск не справиться с этими платежами. Стоит подумать и о своем нервном состоянии и взаимоотношениях в семье, которые могут испортиться на фоне такой финансовой нагрузки.

Вас заинтересует: Кредиты наличными только по паспорту в 2020 году

Какие банки выдают ипотеку на вторичку без первоначального взноса?

Очень многие банки работают с программой ипотеки на жильё вторичного рынка недвижимости без первоначального взноса и готовы выдать займ, если клиент докажет свою платёжеспособность и даст банку дополнительные гарантии.

Их условия и особенности выдачи ипотечных кредитов отличаются в зависимости от типа выбранного жилья и льгот, на использование которых имеет право заёмщик.

| Банк-кредитор | Предлагаемые условия программ | Отличительные особенности |

|---|---|---|

| Банк Москвы | ● проценты — 15.95%; ● максимальный срок до 50 лет; ● выдача ипотеки в рублях до 80% от стоимости приобретаемого жилья. |

большой срок кредитования, возможность привлечения неограниченного числа созаемщиков |

| Россельхозбанк | ● процентные ставки — от 13%; ● срок кредитования до 30 лет; ● максимальная сумма ипотеки до 12 000 000 рублей. |

обязательное страхование, невыполнение которого влечёт за собой уменьшение суммы ипотеки |

| Газпромбанк | ● процентные ставки — от 11.95%; ● срок кредитования до 20 лет; ● сумма ипотеки зависит от стоимости жилья, может быть выдана в размере более 80%. |

довольно гибкие проценты для каждого клиента индивидуально |

В Сбербанке

Сбербанк допускает возможность для клиентов отказаться от внесения первоначального взноса при выдаче ипотеки, который установлен от 10% от стоимости приобретаемого жилья в зависимости от программы, за счёт дополнительных гарантий.

По сути у клиента отпадает надобность копить на первоначальный взнос, поскольку он может получить ипотеку ещё и на него, если передаст банку под залог уже имеющуюся недвижимость, или заёмщик имеет право на льготные средства от государства.

Подробнее ознакомиться с ипотекой под залог имеющейся недвижимости можно в этой статье.

Ипотека на жильё вторичного рынка недвижимости в Сбербанке включает покупку частного дома, квартиры или комнаты в коммунальной квартире.

Процентные ставки зависят от выполнения всех дополнительных условий банка, но минимально составят по этой программе от 15% годовых. Ипотека выдаётся в национальной валюте.

Сумма ипотеки зависит от стоимости приобретаемого жилья и составляет от 50% до 80% от размера оценки.

Срок кредитования может достигать 30 лет, если возраст заёмщика это позволяет. Банк рассматривает заявки в течение 3-5 дней и принимает решение.

В ВТБ 24

Так же, как и в Сбербанке, в банке ВТБ 24 разработана программа, которая позволяет отказаться от первоначального взноса на похожих условиях.

Банк сотрудничает с государственными программами материнского капитала, военной ипотеки и государственных субсидий, использование которых означает не задействование личных средств.

Помимо этого, заёмщик может предоставить банку в залог уже имеющуюся собственность, которая станет гарантией погашения ипотеки, чтобы избавиться от необходимости вносить стандартный первоначальный взнос в размере 20% от стоимости жилья.

Процентные ставки в ВТБ 24 зависят от других сопутствующих условий, но их минимальный размер исчисляется в 15.95% годовых.

Срок кредитования, так же, как и в Сбербанке, может достигать до 30 лет в зависимости от возраста заёмщика.

Максимальная сумма ипотеки значительно выше, чем предлагают другие банки — до 90 000 000 рублей, что позволяет приобрести квартиру в большом городе. Ипотека выдаётся в рублях.

Для зарплатных и корпоративных клиентов предусмотрены более лояльные условия и процедура оформления.

Видео по теме: