Формула сложных процентов по вкладам

Содержание:

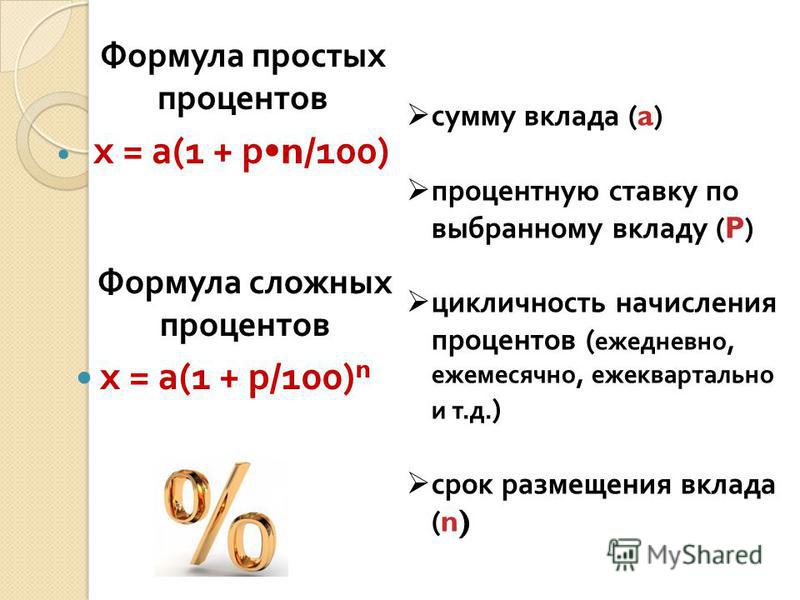

Что такое простой процент

В первую очередь, простой процент – это начисление вознаграждения за размещение вклада на банковском счете за весь период хранения средств. Если говорить простыми словами, то простой процент начисляется лишь по окончании срока действия депозитного договора, он определяется в годовой процентной ставке. Причем, если договор автоматически продлевается на следующий срок, то вознаграждение за предыдущий период не причисляется к телу депозита.

Чтобы максимально точно понять, что такое простая система начисления прибыли рассмотрим пример. Вы разместили в банке 50000 рублей под 7% годовых на один год. По окончании срока действия договора ваша прибыль составит 50000×0,07=3500 рублей. При автоматической пролонгации договора на следующий срок ваша прибыль составит снова 3500 рублей. То есть спустя 2 года вы сможете в банке получить 50000+3500+3500=57000 рублей.

Если вы размещаете средства на срок меньше чем на один год, то соответственно процентная ставка годовая делится на 12 и умножается на количество месяцев, в течение которых средства были на банковском счете. Например, если срок депозита 3 месяца, а процентная ставка 10% в год, то общая прибыль рассчитывается следующим образом.0,1/12×3=0,025. Например, если вы разместили 50000 рублей сроком на 3 месяца, то прибыль по окончании срока действия договора будет следующий: 50000×0,025=1250 рублей.

Формулы простых и сложных процентов

Как сложный процент работает в инвестициях

Весьма доходные сложные проценты в инвестировании, например, в сегменте, онлайн, встречаются и не так редко, как это было 4, а то и 5 лет назад. Сложный процент максимально выгодный на длинной дистанции: что касаемо банков, то для депозитов на 5-10 лет, для проектов со среднесуточным начислением от 3% и работой вклада на бессрочной основе. Если самостоятельно сложно считать, то в сети множество калькуляторов, за пару секунд рассчитывающие размер сложных процентов и то, что получите на руки по истечению срока. Среди остальных инвестиций, где используется эта математическая формула начисления, можно выделить такие:

- облигации и вложение купонного дохода на очередной срок после даты N для выплат прибыли;

- дивидендные акции, приобрести которые можно через брокера, что является членом НАУФОР и выходит на разные биржи.

Правило простое: например, у вас есть пакет акций на 10 тыс. рублей и в год вы получаете 10%. За 10 лет вклад «окупится», если будете забирать прибыль, но, если примите решение аккумулировать ее, средняя окупаемость сократится до 7 лет.

Как получить доход от сложных процентов

Если акцентировать внимание на вопросе о том, какой инструмент будет эффективнее всего работать со сложными процентами, то стоит учитывать тот факт, что многое здесь зависит от первоначальной суммы инвестирования. К примеру, если сумма инвестиций небольшая, и у начинающего инвестора всего несколько облигаций, то, получив доход с них, он вряд ли сумеет купить еще одну ценную бумагу

У него попросту не хватит денег, а значит, полученные проценты до определенного срока (пока не накопится нужная сумма) просто не будут работать. В то время как на депозите даже небольшая сумма начисленных процентов прибавляется к основной сумме вклада, и деньги продолжают работать

К примеру, если сумма инвестиций небольшая, и у начинающего инвестора всего несколько облигаций, то, получив доход с них, он вряд ли сумеет купить еще одну ценную бумагу. У него попросту не хватит денег, а значит, полученные проценты до определенного срока (пока не накопится нужная сумма) просто не будут работать. В то время как на депозите даже небольшая сумма начисленных процентов прибавляется к основной сумме вклада, и деньги продолжают работать.

Инвестору стоит выбирать для себя более привычный и удобный инструмент, в работе которого он хорошо разбирается

Естественно, важно учитывать собственные финансовые возможности и продумывать наперед каждый шаг

Если вкладчик предпочитает спокойный способ инвестирования со стабильными условиями, ему больше подойдут банковский депозит или облигации. Только, к сожалению, на вкладах ставки значительно ниже по сравнению с кредитами. Если инвестор, наоборот, готов к трудностям, хочет активно участвовать в процессе создания и увеличения своего капитала, то ему больше подойдут акции.

Резюмируя все вышесказанное, можно сделать вывод, что сложные проценты, открытые великими умами около двух сотен лет назад, и по сей день продолжают будоражить умы финансистов и инвесторов. Более того – они работают и приносят прибыль.

Простота их сути и сложность расчета идеально сочетаются друг с другом. И сегодня сложные проценты – это один из наиболее оптимальных способов реинвестирования и увеличения капитала без дополнительных вложений.

Лучшие компании года

Мы хотели бы выделить наиболее популярных кредиторов. Согласно отзывам заемщиков, это компании с лучшей репутацией и рейтингами.

Управляется Financer.com LTDVAT MT20908917financer.com 2020

- Условия пользования

- Политика конфиденциальности

FINANCER.COM В МИРЕ

Россия Все филиалы

]]>

Инвестиционный онлайн-калькулятор с реинвестированием

Инвестиционные шаги по направлению личных сбережений в какую-либо сферу деятельность человека всегда сопровождается определёнными рисками. Эксперты привыкли разделять вклады на долгосрочные и кратковременные капвложения. Если был выбран первый вариант, тогда должны быть обоснованы все финансовые вливания, а также создана надёжная материально-техническая база. Многофункциональный инвестиционный калькулятор позволяет просчитать все риски и финансовую прибыль.

- Финансовый калькулятор: краткое описание

- Определение на калькуляторе целесообразности денежных вкладов

- Оценка КПД вложений

- Особенности реинвестирования капитала

- Финансовый калькулятор: индекс прибыли

- Финансовый калькулятор: варианты повышения доходности

- Правила использования калькулятора

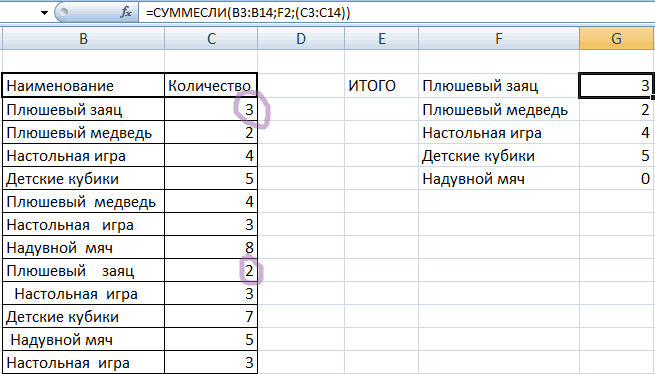

Расчётные формулы

Для каждого вида процентов существует своя формула, помогающая её определить. Прежде чем приступать к расчётам, следует разобраться в основных терминах, которые применяются в формулах:

- Период начисления. Промежуток времени, к которому приурочена простая и сложная процентная ставка.

- Капитализация. Суммирование начисленных процентов с основной суммой задолженности.

- Наращение. Увеличение денежной суммы во времени, вызванное капитализацией.

Наращение и дисконтирование характеризуются соответствующими множителями. Первый рассчитывается как L = S (n) / S (0), второй как v = S (0) / S (n). S (0) соответствует первоначальной сумме кредита, S (n) равняется величине долга в конце срока n.

Чтобы узнать n (срок задолженности в долях от периода t), требуется разделить срок долга в днях (t) на фиксированный временной промежуток, к которому относится ставка (t*). Обычно t* равен 365 дней (иногда уменьшен до 360).

Зная необходимые параметры, можно высчитать процент (i), используя выражение i = (S (t*) — S (0)): S (0). В случае с прямыми процентами исходной базой для определения процентной ставки в течение всего срока долга на каждом периоде применения процента служит первоначальная сумма долга S (0).

На основе этих же данных можно определить значение учётной ставки по формуле d = (S (t*) — S (0)): S (t*). Учётной считается та ставка, которая используется Центробанком для предоставления заёмов коммерческим банком.

Если срок задолженности t состоит из k этапов, то чтобы при действующей схеме простых процентов узнать размер наращенного вклада по окончании срока, придётся применить выражение S (n) = S (0) * (1 + n1 * i1 + … + nk * ik).

Допустим, что в первом полугодии простой процент составляет 0,09 годовых, затем в следующем году он сокращается на 0,01, а в следующих двух полугодиях возрастает на 0,005 в каждом. Первональный взнос равен 800 у.е.

Получается, что S (0) = 800, n1 = 0,5, i1 = 0,09, n2 = 1, n3 = 0,5, n4 = 0,5. Высчитываем i2 = 0,09 — 0,01 = 0,08, i3 = 0,08 + 0,005 = 0,085, i4 = 0,085 + 0,005 = 0,09.

Подставляем полученные цифры в формулу и узнаём, что величина наращенного вклада в конце срока составит S (n) = 800 * (1 + 0,5 * 0,09 + 1 * 0,08 + 0,5 * 0,085 + 0,5 * 0,09) = 980,97.

Правила использования калькулятора

Каждый вкладчик может в онлайн-режиме просчитать % по инвестиционным планам. Такой экономический инструмент имеет массу преимуществ, так как с его помощью можно учесть множество важных нюансов.

В стандартном онлайн калькуляторе присутствуют следующие поля:

- Количество периодов на калькуляторе. Это срок, в течение которого инвестор планирует вложить свои сбережения. Этот временной инвестиционный промежуток может указываться не только в годах, но и в месяцах.

- Депозит. Стартовая ∑, которая будет потрачена как начальный вклад.

- Периодические дополнительные вложения. Отображает ∑, для внесения в конце очередного периода. Это поле калькулятора можно оставить пустым.

- % за период. Инвестор должен указать выгоду за один период.

- Форма валюты. Этот показатель калькулятора несущественен.

Наибольшей популярностью пользуется эффект сложенных %.

Как это работает в реальной жизни: примеры из истории

Бенджамин Франклин, умерший в 1790 году, завещал городам Бостону и Филадельфии по 2000 долларов, с обязательством не тратить эти средства в течение 200 лет и держать их на банковском депозите. Мэрии городов направляли деньги на выдачу займов, не расходуя полученную прибыль (фактически, реинвестируя их в новые займы). В результате через 200 лет у городов было 5 млн. и 2 млн. долларов соответственно.

Другой пример из американской истории. В 17-м веке голландцы выкупили у туземных индейцев территорию Манхеттена за 1000 долларов (по сегодняшним ценам). Если бы индейцы внесли эти деньги на депозит под 10%, то сегодня они бы обладали суммой в 100 трл.долларов.

Примеры сложных процентов в инвестициях

Можно смело сказать, что каждый рубль отложенный сегодня принесёт десятки рублей через 10 лет за счёт постоянного реинвестирования прибыли. Подобным образом разбогатели многие миллиардеры (Уоррен Баффет).

Кривые доходности при сложных и простых процентах

Обратите внимание, что эффект заметен со временем все сильнее и в конце кривая сложных процентов приобретает экспоненциальный характер, в то время как простые проценты растут линейно. Рассмотрим на конкретных примерах этот принцип

Пример: инвестируем ежемесячно в банк под 8% (срок 10 лет)

Если откладывать ежемесячно по 10 тысяч рублей «под подушку» или просто на банковский счёт, то через 10 лет (120 месяцев) сумма будет 1.2 млн рублей (120 умножаем на 10 тыс).

Если же откладывать эти деньги на банковский вклад под 8% годовых, то сумма по истечению 10 лет будет значительно больше 1 851 738 рублей. Чистый доход от процентов 641 738 рублей (чуть больше 50% за все время). Новички по ошибке могут получить неправильную сумму, если просто прибавить 8% к отложенной сумме, но это неверно. Сложный процент можно посчитать лишь на онлайн калькуляторе или самостоятельно с помощью длительных вычислений.

Расчёты на калькуляторе сложных процентов:

Выписка по балансу:

Примечание

В некоторые периоды можно найти ставку на вкладах гораздо выше 8% и доход был бы в таком случае был заметно больше.

Пример: инвестируем в банк под 8% (срок 20 лет)

Теперь увеличим срок нашего инвестирования с 10 лет до 20 лет. Мы будем также откладывать по 10 тысяч рублей и всю полученную прибыль реинвестировать. Теперь по истечению срока сумма будет 5 938 760 рублей вместо 2 400 000. Чистый доход от процентов 3 528 760. Эта сумма больше всех суммарных вложений в 1.5 раза (150% прибыли за все время)!

Это наглядный пример того, что чем больший период мы рассматриваем, тем заметнее будет действие сложных процентов.

Пример: инвестируем в ценные бумаги под 12% (срок 20 лет)

Последний пример. Откладываем также по 10 тысяч рублей ежемесячно на протяжении 20 лет, но теперь мы инвестируем деньги в акции и небольшую часть в облигации. Как показала реальная история, такой инвестиционный портфель в среднем за год приносит 12% с учетом дивидендов от акций при самой простой стратегии «купи и держи».

Итого, сумма на конец срока: 9 999 681 рублей. Чистый доход 7 589 681 рублей. И это не результат везения, не фантастика, а очень реальные цифры дохода, которые доступны каждому лицу! По факту можно даже получить и больше и даже за более короткий срок, если выйти с рынка на его пике, а докупиться в конце цикла падения, но для подобных «маневров» необходимы основы трейдинга и немного времени на совершение торговых операций.

Мы рассмотрели реальные варианты без каких-либо везений и прочее. Такого результата добьется каждый, кто просто вложит в ценные бумаги и не будет дергаться и пытаться что-то еще сделать. Такая стратегия называется: купи и держи.

Примечание

При инвестировании в зарубежные акции доход был бы еще больше (где-то в два раза), поскольку по статистике рубль обесценивается к доллару примерно на 100% каждые 20 лет.

Также важно откладывать в начале как можно больше. Это сильно повышает будущую доходность

Теперь, понимая силу сложных процентов, поговорим о том, во что лучше всего вложить деньги, чтобы получать пассивный доход. Какие конкретно варианты инвестирования существуют, каковы их риски и преимущества можно прочитать:

Плюсы и минусы компаундирования

Альберт Эйнштейн назвал это финансовое явление восьмым чудом света или величайшим изобретением человека. Недостатком капитализации является то, что иногда она может работать против потребителей. Речь идет о клиентах, которые имеют ссуды с высокими процентными ставками. Например, задолженность по кредитным картам.

Пример: Анализируем остаток по кредитной карте в размере 20 000 дол по процентной ставке 20%. Она начисляется ежемесячно, приводит к совокупной ставке в размере 4 388 дол за один год или около 365 дол в месяц.

С другой стороны, этот процесс приносит клиентам пользу. Когда речь заходит об инвестициях, капитализация становится мощным фактором создания богатства. Экспоненциальный рост за счет сложного процента важен для смягчения факторов, которые разрушают благосостояние. К ним относят:

- рост стоимости жизни;

- инфляция;

- снижение покупательной способности;

Паевые инвестиционные фонды предлагают инвесторам один из самых простых способов воспользоваться преимуществами сложных дивидендов. Выбор реинвестирования дивидендов приводит к приобретению большего количества акций фонда. Они получены от взаимного фонда. Со временем накапливаются более сложные проценты. Цикл покупки большего количества акций будет продолжать способствовать росту стоимости инвестиций в фонд.

Рассмотрим следующий пример:

Инвестиция в паевой инвестиционный фонд с начальными 5000 долларов и годовой прибавкой 2400 долларов. При средней годовой доходности в 12% за 30 лет будущая стоимость фонда составляет 798 500 дол. Сложный процент — это разница между денежными средствами и фактической будущей стоимостью инвестиций. Капитализация вносится в инвестиции.

В этом случае при внесении 77 000 дол или совокупного взноса всего в 200 дол в месяц в течение 30 лет сложный процент составляет 721 500 дол будущего остатка. Доходы от сложных процентов облагаются налогом, если деньги не находятся на защищенном от налогов счете.

Защищенный счет обычно облагается налогом по стандартной ставке, связанной с налоговой шкалой налогоплательщика.

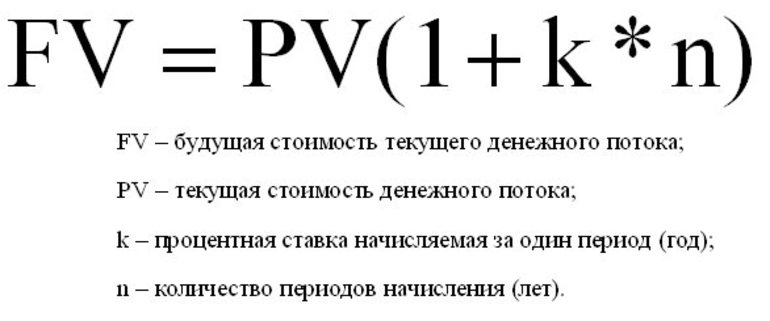

Как рассчитать сложные проценты

Формула для банковских вкладов

Размещая деньги в банке, клиент рассчитывает на их сохранность и получение дохода. Знание формул при этом позволяет сделать прогноз предполагаемой выгоды. Банковские имеют сложный расчет.

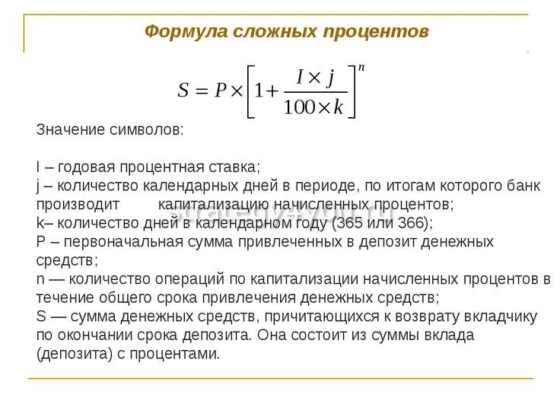

Для этого применяется формула:

S=(PxIxJ/K)/100, где символы обозначают:

- I — годовая ставка;

- J — календарный период;

- K — количество дней в году;

- P — базовая сумма, к которой добавляется доход от процентов;

- S — вознаграждение, выплачиваемое клиенту.

В расчет ежемесячной капитализации берут количество транзакций по переводу прибыли в основной депозит (n).

Сложная формула имеет такой вид:

Сложная формула имеет такой вид:

S=Px(1-(Nxd)/100x100xD)n, где;

- P — размер начального вклада;

- N — процентная ставка;

- d — 30 дней (период начисления вознаграждения);

- D — 365 или 366 дней.

сложных процентов по вкладу с ежедневной капитализацией записывается в таком виде: S=Px(1-N/R)xT, где T — количество дней, на которые открыт вклад.

Если к основной сумме депозита вознаграждение добавляется ежеквартально, то при расчетах используется формула S=Px(1-N/4)T, где T — количество кварталов.

Калькулятор сложных процентов для вклада

Финансовые предложения банка разработаны с учетом требований клиентов к сохранности сбережений и прибыли от инвестирования. Для предварительного расчета выгоды рекомендуется воспользоваться калькулятором. Перед тем как рассчитать доход от депозита по сложным процентам, рекомендуется просмотреть рейтинг лучших предложений финансовых учреждений по вкладам.

Финансовые предложения банка разработаны с учетом требований клиентов к сохранности сбережений и прибыли от инвестирования. Для предварительного расчета выгоды рекомендуется воспользоваться калькулятором. Перед тем как рассчитать доход от депозита по сложным процентам, рекомендуется просмотреть рейтинг лучших предложений финансовых учреждений по вкладам.

Для предварительного расчета можно воспользоваться калькулятором, который доступен клиентам онлайн на сайтах финансовых организаций и банков. Встроенное приложение позволяет узнать доходность с учетом капитализации, пополнения и снятия средств со счета.

Для расчета обычно требуется ввести:

Для расчета обычно требуется ввести:

- сумму депозита;

- срок размещения;

- ставку;

- периодичность выплаты.

В калькуляторе предусмотрены опции капитализации процентов, налог на доходы, который действует по вкладам со ставкой выше 11%.

При расчете можно указать возможность пополнения и частичного снятия денег. Эти движения средств по депозиту влияют на сумму финансовой выгоды.

Вычисляем ставку и время

Вклады с капитализацией позволяют получать доход с периодичностью, указанной в договоре. Из формулы расчета сложных процентов можно выразить ставку по депозиту — %=(SUM/X)1/n-1, количество периодов — n=log(1+%)(SUM/X). При этом полученная прибыль присоединяется к телу депозита, что увеличивает размер вознаграждения.

Достоинства и недостатки вкладов с капитализацией

Если вы хотите ежемесячно получать добавку к своему основному доходу, то простой депозит окажется более выгодным. Полученный доход будет поступать на расчетный счет. При оформлении вклада с эффективной ставкой же отсутствует возможность частично снимать средства в период размещения.

Этот вариант не всегда подходят людям, которые хотят перестраховаться и иметь возможность забрать свои денежные средства при любой экономической нестабильности в стране или при возникновении личных трудностей.

Финансовые учреждения, которые предлагают вклады с эффективной ставкой, зачастую уменьшают на них размер ставки. Таким образом, итоговая разница между простым депозитом и вкладом со сложным процентом фактически отсутствует.

Если же у вас есть свободные денежные средства и желание обеспечить постоянно растущие суммы выплат, то депозит с капитализацией станет эффективным и удобным инструментом для получения прибыли.

Что следует учесть при выборе типа вклада

В первую очередь, нужно оценить свои возможности, а также потребности в денежных средствах в ближайшем будущем.

Если вы считаете, что долгое время средства с депозитного счета не понадобятся, то в качестве стратегии накопления можно выбрать капитализацию

После этого следует обратить внимание на предложения банков

Обращайтесь в то учреждение, где эффективная ставка будет наибольшей.

Обязательно проанализируйте все составляющие конкретной депозитной программы и сравните условия размещения средств

Особое внимание уделите надежности банка, поскольку от этого зависит сохранность финансовых средств

Главное, помните, что не стоит вкладывать все свои деньги в один единственный банк. Чтобы минимизировать риски, стоит использовать разные финансовые инструменты.

Если вам понравилась моя статья, то не забывайте оставлять комментарии, чтобы я знал, насколько этот материал был полезен.

Для тех, кто только присоединился к блогу, рекомендую подписаться на обновления, чтобы первым быть в курсе выхода новых статей.

Подписывайтесь также на Телеграм канал — t.me/investbro_ru. До новых встреч!

Как даже с 1 000 рублей в кармане создать пассивный доход к пенсии

Пенсионный возраст увеличили, накопительную пенсию заморозили, регулярно проводят пенсионную реформу и меняют условия. Все эти хаотичные телодвижения говорят только о том, что у руководства нет четкого плана действий и видения, как же должна начисляться пенсия в нашей стране.

Какой вывод простому гражданину нужно сделать из всего этого? Только один – накопить на пенсию самостоятельно. И поможет в этом сложный процент. На конкретных расчетах посмотрим, как даже с 1 000 ₽ в месяц создать пассивный доход. Но для начала замечательная сказка из книги Бодо Шефера “Мани, или Азбука денег”.

Жил-был когда-то крестьянин. Каждое утро он ходил в курятник, чтобы взять на завтрак яйцо, которое снесла его курица. Но однажды он нашел в гнезде не обычное яйцо, а золотое. Сначала он не мог в это поверить. Возможно, кто-то решил над ним зло подшутить. Но ювелир, которому он принес показать яйцо, подтвердил, что оно из чистого золота. Крестьянин выгодно продал яйцо и устроил большой праздник.

На следующее утро он пошел в курятник раньше, чем обычно. В гнезде опять лежало золотое яйцо. Так продолжалось несколько дней. Но крестьянин был жадным и хотел побыстрее разбогатеть. Он злился на свою курицу, потому что “глупая птица” не могла объяснить ему, как она умудряется нести золотые яйца. Ему казалось, что тогда он мог бы и сам нести золотые яйца. Тогда у него было бы каждый день по два яйца. И однажды крестьянин так сильно разозлился, что вбежал в курятник и зарезал свою курицу. Некому стало нести золотые яйца.

Мораль этой сказки такова: нельзя резать курицу, несущую золотые яйца. Но чтобы получать золотые яйца, надо сначала завести курочку. Этим вы и должны заняться как можно скорее. Время – друг инвестора и враг того, кто откладывает на потом создание личного капитала.

Пример 1. Необходимо рассчитать, сколько денег нужно накопить, чтобы жить на пассивный доход через какое-то количество лет. Допустим, мы хотим на пенсии ежемесячно получать 50 000 ₽. Учтем инфляцию 4 %.

Ставку доходности примем равной 10 %. Ее размер зависит от состава инвестпортфеля. Если решили копить в облигациях, то закладывать надо меньший %. Если составить сбалансированный портфель из разных инструментов (например, ETF, акции и облигации отдельных эмитентов, золото), то 10 % – очень консервативная оценка. На практике получается значительно больше.

Расчет без учета инфляции: 50 000 * 12 месяцев / 0,1 = 6 000 000 ₽. Для учета инфляции воспользуемся онлайн-калькулятором. Необходимо накопить уже 10 000 000 ₽.

Пример 2. Есть начальный капитал 50 000 ₽ с ежемесячным вложением равной суммы: 1 000 ₽, 5 000 ₽ и 10 000 ₽. Доходность – 10 %, примем ежегодное начисление %. Сколько накопим через 10, 20, 30 и 40 лет?

| Сумма ежемесячных взносов | Срок накопления | |||

| 10 лет | 20 лет | 30 лет | 40 лет | |

| 1 000 ₽ | 320936,22 | 1023674,99 | 2846398,39 | 7574073,45 |

| 5 000 ₽ | 1085932,6 | 3772874,97 | 10742111,47 | 28818516,12 |

| 10 000 ₽ | 2042178,08 | 7209374,94 | 20611752,84 | 55374069,46 |

Какие выводы мы можем сделать из этих расчетов:

- Накопить на пассивный доход в 50 000 ₽ в месяц мы сможем, откладывая 5 000 ₽ в течение 30 лет. Если инвестируем по 10 000 ₽, то уже примерно через 23 года можно выходить на пенсию.

- С ежемесячными 1 000 ₽ нужно довольствоваться меньшей суммой пассивного дохода. Например, чтобы получать ежемесячно 35 000 ₽, надо накопить 7 000 000 ₽. Из таблицы видно, что только через 40 лет достигнем этого. А вот для ежемесячной прибавки к пенсии в 20 000 ₽ понадобится накопить 4 000 000 ₽ за 35 лет.

Поиграйте своими цифрами в любом финансовом калькуляторе сложных процентов. У кого-то начальная или ежемесячная сумма будет больше, кто-то рассмотрит меньший или больший срок и т. д.

15.10.2020

3 411

Куда инвестировать небольшие деньги: 10 лучших способов создания капитала для начинающего инвестора

Куда вложить небольшие накопления (от 1000 рублей).

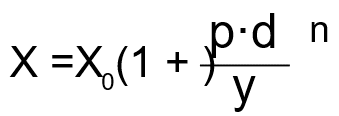

Насколько вырос капитал за месяц, если проценты годовые

Период капитализации не всегда бывает годовым, иногда он рассчитывается раз в месяц, а во времена банковских компьютерных сетей можно позволить себе роскошь — рассчитывать проценты ежедневно. Расчет сложных процентов за любой период можно по другой формуле, которой и пользуются в банках:

где:

- p – процент годовых

- d – период капитализации, дней

- y – число дней в текущем календарном году

Остальные параметры формулы те же, что и прежде. Теперь можно было бы перейти к другим традиционным задачам, связанным с процентами, но лучше взглянуть на другие возможности, которые у нас сегодня у каждого буквально под рукой.