Что такое капитализация процентов

Содержание:

Как выбрать вклад, что выгоднее

При выборе банковского продукта с целью осуществления вложения денежных средств с последующим получением прибыли необходимо руководствоваться определенными критериями.

Что учитывают при выборе условий вклада:

1. Рейтинг организации. Получить данную информацию можно путем анализа отзывов о банковской организации. Необходимо понять, каковы особенности ее финансовой деятельности. Рекомендуется изучить значения показателей прибыли, ликвидности, рентабельности кредитной организации, представленных на специальном интернет-ресурсе Банки ру.

Для обеспечения сохранности собственных средств, в случае потери кредитной организацией платежеспособности, необходимо изучить информацию об ее участии в государственной программе страхования вкладов. В дальнейшем это послужит гарантией выплаты клиенту страховой суммы в размере до 1,4 млн. руб.

Если планируемые вложения превышают указанную отметку, оптимальным вариантом является размещение средств в нескольких банках.

2.Величина процентной ставки. Данный показатель находится в пропорциональной зависимости от величины первоначального взноса и срока действия договора вклада.

Большинство банков поднимают ставки на свои продукты с увеличением размера вносимой на депозит суммы. Исключение составляют вклады ПАО Россельхозбанк, где ставка в основном регулируется сроком вклада.

С увеличением сроков размещения средств на счетах снижается выплачиваемый банком процент за пользование клиентскими деньгами.

Для получения более точной информации о доходности по депозиту финансовые аналитики рекомендуют высчитывать размер эффективной ставки. Для этого существует следующая формула:

S = (1+(p/100)/12)*-1,

где, S — эффективная ставка, p — установленная ставка по вкладу, n — количество периодов капитализации за год, * — частное количества периодов капитализации и срока вклада.

Это значит, что при ставке 9% годовых, сроке вклада 12 месяцев и ежемесячной капитализации эффективная ставка составит 9,38%.

3. Возможность пополнения счета. Данный параметр позволяет повысить доходность депозитного счета. Регулярное пополнение вклада увеличивает остаток, на который происходит начисление процентов, что существенно влияет на размер последних.

4. Планируемый срок размещения денежных средств.

Наибольшую доходность приносит размещение средств на долгосрочном вкладе. При существовании вероятности того, что деньги понадобятся в ближайшей перспективе, рекомендуется воспользоваться депозитными счетами со сроком 1, 3 или 6 месяцев. Т.к. при досрочном расторжении договора происходит пересчет процентов по более низкой ставке (у большинства банков по ставке «До востребования»).

5. Порядок начисления и выплаты процентов. Фактором, существенно повышающим доходность по вкладу, является процентная капитализация. Чем выше ее периодичность, тем быстрее растет база для последующих начислений. Максимальной эффективностью, с точки зрения прибыльности для клиента, обладает ежедневная капитализация. Но продукты с данным видом причисления обладают рядом других ограничений (отсутствие пополнения, низкая ставка и т.д.).

Процесс начисления процентов не всегда совпадает по срокам с их присоединением к сумме вклада. Так, еженедельно начисляемые средства могут причислиться к основной сумме лишь в конце месяца. Эти условия необходимо тщательно изучить при подписании договора вклада.

Кредитные организации предусматривают также выплату доходов на отдельный счет или пластиковую карту. В этом случае клиент вправе самостоятельно распоряжаться средствами (снять их либо произвести пополнение вкладного счета).

6. Возможность снятия средств. Данный параметр способствует снижению прибыли клиента. Но при существовании даже незначительной вероятности возникновения потребности в деньгах рекомендуется выбирать продукт с частичным выводом средств со счета.

Что это такое капитализация вклада

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Подробнее

Говоря простым языком, капитализация – это когда начисленные за определенный период проценты суммируются с телом вложения.

В линейке банковских продуктов можно выделить два вида: капитализация процентов по вкладу и капитализация вклада. Основное различие заключается в том, что при капитализации вклада начисление процентов осуществляется на сумму первоначально внесенного депозита. Проценты по вкладу начисляются либо по окончанию срока депозита, либо сразу выплачиваются вкладчику.

При капитализации процентов по вкладу, процентный доход так же начисляется на сумму вклада, но сразу прибавляется к телу депозита. Если говорить о банковских вкладах, то капитализация происходит ежемесячно. Соответственно депозит увеличивается, и последующее начисление процентов производится каждый раз на все большую сумму. Т.о. доход увеличивается за счет начисленных ранее процентов, обеспечивая вкладу более высокую эффективность вложения. Подобные вклады еще называют вкладами со сложным процентом.

Плюсы и минусы капитализации депозита

Существование различий между капитализацией по вкладу и по вкладу и процентам подразумевает и наличие у каждого варианта своих преимуществ и недостатков — как для финансовых учреждений, так и для клиентов.

Плюсы капитализации процентов по вкладу:

Владелец депозита в долгосрочной перспективе получает больше денег

Само собой разумеется, что «проценты на проценты» выгоднее, чем «проценты на вклад»; при этом важно понимать: чем меньше размещённая в банке сумма и чем короче срок хранения, тем меньше прибыли получит вкладчик — вне зависимости от выбранного им варианта.

Обычно финансовые учреждения предлагают клиенту, выбравшему капитализацию процентов, более высокие ставки и, как следствие, повышенный ежемесячный доход. Касается это и валютных вкладов Сбербанка.

Банку выгодно держать все деньги вкладчика «при себе» до последнего, направляя их на заключение выгодных сделок

Следовательно, срок действия такого депозита будет проще продлить, заключив новый договор или внеся изменения в существующий.

Минусы капитализации процентов по вкладу:

- Чтобы заключить депозитный договор на самых выгодных условиях, владельцу денег придётся отказаться от возможности управления средствами, в том числе их снятия с текущего счёта (вплоть до окончания срока размещения). Причины, по которым банки стремятся как можно дольше не отдавать депозиты, описаны выше; единой процентной ставки не предусмотрено, поэтому любое финансовое учреждение вправе действовать в своих интересах, стимулируя клиентов к созданию долгосрочных вкладов.

- Хотя формально по окончании срока действия договора размещения депозита клиент должен получить все ранее начисленные проценты, на деле банки часто устанавливают штрафные санкции: выплату процентов только по вкладу или без учёта капитализации. Чтобы избежать неприятных разбирательств, вкладчику нужно заранее изучить условия договора — а после подписания строго им следовать.

Ещё один недостаток капитализации процентов — сложность расчёта окончательной суммы; с помощью какой формулы владелец денег может оценить свои перспективы, будет рассказано в предпоследнем разделе нашего материала.

Калькулятор вкладов

Рассчитать доход в зависимости от процентной ставки и срока поможет онлайн-калькулятор вкладов для физических лиц. Он позволяет узнать доходность с учетом капитализации, пополнения и снятия средств со счета.

Смотрите процентные ставки по вкладам в надежных банках Москвы >>

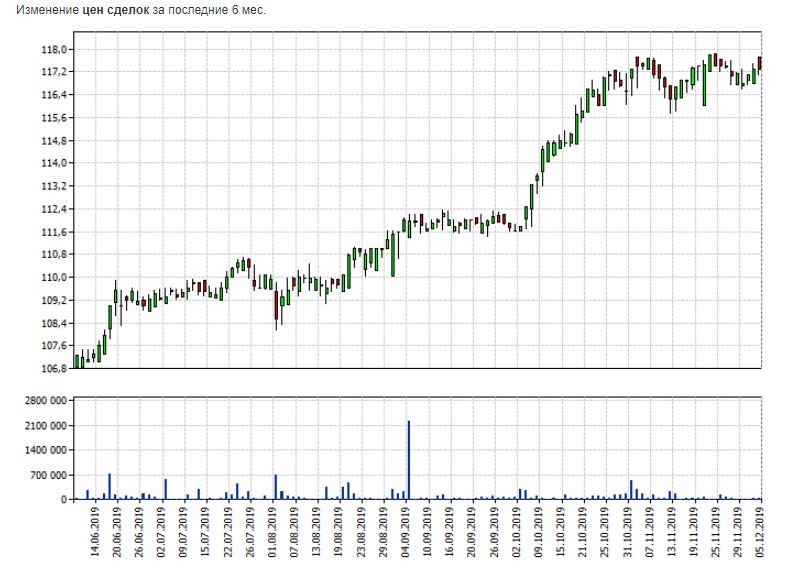

Будут ли расти проценты в ближайшее время

В последнее время доходность депозитов сильно упала. Это связано со снижением ключевой ставки Банком России. Могут ли ставки по вкладам снова подрасти?

Эксперты считают, что снижения процентов уже не будет, но и рост окажется постепенным.

Дело в том, что глава Центробанка Эльвира Набиуллина заявила, что потенциал для смягчения денежно-кредитной политики «исчерпан». То есть в ближайшее время понижения ключевой ставки ждать не надо. А, возможно, даже на оборот. В ближайшие пару лет ставка может вырасти до 5-6%.

«На прогнозном горизонте, который у нас трехлетний, мы будем возвращаться к нейтральной ставке. Напомню, что сейчас оценка нейтральной ставки —это 5 — 6 процентов», — сказала Набиуллина.

По мере роста ключевой ставки Банка России будут увеличиваться и проценты по вкладам. Но когда именно ЦБ начнет повышать ставку, Набиуллина не уточняет.

+ В случае некоторого повышения ключевой ставки во второй половине года и в ответ на повышенную инфляцию ставки по вкладам могут вырасти — но незначительно, отмечает старший управляющий директор рейтингового агентства НКР Александр Проклов.

+ О том, что ставки вкладов начнут немного расти, говорит и гендиректор агентства «Бизнесдром» Павел Самиев. Основной причиной может стать прогнозируемый ЦБ рост кредитования.

«При росте кредитования депозиты населения становятся банкам нужны, чтобы фондировать растущий портфель», — пояснил Самиев.

То есть, чтобы просто сохранить имеющиеся пассивы населения, банкам нужно стимулировать россиян пролонгировать депозиты. Сделать это можно с помощью повышения ставок.

+ Гендиректор Frank RG Юрий Грибанов также отметил, что банкам нужно уравновесить активы и пассивы, в том числе за счет повышения ставки. Однако он не ждет значительной корректировки. По его прогнозу, она не превысит 0,5 процентного пункта.

Застрахованы ли вклады с капитализацией

Да. Страхованию подлежат денежные средства физических лиц, находящиеся в банке во вкладах и на счетах, в том валютных. Максимальная сумма возмещения по вкладам на сегодня составляет 1 400 000 рублей.

Проверить, входит ли учреждение в систему страхования вкладов можно на сайтах Банка России (www.cbr.ru) и АСВ (www.asv.org.ru), а так же по бесплатной горячей линии АСВ 8-800-200-08-05.

Капитализация процентов по вкладу — что это значит?

Экономическая нестабильность в стране заставляет граждан поломать голову не только и не столько над получением пассивного дохода, сколько над сбережением своих средств. Вот и несут они « свои кровные» в банки, надеясь, что банковские работники помогут выбрать самое прибыльное предложение. Но банк, в большей степени, заинтересован в собственной выгоде, поэтому клиенты зачастую получают неполную информацию о банковском продукте.

Итак, на сегодняшний день линейка банковских услуг предлагает следующие условия выплат процентов по вкладам:

- зачисление на карточку вкладчика с открытием лицевого счёта в банке,

- перевод на счёт вкладчика «до востребования»,

- капитализация процентов по вкладу.

С двумя первыми вариантами, всё ясно. Теперь разберёмся с последним.

Ключевое отличие срочных вкладов с капитализацией процентов от обычных заключается в том, что накопленные проценты за период, указанный в договоре, прибавляются к основному «телу» вклада. Соответственно, средства на счёте увеличиваются, и очередное начисление процентов будет производиться уже на большую сумму.

Потенциальный инвестор должен отличать периодичность начисления процентов от периодичности их капитализации. Например, проценты могут начисляться ежедневно, но их капитализация может производиться ежемесячно.

Наряду со ставкой по вкладу большое значение имеют сроки капитализации процентов, иными словами, периодичность начисления и зачисления процентов на депозит.

Сроки капитализации процентов

Большинство банковских организаций предлагает следующие периоды:

- По окончанию срока вклада. Договор заключатся на год с возможностью пролонгации. Здесь как таковой капитализации не происходит, то есть, это обычный вклад с начислением простых процентов. Он становится интересен только при условии пролонгации договора — на депозитном счёте остаётся сам вклад + %, начисленные по нему.

- Ежегодная капитализация. Договор с банком подписывается на несколько лет. Зачисление процентов на депозит производится один раз в год, в дату, когда средства были размещены на счёте. Такой вид капитализации процентов даёт дополнительную прибыль, хотя и несущественную.

- Ежеквартальная капитализация. Срок заключения контракта с банком: от полугода до года и более. Причисление процентов производится раз в три месяца, что даёт возможность получать более ощутимый доход.

- Ежемесячная капитализация. Это наиболее популярная схема в линейке депозитных вкладов, так как проценты причисляются чаще, тело вклада растёт быстрее, соответственно уровень дополнительного дохода увеличивается.

- Еженедельная и ежедневная капитализация. Такие условия банки обычно не предлагают, так как схемы приносят высокий доход, а банки, как было написано выше, в первую очередь преследуют соблюдение своих финансовых интересов. Подобные схемы предлагаются, например, при хайп-инвестировании.

Вкладчику нужно запомнить простое правило: чем чаще внутри срока вклада осуществляется причисление процента к основной сумме вложенных средств, тем выше итоговая доходность вклада.

Как высчитать доходность вклада с капитализацией или сложный процент?

Есть несколько способов расчёта сложного процента. Люди, предпочитающие классический подход, могут воспользоваться специальной формулой, тем, кто не любит особо «заморачиваться», лучше воспользоваться онлайн-калькуляторами доходности вкладов.

Формула расчёта сложного процента

Вычисляется сложный процент по следующей формуле:

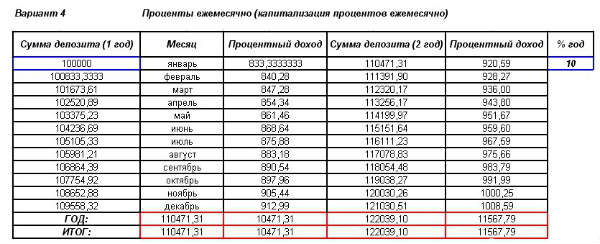

Если разместить в банке 100 000 руб., без довложений сроком на 1 год под 10 % с ежемесячной капитализацией, мы получим:

Наша прибыль составит 10 466 рублей.

А что будет после пролонгации договора ещё на год? Размер вклада остаётся тем же, то есть, 110 466 рублей. Применим ту же формулу и получим конечную сумму 122 028 рублей. Теперь прибыль составит 22 028 рублей.

И, напоследок, посмотрим, какую выгоду принесут те же 100 000 и на тех же условиях, только этот вклад будет сроком на 3 года. Получаем 134 812 рублей, то есть, наш доход составит 34 812 рублей. Выводы делайте сами.

Уровень дохода «капитальных вкладов» зависит от срока действия договора. Чем больше срок, тем выше прибыль.

Как выбрать вклад с капитализацией процентов?

Подыскивая вклад с капитализацией процентов, следует:

- Заблаговременно определить цель размещения средств. Если клиент банка готов «забыть» о депозите на несколько лет, не покушаясь на проценты и не пытаясь влиять на оборот денег, капитализация процентов подходит ему идеально и, как ранее упоминалось, принесёт большую прибыль. Если же существует или в ближайшем будущем может возникнуть ситуация, когда понадобится снять проценты по вкладу, следует выбрать менее выгодный, зато дающий больше свобод вариант размещения денег.

- Узнать в нескольких заслуживающих доверия финансовых учреждениях актуальные проценты. Если ставки по вкладам в Бинбанке на сегодня больше, чем в Сбербанке или ВТБ, следует предпочесть первый — главное, чтобы банк был зарегистрирован в официальном порядке и имел действующую лицензию, а владельца денег устраивали другие условия размещения депозита.

- Узнать о периодичности капитализации и возможности пролонгации договора. Как правило, чем реже банк начисляет проценты на тело депозита, тем больше ставка: раз в год выгоднее для клиента, чем раз в квартал, а единожды, по окончании действия договора, — выгоднее, чем раз в год.

- Позаботиться о безопасности. Вкладчику, тем более если речь идёт о серьёзной сумме, следует заранее навести справки о репутации финансового учреждения и узнать, входит ли оно в реестр Агентства по страхованию вкладов. Второй момент принципиален: какого бы великолепного мнения ни были клиенты о банке, если он не может гарантировать страхового возмещения по депозиту, от заключения контракта с ним следует отказаться.

К самым популярным депозитным программам с капитализацией процентов можно отнести:

- Вклад «Управляй» от Сбербанка. Это гибридный вариант: вкладчик имеет возможность как частично снимать средства, так и пополнять депозит, получая таким образом в следующем расчётном периоде ещё большие проценты. Ставка по такому вкладу — не более 3,8% в год; срок хранения депозита — не менее трёх месяцев и не более трёх лет. Клиент может положить на счёт от 30 тысяч рублей.

- Вклад «Пополняй» от Сбербанка. Владелец денег не имеет права, в соответствии с условиями договора, снимать деньги до истечения срока размещения депозита. Пополнять вклад при этом допускается. Минимальная сумма, которую можно внести на счёт, равна 1 тысяче рублей; срок хранения денег — от трёх месяцев до трёх лет. Наибольшая возможная ставка по депозиту — 4,1% в год. Больше всего подходит для вкладчиков, имеющих намерение разместить крупную сумму на длительный срок, периодически её пополняя.

- Вклад «Сохраняй» от Сбербанка. Владелец денег вплоть до истечения срока действия договора не может ни снимать средства, ни вносить на счёт новые суммы. Ставка возрастает до 4,45% в год; минимальная сумма вклада — 1 тысяча рублей. Разместить депозит на этих условиях можно на срок от одного месяца до трёх лет.

- Вклады в ВТБ. Линейка предложений этого финансового учреждения подразумевает процентную ставку до 3,82% в год — с возможностью снимать средства и иным образом управлять вкладами; до 6,69% в год — с условием полной передачи управления деньгами банку.

Условия вкладов с капитализацией

Прибавляться проценты к основной сумме могут в разные временные периоды: ежемесячно, ежеквартально, даже ежедневно. Естественно, чем чаще будет происходить капитализация процентов на счете по вкладу, тем выгоднее это для вкладчика. Поэтому прибыльнее оформлять вклад с ежедневной капитализацией, но такие предложения банки делают крайне редко. Самый распространенный вариант – ежемесячное суммирование процентов с телом депозита.

Увеличить доходность можно, если дополнительно пополнять счет. Этот вопрос нужно выяснять сразу, потому что вклады с пополнением и капитализацией вдвойне прибыльны. Обычно банки ограничивают минимальные и максимальные суммы однократного пополнения.

Большинство банковских предложений – это вклады с капитализацией. Например, в Сбербанке из шести возможных депозитов четыре – с капитализацией. Пополняемых вкладов гораздо меньше.

Чаще всего их нельзя снимать не просто по желанию клиента, но из-за условий банка. Если хотите частично снимать прибыль, придется отказаться от капитализации.

У капитализации есть и недостаток. Если банк предлагает ежемесячно или ежедневно прибавлять проценты к основной сумме, то, скорее всего, процентная ставка будет ниже, чем у депозитов без капитализации. Ведь банкам не выгодна сверхприбыль вкладчиков.

Иногда вкладчики путают два понятия – периодичность начисления процентов и капитализацию процентов. Например, проценты могут начисляться ежемесячно, а прибавляться к телу вклада ежеквартально. Или депозит с ежеквартальным начислением процентов будет вовсе без капитализации. В таких случаях начисленные проценты могут быть переведены на дебетовую карту, на расчетный счет или сняты в кассе банка.

При выборе банка, которому собираетесь доверить деньги, смотрите, чтобы он находился в системе государственного страхования вкладов.

СмартВклад с повышенной ставкой от Тинькофф Банка – до 6%

Подать заявку

Как выбрать вклад с капитализацией

Что такое капитализация вклада и, как она работает, мы уже рассмотрели. Теперь попробуем разобраться в том, как выбрать себе выгодный вклад с капитализацией процентов.

Шаг 1. Выбираем банк

Еще совсем недавно, когда интернет – технологии еще не были так сильно развиты, человек выбирал себе банк, который находится «через дорогу».

Сегодня, когда интерне стал доступен для всех, человек может выбрать себе банк и заключить договор в режиме онлайн. У человека появилась возможность открыть вклад даже в том банке, которого нет в его городе. У вкладчиков появилась возможность выбирать наиболее подходящий для себя банк из множества банков с большим количеством условий.

Если вы выберете банк, находящийся в непосредственной близости от вас, то вы сможете самостоятельно оценить его качество работы. А собрать реальные и неподдельные отзывы намного легче, чем при заключении договора в режиме онлайн.

Выбирая себе банк для вклада, необходимо обратить внимание на его рейтинг. Для чего нужно будет посетить интернет портал Банка России, где вы найдете всю необходимую вам информацию обо всех параметрах и проблемах кредитных организаций

Шаг 2. Проводим анализ имеющихся вкладов

После того, как вы выберете банк, вам будет необходимо изучить все предложения по имеющимся вкладам в банке

Особое внимание следует обратить на процентную ставку банка, возможность его пополнения и частичного снятия, минимальную сумму и срок размещения

Очень удобно, когда вклад предусматривает возможность пополнения и частичного снятия без потери процентов. Особенно тогда, когда необходимо накопить очень крупную сумму денег.

В любом случае, выбирать программу вклада необходимо исходя из его целей, вашего финансового положения и ожидаемых перспектив в будущем

Это очень важно. Если случится так, что вам придется закрывать вклад до окончании его срока, вы потеряете процентный доход

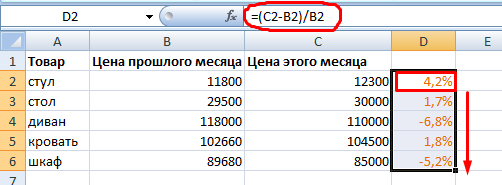

Шаг 3. Рассчитываем эффективную процентную ставку

При выборе вклада обращайте внимание не на указанные процентные ставки, а эффективные процентные ставки, которая поможет вам оценить общий реальный доход за весь срок с учетом процентов.

Эффективная процентная ставка рассчитывается по формуле:

где: ЕС –эффективная ставка,

С – номинальная ставка (указана в договоре),

N – количество периодов капитализации в год,

m – количество повторений периодов размещения (если вклад размещается на 1 год, то m=1, если на два года, то m=2 и т.д.).

Приведем примерный расчет эффективной процентной ставки.

Допустим, на ваш вклад установлена процентная ставка, равная 12% годовых с ежемесячной капитализацией процентов. Подставив имеющиеся данные в формулы, получим:

Таким образом, наша эффективная процентная ставка равняется 12%. То есть, разместив свои денежные средства под 12% годовых с ежемесячной капитализацией, вы ежегодно будете получать доход в размере 12,68% от внесенной на вклад суммы.

Такой расчет можно произвести более легким способом, воспользовавшись специальным онлайн – калькулятором.

Если ваш вклад предусматривает пополнение, то на ваш доход окажет непосредственное влияние сумма дополнительных взносов, что, естественно, увеличит размер начисленных и капитализированных процентов. А частичное снятие средств со вклада приведет к уменьшению получаемого дохода.

Шаг 4. Проводи анализ и сравнение полученных результатов

После того, как вы рассчитаете эффективную процентную ставку по всем выбранным вами вкладам, необходимо буде провести анализ и сравнение всех этих вкладов по таким параметрам, как:

- возможный срок договора;

- наличие и периодичность капитализации;

- размер эффективной ставки;

- возможность пополнения, а также частичного снятия;

- наличие или отсутствие условия пролонгации.

Лучше всего все имеющиеся данные занести в таблицу Excel. Так вы более наглядно увидите всю имеющуюся у вас информацию, и вам легче будет ее сравнить.

Шаг 5. Выбираем подходящий для вас вклад

Возможный полученный доход – это основной критерий, по которому происходит выбора оптимального вклада. Только здесь всегда необходимо помнить, что если ваша процентная ставка будет выше ставки рефинансирования, увеличенной на 5%, то с разницы между ставками будет взиматься подоходный налог.

Приведем пример. Допустим, ставка по выбранному вкладу 17%, ставка рефинансирования 10%, к которой добавляем 5%, получаем 15%. С разницы 17% — 15% = 2% дохода придется заплатить НДФЛ.

Например, размещаем 100 тыс. руб., на 1 год под 17% годовых. Доход составит 17 тыс. руб. Максимальный необлагаемый доход рассчитывается по ставке 15% (10%+5%) и равен 15 тыс. руб. Разница составляет 2 тыс. руб. С нее то и будет удержан НДФЛ в сумме 700 руб. (2000*35%).

Как рассчитать проценты по депозиту с капитализацией?

Чтобы разобраться с тем, как работает система капитализации процентов, можно рассмотреть очень простой пример. Допустим, что у вас есть свободные денежные средства в размере 100 000 рублей. Вы хотите положить их в банк под 10 % годовых. Без капитализации сумма вашего дохода от вложенной суммы через год будет равна 0,1×100 000 = 10 000 рублей.

Если положить те же 100 000 рублей на депозит с капитализацией, картина будет совсем другая. Процентную ставку за год оставим той же (10%), капитализация при этом будет производиться раз в месяц.

- 1 месяц – сумма процентов будет равна 100 000×31/365×0,1 = 849,32 руб (где 100 000 – сумма вклада, 31 – дни в месяце, 365 – дни в году, 0,1 – процентная ставка 10%). По завершении первого месяца итоговая сумма на счету будет равна 100 849,32 руб;

- 2 месяц – сумма процентов будет равна 100 849,32×30/365×0,1 = 828,90 руб (здесь 30 – количество дней во 2 месяце). Так как во втором месяце не 31, а 30 дней, то сумма начисленных процентов оказалась немного меньше, чем была до этого. Итоговая сумма вклада по окончании второго месяца будет равна 101 678,22 рублей;

- 3 месяц – сумма процентов, которые начислил банк составит 101 678,22×31/365×0,1 = 863,57 руб. Итоговая сумма на счету по окончании месяца будет равна 102 541,79 руб;

- 4 месяц – начисленный процент будет равен 102 541,79×31/365×0,1 = 870,90 руб, а сумма депозита составит 103 412,69 руб;

- сумма процентов и итоговая сумма на счету с 5 по 11 месяц рассчитывается по аналогии;

- 12 месяц – процент на двенадцатом месяце будет равен 900,58 руб, а итоговая сумма вклада по окончанию года 110 471, 27 руб.

Итак, если сравнивать итоговую сумму по вкладу без капитализации и с ней то мы видим, что последний выгоднее на 471, 27 руб. То есть итоговая процентная ставка для него равна 10,47% годовых, а не 10%, как на вкладе без капитализации. Это не столь существенные деньги, однако если вложить большую сумму и на более длительный срок, то прибыль будет куда более ощутимой.