10 лучших дебетовых карт в 2021 году

Содержание:

- Как отличить настоящую публичную кадастровую карту от мошеннической

- 1 место. Победитель. Дебетовая карта «AlfaTravel» банка «Альфа-Банк»

- Три шага к дополнительному доходу

- 1. На первом месте – Тинькофф Блэк

- MCC-код и кэшбэк

- Какую дебетовую карту выбрать?

- Десятка лучших дебетовых карт

- Для походов по магазинам

- Тинькофф

- Открытие

- Какие дебетовые карты предлагает Сбербанк

- Условия пользования кредитными картами Сбербанка

- Альфа-Банк / Альфа-Карта

- Карта «Польза» от Хоум Кредит Банка

Как отличить настоящую публичную кадастровую карту от мошеннической

Сервис «Публичная кадастровая карта» — единственный официальный онлайн-ресурс в интернете, который содержит общедоступные сведения Единого государственного реестра недвижимости (ЕГРН). сведения ЕГРН предоставляются на бесплатной основе, и для работы с сервисом пользователю не нужно проходить регистрацию.

Только официальный сервис содержит актуальную и достоверную информацию ЕГРН о недвижимости. Ежедневно, с поступлением в ЕГРН новых сведений, обновляются также и данные карты. Это позволяет оперативно отслеживать изменения на рынке недвижимости.

На сайтах-двойниках публичной кадастровой карты может содержаться заведомо ложная и неактуальная информация о недвижимости.

Настоящий ресурс отличается следующим:

1 место. Победитель. Дебетовая карта «AlfaTravel» банка «Альфа-Банк»

3% милями за любые покупки. 9% милями от трат на travel.alfabank.ru. До 5% на остаток по счёту. Оплата милями билетов любых авиакомпаний по курсу 1 миля = 1 ₽.

Сравнить

Получить

на сайте Альфа-Банка

317 заявок одобрено 14.03

Три шага к дополнительному доходу

Заполнить онлайн-заявку на оформление дебетовой карты для физических лиц

Дождаться звонка менеджера банка и ответить на вопросы

Получить карту с доставкой курьером или в отделении банка

Эта страница полезна?

81% клиентов считают страницу полезной

Благодарим за оставленный Вами отзыв! Мы стараемся становиться лучше!

1. На первом месте – Тинькофф Блэк

Основные параметры:

Cash Back:

– 1% – на все покупки

– до 15% – на выбранные категории

– до 30% – по спецпредложениям

- Процент на остаток – 3,5% годовых

- Перевод на карты других банков – бесплатно

- Снятие наличных в сторонних банкоматах – бесплатно

- СМС-оповещение об операциях – 59 руб/мес

- Обслуживание – бесплатно* или 99 руб/мес

*Обслуживание карты бесплатно при выполнении одного из условий – наличие на вкладах, накопительных счетах, картсчетах и брокерских счетах неснижаемого остатка не менее 50 000 руб. за расчетный период ИЛИ при наличии кредита, выданного на картсчет. В противном случае стоимость обслуживания составит 99 рублей в месяц.

Кэшбэк начисляется рублями в конце расчетного периода.

- Базовая ставка кэшбэка в 1% распространяется на все операции по карте.

- до 15% вы получите за покупки в трех категориях, которые предлагает банк на выбор раз в квартал.

- Кэшбэк до 30% доступен по спецпредложениям партнеров банка

Банк начисляет 3,5% на остаток по карте при условии покупок свыше 3 000 рублей за расчетный период. Отмечу, что процент начисляется на сумму до 300 000 рублей, все что выше имеет смысл хранить на дополнительном вкладе или накопительном счете.

Тинькофф позволяет снимать наличные без комиссии в чужих банкоматах. При этом минимальная сумма снятия должна составлять 3 000 рублей.

Также карта Тинькофф Блэк позволяет бесплатно переводить деньги на карты другого банка через собственные сервисы. Лимит составляет 20 000 рублей в месяц. Дальше уже с комиссией 1.5%.

Среди дополнительных особенностей предложения от Тинькофф – возможность бесплатного открытия дополнительных карт, превращение карты в мультивалютную, удобное мобильное приложение и возможность перехода на тариф 6.2 с абсолютно бесплатным обслуживанием.

Оформить Тинькофф Блэк

MCC-код и кэшбэк

MCC-коды присваиваются торговым точкам банками-эквайерами. Для получения Cb необходимо, чтобы MCC (Merchant Category Code) покупки значился в списке кодов, по которым возвращает часть стоимости приобретения банк-эмитент карты.

Важно: одной и той же покупке могут присваиваться разные MCC-коды, если торгово-сервисное предприятие сотрудничает с двумя и более эквайерами. Сведения о MCC, по которым начисляет Cb эмитент, нужно искать в документах на его сайте

Узнать код торговой точки поможет веб-сервис mcc-code.ru

Сведения о MCC, по которым начисляет Cb эмитент, нужно искать в документах на его сайте. Узнать код торговой точки поможет веб-сервис mcc-code.ru.

Какую дебетовую карту выбрать?

Теперь переходим непосредственно к тому, какую дебетовую карту выбрать в конкретном банке. При выборе нужно исходить из оптимального сочетания «цены и качества», то есть, ваша дебетовая карта должна обеспечивать все ваши потребности, но при этом вы не должны за нее переплачивать

Далее я опять обозначу основные критерии, на которые стоит обращать внимание в разных случаях

Критерий 1. Локальная или международная. Если дебетовая карта необходима вам для поездок за границу, она однозначно должна быть международных платежных систем Visa или Mastercard. Для пользования внутри страны — нужно исходить из того, какие именно операции вы планируете совершать. Во многих случаях международные карты будут предпочтительнее даже для внутреннего использования, поскольку у них более широкая сеть приема и обслуживания.

Критерий 2. Уровень карты. Чем он выше — тем дороже будет стоить выпуск и обслуживание дебетовой карты. Например, Visa Classic будет дороже, чем Visa Electron, Visa Gold — дороже, чем Visa Classic, и т.д. Но и возможности использования тоже будут прибавляться с повышением уровня. Однако, преимущественно все они касаются только использования карты за рубежом. Поэтому для поездок за рубеж есть смысл открывать карту уровня не ниже Classic, а лучше — Gold, поскольку к ней в придачу идет необходимая для выезда за рубеж страховка. Кроме того, от уровня карты зависит лимит на ежедневные и единоразовые операции покупок и снятия наличных по карте: чем выше уровень — тем больше лимиты.

Критерий 3. Visa или Mastercard? Перед выездом за границу поинтересуйтесь, какие карты предпочтительнее в стране, в которую вы собираетесь. Например, для стран Европы предпочтительнее будет дебетовая карта Mastercard, а для США или Канады — Visa.

Критерий 4. Валюта карты. Если карта необходима для выезда за границу — нужно открывать ее в иностранной валюте. Для поездок в европейские страны — в евро, для поездок в большинство других стран — в долларах. Для операций внутри страны потребуется дебетовая карта в национальной валюте.

Критерий 5. Кэшбэк. Оплату в торгово-сервисной сети при помощи карты многие банки поощряют начислением т.н. «кэшбэка» — возвратом небольшого процента от суммы покупки обратно на счет

Если вы планируете активно использовать дебетовую карту для совершения покупок — стоит обратить внимание на размер кэшбэка: чем больше он будет, тем выгоднее для вас карта, тем больше вы сможете сэкономить на покупках

Критерий 6. Бонусы и программы лояльности. Помимо кэшбэка, многие банки, да и сами платежные системы предлагают разного рода программы лояльности. Например, скидки в сети партнеров при оплате картой определенного уровня, размер которых может достигать 5-10%

Обратите внимание и на этот момент

Критерий 7. Проценты на остаток. Некоторые тарифные планы дебетовых карт предполагают начисление банком процентов на остаток средств. Особенно это актуально тем, кто планирует использовать карту для создания накоплений, но и другим будет приятным бонусом.

Критерий 8. Комиссии за операции. Ну и, наконец, нужно сравнивать тарифы на совершение операций по карте, делая акцент на тех операциях, которые вы чаще всего планируете совершать

Например, если вам на дебетовую карту будут приходить переводы — нужно обратить внимание на комиссию за зачисление средств и комиссию за обналичивание в банке/банкомате. Если вы планируете активно пополнять карту — для вас важна комиссия за пополнение наличными

Планируете совершать платежи — комиссия за отправку платежа внутри банка/в другие банки.

Возможно, вам также будет интересно, как выбрать кредитную карту.

Десятка лучших дебетовых карт

Каждый крупный банк старается предложить выгодные условия, подстроенные под потребности клиентов. Вы можете выбрать карту с бесплатным обслуживанием, кэшбэком, процентами на остаток, специальными условиями для путешественников или бизнесменов.

Часто клиент может получить двойную или даже тройную выгода. Этот показатель и стал основным для нашего списка «Лучшие дебетовые карты». Какие же предложения попали в десятку? Представляем ТОП-10:

- «Польза» Home Credit.

- Tinkoff Black.

- OpenCard от банка Открытие.

- «Можно ВСЕ» от Росбанка.

- Твой Кэшбэк от Промсвязьбанка.

- Альфа Карта от Альфа банка.

- Альфа-Тревел от Альфа банка.

- Карта Прибыль от Уралсиба.

- Карта Ultra от банка Восточный.

- Юникредит Автокарта (ранее называлась Четвёрка).

В этом списки представлены только дебетовые карты. Если хотите получить кредит, предлагаем ознакомиться с ТОП-10 лучших кредитных карт.

Для походов по магазинам

Какую банковскую карту выбрать, чтобы сделать покупки более выгодными? Можно выбрать специализированное предложение или воспользоваться карточкой с максимальным кэшбэком.

Tinkoff Black – одна из лучших накопительных банковских карт на 2021 год.

Tinkoff Black – одна из лучших накопительных банковских карт на 2021 год.

- до 3,5% годовых

- до 30% кэшбэка

- бесплатное обналичивание в любом банкомате (от 3 до 100 тысяч)

- бесплатное обслуживание, пополнение и перевод на счета других банков

- удобное мобильное приложение с возможностью оплаты практически чего угодно (вплоть до ЖКХ)

Подробнее о линейке Tinkoff вы можете почитать в экспертной статье, посвященной дебетовым картам Тинькофф (сравнению, плюсам и минусам), и дебетовым картам Тинькофф.

Raiffeisen Cashback – одно из самых популярных банковских предложений благодаря максимально прозрачной и понятной кэшбэк-системе.

Raiffeisen Cashback – одно из самых популярных банковских предложений благодаря максимально прозрачной и понятной кэшбэк-системе.

- 1,5% кэшбэка на все покупки без исключений

- обслуживание – 0 рублей

- снятие наличных без комиссии (в банкоматах Raiffeisen, а также банков Открытие, МКБ, Юникредит, Росбанк, Россельхозбанк, Газпромбанк, Уралсиб, Энерготрансбанк)

- доставка банковской карты на дом

- удобное мобильное приложение

Не нужно каждый месяц выбирать категории или считать, где выгоднее совершить покупку ради максимального кэшбэка. 1,5% с любого приобретенного товара/услуги – простой и понятный расчет, оптимальный для тех, кто не хочет зависнуть в калькуляторе.

Альфа Перекресток – выпущена специально для покупателей сети магазинов «Перекресток».

- 2000 приветственных бонусов для покупок в «Перекрестке»

- 30% потраченного в «Перекрестке» возвращается бонусами на счет

- 10% трат на другие покупки и услуги возвращаются бонусами «Перекресток»

- пополнение без комиссий

- бесплатное обслуживание при расходах свыше 10000 руб/месяц

1 рубль = 10 бонусных баллов. Кроме того, вас ждут скидки и акции в самом магазине.

Home Польза – возможность самостоятельно выбирать категории с повышенным кэшбэком.

- 10% годовых на остаток по счету

- кэшбэк до 15% в партнерских магазинах

- до 3% по тратам в категориях «Путешествия», «АЗС», «Кафе» + 2 дополнительные категории выбирает владелец

- 1% потраченных на другие покупки средств также вернется на счет

- 0 р. – обслуживание при соблюдении условий (иначе 99 руб./мес)

Практически у любого банка есть бесплатное обслуживание при определенном объеме ежемесячных трат. И по этому пункту сравнение дебетовых карточек явно в пользу Home Credit. Банк выставил минимальную планку – всего 5000 ежемесячно.

Тинькофф

Выбор пользователей

С дебетовой картой Тинькофф можно получать кэшбек за любые покупки в интернете. Самое популярное предложение и лучшая карта по мнению банка, Tinkoff Black с увеличенным кэшбэком до 30% за покупки. На остаток средств по счету начисляется пятипроцентный бонус, а возврат средств происходит в рублях. В конце месяца банк начисляет сумму, которую можно тратить по своему усмотрению.

Чтобы научить детей обращаться с деньгами, Тинькофф банк выпустил дебетовую карту для подростков. Помимо яркого дизайна, ребенок получит удобное приложение в молодежном стиле и повышенный кэшбэк за покупки в онлайн магазинах. Для оформления банковской карты достаточно заполнить онлайн форму и дождаться приезда курьера. С пластиковой картой Тинькофф можно не беспокоится о наличных, клиентам доступно снятие без комиссии в банкомате любого банка.

Обслуживание счет будет бесплатным при наличии 30 000 руб. в месяц. Все платежи защищены надежной системой по международному стандарту. Но для полной защиты от мошенников можно воспользоваться услугой страхования от несанкционированного списания. Если необходим платеж в другой валюте, переключайтесь между счетами в одно касание в личном кабинете интернет-банкинга.

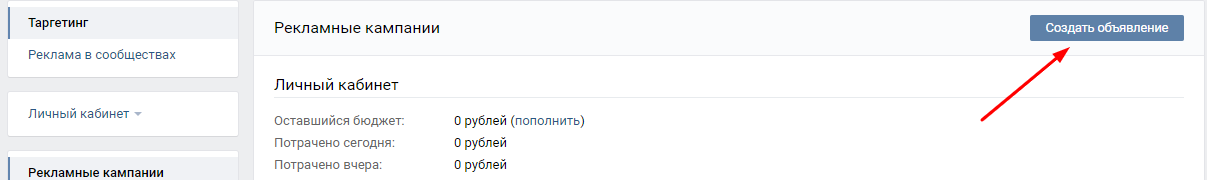

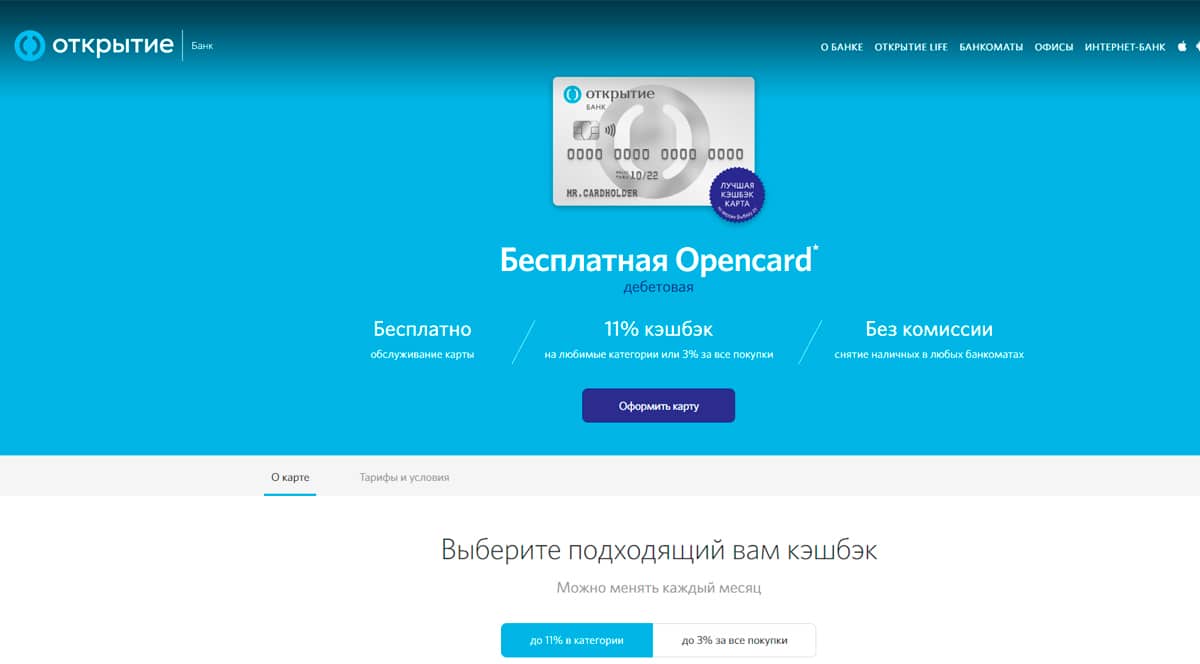

Открытие

Клиенты банка Открытие получают до 11% суммы, потраченной в кафе и ресторанах, на АЗС, в отелях, салонах красоты. Если хотите оформите карту Opencard с бесплатным обслуживанием карты и снятием наличных в любом банкомате. Для получения повышенного кэшбэка выберите категорию, на которую потратите больше всего средств в этом месяца, а в следующем можно сменить или оставить прежней.

Банк Открытие начисляет бонусные рубли на счет, которыми можно компенсировать любую покупку от 1500 руб. На сайте есть удобный онлайн-калькулятор для расчета размера полученной годовой выгоды, при соблюдении всех условий. Кроме вернувшегося процента от покупок, банк начисляет 5.5 процентов на остаток по счету. Благодаря этому можете без проблем накопить сумму на долгожданную покупку, откладывая бонусы на счет-копилку.

Пользуясь дебетовой картой банка Открытие можно выполнять переводы с карты на карту другого банка без комиссии. Если часто ездите в путешествия, заведите несколько счетов в разной валюте, тогда расплачиваться за границей будет намного удобнее. При возникновении вопросов можно позвонить на горячую линию или написать на почту. Компетентная служба клиентской поддержки работает круглосуточно.

Какие дебетовые карты предлагает Сбербанк

Дебетовая карта – это ваши собственные средства, которые хранятся на счете. Как правило, на такие карты получают зарплаты, переводы от близких людей (на подарок), пенсию и т. д.

Чтобы проще было сделать выбор, на официальном сайте банка все карты разделены по категориям. Для вашего удобства мы также разделим карты и рассмотрим их основные характеристики.

Дебетовые карты Сбербанка, список:

Название продукта

Годовое обслуживание

Кэшбэк

Комиссия за снятие денег через другие банкоматы

Обратите внимание

Карты для путешествий

СберКарта Тревел

2 400 р.

До 10% милями

1%, но не менее 150 р.

Снятие наличных за границей от 5 000 р. бесплатно.

Золотая Аэрофлот

3 500 р.

1,5 мили за каждые потраченные 60 р.

1%, но не менее 100 р.

Через банкомат/кассу СБЕРа в месяц бесплатно можно получить до 3 млн р.

Премиальная Аэрофлот

12 000 р.

2 мили за каждые потраченные 60 р.

Через банкомат/кассу можно бесплатно снять в месяц до 5 млн р

Можно переводить в день до 1 млн р.

Карты для бонусов

Золотая

3 000 р.

Повышенный: 5% в кафе и 1% в супермаркетах.

1%, но не менее 100 р.

Бесплатные СМС и пуш-уведомления об операциях. Можно в день снять до 300 000 р. без комиссии. (!!! эти карты более не выпускается. Условия по действующим картам не меняются !!!)

Классическая

750 р. в первый год, после 450 р.

До 30% за покупки у партнеров. Стандартные в рамках программы «СПАСИБО».

Можно снимать в день без комиссии до 150 000 р. (!!! эти карты более не выпускается. Условия по действующим картам не меняются !!!)

Моментальная

Бесплатно

1% от суммы, но не менее 150 р.

Это неименная карта, которая выдается сразу. В месяц можно снять не более 100 000 р.

Карты со своим дизайном

Карта с индивидуальным дизайном

750 р. в первый год, со второго – 450 р.

До 30% за покупки у партнеров.

1% от суммы, но не менее 100 р.

200 вариантов дизайна + можно предложить свой. В месяц можно снять до 1,5 млн р.

Молодежная карта с выбором дизайна

150 р.

До 5% от покупок в выбранной категории, до 11% дают партнеры.

Для тех, кому от 14 до 25 лет. (!!! эти карты более не выпускается. Условия по действующим картам не меняются !!!)

Карта болельщика ЦСКА

750 р. в первый год, со второго – 450 р.

0,5% от каждой покупки и до 30% за покупки у партнеров.

500 вариантов индивидуального дизайна.

Карта иностранного гражданина

Потребуется предъявить заграничный паспорт и дополнительный документ, подтверждающий право пребывания на территории РФ: разрешение на работы, вид на жительство, миграционная карта.

Карты для благотворительности

Классическая — Подари жизнь

Первый год – 1 000 р., со второго – 450 р.

0,3% от каждой покупки идут в фонд «Подари жизнь». До 30% от партнеров, которые зачисляются клиенту.

1% от суммы, но не менее 100 р.

В месяц можно получить до 1,5 млн р. без комиссии, через родные банкоматы.

Золотая – Подари жизни

Первый год – 4 000 р., со второго – 2 500 р.

0,3% идут в фонд «Подари жизнь». Повышенный кэшбэк 5% в категории «Кафе и рестораны» и 1» в «супермаркет».

В месяц можно снимать до 5 000 000 ₽ без комиссии в банкоматах и кассах СберБанка.

Платиновая – Подари жизнь

15 000 р. из которых 7 500 р. идут сразу в благотворительный фонд.

0,5% за любые покупки и до 30% у партнеров

Карты для детей

СберKids

Бесплатно

0,5% от каждой покупки

Нельзя. В рамках программы можно только платить картой.

Можно оформить ребенку в возрасте от 6 до 13 лет. Уведомления по карте – 30 р. Максимальный оборот в месяц не может быть выше 40 000 р.

Карты для иностранцев

Карта иностранного гражданина

Первый год – 750 р., со второго – 450 р.

До 30% у партнеров.

1% от суммы, но не менее 100 р.

Можно оплачивать патент без комиссии. В месяц можно снять без не более 1,5 млн р.

Виртуальные карты

Цифровая карта

бесплатно

До 30% у партнеров.

Не предусмотрено.

Выпускается за 2 минуты, через личный кабинет клиента. Можно снять через кассу или отправить перевод на другую карту.

Социальная карта

Карта для пособий и пенсий

Бесплатно

До 3% в выбранной категории.

1% от суммы, но не менее 100 р.

Платежная система – МИР. Карта выдается только для получения пенсии или социальных выплат.

Другие карты (также заслуживают внимания)

СБЕРкарта

Бесплатно для пенсионеров, 40 р. для молодежи и 150 р. для остальных.

До 10% от суммы покупки.

1%, но не менее 150 р.

Карта может быть бесплатной, если в месяц совершать покупки на сумму от 5 000 р. Если тратите более 20 000 р., то + 5% повышенный бонус в кафе и ресторанах. Если траты свыше 75 000 р. то +10% кэшбэк на АЗС.

Карта с большими бонусами

4 900 р.

10% на автозаправках, 5% в кафе и ресторанах и 1,5% в супермаркете.

1%, но не менее 100 р.

В месяц можно снимать до 5 млн р. (!!! эти карты более не выпускается. Условия по действующим картам не меняются !!!)

Условия пользования кредитными картами Сбербанка

Чтобы не платить лишние проценты, удобнее всего ознакомиться с условиями пользования картой Виза или МастерКард заранее

Важно знать, что кредитный продукт оформляется однократно и работает 36 месяцев, после чего продлевается автоматически. Обналичить средства или оплачивать услуги/покупки можно многократно, но только учитывая размер доступного лимита

Использовать карточный продукт по назначению можно за границей. Также допустимо зачисление на кредитный счет личных средств. Имея кредитную карту в Сбербанке, вы можете рассчитывать на отдельные бонусы и скидки, а условия снятия наличных средств более чем выгодные.

Кредитка проста в применении и очень удобна в тот момент, когда деньги нужны в срочном порядке, о чем и свидетельствуют отзывы постоянных клиентов Сбербанка.

Кредитная карта Сбербанк Visa Gold: процент за снятие наличных

Карта Виза Голд по праву считается универсальным продуктом и стоит рассмотреть ее подробнее. Оформлять на себя такую карту может гражданин России с постоянным местом работы и возрастом от 21 до 65 лет. Следует выделить особые условия пользования:

- По золотой кредитной карте лимит колеблется от 15 до 600 тыс. рублей;

- Проценты – от 25,9% (карты «Подари жизнь» и «Аэрофлот» – от 25,9 до 33,9%);

- Заплатить за облуживание придется от 3 тыс. рублей за 12 календарных месяцев.

За снятие наличных в банкомате или кассе списывается комиссионный взнос в размере 3% от суммы (минимум 390 рублей).

| Платежная система | Visa, MasterCard |

| Валюта счета карты | рубли |

| Срок действия карты | 3 года |

| Проценты по кредиту | 25,9% |

| Льготный период кредитования | до 50 дней |

| Стоимость обслуживания | 0 рублей в год |

| Защита электронным чипом | да |

| Возможен выпуск дополнительных карт | нет |

| Бонусная программа «Спасибо от Сбербанка» | да |

| Бесконтактная технология оплаты покупок | да |

Проценты по кредитной карте Сбербанка Моментум

Оформить этот карточный продукт всего за 10-20 минут может любой гражданин России возрастом от 25 до 65 лет. Вы должны иметь постоянное место работы в течение 6 месяцев и общий трудовой стаж не менее 1 года (за 5 прошедших лет).

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Подать заявку

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

- Карточный лимит – до 120 тыс. рублей;

- Процентная ставка – 25,9%;

- Обслуживание осуществляется бесплатно.

Набор дополнительных опций по такой карте небольшой, лимит также не может быть более 120 тыс. рублей, что не каждому клиенту подходит.

| Платежная система | Visa, MasterCard |

| Валюта счета карты | рубли |

| Срок действия карты | 3 года |

| Проценты по кредиту | 25,9% |

| Льготный период кредитования | до 50 дней |

| Стоимость обслуживания | 0 рублей в год |

| Защита электронным чипом | да |

| Возможен выпуск дополнительных карт | нет |

| Бонусная программа «Спасибо от Сбербанка» | да |

| Бесконтактная технология оплаты покупок | да |

Кредитная карта Сбербанка (100 дней без процентов): условия использования

Сбербанк России предлагает своим клиентам, имеющим кредитные карты, льготный период сроком на 50 дней. 100 дней без процентов этой финансовой организацией не предусмотрены. Хотя на сегодняшний день и существует банк, предоставляющий своим клиентам такие преимущества, например, Альфа банк.

Альфа банк имеет свои конкурентные отличия, которые связаны с длинным льготным периодом. Грейс-период сроком на 60 дней прикреплен к кобрендинговым карточным продуктам и тем картам, которые предполагают технологию бесконтактных платежей. Все остальные карты могут рассчитывать на достойный льготный период в 100 дней.

Важно знать, что грейс-период работает только в том случае, если вы вносите минимальную платежную сумму по карте в течение так называемого платежного периода – это всего 20 дней после получения отчета за месяц с суммой долга

Альфа-Банк / Альфа-Карта

Альфа-Банк предлагает 3 вида этого продукта. На мой взгляд, достойна внимания Альфа-Карта с преимуществами. Ее и рассмотрим в нашем обзоре.

Условия обслуживания

Ежемесячная плата за обслуживание составляет 100 ₽. Бесплатная услуга будет при соблюдении одного из условий:

- расходные операции до 10 000 ₽ за расчетный период;

- неснижаемый остаток от 30 000 ₽.

На остаток по счету начисляется либо 1 % при тратах от 10 000 ₽, либо 6 % при ежемесячных покупках от 70 000 ₽. Можно открыть Альфа-Счет, который позволяет копить деньги под 5,5 % годовых.

Снимать наличные без комиссии можно без ограничений, в том числе и за границей, в банкоматах партнеров. В других банкоматах – при условии трат на 10 000 и более руб. или остатке не менее 30 000 ₽ за расчетный период. В противном случае комиссия составит 1,5 % (минимум 200 ₽). Переводы на карточки других банков стоят 1,95 % (минимум 30 ₽), по номеру телефона или реквизитам – бесплатно.

Бонусная программа

Кэшбэк возвращается в размере 1,5 %, если сумма покупок была не менее 10 000 ₽, и 2 %, если более 70 000 ₽ в месяц. Максимальное количество баллов, которое может быть начислено, – 15 000.

После получения баллов клиент выбирает расходные операции, по которым хочет получить возврат средств за счет накопленных бонусов. Банк в течение 3 дней производит выплату.

Карта «Польза» от Хоум Кредит Банка

Фото: homecredit.ru

Фото: homecredit.ru

На замену популярным в свое время карточкам Хоум Кредит Банка «Космос» пришла «Польза». Очень интересный вариант с массой бонусов, которые в том числе позволяют не платить комиссию за использование карты и даже получать небольшой пассивный доход.

Стоимость изготовления и обслуживания

Заказать «Пользу» можно на интернет-сайте банка, заполнив специальную форму. Вам перезвонит менеджер финансового учреждения, который ответит на все возможные вопросы. После этого останется только забрать готовую карту, если вас все устраивает. Выпускается карта бесплатно.

Банк говорит о бесплатном обслуживании этой карты, но нужно знать о некоторых важных нюансах. Бесплатным — без всяких дополнительных условий — обслуживание карты будет только в течение первых двух месяцев после ее получения. После этого нужно выполнить одно из таких требований, чтобы комиссия за использование «Пользы» не взималась:

- карта будет зарплатной (минимальная сумма — 20 тысяч рублей в месяц);

- сумма покупок по карте — не менее 7 000 рублей в месяц.

В других случаях комиссия составит 99 рублей в месяц.

Процент на остаток

Одной из условий получения процента на остаток по карте «Польза» то же, что и для бесплатного обслуживания — в месяц с карты нужно тратить не меньше 7 000 рублей. Второе условие — баланс карты не должен превышать 300 000 рублей. Оба условия должны совпадать. В этом случае держатель получает 3% годовых.

Кэшбэк

Процент кэшбэка по этой карте может быть довольно большим. Во-первых, держатель «Пользы» получает 5% за покупки в выбранных категориях. Во-вторых, кэшбэк при оплате смартфоном (если он поддерживает такую возможность) равен 15%. В-третьих, за покупки у партнеров Хоум Кредит Банка можно получить кэшбэк до 22%. Наконец, можно использовать накопленные бонусные баллы для подключения кэшбэка 3% в выбранных категориях сроком от месяца до года — это может быть очень выгодным при разумном использовании такой возможности.

Недостатки программы кэшбэка похожи на аналогичные минусы у других банков. Банк округляет начисленные баллы в свою пользу. При этом кэшбэк приходит не в виде реальных денег, а в виде бонусов. Чтобы вывести их, нужно накопить минимальные 500 баллов, которые равны 500 рублям.

Как пополнить карту, снять или перевести средства

У держателей карты есть довольно богатые возможности для пополнения ее баланса или снятия средств:

- можно без комиссий пополнить с карты всех банков, используя мобильное приложение;

- снимать деньги без комиссии в банкоматах Хоум Кредит Банка;

- снимать деньги без комиссии в банкоматах других банков в неограниченном объеме — только для держателей карты, которые перевели ее в статус зарплатной (для остальных — лимит снятия равен 100 тыс. руб., после этого комиссия равна 1%, минимум 100 руб.).

Такие правила в полной мере удовлетворят тех пользователей, которые редко используют наличность, имея карту. Если купюры внезапно потребуются, можно воспользоваться ближайшим банкоматом для снятия, комиссионный сбор здесь не предусмотрен.

Недостатки

К минусам этой банковской карточки можно отнести такие ее особенности:

- за СМС-уведомления взимается плата — 59 руб. в месяц;

- малое число своих банкоматов в небольших городах либо их отсутствие;

- невыгодное для держателя округление кэшбэка;

- начисление повышенного кэшбэка происходит от 3 до 70 дней;

- начисляется процент за вывод денег на карточку другого банка.

«Пользу» можно отнести к очень прибыльным пластиковым картам, помогающим сохранить и использовать финансы с выгодой, если соблюдать несколько довольно простых условий.