Как поручителю избежать ответственности за кредит?

Содержание:

Прекращение поручительства

Иногда возникают ситуации, когда поручитель хочет отказаться от своих обязательств в качестве лица, поручившегося за должника по кредиту. Статья №367 ГК РФ предусматривает такую возможность. В ней указываются перечень обстоятельств, при появлении которых поручитель вправе отказаться от выполнения своих обязанностей, взятых при заключении договора.

Существуют случаи, когда возможно отказаться от бремени поручительства.

Это происходит в двух случаях:

1) заёмщик скончался до выплаты кредита;

2) произошла смена условий займа, независимо от того, что они значительно ухудшили положение поручителя, он не дал своего согласия на данные изменения.

При этом от поручителя не требуется исполнять изменённые или новые предписания в договоре. Он должен лишь продолжать соблюдать прежние условия соглашения.

Внимательно читайте договор, собираясь стать поручителем

Обратите внимание, какие именно обязательства вы собираетесь принять.. Зачастую в него вписывается пункт, который обязывает поручителя отвечать за заёмщика даже в том случае, когда изменяются условия кредитного договора, из-за чего его ситуация меняется в худшую сторону.

Зачастую в него вписывается пункт, который обязывает поручителя отвечать за заёмщика даже в том случае, когда изменяются условия кредитного договора, из-за чего его ситуация меняется в худшую сторону.

Перечень оснований для прекращения поручительства исчерпывающе дан законодателями, но при составлении соглашения можно облегчить положение поручителя. Это можно сделать, если внести в договор пункт, снижающий его ответственность. Например, исключить субсидиарную ответственность за должника, предусматривающую выплату его долга, если он не может сделать это сам. В реальности банки редко одобряют такие предложения, но поручитель имеет право попробовать прекратить свои обязанности раньше срока либо совсем отказаться от поручительства.

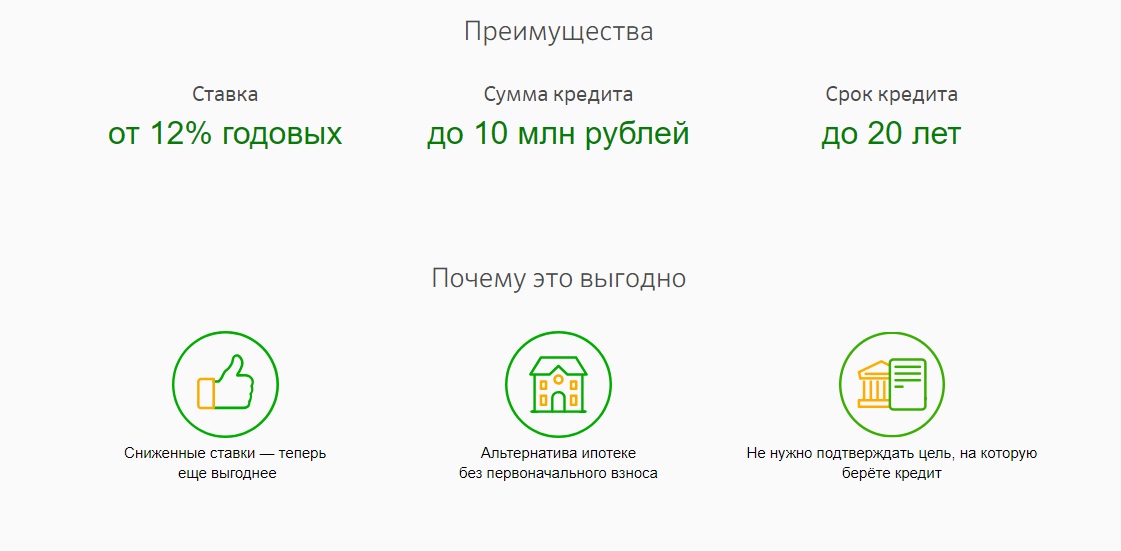

На каких условиях будет одобрена ипотека с поручителем?

Поручительство по ипотеке является лишь дополнительным обеспечением. В качестве основного нужен залог приобретаемой или имеющейся в собственности недвижимости. Объект залога следует страховать по рискам утраты или повреждения в течение всего срока действия кредитного договора. Страхование жизни оформляется добровольно.

Максимальный срок ипотеки в Сбербанке, Райффайзенбанке, ВТБ, Альфа-Банке, Промсвязьбанке и Россельхозбанке – 30 лет, а в УБРиР – 25 лет. Сбербанк предлагает ипотеку минимум под 9,2% (при покупке квартиры у застройщиков-партнеров – 7,5%). Ставка в ВТБ, УБРиР – от 8,9%, в Альфа-Банке – от 8,99%, в Промсвязьбанке – от 8,6%, а в Райффайзенбанке – от 10,25%. При отказе от страхования жизни ставка увеличится на 1%.

Максимальная сумма кредита в Райффайзенбанке – 26 млн р., в Промсвязьбанке и УБРиР – 30 млн р., в Альфа-Банке – 50 млн р., в Россельхозбанке и ВТБ – 60 млн р., а в Сбербанке она ограничена только стоимостью приобретаемой недвижимости и вашей платежеспособностью.

Первый взнос по ипотеке в Сбербанке, Альфа-Банке, Россельхозбанке, Райффайзенбанке – от 15%, в УБРиР – от 20%, в ВТБ – от 10%, а в Промсвязьбанке можно оформить ипотечный кредит без первого взноса.

Кто ищет, тот всегда найдет

Что выгоднее и более удобно — созаемщик или поручитель по ипотеке? Как найти физическое или юридическое лицо на роль поручителя? Как правильно составить договор ипотеки с созаемщиками, чтобы в случае экстренной ситуации не остаться в проигрыше? Вопросов возникает много, и чтобы ответить на каждый, требуются время и обширные познания в области ипотечного кредитования. Не хотите обременять себя лишними хлопотами — обратитесь за помощью к ипотечным брокерам. В Санкт-Петербурге существует агентство «Ипотекарь», имеющее безупречную репутацию и большие возможности. В «Ипотекаре» трудятся опытные и хорошо подкованные специалисты, которые реально помогут вам в решении насущных проблем с ипотекой:

- индивидуальный подбор схемы кредитования;

- гарантированное одобрение в нескольких банках;

- лучшие процентные ставки;

- оформление документов, подача заявки в кратчайшие сроки;

- грамотный ипотечный договор с поручителями и созаемщиками.

Фирма «Ипотекарь» не берет предоплату за свои услуги, а это лишний раз доказывает добросовестность и профессионализм ее сотрудников. Поэтому если у вас есть вопросы — записывайтесь на первичную консультацию в «Ипотекарь», и пользуйтесь выгодными кредитами на жилье уже сегодня!

Права поручителя если заемщик не платит кредит

Гражданское законодательство наделяет поручителя-гаранта рядом правомочий по отношению к должнику. К ним относятся:

- оплативший долг заемщика, выступает кредитором должника;

- он вправе истребовать из кредитного учреждения кредитные соглашения и сопутствующие документы для предъявления денежных претензий к заемщику;

- гарант наделен правом требования не только основной суммы долга, но и процентов за ее пользованием и возмещения убытков, связанных с процедурой возврата ссуды;

- гарант правомочен обратиться к должнику и другим поручителям с судебными требованиями по возврату долга с процентами и издержек;

- может обосновывать возражения по объему заявленных кредитным учреждением требований на уровне должника;

- если заемщик согласен с объемом заявленных требований, поручитель не лишен права возражать против существа и объема требований кредитора;

- гарант вправе не погашать долг заемщика до тех пор, пока с должника возможно получить удовлетворение денежных обязательств.

Положительные и негативные стороны поручительства

Договор поручительства является серьезным документом, поэтому недооценивать ответственность гаранта не стоит. Из-за этого требования к поручителю по кредиту жесткие: высокая зарплата, наличие ценного имущества, возрастные рамки. Ведь в случае форс-мажорных обстоятельств именно он выплачивает кредит и погашает все долговые обязательства перед банком.

,

Роль гаранта зачастую достается близким друзьям или родственникам. Вопрос, можно ли стать поручителем малознакомому человеку, возникает редко. Ведь маловероятно, что чужие люди будут участвовать в погашении долга, не имея с этого никакой выгоды

Во время подписания договора с заемщиком важно осознавать все риски и внимательно просматривать каждый пункт соглашения

Чем невыгодно

При подписании бумаг о поручительстве на первый план выходят финансовые риски. На гаранта возлагаются обязательства по погашению не только основного долга по займу, но и всех дополнительных оплат: процентов, штрафов, комиссий, пени. Если он не захочет или не сможет выплатить всю сумму, суд может наложить взыскание, под которое попадает движимое и недвижимое имущество.

В случае возникновения споров с кредитором у поручителя может быть испорчена кредитная история. Из-за этого получить выгодный кредит в банке будет очень сложно. Останется лишь надежда на кредитование в микрофинансовой организации под высокий процент.

Несмотря на высокий лимит доверия, бывает, что заемщик попросту обманывает гаранта, перевешивая остаток суммы долга по кредиту. Тогда возникает вопрос, как можно отказаться от поручительства по кредиту и разорвать соглашение. Уйти от претензий банков-кредиторов можно, если есть какие-то лазейки (например, изменены условия договора без согласия гаранта). В таком случае поручитель, обязанный выполнять условия соглашения, может аннулировать договор поручительства.

Положительные стороны

Выгода может быть как моральной, так и материальной. Финансовый бонус возможен лишь в случае наличия этого пункта в договоре. Права поручителя по кредиту на денежное вознаграждение должны быть обязательно указаны и заверены подписями трех сторон. В ином случае гарант должен лишь выплачивать долг, не имея возможности распоряжаться кредитными средствами или хотя бы какой-то их частью.

Когда речь идет о моральной стороне, гарант оказывает помощь близкому (или не очень) человеку, подставляя свое плечо в нужный момент. Для многих людей такой стимул является более значимым, чем денежное вознаграждение, особенно если говорить о помощи родственникам или хорошим друзьям. И здесь на первый план выходит не только обязанность, но и желание помочь в конкретной ситуации.

При этом очень важно, о какой сумме идет речь. Ведь обязательство поручительства накладывается до сроков окончания договора или досрочного погашения средств

Поэтому гарант должен понимать, что долг может быть погашен за счет его имущества, и осознавать возможные риски.

Можно ли перестать быть созаемщиком или поручителем?

Статус участника кредитной сделки снимается автоматически после погашения кредита. С внесением последнего платежа действие кредитного договора прекращается. Специалисты советуют полностью проконтролировать процедуру закрытия и удостовериться в отсутствии кредитной задолженности.

Перестать быть поручителем возможно по решению судебного органа. Аннулировать статус можно в следующих обстоятельствах:

- смерть основного должника;

- внесение в договор новых пунктов, не согласованных с другими участниками кредитного процесса;

- истечение срока кредитного соглашения;

- перевод долга на другое лицо без получения согласия поручителя;

- ликвидация предприятия, которое выступало по договору в качестве заемщика.

Снять взятые при подписании кредитного договора обязательства не просто. Сделать это можно только при согласии основного заемщика и банка, что в большинстве случаев сделать довольно затруднительно. Для аннулирования полученного статуса потребуется выполнить следующие действия:

- получить согласие у основного заемщика;

- достигнуть одобрения кредитной организации на выход из кредитного процесса;

- составить и подписать дополнение к основному ипотечному договору.

Что нужно знать перед согласием на поручительство

Желательно знать все о собственных финансовых возможностях, о кредитополучателе, о самом кредите и банке, его выдающем.

До принятия решения изучите информацию о человеке, за которого собираетесь поручиться. Выясните, есть ли у него задолженности по ранее полученным кредитам, займам и другим обязательствам. Если задолженность была или есть, поставьте под сомнение свое решение, обсудите подробно эту ситуацию с кредитополучателем. Попросите его показать вам кредитный отчет – в этом нет ничего зазорного.

За информацией о наличии у потенциального кредитополучателя задолженности по ранее полученным кредитам, займам и другим обязательствам (такая информация содержится в кредитных отчетах) можно обратиться в Кредитный регистр Национального банка Республики Беларусь. Условия получения кредитных отчетов доступны на официальном сайте НБРБ www.nbrb.by в разделе «Часто задаваемые вопросы».

Кредитный отчет можно получить только с согласия лица, информация о котором предоставляется. Согласие оформляется в присутствии сотрудника НБРБ. Кредитополучатель может самостоятельно обратиться в Кредитный регистр Нацбанка за таким отчетом и предоставить его будущему поручителю для ознакомления.

Помимо этого, выясните:

- Для какой цели кредитополучателю необходимы деньги?

- На каких условиях кредитополучатель берет кредит?

Подумайте, взяли бы вы для себя кредит на такую сумму с такими же условиями? И дали бы вы лично сумму запрашиваемого кредита в долг будущему кредитополучателю?

Если какие-либо моменты заставляют вас усомниться в кредитополучателе, это стоит обсудить с ним. Чем честнее, тем лучше.

Допустим, в человеке, попросившем о помощи, сомнений нет. Деньги нужны на хорошее дело, да и условия банка устраивают. Дальше нужно подробно изучить договор:

Внимательно прочтите условия договора, на которых осуществляется кредитование лица, за которого вы хотите поручиться. Желательно взять договор домой и досконально его изучить

Обратите внимание на обязанности (обязательства, ответственность), убедитесь, что нет условий, смысл которых вам непонятен.

Если какие-либо пункты договора вам неясны, просите сотрудников банка все подробно разъяснить, а если это необходимо – то даже подтвердить документально.

Обратите внимание: ваша ответственность может быть ограничена договором поручительства. Вы можете быть поручителем не на весь кредит, а только на его часть

Сумма будет прописана в договоре поручительства.

Не стесняйтесь задавать банку любые вопросы о кредите и поручительстве – даже если они кажутся вам глупыми!

Роль поручителя по кредиту

Становясь поручителем, привлеченная третья особа берет на себя обязанности гаранта возвращения банку заемных средств, на которые претендует заемщик. То есть, ручаясь за кого-то, вы полностью берете на себя ответственность в случае неуплаты обязательных взносов заемщиков, и обязуетесь выплатить оставшийся долг, в том числе штрафы и проценты (если это предусмотрено договором) в полном объеме.

В большинстве случаев, при оформлении серьезных кредитов просто не обойтись без залога или поручительства. Привлекая платежеспособного гаранта, заемщик может сразу рассчитывать на увеличение максимальной суммы кредита, за счет объединения доходов кредитующегося и поручителя.

Пример солидарного обязательства (при поручительстве). Порядок взыскания

Классическим примером является солидарное обязательство (ответственность) поручителя или нескольких поручителей отвечать за исполнение обязательства заемщика перед банком.

В обеспечение исполнения обязательств заемщика по возврату кредита между банком и другим обществом заключается договор поручительства, по условиям которого поручитель солидарно отвечает перед банком за выполнение заемщиком условий кредитного договора.

В случае неисполнения (или ненадлежащего исполнения) обязательств заемщиком, банк предъявляет заемщику требование о досрочном возврате кредита.

Однако заемщик требование банка не удовлетворил, в связи с чем, банк обращается в суд с иском о взыскании суммы долга, процентов, неустойки и проч…

В приведенном примере банк вправе взыскивать сумму долга как с заемщика, так и с поручителей, или со всех указанных лиц сразу по выбору банка.

Если обязательство заемщика-должника исполнено по требованию банка поручителем, последний вправе требовать взыскания уплаченных средств с других должников, но за вычетом своей доли.

Рекомендуем также по теме:

- Должник и поручитель как субъекты солидарной ответственности привлекаются в дело как соответчики (п. 1.2. обзора судебной практики по гражданским делам, связанным с разрешением споров об исполнении кредитных обязательств» (утвержден Президиумом Верховного Суда РФ 22.05.2013 года);

- Смерть поручителя по кредитному договору не прекращает поручительство (п. 9 обзора судебной практики по гражданским делам, связанным с разрешением споров об исполнении кредитных обязательств).

Сначала к заемщику, потом к поручителю?

Кредитор вправе предъявить требование как ко всем солидарным должникам совместно, так и к любому из них, причем как в полном объеме обязательства, так и в любой его части. Не получив полного удовлетворения от одного из солидарных должников, он вправе по тем же правилам требовать недополученное с остальных, которые остаются перед ним ответственными до полного удовлетворения его требований.

Данные положения не являются дискуссионными в судебной практике.

Вместе с тем, в ряде случаев, между сторонами возникает спор о применении положений норм статей 322, 323 ГК РФ, в частности, об очередности предъявления требований о взыскании задолженности по кредиту: например, одна из сторон полагает, что такие требования сначала должны предъявляться к заемщику, и только потом — к поручителям.

О несостоятельности такой позиции приведем пример доводов суда, рассмотревшего гражданско-правовой спор:

«..Солидарные обязательства возникают, когда на стороне должника выступают сразу несколько лиц, совместно отвечающих перед кредитором. Кредитор вправе предъявить требования к солидарным должникам в любой последовательности, к любому из них или сразу ко всем (ст. 323 ГК РФ). При этом обосновывать свой выбор кредитор не обязан. Мотивы обращения с требованием к любому из солидарных должников или ко всем сразу могут быть различны — более удобная подсудность, наиболее адекватное имущественное положение выбранного должника или какие-либо личные отношения между кредитором и выбранным должником. Распределить требования кредитор вправе и в ином порядке. В силу солидарной ответственности каждый из нескольких должников должен удовлетворить требование кредитора в полном объеме, но данное удовлетворение, совершенное одним, освобождает всех.

Такая правовая конструкция наиболее отвечает интересам кредитора, т.к. он вправе заявить требования к должнику, имеющему более реальные возможности для исполнения обязательства (несения ответственности), чем остальные солидарные должники.

С учетом изложенного, доводы апеллянта об очередности предъявления требований о взыскании задолженности по кредиту: сначала к заемщику, и только потом — к поручителям, являются неправильными. Поручители в силу положений ст. ст. 361, 363 ГК РФ должны отвечать перед кредитором солидарно с должником ООО «Сувар», что предполагает право кредитор обратиться за исполнением как к любому из солидарных должников, так и ко всем должникам одновременно» (извлечение из апелляционного определения Верховного суда Чувашской Республики от 20.09.2017 по делу N 33-4338/2017).

Как избежать ответственности и можно ли не платить вообще?

Существует ряд обстоятельств, когда взыскание денежных средств или имущества с поручителя в счёт погашения долга другого лица становится невозможным. Сюда относятся:

Существует ряд обстоятельств, когда взыскание денежных средств или имущества с поручителя в счёт погашения долга другого лица становится невозможным. Сюда относятся:

- Обязательства по оплате алиментов – это приоритетная статья расходов, и если финансовые требования банка превышают 50% общего дохода алиментщика, взыскание становится невозможным;

- Спорные имущественные права – если имущество находится в совместной собственности и доля каждого владельца не определена, арест и взыскание не производится;

- Признание договора поручительства недействительным – вероятность положительного решения крайне мала, но пока идёт судебное разбирательство, человек получает отсрочку по погашению задолженности.

Жизненные ситуации

Как поступить поручителю, если основной заёмщик умер или обанкротился? В первом случае, требования банка по исполнению финансовых обязательств будут незаконными. Поручительство – это гарантия банка на случай того, что заёмщик откажется платить по счетам. В этой ситуации, смерть является непреодолимым обстоятельством, не зависящим от воли человека. Поэтому кредитные обязательства переходят не к поручителю, а наследникам заёмщика.

При процедуре банкротства, действие договора поручительства остаётся в силе. Это прямо указано в п. 1 ст. 367 ГК РФ. Несмотря на то, что обязательства заёмщика исчезают, банк вправе взыскать с поручившегося человека имеющуюся задолженность в полном объёме.

Ответственность при поручительстве в случае невыплаты

Поручитель несет перед кредитной организацией такую же ответственность, что и заемщик. Это означает, что если получатель кредита перестанет за него платить, то ручающийся за него человек должен взять на себя погашение долга, включая проценты, пени и штрафы.

Ответственность и права поручителя обозначены в 361-367 статьях Гражданского кодекса РФ.

Поручительство по кредиту предполагает два вида ответственности: солидарную и субсидиарную. Они обе означают переход долговых обязательств на поручителя, но есть отличия.

- Субсидиарная наступает только после решения суда. Сначала банк подает заявление в суд на получателя кредита с целью взыскания с него задолженности. Если это не принесло результата – кредитор должен доказать, что должник финансово несостоятелен и подать прошение о привлечении поручившегося лица к субсидиарной ответственности. Этот процесс трудный, длительный, и не всегда заканчивается в пользу кредитора, так как должник может скрыться или окажется невозможным доказать его неплатежеспособность.

- Другое дело солидарная ответственность, когда обе стороны отвечают перед кредитодателем солидарно, то есть в равной степени. Тот, кто берет кредит, является первым плательщиком. Но если он перестает выполнять свои обязательства перед банком, то они автоматически, без суда, переходят к ручающемуся за него. Конечно, кредиторам более выгоден такой вариант поручительства.

Когда заемщик не погашает задолженность, банк вправе требовать от поручителя погашение всей суммы кредита вместе с процентами, пеней и неустойками, а также возмещение судебных издержек. Кроме того, ответственность при поручительстве распространяется как на доходы, так и на имущество, включая недвижимое. В некоторых случаях оно может быть реализовано в счет задолженности. Реализации не подвергаются только автомобиль в лизинг, а также квартира под ипотеку.

Основной минус поручительства в том, что есть высокий риск стать должником по чужому кредиту и понести значительные финансовые потери, при этом не имея никакой материальной выгоды или компенсации.

На каких основаниях возможно прекращение поручительства

Условия, на которых прекращаются обязательства поручителя, описаны в статье №367 ГК РФ. Главной причиной остановки действия соглашения является выполнение в полном объёме обязанностей, которые связаны с основным долгом. Другим важным условием прекращения действия договора может быть инициатива сторон.

В некоторых случаях договорные отношения прекращаются вне зависимости от желания их участников, так как отмена сделок не всегда означает автоматического прекращения действия договоров.

Этот момент объясняется тем, что согласно законодательству, лица, ставшие поручителями должника, освобождаются от принятых ими обязательств при возникновении следующих ситуаций:

√ Прощение долгов;

√ Полная уплата кредита;

√ Появление новых нормативных актов, при действии которых невозможно продолжение выполнения обязательств;

√ Возникновение обстоятельств, которые не зависят от воли участников договора и не позволяют исполнить условия сделки;

√ Замена действующих обязательств, возникших вновь из-за прекращения поручительства, если стороны не принимают другого решения;

√ Передача кредитору имущества, являющегося собственностью другого участника соглашения;

√Должник и кредитор являются одним лицом.

Бесплатная юридическая помощь оказывается квалифицированными юристами компании в круглосуточном режиме!

ПОРУЧИТЬСЯ ЗА БИЗНЕС

Еще несколько лет назад поручительства в розничном кредитовании были очень востребованы: граждане охотно выступали поручителями, и не только у родственников, но также у друзей и коллег по работе. Но кризисные явления в экономике охладили интерес к этому инструменту гарантий как у банков, так и у самих граждан. Заёмщики столкнулись с потерей доходов, а их поручители — с необходимостью гасить чужие кредиты.

Как рассказывает Карина Артемьева, сейчас поручительства гораздо более распространены по кредитам бизнесу, чем по розничным займам. «Банки страхуют свои кредитные риски и требуют личного поручительства собственников бизнеса, а не только проверяют операционную деятельность самой компании и берут имущество в залог», — добавляет она. По словам Артемьевой, в случае проблем у компании с выплатой кредита банк привлекает к ответственности поручителя чаще, чем занимается процедурой реализации залогов, что затратно и долго по времени.

Во-первых, суммы займов для бизнеса куда крупнее, зачастую они зависят от оборотов по счетам компании: например, банк может установить лимит в размере 30–50% от ежемесячного оборота. Рисковать такими суммами банки готовы гораздо меньше, да и нести такую ответственность может не каждый, оттого и круг тех, кто может выступить поручителем по кредиту бизнесу, гораздо более узкий, чем в случае с займами гражданам.

Как правило, поручителем является собственник бизнеса или руководитель (гендиректор). Теоретически поручителем по кредиту может выступить и человек, который не является собственником или гендиректором компании-заёмщика. Но в этом случае он должен проходить по двум параметрам: иметь достаточно средств и имущество, чтобы в случае неплатежей компании покрыть обязательства, и быть как-то связан с компанией — например, работать в ней или быть родственником собственника.

Гарантией платёжеспособности собственника компании, ее гендиректора или иного разрешённого банком поручителя по кредиту бизнесу может выступать выписка со счета о наличии на нем достаточного объема средств, а также личное имущество.

Поручитель по кредиту бизнесу отвечает своим имуществом и средствами на счетах. Если компания перестает платить, то так же, как и в случае с поручительством по кредитам гражданам, кредитор обращается за взысканием долга к поручителю.

Вот так бывает

Если компания банкротится, то автоматически происходит списание ее долгов, соответственно, и поручительство теряет силу. Кредитор может потребовать с поручителя вернуть долги только в случае, если успеет направить требование о взыскании до окончания банкротства, то есть ликвидации компании.

Лайфхак

Некоторые банки идут на то, чтобы смягчить условия поручительства по кредитам для бизнеса, сделав их более лояльными по отношению к поручителю. Срок договора поручительства может быть короче, чем срок кредита, или поручительство автоматически отменяется при снижении суммы задолженности по отношению к стоимости предмета залога до определенного уровня. Например, когда сумма остатка долга стала меньше 50% от стоимости залога. Поэтому, перед тем как заключать кредитный договор и оформлять поручительство, необходимо поинтересоваться у банка, возможны ли льготные условия и какие.

Также есть случаи, когда банки требуют поручительство только на первые 1–3 года, а потом, если заёмщик хорошо платит, его отменяют. Все это должно быть прописано в договоре поручительства.

Поручительство бизнесу может давать и сам банк. В таком случае оно называется гарантией. Подробно о том, как работает этот инструмент, «Ориентир» рассказывал в статье «Бизнес на гарантиях».

Помимо банковских гарантий, существуют еще поручительства в рамках программы государственной поддержки малого бизнеса. Такие поручительства по банковским кредитам компаниям предоставляют региональные фонды поддержки малого и среднего бизнеса, сотрудничающие с банками, и для бизнеса они, как и банковские гарантии, платные. Подробнее об этом инструменте поддержки бизнеса читайте в ближайших выпусках «Ориентира».

Как долго действуют обязанности

Согласно 367 статье Гражданского кодекса РФ, поручительство прекращается по истечении срока, который указан в договоре. Если он не установлен, а банк не предъявил письменного иска к гаранту возврата средств о взыскании долгов в течение года после прекращения выплат по кредиту, поручительство прекращается.

Ответственность наступает с момента, когда заемщик прекращает выполнять свои обязательства перед банком. В некоторых случаях кредитор вспоминает о поручившемся лице лишь спустя несколько лет.

Срок ответственности гаранта обеспечения выплат может меняться в зависимости от ситуации:

- прекращаться вместе с действием кредитного договора;

- при изменении условий договора кредитования, о котором поручитель не был уведомлен – обязательства поручительства снимаются автоматически;

- при возложенной ответственности на организацию прекращение ее существования означает отсутствие ответственных лиц.