Самозанятые (самозанятые граждане)

Содержание:

Налоговая ставка НПД

Профессиональный доход облагается по разным ставкам, в зависимости от того, кому были реализованы услуги или работы:

- 4% при реализации обычным физическим лицам;

- 6% при реализации организациям и ИП.

Закон гарантирует, что до конца 2028 года эти ставки не будут увеличиваться, а допустимый лимит доходов в 2,4 млн рублей – уменьшаться.

Кроме того, плательщикам НПД положен налоговый вычет на сумму до 10 000 рублей. Это означает, что рассчитанный налог может быть уменьшен на эту сумму, но в особом порядке:

- если доход получен от физического лица, то вместо 4% надо будет заплатить только 3%;

- если доход получен от организации или ИП, то вместо 6% надо будет заплатить только 4%.

Так будет продолжаться до тех пор, пока экономия на налоге не достигнет 10 000 рублей. Самим самозанятым беспокоиться об этом не надо, вычет будет автоматически учитываться при выставлении уведомления на уплату налога.

Если за один год вся сумма вычета не будет получена, то остаток перенесут на следующий год. Фактически, с учетом этого вычета, если клиентами самозанятого будут только физлица, то на первый миллион рублей профессионального дохода он будет платить налог по ставке 3%.

Место работы самозанятого

Самозанятый может работать:

- дома;

- выездами;

- в офисе.

Рассмотрим каждый вариант подробнее.

Пример работы дома — это фриланс. Необходимо иметь компьютер и интернет. Чаще всего сидят дома веб-программисты или копирайтеры, блоггеры или ютуберы. Им нет нужды куда-то выходить.

Работа выездами — это прибывание на места, где будут оказываться услуги. К подобным видам деятельности относятся, например, репетиторство или починка санузла. Если есть возможность вести дело онлайн (как в случае с репетиторством), то лучше это сделать, потому что так исчезнут издержки на переезды.

Работа в офисе — вариант наиболее редкий и затратный, но не потому, что злые начальники постоянного нагружают задачами, а потому, что супервайзеры и самозанятые ещё учатся взаимодействовать в контексте устоявшегося порядка. Например, выяснилось, что юрлицам и ИП не нужно делать страховые взносы и выплачивать НДФЛ в госфонды за самозанятого. А предпринимателям, чтобы получить оплату, необходимо выписать чек с реквизитами.

Кто может получить статус самозанятого

С 2019 г. граждане России, работающие «на себя», могут оформиться как самозанятые и платить налоги по новому режиму. Об этом говорит Федеральный закон от 27 ноября 2018 г. № 422-ФЗ. Сколько будет составлять налог, зависит от того, кому услуги оказываются. Если это физлицо – 4%, юрлицо – 6% от получаемого дохода. Описываемый режим объявлен экспериментальным и действует только в республике Татарстан, Москве, Московской и Калужской областях. Налоги по новому режиму уплачивают:

- специалисты в индустрии красоты (мастер маникюра, парикмахер, косметолог);

- няни;

- сиделки;

- репетиторы;

- таксисты;

- швеи;

- уборщики;

- фрилансеры;

- производители и по совместительству продавцы продуктов питания (тортов, молочных изделий).

Это далеко не исчерпывающий список специальностей, которые можно официально оформить по новому закону. У всех имеются общие черты:

- нет необходимости приобретать лицензию на осуществление деятельности;

- выездной характер работы;

- возможность удаленного сотрудничества;

- отсутствие одного постоянного работодателя.

Статус самозанятого человека недоступен следующим категориям населения:

- госслужащим;

- лицам, работающим в муниципальных компаниях;

- нотариусам;

- адвокатам;

- оценщикам;

- медиаторам;

- арбитражным управляющим.

Для оформления самозанятости необходимо подать заявление для получения нового статуса и соответствовать следующим критериям:

- осуществление деятельности в регионе проведения эксперимента;

- отсутствие наемных работников по трудовым договорам;

- ежегодный доход не превышает 2,4 млн руб. (его обязательно нужно подтвердить).

Лицо, получившее статус самозанятого, в случае необходимости сможет беспрепятственно:

- оформить кредит;

- получить пособие (часто требуется справка о доходах);

- усыновить ребенка;

- встать на учет на получение жилья.

Работодатели после вступления в силу нового налогового режима не только не спешат принять на работу новых сотрудников, но и рассматривают варианты перевести рабочего в статус самозанятого, с которым заключается договор ГПХ. Такой перевод позволяет юрлицам существенно экономить на налогах и взносах. Им остается только нанять самозанятого и оплатить стоимость его услуг.

Самозанятый гражданин — плюсы и минусы в будущем

Анализируя плюсы и минусы самозанятости, следует помнить, что налоговый режим для самозанятых — эксперимент. Об этом прямо указывается в ст. 1 ФЗ № 422. Соответственно, правила исчисления налога, перечень доходов, облагаемых этим налогом, источников их получения и другие вопросы функционирования данного режима налогообложения могут быть в любое время изменены. А положение налогоплательщиков может как улучшиться, так и ухудшиться.

П. 3 ст. 1 ФЗ № 422 устанавливает только два ограничения на возможности внесения корректив:

- нельзя увеличивать ставки налогообложения;

- не может быть уменьшен предельный размер доходов (2,4 миллиона рублей), в рамках которого допустимо применение НПД.

Что же касается любых других норм закона, то их корректировка возможна в ходе проведения эксперимента.

Чиновники все чаще разъясняют нюансы применения норм закона №422-ФЗ. Так, например, Минфин подробно поясниил порядок уплаты налога при применении НПД. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Неопределенность с перспективами законодательного регулирования данного режима следует отнести к минусам для самозанятых. Однако сам факт принятия ФЗ № 422, в случае если в будущем положение налогоплательщиков не ухудшится, можно считать существенным плюсом для значительного числа наших сограждан.

Для одних налогоплательщиков (в первую очередь действующих ИП) он позволит снизить налоговую нагрузку, для других — легализоваться и тем самым избежать более серьезных налоговых санкций.

Как оформиться самозанятым в 5 простых шагов

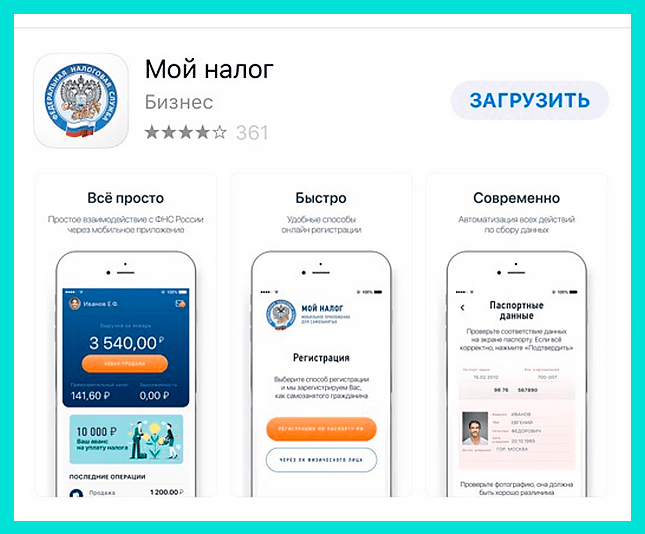

Оформиться как самозанятый гражданин очень легко. Заявителю требуется просто скачать специальное приложение “Мой налог” и подать через него заявление в Налоговую инспекцию.

Отказ от нового режима также осуществляется в данном приложении.

Помните: если гражданин не попадает по закону под категорию « самозанятых», то сотрудники налоговой инспекции вправе самостоятельно снять его с учета.

Какие бумаги потребуются

Приготовьте паспорт. Другие документы не понадобятся.

Фотографию можно сделать прямо на камеру смартфона во время регистрации.

3 способа оформиться самозанятым гражданином

Зарегистрироваться как самозанятый гражданин, а если говорить юридическим языком, как плательщик налога на профессиональный доход, вы можете тремя способами:

- Скачать на официальном сайте ФНС https://npd.nalog.ru/ бесплатное приложение “Мой налог” и пройти простую регистрацию.

- Зарегистрироваться в электронном виде через кабинет налогоплательщика налога на профессиональный доход – опять же на официальном сайте ФНС России.

- Оформить самозанятость в уполномоченном банке. Это банк, где у вас открыт счет. Ему же можно поручить автоматическое перечисление налога со всех поступлений от заказчиков.

С ним подробнее мы ознакомимся ниже.

Процесс оформления

Гражданину предстоит сделать следующие шаги:

Скачать на телефон приложение «Мой налог».

Войти в скаченное приложение и зарегистрироваться.

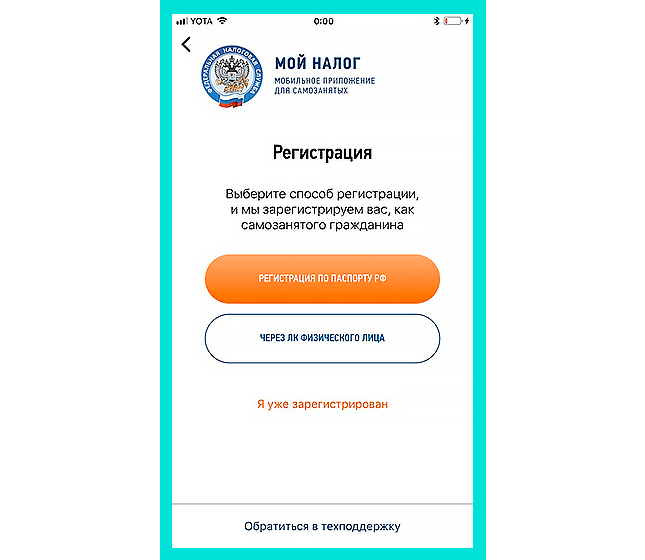

Регистрация в нем осуществляется двумя способами:

- по общегражданскому паспорту;

- через личный кабинет физического лица – налогоплательщика, оформленный на сайте www.nalog.ru.

Рассмотрим оба варианта.

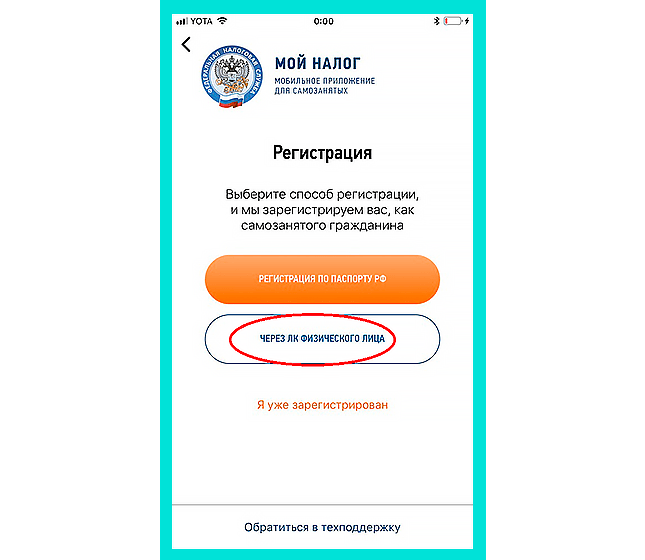

Вариант 1. Вы имеете ЛК физического лица, т.е. раньше регистрировались на сайте налоговой.

В принципе, свой личный кабинет стоит завести – удобная штука. Там видны все ваши объекты налогообложения: квартиры, участки, заводы, пароходы… А также видны суммы начисленных и уплаченных налогов.

Для регистрации через личный кабинет налогоплательщика нужно иметь под рукой паспорт и свой ИНН.

Порядок действий такой:

Шаг 1

Заходим в скачанное приложение.

Соглашаемся на обработку своих личных данных и с правилами пользования приложением.

Шаг 2

Выбираем вкладку « Через ЛК физического лица».

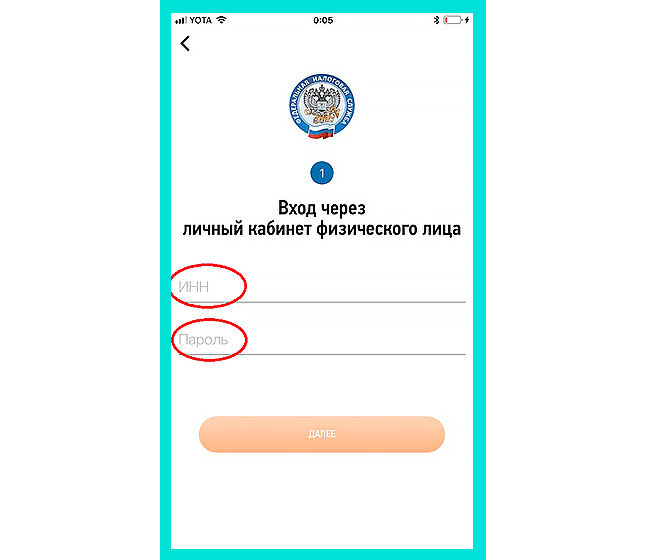

Вводим свой ИНН и пароль, входим в личный кабинет налогоплательщика.

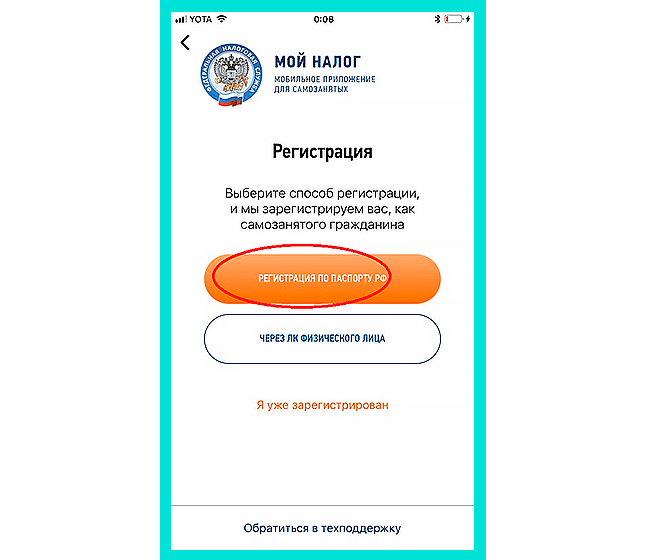

Вариант 2. У вас нет личного кабинета налогоплательщика, т.е. вы не регистрировались раньше на сайте ФНС.

В этом случае ваш порядок действий будет таким:

Шаг 1

Входим в скаченное приложение, соглашаемся на обработку персональных данных и на ознакомление с правилами пользования приложением, кликаем на вкладку «Регистрация по паспорту РФ».

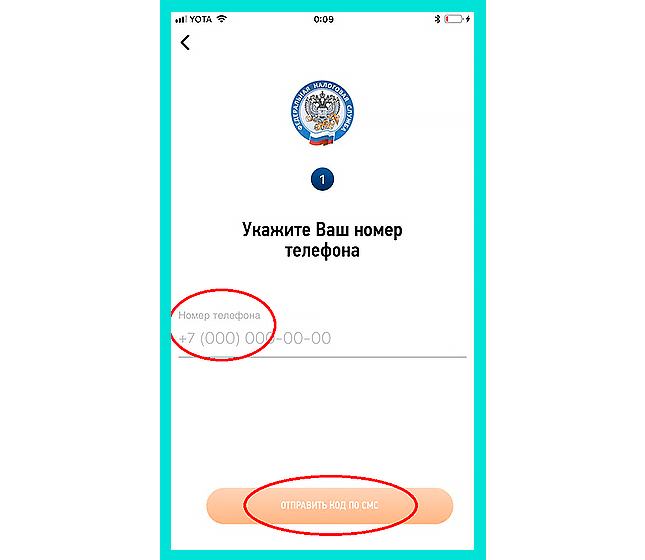

Шаг 2

Вводим свой номер телефона, получаем от системы SMS с паролем, вводим его в специальное поле. Так система распознает, что регистрацию осуществляет именно владелец, а не стороннее лицо.

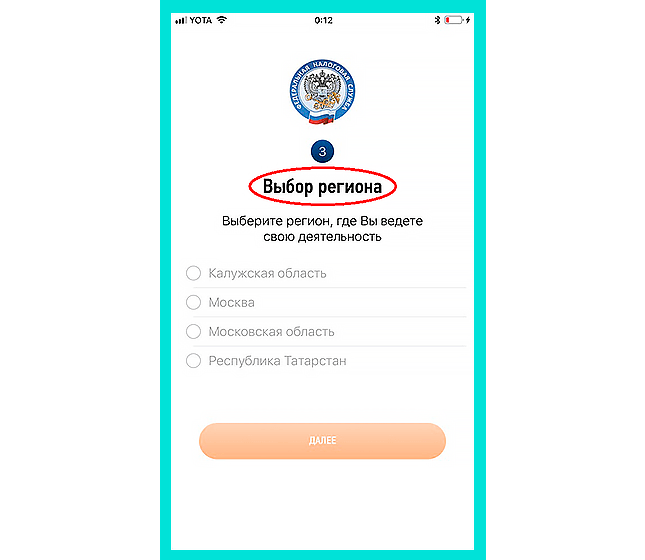

Шаг 3

Выбираем регион, где планируем вести деятельность. Пока законом разрешено быть самозанятыми в одном из четырех экспериментальных регионов: Москва и Московская область, Калужская область и Республика Татарстан.

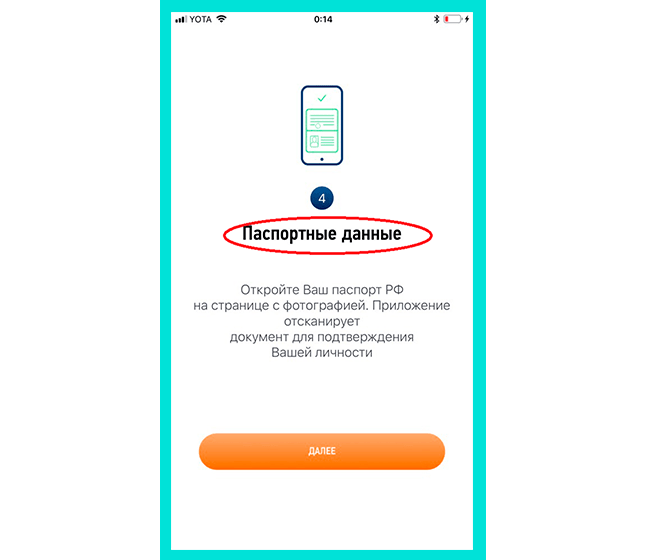

Шаг 4

Берем свой общегражданский паспорт и подносим его к сканирующему устройству, расположенному на телефоне.

Проверить правильность введенных данных. Если все данные внесены верно, то кликнуть на вкладку «Подтвердить».

Шаг 5

Взять телефон и поместить свое лицо в ячейку, расположенную на экране. Так система сверяет снимок, сделанный на телефон, со снимком, расположенным в общегражданском паспорте.

Проверить еще раз введенные данные и кликнуть на вкладку «Подтверждаю». Процесс регистрации можно считать завершенным.

Обычно заявление рассматривается от 1 до 6 дней.

Теперь оказывая услуги, самозанятый формирует в приложении чек, который сразу же отправляется покупателю и сотрудникам налоговой службы.

Покупать онлайн-кассу зарегистрированному лицу не нужно. Вместо нее можно пользоваться приложением «Мой налог».

Особенности правового статуса самозанятого

Особенности правового статуса самозанятого определяют его преимущества и недостатки по сравнению с другими предпринимателями. Давайте теперь посмотрим, чем отличается самозанятый от ИП.

| Особенности статуса | Самозанятый | ИП |

| Необходимость лицензии на отдельные виды деятельности | нет | да |

| Ограничения по сумме дохода | да, 2 400 000 млн рублей в год | нет |

| Возможность нанимать работников | нет | да |

| Уплата налогов, если нет дохода | 0 рублей | согласно ставке налогообложения |

| Отчисление взносов в ПФР и ФСС из доходов | нет | да |

| Зачет в общий стаж лет работы | нет | да |

Преимущество режима НПД в том, что в отличии от ИП или ООО, самозанятому не требуется лицензия на осуществление деятельности.

Например, для ведения образовательной деятельности ИП обязан получить лицензию в Минобре, а самозанятый репетитор просто указывает этот вид заработка в приложении для регистрации. И в дальнейшем работает на этом основании уже безо всяких лицензий.

То же касается самозанятых юристов, массажистов, тренеров, парикмахеров и т.д.

Есть отличия у самозанятого и от сезонного или временного работника, заключающего гражданско-правовой договор (ГПД) с юрлицом или ИП.

| Особенности статуса | Самозанятый | Физлицо по ГПД |

| Наличие начальства | нет | да |

| Уплата налогов | 4-6% от дохода | 13% НДФЛ |

| Ограничения по сумме дохода | да, 2 400 000 млн рублей в год | нет |

| Зачет в общий стаж лет работы | нет | да |

На самом деле отличий между работником по ГПД и самозанятым не так много, потому что деятельность самозанятых также осуществляется на основании заключения договора ГПД с клиентами и заказчиками. Однако самозанятый – сам себе хозяин, у него нет начальства.

Другим очевидным плюсом самозанятости является уплата меньшего налога – 4-6% против 13%.

В то же время самозанятый имеет ограничение по доходу и годы его работы не идут в зачет общего стажа.

В принципе по тем же параметрам статус самозанятого отличается от положения физического лица, работающего по трудовому договору.

К преимуществам самозанятого тут можно отнести:

- меньший налог;

- свободу в выборе партнеров по бизнесу;

- гибкий график без начальства;

- возможность заниматься одновременно множеством видов деятельности.

Итак, подводя итог вышесказанному, самозанятый – физлицо, которое работает само и «на себя». Самозанятый может выбрать регион для регистрации, заниматься одновременно несколькими видами деятельности. При всем этом он обязан платить наименьший из всех возможных налоговых взносов в 4-6%. Но в то же время, самозанятый ограничен законом по максимальному доходу, а годы его работы не идут в учет общего трудового стажа.

(Visited 668 times, 1 visits today)

Уведомляем налоговую

ВАЖНО! Законодательно понятие «самозанятый» не установлено, хотя и повсеместно, в том числе и должностными лицами официальных органов, употребляется. Закон же (в частности, п. 7.3 ст. 83 НК РФ) данную категорию описывает как физических лиц, осуществляющих деятельность по оказанию услуг при отсутствии наемных работников

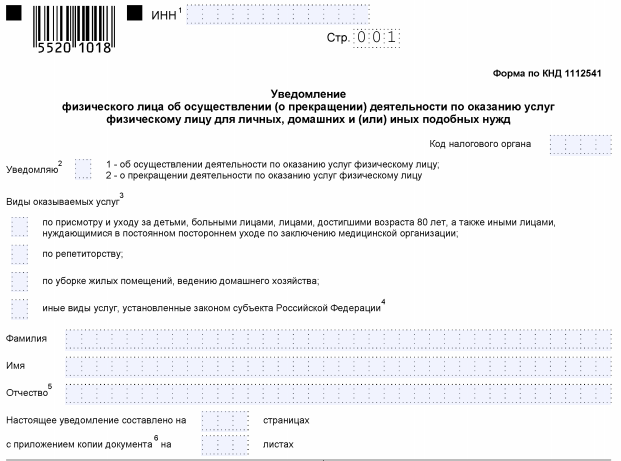

Итак, как стать самозанятым лицом в России в 2021 году. Для этого необходимо направить в налоговый орган заполненное уведомление установленной формы об осуществлении такой деятельности. Аналогичный документ требуется представить в налоговую инспекцию и в том случае, если указанная деятельность физическим лицом более не осуществляется.

Форма данного документа утверждена приказом ФНС России от 31.03.2017 № ММВ-7-14/270@.

Этим же приказом установлен порядок заполнения формы.

Чтобы зарегистрироваться как самозанятый, гражданину необходимо указать в уведомлении:

- ИНН (при наличии);

- код налогового органа, в который направляется уведомление;

- вид деятельности (в соответствии с НК или региональным законом);

- Ф.И.О. заявителя;

- его пол и дату рождения;

- реквизиты удостоверяющего личность документа (для граждан РФ — общегражданский паспорт);

- адрес места жительства или пребывания в стране;

- реквизиты регионального закона и виды деятельности в соответствии с ним, если осуществляемая деятельность не установлена НК;

- дату составления документа и подпись.

Уведомить налоговый орган о том, что человек будет работать как самозанятый, можно различными способами. Подробнее о них расскажем ниже.

С помощью приложения «Мой налог»

Приложение «Мой налог», в силу ст. 3 закона «О проведении эксперимента по установлению специального налогового режима “Налог на профессиональный доход”» от 27.11.2018 № 422-ФЗ, предназначено для плательщиков этого налога. Это означает, что использовать его могут лишь те самозанятые лица, которые проживают в указанных в ст.1 закона субъектах РФ.

Напомним, с 01.07.2020 года субъекты вправе присоединиться к режиму самозанятости добровольно. Подробности см. здесь.

Рассмотрим, как зарегистрироваться самозанятым в 2021 году через это приложение:

- скачать приложение «Мой налог» на планшет или телефон через AppStore или Google Play (в зависимости от операционной системы);

- указать номер мобильного телефона;

- выбрать один из регионов, участвующих в эксперименте;

- добавить фото паспорта гражданина;

- сфотографировать лицо;

- подтвердить свои данные.

Уведомление при этом будет сформировано автоматически, дополнительных действий от заявителя не потребуется.

См. также «»Мой налог»: самозанятым за регистрацию начисляют бонусы».

Через личный кабинет на сайте ФНС

Непосредственно через личный кабинет налогоплательщика — физического лица регистрация самозанятых граждан в настоящее время не реализована. Однако наличие доступа в кабинет облегчает доступ к приложению «Мой налог» и регистрации в нем. Итак, как оформиться самозанятым гражданином в 2021 году через «Мой налог» при наличии личного кабинета:

- Установите программу на любое доступное устройство.

- Введите действующий номер телефона.

- Выберите субъект РФ из предлагаемого перечня.

- Введите ИНН и пароль для доступа в личный кабинет налогоплательщика.

- Придумайте и введите ПИН-код для дальнейшего доступа в приложение.

В этом случае паспорт не требуется, как и фотография заявителя.

Прибегнув к помощи в банке

На основании ч. 3 ст. 3 закона 422-ФЗ физическое лицо имеет право уполномочить на информационный обмен с налоговыми органами специальные площадки и кредитные организации. Иными словами, зарегистрироваться в качестве самозанятого можно через банк.

Рассмотрим, как зарегистрироваться самозанятым в 2020 году через банк на примере мобильного приложения «Сбербанк Онлайн»:

- Скачайте приложение на мобильное устройство и войдите в него (для клиентов Сбербанка).

- Перейдите на вкладку «Платежи».

- В категории «Госуслуги» выберите сервис «Свое дело».

- Пройдите регистрацию, следуя подсказкам приложения.

Данный сервис доступен только тем клиентам Сбербанка, которые проживают (имеют открытые счета и банковские карты) в одном из субъектов РФ, где реализуется эксперимент.

Как стать самозанятым в 2021 году с помощью «Сбербанк Онлайн», а также о работе сервиса по регистрации подробно рассказано в личном кабинете пользователя приложения (в категории «Госуслуги» сервис «Свое дело»). Услуга предоставляется и в некоторых других банках.

Штрафы для самозанятых

Проштрафиться вы можете, если вовремя не заплатите налог или неправильно выставите чеки. По запросу Rusbase эксперты объяснили, как обстоят дела с штрафами для самозанятых и что нужно делать, чтобы не нарушить закон.

Юлия Кочаровская, управляющий партнер юридической фирмы КОДЕСТ, отмечает, что сумма штрафа будет зависеть от того, как часто самозанятый нарушает правила ведения деятельности:

Юлия Кочаровская, управляющий партнер юридической фирмы КОДЕСТ:

«За нарушение порядка или сроков передачи сведений о расчетах в инспекцию для самозанятых граждан установлен штраф, который составляет 20% от суммы расчета за первое нарушение. Если правила нарушены повторно в течение полугода, то штраф достигает всей суммы расчета.

Минимальный размер санкции законом не установлен. Это значит, что нет суммы, менее которой штраф установлен быть не может, как в аналогичных нарушениях со стороны, например, ИП. Допустим: если не передать сведения по расчету в 100 рублей, штраф составит 20 рублей (при условии, что это не повторное нарушение).

Вместе с тем, налоговая обещала не штрафовать самозанятых в первый год проведения эксперимента

А кроме санкций со стороны налоговой инспекции, важно также помнить о гражданской ответственности самозанятых за качество оказываемых услуг и уголовную ответственность»

Никита Дубровин, налоговый юрист ООО «ПБУ», дополняет, что на данный момент самозанятые действительно не находятся под пристальным вниманием налоговых органов:

Никита Дубровин, налоговый юрист ООО «ПБУ»:

Ирина Шматко, консультант консалтинговой компании «Юкей», советует выполнять такие действия, чтобы избежать штрафов:

Ирина Шматко, консультант консалтинговой компании «Юкей»:

«Как избежать штрафа? При реализации товара, работы или услуги самозанятый обязан передавать сведения о произведенных расчетах, в результате которых формируется доход, сформировать чек и обеспечить его передачу покупателю. Для этого нужно использовать приложение «Мой налог». Там же формируется чек с указанием необходимых реквизитов: наименования, даты и времени расчета, ФИО продавца, указания на применение НПД, наименования реализуемого товара, работы или услуги, суммы расчета, ИНН самозанятого и лица, которому реализуется товар, работа или услуга, уникального идентификатора платежа и QR-кода.

Если расчеты проводились в наличной форме, то чек должен быть передан покупателю в момент расчета; если в безналичной, то не позднее 9-го числа следующего месяца. Сведения в налоговую передаются по окончании формирования чека.

Если самозанятый обнаружил, что совершил ошибку в сумме дохода при передаче сведений через приложение, он обязан аннулировать сведения и внести новые с верной суммой».

Антон Палюлин, управляющий партнер юридического бюро «Палюлин и партнеры»:

«Выявить невыдачу чека в автоматическом режиме пока невозможно. К ответственности будет привлечен только тот самозанятый гражданин, который не выдал или несвоевременно выдал чек тайному покупателю — либо клиент пожаловался в налоговую инспекцию на невыдачу чека».

Как работает налоговый вычет

Самозанятые, которые больше нигде не работают, не смогут получить налоговый вычет за покупку квартиры или оплату лечения — потому что такой вычет положен лишь тем, кто платит НДФЛ (13%). Зато они имеют право уменьшить сумму налога на 10 000 ₽. Это тоже называется налоговым вычетом.

Действует это так. Если самозанятый платит налог 4%, то каждый месяц сумма его налога уменьшается на 1 процентный пункт. Если налог составляет 6% — то на 2%. Снижение ставки прекращается, когда общий размер вычетов достигает 10 000 ₽.

Пример 1. Вы работаете с физлицами и платите налог 4%. В первый месяц ваш доход составил 50 000 ₽. У вас есть право на вычет, поэтому вам начислят 3% налога — то есть 1 500 ₽. Оставшаяся сумма вычета — (10 000 – 500) = 9 500 ₽.

Во второй месяц вы заработали 80 000 ₽. Вычет ещё остался, поэтому налог составил 3% — 2 400 ₽. Оставшаяся сумма вычета — (9 500 – 800) = 8 700 ₽.

И так далее, пока 10 000 ₽ вычета не «сгорят» полностью. После этого вам будет начисляться обычный налог 4%.

Пример 2. Вы работаете с юрлицами и платите налог 6%. В первый месяц ваш доход составил 125 000 ₽. Из-за вычета вам начислят пониженный налог 4% — 5 000 ₽. Оставшаяся сумма вычета — (10 000 – 2 500) = 7 500 ₽. Во второй месяц вы заработали столько же, оплатили налог 4%, и у вас осталось 5 000 ₽ вычета. Когда вы полностью его израсходуете, платить придётся уже по ставке 6%.

Налоговая должна считать все налоги и начислять вычеты самостоятельно. Сумма к уплате, соответственно, каждый месяц должна формироваться автоматически. Приостановить вычет или перенести его на другое время нельзя. Просто имейте в виду: первое время вам будет приходить пониженный налог, потом — обычный.

Что грозит тем, кто останется в тени

Окончательного решения по неофициально самозанятым государство также не приняло. Но уже сегодня их теоретически можно привлечь к уголовной ответственности за незаконное предпринимательство. Это карается штрафом.

Обсуждается также вариант, что россияне, не получившие официального статуса самозанятых и имеющие теневой доход, будут ограничены в правах на выезд за границу. Но остаются вопросы, как их вообще планируется выявлять (подробнее о способах в статье наших партнёров на ozakone.com).

Вне зависимости от грядущих санкций обладатели теневого дохода вследствие последних изменений в трудовом законодательстве лишились возможности уйти на пенсию в 60 лет для мужчин и 55 для женщин. При недостаточном стаже и количестве пенсионных баллов можно рассчитывать только на социальную пенсию по старости. А она назначается только с 65 лет мужчинам и с 60 женщинам. А вот с регистрацией в качестве самозанятого лица и уплатой с 2019 года стоимости патента, включающей и пенсионные отчисления, появляется шанс заработать стаж и баллы, необходимые для страховой пенсии по старости.

Возможно, у самозанятых с 2019 года появляется шанс заработать право на страховую, а не социальную пенсию по старости

Возможно, у самозанятых с 2019 года появляется шанс заработать право на страховую, а не социальную пенсию по старости

Одной из причин, по которой самозанятые россияне не спешат выходить из тени, можно назвать недоверие к государству. Моя знакомая — репетитор, учит русскому языку и литературе детей и взрослых на дому и в скайпе. Раньше была ИП, но закрылась в 2013 году после резкого повышения страховых взносов, уплачиваемых предпринимателями за себя. Регистрироваться как самозанятая не торопится: считает, что с государством вести честные игры нет смысла. У того, по её словам, «девять тузов в колоде», как у Доцента в фильме «Джентльмены удачи». Сегодня предлагает привлекательные условия, а чем это обернётся завтра — непонятно. А ПФР и другие фонды она сравнивает с вокзальным попрошайкой, который клянчит у пассажиров якобы на билет, а сам деньги, что ему дают, пропивает.

Виды деятельности и права

Чётко определённого списка разрешенных видов деятельности для самозанятых нет. Но существует перечень профессий, для которых переход на такой режим невозможен:

- Услуги по продаже горючих материалов, алкогольной продукции, товаров, для которых обязательна акцизная марка или маркировка;

- Деятельность по переуступке прав собственности на любой вид имущества;

- Услуги ведения любого вида предпринимательства для стороннего лица (поручение, агентская и комиссионная деятельность);

- Любая форма ведения бизнеса, требующая найма сотрудников.

Далее, как и у любого другого предпринимателя, у самозанятых граждан есть определённое налоговое право по отношению к ведению их деятельности. Ежемесячные доходы не должны быть больше 200 тысяч рублей, а, соответственно, годовая выручка должна быть меньше 2.4 миллионов рублей. Если прибыль укладывается в оговоренные пределы, то даже если у самозанятого доходы выше средних, то налоги уплачиваются по упрощённой системе.

Существует и список профессий, при занятии которыми признали возможность оформлять статус «самозанятый»:

- Таксисты;

- Фрилансеры с занимающиеся такими вещами, как дизайн, копирайтинг, интернет-маркетинг;

- Мастера, работающие в сфере сантехники, электрики, строительства;

- Разноплановые рабочие простейших специальностей;

- Мастера, занимающиеся ручной работой;

- Фото- и видео-операторы;

- Арендодатели, сдающие жилые площади на частной основе.

Почему я стала самозанятой

Я стала самозанятой, потому что люблю платить налоги. Да, у каждого свои странности. Я вовремя оплачиваю счета и штрафы, гашу кредиты (вру, я их просто не беру), делаю взносы в пенсионный и благотворительный фонд и вообще внимательно отношусь к счетам. Отчасти — это воспитание, в чём-то — мистическое сознание (долги портят карму, ребята!), и во многом — гражданская позиция: я плачу налоги и могу легально возмущаться, что их не туда потратили.

Поэтому мне всегда было некомфортно получать деньги за свою работу в конверте. Надо признать, такое бывало крайне редко — давала пару-тройку медиаконсультаций в год, а весь остальной фриланс был на серьёзные организации — с договором, всеми налогами и отчислениями.

И вот весной 2019 года мне предложили возглавить интересный проект — новое медиа, интересная тема, амбициозная задача. Но никаких трудовых договоров, только ГПХ (гражданско-правовой характер). Заказчик — что-то окологосударственное (я знаю, что, но обещала не говорить лишнего), подрядчик — ИП без наёмных сотрудников, а я, получается, субподрядчик. «Хочешь в проект, тогда оформляй ИП или самозанятость», — сказали мне. И я оформила самозанятость.

Нюансы

Так как моему опыту самозанятости уже полгода, возможно, он уже устарел, как кнопочный телефон. Пока я писала эту заметку, нашла в сети множество историй, публикаций и видеоинструкций с ответами на возникшие тогда вопросы. А вопросы были вот такие:

1. Когда выдавать чек — до или после платежа? С одной стороны, логично делать это после получения денег, как в магазине. Но с другой — некоторые просят выставить счёт. Чек — это счёт? Нет, чек — это чек. Утром деньги — вечером чек. Налог придётся платить с суммы, указанной в чеке. Если деньги не придут, то заплатите из своих, как некоторые.

2. Что делать, если выдал чек, а клиент не заплатил? Правильный ответ — аннулировать чек. Во всех приложениях есть такая кнопка. Но сделать это нужно быстро, а не ждать, вдруг всё-таки клиент опомнится. Опомнится — дадите новый чек, ошиблись — сразу отмените. А не как некоторые.

3. Откуда такая сумма налога? Автоматически при регистрации самозанятому выдаётся налоговый бонус в 10 000 ₽. Сначала кажется, что пока не наберётся налогов на эту сумму — платить не нужно. На самом деле всё устроено иначе.

Стандартная ставка налога на самозанятость — 4% с доходов от физлиц, 6% с доходов от юрлиц и ИП. Первое время, пока действует налоговый вычет, вы фактически платите вместо 4% — 3%, а ставка 6% уменьшается до 4%.

Например, вы только что зарегистрировались самозанятым и в этом месяце заработали 100 000 ₽ от физлица. Должны были заплатить налог 4% (4000), а заплатите 3% (3000), то есть вычет составит 1000 ₽. И так будет до тех пор, пока суммарно не набежит налоговых вычетов на 10 000 ₽, а после этого начнёте платить по полной.

Вот что меня сбило с толку: налог нужно заплатить до 25 числа следующего месяца. Первая «продажа» у меня была 25 июня, и я рассчитывала тут же заплатить налог. Этого не произошло, но я подумала, что дело не в дате, а в волшебном налоговом вычете. Потом была ещё одна продажа, и в июле мне начислили налог на обе сделки разом. Я была неприятно удивлена. При этом сумма никак не билась, логике не поддавалась, интернет молчал. А посчитали мне тогда (А+Б)*4% вместо (А+Б)*6%, это я только сейчас понимаю.

4. Что будет, если не выдать чек? Это сейчас на сайте Налоговой написано про санкцию в 20% от суммы, но тогда я этого не знала, и в договоре с клиентом у меня указана неустойка в 30%. Мотивирует!

5. Как составить договор и какую сумму там указать? Так как я оказывала услуги по производству контента, проект был масштабный и долгосрочный, то с клиентом нужно было заключить договор. На самом деле договор не сильно отличается от любого другого, только в этом отдельно прописано, что я являюсь плательщиком налога на профессиональный доход, и если не выдам чек, то полагается штраф в 30% от суммы заказа. Гораздо сложнее было согласовать с клиентом цену договора. Раньше если мы договаривались с кем-то на гонорар в 10 000 ₽ «чистыми», то сумму «грязными» вычислял плательщик и меня это мало волновало. Теперь же пришлось вспоминать математику за пятый класс. Как считал мой клиент: 10 000 ₽ + 10 000*0,06 = 10600Но меня это не очень удовлетворило, т. к. при таких расчётах увеличивается налогооблагаемая база, а значит, и сумма налога, и «чистыми» остаётся уже 9964 ₽. Клиент уверял, что это «просто так устроена жизнь, ты всегда остаёшься в проигрыше, это же налоги».Как считала я: 10 000/0,94 =10 638. Эта формула берётся из простой пропорции х — 100%10 000 — 94%

В итоге сошлись на моей цене, хотя каждый остался при своём мнении. В этот момент я кое-что поняла про предпринимательство: если ты не учил математику, не знаешь правил пропорции и не умеешь считать проценты — просто закладывай нормальную маржу в тело контракта

Хочешь получить 10 000 ₽— выставляй цену в 15 000, а лучше 20 000, и тогда уже неважно, кто и по какой формуле считает.

6. Как использовать деньги? Здесь оказалось всё просто, в отличие от ИП, самозанятые считаются по-прежнему физическими лицами, а значит, могут распоряжаться своими деньгами как угодно, без комиссий и переплат: можно легко переводить деньги с карты на карту или расплачиваться карточкой, привязанной к счёту самозанятого.

Кстати, то, что самозанятый — физлицо и его счёт значится в банках в соответствующей категории, стало для моих контрагентов неприятным сюрпризом. Один мой приятель-ИП решил сэкономить на налогах и комиссиях, заключил договор с самозанятым и разорился (по крайней мере так он мне объясняет, почему не возвращает долг). Действительно, в Сбербанке, Альфа-Банке и ВТБ мне подтвердили, что за перевод со счёта ИП на счёт самозанятого взымается такая же комиссия, как при переводе на счёт физлица. Между юрлицами и ИП никаких комиссий нет.

Кто может стать самозанятым

По закону стать самозанятыми могут физлица и ИП. Регистрироваться как предприниматель или, наоборот, закрывать ИП для перехода на новый налоговый режим не нужно. Но есть три основных условия.

1. Вы должны вести деятельность в регионе, где проводится эксперимент. Это Москва, Московская область, Калужская область и Республика Татарстан.

Место жительства при этом не имеет значения. Например, если вы живёте в Рязани, а ваши клиенты находятся в Московской области, то по закону стать самозанятым можно, а если наоборот, то нет.

Если вы ведёте деятельность в нескольких регионах России, которые участвуют в эксперименте, то можете самостоятельно выбрать, где применять налоговый режим. Место деятельности можно менять, но не чаще одного раза в год.

2. У вас нет работодателя и наёмных работников по трудовым договорам. Даже если ваш работодатель предложит вам уволиться и сотрудничать с ним как самозанятый, такой фокус не пройдёт. В законе сказано, что нельзя оказывать услуги заказчику, который был вашим работодателем менее двух лет назад — придётся платить стандартные 13%.

3. Ваш доход составляет не более 2,4 миллиона ₽ в год. Или 200 000 ₽ в месяц.

Важно: всё вышеперечисленное относится только к тому доходу, с которого вы планируете платить налог как самозанятый. Исключения

Исключения

Самозанятыми не могут стать адвокаты, нотариусы, арбитражные управляющие, медиаторы или те, кто занимается оценочной деятельностью. Такая деятельность регулируется другими законами.

Также по закону нельзя становиться самозанятыми тем, кто работает на государственной или муниципальной службе — например, военнослужащим или полицейским. Госслужащим запрещено осуществлять предпринимательскую деятельность и даже приобретать ценные бумаги, по которым может быть получен доход, предупреждает руководитель практики налогового права компании «Амулекс» Анатолий Нагиев.

Исключение: если госслужащие сдают жильё в аренду. В этом случае они могут зарегистрироваться как самозанятые и платить налог 4% с дохода от сдачи квартиры, гласит новый закон.

Няням, сиделкам, репетиторам, уборщикам или тем, кто ведёт домашнее хозяйство, не надо переходить на новый налоговый режим. Им вообще не надо платить налоги — у них налоговые каникулы. (Чтобы делать это легально, нужно встать на учёт в налоговой.)

Ещё нельзя применять специальный налоговый режим, если вы:

-

продаёте подакцизные товары (алкоголь, табак, бензин);

-

перепродаёте товары или имущественные права;

-

добываете или продаёте полезные ископаемые;

-

ведёте предпринимательскую деятельность в интересах другого лица на основе договоров поручения, договоров комиссии или агентских договоров;

-

ведёте деятельность в рамках договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом;

-

доставляете товары и принимаете платежи за них в интересах других лиц — например, работаете курьером и передаёте деньги за товары продавцу. Исключение — если продавец предоставил вам кассу, и вы выдаёте покупателю кассовый чек или отправляете его на предоставленный покупателем адрес электронной почты, говорит Анатолий Нагиев.

Прибыль держите на карте с процентом на остаток

Калькулятор Сравни.ру

Кроме того, под критерии специального налогового режима не подпадают доходы:

-

от продажи недвижимого имущества, транспортных средств;

-

от передачи имущественных прав на недвижимое имущество. Исключение — аренда жилых помещений;

-

от продажи долей в уставном капитале организаций, паёв в паевых фондах кооперативов и ПИФах, ценных бумаг и других финансовых инструментов;

-

от уступки прав требований;

-

полученные в натуральной форме.