Заполняем бланк счета-фактуры правильно

Содержание:

Нижняя часть Счета-фактуры (подвал)

Нижняя часть содержит подписи ответственных лиц:

- Руководитель организации или иное уполномоченное лицо — указывается ФИО и ставится подпись руководителя организации или иного уполномоченного лица.

- Главный бухгалтер или иное уполномоченное лицо — указывается ФИО и ставится подпись главного бухгалтера или иного уполномоченного лица.

- Индивидуальный предприниматель — указывается ФИО и ставится подпись индивидуального предпринимателя, и указываются реквизиты свидетельства о государственной регистрации индивидуального предпринимателя.

В организациях кроме руководителя и главного бухгалтера может расписаться «иное» уполномоченное лицо, но только при действующем внутриорганизационном приказе с правом подписывать бухгалтерские документы.

Индивидуальный предприниматель расписывается только в одной графе Индивидуальный предприниматель.

Топ сервисы для создания счета онлайн

Найти инструмент для выставления счетов-фактур не так просто. У них казалось бы одинаковые функции. Но все же сервисы различаются с точки зрения интерфейса, удобства в использовании и т.д. Итак, вот топ 10 инструментов для выставления счетов для малого бизнеса.

| Цена (месяц) | Пробный период | Приложение Anroid/iOS | Кастомизация шаблонов | Интеграция с другими сервисами | |

| Freshbooks | от 12.95$ | да | нет | да | да |

| Zoho Invoice | от 9$ | да | да | да | нет |

| Shopify Invoice Generator | Бесплатно | нет | нет | нет | нет |

| Wave | Бесплатно | нет | да | да | да |

| QuickBooks | От 10$ | да | да | да | нет |

| Square | 2.9% + 30¢ за каждый оплаченный инвойс | нет | да | да | нет |

| Invoice2go | Бесплатно | нет | да | да | нет |

| Billdu | От 1,25$ | да | да | нет | да |

| Invoicely | от 9.99$ | да | нет | да | нет |

| Avaza | от 9.95$ | да | нет | да | да |

Logaster Invoice

Logaster Invoice Generator предназначен для малых предприятий и фрилансеров. Это бесплатное программное обеспечение, которое позволяет создавать счета-фактуры в несколько кликов. Кроме того, если вы ищете фирменные счета, Logaster Invoice Generator — это то, что вам нужно. Очень простой в использовании, он также позволяет вам отправлять счета быстро и удобно.

Freshbooks

FreshBooks — бесплатный облачный сервис для создания счетов. Начнем с того, что интерфейс платформы удобен и прост в использовании. Интересное преимущество сервиса в том, что в FreshBooks вы можете добавлять логотип компании в счет, инициировать повторное выставление инвойса, рассчитать налоги, отправить бумажные копии и получить оплату в необходимой валюте. Вы можете увидеть, просматривал ли клиент счет или уже оплатил его.

После 30-дневной бесплатного пробного периода, ценовая политика начинается с $19,95 в месяц.

Эта пошаговая инструкция детально покажет вам как создать инвойс в FreshBooks:

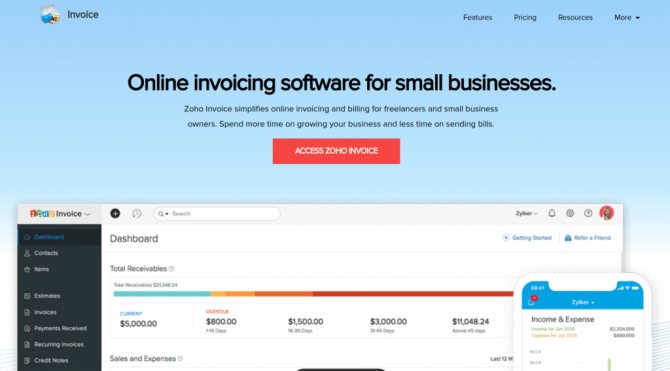

Zoho Invoice

Сервис Zoho Invoice подходит, если вы хотите без каких либо затруднений создавать счета. Zoho разрешает создавать автоматические напоминания об оплате; сотрудничать с бухгалтерами; и следить за временем, необходимым для завершения проекта.

Платформа предлагает интегрироваться с популярными платежными системами, такими как PayPal, Stripe и т.д., что разрешает платить онлайн.

Если у вас менее 5 клиентов, используйте Zoho Invoice бесплатно. Платформа предлагает еще три тарифных плана, цены которых варьируются относительно количества пользователей и клиентов. Другие тарифы — от 9$ в месяц.

Как создать ваш первый инвойс в Zoho? Просмотрите видео гайд от компании.

Чем чреваты ошибки

В любом документе могут быть случайно допущены ошибки и неточности, цена их может быть различной в зависимости от значимости бумаги. Чем же грозят ошибки в счете-фактуре?

Если данный документ заполнен с неточностями, покупателю может быть отказано в налоговом вычете по НДС. Естественно, что в дальнейшем покупатель уже не захочет иметь дела с продавцом, причинившим ему такой убыток.

Ошибка ошибке рознь

Не всякая ошибка ведет к печальным последствиям. Рассмотрим наиболее распространенные варианты неправильностей в счете-фактуре, на основании которых налоговая вправе отказаться возмещать НДС (п.2 ст. 169 НК РФ).

Непонятное авторство. Если из документа сложно определить, кто именно покупатель, а кто продавец, такой счет-фактура будет признан недействительным. Это вполне вероятно. Если неправильно указаны или пропущены такие реквизиты обеих сторон, как:название организации;

адрес;

ИНН.

Не тот товар или услуга. Если из счета-фактуры однозначно не следует, какой именно товар покупался или услуга была оказана, либо эта информация противоречит другим документам, НДС не вернут. Например, согласно счету-фактуре отгрузили конфеты «Ромашка» (это наименование товара указано в графе 1), а фактически были проданы конфеты «Красный мак».

Неточности в денежных цифрах. Проблемы, связанные с неверным указанием стоимости продукции (услуги) или аванса, полученного за них, также нивелируют ценность счета-фактуры

Это может быть связано:с неверным указанием валюты оплаты (обратите внимание не только на название валюты, но и на ее код);

с пропуском или неправильной информацией относительно количества товара (единиц работы или услуг);

с ошибками в ценах;

неправильное вычисление стоимости (количество, умноженное на цену, не дает в результате указанную цифру в графе «стоимость»).

Неверное исчисление НДС. В графе, где указан НДС, указана одна ставка, а сумма вычислена по другой, либо насчитан стандартный процент, когда ставка должна была быть нулевой.

Неизвестная сумма НДС

Если в соответствующей графе нет необходимой цифры, хотя в графе «ставка» она указана, а также, если приведенное число не получается перемножением ставки и суммы, уплаченной за товары (услуги).

Когда ошибки не фатальны

Налоговые органы не имеют права и обычно не отказывают в возврате налога, если в счете-фактуре допущены другие недостатки, например:

- вместо больших букв употреблены строчные или наоборот;

- пропущены кавычки;

- не хватает или поставлены лишние знаки, такие, как точки, тире, запятые, скобки;

- нет КПП или оно указано неверно;

- нет описания произведенных работ или оказанных услуг (информация графы 1);

- нет обоснования счета-фактуры номером договора;

- ошибки в указании платёжных реквизитов;

- нумерация с неточностями;

- не продублирована информация о грузополучателе, если он и покупатель – один и тот же (то же насчет продавца и грузоотправителя).

Допущена ошибка, что предпринять?

Если продавец, выставивший счет-фактуру, обнаружил в ней ошибки, он вправе внести необходимую корректировку. У покупателя такого права нет, но он может указать на ошибку выставителю счета-фактуры и попросить об исправлениях. Для этого предусмотрена специальная операция – корректировка счета-фактуры.

Образец заполнения счета-фактуры

Оформление стандартного счета–фактуры – не самая сложная процедура, тем не менее, у начинающих специалистов она может вызвать некоторые вопросы.

- В начале документа пишется номер счета фактуры и дата его заполнения.

Номер счета может быть любым, главное условие, чтобы он шел по возрастающей линии к предыдущим. При этом, в тех случаях, когда по каким-либо обстоятельствам последовательность нумерации нарушается (к примеру за счетами-фактурами 21, 22, 23 следует 8), это не грозит ровно никакими санкциями со стороны контролирующих органов и налоговых структур. Что касается даты, то счет-фактура должна быть сделана либо непосредственно день в день с поставкой товарно-материальных ценностей или оказанием услуг или же в пятидневный период после этого.

Далее указываются реквизиты фирмы, которая является поставщиком товаров или услуг: пишется ее полное название, юридический адрес (с почтовым индексом), ИНН, КПП (все эти сведения должны соответствовать учредительным бумагам предприятия).

Затем включается информация о грузоотправителе и грузополучателе.

Эти строки следует заполнять только тогда, когда речь идет о реализации товарно-материальных ценностей (т.е. при оказании услуг или выполнении работ в них нужно поставить прочерк). Когда речь именно о купле-продаже, то если грузоотправителем является продавец товара, то можно либо продублировать адрес полностью, либо коротко обозначить это двумя словами «тот же». А вот адрес грузополучателя указать нужно обязательно и полностью, включая индекс, номер офиса или склада и номер телефона.

Далее указывается ссылка на платежно-расчетный документ (его номер и дату) и вносятся сведения о покупателе: все аналогично тому, как заполнялись строки о продавце.

После этого вносятся данные о валюте, которая используется при денежных расчетах между сторонами по договору (письменно и в виде кода по Общероссийскому классификатору валют (ОКВ)).

Рубль кодируется цифрами 643.

Следующая часть документа содержит в себе таблицу, в которую включены основные показатели сделки.

- В первый столбец вписывается название объекта договора (так, как значится в самом договоре).

- Во второй, при необходимости, код продукции по Общероссийскому классификатору единиц измерения (ОКЕИ), условное обозначение (штуки, литры, килограммы и т.д.).

- В столбце под номером три указывается общее количество или объем товаров/услуг/работ, затем цена за единицу измерения.

- Столбцы от пятого до девятого являются обязательными к заполнению: сюда вносится стоимость с налогом и без него, размер налога (который, как известно, бывает 0%, 10%, 18%), а также окончательная цена с налогом. Компании, работающие без НДС, могут именно так и отметить в нужной ячейке.

- Десятый и одиннадцатый столбики предназначены для зарубежных товаров. В 10 и 10а включаются сведения о том государстве, которое является родиной происхождения товара (в виде кода по ОКСМ) и короткого словесного обозначения), в последний столбец вносится номер таможенной декларации, если таковая имеет место быть.

В завершение счет фактуру подписывает руководитель фирмы (директор или генеральный директор), а также главный бухгалтер. Если это одно и то же ли лицо, подпись следует продублировать.

Перечень продуктов и услуг в Счете-фактуре

Таблица с списком продуктов и услуг заполняется данными в согласовании с заголовками столбцов.

- Управляющий организации либо другое уполномоченное лицо — указывается ФИО и ставится подпись управляющего организации либо другого уполномоченного лица.

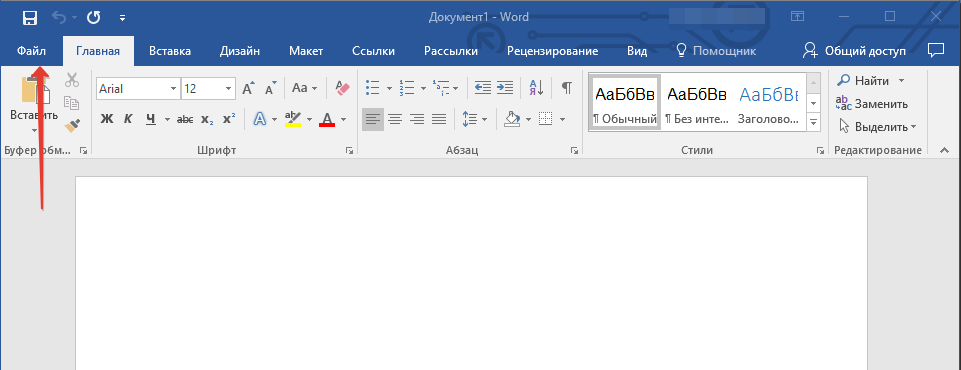

Счет-фактуру можно распечатывать как в горизонтальном положении, так и вертикальном. Установленных норм расположения листа при печати Счета-фактуры нет, как следует её можно распечатать в альбомном либо книжном формате. Всё находится в зависимости от способностей программки и от характеристик печати.

Счета на оплатуквитанции ПД-4Бланки Актов выполненных работ, оказанных услуг, неисключительных прав, сверки

В Счете-фактуре печать не ставится. Место для печати не предвидено

в утвержденной унифицированной форме.

, указывается наименование и код страны происхождения продукта в согласовании с классификатором ОКСМ. Для продуктов, производимых в РФ, ставится прочерк.

Столбец 11 — Счет-фактура (книжный эталон)

Но по просьбе контрагента вы сможете выставить Счет-фактуру «Без НДС», это не является нарушением. Требование по выставлению Счета-фактуры «Без НДС» могут предъявить экономные и госучреждения. Согласно специфичности их работы казначейство не может произвести оплату без предъявления Счета-фактуры.Оттиск печати в Счете-фактуре

При отсутствии показателя указывается «без акциза».

Столбец 7 — Налоговая ставка , указывается налоговая ставка (к примеру, 0%, 10%, 18%).На скольких листах печатается Счет-фактура? Счет-фактуру можно распечатать на нескольких листах. Ограничений по количеству листов нет, потому, если список продуктов и услуг не умещается на одном листе, то их можно продолжить на втором, 3-ем и следующих листах. Также можно сделать Счет на оплату, ТОРГ-12 и Акт. Попытайтесь прямо на данный момент без регистрации: Demo-вход.Счет-фактура

Конфигурации внесены в п. 5 ст. 168 НК РФ и п. 3 ст

169 НК РФ.Направьте внимание, что НДС 0% и «Без НДС» не являются одной и той же ставкой, и используются любая по собственному предназначению. При совершении операций с нулевой ставкой указание НДС 0% в Счете-фактуре непременно.Таким макаром, на продукты и выставлять Счета-фактуры с 1 января 2014 года не надо

Столбец 4 — Стоимость (тариф) за единицу измерения, указывается стоимость за единицу продукта без НДС. При отсутствии показателя ставится прочерк.

| ЗАДАТЬ ВОПРОС | ЗАПРОСИТЬ ПРЕДЛОЖЕНИЕ |

- doc

- docx

- odt

Как

Сайты для заполнения счет-фактуры

Большинство сервисов в сети, которые предлагают пользователям заполнить счет-фактуру онлайн, имеют понятный и доступный интерфейс даже для людей, не сведущих в этом вопросе. Готовый документ легко сохранить на компьютер, отправить по электронной почте либо сразу распечатать.

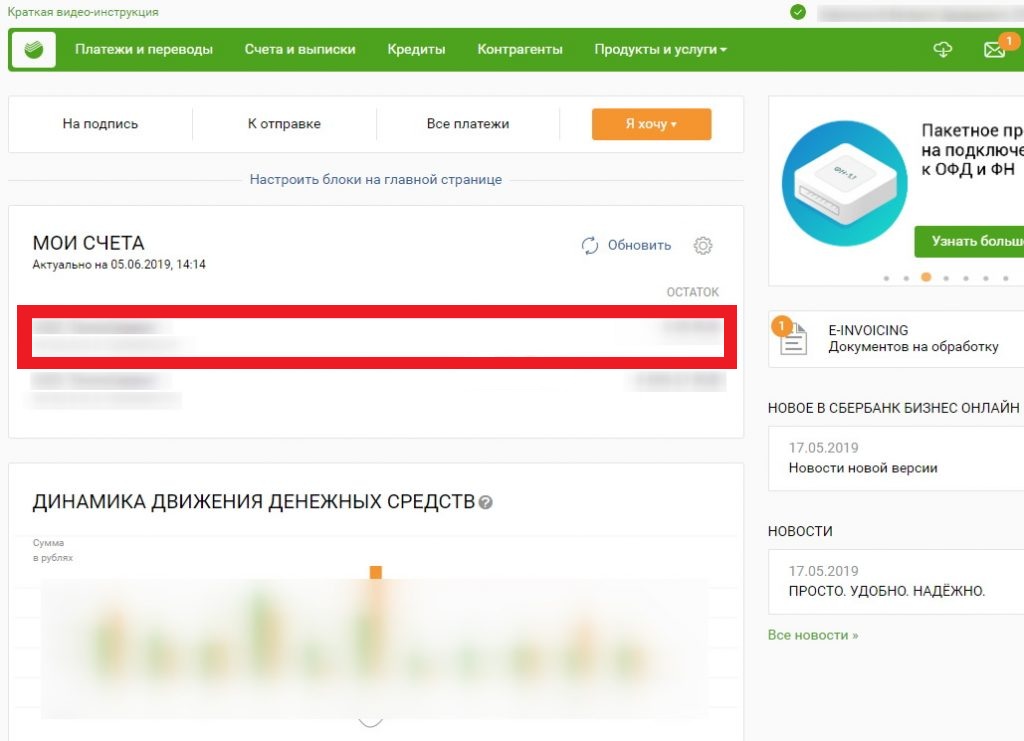

Способ 1: Service-Online

Простой сайт Service Online поможет предпринимателям легко заполнить счет-фактуру нового образца. Информация на нем постоянно обновляется, это позволяет получить в свое распоряжение готовый документ, который полностью отвечает всем требованиям законодательства.

От пользователя требуется только заполнить нужные поля и загрузить файл на компьютер либо напечатать его.

- Переходим на сайт и заполняем все необходимые строки в счет-фактуре.

- Данные о материальных ценностях, которые нужно получить заказчику, можно не вносить вручную, а загрузить из документа в формате XLS. Эта функция будет доступна пользователям после прохождения регистрации на сайте.

- Готовый документ можно распечатать либо сохранить на компьютер.

Если вы зарегистрированный пользователь, то все заполненные ранее счет-фактуры сохраняются на сайте бессрочно.

Способ 2: Выставить счет

Ресурс предоставляет пользователям возможность составлять документы и заполнять разнообразные бланки в режиме онлайн. В отличие от предыдущего сервиса, для получения доступа к полному функционалу, пользователю необходимо пройти регистрацию. Оценить все достоинства сайта можно с помощью демонстрационной учетной записи.

- Для начала работы в демонстрационном режиме щелкаем на кнопку «Demo вход».

- Щелкаем на значок «Выставить счет 2.0».

- В открывшемся окне нажимаем на «Открыть».

- Переходим во вкладку «Документооборот» на верхней панели, выбираем пункт «Счета-фактуры» и нажимаем «Новый Сч.ф».

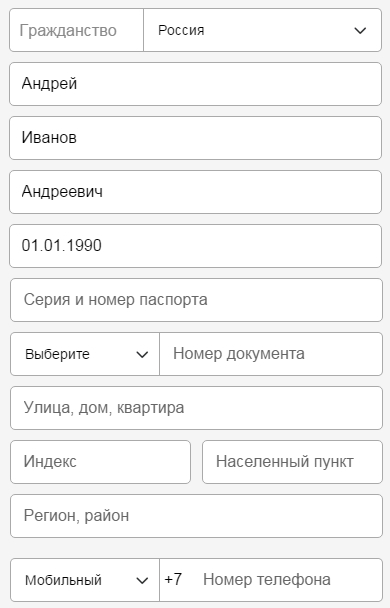

- В открывшемся окне заполняем нужные поля.

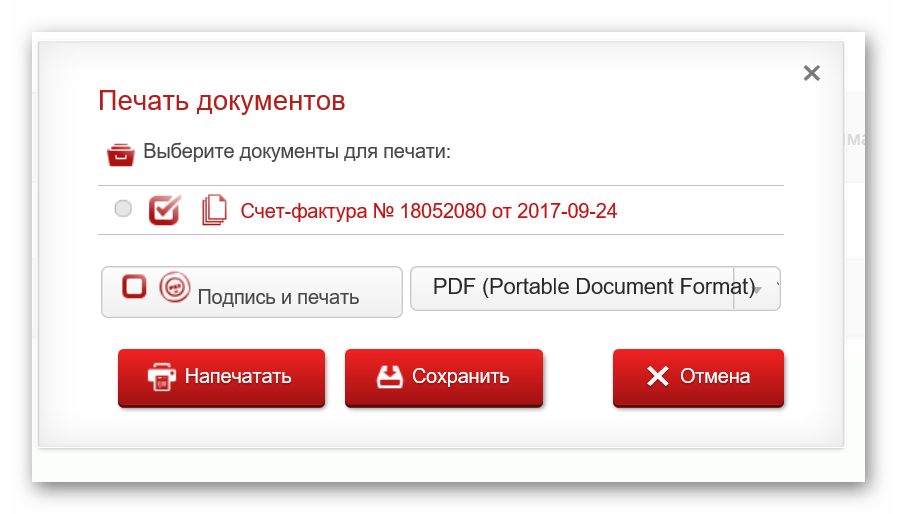

- Нажимаем на «Сохранить» или сразу печатаем документ. Готовую счет-фактуру можно отправить заказчику на электронную почту.

На сайте присутствует возможность печати сразу нескольких заполненных счет-фактур. Для этого создаем бланки и заполняем их. После щелкаем на «Печать», выбираем документы, формат итогового бланка и, если необходимо, добавляем печать и подпись.

На ресурсе можно посмотреть примеры заполнения счет-фактуры, кроме того, пользователям доступны для просмотра файлы, заполненные другими пользователями.

Способ 3: Tamali

Заполнить и распечатать счет-фактуру можно на сайте Tamali. В отличие от других описанных сервисов, информация здесь представлена максимально просто. Стоит отметить, что к бланку счет-фактуры налоговые органы предъявляют строгие требования, поэтому ресурс своевременно обновляет форму заполнения в соответствие с изменениями.

- Для создания нового документа щелкаем на кнопку «Создать счет-фактуру онлайн». На сайте доступен для скачивания образец заполнения формы.

- Перед пользователем будет открыт бланк, в котором нужно заполнить указанные поля.

- После завершения заполнения щелкаем на кнопку «Печать» в нижней части страницы.

- Готовый документ сохраняется в формате PDF.

Создать документ на сайте смогут и пользователи, которые раньше не работали с подобными сервисами. Ресурс не содержит дополнительных функций, которые вызывают путаницу.

Рассмотренные сервисы помогают предпринимателям создать счет-фактуру с возможностью редактировать внесенные данные. Советуем перед заполнением формы на том или ином сайте обязательно убедиться в соответствии бланка всем требованиями Налогового кодекса.

Опишите, что у вас не получилось.

Наши специалисты постараются ответить максимально быстро.

Топ сервисы для создания счета онлайн

Найти инструмент для выставления счетов-фактур не так просто. У них казалось бы одинаковые функции. Но все же сервисы различаются с точки зрения интерфейса, удобства в использовании и т.д. Итак, вот топ 10 инструментов для выставления счетов для малого бизнеса.

| Цена (месяц) | Пробный период | Приложение Anroid/iOS | Кастомизация шаблонов | Интеграция с другими сервисами | |

| Freshbooks | от 12.95$ | да | нет | да | да |

| Zoho Invoice | от 9$ | да | да | да | нет |

| Shopify Invoice Generator | Бесплатно | нет | нет | нет | нет |

| Wave | Бесплатно | нет | да | да | да |

| QuickBooks | От 10$ | да | да | да | нет |

| Square | 2.9% + 30¢ за каждый оплаченный инвойс | нет | да | да | нет |

| Invoice2go | Бесплатно | нет | да | да | нет |

| Billdu | От 1,25$ | да | да | нет | да |

| Invoicely | от 9.99$ | да | нет | да | нет |

| Avaza | от 9.95$ | да | нет | да | да |

Logaster Invoice

Logaster Invoice Generator предназначен для малых предприятий и фрилансеров. Это бесплатное программное обеспечение, которое позволяет создавать счета-фактуры в несколько кликов. Кроме того, если вы ищете фирменные счета, Logaster Invoice Generator — это то, что вам нужно. Очень простой в использовании, он также позволяет вам отправлять счета быстро и удобно.

Freshbooks

FreshBooks — бесплатный облачный сервис для создания счетов. Начнем с того, что интерфейс платформы удобен и прост в использовании. Интересное преимущество сервиса в том, что в FreshBooks вы можете добавлять логотип компании в счет, инициировать повторное выставление инвойса, рассчитать налоги, отправить бумажные копии и получить оплату в необходимой валюте. Вы можете увидеть, просматривал ли клиент счет или уже оплатил его.

После 30-дневной бесплатного пробного периода, ценовая политика начинается с $19,95 в месяц.

Эта пошаговая инструкция детально покажет вам как создать инвойс в FreshBooks:

Zoho Invoice

Сервис Zoho Invoice подходит, если вы хотите без каких либо затруднений создавать счета. Zoho разрешает создавать автоматические напоминания об оплате; сотрудничать с бухгалтерами; и следить за временем, необходимым для завершения проекта.

Платформа предлагает интегрироваться с популярными платежными системами, такими как PayPal, Stripe и т.д., что разрешает платить онлайн.

Если у вас менее 5 клиентов, используйте Zoho Invoice бесплатно. Платформа предлагает еще три тарифных плана, цены которых варьируются относительно количества пользователей и клиентов. Другие тарифы — от 9$ в месяц.

Как создать ваш первый инвойс в Zoho? Просмотрите видео гайд от компании.

Образец заполнения счёта-фактуры в 2020 году

Чтобы в 2020 году правильно заполнить счет-фактуру информацию возьмите из первичных документов на отгрузку — накладных, актов. Если же был аванс, потребуются реквизиты платежки для строки 5 (Письмо Минфина от 06.02.2018 N 03–07-14/6704).

Вы можете скачать пример заполнения бланка счета-фактуры в 2020 году со ставкой НДС 20 процентов:

Правила, по которым в 2020 году нужно заполнять счет-фактуры, приведены в Постановлении Правительства от 26.12.2011 № 1137. Эти правила в 2020 года тоже никак не изменились (это логично, ведь сам бланк счета-фактуры не претерпел поправок). При этом, напомним, что НК РФ установил ряд обязательных требований к составлению счета-фактуры. Они содержатся в п. п. 5, 5.1, 6 ст. 169 НК РФ.

Вот общий поход и правила заполнения счетов-фактур в 2020 году:

- строки о грузоотправителе и грузополучателе заполняйте при отгрузке товаров, в счетах-фактурах на работы или услуги ставьте прочерки. Если грузоотправитель — продавец, в строке 3 пишите “Он же”;

- идентификатор государственного контракта нужен только при отгрузках по госзаказу.

- код вида товара нужен при экспорте в ЕАЭС — выберите его из справочника ТН ВЭД;

- код и обозначение единицы измерения возьмите из разд. 1 или 2 ОКЕИ, например, “796” и “шт”. Если в договоре нет цены за единицу или ваших единиц измерения нет в этих разделах ОКЕИ, в графах 2, 2а, 3 и 4 ставьте прочерки.

- регистрационный номер таможенной декларации, название и код страны из ОКСМ указывает импортер товара. Если вы товар перепродаете, графу 11 можно не заполнять.

- нумеруют счета-фактуры в хронологическом порядке. Однако нарушение нумерации не критично — оно не лишает покупателя права на вычет (Письмо Минфина от 12.01.2017 N 03–07-09/411).

- подписывают счет-фактуру директор и главбух или другие работники, уполномоченные приказом или доверенностью (п. 6 ст. 169 НК РФ).

Счет-фактура – это документ, на основании которого покупатель может принять к вычету предъявленные продавцом товаров (работ, услуг), имущественных прав суммы НДС (п. 1 ст. 169 НК РФ). Это главное предназначение счета-фактуры, поэтому для покупателей – плательщиков НДС он играет большую роль.

Получив от продавца правильно составленный счет-фактуру, в котором нет ошибок, препятствующих налоговикам точно определить продавца, покупателя, наименование товаров (работ, услуг), их стоимость, налоговую ставку, сумму налога, предъявленную покупателю, последний будет вправе принять указанную в счете-фактуре сумму НДС к вычету или включить налог в стоимость приобретенных товаров, работ, услуг (п. 2 ст. 169 НК РФ). При условии, что документы, подтверждающие принятие их на учет тоже есть, к примеру, товарная накладная или акт (п. 1 ст. 172 НК РФ).

Если покупатель получил от продавца счет-фактуру, составленную с нарушением установленных требований, у вас есть право обратиться к нему с просьбой внести соответствующие исправления.

Образец счета-фактуры на товары в 2020 году

Образец счета-фактуры на аванс в 2020 году

Образец счета-фактуры на услуги в 2020 году

Отметим, что в счете-фактуре за директора и главбуха может расписаться один человек. Чтобы наделить его такими полномочиями, директору достаточно издать один приказ или оформить одну доверенность. Это подтвердил Минфин в недавнем разъяснении (письмо от 24.07.2019 № 03–07-11/55067).

Налоговый кодекс не требует, чтобы счета-фактуры подписывали исключительно директор и главный бухгалтер компании. Это могут быть и другие лица, которых директор уполномочил приказом или доверенностью (п. 6 ст. 169 НК).

Не обязательно, чтобы за директора расписывался один человек, а за главбуха другой. Можно оформить одну общую доверенность на право подписи счетов-фактур и за руководителя, и за главбуха. Выдайте ее, к примеру, менеджеру, чтобы директор не тратил время на подписание документов. Вместо доверенности можно составить приказ.

Предупредите менеджера, чтобы ставил не одну, а две подписи — обе с расшифровкой. Дополнительно пусть указывает номер и дату доверенности или приказа. Тогда у контрагентов не возникнет лишних вопросов по поводу оформления документов.

Менеджер ушел в отпуск? Не проблема. Передайте право подписи счетов-фактур другому работнику.

Скачать бланк счёта-фактуры 2020

Скачать

В каких случаях можно выписать «бумажный» счет-фактуру?

В положениях Налогового кодекса установлены ситуации, при которых налогоплательщик, обязанный выписать электронный документ, может произвести выписку счета-фактуры на бумажном носителе. Данные ситуации определены в

.

Случаи, когда налогоплательщик вправе выписывать счет-фактуру на бумажном носителе

- по месту нахождения отсутствуют сети телекоммуникаций общего пользования;

- подтвержденные технические ошибки в ИС ЭСФ

Отсутствие сети телекоммуникаций общего пользования

2. … налогоплательщик вправе выписывать счет-фактуру на бумажном носителе:

1) отсутствия по месту нахождения налогоплательщика в границах административно-территориальных единиц РК сети телекоммуникаций общего пользования.

Информация об административно-территориальных единицах РК, на территории которых отсутствуют сети телекоммуникаций общего пользования, размещается на интернет-ресурсе уполномоченного органа…

Таким образом если налогоплательщик находится в местах отсутствия сетей телекоммуникаций и выписка ЭСФ для него является фактически невозможной, то он может производить выписку документов на бумажном носителе.

Перечень административно — территориальных единиц, где отсутствуют сети телекоммуникаций общего пользования, размещается на сайте

.

Полезно

.

Обратите внимание, что данный Перечень является периодическим — в него вносятся изменения. Дата последних изменений на сайте определена — 18.02.2021 года

При этом изначально Перечень размещен в июне 2015 года.

Поэтому, убедившись, во вхождении (или не вхождении) в Перечень, не забывайте регулярно проверять его на наличие внесенных изменений.

Технические ошибки в ИС ЭСФ

Еще одним обоснованным фактором для выписки бумажного документа являются ситуации, когда в ИС ЭСФ наблюдаются технические ошибки или неработоспособность системы. При этом данные ситуации должны быть подтверждены уполномоченным органом.

«2. …налогоплательщик вправе выписывать счет-фактуру на бумажном носителе:

2) подтверждения информации на интернет-ресурсе уполномоченного органа о невозможности выписки счетов-фактур в ИС ЭСФ по причине технических ошибок.

После устранения технических ошибок счет-фактура, выписанный на бумажном носителе, подлежит введению в информационную систему электронных счетов-фактур в течение пятнадцати календарных дней с даты устранения технических ошибок».

Разберем первый абзац нормы. В нем говорится о том, что технические ошибки (или неработоспособность системы) должны быть подтверждены уполномоченным органом.

Где взять такое подтверждение?

Технические ошибки могут быть подтверждены при официальном обращении на адрес технической службы поддержки ИС ЭСФ — ESFSD@mgd.kz.

Полезно

Данные о периодах неработоспособности системы публикуются на сайте уполномоченного органа — КГД МФ РК с указанием временного периода (дни, часы) неработоспособности системы.

Для Вашего удобства сведения обо всех таких зарегистрированных периодах неработоспособности с 2017 года собраны .

Полезно

Обратите внимание! Второй абзац данной нормы говорит нам о том, что после устранения таких неисправностей, выписанный бумажный счет-фактуру необходимо зарегистрировать в ИС ЭСФ. И сделать это необходимо в срок — 15 календарных дней.. То есть здесь речь идет не о выписке нового ЭСФ, а о регистрации выписанного ранее бумажного документа — это отдельная процедура, которая проводится в соответствии с Правилами ЭСФ.

То есть здесь речь идет не о выписке нового ЭСФ, а о регистрации выписанного ранее бумажного документа — это отдельная процедура, которая проводится в соответствии с Правилами ЭСФ.

Полезно

Подробнее о том, как зарегистрировать в ИС ЭСФ счет-фактуру, выписанный на бумаге:

- Регистрация электронных счетов-фактур, выписанных ранее в бумажной форме.

- Когда и как должен быть выписан электронный счет-фактура, если не доступна ИС ЭСФ?

При регистрации такого документа необходимо указать причину выписки бумажного документа. В качестве одной из причин значится Техническая ошибка или плановые работы.

Это «наш» рассматриваемый случай.

При вводе данных бумажного документа, система будет контролировать действительно ли в данный период производились плановые работы.

Форму и формат счета-фактуры обновили с 01.07.2021

С 01.07.2021 вступает в силу новая редакция статьи 169 Налогового кодекса РФ, которая вводит на территории России механизм прослеживаемости товаров (Федеральный закон от 09.11.2020 № 371-ФЗ). В связи с этим плательщиков НДС обязали при реализации прослеживаемого товара составлять счета-фактуры (в том числе корректировочные) исключительно в электронной форме и включать в них:

- регистрационный номер декларации;

- номер партии прослеживаемого товара (РНПТ);

- единицы измерения;

- количество прослеживаемых товаров.

Налогоплательщиков, осуществляющих операции с прослеживаемыми товарами, обязали направлять в органы ФНС отчеты об операциях с такими товарами и документы, содержащие реквизиты прослеживаемости. Порядок оформления документов должно установить правительство РФ.

Минфин России разработал и опубликовал на Едином портале для размещения проектов НПА проект постановления кабмина с поправками в постановление правительства РФ № 1137 от 26.12.2011 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» об изменении формы и обязательных реквизитов счета-фактуры и корректировочного счета-фактуры. Для соответствия новым нормам НК РФ в них добавят новые поля:

- «регистрационный номер декларации на товары или регистрационный номер партии товара, подлежащего прослеживаемости»;

- «код количественной единицы измерения товара, используемой в целях осуществления прослеживаемости»;

- «количество товара, подлежащего прослеживаемости, в количественной единице измерения товара»;

- «стоимость товара, подлежащего прослеживаемости, без налога в рублях».

Минфин России приказом от 05.02.2021 № 14н утвердил новый порядок выставления и получения электронных счетов-фактур с применением усиленной квалифицированной электронной подписи. Действующие сейчас правила утратят силу. Чиновники установили:

- обязанность операторов ЭДО проверять поступившие документы, если такое условие есть в договоре с продавцом;

- порядок действий при положительном и отрицательном результате проверки оператором ЭДО.

Новый порядок распространят на все счета-фактуры, выставленные в рамках системы прослеживаемости товаров.

Обновленные документы начнут применять одновременно с вступлением в силу поправок в статью 169 НК РФ — с 01.07.2021.

Эксперты КонсультантПлюс разобрали, как правильно заполнять счет-фактуру. Используйте эти инструкции бесплатно.

, чтобы прочитать.

Как выставить счет на оплату?

Независимо от того, создавали ли вы инвойсы раньше или работаете над первым, важно знать, как правильно составить счет-фактуру и какую информацию обязательно заполнить. Вот краткий чек лист:

- Дата, когда вы создали счет. Если вы указываете условия (срок оплаты), тогда дата позволит контролировать период оплаты.

- Имена и адреса заказчика и поставщика. Если вы создаете счет-фактуру при помощи онлайн бухгалтерии, вам нужен только адрес электронной почты клиента. Кроме того, рекомендуется включать физический адрес на тот случай, если вам потребуется отправить письмо или документацию.

- Контактные имена физических лиц. Это правило позволит проверить пишете ли вы имена правильно.

- Описание товаров, включая цены и количество. Конкретика и подробность описания позволит избежать путаницы и неточностей.

- Условия платежа. Поставщик услуг или продукта указывает «срок оплаты … дней», что означает, что покупатель оплачивает сумму заказа за указанный период времени.