Что такое своп-контракт?

Содержание:

Какие бывают свопы

Валютные свопы

Они улучшают структуру активов, позволяют финансировать различные операции, а также страхуют риски. Самая простая механика валютного свопа — это когда трейдеры временно обмениваются валютой. При первичном обмене они покупают друг у друга валюту на одну и ту же сумму и сразу договариваются о будущем возврате активов через конкретный промежуток времени. Естественно, что на дату закрытия сделки уже будет другой курс. Поэтому одна сторона получит прибыль от данной сделки, вторая — соответственно, убыток.

Свопы на форекс

Прибыль от разницы курса валют и величина прибыли/убытков будет существенной, если открыть сделку больше, чем на неделю. Причем серьезными потерями такой промежуток не угрожает при наличии достаточного кредитного плеча и видимых колебаний курса. Если вы занимаетесь внутридневной торговлей, то не имеете права держать открытой потенциально выгодную сделку из-за положительного свопа. По правилам вы должны все позиции закрыть в течение дня, иначе вас ждут штрафные санкции. Свопом на форексе считается сделка, которую брокер переносит на следующий день и получает за нее комиссию. Такое явление существует только на форексе. Но какой-то прибыли от него трейдеры обычно не имеют. Для расчета подобных свопов применяется специальная таблица брокера.

Есть два исключения на форексе, когда можно открыть безсвоповый счет:

- когда вы намерены торговать парами не самых ходовых валют

- или вы находитесь больше 3 месяцев на одной позиции.

Это ограничение оправдано тем, что только именно при одном из этих двух условий от свопа может получиться существенная прибыль или по закону противоположности значительный убыток (темную сторону луны никто не отменял). Когда вы регистрируетесь в системе и открываете счет для свопа, обязательно оставьте отметку в необходимой графе, чтобы вам не открыли стандартный трейдерский депозит.

Акционные свопы трейдинге

Свопы на акциях — это когда происходит обмен потоками платежей, при которых учитываются величина биржевого индекса и процентной ставки. Иначе говоря, здесь имеются в наличии две составляющих — непосредственно акции и фиксированные/плавающие процентные платежи. Свопы на акциях расширяют возможности инвесторов вливать капиталы в фондовые биржи развивающихся стран, к которым относится и Россия.

Свопы процентные

Это когда стороны обмениваются процентными ставками по кредиту. Простой пример процентного свопа — у одного трейдера ставка по проценту, трейдер хочет уменьшить риски и перейти на фиксированную. У другого трейдера фиксированная ставка, и он в ожидании снижения ставки желает перейти на плавающую. Две стороны договариваются об обмене ставки и от разницы ставок извлекают прибыль.

Кредитно-дефолтный своп

Данный инструмент является подстраховкой от возможных убытков при дефолте — он хеджирует риски от дефолта, отсюда и название. Такие свопы были оценены по достоинству трейдерами, которые сняли хорошую прибыль от кризиса 2008 года — именно тогда обрушились кредитные рынки.

Оценка и расценки

Стоимость свопа — это чистая приведенная стоимость (NPV) всех ожидаемых будущих денежных потоков, по сути, разница в стоимости ног. Таким образом, своп «имеет нулевую ценность», когда он инициируется впервые, в противном случае одна из сторон будет иметь преимущество, и возможен арбитраж; однако по истечении этого времени его значение может стать положительным или отрицательным.

Хотя этот принцип верен для любого свопа, следующее обсуждение касается простых процентных свопов и представляет собой чисто рациональное ценообразование, поскольку оно исключает кредитный риск . Фактически, для процентных свопов существует два метода, которые будут (должны) возвращать одну и ту же стоимость: в виде цен на облигации или в виде портфеля форвардных контрактов . Тот факт , что эти методы согласны, подчеркивает тот факт , что рациональное ценообразование будет применяться между инструментами также.

Арбитражные аргументы

Как уже упоминалось, чтобы не допускать арбитража, условия своп-контракта таковы, что первоначально чистая приведенная стоимость этих будущих денежных потоков равна нулю. Если это не так, возможен арбитраж.

Например, рассмотрим простой своп процентной ставки с фиксированной на плавающую, где Сторона A платит фиксированную ставку, а Сторона B — плавающую. В таком соглашении фиксированная ставка будет такой, что приведенная стоимость будущих платежей с фиксированной ставкой Стороны А будет равна приведенной стоимости ожидаемых будущих платежей с плавающей ставкой (т. Е. NPV равна нулю). Если это не так, Арбитражер C может:

- занять позицию с более низкой текущей стоимостью платежей и заимствовать средства, равные этой текущей стоимости

- выполнять обязательства по денежному потоку по позиции за счет заемных средств и получать соответствующие платежи, которые имеют более высокую приведенную стоимость

- использовать полученные выплаты для погашения задолженности по заемным средствам

- Карманная разница — где разница между текущей стоимостью ссуды и текущей стоимостью притока является арбитражной прибылью.

Впоследствии после совершения сделки цена Свопа должна равняться цене различных соответствующих инструментов, как указано выше. Если это не так, арбитражер может аналогичным образом продать инструмент с завышенной ценой в короткую позицию и использовать выручку для покупки инструмента с правильной ценой, присваивая разницу, а затем использовать платежи, сгенерированные для обслуживания инструмента, по которому он имеет короткую позицию.

Использование цен облигаций

Хотя основные платежи не обмениваются при процентном свопе, предположение, что они получены и выплачены в конце свопа, не меняет его стоимости. Таким образом, с точки зрения плательщика с плавающей ставкой, своп эквивалентно длинной позиции в облигации с фиксированной процентной ставкой (т.е. получающих фиксированные процентные платежи), и короткую позицию в примечании плавающей ставки (т.е. делает плавающей процентной платежи):

- V s ш а п знак равно B ж я Икс е d — B ж л о а т я п грамм {\ displaystyle V _ {\ mathrm {swap}} = B _ {\ mathrm {fixed}} -B _ {\ mathrm {float}} \,}

С точки зрения плательщика с фиксированной ставкой своп можно рассматривать как имеющий противоположные позиции. Это,

- V s ш а п знак равно B ж л о а т я п грамм — B ж я Икс е d {\ displaystyle V _ {\ mathrm {swap}} = B _ {\ mathrm {float}} -B _ {\ mathrm {fixed}} \,}

Точно так же валютные свопы можно рассматривать как наличие позиций по облигациям, денежные потоки которых соответствуют денежным потокам по свопу. Таким образом, стоимость домашней валюты составляет:

- V s ш а п знак равно B d о м е s т я c — S B ж о р е я грамм п {\ displaystyle V _ {\ mathrm {swap}} = B _ {\ mathrm {отечественный}} -S_ {0} B _ {\ mathrm {иностранный}}} , где — внутренние денежные потоки по свопу, — иностранные денежные потоки, LIBOR — это процентная ставка, предлагаемая банками по депозитам других банков на евровалютном рынке. Одномесячная ставка LIBOR — это ставка, предлагаемая для одномесячных депозитов, трехмесячная ставка LIBOR для трехмесячных депозитов и т. Д. B d о м е s т я c {\ displaystyle B _ {\ mathrm {отечественный}}} B ж о р е я грамм п {\ Displaystyle B _ {\ mathrm {иностранный}}}

Ставки LIBOR определяются торговлей между банками и постоянно меняются по мере изменения экономических условий. Как и основная процентная ставка, указанная на внутреннем рынке, LIBOR является справочной процентной ставкой на международном рынке.

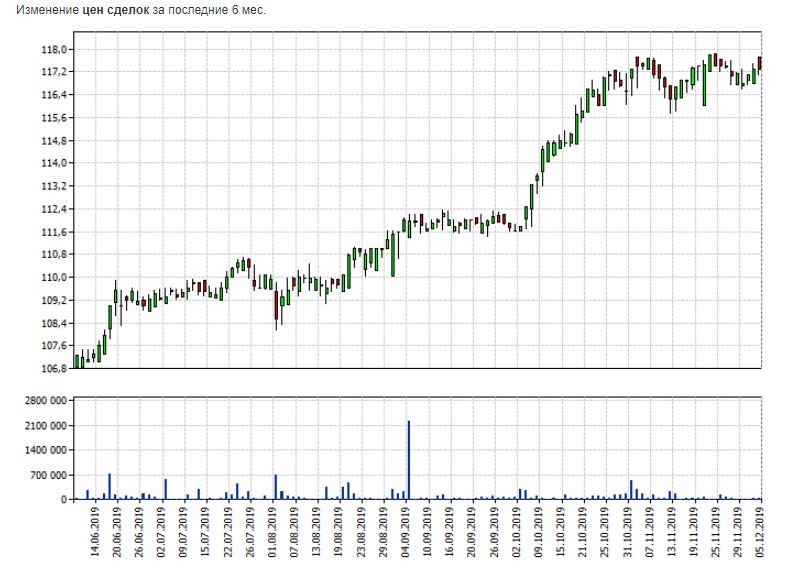

Carry trade — заработок на свопах

Идея получения прибыли от получения положительных свопов при длительном удержании торговых позиций на форексе лежит на поверхности. И реализация такой торговой идеи на рынке форекс называется «Carry trade». Суть её заключается в том, что использование кредитного плеча позволяет многократно увеличить получаемый своп за счёт кредитного плеча.

Если своп по валютной позиции без использования кредитного плеча равен 3%, то при использовании кредитного плеча 1:10 годовая доходность в расчёте на ваш депозит будет расти пропорционально и составит 30%. Главное условие успешной реализации стратегии керри трейд заключается в том, что цена валютной пары которую трейдер покупает/продает с целью получения свопа, должна либо не изменяться либо изменяться в вашу сторону. В обратном случае прибыль полученная от свопов будет многократно съедаться убытками от изменения курса не в сторону трейдера.

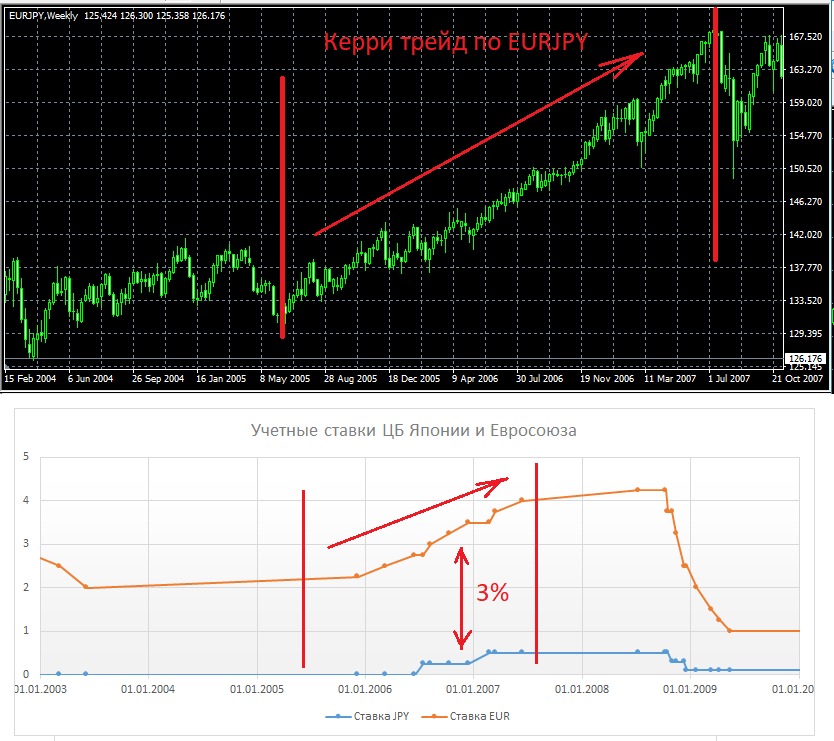

Зачастую на валютном рынке складываются такие ситуации когда стратегия carry trade становится по каким либо валютным парам основной и массовая покупка «прибыльной» валюты толкает цену в нужную сторону, что рождает дополнительную уверенность в использовании данной торговой стратегии, и трейдеры продолжают наращивать позиции. Подобная ситуация наблюдалась по кросс-парам японской йены с 2005 года до начала мирового финансового кризиса в 2007 году.

В этот период трейдеры всего мира активно занимали йены по практически нулевой ставке и покупали на них высокодоходные валюты такие как евро, фунт, австралийский доллар. И делали это с использованием кредитного плеча. Массовый спрос на высокодоходные валюты подталкивал их рост и снижал стоимость йены за счёт чего трейдеры получали как доход с процентов так и спекулятивный доход это и есть керри трейд.

Ситуация при которой возможна торговля Carry trade на свопах складывается, когда на рынке формируется хотя бы два из трёх ниже перечисленных условий.

- На рынке имеется общая уверенность в том, что высокодоходная валюта, не будет терять свою стоимость.

- На рынке имеется общая уверенность в том, что валюта, которую дешево занимать, не будет расти в стоимости.

- Разница в процентных ставках между высокодоходной и дешёвой валютой существенна.

Такие ситуации, при которых возможна торговля на свопах, возникают не часто, но с определенной периодичностью такое случается.

Риски

Свопы процентных ставок подвергают пользователей множеству различных типов финансовых рисков. В основном они подвергают пользователя рыночным рискам, в частности риску процентной ставки . Стоимость процентного свопа будет меняться по мере роста и падения рыночных процентных ставок. В рыночной терминологии это часто называют . Свопы процентных ставок также демонстрируют результате чего их дельта-риск увеличивается или уменьшается по мере колебания рыночных процентных ставок. (См. Греки (финансы) , , .)

Другими специфическими типами рыночного риска, которым подвержены процентные свопы, являются базовые риски — когда различные индексы срока IBOR могут отличаться друг от друга — и риски сброса — когда подвержена ежедневным колебаниям.

Кредитные риски и риски финансирования все еще существуют для сделок с обеспечением, но в гораздо меньшей степени. Несмотря на это, из-за правил, изложенных в нормативно-правовой базе Базеля III , торговля производными процентными финансовыми инструментами требует использования капитала . Следствием этого является то, что в зависимости от их конкретной природы свопы процентных ставок могут потребовать большего использования капитала, и это может отклоняться в зависимости от движений рынка. Таким образом, риски, связанные с капиталом, являются еще одной проблемой для пользователей.

Учитывая эти опасения, банки обычно рассчитывают корректировку кредитной оценки , а также другие корректировки x-оценки , которые затем включают эти риски в стоимость инструмента.

Риски для репутации тоже существуют. Неправильная продажа свопов, чрезмерная подверженность муниципалитетов производным контрактам и манипулирование IBOR являются примерами громких случаев, когда торговля процентными свопами привела к потере репутации и штрафам со стороны регулирующих органов.

Хеджирование процентных свопов может быть сложным и основано на численных процессах хорошо разработанных моделей риска, чтобы предложить надежные контрольные сделки, которые снижают все рыночные риски; тем не менее, см. обсуждение выше, посвященное хеджированию в среде с множеством кривых. Остальные, вышеупомянутые риски необходимо хеджировать с помощью других систематических процессов.

Плюсы и минусы свапнутого мотора

В погоне за увеличению мощности ДВС, вы должны быть готовы к некоторым трудностям. Чаще, более мощный мотор имеет более большие габаритные размеры. Поэтому в ряде случаев, приходится расширять место под капотом, проводить много операций по переносу некоторых устройств и расположению их в других местах.

Развесовка автомобиля может изменить динамику управления

Особенно важно, при увеличении мощности агрегата, заменить и тормоза на более мощные. Тормоза должны быть сильнее мощности силового агрегата

Под замену отправляются или электронный блок управления (ЭБУ), датчики, проводка.

Установка турбонаддува или свап на более мощный мотор, форсирование движка — все это требует усиление конструкции и качественная проверка всех деталей.

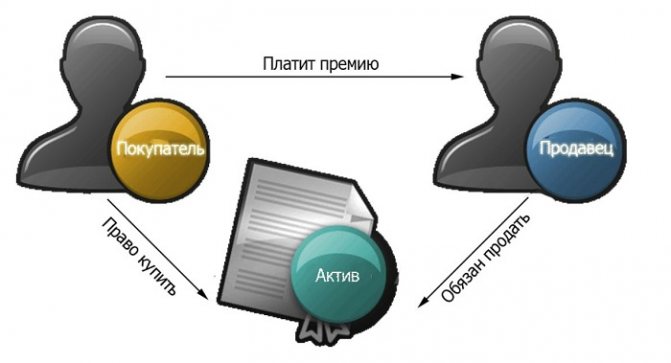

Свопцион

Опцион на своп дает право (но не обязанность) заключить своп-контракт. В свопционе базовым активом часто выступает процентный своп. Так же, как и обычный опцион, свопцион делится на колл и пут, которые можно покупать и продавать. Когда исполняется опцион на своп, покупатель и продавец заключают сделку своп. Рассмотрим на примере фиксированной и плавающей ставки, как работают колл и пут опционы на своп:

- Опцион колл на своп дает право платить по фиксированной ставке и получать выплаты по плавающей. Опцион исполняется при росте процентных ставок, т. к. фиксированная ставка окажется меньше плавающей.

- Опцион пут на своп, наоборот, дает право платить плавающую ставку и получать фиксированную. В отличие от колл, пут опцион исполняется при снижении ставки, т. к. плавающая ставка будет меньше фиксированной.

Таким образом, основное преимущество свопциона – это возможность для покупателя переложить риск неблагоприятного изменения процентных ставок на продавца опциона. Если ставки изменятся в невыгодную для покупателя сторону, тот может просто от него отказаться.

Свопционы делятся на три основные категории по юридическим условиям:

- Европейские – сделка заключается в строго в день, определенный контрактом;

- Американские – сделка заключается в любой день, пока действует опцион;

- Бермудские – сделка заключается только в определенные дни (например, каждую пятницу в течение оговоренного срока).

Свопционы в основном заключаются на внебиржевом рынке и почти недоступны для частных неквалифицированных инвесторов.

Схема работы свопциона

Котировки и маркет-мейкинг

Скорость обмена ICE

Ставка ICE Swap заменила ставку, ранее известную как ISDAFIX, в 2015 году. Базовые ставки Swap Rate рассчитываются с использованием приемлемых цен и объемов для определенных производных продуктов с процентной ставкой. Цены указаны на торговых площадках в соответствии с Методологией «Водопад». Первый уровень водопада («Уровень 1») использует приемлемые, исполняемые цены и объемы, предоставляемые регулируемыми, электронными торговыми площадками. Множественные случайные снимки рыночных данных делаются в течение короткого промежутка времени перед расчетом. Это повышает устойчивость и надежность эталонного теста, защищая его от попыток манипуляции и временных отклонений на базовом рынке.

Маркет-мейкинг

Маркет-мейкинг IRS — это сложный процесс, включающий множество задач; построение кривой применительно к межбанковским рынкам, ценообразование индивидуальных производных финансовых инструментов, управление кредитными, денежными и капитальными рисками. Требуемые перекрестные дисциплины включают количественный анализ и математические знания, дисциплинированный и организованный подход к прибылям и убыткам, а также последовательную психологическую и субъективную оценку информации о финансовых рынках и анализ ценообразования. Чувствительность рынков ко времени также создает напряженную среду. Многие инструменты и методы были разработаны для повышения эффективности работы на рынке с целью повышения эффективности и согласованности.

Видео

В этом видео инспектор рассказывает о свайпе автомобиля и регистрационных мерах.

Свап УАЗ Патриот.

Свап Нива 4х4.

Разница СВАП или ТЮНИНГ.

Свап мотора. Как можно легко доработать двигатель.

На многих автомобильных форумах встречается выражение СВАП/СВОП (кто как пишет) двигателя/коробки передач … Что же это значит ? Оказывается все просто, как 2 пальца об асфальт. Swap (в переводе с англ.) — обмен, замена.

А что же такое свап, многие стесняясь спрашивают назначение этого слова когда его слышат из уст собеседника. А что же на самом деле означает это слово, аббревиатура или просто сокращение. Вот результаты моего исследования: swap имеет вполне конкретный перевод «менять» казалось бы все стало на свои места, а вот и нет. Этого слова до сих пор нету ни в веки ни в другом толковом словаре.А мне кажется уже давно пора. Давайте постараемся вместе заполнить этот пробел своими размышлениями. Ну вот к примеру: сваппер имеет прямое отношение уже к непосредственному результату. Это может быть что угодно, по большому счету. сваперы это уже непосредственно исполнители, звучит с двойным смыслом, но мы же и не отрицаем того что немного «повернутые» на автомобилях, ни их модернизации и улучшение имеющегося. С этим уже ни чего не поделаешь, такое уж у нас увлечение, это вам не марки собирать.

что нужно знать перед свапом

Q чем отличается свап от тюнинга?! A тюнинг чаще всего применяется к уже установленным узлам и агрегатам, к примеру тюнинг двигателя (замена валов и т.п.) А СВАП это модернизация путем замены одного узла на другой не маленькой турбины на чуть побольше или огромную, а скорее всего что не было с завода вовсе, такого мотора или кпп

В автомобильном мире подразделяют 2 вида свапа: 1. SWAP engine — замена оригинального двигателя автомобиля на более мощный, например турбовый 2jz-ge на 2jz-gte. или же например м60в30 на м60в40 (если для вас это буквы и цыфры, дальше читать не стоит) 2. SWAP transmission — замена коробки передач, к примеру с автоматической на механическую, или же 5-и ступенчатой МКПП на 6-и ступенчатую. Таким образом любая замена двигателя или коробки может обозначаться этим таинственным словом

Стоит отметить, что свап и тюнинг — это разные вещи и важно их отличать друг от друга. Тюнинг применяется к доработке уже установленных узлов и агрегатов автомобиля, в то время как свап — это непосредственно замена одного агрегата на другой

Другими словами: любой свап можно назвать тюнингом, подразумевая доработку автомобиля в целом, но не любой тюнинг попадает под определение слова свап. Запомните это! Правильно говорить СВАП, но почему-то автомобилисты произносят не правильное, как СВОП. Engine swap зародился в Америке. Еще в тридцатые годы, во времена «сухого закона», бутлегеры использовали для доставки запрещенного алкоголя машины, под капот которых устанавливали более мощные моторы, позволявшие удирать от полиции. Второе пришествие «свапа» случилось в пятидесятые годы, когда в моду вошли хот-роды — старые машины с новыми многолитровыми двигателями, нередко форсированными. «Моторной комбинаторикой» занимались не только энтузиасты-одиночки, но и вполне авторитетные в автомобильном мире инженеры и целые компании. Достаточно упомянуть Кэрола Шелби, который взял максимально легкий кузов и установил в него семилитровую фордовскую «восьмерку» — так появилась на свет знаменитая Cobra, гроза суперкаров тех лет.

Торговля без свопов

Возможно ли торговать без свопа вообще? Имеется два варианта решения проблемы.

Первый вариант – трейдинг «intro day» — внутри дня. Если вы открываете сделку и закрываете её в течение суток – своп не взимается, так что спокойно выбросьте его из головы. Если торгуете среднесрочно, то величина свопа не велика и особого влияния на вашу прибыль не окажет. Когда прочтёте в статье про цену о пунктах и ощутите своп в реальности, он покажется вам мелочью.

Второй вариант – открытие бессвопового счёта. Такие возможности есть у большинства современных продвинутых брокеров. Открывать бессвоповый счёт нужно только при позиционном трейдинге, когда планируется удержание сделки на несколько месяцев.

Важно помнить, что бессвоповый счёт выгоден лишь при отрицательных свопах. Если открываться на понижение, например, по трём вышеназванным валютным парам, то свопы превратятся в источник дополнительной прибыли

Бесплатно ничего не делается. Брокер избавит вас от необходимости платить свопы, но установит комиссию (чаще всего делается именно так) – будете платить и при открытии, и при закрытии торговой позиции, комиссии будут значительно менее выгодны, чем спреды.

Поэтому сто раз подумайте, прежде чем начать торговать на счёте без свопа, действительно ли вам под силу удерживать позиции долгосрочно. Проблема ведь не только в прибыльности, но и в эмоциональном напряжении: ждать год или более, а потом увидеть, что депозит слился, или сделка закрылась по безубытку – на психологическом состоянии скажется однозначно. Трейдеров-долгосрочников не так уж и много.

Что такое свопы и как они работают?

Своп (Swap) на форекс – это операция начисления или снятия денежных средств за перенос открытой позиции на следующие сутки. На рынке форекс используется маржинальная система торговли, которая дает возможность с помощью кредитного плеча использовать в торговле заемные средства. Поэтому, при переносе позиции на следующий торговый день, в игру вступают правила межбанковского кредитования.

Свопы на Форекс напрямую зависят от величины учетных ставок Центральных банков по каждой валюте. Та валюта в валютной паре, которая покупается, можно сказать, кладется на депозит. Другая валюта, та что продается – берется в кредит. Чем больше разница в ставках у валют в одной паре – тем больше будут и свопы. В зависимости от того, покупаем ли мы валютную пару или продаем, за перенос позиции будет начисляться или списываться своп:

- Положительный своп – это своп, который начисляется трейдеру за каждый день переноса открытой позиции. Образуется в результате покупки валюты с высокой процентной ставкой против валюты с низкой ставкой. Например, при продаже валютной пары USD/MXN будет начисляться положительный своп. Мы продаем, имеющий низкую ставку доллар (ставка 0,25%) и покупаем мексиканский песо с высокой учетной ставкой (ставка 6,5%).

- Отрицательный своп – это своп, который списывается у трейдера за каждый день переноса открытой позиции. Образуется в результате покупки валюты с низкой процентной ставкой против валюты с высокой ставкой. Например – при покупке валютной пары USD/ZAR ежедневно будет списываться отрицательный своп. Мы покупаем имеющий низкую ставку доллар (ставка 0,25%) и продаем южноафриканский (ЮАР) рэнд с высокой учетной ставкой (ставка 5,25%).

Величина свопов зависит от разности процентных ставок по валютам и от условий, на которых ваш брокер работает с кредитными организациями. Поэтому величины свопов по валютным парам в брокерских компаниях могут существенно отличаться. По валютным парам, процентные ставки которых примерно равны, своп и на покупку, и на продажу может быть отрицательным.

Своп по валютным парам начисляется/списывается ежедневно (обычно в 0:00 по серверу). Есть одна особенность – при переходе со среды на четверг своп берется в тройном размере, а на выходных (с пятницы на понедельник) в однократном. Это связано с тем, что у отрытых в среду позиций дата валютирования (дата исполнения условий сделки по валютам) попадает на пятницу.

Если вы планируете держать открытую сделку достаточно долго, следует оценить влияние свопов на вашу позицию. Для этого нужно внимательно ознакомиться с величиной свопов на сайте вашей брокерской компании. В популярном торговом терминале MetaTrader 4 для того, чтобы увидеть величину свопов, нужно кликнуть правой кнопкой мыши на нужной валютной паре в окне «Обзор рынка» и выбрать в появившемся меню пункт «Спецификация».

Что делать, если открытые позиции держатся от месяца и более?

При открытии позиций в долгосрочной торговле (2 недели – месяц и более) свопы начинают оказывать заметное влияние на результаты торгов.

К примеру, если своп на покупку EURUSD составляет -1.31 пункта, то в течение 30 календарных дней поддержания открытой позиции общий убыток составит почти 40 пунктов. При месячном диапазоне, редко доходящем до 150 пунктов, доля swap в превышает 25%. В экзотических парах проявление эффект свопов более впечатляющее – при 31 пункте на сделку в течение месяца итог составляет более 900 пунктов.

Для тех, кто интересуется долгосрочными инвестициями резонно придерживаться следующих рекомендаций:

- При открытии сделок производит сравнение расчетного значения своп с потенциальным результатов торговли (последний оценивается по показаниям месячного или более длительного диапазона движения на исторических данных).

- Отдавать предпочтение swap-free счетам, при условии планируемого заключения ограниченного числа контактов.

- Производить выбор активов для покупки не только на основе данных о прибыльности, волатильности и результатов фундаментального или технического анализа, но и с учетом дополнительных прибылей или убытков (комиссий при открытии позиций, размеров оплаты за перенос и пр.).

- Использовать стратегии с компенсацией размеров swap за счет открытия хеджирующих позиций по другим инструментам.

Таким образом, своп (swap) – плата за перенос открытой позиции на следующие торговый день может оказывать существенное влияние при долгосрочной торговле. Трейдеру обязательно оптимизировать размеры дополнительных прибылей/убытков, что возможно при знании механизмов образования и расчета swap, знание их текущей величины для торговых активов.