Еженедельный технический анализ финансовых рынков. выпуск №29

Содержание:

Основы технического анализа

Начинающему Трейдеру прежде всего нужно понять: нравится ему или нет, понимает он или полностью отрицает это, но все колебания цен на рынках товаров, валют, опционов и фьючерсов в основном подчинены строгим закономерностям. Цены не случайны, а полностью предсказуемы, как погода, природные явления и многие другие события в нашей жизни. Проблема заключается в том, что в это очень трудно поверить. И это неверие закрывает путь в мир прибыльности этого бизнеса. Фьючерсная торговля не является рулеткой, как думают дилетанты. Это научный бизнес со своими законами и закономерностями, многолетним опытом незаурядных профессионалов в сфере фондового рынка и сложившейся методологией.

Что такое технический анализ сегодня?

Данное понятие имеет довольно-такое простое определение: «Технический анализ — это исследование динамики рынка, чаще всего по

все с помощью графиков, с целью прогнозирования будущего направления движения цен. Исследование с помощью графиков — это всего лишь набор инструментов, навыков и правил для работы на рынке».

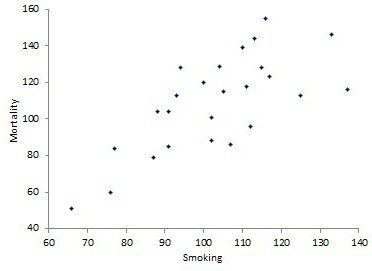

Технический анализ фондового рынка связан с изучением динамики цен на акции, объемов их продаж, спредов и других рыночных индикаторов. На основе графиков и диаграмм делается прогноз цен. С помощью технического анализа пытаются определить наиболее благоприятное время для сделки с ценными бумагами.

«Технический анализ может быть полезен на рынке активно торгуемых высоколиквидных акций, когда доход напрямую зависит от скорости действий оператора в момент перелома тенденций, при этом дается прогноз поведения акций в день или неделю, а не месяц или год». Поэтому технический анализ может быть максимально полезным для фондового спекулянта, а фундаментальный — ориентируется на долгосрочное вложение средств инвестора.

В чем привлекательность технического анализа для профессионального трейдера?

Каждый трейдер сам для себя находит ответ на этот вопрос. Однако несомненно, что инструменты, навыки и правила технического анализа

отфильтрованы поколениями инвесторов. Это материал, выстраданный опытом и отшлифованный мастерством тысяч трейдеров и профессионалов фондового рынка. «Принципиальная особенность его заключается в непрерывной эволюции. Инструменты, навыки и правила технического анализа постоянно меняются и трансформируются в условиях нелинейной среды меняющегося рынка. Все это переносит технический анализ из области механического исследования графиков в область искусства».

Используя методы технического анализа, трейдер может проводить глубокий анализ рыночной ситуации. В его арсенале есть много различных инструментов. Все они, как графические, так и математические, предусмотрены для решений конкретных задач. Они легко сочетаются между собой, расширяя возможности трейдера, снижая риск, повышая шансы на прибыль.

Главный постулат технического анализа гласит, что принимать решение, используя только один инструмент нельзя, о чем будет сказано впоследствии. Данные одного инструмента следует подтверждать данными одного или двух других инструментов, принадлежащих различным группам.

Лишь грамотное и вдумчивое использование технического анализа поможет трейдеру в работе. Не нужно ждать готовых рецептов: технический анализ — отличный инструмент для определения степени риска или прибыли участников рынка в любой промежуток времени, однако он не претендует на роль чего-то магического. Именно поэтому относиться к нему нужно серьезно — и результаты плодотворного изучения и рационального использования будут положительные.

Классификация методов технического анализа

Мифы и заблуждения о техническом анализе

Многие трейдеры старой школы не признают теханализ, считая его слишком примитивным. Они уверены, что поверхностное изучение графиков и шаблонов не позволяет делать мало-мальски точные прогнозы. В связи с этим у новичков возникают сомнения: а есть ли смысл тратить время на изучение технического анализа? К тому же, в сети можно прочитать много отзывов трейдеров, которые неверно истолковали рыночные индикаторы и понесли убытки.

Вот как выглядит список самых распространенных мифов о теханализе в трейдинге:

Миф первый.

Технический анализ применим только для краткосрочных сделок. Несмотря на популярность этого утверждения, оно до сих пор не подкреплено фактами. А то, что ТА активно использовался задолго до эры компьютеров и цифровых графиков, говорит само за себя.

Аналитики прошлого чертили графики вручную, тот же Чарльз Доу оперировал простейшими графиками типа «крестики-нолики», но это не помешало ему добиться успеха. По большому счету, с тех времен изменилось только то, что теперь умные машины позволяют людям экономить время, выдавая наглядные результаты в режиме онлайн.

Миф второй.

Технический анализ годится только для новичков. И это тоже заблуждение. Одна из основных ценностей теханализа ― универсальность. Его с успехом применяют трейдеры-одиночки, банки и солидные хедж-фонды. Более того, крупнейшие инвестиционные компании имеют в своем штате целые команды аналитиков, занимающихся разработкой трейдинговых стратегий исключительно на основе технического анализа.

Миф третий.

Низкая результативность технического анализа. Полная ерунда. Чтобы убедиться в этом, достаточно ознакомиться с публикациями знаменитых игроков рынка. В своих статьях, мемуарах, интервью они постоянно упоминают различные технические индикаторы, которые позволяли им раз за разом добиваться успеха, закрывать потрясающе выгодные сделки. Так, Дж. А. Швагер в своей книге о полном курсе законов технического анализа описывает истории десятков трейдеров, которые пользовались только индикаторами и стали выдающимися в своей области.

Миф четвертый.

Технический анализ одинаково эффективен на разных рынках. Это одно из самых популярных заблуждений. Да, ТА ― универсальный инструмент, и выше мы писали об этом. Но существуют классы активов с особыми требованиями. Даже если взять самые популярные: бинарные опционы, фьючерсы, акции, облигации ― все они торгуются по-разному. Где-то более высокий результат показывают временные шаблоны (к примеру, волатильность опционов и фьючерсов), где-то ― более продолжительные циклические модели (сырьевые ресурсы). Нельзя применять одинаковые индикаторы для трейдинга разными видами активов, это будет ошибкой.

Миф пятый.

Технический анализ обеспечивает высокую точность прогнозирования цен. А это заблуждение более свойственно новичкам. Среди молодых и рьяных ходят слухи, что есть некие секретные комбинации и настройки, которые позволяют делать стопроцентные прогнозы

Здесь важно быть реалистом и понимать, что ни панацеи, ни философского камня в природе не существует. Технический анализ помогает предвидеть направление движения и приблизительный диапазон цен, но не точные цифры

«Рынок форекс — ваш путь к успеху»

Большое число трейдеров полагает, что лучшей книгой для торговли на форекс-рынке является именно данная работа Василия Якимкина. Данное пособие довольно часто называют настоящей энциклопедией столь непростого и разнообразного рынка. Здесь предельно подробно рассмотрены основные виды анализа (интуитивный, фундаментальный, а также технический), психологические аспекты и техника торговли. Параллельно с этим, в данном произведении делается упор на краткосрочную торговлю.

Якимкин ставил перед собой цель помочь людям в поисках собственного для них способа получения прибыли от спекулятивной рыночной деятельности. Здесь делался акцент на высоко поставленные требования, которые предъявляются таким родом деятельности к участникам торговых отношений. Как известно, успешный деятель характеризуется личными качествами.

Немаловажным нюансом можно отметить и то, что книга, прежде всего, ориентирована трейдеров из России, следовательно, в данной работе учитываются их психологические особенности и торговые нюансы, актуальные на территории Российской Федерации.

Где скачать:Скачать книгу «Рынок Форекс — Ваш путь к успеху. Якимкин В.Н.»

Анализ японских свечей

При анализе фондового рынка чаще всего используются именно японские свечи. Предмет исследования здесь — формирование различных комбинаций из двух или более японских свечей. При прогнозировании движения цен фондовых рынков используются как простейшие комбинации вроде «поглощения», «Харами» или «утренней звезды», которые встречаются очень часто, так и сложные модели, включающие в себя множество свечей и условий подтверждения.

Их пример — «крепость», «медвежий трехлинейный прорыв», «заканчивающееся бычья или медвежья игра с Гэпом» и др.

Индикаторный анализ

По названию понятно, что этот аналитический метод предусматривает использование индикаторов. Сами индикаторы строятся на основании математических и статистических моделей. Они могут учитывать, объемы, продолжительности тенденций, средневзвешенные показатели торгов, количество и резкость совершения сделок, а также многие другие факторы. Все это между собой комбинируется, переплетается и выстраивается в виде некой визуальной модели. По своим свойствам они могут подразделяться на множество групп, о которых я также расскажу отдельно.

Волновой анализ волны Элиотта

Проанализировав огромное количество графиков, он выделил, что рыночные колебания почти всегда чередуются, принимая форму волн. Эти волны он поделил на коррекционные и движущие. А дальше установил, что большинство тенденций включают в себя 5-волновую модель, где 3 являются движущими, а 2 — коррекционными.

Анализ объема

Раньше этот вид технического анализа, по крайней мере, среди участников фондового рынка РФ, обходился стороной, но сейчас получил довольно широкое признание. Объем торгов – это количество совершенных сделок за определенный период. В классическом виде объем торгов исследуется по вертикальному методу, т.е. анализируются сделки относительно момента времени.

Стаканный

Вид предполагает аналитическую работу с биржевым стаканом котировок. Стакан представляет собой открытый аукцион, где на условиях анонимности участники фондового рынка предлагают купить и продать отдельные инструменты по конкретным ценам. Трейдеры стараются отследить необычные заявки во время торгов, на основе этого принимая решение о сделке.

Однако, на фондовом рынке стакан котировок не всегда обладает достаточной информативностью, так как многие крупные заявки формируются в виде так называемые айсбергов или через специальные пулы.

Разрушение трендов

На фондовом рынке ситуация порой приобретает самые неоднозначные обороты. Котировки могут выдать настолько неожиданные показания, что приводят к банкротству целых компаний, не говоря уже об отдельных инвесторах. Возникновение разнообразных трендов на фондовом сегменте только подливает масла в огонь. Сегодня растут акции высокотехнологичных компаний, завтра взгляды инвесторов устремятся в сферу нанотехнологий, послезавтра еще куда-нибудь.

В свете таких суждений разумно вспомнить знаменитый “Крах Доткомов” – мыльный пузырь, лопнувший на фондовых площадках и повлекший за собой банкротство не только десятков компаний, но и тысяч инвесторов.

Доткомами называли интернет-компании (от английского dot – точка, точка ком). Появление в конце девяностых нескольких успешных веб-проектов, вылившихся в полноценные компании, заставил тысячи инвесторов по всему миру заняться поиском инвестиций в подобные предприятия. Разнообразие тех проектов поражало воображение, от новостных порталов и страниц, где можно заказать пиццу или скачать фильм, до полноценных аукционных площадок, занимавшихся торговлей во все возможные страны мира. Многие из них были копиями друг друга, и даже опытные трейдеры, которые проводили фундаментальный и технический анализ данной отрасли в итоге сдавали под общим натиском и вливали свои инвестиции в ту сферу, которая быстро раздулась, сделав основателей миллиардерами. А потом также быстро лопнула, лишив последней рубахи не только инвесторов, но и всех рабочих, которые потеряли свои места в результате краха. Лишь немногие успешные проекты, построенные в назревшем недоверии к Интернету смогли дойти до наших дней как успешные компании – PayPal, Ebay, Amazon, Yahoo и некоторые другие.

История технического анализа

Предпосылками к возникновению технического анализа стали многовековые наблюдения за изменением цен. Его создателем считается представитель старинной династии торговцев и талантливый финансист Хомма Мунэхиса (1724–1803 гг.).

В те времена рис был главным товаром на биржах Японии. Хомма подошел к вопросу торговли так, как этого не делал никто раньше: он занялся изучением динамики и колебаний цен на рынке риса за последнее столетие. Это позволило вывести некоторые закономерности, циклично повторяющиеся при наступлении аналогичных обстоятельств, и составить на их основе стратегию торговли.

Вскоре Мунэхиса унаследовал дело отца. Став полноправным хозяином, он начал применять свою стратегию, торгуя на биржах Осаки и Эдо. Однажды основоположник технического анализа заключил сто успешных сделок подряд, не допустив ни единого просчета. За короткое время Хомма стал самым богатым человеком в Японии, получил почетный титул самурая и даже был назначен личным советником по финансам самого императора.

В 1760 гг. Мунэхиса Хомма написал и издал книгу об изобретенном им способе торговли, который впоследствии получил название «японские свечи». Несмотря на то, что прошло уже больше двух веков, этот метод до сих пор используют трейдеры во всем мире. Правда, в Европе о нем узнали с большим опозданием ― лишь в конце XIX в.

Автором усовершенствованной «западной» версии теханализа считается Чарльз Доу ― тот самый, имя которого увековечено в термине «Индекс Доу-Джонса». В 1890 гг. он, будучи главным редактором издания WallStreet Jornal, опубликовал ряд статей о способе прогнозирования цен на основе анализа закономерностей их изменения в определенных обстоятельствах. Доу сформулировал принципы технического анализа, используя которые можно было значительно снизить пики при заключении биржевых сделок. К сожалению, эта работа получила заслуженное признание только после ухода автора из жизни. Сегодня версия понятий технического анализа Доу считается классической и самой эффективной.

Автором усовершенствованной «западной» версии теханализа считается Чарльз Доу ― тот самый, имя которого увековечено в термине «Индекс Доу-Джонса». В 1890 гг. он, будучи главным редактором издания WallStreet Jornal, опубликовал ряд статей о способе прогнозирования цен на основе анализа закономерностей их изменения в определенных обстоятельствах. Доу сформулировал принципы технического анализа, используя которые можно было значительно снизить пики при заключении биржевых сделок. К сожалению, эта работа получила заслуженное признание только после ухода автора из жизни. Сегодня версия понятий технического анализа Доу считается классической и самой эффективной.

В 20-х гг. XX в. Р. Шабакер написал несколько книг, посвященных ТА, в которых работы Доу получили свое продолжение. А в 1948 г. Дж. Маги и Р. Эдвардс издали всемирно известный «Технический анализ тенденций фондовых рынков» ― книгу, которая даже спустя столетие переиздается и является настольной для многих современных трейдеров.

С конца 70-х гг. ХХ столетия начался новый виток развития ТА и его настоящий расцвет. Благодаря появлению компьютерных технологий в разы упростился процесс построения и изучения графиков. Если раньше трейдерам приходилось чертить их вручную на листах бумаги и вести расчеты «в столбик», или в лучшем случае с использованием калькулятора, то теперь все эти задачи взяла на себя умная техника.

Новые перспективы, открытые компьютерными технологиями, послужили мощным толчком к широкому распространению теханализа. Любой трейдер может зайти в интернет, изучить курс для начинающих и приступить к построению собственной стратегии торговли.

Эдвин Лефевр «Воспоминания биржевого спекулянта»

Мы включили эту книгу в данный топ, потому что она должна быть прочитана любым уважающим себя трейдерам. В данной книге нет ни одного графика и ни одной формулы, но зато есть интересные и поучительные истории их мира финансовых рынков.

Книга довольно старая, датируется 1923 годом. И многие подумают, что это либо просто художественное произведение, либо сказки. Но на страницах кроется описание самых важных ошибок, которые совершают трейдеры и по сей день, спустя почти 100 лет. Автор приводит собственные ошибки и ошибки друзей, а также анализирует их и делает правильные выводы из ситуаций.

Любой трейдер отметит это произведение очень актуальным и на сегодня и увидит там себя и свои ошибки.

Из множества полезных книг мы решили отметить самые полезные для начинающих и продвинутых трейдеров. Данные книги стали настольными книгами любых успешных трейдеров. Даже самые опытные и богатые трейдеры часто обращаются к ним, потому что трейдингу нельзя научиться за конкретный промежуток времени – трейдингу нужно учиться всегда: с каждой сделкой, с каждой прочитанной книгой, с каждым заработанным или потерянным долларом.

Циклический анализ

Циклами называют повторяющиеся интервалы времени, во время которых на рынке происходят одинаковые события. Особенность технического анализа, основанного на цикличности, ― прогнозирование трендов и движения цен в соответствии с сезонными факторами. Он показывает, что именно временные отрезки являются определяющими в построении торговых стратегий.

Три ключевых характеристики цикла:

- Амплитуда — измерение высоты волны.

- Период — временной промежуток между двумя спадами.

- Фаза — показатель временного расположения спада волны.

Исследование фаз дает возможность трейдеру выявить закономерности в разных временных циклах, определить дату последнего минимума цикла. Если амплитуда, фаза и периодичность известны, цикл может использоваться для прогноза (исходя из того, что он останется неизменным). Собственно, в этом и состоит квинтэссенция циклического подхода, если описать его одним предложением.

Принципы циклического анализа

Различают шесть основополагающих принципов ЦА:

- Суммирование. Движения цен — это сумма всех активных циклов. Согласно теории циклов, паттерны формируются как следствие взаимодействия двух и более различных циклов. Принцип суммирования дает точное представление о циклическом анализе.

- Гармоничность. Принцип указывает на пропорциональность периодов подъема и спада.

- Синхронность. Указывает на повторяемость возникновения минимумов и максимумов.

- Пропорциональность . Описывает взаимосвязь между периодом цикла и амплитудой. Чем длиннее циклы, тем шире амплитуды.

- Вариативность. Принцип, который подтверждает, что все остальные принципы ЦА — суммирование, гармоничность, синхронность и пропорциональность — являются трендовыми направляющими, а не элементами хаоса.

- Номинантность ― принцип, который подтверждает, что несмотря на различия в реализации циклических принципов на разных рынках существует общий набор гармонически связанных циклов, актуальный для всех рынков. Таким образом, усредненная модель продолжительности цикла может быть использована как отправная точка при анализе любого рынка.

Инструменты анализа

Непосредственными инструментами, применяемыми для изучения и систематизации определенных компонентов используемой торговой модели являются:

- Определяемая линия тренда. Торговля по этой линии крайне важна для некоторых из возможных к применению стратегий трейдинга. Задача – показывать направление движения линий и появившиеся в данный момент “бычьи” либо “медвежьи” тенденции.

- Уровни поддержки и сопротивления. Это условные линии, определяющие максимальную и минимальную лигитимную цену в данном тренде на определенном отрезке времени. Необоснованное пробитие ценой отрезки ведет, как это часто бывает, к отскоку цены в номинально верное русло. А значит грамотная работа по данным линиям способна дать торговцу возможно заключить сразу несколько положительных контрактов.

- Геометрические фигуры. Также не визуализируемые отметки на графиках, образуемыми появлением ценовой отметки в том или ином месте. Проведения условных отрезков между точками позволяет торговцам разглядеть “паттерны” .

- Трендовые индикаторы. Программное обеспечение, графически выражающее то или иное поведение тренда пост-факт. А значит используется для закрепления знаний об обнаруженном трендовом движении. И, соответственно, позволяющее удостовериться, подтвердить те или иные ситуации для заключения контрактов.

- “Предсказывающие” индикаторы класса осцилляторов. Популярные индикаторы, работающие по принципу прогнозирования движения ценового графика. Задача осцилляторов состоит в изучении и исследовании получаемых от линии данных и выводе, на их основе, собственного прогноза на движение. А также сообщение этого вывода трейдеру, посредством выдачи сигнала. Сигнал может быть изображен как пересечение линий осциллятора, так и банальным программным сигналом.

- Программы для технического анализа фондового рынка. Весьма объемный класс программного обеспечения, задачей которого также является аналитика текущих рыночных ситуаций и прогнозирование будущих. Программы для технического анализа фондового рынка имеют неоднозначную репутацию, но все же пользуются большой популярностью, особенно среди неопытных торговцев. В эту категорию можно включить такой софт, как VolFix, Multicharts, Fibonacci Trader и масса других, заточенных не только под фондовые рынки, но и под терминалы MetaTrader4, используемые на Форекс.

Как зарабатывают гениальные трейдеры и почему технический анализ — туфта

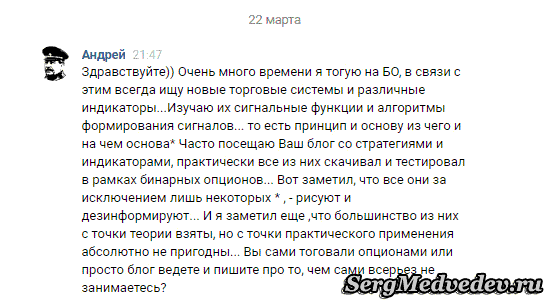

Несколько дней назад, мне в ВК, какой-то гражданин с фейковым аккаунтом (имя я думаю тоже), написал такое сообщение:

Думаю, ну ладно, каждый имеет право на свое мнение, главное — читает, тестирует и находит хоть что-то полезное. Отвечаю ему, что все написанное, так или иначе — теория. А практика уже требуется от того, кто читает.

Но, к сожалению, общение на этом не закончилось, товарищ зацепился еще и за то, что я написал про его любимый Олимп Трейд:

Ну, считает так человек и ладно, его дело, не так ли? Но товарища уже понесло! -)

И торговать я не умею, и брокера его охаял, и все (за исключением некоторых), индикаторы у меня туфта, и каждая стратегия шлак и т.д. А в завершение критики:

По сути, можно только порадоваться за трейдера — взял Параболик из этой стратегии, индикатор Ultimate Trend, что-то еще добавил, зашел в сделку, заработал! Молодец!

И действительно, был бы молодец, если бы зарабатывал себе и радовался! С другими делился и еще больше радовался. А не разносил какой-то больной негатив!

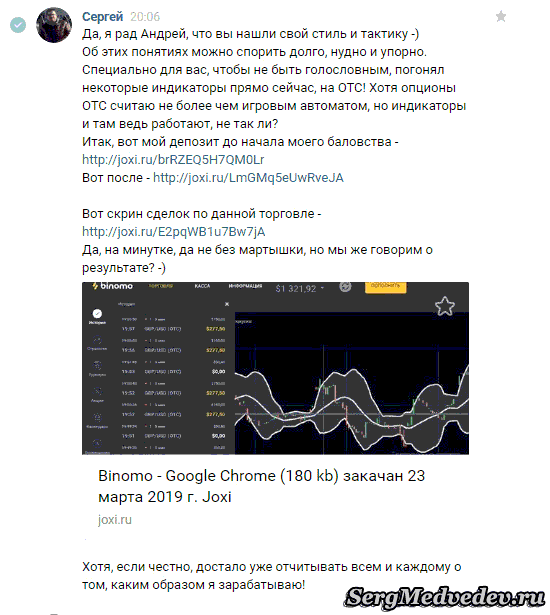

Пришлось показать, что можно торговать не только так, как он:

Ничего сложного, даже на ОТС. Взял элементарное — Боллинджер, Awesome и RSI, то что встроено в саму платформу брокера. +300$ к депозиту. Немного, но все же…

И знаете что? Прочтите внимательно написанное далее:

И далее:

Мне, в общем-то без особой разницы, что и кто думает обо мне, но к чему я вообще все это показываю, как считаете?

Если немного вникнуть в психологию этого «трейдера», то без труда можно понять, что у него наконец-то получилось пару раз заработать и он безмерно счастлив! Он понял фишку! Он — гений!

Зарабатывать можно только на индикаторах, которые не перерисовывают, а все остальное — ШЛЯПА! И все, кто не понимают этого — сами знаете, кто! -)

Но он одинок, ему некому показать свою исключительность, некому оценить его гениальность! Вот он и пишет блогерам (в одном из сообщений он мне хвастался, как обосрал еще одного), чтобы его заметили, считает, что оценят, видимо. Может вы оцените? -)

Да, это проблема. Но это скоро закончится, так как у товарища трейдера Андрея есть гораздо большая проблема. С технической точки зрения он совершенно не понимает то, чем пользуется!

Дело в том, что полагаясь только лишь на некоторые алгоритмы, которые ему стали понятны и индикаторы, которые не перерисовывают, стабильно зарабатывать на финансовых рынках невозможно! Подчеркну — заработать можно, стабильно зарабатывать — невозможно!

Чтобы понять эту простую истину, просто спросите себя — почему один индикатор не перерисовывает, а другой перерисовывает? Понимаете ли вы суть этого явления?

Если нет, то поясню — индикатор, который не перерисовывает, показывает вам историю. Например, анализирует он 1000 свечей, если создается сигнал, то он его формирует, показывает вам и все! Дальнейшие движения рынка индикатор не учитывает. Куда бы цена не пошла!

А индикатор, который перерисовывает, всегда учитывает текущее состояние рынка, а не только прошлое. Он анализирует 1000 свечей и выдает сигнал. Проходит время, свеча закрывается, он анализирует ее, а первую забывает. И выдает уже новый сигнал, с учетом реальной цены!

Тупо полагаясь на не рисующие индикаторы, не учитывая других факторов, которые влияют на рынок, трейдер просто живет вчерашним днем! И пока на рынке все ровно, он будет зарабатывать.

Но он не знает, что индикаторы, которые не рисуют, понятия не имеют, что такое графические фигуры, Prace Action, новости, нерыночные риски, перекупленность-перепроданность, финты крупных игроков и т.д.

Если вы внимательно читали то, что писал мне этот «трейдер» в конце, то понимаете о чем я говорю? Он крупным шрифтом написал как раз то об этом! Когда «ЧЕРТИ ЧТО ПРОИСХОДИТ И ЦЕНА ТУПО ФИГАЧИТ НАПРОЛОМ В ДРУГУЮ СТОРОНУ» -)

Как вы считаете, почему торговле на бирже посвящены целые книги, где описаны уровни, свечи, каналы, индикаторы и торговые стратегии? Или есть мнение, что их писали просто дураки, которые работали со шляпами и шлаком? -)

Поразмышляйте над этим, а скоро, как и обещал в начале статьи, рассмотрим причины по которым у вас не работает технический анализ…