Фьючерсы: как работают, торговля на бирже, сделки, контракты, стратегии и спреды

Содержание:

Польза

У вас может возникнуть резонный вопрос: зачем мучиться с какими-то непонятными фьючерсами, если можно так же спекулировать и самими акциями: думаешь, что акции «Лукойла» будут расти, — покупаешь сейчас и продаешь потом, когда вырастут. Но по сравнению со спекуляцией на акциях у фьючерсов есть свои преимущества.

Кредитное плечо позволяет совершать сделки на большую сумму, чем у вас реально есть на счете. Но в случае акций этот эффект достигается за счет того, что брокер реально предоставляет вам кредит под проценты — за это нужно платить. Во фьючерсах как такового кредитного плеча нет: на момент заключения сделки вы просто не должны платить всю стоимость актива — достаточно только гарантийного обеспечения, около 10% от сделки.

Нет ограничений по короткой продаже. Короткая продажа — возможность продать то, чего у вас нет. С акциями это работает так: вы берете «взаймы» у брокера определенные акции, чтобы продать их и получить прибыль. Брокеру вы потом должны будете вернуть эти же акции. Если вы одолжили у брокера акции, продали их, а потом они подешевели — вы в плюсе: чтобы вернуть брокеру акции, вы купите их по меньшей цене. За такое «одалживание» акций брокеры тоже берут процент.

С фьючерсами по-другому: они не существуют в материальном мире — это просто договоренности. Поэтому покупка или продажа фьючерса просто показывает вашу позицию, одалживать ценные бумаги ни у кого не нужно.

Сделки дешевле. При сделках с акциями действуют разные тарифы, но в большинстве случаев нужно платить депозитарию за хранение бумаг. В случае с фьючерсами на руку играет то, что это не ценные бумаги, которые нужно хранить в специальном хранилище, — за такую договоренность депозитарий не берет плату.

Что представляет из себя этот термин?

На современном финансовом рынке существует много полезных инструментов, освоив которые даже начинающий инвестор может начать извлекать прибыль из экономической ситуации. Одним из таких инструментов является фьючерс, давайте подробнее поговорим об истории его возникновения, разберем какие выгоды он несет и как с ним работать.

Как работает фьючерсный контракт?

Фьючерс или фьючерсный контракт представляет из себя обязательство заключить сделку по согласованным заранее цене и другим важным условиям. Предполагается что, подписав такой договор покупатель будет обязан в будущем приобрести активы у продавца по предварительно согласованной цене.

Это нужно для того, чтобы в случае если одна сторона предполагает падение курса акций в будущем она могла бы обезопасить себя от убытков заключив такой фьючерсный контракт.

Проигравший же понесет убыток, который высчитывается согласно разнице между ценой продажи и актуальной на тот момент стоимостью акций на рынке. Как правило, разница списывается автоматически при участии биржевой системы.

Самым очевидным примером работы ‹фьючерсной сделки› поставка выращенного урожая с гарантированной выкупной ценной. Землевладельцу, который занимается выращиванием сельскохозяйственных культур нужны гарантии того, что его продукцию после того как урожай созреет возьмут на реализацию в торговые сети.

Страховка в этом случае спасет фермера от банкротства, так как товар может быть скоропортящимся и если быстро не найти покупателя, продукция будет испорчена. Также существует риск переизбытка или наоборот дефицита этого товара на рынке, вследствие неурожая.

В таком случае «фьючерсный контракт» даст возможность покупателю купить товар по той цене, которую он согласовал с производителем в начале сезона.

История возникновения

История «Ф» берет свое начало в Северной Америке. Это стало удобным средством для ведения торговли продуктами сельского хозяйства и драгоценными металлами. А фьючерсные контракты непосредственно на покупку акций, облигаций и других ценных бумаг появились в 70-х годах XX века.

В 80-х к торговле фьючерсами присоединились нефтяные компании, а со всем недавно заключить фьючерсную сделку стало возможным и на покупку криптовалюты.

Из чего состоит фьючерсный контракт

Поскольку фьючерсные контракты в наши дни заключаются на бирже, каждый из них имеет определенный перечень требований, чтобы фьючерс признавался действительным. Итак, в типовом договоре должны быть указаны:

-

- Название (например, «Фьючерсный контракт на приобретение 10 акций Газпрома»).

- Тип (Зависит от того что планируется по нему сделать — приобрести/продать акции, значит расчетный, поставить продукцию — поставочный).

- Размер (сколько единиц товара, активов участвует в сделке).

- Срок (Когда должна быть совершенна сделка и осуществлена доставка товара).

- Минимальное изменение цены (возможные пределы изменения цены товара).

Небольшое видео на нашу тему:

Плюсы фьючерсной торговли

- Повсеместная распространенность. «Ф» торгуются на финансовых биржах по всему миру. Набравшись опыта в работе с этим инструментом, вы получаете доступ к ведущим мировым рынкам.

- Высокая доходность. Правильно прогнозируя движение котировок на месяцы вперед можно получить доходы, серьезно превосходящие заработок тех, кто торгует на срочном рынке или инвестирует в другие активы.

- Низкая комиссия за сделку.

- Возможность инвестировать лишь небольшую часть своего бюджета. При заключении сделки от вас потребуется уплатить лишь некоторое гарантийное обеспечение. Обычно оно составляет не более 10% суммы контракта. Таким образом, нет необходимости вкладывать все деньги до момента исполнения сделки.

Минусы

- Рискованность. Как и любой финансовый инструмент, фьючерсные контракты не могут дать гарантии, что при их использовании вы обязательно получите прибыль. Все полностью зависит от вашего умения прогнозировать ситуацию.

- Также нельзя забывать о высоком кредитном плече — это некий займ, который биржа предоставляет вам в ходе торгов. Суля достаточно высокие дивиденды в случае удачного исхода сделки, оно также быстро обнуляет средства на вашем счете в случае если доходность по фьючерсу приобрела отрицательное значение.

Итак, он на сегодняшний день является одним из основных инструментов игры на фондовой бирже. Ежедневно в мире заключаются сотни тысяч фьючерсных контрактов, такая востребованность служит подтверждением высокой эффективности его использования.

Эффективные стратегии торговли фьючерсами

Хедж

Основная торговая стратегия для заработка на фьючерсах – это хедж. К примеру, вы через 30 дней получите прибыль в 1000 долларов. Текущий курс американской валюты вас устраивает, но вы боитесь, что через месяц доллар будет стоить меньше. Чтобы застраховаться от потерь в рублях, нужно заключить 1 фьючерсный контракт на этот срок – и вы получите свой доход при любом раскладе, как в примере с железом выше.

Заработок на падении

Другая стратегия – заработок на падении. К примеру, у вас есть акции Аэрофлота, и вы планируете держать их долго, чтобы получать дивиденды. Но из-за современной ситуации с нефтью, санкциями и прочими неприятностями возможно падение их стоимости. Тогда вы открываете короткую позицию по фьючерсам на акции Аэрофлота (т.е. продаете контракт). Если они действительно снизятся, то вы получите доход, закрыв свой шорт. И если вдруг решите продать имеющиеся бумаги, то нивелируете разницу от падения. Если решите держать, то сможете закупить на заработанные деньги еще акций.

Скальпирование

Многие спекулянты выбирают фьючерсы для скальперских операций. Существуют целые торговые стратегии, основанные на данных технического анализа. Есть и автоматизированные помощники, которые ведут алгоритмизированную торговлю без участия человека. Большое кредитное плечо и высокая ликвидность фьючерсных договоров обеспечивают спекулянтам успешную работу.

Арбитраж

Еще один вариант использования фьючерсов – арбитражные операции. Смысл их заключается в одновременном открытии двух противоположных сделок с последующим закрытием убыточной и наращиванием позиции в прибыльной. Эта стратегия предназначена для опытных трейдеров, так как новички легко получат убыток, если что-то подойдет не так.

Загрузка …

Что нужно понимать перед торговлей фьючерсами?

Торговля фьючерсами — это не совсем то же самое, что обычная торговля, несмотря на сходство

Вот несколько ключевых аспектов, которые вы должны принять во внимание:

Торговля с кредитным плечом

Кредитное плечо – это важнейшая особенность маржинальной торговли, которую сегодня предлагает большинство торговых платформ с фьючерсами. Используя кредитное плечо, трейдеры могут увеличить потенциальную прибыль, но риски увеличиваются параллельно кредитному плечу, которое включено в сделку. Хотя обычно криптобиржи предлагают кредитное плечо до 50х, Bybit предлагает левередж до 100х для своих бессрочных контрактов, в то время как Binance предлагает до 125х. Торговля с высоким кредитным плечом может потенциально принести высокую прибыль продвинутым трейдерам, но все равно есть риск, что позиция будет ликвидирована.

При торговле фьючерсами новичкам следует избегать ставок с высоким кредитным плечом, но его минимальный уровень может помочь. Выбранное кредитное плечо определяет маржу, необходимую для торговли. Например, если трейдер выбирает кредитное плечо в 10х, то в позиции будет задействовано 10% его средств, а остальное будет заимствовано либо от самой биржи, либо от трейдеров, которые дают кредиты под проценты.

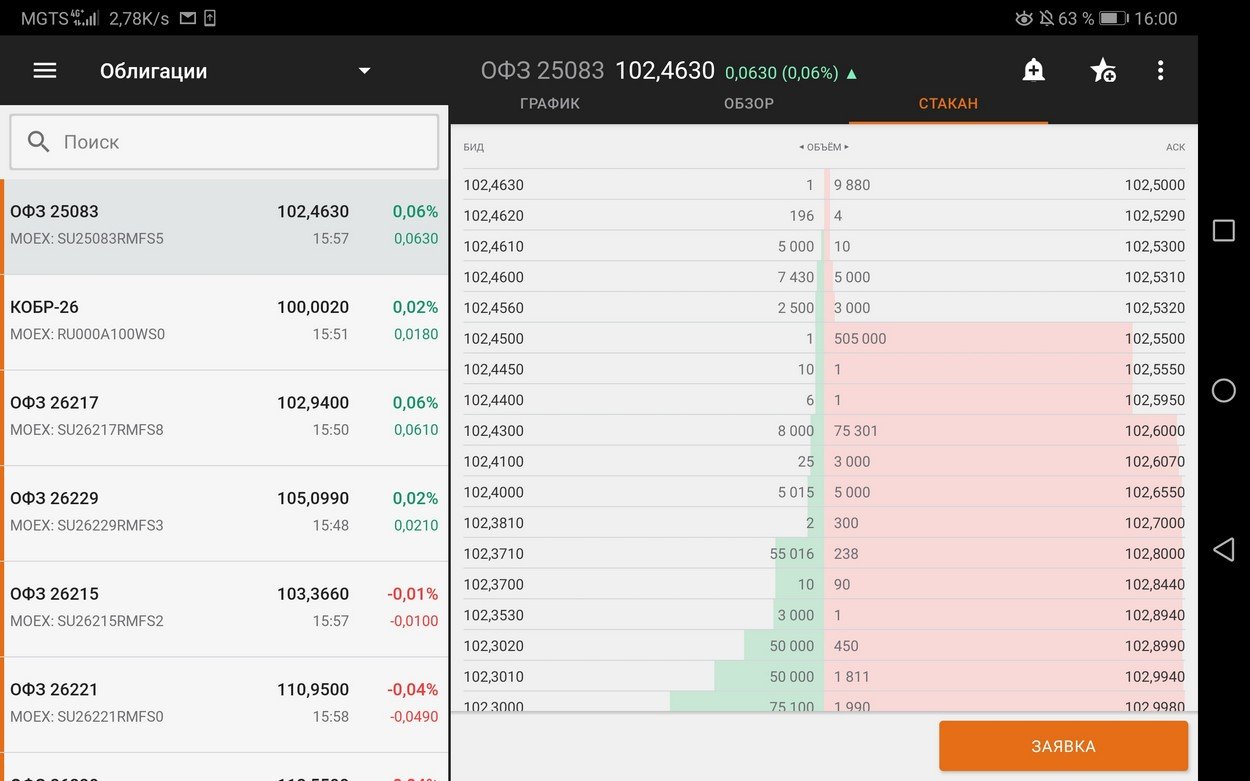

Оценка ликвидности

Трейдеры и инвесторы внимательно изучают ликвидность нового актива, чтобы определить целостность рынка, скорость транзакций, текучесть рынка и в целом стабильность актива— все это позволяет трейдерам быстро обменять свой актив на наличные деньги без слишком большого спада цены.

При торговле фьючерсами существует три основных показателя для определения ликвидности. Это ликвидность активов, биржи и рынка. Трейдер всегда должен учитывать, достаточно ли покупателей, продавцов, мейкеров и тейкеров, а также общее состояние актива и рынка.

Как правило, ликвидность большинства фьючерсных крипторынков выше, чем на спотовых биржах, так как большинство фьючерсных контрактов заключаются через наличный расчет. Таким образом, нет никакой необходимости в биткоине вообще, за исключением фьючерсов на биткоин с физической доставкой. Благодаря достаточной ликвидности риск упадка цены значительно ниже. Но основы всегда должны выполняться для снижения рисков.

Хэджинг

Торговля крипто-фьючерсами – отличный метод хеджирования от традиционных активов или от возможности резкого снижения самой криптовалюты. Институциональные инвесторы предпочитают фьючерсы на биткоин в качестве инструмента хеджирования. Торговля фьючерсами на биткоин не подвержена экстремальным потерям цены BTC на спотовом рынке, учитывая, что фьючерсный контракт имеет заранее определенную цену на дату его истечения.

Диверсификация

Помимо хеджирования, крипто-фьючерсы позволяют вам диверсифицировать свой капитал. Ни для кого не секрет, что диверсификация является одним из лучших методов управления капиталом, из доступных трейдерам и инвесторам. Вы можете открыть несколько позиций в Bitcoin (BTC), Ethereum (ETH), Chainlink (LINK) и многих других токенах, чтобы создать хорошо диверсифицированный портфель, состоящий из фьючерсных контрактов. Таким образом, вы можете снизить риск проблем с одним активом, который может неожиданно упасть в цене.

Волатильность рынка

Одна из самых важных вещей, которую нужно знать о торговле криптовалютами и их фьючерсами — это высокая волатильность. И хотя в целом многие считают это риском, в то же время это дает большое количество возможностей

Особенно это важно для шорт трейдеров, которые предпочитают спекулировать на быстрых движениях цен. Криптовалюты по-прежнему представляют собой небольшой рынок по сравнению с Форексом или акциями

Таким образом, цифровые активы подвержены диким колебаниям под влиянием китов или различных событий, влияющих на индустрию.

Дата окончания

Предположим, вы торгуете обычными фьючерсами на криптовалюту с расчётом наличными

В этом случае вы должны обратить внимание на дату истечения срока действия, потому что именно тогда вы получите свои наличные деньги или стейблкоины при расчете контракта. Тем не менее, вы можете продать свой открытый фьючерсный контракт в любой момент до истечения срока его действия и таким образом зафиксировать прибыль или убыток в зависимости от изменения спотовой цены

Кто выпускает

Здесь возникает следующий вопрос: кто же является эмитентом, то есть выпускает фьючерсы в оборот?

С акциями все предельно просто, ведь их выпускает само предприятие, которому они изначально принадлежали. На первичном размещении их выкупают инвесторы, а затем они начинают обращение на вторичном рынке, то есть на бирже.

Далее, фьючерс это, по сути, контракт, который заключают две стороны сделки: покупатель и продавец. Через определенный период времени первый обязуется купить у второго определенное количество базового продукта, будь то акции или сырье.

Таким образом, трейдеры сами и являются эмитентами фьючерсов, просто биржа стандартизирует заключаемый ими контракт и жестко следит за исполнением обязанностей.

Предисловие

Здравствуйте, коллеги! Несмотря на то, что у меня был не очень успешный путь становления как трейдера-инвестора, я очень благодарна судьбе за то, что есть такой замечательный инструмент для торговли на бирже, как фьючерс. Поэтому разберем с вами, что такое фьючерсы, как торговать фьючерсами и как на них зарабатывать.

Если, вы, эту тему поймете и разберете по винтикам, то сможете за 2-3 года стать миллионером. И это никакое-то «разводилово» или громкая фраза для красного словца. Это реалия реалий!

Обычно из многочисленной армии инвесторов только 1-10% осваивают эту тему так, как нужно, чтобы зарабатывать деньги. Все это происходит не потому, что тема настолько сложна, что надо быть профессором финансового университета.

Деньги в перспективе большие! Это не зарплата по найму в 40 000 рублей, хотя даже такую зарплату еще нужно поискать. Часто по регионам гораздо ниже зарплата.

А для того, чтобы получать такую зарплату, многие люди обучаются по 5 лет в университетах. А заработок на фьючерсах вообще не ограничен, он с каждым вашим правильным решением на бирже постепенно увеличивается.

Здесь вы будете выполнять одни и те же действия. Отличаться будут только суммы денег на брокерском счете. Итак, давайте разбираться с тем, что такое фьючерс. А дальше вы уже сами примите решение, будете эту возможность использовать или пройдете мимо.

Роль фьючерсов в современной экономике

Фьючерсный рынок можно

назвать одним из индикаторов показывающих

состояние экономики в отдельно взятой

стране. Он довольно чутко реагирует на

появление негативных тенденций и

факторов, сам при этом являясь одной из

важнейших частей финансового рынка.

От слаженной работы фьючерсного рынка

во многом зависит состояние экономического

климата в стране.

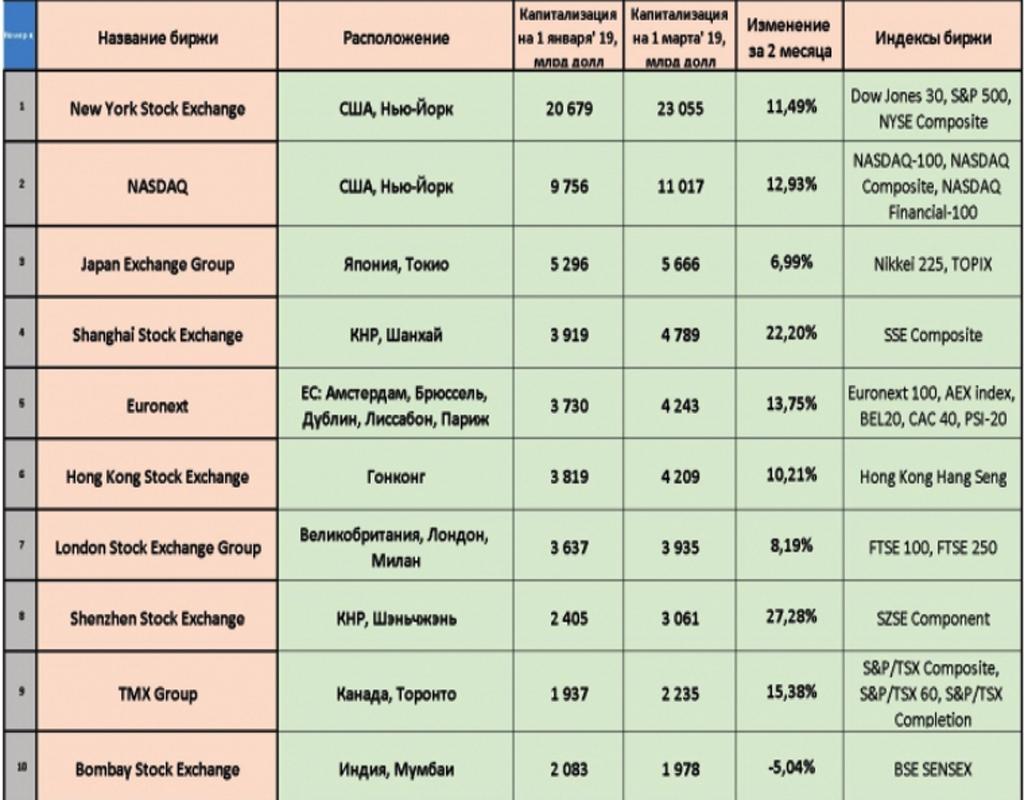

Финансовый рынок это

структура позволяющая максимально

эффективно распределять и перераспределять

капиталы между отдельными отраслями и

сегментами экономики. При этом он

генерирует целое множество показателей,

так или иначе обрисовывающих текущую

экономическую ситуацию. На рисунке ниже

схематически показана структура

рыночного пространства (в одной из

возможных её классификаций**).

Как видно из рисунка,

рынок производных финансовых инструментов

(к коему помимо фьючерсного относится

ещё и рынок опционов) представляет собой

некое средоточие — точку в которой

сходятся большинство нитей от всех

остальных участников рыночного механизма.

Такое положение вещей,

собственно говоря, и делает фьючерсный

рынок тем самым индикатором отражающим

изменения происходящие во всей структуре

в целом. Наблюдение за ним даёт возможность

наблюдать и за всеми остальными сегментами

финансового рынка анализируя их влияние

друг на друга и прогнозируя их дальнейшее

поведение.

Так, например, анализируя

соотношение цен фьючерсных контрактов

на процентные ставки и на облигации,

можно делать выводы о том какую

денежно-кредитную политику преследует

в настоящее время государство. О смягчении

этой политики обычно говорит рост цен

на фьючерсные контракты по процентным

ставкам превышающий рост фьючерсов на

облигации. А об ужесточении — снижение

цен на фьючерсы по процентным ставкам

опережающее аналогичное снижение цен

по фьючерсам на облигации.

** Дело в том, что в

зависимости от целей анализа, а также

от особенностей экономического развития

в разных странах эта структура может

представляться несколько по разному.

Что такое фьючерсы простыми словами – пояснения эксперта

Михаил Паршиков, независимый финансовый консультант. Финансовый консультант премиум сегмента. Практикующий трейдер, инвестор с 2005 года. Управляющий партнер, трейдер в хедж фонде с 2013 по 2017 год. Специализация – Еврооблигации. Опыт работы на площадках MOEX (ММВБ, RTS), NYSE, NASDAQ, CME, CBOE, ICE, EURONEXT, LSE, EUROCLEAR, CLEARSTREAM. Образование: УИФР – Уральский Институт Фондового Рынка, ФСФР 5.0, CIIA (европейский аналог CFA) – окончание в 2020.

Михаил Паршиков, независимый финансовый консультант

“Фьючерсы — это производные финансовые инструменты, контракты на куплю или продажу базового актива в будущем. Появились они лет 200 назад в Японии, и вышли из сельского хозяйства, когда производители риса заключали контракт на продажу своего будущего урожая по текущим ценам. Таким образом фермер страховался от колебаний цен, да, он мог недополучить прибыль, если цены вырастут, но зато он не получит убыток, если цены упадут, и сможет быть уверен в будущих доходах. Рис выступает в качестве базового актива контракта.

Наилучшим образом фьючерсы используют производители, когда продают фьючерсы на свою продукцию в будущем, или потребители товара, которые могут использовать фьючерс как страховку от роста цен.

Зафиксировав цену с помощью фьючерса, можно рассчитать экономику и будущую прибыль предприятия. Именно для этого и нужны фьючерсы, но сейчас многие используют эти инструменты для инвестиций и спекуляций на бирже, совершенно не учитывая риски, которые могут нести производные инструменты.

Как же правильно использовать фьючерсы частным инвесторам? Если это спекуляции, то нельзя рисковать всем объемом средств на счету, используйте только небольшую часть для торговли одним контрактом, используйте разные инструменты, это позволит разбавить риск резких колебаний цен.

А если вы инвестор, то лучше пользоваться фьючерсами по назначению. Допустим, вы инвестируете в акции Сбербанка и рассчитываете на дивиденды и рост цен в долгосрочной перспективе, тогда вместе с плохими новостями можно было продать фьючерсы на Сбербанк и быть спокойным за свои инвестиции, фьючерс компенсирует убыток. Когда шумиха уляжется, можно закрыть контракт с прибылью и остаться в позиции по акциям.

Удачных инвестиций!”

Преимущества опционов на фьючерс для инвестора

Инвестирование в этот инструмент в сравнении с другими имеет свои плюсы:

- Владелец вправе сам выносить решения о покупке/продаже договоров.

- Риски небольшие, так как потерять можно только доход от премии.

- Отсутствует маржа.

- Этот вид соглашения подразумевает несколько исходов сделки – приобретение, закрытие встречной или обратной сделкой.

Величина премии во фьючерсном опционе

Доход по деривативу зависит от таких условий:

- Разница между базовой стоимостью и ценой, по которой будет исполнено соглашение.

- Волатильность цен на рынке. Если актив подорожает, увеличится и стоимость контракта.

- Сроки завершения сделки. Чем он дальше, тем дороже синтетическая ЦБ. Предполагается, что со временем вероятны существенные изменения стоимости.

Виды фьючерсных контрактов

Фьючерсные контракты бывают двух видов:

- Поставочные. По данному документу осуществляется поставка оговоренного актива: продавец и покупатель договариваются о поставке товара в назначенный срок по сегодняшней цене. Т.е. если Вы купили фьючерс на нефть, Вам реально привезут бочки с нефтью. Кстати, фьючерс на акции также является поставочным контрактом: на рынке FORTS можно купить фьючерсы на акции самых ликвидных компаний (Газпром, Сбербанк, Роснефть и др.).

- Расчетные. Данный вид не предусматривает никаких поставок. В момент истечения срока контракта участники договора осуществляют перерасчет полученных или потерянных средств в виде начисления и списания. К примеру, Вы приобрели n-ное количество фьючерсов на индекс РТС, поскольку предполагаете, что в конце периода обращения договора этот индекс вырастет. По окончании срока Вам просто начислят прибыль, без каких-либо поставок.

Сроком обращения фьючерса называют период, в течение которого мы имеем право этот договор откупить или перепродать. По окончании периода все участники контракта должны исполнить свои обязательства.

Фьючерсной ценой называется цена договора на текущий момент времени. В течение периода обращения контракта она может меняться. При этом не стоит путать фьючерсную стоимость и стоимость актива: это не одно и то же, хотя и прямо зависимые друг от друга понятия.

Фьючерсный контракт. Что это такое?

Итак, что такое фьючерсы? Термин произошел от английского слова future, означающего «будущее». Таким образом подчеркивается тот факт, что контракт заключается на фактическое совершение сделки в будущем.

Суть соглашения в том, что участники сделки приходят к единому мнению о цене товара и одновременно договариваются об отсрочке выплат по контракту. Подобный вид договоров очень удобен каждой из сторон, поскольку страхует от ситуаций, когда какие-то серьезные изменения рыночной ситуации спровоцируют колебания рыночных цен.

Целью такого контракта является попытка уменьшить риски, сохранить запланированную прибыль и получить гарантию поставки товара. Фьючерсный контракт избавляет участника рынка от срочного поиска того, кому продать или у кого купить товар. Гарантом выполнения условий сделки выступает биржа.

Как купить фьючерс

Торговать фьючерсами можно на Срочном рынке Московской биржи. Доступ к данному рынку должен оговариваться вами с брокером при выборе тарифа. Например, в моем проекте «Разгоняем счет с 50 000 до 100 000 рублей» используется тариф «Единый Дневной» брокера Финам. Вы можете выбрать любого брокера: Финам, Тинькофф,Сбербанк, ВТБ, БКС, но прежде нужно открыть брокерский счет.

Выписка из личного моего кабинета, как инвестора через брокера Финам

И он вполне меня устраивает по всем характеристикам, плюс дает возможность торговать и на Срочном рынке фьючерсами, и акциями на Фондовом рынке и иностранными бумагами, и на Валютном рынке.

Условия тарифа «Единый Дневной» для торговли фьючерсами на Срочном рынке

Далеко не все тарифы имеют доступ для торгов к Срочному рынку, а многие тарифы дают возможность брокеру торговать и на фондовом, и на срочном и даже на валютном рынках.

Сами тарифы могут объединять все три площадки, но торговать можете как хотите, можно хоть на одной площадке. Даже брокерский счет будет один и денежные средства вы можете спокойно использовать на всех площадках.

Настройка торгов для работы с фьючерсами собственно ничем не отличается от настройки при торговле акциями. Но обязательно ознакомьтесь с спецификацией выбранных контрактов либо на сайте Московской биржи, либо в терминале Quik.

Некоторые параметры из специфики фьючерсного контракта в терминале для торговли Quik

В эту спецификацию входит достаточно специфичная информация, свойственная только фьючерсным контрактам:

- Тип контракта

- начало обращения

- Последний день обращения

- Дата исполнения

- Гарантийное обеспечение

Для покупки фьючерсного контракта-один из способов будет выставление простой заявки на покупку. В этой заявке мы указываем цену по которой хотим приобрести контракты и количество лотов.

Через простую заявку можно как купить, так и продать фьючерсы

Подать заявку на покупку, указав количество лотов и цену. Конечно писать какое вздумается значение цены и кол-ва лотов нельзя. Это все нужно высчитывать. Я обычно это делаю через свой журнал сделок. Данный журнал позволяет быстро рассчитать то кол-во контрактов, которое вы можете себе позволить по рискам.

Мой журнал сделок для торговли фьючерсами. Без него у вас не будет прибыли

Еще хотела сделать акцент на явном преимуществе фьючерсов перед акциями в гарантийном обеспечении. Этот параметр у каждого фьючерса свой и он позволяет не оплачивать при приобретении фьючерсов всю его стоимость а только ту, которая заложена в цифре гарантийного обеспечения.

Как пример, ГО у фьючерса на акции Сбербанка

Всегда можно посмотреть какой процент составляет это ГО от полной стоимости одного контракта любого фьючерса.

Например, у фьючерса на акции Сбербанка ГО составляет 17% от стоимости контракта

Вернемся к нашему примеру, когда мы приобрели с помощью простой заявки контракт. После ее исполнения в терминале Quik можно будет смотреть цифру в виде вариационной маржи. Эта цифра показывает нам нашу промежуточную прибыль или убыток по нашей сделке.

Выписка из торгового терминала Quik по состоянию вариационной маржи

Хотя мне кажется это не совсем удобно, и я обсчитываю потенциальную прибыль или убыток в журнале сделок.

Часто новичков пугают тем, что у фьючерсов есть дата погашения и им опасно торговать. Так вот, покупать и продавать его можно сколько угодно, лишь бы выдерживал ваш брокерский счет и торговая стратегия. Главное посматривать на дату погашения контракта. И в эти дни не открывать никаких сделок, а те, что открыты, просто стараемся закрыть.

Выписка из программы Quik по данным, касающимся погашения контрактов, которыми я торгую

Давайте дальше разбираться. У каждого фьючерса имеется . И у базового инструмента может быть несколько фьючерсов. Они все имеют разную ликвидность и разную дату исполнения. Помимо этого, все эти фьючерсы отличаются от рыночной стоимости базового.

Сокращенный список базового актива для фьючерсов с расшифровкой

Давайте разберем на примере акций Сбербанка. На данный момент стоимость одной акции на рынке 230 рублей за акцию. Ближайший к погашению контракт имеет стоимость 25265 рублей, но вносить в качестве гарантийного обеспечения всю сумму не надо.

Сейчас цена на графике фьючерса позади цены базового инструмента, но по мере приближения даты погашения, ценовая разница будет уменьшаться

Расчеты цены фьючерса здесь не берем во внимание

Сравнение цены акции Сбербанка и фьючерса на акции Сбербанка

Чем обусловлена такая ценовая разница? Просто в ценах акций цена уже реально заложена внешними факторами, спросом и т.п. А в фьючерсном контракте цена заложена будущими ожиданиями. На данный момент она явно завышена.

Фьючерсный контракт

Фьючерсные контакты (договоры) называют также базовыми активами. Они могут заключаться для торговли:

- акциями компаний;

- облигациями предприятий, а также ценными бумагами, торгующими федеральным займом;

- разными видами валют;

- биржевыми индексами;

- процентными ставками и т. д.

Фьючерсы являются разновидностью финансовых инструментов. К ним проявляют интерес как инвесторы, так и трейдеры (спекулянты).

Любой фьючерсный контракт можно отнести к одной из двух разновидностей:

- расчетным;

- поставочным.

Расчетный фьючерсный контракт

При расчетном контракте поставки товаров не предусматриваются. Предметом договора является лишь стоимость. В обязательном порядке уточняются сумма платежа и дата, когда он выполняется. В том случае, когда данный вид не продается к обговоренной дате, в последний день торгов происходит автоматическое закрытие сделки. На момент закрытия торговой сессии устанавливается рыночная котировка.

Если сумма покупки при продаже будет выше стоимости, сделку признают прибыльной. Если на момент закрытия цена окажется ниже начальной, сделку признается убыточной.

При расчетном фьючерсе стороны осуществляют между собой денежные расчеты. При этом суммой становится разница между ценами: названой контрактом и рыночной ценой существующей во время исполнения. В качестве примера можно назвать исполнение контракта по паре рубль-доллар или индекс Российской товарно-сырьевой биржи (РТС).

Цель операции – защита (хеджирование) риска или прибыль от спекуляции.

Поставочный фьючерс

Во втором случае контракты являются поставочными. Когда срок действия по ним истекает, должна осуществляться поставка товара или выполнена услуга. Товаром могут являться доллары или евро, возможны поставки ценных бумаг. Цену оговаривают во время заключения договора. Если условия продавцом не выполняются в установленный срок, на него биржей накладывается штраф.

Характеристики фьючерсов

Успешная торговля возможна, когда учитываются характеристики фьючерсов, как финансовых инструментов.

Волатильность

Волатильностью называют размахи колебаний цены. Для спекулянтов предпочтительнее торговля активами, имеющими высокую волатильность. За счет этого существует возможность иметь большие прибыли в течение короткого срока.

Однако для такой торговли характерны высокие риски, по этой причине многие трейдеры предпочитают торговлю в более спокойной обстановке.

Ликвидность фьючерсов

Ликвидностью называют уровень спроса на те или иные виды фьючерсов. Оценивается данный показатель на основе числа заявок на покупку-продажу при различных уровнях цен. Инструменты, имеющие высокую ликвидность, позволяют быстрее совершать сделки.

Диверсификация финансовых инструментов

Под диверсификацией понимаются способы защиты своих капиталов от вероятных убытков. С этими целями составляют собственный инвестиционный портфель, в который включаются одновременно различные инструменты. При таком условии убытки одного перекрываются прибылью второго.

Маржа и финансовый результат

Приобретенный фьючерс именуется открытой позицией. Ежедневно в конце торгов, на нее начисляется вариационная моржа, образующаяся из-за разницы между ценами покупки и определившейся в конце торгов (клиринг). В момент исполнения контракта вся сумма, в которую включаются показатели за каждый день, именуется финансовым результатом сделки.

Вариационной маржой называют показатель, применяющийся для определения прибыли сделки. При ее регулярном подсчете существует возможность определить лучшее время для закрытия, обеспечивающее наибольшую прибыль. Существует формула для определения прибыльности:

ВМ = (Pn − Pn-1) × N, где:

- Pn является ценой контракта на конкретный день,

- Pn-1 – котировка, существовавшая в конце предыдущего дня (n-1),

- N – число контрактов.

Заниматься расчетами можно ежедневно. Это позволяет дать оценку динамике, с которой появляются прибыль или убытки, а значит, есть возможность делать прогноз. На основе этого у трейдера появляется возможность принять решение по дальнейшим действиям. Это может быть продажа контракта или открытая позиция.

Торговые стратегии

При торговле фьючерсами используется ряд эффективных торговых стратегий:

| Стратегия | Описание |

| Хедж | Именно этот способ и «породил» фьючерсы. Первыми базовыми активами стала различная сельскохозяйственная продукция. Фермеры, которые не хотели рисковать своей прибылью, заключали соглашения на поставку продукции через определённое время, но по оговоренной сейчас стоимости. Фьючерсы снижают риски при помощи хеджирования реального производства или инвестиционных операций. Этому способствует фиксированная цена выбранного актива |

| Использование падения стоимости | Другой торговой стратегией является получение прибыли на падении. Например, человек владеет акциями Аэрофлота и планирует держать их долгое время для получения дивидендов. Но современная экономическая ситуация может вызвать падение стоимости этих акций. В этом случае можно открыть короткую позицию по фьючерсным контрактам на ценные бумаги Аэрофлота (то есть продать контракт). Если стоимость акций действительно снизится, можно закрыть шорт и получить прибыль. При продаже имеющихся ценных бумаг нивелируется разница от падения. При решении держать акции, можно докупить на заработанные средства ещё ценных бумаг |

| Скальпирование | Большинство спекулянтов используют фьючерсные контракты для скальперских операций. Разработаны специальные стратегии торговли, которые основаны на техническом анализе. Существуют и автоматизированные помощники, которым для торговли не нужно участие человека. Успешность работы спекулянтов обеспечивается большим кредитным плечом и высокой ликвидностью фьючерсов |

| Арбитраж | При арбитражной операции одновременно открываются две противоположные сделки. В дальнейшем убыточная сделка закрывается, а позиции прибыльной наращиваются. Подобная стратегия используется опытными трейдерами. Новички могут остаться в убытке, если события пойдут не по плану |