Что такое сделки и операции репо простыми словами

Содержание:

- Виды сделок РЕПО

- Репо и обратное репо: обзор

- Возобновит ли Центробанк РФ валютные аукционы РЕПО?

- Нюансы и особенности договора

- Существенные условия договора репо

- Суть сделки РЕПО: в чем состоит интерес продавца и покупателя?

- Построение пирамиды РЕПО

- Что такое внебиржевые сделки РЕПО

- Определение и особенности

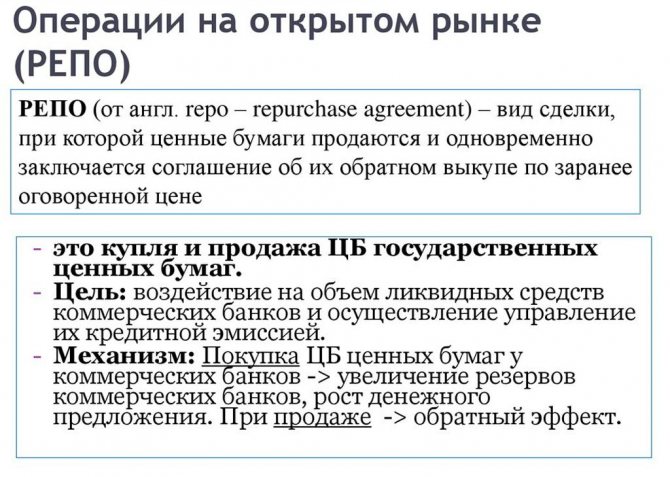

- Понятие и суть сделки РЕПО

- История сделок РЕПО

- Список репозиториев Cydia

Виды сделок РЕПО

Основные виды сделок

- Прямое РЕПО;

- Обратное РЕПО.

Сделками прямого РЕПО называются сделки продажи ценных бумаг кредитору с обязательством обратной покупки заемщиком.

Сделками обратного РЕПО (англ. Reverse repo) называются сделки покупки ценных бумаг заемщиком с обязательством обратной продажи кредитору.

Обратное РЕПО — это то же самое соглашение РЕПО с точки зрения покупателя, а не продавца. Следовательно, продавец, выполняющий транзакцию, назвал бы его «РЕПО», а покупатель в той же транзакции назвал бы его «обратным РЕПО». Таким образом, «РЕПО» и «обратное РЕПО» — это абсолютно одинаковые транзакции, которые описываются с разных точек зрения контрагентами сделки.

Термин «обратное РЕПО и продажа» используется для описания создания короткой позиции по финансовому инструменту, когда покупатель в операции REPO немедленно продает предоставленные продавцом ценные бумаги на бирже. В дату закрытия сделки покупатель приобретает соответствующие ценные бумаги и передает их продавцу, тем самым закрывая короткую позицию.

Виды сделок по сроку существования

- Сделки внутри дня — сделки прямого и обратного РЕПО совершаются в один и тот же день.

- Овернайт (англ. Overnight) — соглашение с датой погашения «на следующий день». Обе части сделки заключаются на спот рынке (первая часть — today, вторая — tomorrow).

- Срочное REPO — срок соглашения превышает один день.

- Действующие REPO — срок исполнения второй части фиксирован, но еще не наступил.

- Открытые REPO — срок погашения не устанавливается.

Срочные и открытые договоры обратного выкупа

Основное различие между срочным и открытым РЕПО заключается в количестве времени между продажей и обратным выкупом ценных бумаг.

REPO, которые имеют определенную дату погашения (обычно следующий день, неделю или месяц), являются срочными соглашениями обратного выкупа. Брокер продает ценные бумаги клиенту с условием, что он выкупит их обратно по более низкой цене в определенный день. Клиент получает право пользования ценными бумагами на срок действия сделки, а брокер получит проценты, указанные как разница между начальной ценой продажи и ценой обратного выкупа. Процентная ставка является фиксированной, и проценты будут выплачены клиентом по истечении срока погашения. Термин «срочное РЕПО» используется для инвестирования денежных средств или ценных бумаг, когда стороны знают, на какой срок заключена сделка.

Соглашение об открытом РЕПО (также известное как РЕПО по требованию) работает так же, как и срочное РЕПО, за исключением того, что брокер соглашается на сделку без заранее установленной даты погашения. Сделка может быть прекращена любой из сторон путем направления уведомления другой стороне. Если открытое РЕПО не прекращается, оно автоматически переносится каждый день. Проценты выплачиваются ежедневно или ежемесячно, а процентная ставка периодически пересматривается в зависимости от рыночной ситуации.

Открытое РЕПО используется для инвестирования денежных средств или финансовых активов, когда стороны не знают срока окончания сделки. Но почти все открытые соглашения закрываются в течение одного-двух лет.

По месту заключения сделки

- Биржевые — сделка заключается на бирже, которая является гарантом соблюдения всех условий сделки.

- Внебиржевые — сделка заключается вне биржи. Параметры сделки определяют сами участники.

- Трехстороннее РЕПО — в сделке участвует третья сторона. Клиринговый агент или банк проводит операции между покупателем и продавцом и защищает интересы каждого из них. Он удерживает ценные бумаги и гарантирует, что продавец получит наличные деньги в начале действия договора, а покупатель переводит денежные средства в пользу продавца и поставляет ценные бумаги по достижении срока погашения.

Контрагенты, участвующие в биржевых сделках РЕПО

На российском рынке все биржевые сделки заключаются на МосБирже. Контрагентами, которые присутствуют на бирже и участвуют в сделках, являются:

Репо и обратное репо: обзор

Соглашение репо (репо или RP) и соглашение обратного репо (RRP) – два ключевых инструмента, используемых многими крупными финансовыми учреждениями, банками и некоторыми предприятиями.Эти краткосрочные соглашения предоставляют возможности временного кредитования, которые помогают финансировать текущие операции.Федеральная резервная система также использует репо и RRP как метод контроля денежной массы.

По сути, репо и обратное репо – это две стороны одной медали, или, скорее, транзакция, отражающая роль каждой из сторон. Репо – это соглашение между сторонами, по которому покупатель соглашается временно приобрести корзину или группу ценных бумаг на определенный период. Покупатель соглашается продать те же активы обратно первоначальному владельцу по несколько более высокой цене, используя RRP.

Части контракта, предусматривающие как обратную, так и обратную покупку, определяются и согласовываются в начале сделки.

Ключевые выводы

- Соглашения РЕПО или РЕПО – это форма краткосрочного заимствования, используемая на денежных рынках, которая включает покупку ценных бумаг с соглашением об их обратной продаже в определенную дату, как правило, по более высокой цене.

- Репо и обратное репо представляют собой одну и ту же транзакцию, но имеют разные названия в зависимости от того, на какой стороне транзакции вы находитесь. Для стороны, первоначально продавшей ценную бумагу (и согласившейся выкупить ее в будущем), это соглашение о обратной покупке (RP). Для стороны, первоначально покупающей ценную бумагу (и согласившейся на продажу в будущем), это соглашение обратного репо (RRP) или обратное репо.

- Хотя это считается ссудой, соглашение об обратной покупке включает продажу актива, который удерживается в качестве обеспечения, пока продавец не выкупит его обратно с премией.

Возобновит ли Центробанк РФ валютные аукционы РЕПО?

Валютные аукционы РЕПО ЦБ

Почему вновь началось падение российской валюты? Какие факторы играют против курса рубля? Возобновит ли ЦБ РФ валютные аукционы РЕПО и поможет ли это рублю?

Written by: global-finances.ru

Август месяц является традиционно тревожным временем для всех, кто следит за судьбой российской валюты.

Тем более, что в 2020г. для этого есть все основания.

Курс рубля к доллару и евро снижается вот уже четвертый месяц подряд, практически вернувшись к минимальным с начала года отметкам.

Происходит это в условиях очередного снижения цен на нефть и глобального роста доллара в ожидании начала процесса повышения процентной ставки ФРС США.

В результате рубль, еще в мае стоивший 50 рублей за одного «американца», на данный момент торгуется вблизи уровней в 65.00 за доллар и 72.00 за евро.

Какие факторы определили падение российской валюты в последние месяцы?

Во-первых, цены на нефть.

Июльское снижение котировок «черного золота» на мировых рынках (почти на 20 процентов) продолжилось и в августе, что в итоге сыграло ключевую роль в давлении на рубль.

Нефть марки Brent, подбиравшаяся в первой половине мая 2020г. к 70 долларам за баррель, на данный момент снова стоит ниже 50 долларов, как и в начале года.

Во-вторых, окончание Центробанком валютного рефинансирования банков, что постепенно усилило давление валютный рынок.

Напомним, что валютные аукционы РЕПО ЦБ были прекращены с 1 июня 2020г.

По подсчетам экономистов из Sberbank CIB, всего подобным образом заемщикам было предоставлено 32,8 млрд. долларов, из них 26 миллиардов – на один год.

В-третьих, пятикратное снижение в текущем году регулятором базовой процентной ставки (с 17 до 11 процентов годовых) также способствовало ослаблению курса национальной валюты.

В-четвертых, сохраняющаяся геополитическая напряженность и продолжение санкционной войны.

Эксперты не исключают, что с целью поддержания курса рубля ЦБ РФ может принять решение о возобновлении валютных годовых аукционов РЕПО.

Данная сделка предусматривает покупку Центробанком у российских кредитных организаций ценных бумаг при условии, что через заранее определенный срок (один год) будет осуществлена их обратная продажа банкам по заранее определенной цене.

Фактически, валютные аукционы РЕПО ЦБ выполняют функцию предоставления банкам краткосрочных займов в иностранной валюте.

Согласно проведенному агентством Bloomberg опросу экономистов, ЦБ РФ может вернуться к практике проведения годовых валютных аукционов РЕПО уже до конца сентября 2020г.

Нюансы и особенности договора

Сделки РЕПО регулируются статьей 454 ГК РФ и законом о РЦБ. Согласно Гражданскому кодексу они представляют собой договор купли-продажи и соответствующим образом рассматриваются в арбитражных судах. Доходом для покупателя служит размер дисконта или сумма разницы между рыночной стоимостью ценных бумаг или других активов и ценой продажи по прямой операции.

В случае, если вторая часть сделки срывается, а покупатель сам реализует активы на рынке, то его доходом считается разница между ценой продажи и уплаченной суммой продавцу по прямой сделке.

На величину дисконта прямо влияют сроки по договору РЕПО. На краткосрочные и среднесрочные сделки ставка обычно фиксированная, для открытых операций используется плавающая ставка процента. За основу при определении процента берется учетная ставка Банка России, применяемая на межбанковском рынке.

В качестве активов в подавляющей массе используются акции, облигации, депозитарные расписки и другие ценные бумаги. РЕПО могут быть как с блокировкой залога, так и без применения данной процедуры.

На рынке междилерских сделок есть операции:

Оформление операций осуществляется в соответствии с положениями Банка России и стандартами биржи.

Существенные условия договора репо

Главными условиями договора являются требования к ценным бумагам:

- вид (например, акции или облигации), а также ценные бумаги, выпущенные в наличной или безналичной формах;

- тип (например, акции «голубых фишек» или второго эшелона);

- количество.

К примеру, по условиям 1 части сделки акции были приобретены за 375 000 руб. (5 000 $ или 145 000 грн.). Во второй части договора предусмотрен выкуп этих ценных бумаг за 412 500 руб. (5 500 $ или 159 500 грн.). В этом случае ставка будет равна 10 % (500/5000*100).

Участники рынка, играющие на понижение, применяют операции депо, обратные сделкам репо: обратная продажа осуществляется по пониженному курсу. В расчете ликвидности необходимо сделать выбор между депо (сделки с использованием заемных ценных бумаг) и репо (сделки с использованием заемных денежных средств). В целом, при спокойной ситуации на рынке операции репо применяются чаще, а депо более актуальны в периоды экономических потрясений: трейдер продает ценные бумаги, чтобы через короткий промежуток времени приобрести их дешевле.

Объект и форма договора

Объектом договора является предмет залога. Это могут быть ценные бумаги следующих видов:

- акции и облигации российских и иностранных эмитентов;

- инвестиционные паи;

- клиринговые сертификаты участия.

Договор составляется в количестве экземпляров, равном количеству участников сделки, по одному экземпляру для каждой стороны.

Субъектный состав

Субъектами договора являются продавец и покупатель. Если одной из сторон договора является физическое лицо, то второй стороной может быть только юридическое лицо, являющееся брокером, дилером, кредитной организацией или профессиональным участником рынка ценных бумаг.

Права и обязанности сторон

Права и обязанности продавца

- Продавец обязуется передать покупателю ценные бумаги, свободные от обязательств перед третьими лицами.

- В случае существенного изменения цены договором может быть предусмотрена выплата компенсационного взноса. Этот пункт актуален для долгосрочных сделок репо или для краткосрочных сделок с ценными бумагами, которые характеризуются высокой волатильностью.

- Если в течение действия договора ценные бумаги, переданные согласно первой части сделки, были конвертированы в другие, то может быть предусмотрена передача покупателю иных ценных бумаг. Однако это условие должно быть зафиксировано в договоре.

Права и обязанности покупателя

- Покупатель обязуется передать продавцу во второй части сделки ценные бумаги, не обремененные обязательствами перед третьими лицами.

- Договор может предусматривать запрет на совершение сделок с предметом договора в течение срока действия. Это ограничение должно быть зафиксировано на счете репо покупателя.

- В случае изменения цены также могут быть предусмотрены компенсационные выплаты продавцу.

- Обязательства по договору могут быть исполнены покупателем досрочно, если данное условие определено договором.

Генеральные соглашения по сделкам репо

Существует генеральное соглашение, содержащее условия, установленные саморегулируемой организацией НФА (Национальной Фондовой Ассоциации) для заключения договоров репо. Данный документ распространяется на весь рынок ценных бумаг.

Генеральное соглашение должно соответствовать Примерным условиям, которые являются обязательными:

- Порядок заключения договоров репо.

- Существенные условия договора.

- Порядок исполнения обязательств.

- Правовой статус контрагентов.

- Механизм разрешения споров по договору.

- Проведение верхней и нижней переоценки.

Из международных соглашений по операциям репо следует отметить следующие:

- General Master Repurchase Agreement;

- Global Master Repurchase Agreement.

Исполнение договора репо

Надлежащее исполнение условий договора происходит в момент получения покупателем, определенным во второй части договора, ценных бумаг в документарной форме или в момент зачисления на счет депо либо внесения записи в реестр владельцев ценных бумаг.

Обязательства могут быть выполнены путем проведения взаимозачета, а также при помощи уполномоченных лиц (брокера, депозитария или клиринговой организации).

Законодательство предусматривает возможность досрочного исполнения договора в случае наступления форс-мажорных обстоятельств либо неисполнения или ненадлежащего исполнения обязательств одной из сторон перед другой стороной или третьими лицами.

Суть сделки РЕПО: в чем состоит интерес продавца и покупателя?

Чтобы понять головной смысл РЕПО в инвестиционной деятельности, важно указать, что сделка подразделяется на два составных блока. В отношении первого подразумевается то, что акции, облигации и векселя реализуются в пользу покупателя

Другой указывает обязательность последующего выкупа представленных в качестве залога активов (о чем уже было сказано выше). То есть продавец, проводя первую часть сделки РЕПО, выступает в качестве покупателя в отношении второго блоки операции, и наоборот. Стоимость обратной покупки высоколиквидных активов в значительной степени разнится от начальных стоимостных критериев. Разница между этими двумя значениями и является доходом по операции РЕПО.

Важно указать и на следующий нюанс сделок РЕПО: возложенные обязательства по безотлагательному исполнению сделки в ее второй части появляются лишь тогда, когда без нарушений были исполнены обязательства, касающиеся первой части. Смысловая нагрузка указанных выше операций аналогична выдаче займа (средства во временное пользование покупатель предоставляет продавцу)

Обеспеченность кредита осуществляется теми бумагами, обязательства по приобретению которых возникают при заключении соглашения. В практической деятельности сделки РЕПО проводят либо для кредитования лица в краткосрочной перспективе, либо же для использования с целью извлечения прибыли активов. Желание сторон, представленных внутри финансовой сферы, принимать участие в подобных операциях, обусловлено двумя основными причинами:

Смысловая нагрузка указанных выше операций аналогична выдаче займа (средства во временное пользование покупатель предоставляет продавцу). Обеспеченность кредита осуществляется теми бумагами, обязательства по приобретению которых возникают при заключении соглашения. В практической деятельности сделки РЕПО проводят либо для кредитования лица в краткосрочной перспективе, либо же для использования с целью извлечения прибыли активов. Желание сторон, представленных внутри финансовой сферы, принимать участие в подобных операциях, обусловлено двумя основными причинами:

- высокой надежностью сделок (связано это с достойной ликвидностью залогового актива);

- простотой осуществления операций с технической точки зрения.

Продавец получает средства во временное пользование по невысокой процентной ставке. Если в указанные сроки он не сможет выкупить заложенные акции, то эти юридические документы, указывающие на наличие имущественных прав, покупатель имеет право использовать по своему усмотрению. Найти для них покупателя проще, чем на активы, находящиеся в качестве залога банков и иных финансовых институтов.

Вывод: сделки РЕПО – это один из самых удобных и наименее рискованных механизмов кредитования с предоставлением залога. Данные факторы в своей совокупности делают процентную ставку минимальной. Проводятся операции между ЦБ и коммерческими банками. Возможно участие в операциях частных финансовых структур, производственных корпораций и т.д. В качестве залоговых активов используются ценные бумаги как государственные, так и корпоративные.

Построение пирамиды РЕПО

Некоторые инвесторы для получения дохода используют стратегию «построение пирамиды РЕПО». Как это происходит?

- Заключается первая сделка: игрок на рынке РЕПО закладывает свои ценные бумаги

- Заключается вторая сделка: на полученные средства приобретаются новые ценные бумаги

- Заключается третья сделка: эти бумаги закладываются, на полученные средства вновь приобретаются активы и т.д.

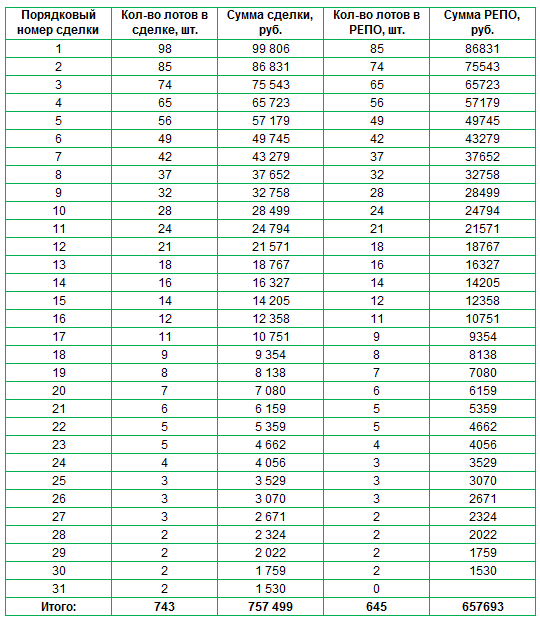

Суть пирамиды РЕПО заключается в следующем: имея первоначальный капитал на покупку одного портфеля ценных бумаг, игрок рынка, заключая сделки РЕПО за счет заемных средств, становится обладателем обширного пакета акций или облигаций. Подобные пирамиды могут состоять из множества ступеней, наращивая заимствованную сумму в несколько раз (возможно нарастить кредит со 100 000 до примерно 750 000 рублей) — вплоть до момента, когда получаемый кредит будет равен минимальной сумме сделки.

Как видно, на каждом этапе сумма денежных средств на покупку ценных бумаг будет ниже предыдущей. Главная задача игрока при построении пирамиды РЕПО состоит в получении займа под меньший процент, чем купонный доход от ценных бумаг (купонный доход обычно перечисляется продавцу облигаций). Скажем, ставка по сделке РЕПО 5.5%, а купонная доходность облигаций 6%. Тогда пирамида будет приносить доход продавцу облигаций, однако их цена может сильно упасть…

В 2015 г финансовая группа «Открытие» благодаря построению пирамиды РЕПО стала обладательницей 74% выпуска еврооблигаций «Россия 2030». Холдинг скупал ценные бумаги на фондовом рынке, затем заключал по ним сделку РЕПО с Центральным Банком РФ с дисконтом 2%. На полученные средства совершал дальнейшее приобретение еврооблигаций. Операции проводились, пока в свободном доступе не осталось ценных бумаг «Россия 2030». Холдинг получил хорошую прибыль на разнице ставок.

Однако стоит понимать, что чем больше ступеней содержит «пирамида», тем большему риску она подвергается. Любые, даже незначительные колебания котировок могут в этом случае привести к финансовым потерям:

ОФБУ «Кутузов» под управлением Юниаструм-банка получал ощутимый доход за счет заключения сделок РЕПО и построения пирамиды. Основную часть портфеля составляли корпоративные облигации и государственные ценные бумаги. «Кутузов» относился к фондам с низким риском. За счет эффекта «финансового рычага» за 2006 год доходность фонда составила 24%. В 2008 г. с наступлением кризиса ликвидность российских ценных бумаг снизилась, котировки резко упали. Инвесторы фонда «Кутузов» лишились почти 90% вложенных средств. Активы фонда упали с 1,66 млрд. до 507 млн за 1 день.

Еще одна ситуация, в которой серьезно пострадал один банк:

Осенью 2012 года сделки РЕПО, заключённые банком «Ренессанс Капитал», достигали величины в два миллиарда долларов США. Однако в октябре акции нескольких крупных клиентов, на которых в сумме приходилось ¾ объёма сделок, упали на 5,5-6%. Возникла ситуация, именуемая маржин-коллом, когда контрагенту требуется увеличить обеспечение по кредиту, иначе он будет вынужден отказаться от выкупа своих обесценившихся акций и допустить их продажу по невысоким и убыточным рыночным ценам. В результате этого величина совокупных потерь банка превысила 200 млн. долларов.

Что такое внебиржевые сделки РЕПО

Это операции, проводимые в обход биржи, напрямую. Здесь ответственность за исполнение требований договора лежит на самих участниках. Координатор на внебиржевом рынке участие в этом не принимает, в отличие от биржи, которая контролирует выполнение обязательств.

В чем смысл

Оформление внебиржевых операций РЕПО подобно кредиту под залог финансовых инструментов. За определенную плату трейдер может быстро взять нужную сумму за счет своих ценных бумаг.

В чем выгода

Доступность и быстрота получения денег. Не нужно собирать справки, подтверждающие платежеспособность. Заключить договор РЕПО есть возможность у каждого, кто владеет активами.

Для покупателя преимущество в том, что активы находятся у него не в залоге, а во владении.

Механизм совершения сделки ОТС-РЕПО

Первый раздел операции. Продавец реализует брокеру активы. В цене учитывается начальный дисконт, и на брокерский счет переводятся деньги.

Второй раздел операции. Через оговоренное время продавец выкупает активы обратно. В цене учитывается ставка и срок РЕПО.

Пролонгация и досрочное исполнение

Пролонгация операции ОТС-РЕПО подразумевает оформление новой сделки по инициативе продавца, также засчитываются обязательства по обеим операциям в программе. Пролонгация может быть сколько угодно раз, если после закрытия первой части новой операции суммы на брокерском счете будет хватать для второй части.

Основные условия

Операции могут проводиться, если сумма первой части больше или равна 400 тыс. рублей. Продавец может установить любой период проведения сделки в рамках от 7 до 105 календарных дней.

Тот, кто дает взаймы, не проходит стандартные процедуры кредитования. А тот, кто заимствует деньги под залог активов, не может воспользоваться доходностью по ценным бумагам.

Определение и особенности

Подробной расшифровки аббревиатуры РЕПО не существует! Это общепринятое сокращение, которое нельзя разобрать на составляющие. А вот первоначальное английское значение найти можно – оно расшифровывается или читается как repurchase agreement, то есть соглашение о выкупе.

Давайте обсуждать, что это простыми словами – договор РЕПО. Это популярный инструмент работы на фондовом рынке, предназначенный для грамотного инвестирования. Иными словами, – это соглашение между двумя сторонами, в качестве предмета сделки выступает определенная материальная ценность – допустима работа с акциями, облигациями, ценными бумагами.

Разбираясь в вопросе, что это такое РЕПО простыми словами, нужно понять – в сделку между продавцом и покупателем (инвестором) включены две составляющие. Давайте рассмотрим обе части операции:

- На первом этапе покупатель становится владельцем актива на определенных установленных условиях;

- На втором этапе продавец выкупает предмет сделки обратно через небольшой срок, который был решен заранее.

Объясним, что это валютный рынок московской биржи в другой статье.

Здесь пора объяснить, что это – ставка РЕПО. Ставка представляет собой величину положительную или отрицательную, исчисляется только в процентах. Используется как инструмент расчета стоимости, применяется на втором этапе сделки.

Здесь пора объяснить, что это – ставка РЕПО. Ставка представляет собой величину положительную или отрицательную, исчисляется только в процентах. Используется как инструмент расчета стоимости, применяется на втором этапе сделки.

Надеемся, вам стало понятно, что это такое – счет РЕПО простыми словами. Пора обсудить некоторые детали, которые характерны исключительно для этого финансового инвестиционного инструмента. Полезно знать определение — фондовая биржа это…прочтите в другой статье.

Специальная сделка базируется на трех принципах:

- Срочность. Возврат материальных ценностей оговаривается при заключении сделки – существуют определенные ограничения по времени. Если дата установлена не была, то срок определяется автоматически и составляет год с момента заключения договора.

- Возвратность. Все проданные МЦ возвращаются продавцу в оговоренные сроки без исключений;

- Платность. Заключенная между сторонами договоренность предполагает возможность получить определенную прибыль – это выплачиваемые проценты или дисконт по отношению к рыночной стоимости.

Какими преимуществами обладают операции РЕПО? Рассмотрим основные моменты:

- Низкий процент на право пользования денежными средствами (по сравнению с обычным кредитованием);

- По согласованию сторон сделка длится строго определенное время и имеет четкий алгоритм завершения;

- Покупатель может распоряжаться полученными в рамках договора материальными ценностями по своему усмотрению и извлекать выгоду из движения средств;

- Подтверждение платежеспособности не требуется, достаточно простейшего договора между сторонами;

- Текущая операция по Законодательству РФ не облагается налогом на добавочную стоимость.

Что это такое – сделка РЕПО простыми словами мы разобрались, пора поговорить о возможных видах и вариантах.

Понятие и суть сделки РЕПО

Из определения следуют две части договора:

- Продавец передает за денежное вознаграждение в собственность ценные бумаги покупателю. Для этой части используют термин “спот”.

- Покупатель через установленный в договоре срок возвращает ценные бумаги в собственность продавца также за денежное вознаграждение. Эту часть называют форвард.

Выгода продавца в данной операции в том, что он получает деньги, в которых нуждается, быстро и без лишней бумажной волокиты. Выгода покупателя в том, что он зарабатывает на такой сделке определенный процент (разница между ценой продажи и покупки).

Где чаще всего используются операции обратного выкупа:

- Для поддержания ликвидности коммерческих банков Центробанк проводит аукционы РЕПО. Соответственно, участниками операции становятся коммерческий банк и ЦБ РФ.

- В межбанковских операциях, когда банку необходимы денежные средства и он их получает, продав имеющиеся ценные бумаги другому банку.

- В биржевой торговле. Пример: инвестор хочет заработать на падении акций и открывает короткую позицию (short). В этом случае он заключает сделку РЕПО с брокером и берет у него в долг акции, которые продает по определенной цене с расчетом, что котировка в будущем упадет. Если прогноз сбылся, то инвестор покупает те же акции, но по более низкой цене, и возвращает их брокеру. Разницу кладет в карман.

Если в договоре участвует физическое лицо, то другой стороной обязательно должны быть брокер, дилер, кредитная или клиринговая организация, депозитарий, управляющая компания.

В начале статьи я упомянула, что не всегда клиенты в курсе, что участвуют в сделках обратного выкупа. Речь идет об овернайте – операции на одну ночь. Суть ее в том, что брокер может воспользоваться ценными бумагами на счете инвестора, чтобы передать их в долг другому инвестору, например, тому, кто хочет открыть позицию short. Через день он выкупает их обратно и возвращает клиенту с небольшой доходностью.

Почему клиент может не знать о том, что его ценные бумаги передали другому инвестору и какие риски несет такая ситуация, мы поговорим в отдельном разделе статьи.

РЕПО можно представить как краткосрочный заем под залог ценных бумаг. Но у этой операции есть отличительные черты:

- С юридической стороны договор РЕПО является договором купли-продажи, а не договором займа. И регулируется соответствующими статьями .

- В отличие от кредита, предмет залога (ценные бумаги) переходит в собственность покупателя. В случае нарушения обязательства по обратному выкупу он может делать с бумагами все что угодно.

- Сделки обратного выкупа реализуются на принципах платности, возвратности и срочности.

- В большинстве случаев операции носят краткосрочный характер (от 1 дня до 1 года).

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Активы, которые допускаются к участию в сделке РЕПО, перечислены в Федеральном законе “О рынке ценных бумаг”:

- ценные бумаги российского эмитента (акции, облигации);

- паи ПИФа;

- клиринговые сертификаты участия;

- ценные бумаги иностранного эмитента (акции, облигации);

- паи и акции иностранного инвестиционного фонда;

- депозитарные расписки.

Условиями договора должны быть предусмотрены:

- Наименование эмитента (для акций, облигаций и депозитарных расписок), а также вид и количество ценных бумаг. Для паев – наименование ПИФа.

- Требования к передаваемым ценным бумагам.

- Цена передачи активов по 1-й и 2-й частям сделки или порядок ее установления.

- Срок уплаты цены по 1-й и 2-й частям сделки, а также срок исполнения обязательств.

История сделок РЕПО

Члены комитета ФРС США

Члены комитета ФРС США

Первые сделки РЕПО стали заключаться в США в 1917 году. В связи с военным временем правительство подняло налоги, сделав обычное кредитование не привлекательным. Организатором сделок выступал Федеральный резерв США. Этот механизм использовался для кредитования других банков Америки. Но участники финансового рынка быстро оценили преимущества, которые давали сделки РЕПО перед обычными кредитами, и сделки РЕПО стали заключаться между всеми участниками рынка.

Сделки РЕПО продолжали развиваться и достигли своего расцвета к 1925 году. Затем биржевой крах и последовавшая за ним «Великая депрессия» привели к прекращению сделок на финансовых рынках. Возрождение этого вида финансовой деятельности началось в 1950 году. Окончательное развитие произошло в 90-х годах 20-го века. Стали появляться компьютеры, появился интернет и биржевая торговля стала использовать новые компьютерные технологии.

Некоторые недобросовестные банки использовали REPO для организации финансовых пирамид. На имеющуюся сумму денег покупались ценные бумаги. Они отдавались в залог под новую сумму денег. Операция повторялась много раз. В результате банк получал высокий доход, но его риски многократно возрастали.

Другим видом недобросовестного использования REPO может служить пример с банкротством банка Lehman Brothers. За счет использования механизма РЕПО банк снижал уровень кредиторской задолженности и это позволяло ему иметь более высокие кредитные рейтинги, чем аналогичные банки. Банкротство Lehman Brothers привело к кризису 2008 года, когда банкротство одного крупного банка потянуло за собой цепочку банкротств других банков и предприятий.

Кризис выявил проблемы с рынком REPO в целом. Федеральная резервная система выделила по меньшей мере три проблемные области:

- Зависимость рынка трехстороннего РЕПО от внутридневного кредита, предоставляемого клиринговыми банками;

- Отсутствие эффективных планов по ликвидации залогового обеспечения в случае дефолта дилера;

- Нехватка жизнеспособных методов управления рисками.

Начиная с конца 2008 года, ФРС и другие регуляторы установили новые правила для решения этих и других проблем. Одним из последствий этих правил было усиление давления на банки с целью сохранения их наиболее безопасных активов, таких как казначейские облигации, чтобы у них появился стимул не давать их в долг через соглашения РЕПО.

По данным Bloomberg, влияние этих правил было значительным: вплоть до конца 2008 года оценочная стоимость глобальных ценных бумаг, предоставленных таким образом, составляла около 4 трлн. долларов. Однако с тех пор эта цифра приблизилась к 2 триллионам долларов. Кроме того, ФРС все чаще заключает соглашения о выкупе (или обратном выкупе) в качестве средства компенсации временных колебаний в банковских резервах.

В июле 2011 года среди западных финансистов возникли опасения, что кризис потолка долга США может привести к дефолту. Дефолт вызвал бы кризис на рынке REPO. Это было связано с тем, что ценные бумаги Казначейства США являются наиболее часто используемым обеспечением на рынке REPO, а дефолт снизил бы стоимость казначейских обязательств. В этом случае заемщикам РЕПО пришлось бы размещать гораздо больше залогового обеспечения для получения необходимых средств.

Список репозиториев Cydia

Теперь вы знаете, как добавлять репозитории, и вам, должно быть, интересно, какие добавить. Мы составили для вас список из самых лучших и надёжных.

Репозиторий Ryan Petrich

Райан Петрик – один из самых влиятельных джейлбрейк-разработчиков. Время от времени он публикует бета-обновления в своём репозитории. Чтобы его добавить, используйте следующую ссылку:

http://rpetri.ch/repo/

CP Digital Darkroom

https://repo.cpdigitaldarkroom.com/

CydiaGeek

CydiaGeek уже несколько лет создаёт твики, которые меняют внешний вид и работу системы iOS, часто он публикует их в своём репозитории ещё до того, как они появляются в BigBoss. Ссылка:

http://cydiageek.yourepo.com/

LaughingQuoll

LaughingQuoll заработав свою репутацию, разработав множество популярных твиков. Многие его проекты первым делом появляются в его репозитории. Ссылка:

http://repo.laughingquoll.net/

JunesiPhone

Если вы любите менять темы, то обязательно загляните в репозиторий JunesiPhone. Там есть десятки твиков и дополнений, позволяющих персонализировать своё устройство по полной. Ссылка:

http://junesiphone.com/supersecret/

FESTIVAL Development

https://festival.ml/repo/

NullPixel

NullPixel публикует интересные твики и утилиты, которые ещё даже не появились в BigBoss. Ссылка:

http://repo.nullpixel.uk

Ca13ra1

Раньше Ca13ra1 часто выпускал твики, но теперь занимается более серьёзными вещами. Однако его репозиторий продолжает жить, и там всё ещё появляются различные джейлбрейк-твики. Ссылка:

http://ca13ra1.github.io/repo/

Sticktron’s Lab

Sticktron тоже стал редко выпускать твики, но в его репозитории есть несколько интересных дополнений, которые поддерживаются версиями системы с iOS 6 по iOS 10. Ссылка:

http://repo.sticktron.net/

Rob311

Rob311 – ещё один разработчик, от которого не дождёшься новых твиков. В его репозитории всё же изредка появляются различные твики, включая базовые улучшения iOS и дополнения для приложения Activator. Ссылка:

http://cydia.rob311.com/repo/