Как получить налоговый вычет по иис онлайн

Содержание:

Какие документы нужны

Перед отправкой документов в налоговую инспекцию вам нужно подготовить такие бумаги:

- договор с брокером об открытии ИИС (дают при открытии счёта в офисе или присылают на электронную почту, если ИИС открывался через интернет);

- справка 2-НДФЛ за прошлый год (можно спросить в бухгалтерии на работе);

- платёжные поручения или приходно-кассовые ордера, подтверждающие отправку денег на ИИС (их можно скачать в интернет-банке, если через него отправляли деньги).

Подойдут цифровые копии этих документов — например, фотографии или изображения в формате pdf, которые можно переслать в электронном виде.

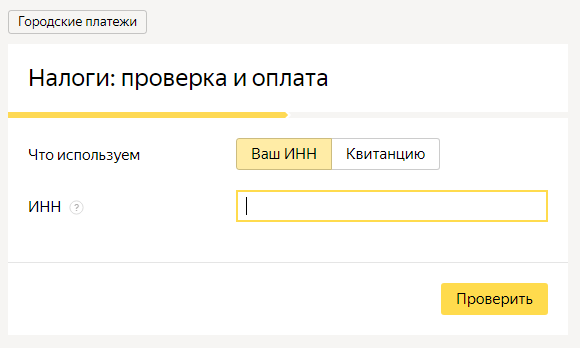

Как получить доступ в личный кабинет на сайте налоговой инспекции

Получить пароль можно одним из таких способов:

- при посещении любой налоговой инспекции (возьмите ИНН и паспорт);

- использовать логин и пароль от сервиса «Госуслуги» (можно получить на Почте России или в МФЦ);

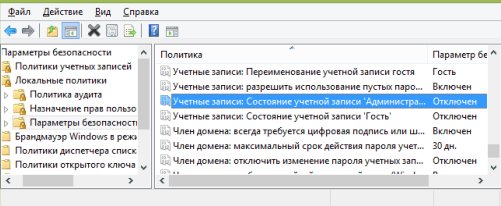

Ещё вам понадобится простая электронная подпись (ЭП), которой вы будете подписывать документы, отправляемые в инспекцию. Это пароль, который вы сами задаёте. Чтобы создать ЭП, нужно зайти в свой профиль, который доступен при клике на своё имя на главной странице. Затем выбрать вкладку «Получить ЭП». Она регистрируется в течение суток. После этого вы сможете отправлять документы через сайт налоговой, указывая пароль к сертификату ЭП вместо своей подписи.

Как подать декларацию через личный кабинет на сайте налоговой инспекции

Для этого выберите раздел «Жизненные ситуации» и нажмите на «Подать декларацию 3-НДФЛ». Затем возможны два варианта:

- заполнить декларацию онлайн.

Вот как заполнять декларацию онлайн:

- Выберите налоговую инспекцию, куда будет отправлена декларация — она должна располагаться по месту вашей регистрации.

- Укажите год, за который подаётся декларация. Сейчас можно подать за 2019, 2018 или 2017 год.

Добавьте источник дохода. Им может быть организация, в которой вы работаете, статус индивидуального предпринимателя, физическое лицо или иной источник. Чаще всего нужно указать официальное название компании, в которой вы работаете. Оно написано в справке 2-НДФЛ. Из неё перепишите ИНН, КПП, код по ОКТМО и доходы, которые вам начисляли каждый месяц, итоговые суммы дохода и удержанного налога.

Укажите вычеты, которые хотели бы получить. Если у вас ИИС, то нужно поставить «галочку» напротив «Инвестиционные налоговые вычеты». Дальше надо записать сумму, на которую пополнили ИИС в прошлом году.

Прикрепите электронные формы документов, которые указаны выше.

Введите пароль к сертификату электронной подписи и отправьте декларацию с документами в налоговую службу.

Можно тут же заполнить документы на возврат денег на ваш банковский счёт. Для этого нужно указать БИК банка, его полное название и номер самого счёта. Затем подписать заявление ключом к электронной подписи.

Если забыли прикрепить какие-то документы, то вернитесь в раздел «Подать декларацию 3-НДФЛ», нажимайте на номер декларации и добавляйте документы.

Как ещё можно подать декларацию

3-НДФЛ и подтверждающие документы можно передать в налоговую инспекцию по месту жительства лично или отправив письмом по почте (лучше заказным с описью вложения, чтобы было доказательство, что отправили).

Что делать, если не хотите сами этим заниматься

Существуют компании, которые готовы помочь заполнить налоговую декларацию и передать её в налоговую инспекцию. Стоимость услуг составляет от 499 ₽. От вас требуется только собрать пакет документов.

Кто может заполнить и отправить декларацию

| Сервис | Стоимость |

| 1 699 ₽ | |

| 499–3600 ₽ | |

| 690–2900 ₽ | |

| 1 400 ₽ |

Когда поступят деньги

Примерно через четыре месяца. По закону у налоговой инспекции будет три месяца на проверку документов и месяц на отправку денег. Если вы не приложили нужные документы, то рассмотрение заявления приостановят и время проверки может увеличиться.

Два вида вычетов по ИИС

Сколько вычетов можно получить по ИИС? При открытии индивидуального инвестиционного счета вам доступен только один (!) из двух существующих налоговых вычетов:

- Вычет по внесенным взносам.

- Вычет по полученной прибыли.

Подробно расскажем о каждом.

- Вычет по взносам на ИИС. В этом случае вы можете каждый год получать налоговый вычет, размер которого составляет 13 % от суммы денежных средств, положенных на ИИС (пп. 2 п. 1 ст. 219.1 Налогового кодекса РФ). Однако установлен фиксированный предел в 52 тыс. рублей. Больше этой суммы вы получить не сможете. Следовательно, даже если вы внесете на счет максимально допустимую сумму в 1 млн рублей, то получите не больше 52 тыс. руб. Кроме того, размер вычета, которым вы можете воспользоваться, не должен превышать сумму уплаченного налога на доходы по ставке 13 % за этот же период.

Пример: Иванов О. Р. зарабатывает более 1 млн рублей ежегодно. В 2019 году он открыл ИИС и внес на него 700 тыс. руб. В 2020 году он подаст документацию в ФНС и получит вычет в размере 52 тыс. руб. В том же 2020 году он вновь внесет деньги на счет в сумме 700 тыс. руб., и в 2021 обратится в ФНС за вычетом в 52 тыс. руб. за предыдущий год.

Пример: Петров И. О. зарабатывает 300 тыс. руб. в год (сумма уплаченного налога на доходы составила 39 тыс. руб.). В 2019 году он открыл ИИС и положил туда 600 тыс. руб. В 2020 году он будет вправе подать документацию в ФНС и получить вычет в размере уплаченного в 2019 году налога в 39 тыс. руб. Поскольку остаток вычета перенести будет нельзя, он сгорит.

- Вычет по полученной прибыли. Если вы отдали предпочтение этому варианту (пп. 3 п. 1 ст. 219.1 Налогового кодекса РФ), то вправе освободить все доходы, полученные на ИИС, от налога на прибыль (13 % от полученной прибыли).

Пример: в 2018 году Малышева Р. Р. завела индивидуальный инвестиционный счет и приобрела ценные бумаги стоимостью 50 тыс. рублей. Через три года она продаст их по 100 тыс. руб. за единицу. С полученной прибыли (разница между ценой акций при продаже и покупке) ей нужно будет уплатить налог по ставке 13 %. Вместе с тем Малышева Р. Р. сможет получить налоговый вычет по полученному доходу. В этом случае она будет освобождена от уплаты налога в размере 13 % от полученной прибыли.

Как определиться с типом вычета? Однозначно ответить на этот вопрос сложно. Но надо учесть следующие моменты.

Если вы работаете неофициально, то не вправе претендовать на вычет по взносам. Остается один вариант — вычет по полученной прибыли.

Как правило, вычет по взносам — более выгодное решение. Вычет по прибыли дает большую выгоду лишь в том случае, если по ИИС вы получаете доход свыше размера инвестированных средств, но это редкое явление (если брать период, равный 3 годам). Вычет по взносам удобнее еще и потому, что о нем вы можете заявить уже на следующий год после того, как положили средства на счет, а не ждать 3 года.

Если вы не знаете, какой тип налогового вычета выбрать, то можете решить этот вопрос уже после закрытия инвестиционного счета (то есть через 3 года). Поскольку вычет может быть получен за 3 предшествующих года, у вас есть право выбрать один из двух вариантов: или по взносам, или по прибыли. Но надо сказать, что отложенный выбор вычета по взносам связан с определенными финансовыми потерями, поскольку за 3 года обязательно пройдет инфляция.

Пример: в 2017 году Дмитриева Р. Р. открыла ИИС и положила на счет 400 тыс. рублей. В 2018 положила еще 200 тысяч рублей, в 2019 году — еще столько же. Закрывая ИИС в 2020 году, она выберет, какой из двух типов счета будет наиболее выгодным для нее. Если размер полученного дохода превысит сумму взносов за 3 года (800 тыс. руб.), то удобнее для нее будет вычет по полученной прибыли. Если же прибыль не превысит этот показатель, лучшим решением станет вычет по внесенным финансовым средствам.

Выбирать оптимальный вид налогового вычета на ИИС вы можете неограниченное количество времени. Но если вы хотя бы раз получали вычет по взносам, то впоследствии можете пользоваться только им. Если же вы еще не получали никакой вычет, то можете решить, какой именно выбрать.

Но надо учитывать, что получить вычет по взносам вы можете лишь за 3 предшествующих года. К примеру, получить вычет в 2020 году можно за 2017, 2018, 2019 годы. В 2021 году заявить о вычете за 2017 год уже невозможно.

При закрытии ИИС ранее чем через 3 года с момента заключения договора и уже после получения налогового вычета вы должны будете вернуть полученный вычет (поскольку информация о закрытии счета передается в ФНС). Если вы не заявляли о налоговом вычете, то закрыть ИИС сможете без каких бы то ни было последствий.

Какие документы необходимо предоставить для компенсации по взносам

Рассмотрим подробнее список документов, необходимых для получения налогового вычета по взносам.

Список обязательных к предоставлению документов

Документ №1. В обязательном порядке предоставляется декларационный бланк по форме 3-НДФЛ, с заполненными графами. Сведения в него вносятся из документов, перечисляющихся в этом же списке ниже

Хотим обратить ваше внимание, что декларация 3-НДФЛ является самым важным документом среди всех остальных, требуемых к подаче

Несмотря на то, что заполнить ее довольно просто с помощью упомянутой нами ранее программы, подготовленной для пользователей Федеральной налоговой службой, ошибку все же можно допустить при заполнении сведений. Внеся неверные данные, вы рискуете получить от налоговой службы солидные денежные штрафы, которые специалисты службы вправе применить к налогоплательщикам, если они сочтут, что представленные на проверку сведения являются заведомо ложными.

Так выглядит бланк по форме «3-НДФЛ»

Документ №2. Обязательно внимательно отнеситесь к составлению заявления на получение вычета. Его форма унифицирована. В составлении этой бумаги также нет ничего сверхъестественно сложного, однако допустить ошибку просто ввиду обыденной человеческой невнимательности. Будьте осторожны, так как, даже без вменения штрафных санкций, наказанием станет уже то, что документ придется заново переписывать и вновь ждать возможности для его подачи на проверку. Это потеря не только дополнительного времени, но и нервов.

Документ №3. Третий документ, необходимый к предоставлению в налоговую инспекцию – это справка по форме 2-НДФЛ. Ее выдает бухгалтерский отдел компании, в которой вы трудоустроены. Если в год, за который вы получаете денежные средства, вы работали у нескольких разных компаний, придется посетить каждого работодателя и получить у него искомую справку, это требование определено законодательно, так как каждый налоговый агент отражает суммы переведенных за конкретного сотрудника налогов только с момента его поступления на работу. У других компаний, где человек трудился ранее, данные не запрашиваются.

Внутри справки 2-НДФЛ содержатся следующие сведения:

- перечислен доход, поступивший к сотруднику в виде заработной платы, а также премиальных и иного характера выплат;

- описаны количества исчисленного, удержанного и переведенного в казну с этих доходов сотрудника налогового сбора подоходной направленности;

- указаны все представляющиеся ему работодателем налоговые вычеты.

Справка 2-НДФЛ

Документ №4. Следующим необходимым документом является договор с брокером или управляющей компанией, заключенный для осуществления обслуживания счета или соответственно управления бумагами, имеющими ценность, который и послужил юридическим основанием для открытия индивидуального инвестиционного счета. Эта бумага появляется у владельца ИИС в день его открытия, но если вы ее случайно потеряли, обратитесь ко второй стороне договора и попросите ксерокопию счета, согласно букве закона, вы имеете на это полное право.

Документ №5. Также обязательно представить на проверку документ платежной направленности, подтверждающий, что средства на индивидуальный инвестиционный счет, находящийся на ведении брокерской компании или доверительном управлении со стороны управляющего, были успешно переведены. Это нужно в том случае, если имело место быть перемещение денежных средств на ИИС с иного источника – счета, который также находился на внутреннем учете, и был открыт плательщиком налогов ранее.

Подтверждающими документами могут выступать, например:

- поручения на перевод финансов;

- отчетностью о перемещении денег по счетам гражданина.

Как стать обладателем счета

Договор доверительного управления – основа работы со счетом, так как именно в таком формате клиент начинает инвестировать. Первый этап заключается исключительно в оффлайн-операциях, общая продолжительность которых не займет много времени – от получаса до 2 часов, причем большая часть его уйдет на консультации и разъяснения брокера, представителя банка или УК. Клиент получит подробную информацию, как работать со счетом, какие бонусы его ожидают, что потребуется для совершения операций, контроля прибыли и взаимодействия с брокером.

Для заключения договора достаточно паспорта. Данные ИНН знать необязательно, но желательно иметь при себе идентификационный номер, выписав его на отдельном листе бумаги.

При себе нужно иметь флешку, так как брокер предоставит новому клиенту запись с ключом электронной цифровой подписи. Использование ЭЦП значительно упрощает контакты с брокером и избавляет от необходимости дублировать поручения в письменном виде посредством Почты России.

Кроме того, от клиента могут запросить данные счета в банке.

При заключении соглашения предоставляют пакет сведений

Потенциальный клиент должен быть готов предоставить сведения:

- Анкетные данные нового клиента – опросник он заполняет и оставляет у брокера/сотрудника управляющей компании.

- Подписываются два экземпляра заявлений на предоставление обслуживания счета с открытием ИИС. В тексте также указывается, что клиент знаком с правилами ведения электронного документооборота.

- Подписываются документы, связанные с получением электронной подписи.

- На завершающем этапе выдают инструкцию, как перевести средства на ИИС.

Следует помнить о комиссиях, которые действуют между банками, так как основной формой его пополнения является безналичный расчет. Полезно заранее узнать, в каком банке обслуживается компания, чтобы по возможности избежать лишних затрат.

Пополнять счет можно только в национальной валюте

На втором этапе работа с договором по обслуживанию ИИС переходит в Интернет-пространство.

В момент подписания вышеуказанных документов на электронную почту высылается информация для активации подписи и входа в область операций, чтобы клиент мог непосредственно со счета оплатить стоимость выбранных им активов. Параллельно с брокерским для клиента компании автоматически откроется торговый счет, и им также можно пользоваться, но без предоставления льгот.

Если клиент находится в населенном пункте, где нет филиала компании, ему следует обратиться к дистанционным механизмам работы. Для открытия счета и начала работы ему понадобится оставить электронную заявку в онлайн-режиме и подождать ответного звонка с информацией. После предоставления координат оператору на почту придут сведения о документах, которые потребуется заполнить и передать специалистам.

Почему инвестировать с ИИС выгоднее

Индивидуальный инвестиционный счет (ИИС) — по сути обычный брокерский счет, только с налоговыми льготами для инвесторов. Это и делает инвестиции через ИИС более выгодными, чем покупка акций, облигаций и других инструментов на обычный брокерский счет.

Неудивительно, что сегодня такой способ инвестирования выбирают уже больше 2.9 млн частных инвесторов, как следует из данных Мосбиржи на 1 октября.

Вычет на взнос (или вычет типа А) дает возможность вернуть 13% от суммы, которую вы внесли на ИИС за год, но не больше 52 тыс. руб., так как максимальная база для расчета налогового вычета составляет 400 000 руб.

Вычет типа Б, или вычет из дохода, который подлежит налогообложению, позволяет через три года после открытия счета не платить НДФЛ на доходы от операций со средствами ИИС сверх взносов.

Какой тип вычета для себя выбрать, решает сам инвестор. К примеру, если вы — консервативный инвестор, привыкли вкладываться преимущественно в облигации и используете ИИС как инструмент сбережения средств, а не занимаетесь активной торговлей на фондовом рынке, то скорее всего вам выгоднее воспользоваться ИИС типа А.

А если вы все же по натуре более активный инвестор и стараетесь регулярно совершаете сделки с ценными бумагами, покупая и продавая акции и облигации в портфеле, то, вероятно, предпочтете ИИС типа Б.

Однако важно то, что какой бы из двух типов вычета — А или Б — вы в итоге ни использовали, претендовать на любой из них можно лишь при условии, что вы не закрываете свой ИИС в течение трех лет.

Платой за «заморозку денег» на счете является солидная прибавка к доходности инвестиций благодаря налоговой льготе, например по ИИС типа А это +4.33% годовых.

А с 2021 года владельцы ИИС типа Б смогут существенно сэкономить еще и на налогах на купон по облигациям.

Напомним, в марте Госдума и Совет Федерации одобрили пакет поправок в Налоговый кодекс, которые вводят НДФЛ для всех видов дохода с облигаций. Изменения вступят в силу с 1 января 2021 года. Раньше держатель ОФЗ, а также региональных и муниципальных облигаций мог не платить 13% НДФЛ с купонов. Такая же льгота пока распространяется и на корпоративные облигации, если они были выпущены после 1 января 2017 года и при этом ставка купона по ним не превышает ключевую ставку ЦБ + 5 п.п. Сейчас это 9.25%.

С 2021 года купонный доход по облигациям в портфеле инвестора будет облагаться налогом на доходы физлиц. Но налоговые льготы по ИИС для частных инвесторов продолжат действовать.

Новый тип ИИС: двойные льготы

Сейчас Национальная ассоциация участников фондового рынка (НАУФОР) обсуждает с ЦБ идею создания индивидуального инвестиционного счета третьего типа (ИИС-3). Если новый тип ИИС заработает, то ограничение на снятие средств с такого счета может составить до 10 лет. Зато в обмен инвестор получит двойные налоговые льготы: право на ежегодный налоговый вычет с внесенных сумм (как в ИИС типа А) и освобождение от подоходного налога при снятии средств со счета по прошествии установленного срока (как по ИИС типа Б).

Прочие детали и хитрости налогового вычета

В течение срока ИИС, инвестор имеет полное право на смену типа налогового вычета. Но мы вас уверяем, что делать данную операцию крайне не разумно. Предположим, инвестор первый год пользовался ИИС с типом бонуса «на взнос». Уже успел воспользоваться вычетом, а позже решил сменить тип вычета на «на доход». В такой ситуации ему, не откажут в смене типа. Однако ему придётся вернуть ранее полученный вычет. Да ещё и с уплатой штрафных пений.

Федеральная программа развития Российского Фондового рынка предусматривает совместное использование налогового вычета.По ИИС, с другими имущественными вычетами. Например, налог на недвижимость, на образование, на развитие спорта, здравоохранение или даже дарения имущества не родственным лицам. Проще говоря, при правильном и профессиональном подходе, вы можете пользоваться привилегиями государства из разных макросфер налогообложения.

Эта статья – материал из рубрики “Азбука Трейдинга”. Загляните в неё. Там ещё много интересного!

Сложно?

Подпишитесь на наш телеграм канал и получите самую лучшую информацию.

Как выбрать тип вычета на ИИС

И самый главный вопрос – какой же тип ИИС выбрать именно вам. Везде есть свои плюсы и минусы:

- Первый тип вычета по ИИС дает вам гарантированную выплату 13% от взносов. Такой вариант подходит, если вы можете инвестировать ежегодно (например, по 50-100 тыс. и более), а также при условии, что у вас достаточно высокая официальная зарплата (30-40 тыс. и более).

- А вот как работает ИИС типа Б: он ничего не гарантирует, но зато если вы получите доход, сможете вывести его практически в чистом виде, не отдавая 13% НДФЛ.

ИИС типа А и типа Б: наглядный пример

Само по себе описание типов ИИС вряд ли наведет на мысль, какой из них выгоднее. Поэтому давайте разберем на примере. Допустим, вы открываете счет и пока готовы вкладывать не более 200 тыс. в год, что вполне нормально для начинающего инвестора. При этом получаете официальную зарплату 40 тыс. руб. В получении дохода от инвестирования пока не уверены, поэтому будем исходить из минимум: 6% годовых – это более, чем реально.

За 3 года у вас накопится около 40000 рублей чисто на процентах. С этой суммы вы должны уплатить 13%, следовательно, на руки вам достанется почти 35000 руб. В этом случае:

- Если вы выбираете счет 1 типа, выплата от государства за 3 года составит 78000. Это возможно благодаря возврату НДФЛ с зарплаты (в год с вас удерживают по 62400 руб.).

- Вычет типа Б (ИИС 2 типа) освобождает вас от обязанности уплачивать НДФЛ, т.е. вы получите всю сумму и сэкономите (в данном случае) 5200 руб.

Ответ очевиден: поскольку индивидуальный инвестиционный счет по типу А позволяет получить гарантированную выплату, а вы готовы ежегодно инвестировать на депозит какую-то сумму, вам следует выбирать именно его.

Как выбрать тип ИИС: еще один пример

Рассмотрим другой пример. Вы также вкладываете на счет по 200 тыс. ежегодно, зарабатываете те же 6% годовых. Но являетесь предпринимателем на УСН или самозанятым – т.е. не уплачиваете НДФЛ. За 3 года вы получите чистую прибыль 40 тыс. В этом случае:

- Если выбрать тип 1, никаких выплат вы не получите, потому что официально ваши доходы не облагаются НДФЛ.

- ИИС 2 типа вычета освобождает вас от обязанности уплатить 13% от 40000, т.е. экономит 5200 руб.

Этот пример показывает, что тип Б для ИИС выгоден, если вы не уплачиваете НДФЛ. Следовательно, если вы официально трудоустроены или получаете другие доходы, с которых удерживают налог, однозначно стоит выбрать первый вариант. Если же НДФЛ вы не уплачиваете или вы вполне уверены, что можете получать большой доход, самый выгодный ИИС для вас – тип Б. А ИИС третьего типа, как я уже говорил, пока не придумали. Поэтому нужно определиться – либо тот, либо другой.

Инструкция по выбору: ответьте на 3 вопроса

Получается, что для правильного выбора вам нужно ответить на такие вопросы:

- Какую сумму в год готовы вносить.

- Удерживают ли с вас НДФЛ 13%.

- Какая у вас белая зарплата (до 30000 или больше).

Если вы готовы вносить до 400000, а официальный доход более 30000, выгоднее воспользоваться вариантом А. Если вы готовы инвестировать до 1 млн. в год и/или вы не платите НДФЛ, вам однозначно подойдет ИИС вариант Б. Причем выбор ИИС часто связан с типом людей. Те, кто не любит рисковать, охотнее воспользуется гарантированным вычетом А. А те, кто настроен зарабатывать 20-30% годовых и выше, скорее, выберет вычет Б.

Этап №4 — Передача пакета бумаг

При передаче документации в ФНС частный инвестор должен учесть важный нюанс. В процессе оформления заявления требуется указать точные реквизиты банка, куда происходит зачисление денег. Заполнение заявления происходит по специальному образцу, который предоставляется в налоговой службе или в брокерской компании.

Иногда сложности возникают при передаче декларации 3-НДФЛ. В распоряжении гражданина три пути для передачи бумаг в ФНС:

- В электронном виде. В этом случае каждая бумага выполнена в отдельном файле, имеет ЭЦП и направляется через сайт ФНС для проверки (с помощью личного кабинета пользователя). Аналогичным образом подается декларация по электронной форме и с цифровой подписью, которая оформляется в специальном сервисе.

- Почтой. В этом случае формируется пакет бумаг, делается опись, после чего документация направляется в ФНС почтовым отправлением.

- Лично. Наиболее надежный способ передачи — принести бумаги работникам ФНС в бумажной форме.

Если декларация передается в электронном виде (через глобальную сеть), остальные бумаги требуется передать лично или отправить почтой.

Все документы должны иметь правдивую информацию, корректное оформление и действовать на период передачи. Кроме того, у заявителя должны быть документы, которые бы подтверждали факт предоставления бумаг.

Так, если документация передается почтой, у частного инвестора на руках должно быть уведомление и опись вложений (копия). Если речь идет об электронном оформлении, требуется уведомление о получении бумаг.

Как получить налоговый вычет: инструкция

Документы для получения налогового вычета включают в свой состав:

- Налоговая декларация по форме 3-НДФЛ, в которой приводится расчет налогооблагаемой базы и начисленного налога НДФЛ.

- Справка по форме 2-НДФЛ.

- Копия договора ИИС или договора о брокерском обслуживании.

- Брокерский отчет о движении денег на счете (необходим для подтверждения внесения денег на ИИС) или платежные поручения из банка.

- Заявление на возврат излишне уплаченного НДФЛ.

- Реквизиты банковского счета для перевода денег.

Как, в какие сроки и куда обращаться

Обращаться за получением вычета необходимо в налоговую инспекцию по месту проживания по окончании периода (календарного года), за который он предоставляется. Оформлять вычет можно ежегодно или за прошедшие три года единоразово

В последнем случае важно не пропустить положенные сроки: например, в 2021 году вычет предоставляют за 2018, 2019, 2020 годы. Декларация подается не позднее 30 апреля

Вычет предоставляется только за тот период, когда средства вносились на счет. Например, ИИС был открыт в 2018 году, и Петров внес на счет 200 тыс. р. В 2019 году поступлений на счет не было, а в 2020 году – инвестировано еще 250 тыс. р. Петров может обратиться за вычетом в 2019 году – за 2018 год и в 2021 – за 2020 год.

Способы подачи декларации

Подать декларацию по форме 3-НДФЛ вместе с заявлением на возврат можно тремя способами:

- лично;

- через полномочного представителя, наделенного доверенностью;

- через портал Госуслуги.

Перейти на портал Госуслуг

Для дистанционной подачи декларации 3-НДФЛ необходимо:

- Найти услугу по приему налоговых деклараций в перечне услуг, предоставляемых ФНС.

- Авторизоваться на портале Госуслуги с помощью логина и пароля.

- Подготовить декларацию с помощью любой удобной программы (например, с помощью бесплатной программы «Декларация» от ФНС).

- Выбрать тип услуги: отправить заполненную декларацию в электронном виде.

- Приложить к декларации подготовленные электронные документы. Все передаваемые в ФНС сведения должны быть подписаны квалифицированной электронной подписью.

- Дождаться проверки и отправки файла и получить уведомление о доставке в ведомство.

Документы будут проверяться в течение 3 месяцев (90 дней). После одобрения вычета по вкладу на ИИС инспекторам дается на перевод денег еще 30 дней.