Имущественный вычет при приобретении имущества

Содержание:

Кто имеет право на налоговый вычет

Налоговый вычет — это сумма, на которую государство позволяет уменьшить налоги или которую можно вернуть из бюджета в виде части уже уплаченных налогов. Проще говоря: вы сделали или купили что-то полезное, и государство разрешает вам оставить себе немного денег из налогового бюджета.

Но вычетами могут пользоваться не все, а только граждане РФ, которые платят подоходный налог — или налог на доходы физических лиц, НДФЛ — по ставке 13%. Например, работают на официальной работе (и тогда НДФЛ за них вносит работодатель) или зарабатывают самостоятельно (к примеру, сдают квартиры в аренду), каждый год заполняют декларацию 3-НДФЛ и оплачивают налоги 13% с дохода.

Вот кто точно не сможет воспользоваться налоговыми вычетами:

-

самозанятые, которые платят налог 4% или 6%;

-

ИП, которые используют специальные налоговые режимы — ЕСХН, УСН и ЕНВД;

-

люди, которые получают пенсию, пособия или стипендии, но при этом у них нет больше никаких официальных доходов;

-

работники с «чёрной» зарплатой — те, кто работает неофициально;

-

люди, которые нигде не работают и никак не зарабатывают.

Общие сведения

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и !

Сегодня существует несколько разновидностей льготы. Вычеты могут быть:

- стандартными — предоставляются строго определенным законом категориям граждан (малообеспеченным слоям населения, участникам боевых действий и пр.);

- социальными — идет возврат части средств потраченных на лечение, обучение и пр.;

- профессиональными выдаются в большинстве случаев людьми творческих профессий;

- по ценным бумагам — предоставляется в случае убытков налогоплательщика, связанных с ценными бумагами;

- имущественными – можно воспользоваться при покупке жилплощади.

Чтобы определить срок возврата, необходимо будет ознакомиться с ст. 78 НК РФ. Следует также знать, что:

- подобной льготой можно воспользоваться только один раз в жизни, но после 2014 года это право распространяется на несколько объектов недвижимости;

- налоговая декларация на получение имущественного вычета заполняется в год, следующий после совершения операции;

- на возможность получения компенсации не влияет место приобретения недвижимости;

- максимальная сумма, с которой оформляется вычет, составляет 2 млн. рублей (соответственно, налогоплательщик не может претендовать на выплату денежных средств более 260 тыс. рублей);

- у супругов есть возможность получить компенсацию в двойной размере, при условии соблюдения ими всех установленных законодательством правил;

- при приобретении жилплощади на сумму ниже 2 млн. рублей, у человека остается право воспользоваться оставшимися процентами вычета при покупке другого объекта недвижимости, при условии, что право получения льготы не было использовано до 2014 года.

Кому положен возврат?

Чтобы гражданину была предоставлена описываемая льгота, он должен:

- быть гражданином России;

- иметь основания для получения налогового вычета;

- иметь официальный доход и уплачивать НДФЛ.

Если у человека на момент приобретения недвижимости отсутствовал официальный заработок, гражданин имеет право подать заявление с просьбой о предоставлении возврата по прошествии некоторого времени.

Возврат подоходного налога не положен следующим категориям граждан:

- лицам, которые не являются резидентами РФ, то есть проводят на территории страны менее полугода в год;

- проходящим срочную и контрактную военную службу в армии и на флоте;

- пенсионерам, в случае, если у них истек трехлетний налоговый период;

- детям, не достигшим совершеннолетия, однако за них это могут сделать родители.

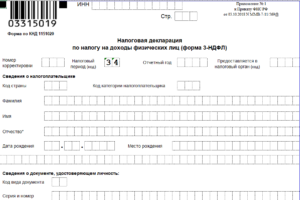

Как оформить?

На 2021 год оформление возвращения излишне уплаченных средств — это довольно простая операция, справиться с которой под силу любому человеку. С некоторыми трудностями гражданин может столкнуться лишь при заполнении декларации 3-НДФЛ.

При оформлении документа следует особо обратить внимание на следующие требования:

- во избежание отказа в выплате компенсации в декларации и прочих документах следует указывать только точные сведения;

- заполнение документации должно производиться печатными буквами, что позволяет работникам налоговой службы лучше разобрать содержание, а также помогает облегчить процедуру сканирования документа;

- необходимо исключить любые помарки на полях.

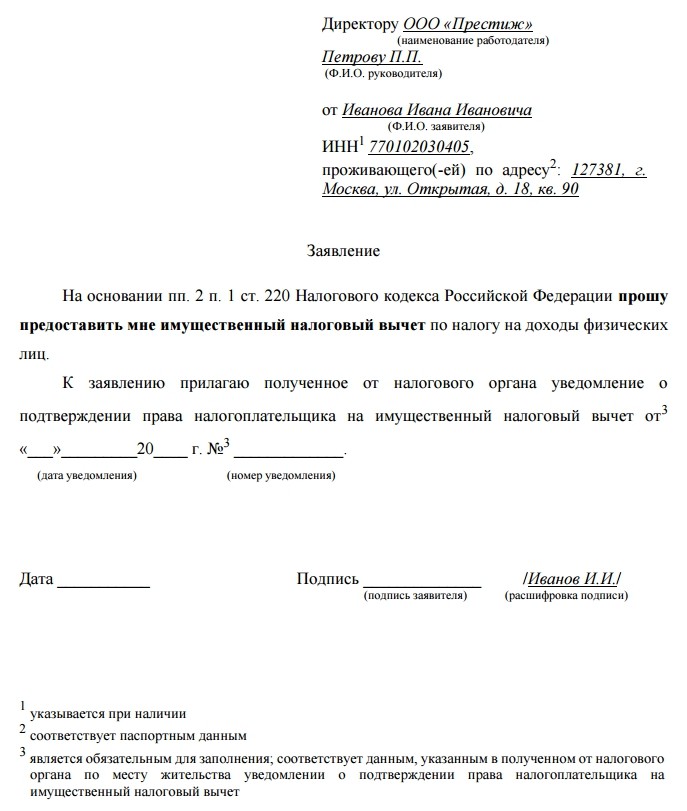

Когда декларация будет заполнена, гражданину следует перейти к оформлению заявления. Т.к. нет установленного законодательством единого его образца, заявление можно заполнять в произвольной форме.

Однако необходимо будет обязательно упомянуть следующие сведения:

- место жительство, ФИО и ИНН заявителя;

- наименование произведенной налоговой операции, за которую гражданин намеревается получить компенсацию;

- сумма денежных средств, на которые претендует человек;

- реквизиты банковского счета куда, если налоговый орган вынесет положительное решение, будет перечислена положенная сумма;

- дата составления документа и личная подпись налогоплательщика, без которых заявление можно считать не действительным.

Далее от гражданина потребуется собрать пакет необходимых документов. Во избежание отрицательного решения налоговой инстанции, к этому вопросу нужно отнесись ответственно.

образец заявления на налоговый вычет за лечение здесь.

Социальный

Официально трудоустроенный гражданин имеет полное право получить компенсацию в размере 13 процентов от полной суммы, потраченной на социальные нужды, которые будут рассмотрены ниже.

Образование

Органы ФНС выплачивают компенсацию в виде налогового вычета для российских граждан, если они вносят деньги за обучение (своё, либо детей).

Чаще всего, применение вычета происходит при оплате следующих разновидностей обучения:

- Очная, вечерняя, либо заочная форма обучения в средне-специальных, либо высших учебных учреждениях;

- Водительское обучение на разные категории автотранспортных средств;

- Оплата обучения на частных платных курсах (языковые, компьютерные, бухгалтерские и т.д.).

Тогда как компенсация за оплаченное обучение ребёнка максимально составляет 50 000 рублей на каждого из детей.

Медицинские услуги

Расходы в сфере оздоровления могут быть покрыты налоговым вычетом только в следующих ситуациях:

- Уплата за собственное лечение, а также за медпомощь для близких родственников. Преференция распространяется на бюджетные и частные медучреждения. Действующее законодательство содержит полный список услуг, на которые можно оформить вычет;

- При приобретении лекарственных препаратов из перечня, что содержится в нормативно-правовых документах. Требуется сохранить все чеки, которые подтвердят затраты на покупку медикаментов;

- При взносах за добровольное медицинское страхование.

Пенсионные и страховые отчисления

В таком случае подлежит налоговому вычету только одна из следующих разновидностей пенсионного взноса:

- Перечисление по негосударственным взносам по пенсионному обеспечению в негосударственные фонды;

- Взносы на накопительную часть пенсионного пособия;

- Страховые отчисления по договору добровольного пенсионного страхования, при оформлении договора со страховыми компаниями;

- При заключении договором добровольного страхования.

Пенсионные и страховые отчисления

Благотворительные

Действующими нормативно-правовыми документами определяется возможность возврата налогового вычета на средства, потраченные на проведение благотворительных мероприятий.

Однако компенсация будет выплачена только, если учреждение, в которое вложены деньги, относится к следующим:

- Фонды, ассоциации, а также другие учреждения благотворительной направленности;

- Некоммерческие социальные компании, что не имеют за цель получение прибыли. Переводы должны быть только на основную направленность деятельности компании;

- Религиозные учреждения, при переводе средств на деятельность, прописанную в их уставных документах;

- Учреждения некоммерческого типа, осуществляющие свою деятельность в просвещении, спорта, соцпомощи, охраны природы и т.д. Деньги могут направляться в виде пожертвований, а также для увеличения размера фонда таких учреждений.

Какая документация потребуется для получения налогового вычета?

Каждому гражданину, который желает оформить данную льготу, нужно предоставить в Налоговую Службу РФ бумаги, что приведены в таблице ниже.

| Цель вычета | Характеристика |

|---|---|

| Оплата медицинских услуг для себя, либо близких родственников | · Декларация по форме 3-НДФЛ;; |

| · Справка о доходах по форме 2-НДФЛ; | |

| · Квитанции и чеки, которые подтвердят расходы на лечение и заключение договора с медучреждением, имеющим государственную лицензию на осуществление деятельности; | |

| · Свидетельство о рождении – при оплате лечения для детей; | |

| · Справка о бракосочетании – при взносах за медицинские услуги для супруга. | |

| Оплата образования | Такие же справки по установленным формам, и дополнительно следующие документы: |

| · Договор с учебным учреждением; | |

| · Лицензия на осуществление деятельности образовательного заведения; | |

| · Квитанция или чек об оплате образовательных услуг; | |

| · Свидетельство о рождении – при оплате услуг для детей. | |

| При купле-продаже недвижимого имущества | Справки в определённых формах и следующие бумаги: |

| · Паспорт заявителя; | |

| · Договор купли-продажи имущества; | |

| · Акт приема-передачи; | |

| · Документы, подтверждающие сумму оплаты; | |

| · Идентификационный номер. | |

| При ипотечном кредитовании | Справки по установленным формам, а также следующие документы: |

| · Договор ипотеки; | |

| · Выписка из банковского учреждения, подтверждающая выплаченную сумму на текущий момент. |

Помимо этого, к каждой заявке, кроме вышеперечисленных документов, потребуется предоставить заявление с прошением о получении налогового вычета.

Кто может получить возврат налога при покупке квартиры?

Прежде всего, действующее законодательство предусматривает предоставление налогового вычета при покупке жилья только налогоплательщику. Налогоплательщиками признаются организации и физлица, на которых возложена обязанность уплачивать налоги ().

Кроме того, физлица по общему правилу должны являться налоговыми резидентами Российской Федерации (). К ним относятся граждане, фактически находящиеся в России не менее 183 календарных дня в течение 12 следующих подряд месяцев. Этот период не прерывается в случае краткосрочных (менее шести месяцев) выездов за границу для лечения, обучения или работы на морских месторождениях углеводородного сырья (). Ограничение по времени нахождения в России не устанавливается для командированных за границу представителей органов власти и местного самоуправления, а также российских военнослужащих, проходящих службу за рубежом. Эти лица признаются налоговыми резидентами, даже если в течение года они ни одного дня не находились на территории России ().

Также отдельный порядок установлен для признания в 2015 году налоговыми резидентами жителей Республики Крым и Севастополя. Для них 183 дня проживания исчисляются в течение периода с 18 марта по 31 декабря 2014 года ().

Лица, не являющиеся российскими налоговыми резидентами, тоже могут являться плательщиками НДФЛ, но только в том случае, если их источник дохода располагается в России (). Однако получить налоговый вычет они по общему правилу не могут ().

Кроме того, чтобы получить налоговый вычет, нужно иметь сам доход, который облагается налогом. Если налогоплательщик не имеет какого-либо дохода, с которого он обязан уплачивать НДФЛ, то он не сможет получить налоговый вычет. Этим налогом облагается доход, полученный налоговыми резидентами как от российских источников, так и от источников за пределами Российской Федерации, а для нерезидентов – только от российских источников ().

Важно, что вычет предоставляется только собственникам недвижимости. Если вы оплатили покупку квартиры для другого человека, а сами не стали собственником этого жилья, то налоговый вычет вам не предоставят

Равно как не предоставят такой вычет и этому человеку. Исключением является случай приобретения жилья в собственность своих детей или подопечных в возрасте до 18 лет либо строительства жилой недвижимости для них ().

Если квартиру купили супруги (и она по правилам семейного законодательства перешла в их общую совместную собственность), то нередко возникает вопрос: каждый ли из них вправе получить вычет или только тот, на кого недвижимость оформлена? Минфин России посчитал, что на вычет могут претендовать оба супруга, причем и мужу, и жене вычет полагается в полном размере, до 2 млн руб. При этом не обратившийся за таким вычетом совладелец сохраняет право на получение имущественного налогового вычета по другому объекту недвижимости в полном объеме. Правда, действует это правило, только если документы, подтверждающие возникновение права собственности на объект (либо акт о передаче – при приобретении прав на объект долевого строительства), оформлены после 1 января 2014 года (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 5 июня 2015 г. № 03-04-05/32776).

Для объектов, приобретенных до 1 января 2014 года, действует другое правило: размер вычета распределяется между супругами в соответствии с их письменным заявлением. Напомним, что получить вычет можно из доходов за три года, предшествовавших году подачи налоговой (). Иными словами, если налогоплательщик подал заявление о предоставлении налогового вычета на покупку жилья в 2018 году, получить вычет из доходов предыдущих периодов он сможет только за 2017, 2016 и 2015 годы. При этом не имеет значения момент приобретения квартиры, поскольку ограничений на срок обращения за вычетом не установлено (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 29 апреля 2014 г. № 03-04-05/20134).

Однако если недвижимость супругами была оформлена не в совместную, а в общую долевую собственность, то каждый из супругов должен подтвердить понесенные на ее приобретение расходы самостоятельно и именно на сумму этих расходов ему будет предоставлен налоговый вычет (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 28 ноября 2014 г. № 03-04-05/60785).

Сколько раз налоговый вычет можно получить

Запомните! Если гражданин РФ приобрел недвижимость до января 2014 года, то вернуть часть средств от покупки квартиры, дома он может всего один раз.

Например, если налогоплательщик в 2012 году приобрел любую недвижимость стоимостью 1000000 рублей, за него положен вычет в размере 13%, а это 130000 рублей.

Допустим, что при получении вычета гражданин получил не всю сумму, а всего 100000 рублей. Затем, в 2013 году, этот же налогоплательщик вновь приобрел жилье стоимостью 1000000 рублей.

В таком случае ему также положен вычет в размере 13% или 130000 рублей. В это раз он может претендовать на сумму не более чем 130000 рублей.

А вот если аналогичный случай произошел после 2014 года, то налогоплательщик может воспользоваться пролонгацией выплаты.

Например, гражданин Иванов в апреле 2014 года купил квартиру стоимостью 1000000 рублей. Налоговый вычет в таком случае составит 130000 рублей. Но Иванов получил всего 100000 рублей.

Затем в апреле 2015 года Иванов вновь приобрел дом стоимостью 1000000 рублей и снова получил вычет в размере 130000 рублей. Теперь Иванов может рассчитывать на получение 160000 рублей вместо 130000, так как в прошлом году он не использовал лимит по выплате.

Налоговые вычеты инвалидам.

Стандартные налоговые вычеты

Стандартные налоговые вычеты ориентированы преимущественно на слабозащищенный контингент граждан и лиц, отнесенных к числу льготников.

Налоговые вычеты на ребенка

Работающие родители, имеющие на попечении воспитанника в возрасте до 18 лет, а в некоторых случаях до 24 лет (если ребенок обучается очно в профильном учебном заведении или признан инвалидом) обладают правом получения налогового вычета.

Возврат предоставляется за каждый месяц в текущем отчетном периоде и может иметь следующие размеры:

- На единственного воспитанника – 1 тыс. 400 рублей;

- На второго воспитанника – 1 тыс. 400 рублей;

- На третьего, четвертого и последующего ребенка – 3 тыс. рублей;

- На каждого воспитанника с инвалидностью 1 или 2 группы до 18 лет, в том числе и детей-инвалидов, обучающихся очно, чей возраст не более 24 лет – 12 тыс. рублей (для опекунов и попечителей величина возврата ограничена до 6 тыс. рублей).

Указанные вычеты предоставляются только при соблюдении заявительного порядка. Претендовать на реализацию права наравне с родителями могут и другие законные представители ребенка – опекуны, попечители, усыновители.

Родитель (мать или отец), воспитывающий ребенка в одиночку, наделен возможностью удвоить размер стандартного налогового возмещения.

Если один из родителей оформит отказ от получения возврата за ребенка, то второй законный представитель воспитанника вправе требовать предоставления вычета в двойном размере.

В отношении указанной налоговой преференции действует важная оговорка: возврат начисляется до момента, пока доход налогоплательщика не достигнет в отчетном периоде установленного законом лимита в 350 тыс. рублей.

Налоговые вычеты за себя

Ежемесячный налоговый вычет возникает также и у граждан-льготников.

Размер возврата зависит от принадлежности к конкретной группе:

-

Вычет в сумме 3 тыс. рублей положен:

- Лицам, пострадавшим от радиационного воздействия на ЧАЭС, в том числе и участвовавшим в работах по ликвидации последствий указанной катастрофы, перенесших лучевую болезнь;

- Лицам, получившим инвалидность в виду взрыва на ЧАЭС;

- Военнослужащим и военнообязанным, осуществлявшим помощь в эвакуации населения и ликвидации последствий чернобыльской аварии;

- Лицам из состава ОВД, государственной противопожарной службы, проходивших службу на территории отчуждения в период 1986-87 гг.;

- Инвалидам ВОВ;

- Лицам собиравшим, проводившим испытания ядерного оружия и его захоронение;

- Военнослужащим, получившим инвалидность любой группы в период исполнения служебного долга, пребывания на фронте, защите СССР или РФ;

-

Вычет в сумме 500 рублей предусмотрен в отношении граждан со статусом:

- Герой РФ или СССР;

- Носитель Ордена Славы;

- Житель блокадного Ленинграда;

- Несовершеннолетний узник концентрационного фашистского лагеря;

- Инвалид детства;

- Инвалид 1, 2 группы;

- Лица из состава действующей армии периода ВОВ, вольнонаемные Советской Армии и флота, лица, отнесенные к штату ОВД или государственной безопасности СССР, участвовавшие в обороне городов в период ВОВ;

- Участники ВОВ;

- Лица, пострадавшие от радиационного воздействия любой ядерной установки;

- Медицинские работники, получившие радиационное излучение сверх нормы в период оказания помощи пострадавшим от взрыва на ЧАЭС;

- Лица, проводившие ликвидацию последствий после взрыва на ПО «Маяк»;

- Лица, эвакуированные с мест радиоактивного загрязнения после взрыва на ПО «Маяк», в том числе и дети, находившиеся на момент переселения в утробе матери;

- Лица, эвакуированные из зоны отчуждения ЧАЭС;

- Супруги и близкие родственники военнослужащих, погибших при исполнении государственной обязанности, защите СССР или РФ;

- Граждане, принимавшие участие, призванные на сборы, выполнявшие интернациональный долг на территории Афганистана или другой страны, в которой велись боевые военные действия.

Условия получения вычета за покупку квартиры

Итак, мы выяснили, что максимально можно вернуть миллион триста тысяч рублей. Хорошее подспорье! Но, для этого недвижимости должна быть куплена в браке, стоимость квартиры с ремонтом должна быть не менне 4 000 000 рублей, и уплаченные проценты должны быть не меньше 6 000 000 рублей. И это ещё не все условия.

Что ещё требуется для получения вычета за покупку квартиры?

- российское гражданство;

- документы, подтверждающие покупку, расходы на ремонт и платежи по кредиту;

- официальная заработная плата.

С первым пунктом всё понятно. Гражданство подтверждается паспортом.

В качестве документов, подтверждающих покупку подойдёт договор купли-продажи. Или же, договор долевого участия, если квартира покупается на этапе строительства.

Расходы на ремонт подтверждаются договорами с ремонтными компаниями и чеками

При этом важно, чтобы эти документы имели более позднюю дату, чем договор приобретения жилья

Учёт доходов при получении вычета

Белая зарплата нужна для получения вычета за квартиру.

Что касается официальной заработной платы — это важнейшее требование для получение вычета. Потому, что вычет предоставляется только с фактически уплаченного налога на доходы физических лиц. Объясню на примерах

Это важно понять!

- Человек работает официально. Его оклад составляет 50 000 рублей. Бухгалтерия каждый месяц перечисляет в налоговую 13% от его зарплаты. То есть, по 6 500 рублей. За год получается 78 000 рублей налогов. Вот эту сумму мы и можем вернуть. А если нужно вернуть больше, то делаем вычет и в следующий год. И так до тех пор, пока не возвратим всю возможную сумму налогового вычета.

- Человек работает неофициально. Получает на руки 30 000 рублей, а налоги за него не платятся. В этом случае человек не сможет получить налоговый вычет за квартиру.

- Человек работает в качестве индивидуального предпринимателя. Работает по упрощенке (упрощенная система налогообложения). К сожалению, он не сможет получить налоговый вычет за квартиру. Так как вычет полагается лишь тем, с чьих доходов уплачивается налог на доходы физических лиц. То есть, подавляющее большинство индивидуальных предпринимателей не может получить вычет.

Сколько раз можно получать вычет

Один человек может получить лишь 260 000 рублей вычета за покупку и ремонт и 390 000 рублей за проценты по ипотеки за всю жизнь! То есть, нет такого, что с каждой новой квартиры можно получать новые вычеты в полной мере.

При этом, 260 000 рублей можно распределить на несколько квартир. Допустим, мы можем купить две квартиры по 1 000 000 рублей подать заявление на вычет. За обе мы получим по 130 000 рублей. Так можно.

Однако, вычет по процентам за ипотеку разделить на несколько объектов нельзя. Этот вычет один человек может получить только на одну квартиру раз в жизни. Правда, получать этот вычет мы можем в течение нескольких лет. Тут уже всё будет зависеть от наших доходов и уплачиваемых с них налогов (см. пример выше).

Единственное ограничение по сроку заключается в том, что вернуть налог можно только за 3 предыдущих года с момента соответствующих расходов. То есть, если мы купили квартиру в 2015-м году, то сейчас получить вычет за неё уже нельзя. Исходя из этого имеет смысл вначале получать возврат за покупку и ремонт квартиры. А потом — за проценты по ипотеке, которые, как правило, платятся ежемесячно.

Куда обращаться для получения вычета

В российском законодательстве для возврата НДФЛ есть два способа: через налоговую инспекцию или через работодателя. У каждого из этих способов свой порядок оформления.

Способ #1. Возврат налога через ИФНС

Получать вычет в налоговой инспекции по месту регистрации удобнее, если вам нужна вся годовая сумма вычета сразу. Оформить льготу можно в любое время по окончании отчетного года. К примеру, если вы купили квартиру в 2021 году, заявить о желании получить вычет можно начиная с 1 января 2022 года.

Подоходный налог будет возвращен за отчетный год целиком в размере уплаченного вами НДФЛ, но не более 13% от фактических расходов.

Процедура оформления вычета несложная. Порядок ее такой:

- Сбор пакета документов. Часть бумаг – общая для всех вычетов, часть – специфическая у каждого типа льготы. Ниже в соответствующей главе приведен подробный перечень.

- Подача документов в ИФНС по месту регистрации. Сделать это можно лично, почтовым отправлением, через доверенное лицо или по электронным каналам связи через сайт nalog.ru. Если вы не знаете фактический адрес своей инспекции, найти его проще всего на специальных сервисах – например, здесь: https://service.nalog.ru/addrno.do.

- Камеральная проверка. В течение нескольких месяцев ваши документы проверяют на соответствие формальным требованиям. Все данные в предоставленных бумагах должны совпадать с информацией в других документах.

- Возврат подоходного налога на ваш счет в банке.

Способ #2. Возврат налога через работодателя

В этом случае вы получаете вычет по частям: НДФЛ с зарплаты не удерживается, к получению идет вся начисленная бухгалтерией сумма. Еще одна особенность этого способа в том, что не требуется ждать окончания года, деньги можно получать уже в текущем. А в январе следующего года вы вправе оформить остаток вычета через ИФНС и получить всю оставшуюся сумму уплаченного в предыдущем году НДФЛ разом.

Пример

Александр Д. прошел в августе-сентябре 2020 года курсы обучения госзакупкам, потратив на них 43 000 рублей и произвел протезирование зубов на сумму 214 000 руб. Сразу по окончании курсов он оформил вычет у работодателя и с октября стал получать зарплату в полном объеме, без удержания НДФЛ (сумма официального необлагаемого налогом дохода составила 24800 руб./мес.). Таким образом, за октябрь, ноябрь и декабрь использованный вычет составил 74400 руб. Максимальная сумма социального вычета – 120 000 рублей. По окончании 2020 года Александр Д. воспользовался правом вернуть через ИФНС остаток уплаченного им в 2020 году (январь-сентябрь) подоходного налога. Доход Д. за 9 месяцев 2020 года составил 24800 *9 = 223 900 руб., однако НДФЛ ему вернули только с 45 600 рублей (120 000 – 74 400 руб., уже использованных в 2020 г.)

Для возврата НДФЛ через работодателя необходимо сделать следующее:

- Подготовить пакет документов. Список отличается от аналогичного при оформлении вычета через ИФНС. Подробный перечень – в главе «Необходимые для налогового вычета документы».

- Подать документы в налоговую инспекцию. Делается это так же, как и при оформлении вычета через ИФНС: лично, по почте, в электронной форме через личный кабинет на nalog.ru или через доверенное лицо. В течение 30 дней ИФНС обязана выдать вам уведомление для работодателя о наличии у вас права на налоговый вычет.

- Дальше вам нужно передать полученное в налоговой уведомление работодателю. К бумаге из налоговой необходимо приложить заявление на получение вычета (образец – на сайте nalog.ru). Зарплату без удержания НДФЛ вы станете получать с месяца подачи уведомления и до момента, пока вычет не исчерпается либо не закончится год. На следующий год необходимо снова идти в ИФНС за уведомлением для работодателя.