Активы предприятия

Содержание:

- Бухучет приобретения оборотных активов и отражение их в строках баланса

- Понятие биотрансформации

- Чистые активы предприятия: расчет и интерпретация

- Описание активов предприятия простыми словами

- Виды пассивов

- Учёт личного бюджета

- Трактовки пассива

- Пассивы компании

- Оборотные и внеоборотные активы

- Актив и пассив

- Нематериальные активы: что к ним относится?

- Как правильно составлять пассив бухгалтерского баланса

- Финансовый актив

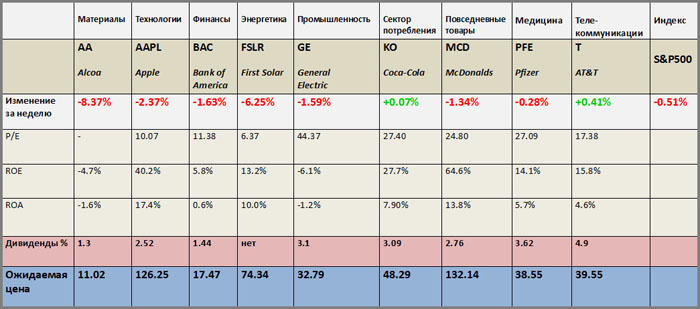

Бухучет приобретения оборотных активов и отражение их в строках баланса

Занесение информации об оборотных активах в баланс — это процесс, который предполагает разделение всех активов данного вида по определенным элементным группам. Данные группы имеют общий критерий: входящие в них активы используются (или погашаются) в течение 12 месяцев или же в течение одного технологического цикла (когда он осуществляется за период более одного года). Кроме того, оборотные активы, как правило, характеризуются высокой степенью ликвидности, то есть способностью в течение непродолжительного промежутка времени превращаться в денежные средства.

Для фиксации стоимости оборотных активов в бухбалансе используется специальный раздел «Оборотные активы». При этом каждая их группа имеет собственную строку — начиная с 1210 и заканчивая 1260. Общая величина оборотных активов компании отображается по строке 1200.

Общую информацию о бухбалансе и его статьях вы можете получить из материала «Бухгалтерский баланс (актив и пассив, разделы, виды)».

Бухгалтерский учет оборотных активов фиксируется проводками с использованием счетов учета соответствующих активов.

С его особенностями вы можете ознакомиться в следующих статьях:

- «Бухгалтерский учет движения денежных средств в организации»;

- «Бухгалтерский учет валютных операций (ПБУ, проводки)»;

- «Бухгалтерские проводки по учету материалов»;

- «Учет дебиторской задолженности»;

- «Бухгалтерский учет финансовых вложений — ПБУ 19/02».

Понятие биотрансформации

Если для обычных материальных активов характерен износ и, как следствие, амортизация, живые фонды подвержены биотрансформации – изменению показателей качества и количества.

Какие процессы происходят с биоактивом в ходе биотрансформации:

- рост – количество актива увеличивается либо происходит улучшение качества;

- дегенерация – обратный процесс, вырождение по количеству или по качеству;

- воспроизводство – появление новых биофондов;

- производство – актив превращается в сельскохозяйственную продукцию.

ВАЖНАЯ ИНФОРМАЦИЯ! В тот момент, когда актив перестает быть живущим и переходит в сельхозпродукцию (мясо, молоко, шерсть, древесина, плоды, зерно, мед и пр.), он уже не учитывается в отчетности как биологический актив, признаваясь другой группой фондов.

Сама аграрная деятельность, с точки зрения МСФО, представляет собой управление процессами биотрансформации для достижения одной или нескольких из следующих целей:

- непосредственная реализация;

- получение посредством актива сельхозпродукции;

- возобновление или увеличение биоактивов.

Чистые активы предприятия: расчет и интерпретация

По сути, netassets показывает, во сколько реально можно оценить имущество, которым пользуется предприятие. В первую очередь это необходимо для анализа и выявления рисков банкротства компании.

ЧА рассчитываются по данным бухгалтерского баланса и включают в себя следующие показатели:

Пример расчета

Приведу расчет ЧА на примере реальной компании. Для этого я выбрал «Кузбасскую топливную компанию». Организация занимается добычей и реализацией энергетического угля. Отчетность взята по российским стандартам (РСБУ) за 2018 год и не включает в себя консолидированные данные по всей группе.

Компания не имеет доходов будущих периодов и задолженности учредителей. Поэтому расчет выглядит следующим образом:

40 029 277 тыс. руб. (сумма активов) – 16 679 715 тыс. руб. (долгосрочные обязательства) – 7 506 614 тыс. руб. (краткосрочные обязательства) = 15 842 948 тыс. руб.

Коды и строки бухгалтерского баланса

Расчет ЧА по строкам бухбаланса выглядит так:

(Активы, строка 1600) – (обязательства, строки 1400 и 1500) + (ДБП, строка 1530) – (задолженность учредителей, в составе строки 1170).

Диагностика эффективности бизнеса по методу чистых активов

Главное, на что нужно обращать внимание при анализе ЧА, — чтобы их величина не находилась в отрицательной зоне. Такая ситуация говорит о следующих тенденциях на предприятии:

- деятельность систематически приносит убытки;

- компания неспособна расплатиться по своим обязательствам.

Описание активов предприятия простыми словами

Другими словами, это имущество. Т.е. все то, что есть у предприятия в наличии, что ощущается прикосновением руки: денежные сбережения, ценные бумаги, здания, помещения, автомобили, приборы, станки, товары, готовая продукция и другие материальные и нематериальные ценности.

Следует отметить, что активы могут быть материальными или же нематериальными.

- В первом случае речь идёт о запасе денежных средств, а также о других финансовых инструментах, в качестве которых могут выступать дебиторские задолженности, совершенные вклады в денежном эквиваленте, кассовая наличность, акции (ценные бумаги), страховой полис и, непосредственно, денежные активы, которые могут быть представлены в любой валюте.

- Касательно активов нематериального типа, то к ним можно отнести в первую очередь неденежные активы, которые не имеют физической формы. В эту категорию попадают объекты интеллектуальной собственности компании (логотип, зарегистрированная торговая марка, патенты на изобретения) и даже общая деловая репутация фирмы.

По степени непосредственного участия активов в отдельно взятом производственном цикле они могут быть поделены на оборотные и внеоборотные.

- К первым применима тенденция, согласно которой активы расходятся полностью в течение одного цикла. При этом они способны обеспечить всю операционную деятельность компании.

- Внеоборотные активы, в свою очередь, реализуются постепенно. Происходит это на протяжении нескольких отдельно взятых циклов производственного характера. Цикл внеоборотных активов завершается тогда, когда их полная стоимость переносится на выпускаемую продукцию.

Активы предприятия могут классифицироваться ещё и по источнику формирования, а также по уровню ликвидности. Процесс формирования чистых активов осуществляется исключительно за счёт собственного капитала, в то время, как валовые — ещё и при помощи заёмных средств. Имеющийся капитал при этом также принимает непосредственное участие в формирующем процессе.

Что касается группирования по уровню ликвидности, то в этом случае активы могут быть неликвидными, низколиквидными, среднеликвидными и высоколиквидными.

Активы и пассивы отдельно взятой организации посредством взаимодействия между собой способны оказывать непосредственное влияние на общее финансовое состояние предприятия и определять уровень его платёжеспособности. Из этого вытекает вывод о конкурентоспособности фирмы и её возможности удерживать имеющие позиции на рынке на протяжении конкретного промежутка времени.

Виды пассивов

Пассивами считается:

- ипотечный кредит;

- займы;

- кредитные карты;

- потребительский кредит, взятый на покупку дорогостоящих вещей, путешествия и т. д.;

- всё имущество (движимое и недвижимое): квартира, машина, предметы бытовой техники, гаджеты и т. п. Всё, чем владеет человек и использует в повседневной жизни, считается пассивами;

- убыточный бизнес, так как чтобы его закрыть понадобятся дополнительные средства;

- деньги, взятые в долг. Даже если деньги дали в долг без процентов, это всё равно пассив, так как их нужно возвращать.

Чтобы лучше понимать, что же такое пассив, можно рассмотреть два примера:

- Человек приобрёл дорогостоящую машину. Кажется, что это ценная покупка и может считаться активом. Однако, как только машина выехала из салона, она тут же теряет около 20% своей цены. Владельцу придётся оплатить страховку, покупать бензин, оплачивать ремонт и пр. Следовательно, в этой ситуации автомобиль не приносит прибыль, а требует дополнительных расходов.

- Человек оформил ипотечный кредит и купил дом. Приобретённую недвижимость банкир считает активом, и он по-своему прав. Но тонкость в том, что дом – актив банка, но не заёмщика. Банкиру без разницы, на что выдавать кредит: на приобретение дома, яхты, элитного автомобиля. Банк будет владеть этим имуществом, пока заёмщик не выплатит всю стоимость с процентами. Таким образом, приобретённое имущество является пассивом.

Учёт личного бюджета

Активы являются положительным денежным потоком, преумножающим капитал. Пассивы – это отрицательный денежный поток, забирающий денежные средства из капитала. Выражаясь простым и доступным языком, актив – это имущество, пассив – источник этого имущества. Необходимо стремиться к тому, чтобы доходы, получаемые от активов, превышали расходы на пассивы. Для этого необходимо:

- Определить размер собственных пассивов, то есть ежемесячные расходы и текущие потребности.

- Распределить расходы. Отказаться от ненужных развлечений (рестораны, театры, клубы) и от покупки дорогостоящих вещей.

- Определить собственные активы, обладающие наибольшей доходностью, то есть всё то, что приносит прибыль.

- Сравнить разницу между активами и пассивами. Успешные люди утверждают, что активов должно быть больше, чем пассивов. Если они будут находиться в равном соотношении, человек будет балансировать на одной и той же отметке.

| Инструменты | Являются активом | Являются пассивом |

| Денежные средства | На банковском счёте | Если взяты в долг у друга |

| Недвижимость | Сдаётся в аренду | Используется в личных целях |

| Автомобиль | Задействован в бизнесе | Используется в личных целях, несет за собой расходы или взят в аренду |

| Земля | Сдаётся в аренду и приносит доход | Не используется и не приносит доход |

| Знания | Когда приносят доход | Когда за них заплатили, но дохода они так и не принесли |

Только грамотно распределяя активы и пассивы можно прийти к материальному благополучию. Если формулировать наиболее просто, активы – это всё, что приносит доходы, то есть это положительные денежные потоки, преумножающие капитал. Пассивы – это всё, на что расходуются деньги, отрицательные денежные потоки, другими словами, расходы.

Трактовки пассива

В современном понимании использование пассивов в целом пользуется успехом, однако его трактовка очень переменчива и его формы приобретают и такие виды, например когда активы полностью равны обязательствам учитывая при этом и капитал. Именно под влиянием западных бухгалтеров такая трактовка капитала приобретает вид долга организации ее прямому собственнику. Вследствие этого возникает такая наиболее известная формулировка: пассив рассматривается как перечень юридических и физлиц, которым главным образом и принадлежат активы. Следствием этого являются три следующих вывода:

- пассив – это следствие актива, нет актива – не будет и пассива;

- пассив по праву можно назвать планом распределения владельцами имущества, указанного в активе;

- собирать пассив необходимо по принципу изымаемости, поэтому наилучший способ это начать с того, что подлежит изъятию в самую последнюю очередь.

Самый главный вывод является тем, что пассив равняется активу. Конечно, тогда остается непонятным, как же понимать такую статью как прибыль будущих развитий? В теории, а потом и на практике наблюдается три объяснения пассива с чисто информативной стороны. Статьи доходов таких предстоящих периодов это вполне традиционное понимание определения пассива, которое определяет его как имущество, имеющееся в распоряжении самого собственника. Именно с этим связано, в основном, два подхода. Первый – это пассив, он понимается как чисто юркатегория. И второй – это как план распределения определенных активов, при этом задолженность по кредитам уже образована появившимися обязательствами, а личные средства при всем этом, нормируются в соответствии с установленным, а также и заданным ограничением. Первый рассматриваемый нами вариант можно смело считать традиционным для современного отечественного учета. Данную теорию подтверждали все классики отечественной бухгалтерии. А именно: Лунский, Рудановский, Кипарисов, Помазков и многие другие. Второй же вариант больше поддерживали бухгалтеры, желающие яро увязать учет с марксистской политической экономики. И в одном и в другом варианте нет никаких проблем понимания доходов последующих периодов

Они берутся во внимание как источники личных средств. Вариант учета сопоставляли с марксистской политической экономики

Новая трактовка пассива появилась сравнительно недавно и служит достаточно значимым доказательством приоритета самого содержания (экономических отношений) над формой (юротношения).

Вся суть данного подхода выражается следующим образом: пассив – это будущий отток активов.

В данном случае совершенно не имеет значения, кому принадлежат настоящие права на денежные средства: однако, важно обязательно знать точный или возможный график выполнения платежей. Под данным видом распределением средств, следует подразумевать как погашение задолженности по кредитам, так и списание забронированных средств

(Кроме того, тут нужно взять во внимание и допустимые вероятные изъятия денежных средств самими собственниками.) Именно отсюда вытекает известная революционная трактовка задолженности по кредитам, под которой вследствие всего вышесказанного необходимо понимать не только лишь обязательства, то есть долги юрлицам и физлицам, но и запасы, которые также предполагают выход средств в заранее определенные сроки

Погашение задолженности по кредиту в сравнении с вариантами первой трактовки вызывают понимание совсем других взаимоотношений между обязательствами и личными средствами, поскольку запасы – это личные средства – они понимаются как средства несобственные, однако, прибыли последующих периодов понимаются так же, как и в  случае первой трактовки. Так например, трактовка пассива по Шмаленбаху, жившиму в 1873-1955, который был немецким бухгалтерам, он определил пассив следующим образом: доходы, которые еще на данный момент невозможно назвать расходами. Э. Шмаленбах был великим немецким теоретиком бухучета в XX веке. По праву следует отметить, что собственники вложили определенный капитал, то есть предприятие получает прибыль от своего личного собственника (изначально при ведении дела свой, а на момент осуществления работ они преобразовались и капитализировались в кредиторскую задолженность и свои личные доходы). Полученные денежные средства обязательно нужно вложить в какое-либо дело. А именно это и значит, что на них необходимо получить необходимое оборудование, материалы, товары и подобное тому для того, чтобы такие доходы компании обратить в его издержки. В таком случае весь совокупный пассив необходимо понимать как прибыль или прошлых или же предстоящих периодов.

случае первой трактовки. Так например, трактовка пассива по Шмаленбаху, жившиму в 1873-1955, который был немецким бухгалтерам, он определил пассив следующим образом: доходы, которые еще на данный момент невозможно назвать расходами. Э. Шмаленбах был великим немецким теоретиком бухучета в XX веке. По праву следует отметить, что собственники вложили определенный капитал, то есть предприятие получает прибыль от своего личного собственника (изначально при ведении дела свой, а на момент осуществления работ они преобразовались и капитализировались в кредиторскую задолженность и свои личные доходы). Полученные денежные средства обязательно нужно вложить в какое-либо дело. А именно это и значит, что на них необходимо получить необходимое оборудование, материалы, товары и подобное тому для того, чтобы такие доходы компании обратить в его издержки. В таком случае весь совокупный пассив необходимо понимать как прибыль или прошлых или же предстоящих периодов.

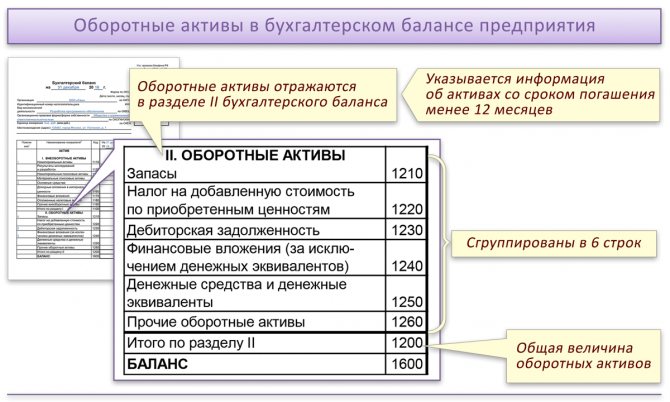

Пассивы компании

Это правая сторона баланса компании. В противоположность активам, эта категория подразумевает все обязательства взятые на себя предприятием.

Иначе пассивы ещё называют источником формирования активов предприятия. Для того чтобы это наглядно проиллюстрировать, давайте рассмотрим простой пример. Предположим, что предприятие взяло в кредит, на своё развитие, сто миллионов рублей. Бухгалтер записал в графе «пассивы» – обязательство перед банком, по выплате взятого кредита. После этого денежные средства были направлены в оборот предприятия (на закупку сырья, расширение парка оборудования и т.п.) и бухгалтер записал купленное сырьё и оборудование в активы предприятия. Так пассивы стали источником активов.

Все пассивы можно подразделить на:

- Текущие пассивы;

- Долгосрочные долги;

- Долгосрочные обязательства.

Текущими пассивами называют такие обязательства, которые должны быть погашены в следующем году.

Долгосрочные долги – это обязательства, срок погашения которых превышает один год. К ним относят обязательства компании по выпущенным ей долгосрочным облигациям, а также, например, по возврату взятой в сторонней финансовой организации долгосрочной ссуды.

К долгосрочным обязательствам относят то, что компания должна будет заплатить правительству (в виде отложенных налогов), своим сотрудникам и арендодателям (если используется арендованное имущество).

Помимо этого все пассивы компании можно подразделить на:

- Мнимые обязательства;

- Скрытые обязательства.

Мнимыми считаются такие обязательства, которые хотя и отображаются в бухгалтерском учёте, но по факту, задолженности по ним уже нет. То есть, они не ведут к оттоку активов компании. Наличие таких обязательств, как правило, связано с тем, что факт их погашения не был вовремя отображен в балансе компании. Их учёт приводит к завышению величины пассивов, а, следовательно, к занижению величины чистых активов предприятия.

Скрытыми называют такие обязательства компании, которые, напротив, по каким либо причинам не были отражены в бухгалтерском учёте компании, несмотря на факт своего существования. Учёт таких обязательств может привести к занижению величины пассивов и завышению величины чистых активов предприятия.

Вы можете поделиться этой статьёй на своей странице в соцсетях:

Анализ рынка , Словарь трейдера

olegas ›

Торгую га финансовых рынках с 2008 года. Сначала это был FOREX, затем фондовая биржа. Сначала занимался преимущественно трейдингом (краткосрочными спекуляциями на валютных рынках), но сейчас все больше склоняюсь к долгосрочным инвестициям на фондовом рынке. Хотя иногда, дабы не терять форму и держать себя в тонусе, балуюсь спекуляциями на срочном рынке (фьючерсы, опционы). Пишу статьи на сайт ради удовольствия.

Оборотные и внеоборотные активы

Помимо ВА, в компании есть оборотные активы. В совокупности они формируют актив баланса, то есть отражают имущество и финансы, которыми владеет предприятие. Сравнение обоих видов представлено в таблице.

| Показатель | Внеоборотные активы | Оборотные активы |

| Продолжительность использования | Более 12 месяцев | Менее 12 месяцев |

| Участие в производстве | Многократно | Однократно |

| Перенос стоимости на себестоимость продукции | Через амортизацию | Полностью, в пределах одного производственного цикла |

| Ликвидность | Низкая | Высокая |

| Принадлежность компании | Собственные/арендованные | Только собственные |

Чтобы определить, какой вид активов преобладает на предприятии, необходимо рассчитать коэффициент соотношения (Ко/в), который вычисляется по формуле:

Ко/в=ОА/ВА, где ОА – оборотные активы

Ко/в=359 945/368 842=0, 97

Если Ко/в меньше единицы, это говорит о преобладании ВА на предприятии. Так как ПАО «Интер РАО» относится к промышленной компании, производящей электроэнергию, то для нее превышение ВА над ОА нормальным. Можно ожидать даже более низкого значения коэффициента.

Если Ко/в больше единицы, то это свидетельствует о том, что доля оборотных активов на предприятии выше, чем доля внеоборотных. Такая картина характерна для предприятий сферы торговли. Таким образом, Ко/в позволяет контролировать структуру активов компании и выявлять оптимальное соотношение оборотных и внеоборотных средств.

Актив и пассив

Для лучшего понимания активов предприятия нужно знать, что означает понятие пассив. Бухгалтерская отчётность обязательно отражает активы и пассивы. Активы являются имуществом (вещами или денежными средствами), которые всегда приносят и приумножают доход. Пассивы – имущество, удовлетворяющее ежедневные потребности, но требующее расходы на амортизацию и ремонт.

Для наглядности рассмотрим примеры. Человек накопил 2 000 000 рублей и планирует распорядиться ими на своё усмотрение. Имеется два доступных варианта реализации этих средств:

- 1 вариант. Положить 2 000 000 руб. на банковский депозит под 10% годовых. Через год можно снять со счёта 2 200 000 руб., то есть, получить прибыль 200 000 руб.;

- 2 вариант. За 2 000 000 руб. приобрести однокомнатную квартиру. На ремонт уйдёт 200 000 руб., на мебель и обустройство – ещё 200 000 руб. Плата за коммунальные услуги каждый месяц составляет примерно 4 000 руб. Значит, за год на услуги ЖКХ израсходуется 48 000 руб. Следовательно, приобретение квартиры принесло издержки, составляющие 448 000 руб.

Вывод: активы увеличивают сами себя: если 2 200 000 руб. положить опять под такие же проценты, через год можно получить сумму 2 420 000 руб. и так далее. Пассивы тратят денежные средства безвозвратно: расходы на ремонт и коммунальные услуги никогда не вернутся.

Пассивами предприятия являются:

- Выплата кредита.

- Покупка сырья.

- Выдача заработной платы сотрудникам.

- Отчисления государству.

- Вложения в свой уставной капитал для ведения дальнейшей деятельности.

Идеальный вариант, когда показатели по активам к окончанию расчётного периода превышают показатели по пассивам или хотя бы равны им. В этой ситуации можно сказать, что бизнес развивается успешно. Если расклад иной, стоит проанализировать эффективность проводимой стратегии. Когда доходность активных ресурсов длительное время отрицательная, предприятию грозит банкротство.

Нематериальные активы: что к ним относится?

В общем виде, можно поделить все встречающиеся финансовые активы, которые относятся к нематериальным активам на четыре подгруппы:

- Связанные со стоимостью самой фирмы активы, это – бренд компании, зарегистрированная торговая марка и т.д. Упрощенно стоимостью компании можно считать сумму, получаемую за вычетом стоимости ее физических активов – техники, арендованных площадей, средств производства.

- Закрепленные за компанией объекты с правом природопользования. Речь прежде всего идет о ресурсах, которые могут быть добыты из земли, которой владеет фирма. Это углеводородные энергоносители, “круглый” лес, грунт, металлы и минералы.

- Интеллектуальная собственность, такая как патенты на изобретения, авторские права, уникальные разработки на базе собственных исследований (ноу-хау) и прочее.

Немаловажным является тот факт, что часто изобретению, которое планируется продавать, присваивают имя самой компании, либо географического объекта связанного с ней. Это предопределяет восприятие продукта как части самого предприятия со стороны клиентской базы.

К объектам, подпадающим под действие этого права относят лицензии на производство и реализацию продуктов, программный софт, франшизы, контракты и прочее.

- Отложенные расходы – это затраты, потраченные на вышеупомянутые разработки, регистрацию патентов и авторских прав. На данном этапе эти траты проходят как убытки, однако ожидается получение долгосрочной прибыли.

Во избежание путаницы, необходимо обозначить часть активов, которые часто относят к нематериальным активам, однако таковыми НЕ являются:

- репутация компании, сформировавшаяся в результате деятельности;

- коллектив фирмы, а также затраты выделенные на его обучение;

- клиенты фирмы, постоянные покупатели и т.д.

- рекламные затраты, названия корпоративных газет, журналов.

Таблица: Оценка доходности нематериальных активов.

Как правильно составлять пассив бухгалтерского баланса

Представим информацию в таблице.

Пассив

Что включить в строки пассива баланса

III. КАПИТАЛ И РЕЗЕРВЫ 6

Уставный капитал (складочный капитал, уставный фонд, вклады товарищей)

Строка пассива формируется как сведения по кредиту счета 80.

Собственные акции, выкупленные у акционеров

Отражается по сумме остатков счета 81, сформированных на отчетную дату.

Переоценка внеоборотных активов

Отражается информация, если в отчетном периоде в организации проводилась переоценка основных средств и нематериальных активов. Формируется остаток по сч

83.

Добавочный капитал (без переоценки)

При формировании добавочного капитала компания отражает сведения по остаткам по счету 83.

Обратите внимание, сумма указывается без учета переоценки ОС и НМА.

Резервный капитал

В строку пассива бухгалтерского баланса включите сальдо по счету 82 на конец отчетного периода. Отражает информацию о сформированном резервном капитале по организации.

Нераспределенная прибыль (непокрытый убыток)

При формировании пассива годового бухгалтерского баланса используйте данные сальдо счета 84

При формировании промежуточной отчетности эта цифра — два остатка по счету 84 (финансовый результат предшествующих лет) и 99 (финансовый результат текущего периода отчетного года).

Обратите внимание, что если результатом является убыток, то сумма отражается с минусом.

Итого по разделу III

Суммарное значение по соответствующему разделу пассива бухгалтерского баланса.

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

Обязательства пассива, срок погашения которых превышает 12 месяцев.

Заемные средства

Отражаем в пассиве баланса остаток по счету 67, если срок обязательств превышает один год.

Обратите внимание, что проценты по займам необходимо включать в раздел краткосрочных обязательств.

Отложенные налоговые обязательства

Оценочные обязательства

Отражаем сальдо счета 96 «Резервы предстоящих расходов» сроком более одного года.

Прочие обязательства

В данной строке раскройте информацию об иных видах долгосрочных обязательств, которые не были детализированы в других строках бухгалтерского баланса.

Итого по разделу IV

Суммирует показатели строк раздела.

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

Обязательства пассива со сроком действия менее 12 месяцев.

Заемные средства

Отражается сальдо по счету 66. При этом в данную строку пассива баланса следует включить проценты, уплачиваемые по долгосрочным займам.

Кредиторская задолженность

Показатель формируется как сумма кредитовых остатков по счетам 60, 62, 68, 69, 70, 71, 73, 75, 76.

Доходы будущих периодов

Показатель равен сумме остатков по счетам 86 (полученное целевое финансирование) и 98 (доходы будущих периодов).

Оценочные обязательства

Сформируйте сальдо по счету 96 (резервы предстоящих расходов) в части тех резервов, срок использования которых составляет менее 12 месяцев.

Прочие обязательства

Здесь расшифруйте краткосрочные обязательства, не вошедшие в другие строки пассива баланса.

Итого по разделу V

Сумма строк по разделу.

БАЛАНС

Суммарное значение по разделам пассива баланса.

ВАЖНО!

Значения активов и пассивов всегда отражается в денежном выражении. Причем операции фиксируются исключительно в рублях. Если расчеты совершаются в иностранной валюте, то операция подлежит пересчету в рубли. Используется курс валют, утвержденный Центральным банком России на момент совершения факта хозяйственной деятельности.

Баланс и иная финансовая отчетность составляется в рублях либо в тысячах рублей. Если обороты компании значительны, то допустимо указывать суммы в балансе в миллионах рублей.

Финансовый актив

Финансовым активом является совокупность всего имущества индивидуального предпринимателя, предприятия или юридического лица другого вида. В их число входят:

- денежные резервы

- дебиторские задолженности перед компанией

- свободные материальные средства

Существует несколько ключевых характерных черт, которые позволяют отличить собственность и средства, находящиеся на бухгалтерском балансе от остальных:

- актив дает предприятию или предпринимателю возможность получить прибыль в будущем от его использования

- компания или ИП имеет законное право получать эту прибыль

- соглашение или процедура по переходу актива в пользование предприятия уже произошли и являются свершившимся фактом