Куда вложить миллион рублей чтобы заработать: топ варианты 2021

Содержание:

Как сэкономить на налогах при инвестициях?

Владеть бумагами дольше трёх лет. Полностью без налогов не получится. Но существует льгота, которая распространяется на ценные бумаги, торгуемые на российском рынке. Льгота действует для каждой отдельной бумаги, если инвестор владел ей дольше трёх лет. Освободить от налогов можно до трёх миллионов ₽ в год, поэтому наш герой с капиталом в миллион ₽ вписывается в этот лимит.

В этом варианте ни о каких ребалансировках речи не идёт. Нужно купить и держать еврооблигации, акции или паи биржевых фондов не менее трёх лет. Бумаги, которые будут куплены на дивиденды и купоны, не будут попадать под льготы, если их не удастся продержать в портфеле три года.

Эта льгота распространяется на американские акции, относящиеся к дивидендным аристократам, так как они почти все есть на Санкт-Петербургской фондовой бирже. Она подходит и при инвестировании в биржевые фонды, в том числе в БПИФ «Дивидендные Аристократы США», торгуемый на Московской бирже.

Что касается еврооблигаций, то здесь меньше список инструментов, которые торгуются на бирже. И здесь не будет такого разброса и такого выбора, поэтому надо консультироваться у брокера — у «ФИНАМ» есть сервис консультирования Специалист подскажет, какие бумаги попадают под эту льготу, и, соответственно, из них уже поможет собрать портфель.

Получить налоговый вычет по ИИС. Открытие ИИС позволяет инвестору сэкономить на уплате налогов, воспользовавшись налоговым вычетом. Есть два типа таких вычетов — тип А (на взнос) и тип Б (на доход).

Если инвестор имеет официальный доход, то выгоднее будет воспользоваться вычетом типа А — вернётся 13% уплаченного НДФЛ с суммы пополнения ИИС. Такой вычет рассчитывается с взноса до 400 000 ₽ в течение года. Так, открыв счёт и внеся на него миллион ₽, инвестор получит вычет в размере 52 000 ₽ на руки.

При открытии ИИС с вычетом типа Б налог не придётся платить как с дохода, полученного от разницы цен при продаже бумаг, так и с дохода в виде выплаты дивидендов и купонов. Если инвестировать миллион ₽ и за три года увеличить капитал на треть, то НДФЛ в размере 13% от 330 000 ₽ составил бы 42 900 ₽. Вот эту сумму налога платить не придётся, инвестор сэкономит её.

Использовать 2 в 1: и льготу, и вычет. Инвестор может сочетать льготу по налогу и вычет типа А по ИИС.

Для этого после пополнения ИИС он получает вычет на взнос. Затем может выбрать необходимые бумаги — еврооблигации или акции компаний США, чтобы в течение трёх лет получать по ним купоны или дивиденды. По истечении этого срока инвестор сможет перевести бумаги с ИИС на обычный брокерский счёт и воспользоваться льготой по НДФЛ за долгосрочное владение.

Если продать такие бумаги сразу с ИИС, то нельзя будет воспользоваться и вычетом, и льготой. Будет доступен только вычет. А при переводе ценных бумаг на обычный брокерский счёт можно дополнительно использовать и льготу за долгосрочное владение.

При таком подходе удастся защитить капитал от потерь и максимально увеличить его, а также освободить от уплаты налога.

Эти рекомендации подходят только при указанных исходных данных, если у вас другая сумма, срок, цель и отношение к риску, то и стратегия инвестирования будет отличаться.

Так же рекомендуем рассмотреть варианты

Инструментов инвестиций очень много. Выбирая, куда выгодно вложить средства, не стоит торопиться и поддаваться чужому давлению.

ПАММ-счета, ПАММ-портфели, доверительное управление и структурные продукты

Инвестируя средства в ПАММ-счета, вкладчик передает их в доверительное управление трейдеру или брокеру. Они выбирают стратегию игры на бирже, от инвестора ничего не зависит. Прибыль при удачных ставках очень высокая. Доход распределяется между инвесторами, а торговец получает вознаграждение в виде процента от прибыли.

По этому же принципу инвестируют в ПАММ-портфели, которые состоят из нескольких ПАММ-счетов и созданы для диверсификации рисков и прибыли.

Мы предлагаем следующие брокерские компании для открытия ПАММ-счетов, с которыми работаем лично уже много лет и с выводом средств проблем не возникало никогда:

- Альпари ⇒

- Forex4you ⇒ (немного другая схема инвестирования, но похожая).

- Roboforex ⇒ (аналогично — другая схема, но так же похожа на PAMM).

ПАММ-счета и ПАММ-портфели являются структурными продуктами, так как подчинены разработанной стратегии и находятся в доверительном управлении.

Форекс

Частные инвесторы торгуют на рынке Форекс с помощью брокеров, активно развивая сегмент доверительного управления в ПАММ-счетах и портфелях. Чтобы стать самостоятельным трейдером, мало обладать нужными знаниями, необходима устойчивая психика и аналитический склад ума.

Частные инвесторы торгуют на рынке Форекс с помощью брокеров, активно развивая сегмент доверительного управления в ПАММ-счетах и портфелях. Чтобы стать самостоятельным трейдером, мало обладать нужными знаниями, необходима устойчивая психика и аналитический склад ума.

Свой партнерский бизнес

При создании собственного бизнеса может потребоваться внешнее инвестирование. Привлечение бизнес-партнеров за процент прибыли — способ достижения быстрого результата. Это необязательно должны быть финансовые вливания — партнеры могут вложиться оборудованием, недвижимостью, земельным участком, транспортом или деловыми связями.

Криптовалюты, биткоин

Несмотря на высокие риски и неоднозначные отзывы экспертов, популярность криптовалюты постоянно растет. Самая востребованная — биткоин.

Лучшая биржа для трейдинга криптовалютой — ВОТ ЭТА ⇒

Существуют 2 стратегии инвестирования в криптовалюту:

- Активная торговля на бирже — купля-продажа.

- Инвестирование в криптовалюту. Подразумевает более долгосрочные и пассивные проекты.

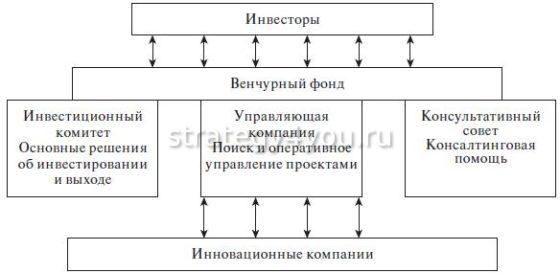

Венчурные фонды, инвестиции

Венчурные — это фонды, ориентированные на инвестирование инновационных проектов. Это название в переводе с английского означает «рискованное предприятие». Принцип работы фонда заключается в распределении финансов инвесторов между новыми проектами. Часть проектов будет убыточной, но некоторые из них окажутся выгодными и начнут приносить хорошую прибыль.

Предметы искусства

Приобретение раритетных предметов искусства решает вопрос вложения крупных финансовых средств. Такие экспонаты стоят очень дорого, и цена на них с годами только растет. Единственный риск, который встречается при таком виде вложения, — покупка подделки. Были случаи, когда копии были настолько хороши, что выставлялись в музеях как подлинники.

Приобретение раритетных предметов искусства решает вопрос вложения крупных финансовых средств. Такие экспонаты стоят очень дорого, и цена на них с годами только растет. Единственный риск, который встречается при таком виде вложения, — покупка подделки. Были случаи, когда копии были настолько хороши, что выставлялись в музеях как подлинники.

Куда инвестировать миллион: составляем личный финансовый план

Когда у вас есть финансовая подушка, осталось придумать, что делать с оставшимися накоплениями. Ваш следующий шаг – составление финансового плана, в котором необходимо прописать, что вы хотите получить и к какому сроку. Это позволит точно определить ваши потребности и возможности.

Финансовый план должен быть у каждого человека, но к сожалению, этому не учат ни в школе, ни в университетах. Если вы молоды и амбициозны, вы можете использовать более агрессивные и рискованные стратегии, если же главная цель – сохранение, имеет смысл “припарковать” средства в стабильные безрисковые активы – например, недвижимость.

А вот чего точно не стоит делать – тратить деньги на дорогую машину или модные гаджеты. Хорошая идея – инвестировать в собственное образование, чтобы повысить ваш доход, в получение дополнительных навыков или изучение иностранного языка.

Приведем простой пример сметы, которая ляжет в основу вашего финансового плана: Разумеется, для вас цифры будут отличаться.

- Ежемесячный доход на семью: 100 000

- Ежемесячные расходы: 60 000

- Возможности отложить ежемесячно: 40 000

- Подушка безопасности на полгода жизни: 240 000

- Обязательства и кредиты: 0

После этого нужно составить список ваших финансовых целей.

Список финансовых целей;

| Цель | Необходимая сумма, руб | Дата | Способ |

| Путешествие по горящему туру в Азию | 100 000 | декабрь 2020 | Откладывать 4500 руб. ежемесячно на пополняемый вклад |

| Портфель криптовалют | 100 000 | январь 2021 | Откладывать ежемесячно 10% дохода |

| Квартира в новостройке | 4 000 000 | лето 2026 | Откладывать 20 000 в месяц на индивидуальный инвест. счет: 80% — ОФЗ, 20% — акции. Реинвестировать дивиденды |

План можно составить в виде таблицы Excel или при помощи любой другой программы. Его можно вести в том же документе, где вы ведете бюджет. Форму и оформление вы выбираете сами: тут возможны разные варианты. Главное – систематизировать ваши доходы и расходы, определить цели, затем определить кратчайший путь к этой цели. В план можно добавить еще один столбец – на каком этапе достижения цели вы находитесь на определенную дату (в процентах). Например, по состоянию на 1.11.2019 года первая цель выполнена на 90%, вторая – на 12% и т.д.

Если вам не хватает имеющегося миллиона на достижение всех целей:

- Ищите пути увеличения доходов – новая работа, сдача в аренду пустующей недвижимости, продажа чего-либо ненужного.

- Ищите новые источники дохода – вторая работа, фриланс и т.п.

- Оптимизируйте расходы – например, выплатите небольшие кредиты, закройте кредитные карты. Ищите, на чем можно сэкономить без ухудшения уровня жизни.

При этом важно грамотное ведение бюджета. Желательно выделить под инвестиции не меньше 10% своего дохода, оптимально – от 20% и более

А куда вы вложите эти накопления – зависит от ваших целей, готовности рисковать, горизонта инвестирования. В зависимости от цели подбираются оптимальные инструменты: более или менее рисковые, более или менее доходные.

Смотрите видео, как создать пассивный доход:

ТОП-10 способов инвестирования миллиона рублей

Перед тем как искать способы, как и куда вложить деньги, необходимо все же определиться с целью инвестирования. Дело в том, что краткосрочные вклады совершенно отличаются от долгосрочных. Стремление получить быструю прибыль увеличивает риски, связанные с капиталовложениями. Более надежными являются вложения на длительный срок.

Во что инвестировать?

Если вам необходимо обернуть деньги в короткий срок, чтобы получить доход для приобретения определенной вещи, вы можете воспользоваться более агрессивными методами инвестиций. Если же ваша цель — постоянный пассивный доход используйте консервативные инструменты капиталовложения.

Итак, к наиболее распространенным способам относятся:

- Покупка недвижимости.

2. Банковский депозит.

3. Валютные вложения.

4. Покупка драгоценных металлов.

5. ПАММ-счета.

6. Равноправное кредитование.

7. Собственный бизнес.

8. Приобретение акций.

9. Инвестирование в ПИФы.

10. Инвестиции в себя.

Покупка недвижимости

Как только речь заходит о сохранении денежных средств в крупных размерах, среднестатистический гражданин России сразу же думает о приобретении недвижимости. И это является наиболее распространенным способом сохранения и приумножения капитала.

Покупка недвижимости

Одна из основных потребностей каждого человека – иметь свою землю, крышу над головой, иметь свое собственное жилье. Недвижимость всегда будет пользоваться спросом, и являться надежным способом инвестиций.

Являясь собственником недвижимости, вы можете получить прибыль такими вариантами как:

- Прибыль от аренды;

- Прибыли от продажи.

Аренда — это наиболее распространенная разновидность пассивного дохода. Вы можете сдавать квартиру посуточно или на длительный срок, при этом получать доход без особых трудозатрат. Несмотря на то, что квартирой пользуется посторонний человек, недвижимость ваша. Вы в любой момент можете ее продать по более дорогой и выгодной вам цене. Аренда плюс разница в стоимости, равняется чистая прибыль от инвестиций.

Другой способ заработать на недвижимости – это сделки купли- продажи. В таком случае возможны следующие схемы:

- Купить недвижимость. Подождать пока она вырастет в цене. Продать недвижимость.

- Купить недвижимость в удовлетворительном состоянии. Сделать ремонт. Продать недвижимость по более выгодной цене, в которую заложены затраты на ремонт.

- Купить жилую площадь в тот момент, когда дом только закладывается или на стадии строительства. После сдачи объекта в эксплуатацию продать недвижимость по высокой цене.

И всё вроде бы хорошо, но в периоды экономических спадов, любая недвижимость падает в цене. И пока кризис не минует, она будет давать низкую доходность. В это время лучше не продавать недвижимость и получать прибыль только благодаря аренде.

Ещё следует подчеркнуть, что дело нужно иметь с надежным застройщиком, у которого безупречная репутация. Это максимально вас обезопасит и убережет от убытков.

Что же касается приобретения земли, то здесь важно ориентироваться в направлениях и знать перспективные участки. Сама земля может стоить дороже, чем любой дом, коттедж и так далее, который находится на ней

Из года в год цена на землю растет. Если этот участок расположен вблизи от города, где скоро возможно строительство недвижимости или земля в самом городе и на этой территории планируется усовершенствование инфраструктуры – смело беритесь за это дело. Вы сможете в любой момент её продать по выгодной цене.

По вложениям

Для инвестора, стоящего на пороге выбора инструментов, формирующего свой портфель, актуально звучит вопрос, сколько же нужно инвестировать, чтобы пассивный доход хотя бы через пару тройку лет был 100000 рублей в месяц. Пойдём от обратного: 100 тыс. рублей — это 10% от 1 млн. рублей, то есть в среднем, именно такая сумма должна быть вложена в разные инструменты, чтобы прибыль по ним в месяц доходила к показателю 10%, а в год это 120%.

Крайне важно напомнить о диверсификации портфеля: используйте депозиты, онлайн-вклады, акции, евробонды, вложения в реальный бизнес или недвижимость, чтобы не только построить портфель, учитывая заявленный доход, но и снизить риски.

Популярные инструменты для вложений в 2021 году с небольшим стартом

| Инструмент | Заявленная доходность, % | Минимальный старт, руб |

|---|---|---|

| Вклад в банке | 5 | 1000 |

| МФО, P2P-кредитование | 15 | 1000 |

Предлагаю изучить, что именно сегодня можно найти на рынке, если у вас в кошельке свободных средств от 30 тыс. до 1 миллиона.

От 30 000 рублей

Читая инвестиционный или финансовый форум, где рекомендации дают аналитики, можно встретить такие популярные варианты для вложения денег:

- банковский вклад;

- покупка акций и дальнейший трейдинг;

- ПИФы;

- ETF-фонды.

Да и онлайн-проект с лояльными стартами подойдут как нельзя лучше.

От 50 000 рублей

К вышеописанному портфелю посоветовала бы добавить еврооблигации, при чем и российских, и иностранных компаний. Да и вложения в бизнес позволяют получить доход. В среднем, можно найти варианты долевого участия в открытии цветочного магазина или салона красоты от 10 тысяч рублей. Не исключайте вложения в свое развитие, чтобы накопленные знания затем реализовать в получении денег — курсы иностранного языка, маникюра, мыловарения.

От 100 000 рублей

С такой суммой появляется еще больше возможностей, и помимо вариантов, о которых говорила выше, порекомендую купить иностранную валюту, дождавшись ее падения. Судя по мировой политике и неустойчивости рубля, он будет только падать. Купив доллары или евро, положите на вклад в банк или часть в онлайн-проекты. Это станет отличной возможностью защитить себя от инфляции.

От 500 000 рублей

Подобные суммы нужно разбивать на несколько вариантов и делать акцент на стартапы или реальный бизнес. Да и если вы давно хотели заняться чем-то своим, самое время начинать с подобных инвестиций, делая особый акцент на работу в сегменте Интернет — онлайн-магазины, доставка, разработка платных тестов, программ развития или обучения, что весьма затребовано в актуальных условиях инфобизнеса. В дальнейшем можно претендовать на получение бюджетных инвестиций, своего рода помощи от государства.

От 1 000 000 рублей

Казалось бы, огромная сумма, но ее на полноценное вложение в недвижимость не хватит, разве что где-то в глубинке. А вот поработать с ценными бумагами, еврооблигациями, драгоценными металлами, депозитами, онлайн-проектами и стартапами — отличное решение

Я бы порекомендовала собрать 5-7 инструментов, и в их выборе обращать внимание не только на прибыль, но сроки и условия выплаты прибыли

В этой статье представила для вас популярные способы, куда вложить деньги в 2021 году таким образом, чтобы не потерять, и в формировании списка предложений ссылалась на собственный опыт и советы экспертов. Из популярных вариантов вложения в бизнес — компании со специализацией разработки программного обеспечения, софтов, виртуальной реальности, искусственный интеллект и блокчейн. А вот от депозитов в рублях с учетом инфляции — доходности я бы воздержалась.

Резюмируя все, что сказано в статье, напомню о важности взвешивания рисков и прибыли, подбора инструментов, которые платят регулярно, ведь, согласитесь, удобно, когда прибыль приходит каждый месяц, а то и чаще. Всем правильных вложений и хорошего дохода

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Существующие стратегии в зависимости от риска

Помимо направлений, бизнес-идеи за 1000000 делятся еще и по уровню риска. Как именно и куда инвестировать во многом зависит от способностей и знаний самого бизнесмена. Если же имеющиеся навыки оставляют желать лучшего, рекомендуется выбирать максимально безопасное производство.

Консервативная

Консервативная стратегия является максимально безопасной. Однако получать большую прибыль при этом будет весьма проблематично. К данному формату можно отнести такие виды заработка, как:

- Работа с облигациями.

- Заработок на драгоценных металлах.

Несмотря на то, что получение дохода в данном случае будет длительным, а размер выручки не столь объемным, формат стратегии является максимально безопасным и надежным. Риски утраты практически сведены к нулю.

Умеренная

В данную категорию входят и долгосрочные вложения. Например, дивиденды могут начать приносить реальную прибыль даже не через 1-2 месяца, а спустя несколько лет. Однако существует и такой риск, что фактический доход так никогда и не придет. В данную категорию попадают практические любые варианты заработка, связанные с вложениями.

Агрессивная

Здесь стопроцентная игра на фондовом рынке с максимальным количеством вложений. Бизнесмен старается вложиться по крупному, используя все доступные варианты и ресурсы. Риск подобных мероприятий очень велик, можно остаться совершенным банкротом. Однако если все проходит хорошо, то и доход возрастает во много раз.

Агрессивный заработок на фондовых рынках

Куда выгодно вложить 1 миллион рублей

Для тех, кто хочет заработать 50-100% годовых и готов тратить на это достаточно времени и обучаться чему-то новому, подойдет агрессивный портфель, куда вложить миллион рублей

Обратите внимание в данном случае потеря денежных средств при халатном отношении и отсутствии контроля может достигать 80%

Пример агрессивного портфеля

В любых даже самых агрессивных инвестициях нужно оставлять часть денег защищенными. В этот раз защитой выступят:

200000 руб. – приобретение ценных бумаг через инвестиционный счет.

При этом на 50% закупаем акции с высокими дивидендами, дождавшись пока их цена снизится и окажется у линии поддержки. Для этого придется ознакомиться с основами технического анализа акций. Оставшиеся 50% используем для приобретения недооцененных акций роста находящихся в восходящем тренде. Удобно это делать с помощью индикаторов:

- индикаторы тренда,

- как торговать акциями

Торговля акциями на ИИС — рискованный вариант, грозящий потерей части вложений, т.к. требует специальных знаний в сфере трейдинга. В то же время, возможности заработка здесь практически ничем не ограничены и могут достигать 50-100% годовых.

200000 руб. – вкладываем в зарубежные ценные бумаги.

Основную часть 60-70% – в американские и европейские акции с высокой капитализацией и дивидендами, остальные 30-40% – в недорогие акции азиатских стран (Китай, Тайвань, Северная Корея). Акцент лучше сделать на информационных технологиях.

Обязательно выбираем разных брокеров для ИИС и иностранных акций, чтобы снизить риски.

по 100000 руб. выделяем на закупку криптовалюты и памм-инвестирование.

При этом для увеличения прибыли выбираем управляющих в высокими показателями доходности и входим после просадки. В это время трейдер максимально сконцентрирован и заинтересован показать максимальную доходность. Чтобы снизить риски, выберите больше управляющих (минимум 5-7) и вкладываете минимальные суммы.

200000 руб. – в RAMM-счета.

Для агрессивного портфеля увеличить риски до 7-9% в неделю. Но при этом нужно еженедельно контролировать прибыль и убытки по каждому счету и оперативно менять управляющих. Увеличивать количество счетов не стоит, будет достаточно 5-7 трейдеров

Обратите внимание на инструменты для торговли, не рекомендуется держать в портфеле более 50% счетов, торгующих одинаковыми валютными парами. Это увеличивает риск существенной потери в случае выхода неожиданных негативных новостей

200000 руб. – бизнес или обучение.

Если времени достаточно, то глупо тратить его, трясясь над цифрами в терминале брокеров. Займитесь обучением, а если знаний достаточно и уверены в своих силах – открывайте бизнес. Доходность успешного бизнеса может составить 1000-10000% годовых.

Бизнес или инвестиции – что выбрать

Говоря об открытии нового бизнеса, отмечу, что очень актуальна в условиях карантина сфера питания, доставка продуктов и готовой еды, а также аптечных товаров, антисептиков и дезинфекционная обработка помещений.

- Бизнес идей в кризис 2020

- Бизнес идеи с нуля без вложений

В связи с последними событиями бизнес через интернет становится популярен, как никогда. Если все же не знаете с чего начать, то рекомендую пройти обучение в одном из следующих направлений:

Социальные сети (SMM-специалист).

Продвижение сайта (SEO-специалист) или его создание.

Наличие сайта обязательно для каждой серьезной компании или специалиста. Сайт может стать как дополнительным способом привлечения клиентов, так и главным источником дохода, если это полностью онлайн-бизнес.

- комплексный маркетинг,

- дизайнеры,

- программисты и разработчики.

Любая из этих специальностей после освоения может стать полноценным прибыльным бизнесом с высокой маржинальностью. В крайнем случае, вы сможете найти удаленную высокооплачиваемую работу, которая позволит вам работать из любой точки мира.

Итоговый пример агрессивного инвестиционного портфеля собран в таблице “Куда вложить миллион рублей выгодно”.

| Способ вложения | Сумма, в руб. | Средняя доходность, % в год | Прибыль в рублях | Риск, % за год |

| Акции через ИИС | 200000 | 35 | 70000 | 20 |

| Иностранные акции | 200000 | 50 | 100000 | 30 |

| Памм счета | 100000 | 50 | 50000 | 30 |

| Крипловалюта | 100000 | 90 | 90000 | 30 |

| Бизнес, обучение | 200000 | 100 | 200000 | 50 |

| RAMM счета | 200000 | 55 | 110000 | 33 |

| Итого | 1000000 | 63,33 | 620000,00 | 32,17 |

Я специально не стал делать расчет из максимально возможной доходности, т.к. в реальной жизни одна неделя может быть супер прибыльной, а следующая – убыточной

Но важно держать эмоции под контролем и уметь анализировать цифры по итогам месяца и уже после этого оптимизировать портфель

Куда можно инвестировать 1 000 000 рублей?

Вклады в банке

С одной стороны самый простой и доступный способ вложения своих денег. Со стороны государства полная защита сохранности ваших сбережений (страхование вкладов). За год можно получать довольно неплохую сумму в виде процентов по вкладам.

С другой стороны доходность будет едва покрывать инфляцию. В итоге, если ваша цель заработать денег, то это способ вложения средств не очень удачный. Существуют гораздо более прибыльные.

Открывать вклады можно, если вы планируете использовать эти денег через короткий промежуток времени (до 2 лет).

Облигации

Популярный способ получения постоянного пассивного дохода у населения западных стран. При определенной сумме позволяет получать довольно неплохую прибыль в абсолютных цифрах, которая является прибавкой к основному доходу.

Прибыль формируется по выплатам по купону, который начисляется обычно раз в полгода или раз в квартал. Можно сформировать портфель из облигаций с разными датами выплатами, таким образом получать ежемесячно определенный процент прибыли.

Доходность по облигациям в среднем выше процентов на 20-30, чем по банковским вкладам.

Акции

Акции позволяют купить частичку работающего бизнеса у перспективной компании. Доход здесь будет формироваться либо за счет роста самих акций и (или) выплаты по ним дивидендов, т.е. части полученной прибыли.

Инвестирование в акции подразумевает долгосрочный период инвестиций (от 3-5 лет). Чем он выше, тем на большую доходность в итоге вы можете рассчитывать. Дело в том, что стоимость акций подвержена некоторым колебаниям. В течение времени они могут не только расти, но и уменьшаться в цене.

На длительных интервалах времени, цена на акции только растет, сглаживая временные снижения цен. Если исходить из статистики прошлых лет (как по России, так и по миру в целом), то средняя доходность от вложений в акции превосходит банковские депозиты в 2-2,5 раза.

Пифы и ETF

Инвестиции в эти категории аналогичны вложения в фондовый рынок (акции, облигации). Это вариант подходит для тех, кто ничего не понимает и не хочет разбираться в покупке-продаже этих категориях. Все что нужно, это купить паи фондов или ETF, в состав которых уже входит перечень ценных бумаг, составленных профессионалами. ПИФы содержат определенный набор акций (или облигаций), составленных под определенную категорию. Это могут быть только акции нефтегазового сектора, потребительского или телекоммуникаций и т.д.

Из плюсов — это минимальные действия с вашей стороны. Вы можете стать владельцем довольно обширного пакета акций, собранного из разных секторов экономики и даже стран. Такое разнообразие инвестиций позволит защитить ваши вложений от различных негативных колебаний в той или иной отрасли.

Доверительное управление

Вы отдаете деньги специалистам в области зарабатывания и приумножения денег. На этом ваша роль заканчивается. Все что вам остается периодически отслеживать результаты от управления вашими средствами.

Здесь в первую очередь нужно обратить внимание на стаж управляющего (или управляющей компании) и конечно же статистику доходности за последние года. Выбирать нужно те управляющие компании, которые в течение длительного времени показывают хоть не всегда большой, но стабильный прирост прибыли из года в год

Если выбирать из двух компаний, первая в один год может заработать 50-80% прибыли, зато в следующий попасть в убыток в 20-30 и выше процентов, зато вторая показывает стабильную доходность в размере 15-20% годовых, но каждый год — лучше вложить деньги в последнюю.

Инвестиции в первую компанию будут подобны рулетке в казино. Слишком высоки риски при управлении деньгами. И если они могут слить 20% в год, то соответственно, что им помешает потерять в следующем году и гораздо больше.

Недвижимость и земля

Покупка недвижимости всегда была синонимом надежности и удачным вложением денег с целью приумножения средств. Конечно, бывают периоды, когда цены на жилье падают чуть не вполовину своей первоначальной стоимости. Но это временные явления. И прекрасная возможность купить себе недвижимость со значительным дисконтом. Покупая ее вы инвестируете деньги в материальные активы, которые не подвержены инфляции, им не страшны дефолты и прочие финансовые катаклизмы.

Заключение

Исходя из собственного опыта могу точно сказать, что старт с суммы 1 000 000 рублей вполне оправдан и реалистичен по целям прибыли.

Если вы решите составить инвестиционный портфель из различных бумаг, то он будет приносить прибыль. Если вы хотите намного больше и быстрей по срокам сделать из 1 000 000 рублей два миллиона рублей, то тогда лучше подойдут краткосрочные и спекулятивные инвестиции.

Спекулятивное инвестирование, кстати, можно совмещать и с наемной работой. Учитесь этому! За год, примерно, можно будет сделать с этого миллиона еще один или два миллиона.

Но для начала нужно открыть брокерский счет, например, у Финама. Ведь проект «Как разогнать счет с 50 000 до 100 000 рублей» я открыла именно у этого брокера. Надежный брокер!

Но и в том и в этом случае, если вы будете периодично пополнять счет для расширения своих возможностей, и прибыли тоже будет больше. Как практик вам говорю, что финансовая независимость вполне реальна для адекватных людей.

Всем удачного вложения вашего миллиона и пусть ваши инвестиции процветают!