Инвестиции для чайников: как покупать облигации

Содержание:

- Виды купонов

- Как зарабатывать на облигациях

- Где купить ОФЗ физическому лицу

- Что такое дисконтные облигации

- Как определить текущую цену?

- Что такое справедливая цена?

- Где смотреть котировки онлайн

- Способы расчета доходности облигаций (примеры)

- Оценка облигации по котировке (на примере облигаций 01т1 и 09т1)

- Как устроены облигации

- Народные облигации Минфина: что с ними не так?

- Способ второй: ОФЗ через брокера

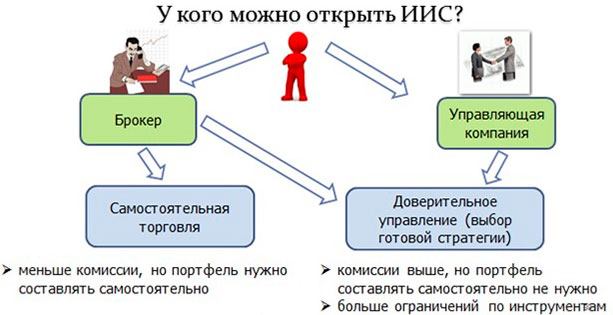

- Открыть ИИС

- Подведём итоги

- Заключение

Виды купонов

Как я уже говорил, есть разные виды купонов. Подавляющее число облигаций – с постоянным купоном, т.е. с выплатой, размер которой предусмотрен заранее и обговорен в анкете выпуска. Но есть и другие виды купонов.

Фиксированный переменный. Ставка по каждому купону – разна. Но она указана заранее, что позволяет инвесторам спланировать свою стратегию. При этом ставка может меняться произвольно: увеличиваться или же уменьшаться, причем вплоть до 0,01% годовых. Пример на скриншоте.

Кстати, примером облигации с переменным купоном служат ОФЗ-н 4 выпуска.

Переменный. Ставка по купону определяется эмитентом, но заранее неизвестна. При этом ставка зависит от финансового состояния компании, настроений и ожиданий инвесторов и других факторов (например, нахождения Луны в Козероге).

Плавающий (индексируемый) купон. Ставка по такому купону зависит от каких-то внешних показателей, например, индекса потребительских цен (проще говоря – инфляции), ключевой ставки, ставки РУОНИА, курса доллара и т.д. Формулы расчетов плавающих купонов можно найти в анкете выпуска. Плюс такого купона – доходность облигации индексируется, если в экономике что-то идет не так. Минус – предсказать точный размер купона никак нельзя.

Ипотечный. Ставка зависит от доходности ипотечной программы. Как правило, облигации с таким типом купона предназначены для институциональных инвесторов и даже не выводятся на вторичный рынок.

Купоны бондов можно классифицировать и по другим признакам. Например, по периодичности выплаты выделяют облигации с ежегодным купоном, полугодовым, квартальным и даже ежемесячным купоном. Например, ряд МФК платят купоны по своим бондам каждый месяц.

По типу выплаты выделяют периодические выплаты и кумулятивные. По периодическим купон платится постепенно (это 99% всех российских облигаций), по кумулятивным – в конце срока действия, при погашении облигации.

Как зарабатывать на облигациях

Бонды позволяют зарабатывать и за счет купонного дохода, и при покупке (продаже) на изменении рыночной цены.

Основные факторы, влияющие на цену облигаций:

- Величина купонного дохода.

- Длительность периода до погашения.

- Уровень рыночных процентных ставок. В России он зависит от ключевой ставки ЦБ. При ее снижении ранее выпущенные облигации растут в цене, а новые выпускаются по более низким ставкам, и наоборот.

- Конъюнктура и ситуация на финансовом рынке. Например, при кризисных ситуациях в других сегментах инвесторы предпочитают покупку бондов.

- Финансовое состояние эмитента и его способность выполнить обязательства.

У облигаций есть доходность к погашению. Это внутренняя норма доходности (IRR). Простыми словами: сколько заработает инвестор от покупки к моменту погашения (в процентах годовых). Показатель учитывает доходность и по купону, и от изменения цены.

Чем ниже рыночная стоимость облигаций, тем выше доходность к погашению, и наоборот.

Сколько можно заработать

Доходность зависит от качества эмитента и срока погашения. Наиболее надежными считаются госбумаги. Так, размещенный Минфином выпуск облигаций федерального займа для населения (ОФЗ-Н) от 02.09.18 со сроком погашения до 3 лет имеет купонную доходность от 6,5 до 7,35 % годовых.

Доходность рублевых облигаций голубых фишек со сроком погашения 3–5 лет – 7,7–9,25 % годовых. На покупке бондов компаний второго эшелона можно заработать 9–11 % годовых. Наилучшие показатели по уровню доходности демонстрируют корпоративные бонды третьего эшелона – от 15 % годовых и выше.

Выгодно ли покупать

Облигации – это надежный консервативный инструмент пассивных инвестиций с определенной и понятной доходностью. Основная цель при их покупке – диверсификация и стабильные накопления.

Можно ли покупать на ИИС

Можно. Доступна покупка на ИИС облигаций российских эмитентов на Московской бирже, евробондов – на Московской и Санкт-Петербуржской биржах.

Где посмотреть список доступных для покупки

Прежде всего в торговом терминале брокера. В России есть два старинных сайта, посвященных облигациям, – Rusbonds и Cbonds. Множество нюансов о покупке бондох, их дозодности я узнал именно там.

Есть менее раскрученные ресурсы – smart lab, finanz, tradingview и др.

Сколько стоит 1 еврооблигация

Евробонды – это международный тип облигаций, выпускаемый эмитентами различных стран и доступный инвесторам в разных странах. Их предлагают многие крупные отечественные компании. Но покупка не из дешевых: минимальная цена евробонда на Московской бирже – 1000 USD.

Где купить ОФЗ физическому лицу

Покупка облигаций и акций обычными гражданами на фондовом рынке связана с определенными рисками и неудобствами. Процессу расширения народного инвестирования мешают следующие факторы:

- слабая осведомленность населения о тонкостях работы с ценными бумагами;

- привычка к размещению свободных средств на депозитных банковских вкладах.

Кроме этого, до недавнего времени намерению купить гособлигации препятствовала комиссия, взимаемая при проведении этой операции, и достаточно высокий «порог» вхождения». С начала 2019 года эти проблемы существенно нивелированы Министерством финансов РФ.

- Во-первых, комиссия теперь отсутствует при сумме сделки до 50 тыс. руб., а при превышении этой суммы ее ставка снижена.

- Во-вторых, уменьшена минимальная сумма покупки до 10 тысяч рублей (ранее она составляла 30 тыс. руб.)

- В-третьих, разрешено использовать ОФЗ как залоговое имущество при получении банковского кредита.

Облигации федерального займа для физических лиц стали доступнее, а их условия привлекательнее по сравнению с депозитными вкладами по причине более высокой годовой ставки.

Правда, у этого способа вложения накоплений есть и недостатки:

- За повышенный доход приходится платить трехлетним «замораживанием» денег.

- ОФЗ не участвуют во вторичном обращении ценных бумаг. Иными словами, их перепродать на бирже нельзя.

- Имеет место законодательная неопределенность системы налогообложения доходов. Пока неясно, возникают ли у держателя гособлигаций фискальные обязательства. Вероятно, их не будет, но никакими правовыми нормами это пока не установлено.

- И снова о банковском сборе. Совсем его не отменили. Купить ОФЗ для физических лиц без комиссии можно на сумму до 50 тыс. руб. При превышении этого предела – ставка 1,5%, а если облигаций приобретается на 300 тыс. руб. и более – 1%.

Реализуют «народные» ОФЗ четыре российских банка: Почта Банк, Промсвязьбанк, ВТБ и, конечно же, Сбербанк. С условиями приобретения физическое лицо может ознакомиться, пройдя по приведенным ссылкам.

Что такое дисконтные облигации

Дисконтная облигация – это не единственное наименование типа долговых бумаг. Иногда их называют также бескупонными или нулевыми облигациями, на Западе – Zero Coupon Bond и просто «Zero» (нулевка).

Поясню на примере, как работают нулевки. Допустим, облигация выпущена номиналом в 1000 рублей, но продается с дисконтом в 90 рублей, т.е. ее рыночная цена составляет 910 рублей. Срок обращения бумаги – 1 год. Чтобы подсчитать прибыль инвестора, нужно дисконтный доход инвестора разделить на цену покупки и умножить на 100%:

Если же облигация обращается два года, то доходность при таких же вводных данных составляет 4,94% годовых. Если срок обращения бонда – полгода, то доходность удваивается и составляет 19,78% годовых.

Обычно эмитентом устанавливается так называемая дисконтная цена облигации, т.е. первоначальная цена размещения. Именно в соответствии с ней высчитывается начальная доходность дисконтных облигаций.

Но, поскольку бескупонная облигация обращается на вторичном рынке, то ее цена меняется в зависимости от спроса и предложения. Ведь не каждый инвестор станет держать облигацию до полного погашения – если нужно выйти в кэш, то он продает ее.

Например, Вася купил облигацию номиналом в 1000 рублей и с дисконтом в 100 рублей (т.е. за 900 рублей), а продал ее через полгода за 950 рублей. В итоге он заработал 50 рублей, или 11,11% годовых. У Васи облигацию купил Петя за 950 рублей и дождался ее погашения через полгода. В результате он заработал те же 50 рублей, но его доходность составила уже 10,52% годовых, так как облигация досталась ему дороже.

Стоимость дисконтных облигаций зависит не только от срока погашения, но и множества других факторов, в частности:

- финансового состояния эмитента;

- интереса к этому классу активов (если все перекладываются из акций в облиги. то последние дорожают);

- экономической и политической ситуации на рынке (например, если против компании вводят санкции, то ее облигации и акции резко дешевеют).

В России дисконтные облигации особо не прижились, и этому есть причины (но о них позже). На Западе же это довольно распространенный инструмент, пусть и не такой активно используемый, как классические купонные облигации. Примером являются T-notes США и T-bonds Великобритании, а также корпоративные бескупонные облигации.

В России дисконтные облигации выпускались в виде ГКО и БОБР.

Как определить текущую цену?

Рыночная цена облигации далеко не всегда равна справедливой, может быть занижена или увеличена по сравнению с ней. Выгодным решением будет приобретение недооцененной ДЦБ. Нужно дождаться фазы ее роста, а затем перепродать дороже.

Но как же вычислить текущую цену облигации? Предлагаю разобраться.

Формула расчета

В общем виде формула выглядит так:

- Р – текущая цена облигации;

- Н – ее номинал;

- i – процентная дисконтная ставка (в долях единиц, то есть, например, 12%=0,12);

- t – количество дней до погашения.

Считать текущую цену вам не придется, так как это и есть котировка, она отражается в торговом терминале Quik.

Что такое справедливая цена?

Цена облигации зависит от целого ряда факторов. Например, от того, какой купон установлен по ней и как он относится к уровню ставок на рынке. Например, если безрисковая ставка на рынке 7%, а эмитент предлагает ежегодный купон в 4%, облигация будет торговаться с дисконтом — чтобы компенсировать разницу в доходности. И наоборот, если эмитент в этой же ситуации предлагает купон в 11%, облигация будет торговаться с премией — опять же, чтобы компенсировать разницу. Это называется справедливая цена облигации.

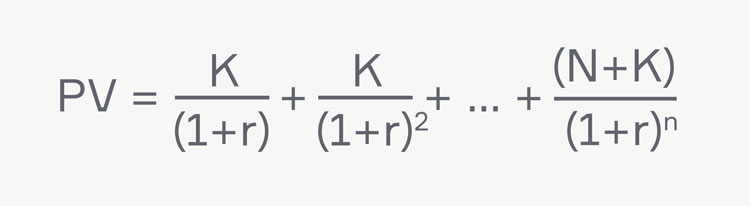

Как это получается? Дело в том, что справедливая цена облигации — то, сколько она должна стоить — определяется как дисконтированная стоимость всех денежных потоков, которые получит владелец бумаги. Все купоны и погашение основной суммы долга делятся на ставку, которая еще называется ставкой дисконтирования или требуемой ставкой доходности. Она показывает, какую доходность хочет получать инвестор, купивший бумагу с этим уровнем риска.

PV — цена облигацииK — купон за периодR — ставка дисконтирования (доходность) за периодN — номинал облигацииn — количество периодов

Ставка дисконтирования зависит от целого ряда факторов — уровня процентных ставок в экономике, финансового состояния эмитента, его рейтинга и долговой нагрузки и так далее.

Где смотреть котировки онлайн

На сегодняшний день сеть интернет позволяет пользователям и потенциальным инвесторам следить за котировками облигаций онлайн, не присутствуя, и не заключая договор с Московской биржей.

Большое количество сайтов готовы предоставить все интересующие данные онлайн. Стоит отметить, что, как и на биржевой платформе, если пользователь не зарегистрирован, задержка в корректировании составляет 15 минут.

Так как обращение облигационных бумаг на фондовом рынке России не такое волатильное, то такое промедление в результатах не сыграет существенной роли.

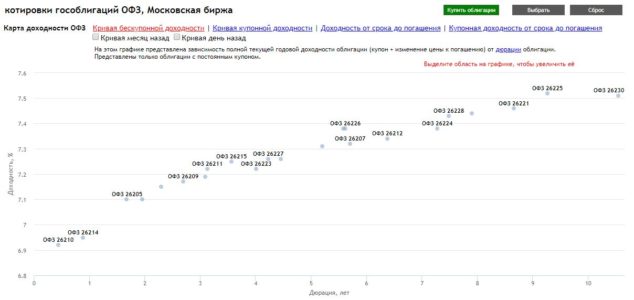

Самыми популярными сайтами по предоставлению котировок ОФЗ являются:

- «Финам»;

- «Смартлаб»;

- «Русбондс».

Здесь отражены графики ценовых изменений как российских, так и европейских облигационных бумаг. На «Смартлаб» можно увидеть котировки по таким ценным бумагам как ОФЗ, корпоративные, субфедеральные и европейские.

Пример котировок ОФЗ на Смартлаб

Пример котировок ОФЗ на Смартлаб

Корпоративные отражают данные таких компаний как РЖД, Газпром, Почта России, Роснефть. На «Русбонд» можно увидеть не только данные торгов, но и будущее размещение облигационных бумаг на московской бирже.

Представленный список сайтов небольшой, по желанию можно найти и другие информационные площадки, отражающие котировки по долговым бумагам российских компаний-эмитентов.

Терминал по корректировкам предлагаемый различными сайтами, имеет некоторые преимущества для потенциальных инвесторов и для тех, кто желает быть в курсе котировочных данных облигационных бумаг.

- Выполнить быструю сортировку подходящих и прибыльных долговых бумаг.

- Сделать точный анализ изменений ценового сегмента ЦБ.

- Понять и просчитать доходность выбранной облигации.

Многие сайты предлагают детальное обучение, способствующее быстро ориентироваться по котировочным данным. Для новичков это полезная услуга, которая поможет в дальнейшем зарабатывать на облигационных торгах.

Способы расчета доходности облигаций (примеры)

Доход инвестора от владения облигациями складывается из нескольких составляющих:

- купонные выплаты

- рост стоимости бумаг

- дополнительный доход (налоговые вычеты и т.п.)

Помните, что купон по облигации не равен ее конечной доходности.

Доходность облигаций можно рассчитать несколькими способами:

Простая доходность (номинальная, купонная)

Доход, который будет получать владелец облигации, купив ее по номинальной цене. То есть это тот процент, который должен платить эмитент. Здесь полученный процент не учитывает реинвестирование.

Рассчитывается как отношение всех выплаченных купонов за год к номиналу, выражается в процентах.

Например, эмитент выпускает облигации с купоном 35 рублей каждые полгода, тогда купонная доходность = ((35+35)/1000)*100% = 7% годовая купонная доходность.

Текущая доходность

Это доходность за текущий купонный период (обычно считают годовую), исходя из цены покупки облигации на рынке.

Рассчитывается по формуле = (годовой купон/цену покупки облигации)*100%.

Например, если сумма годовых выплат купонов по облигации составляет 75 рублей, рыночная цена бумаги соответствует номинальной, то текущая доходность = (75/1000)*100 % = 7,5%

Если же рыночная цена бумаги была ниже номинала, например 980 руб., то текущая доходность составит =(75/980)*100 % = 7,65%

«Модифицированная» текущая доходность

Это доходность с учетом НКД.

Рассчитывается как отношение годового купона к цене покупки облигации с учетом НКД.

Например:

Цена покупки облигации 980 рублей, НКД 30 рублей, годовой купон 80 рублей

Модифицированная текущая доходность составит (80/(980+30))*100 = 7,92%

Цена покупки с учетом НКД еще называется «грязная» цена. Соответственно, без НКД – «чистая».

Доходность к погашению

Данный показатель позволяет рассчитать доходность за конкретный период владения при условии, что вы являлись владельцем бумаг до момента погашения. Это означает, что вместе с последним купоном вы получаете номинал облигации.

Чаще всего по каждой бумаге известна доходность за период владения. В этом случае, чтобы сравнивать различные облигации все приводят к единой годовой доходности.

Например:

Первая облигация дает прибыль 5%, а вторая 15%. Но срок до погашения первой 182 дня, а второй 547.

Давайте рассчитаем, по каким бумагам больше доход?

Для этого доходность необходимо перевести в годовую:

0,05 * 365/182 = 10%

0,15 * 365/547 = 10%

То есть, годовая доходность этих бумаг одинаковая.

Эффективная доходность к погашению

Сколько процентов вы заработаете, если полученные купоны будете реинвестировать в такие же облигации (с той же доходностью) на протяжении всего срока. Если купоны не постоянные, то на сервисах данное значение может рассчитываться некорректно, т.к. они ориентируются на размер последнего купона без учета того, что он изменится. На сайте Мосбиржи и многих торговых терминалах именно этот вид доходности указывается по умолчанию. Считать ее самостоятельно под силу только опытным инвесторам, гораздо проще воспользоваться готовыми данными. Да и реинвестируют купоны далеко не всегда.

На некоторых сайтах есть специальные калькуляторы, позволяющие сделать расчет доходности облигаций, например на сайте Rusbonds.

Оценка облигации по котировке (на примере облигаций 01т1 и 09т1)

Стоимостная оценка облигационной бумаги необходима для выполнения следующих, немаловажных целей:

- заключения сделки между эмитентом и инвестором;

- внесения облигации в реестр;

- определения суммы залога;

- принятия решения о покупке (для инвесторов);

- прогнозирования последующих изменений цены.

Оценка происходит в несколько этапов:

- Изначально происходит постановка целей и основных задач.

- Осуществляется анализ фондового рынка и финансового положения компании-эмитента, а также ее платежеспособность.

- Устанавливает дисконтная ставка, и суммируются денежные потоки, которые будут направлены на осуществление купонных платежей инвестору.

- Установка цены облигационной бумаги, согласно рыночной стоимости.

- Подготовка отчетного документа о проведении настоящей оценки ценной бумаги. В нем содержится основная информация о продаже, покупке и внесении ЦБ в уставной реестр.

Стоит отметить, что особое внимание при оценочной деятельности уделяется ставке дисконтирования. Для этого обязательно проводится детальный анализ финансового положения эмитента

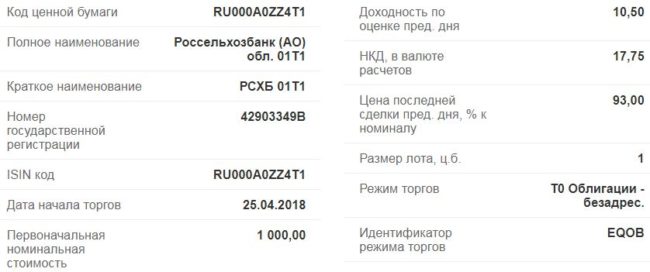

На примере котировок облигаций 01т1 и 09Т1, которые принадлежат эмитенту – Россельхозбанк можно провести оценку по котировкам.

Долговая бумага РСХБ 01Т1 (Данные в таблице от 06.07.2019)

Долговая бумага РСХБ 09Т1

На сегодняшний день, котировки облигаций Россельхозбанка отражают номинал в 1000 рублей.

- Стоимость к покупке ЦБ РСХБ серии 01т1 составляет 91,53%, а к продаже 91,85%, соответственно доход для инвестора составит (91,85% х 100%/1000) – (91,53% х100%/1000) = 0,4%

- Стоимость к покупке ЦБ Россельхозбанка 09т1 составляет 91,27%, а к продаже 91, 95%, соответственно доход для инвестора составит (91,95% х 100%/1000) – (91,27% х100%/1000) = 0,7%

По итогам подсчета инвестор получает всю номинальную стоимость облигационной бумаги и процентные выплаты по ней.

Как устроены облигации

У всех облигаций есть эмитент, номинал, купон и срок погашения.

Эмитент — это тот, кто выпустил облигацию. Эмитентом облигации может стать государство, федеральные субъекты, например, Москва или Самарская область, а также государственные или частные компании.

Облигации субъектов федерации в обращении на март 2021 год. Их можно найти в приложении Газпромбанк Инвестиции по фильтру «Тип бумаги», выбрав «Муниципальные». На иллюстрации бумаги упорядочены по доходности.

Номинал — стоимость облигации, установленная эмитентом при ее выпуске. У каждой облигации есть своя номинальная цена. Как правило, на российском рынке она составляет 1000 рублей. Иногда компании выпускают облигации в долларах или в евро, такие облигации называются еврооблигациями и помогают компаниям привлечь деньги в иностранной валюте.

Купон — это проценты от номинала облигации, которые получают владельцы облигаций. Чаще всего их платят один или несколько раз в год. Частоту и размер выплат определяет эмитент облигации.

Если владелец автомоек оценит стоимость своего проекта и поймет, что сможет обеспечить возврат инвесторам в размере 6,24% годовых к дате погашения, это значит, что в конце срока обращения облигации каждый инвестор вернет себе полную стоимость облигаций и 6,24% годовых.

Срок погашения — это время, на которое компания или государство берет деньги в долг. Для краткосрочных облигаций этот показатель составляет 1-3 года, для среднесрочных — 3-7 лет, долгосрочных — 7-30, для бессрочных — более 30 лет. Срок погашения влияет и на доходность ценной бумаги. Как правило, чем дольше срок займа, тем выше купонный доход по облигации. Это связано с тем, что на длительном промежутке времени у компаний-эмитентов больше рисков. Поэтому в доходность бумаги закладывается еще и премия за срок владения бумагой.

В приложении Газпромбанк Инвестиции можно отсортировать облигации по нескольким параметрам, например, по сроку погашения облигации.

Рыночная цена облигации — это цена, по которой облигация торгуется на вторичном рынке, то есть на бирже. Если те, кто купит облигации сети автомоек, решат продать их на бирже другим инвесторам, то они сформируют уже не номинальную, а рыночную цену на облигации.

Эта цена может быть как выше номинальной, так и ниже. Например, облигация номиналом в 1000 рублей может стоить на рынке 970 или 1150 рублей. Она подвержена множеству факторов: заинтересованности других инвесторов во владении этой бумагой, финансовому состоянию эмитента, экономической ситуации в стране и так далее.

Накопленный купонный доход или НКД — сумма, которая накопилась после выплаты предыдущего купона или с момента выпуска облигации. Когда инвестор продает облигации, он получает часть купона, накопленного на момент продажи. Таким образом, даже продержав ценную бумагу всего пару дней, он зарабатывает часть купона. НКД автоматически рассчитывается брокером и добавляется к сумме покупке или продажи.

Например, инвестор решил продать облигацию номиналом 1000 рублей с купоном 80 рублей в год. С даты выплаты купона на момент продажи прошло 90 дней. Следующий купон инвестор уже не получит, но за 90 дней ему доплатит покупатель, рассчитав НКД по формуле: НКД = 80 * 90 / 365 = 19,7 рубля.

Сумму накопленного купонного дохода можно посмотреть в приложении Газпромбанк Инвестиции или на веб-версии сервиса.

Народные облигации Минфина: что с ними не так?

Несмотря на ряд новшеств, народные ОФЗ Минфина все еще серьезно проигрывают классическим биржевым облигациям по целому ряду важных параметров. Простое сравнение этих двух типов инструментов дает представление о том, что именно теряет инвестор, выбирая вместо обычной облигации нерыночный бонд, который фактически является упакованным в облигацию депозитом.

Вторичное обращение

Один из главных плюсов биржевых инвестиций — их высокая ликвидность, то есть возможность в любой момент продать нужное количество бумаг независимо от того, как долго вы владеете бумагой, и не теряя при этом купонную доходность.

Это правило не работает в народных ОФЗ: если вы решите продать ОФЗ-н менее чем через год после покупки, то доходность ваших инвестиций обнулится.

Возможность покупки на ИИС

Покупка облигаций на индивидуальный инвестиционный счет (ИИС) позволяет розничному инвестору увеличить доходность своих инвестиций при вложениях на три года на 4.33% годовых (за счет получения налогового вычета по НДФЛ в размере 13% от внесенной суммы). Таким образом, покупая облигации на ИИС, вы создаете для себя отличную добавленную стоимость.

Кстати, тот факт, что физлица всё активнее интересуются именно биржевым рынком облигаций, хорошо подтверждает свежая статистика по ИИС. По данным Мосбиржи, количество открытых ИИС в августе 2021 года достигло 1 млн счетов, показав рост на 74% с начала года. 36% клиентов — это новые инвесторы, для которых ИИС является первым брокерским счетом. Таким образом, создание ИИС помогло привлечь на российский фондовый рынок 375 тысяч новых инвесторов. Объем инвестиций в ценные бумаги на ИИС по итогам 7 месяцев 2021 года увеличился на 40% и составил 95 млрд рублей.

В случае с ОФЗ-н, инвестиции через ИИС, увы, по-прежнему недоступны

Возможность заработать на росте или снижении ставок

Облигации — рыночный инструмент, цена которого может измениться в ту или иную сторону вслед за изменением уровня ставок на рынке. Рыночный риск — один из основных видов рисков при инвестировании в облигации — как раз и дает понимание инвестору, как работает фондовый рынок и что происходит с активами в момент снижения или роста ставок на рынке.

К примеру, на фоне низкой инфляции и понижения ключевой ставки ЦБ, ставки на рынке тоже будут снижаться, и соответственно, цены облигаций будут расти. А значит в этой ситуации инвесторы смогут заработать на росте цены активов.

Если же ставки на рынке, наоборот, растут, у вас может возникнуть желание переложиться в бумаги по более высокой ставке. Но ОФЗ-н вам такой возможности не дадут, так как покупая народные ОФЗ вы сразу, как и в случае с депозитом, фиксируете ставку на трехлетний период.

То есть, инвестируя в ОФЗ-н вы как бы защищаете себя от рыночного риска, но одновременно и лишаете себя возможности заработать на нем и обеспечить себе дополнительную доходность.

Напротив, классические облигации, которые торгуются на вторичном рынке, позволяют оперативно корректировать свои инвестиции в соответствии с рыночными изменениями: вы не фиксируете ставку на трехлетний период, а можете купить ОФЗ любого срока погашения (в зависимости от ситуации на рынке) и заработать больше ставки купона. Таким образом у вас появляется большая гибкость в управлении своими сбережениями.

А дополнительно застраховать себя от риска повышенной волатильности процентных ставок (если инвестор высоко оценивает такие риски) можно и вполне рыночными инструментами — покупкой рыночных ОФЗ с плавающим купоном (ОФЗ-ПК), где купонный доход привязан к ставке RUONIA (индикативная взвешенная ставка однодневных рублевых кредитов на условиях «overnight», отражающая стоимость необеспеченного рублевого заимствования стандартным заемщиком из числа российских банков с минимальным кредитным риском).

В отличие от ОФЗ-ПД с постоянным и заранее известным купоном, цена ОФЗ-ПК не так чувствительна к росту ставок на рынке.

Способ второй: ОФЗ через брокера

Читая обо всех комиссиях банка, невольно начинаешь думать, что всё это совсем не выгодно простому человеку. Выгода действительно сомнительная, но есть решение – офз можно купить без гигантстких комиссий, если воспользоваться компаниями, которые являются брокерами. И разобраться в этом не так сложно, как многие думают.

Понятие фондового рынка и торговля

Справка. Фондовый рынок (иначе называемый рынком ценных бумаг) — некое пространство для торговли ценными бумагами (акциями и облигациями) различных эмитентов.

Торговля на фондовом рынке происходит через биржи, и ею могут заниматься, как юридические лица, так и практически каждый желающий (физическое лицо), имеющий компьютерное устройство с выходом в интернет для совершения необходимых операций и отслеживания финансовых потоков.

Как простой человек может выйти на биржу?

Чтобы стать участником биржевых торгов, все, что для этого нужно:

- заключить с ним договор.

После этого инвестор может покупать и продавать ценные бумаги на бирже, пользуясь брокерскими услугами.

Справка. Брокер — это доверенное лицо клиента на фондовом рынке, хорошо знающее определённые его сегменты, умеющее прогнозировать действия эмитентов и других инвесторов. Кроме того, используя свои опыт и знания, этот специалист профессионально может помочь найти уникальные решения, удовлетворяющие финансовые нужды клиента, не разглашая конфиденциальной информации.

Хороший брокер – тот, с помощью которого можно принять правильное торговое решение и не потерять вложенные средства, а также быть в курсе главных новостей и тенденций, что, согласитесь, немаловажно для начинающего трейдера

Небольшой процент за операции

ФАКТ. Комиссии на брокерские операции настолько мизерны, что можно сказать их практически нет.

Цифры комиссии за брокерские услуги такие, что ими можно пренебречь, так как погоды они не сделают. Дело в том, что в этом случае между инвестором и его облигациями отсутствует агент в виде банка, который взимает львиную долю комиссии — 3%. Сюда же приплюсовывается ещё и процент брокерского счёта

При работе напрямую с брокером (внимание: это касается только ОФЗ, но не ОФЗ-н), остаётся только брокерский процент

Например, в БКС это выглядит так:

Если у вас вложено меньше 30000 рублей, то это 170 рублей за месячные услуги депозитария в месяц при совершении сделки в текущем месяце + 0,043% за саму сделку. Итого выходит 0,343% (в сравнении с 3% в случае с ОФЗ-н). Если же вы серьёзно относитесь к инвестициям и вложили больше 30000, комиссия так и останется 0,043%.

Покупать облигации выгодно можно только на фондовой бирже через официального брокера.

Как покупать?

ОФЗ можно приобрести только после открытия брокерского счёта. После открытия счета, брокеры предлагают разные способы на выбор:

- купить через мобильное приложение (сегодня оно есть уже почти у каждого брокера);

- настроить торговый терминал quik и купить через него;

- воспользоваться торговым терминалом webquik – это аналог quik, но работает прямо в браузере (ссылку и данные для входа предоставляет брокер);

- обратиться напрямую к брокеру, с которым заключён договор, и по телефону попросить его оформить покупку.

Таким образом, физические лица, получившие выход на биржу через брокера, могут купить любые облигации федерального займа с минимальными комиссиями. Но есть способы уменьшить их ещё больше, и даже заработать, получив специальный вычет.

ИИС и налоговый вычет

Преимуществом покупки ОФЗ можно считать дополнительную доходность в виде 13% по вычету индивидуального инвестиционного счёта (ИИС), а это при 400000 приносит до 21 % годовых. Как это сделать будет написано в отдельной статье.

Обратите внимание: ОФЗ-н (народные) нельзя покупать на ИИС

Облигации компаний

Доходность ОФЗ равная {year_ofzdohod} является эталоном «безрисковости». Справедливости ради стоит отметить, что возможна также покупка корпоративных облигаций, имеющих большую доходность, которая составляет от 6%, но может достигать и до 22% годовых. Примеры таких эмитентов можно найти на специальных сайтах, вот некоторые из таких долговых бумаг: Система АФК, РУСАЛ Братск, РусГидро и другие (цифры и эмитенты постоянно обновляются).

Открыть ИИС

Индивидуальный инвестиционный счёт (ИИС) – это разновидность брокерского счёта, но он задумывался властями, чтобы простые граждане (такие как мы с вами) начали покупать акции и облигации. Для этого государство придумало льготы, для тех, кто откроет ИИС. Правила такие: если вы положили на счёт до 400 тыс. руб. и не выводите средства в течение 3-х лет, то вам возвращают налоговый вычет в размере 13% от суммы на счёте. Вычет можно получить уже в первый год, подав декларацию в налоговую службу.

Такой счёт тоже можно открыть через брокера. Существует ограничение по количеству ИИС – один счёт на одного человека. На ИИС можно положить до 1 млн руб., но вычет вы получить только с 400 тыс. руб. Правда, через год можно доложить ещё 400 тыс. и получить ещё один вычет. Однако вторую сумму так же необходимо продержать на счёте 3 года с момента зачисления и т.д. Если в течение трёх лет вы всё-таки вывели средства, вычет придётся вернуть государству.

«Помимо купонного дохода по ОФЗ, который не облагается НДФЛ, инвестор может получить налоговый вычет в размере 13% от внесённой на ИИС суммы. Таким образом только за первый год владения ОФЗ на ИИС, можно получить примерно 21% годовых. Конечно, через год доходность уменьшится, ведь получать налоговый вычет каждый год на ранее внесённую сумму не получится. И всё же доходность вложения в ОФЗ через ИИС превышает лучшие банковские предложения по депозитам», – поясняет начальник управления интернет-трейдинга «Открытие Брокер» Александр Дубров.

На ИИС можно положить не только гособлигации, но и корпоративные бумаги. Однако по ним, с одной стороны, можно получить налоговый вычет, с другой, придётся заплатить НДФЛ на купонный доход.

Подведём итоги

- Покупая облигации федерального займа, не забываем разницу между обычными ОФЗ и ОФЗ-н (народными, с помощью которых инвесторы учатся на своих ошибках).

- Понимаем, что в обоих случаях брокерский счёт открывать надо.

- Знаем, что в случае ОФЗ-н на маленькие суммы идут большие комиссии и наоборот.

- Не забываем, что в случае преждевременного отзыва народных ОФЗ — доход теряем, и платим двойную комиссию.

- Покупая ОФЗ (обычные), можем отзывать средства в любое время, не теряя доход. А при покупке у брокера платим комиссионные, составляющие доли процента (

нам это нравится).

Поэтому сами открываем брокерский счет в БКС, СБЕР, ВТБ24 — где угодно, и сами покупаем ОФЗ. Удачных капиталовложений!

54214 просмотров Автор статьи:

Редакция сайта ofzdohod.ru

Статьи написана силами редакции сайта и проверена профессионалом в области или частным инвестором.

Поставьте оценку статье и помогите стать лучше:

★

★

★

★

★

4.638 /

5

(127 голосов)

– честный рейтинг статьи от читателей.

Вам необходимо включить JavaScript, чтобы проголосовать

Заметили ошибку в тексте? Пожалуйста, выделите её и нажмите Ctrl + Enter

Новое слово в консервативных инвестициях

Заключение

В заключение можно сказать, что курсовая стоимость облигационных бумаг важна не только инвестору, но и для компаний-эмитентов. С помощью котировочных показателей можно вычислять прибыльность долговых бумаг и получать неплохие доходы.

Московская биржа предлагает подробные котировки по всем видам ЦБ, но для их изучения требуется полная регистрация на сервере или у официального брокера.

Большое количество сайтов предлагают аналогичные услуги, но с небольшими задержками – 15 мин, что в принципе, не критично для ОФЗ.

Итак, на Московской бирже по облигациям устанавливается курсовая стоимость. Она показывает состояние эмитента и прибыльность долговых бумаг. Осуществляется курс в реальном времени.

Проанализировать котировки можно как на ММВБ, так и онлайн на различных площадках (с задержкой в 15 минут).