Назначение платежа: примеры и описание

Содержание:

- Оформление графы “Назначение платежа” в зависимости от его вида

- Какое бывает назначение платежа?

- Как заполнять «Назначение платежа» физическим лицам

- Сроки оформления по уплате подоходного налога

- Как оформить письмо

- Проблемы с блокировкой банковской карты

- Правила заполнения платежа на перевод денег для ИП и ООО

- Что писать в платежке при увольнении сотрудника?

Оформление графы “Назначение платежа” в зависимости от его вида

Платежи физических лиц бывают нескольких видов. В зависимости от этого и текст в поле назначения меняется. Рассмотрим самые популярные операции и примеры заполнения 24-й графы.

Перечисление налогов и взносов

В первую очередь надо указать наименование налога. Например, “Транспортный налог”. Далее, месяц, за который идет перевод. Этой информации вполне достаточно. Если перечисляете взнос в Пенсионный фонд, то разумнее будет указать еще и номер своего СНИЛС. Оплачиваете штраф – напишите основание для этого, т. е. номер и дату документа, по которому вам начислена сумма за нарушение.

Оплата товаров и услуг

Простая фраза “За поставку товара” не пройдет. Надо конкретизировать операцию. Например, “За поставку компьютерной техники по договору от 07.10.2019 № 10. Без НДС.” Или “Аванс за транспортные услуги по договору № 20 от 8.10.2019, включая НДС в сумме 1 000 руб.”.

В последнее время увеличилось количество блокировки р/с со стороны банков ИП и физических лиц, которые принимают оплату без оформления документов. Одни хотят уйти от налогов, другие отслеживают такие подозрительные операции и приостанавливают все движение денег по счету до выяснения причин.

Предприятия и организации часто подсказывают, что именно надо написать в поле 24. Например, я ежемесячно пополняю свой брокерский счет по реквизитам банка. Брокер дает вот такой шаблон, в котором просто копирую текст из поля и вставляю его в платежку.

Перевод самому себе или родственнику

Иногда приходится перебрасывать деньги с одного счета на другой. Они могут быть в одном или разных банках. Чтобы перестраховаться и не нарваться на санкции банков, лучше в поле назначения написать “Перевод собственных средств” или “Перевод на свой счет”.

Сама часто так поступаю и думаю, что не одна такая. Перевожу деньги дочери, маме и прочим родственникам. Как правило, происходит это через мобильный банк или интернет-банк, например, Сбербанк Онлайн. При перечислении на банковскую карту поля назначения платежа нет, но есть графа “Сообщение получателю”. Вот в нем и рекомендую написать цель операции.

Например, “Денежный перевод от мамы”, “Материальная помощь”, “Подарок ко дню рождения” и пр. Налогом на доходы это не облагается, поэтому вопросов у банка не возникнет. Если перечисление делаете по реквизитам, то графа 24 обязательно появится.

Оплата коммунальных услуг

В большинстве случаев мы оплачиваем уже готовые квитанции от обслуживающих организаций. Достаточно их отнести в ближайший расчетный центр, банк, отделение почты или банкомат.

Процедура еще больше упрощается, если воспользоваться кодом услуги в виде штрихкода или QR-кода на квитанции. Заходите в мобильное приложение, сканируете полученный счет телефоном, все данные моментально появляются на экране. Осталось внимательно их проверить и ввести дополнительную информацию (например, показания счетчиков для оплаты за газ, воду, электричество).

Если вы оплачиваете коммунальные услуги по реквизитам организации, то в 24-й графе надо написать, за что платите и за какой период, а также указать номер своего лицевого счета. Например, “За вывоз ТБО за октябрь 2021 года. Лицевой счет плательщика № 12345”.

Какое бывает назначение платежа?

Перечисление денег может производиться по следующим назначениям:

- На другие счета этой же фирмы.

- Погашение налоговых платежей: уплата налогов, внесение штрафов, погашение долгов по налогам.

- Выплата заработной платы сотрудникам компании.

- Подотчетному лицу или компании, которые расходуют деньги в интересах плательщика.

- Перечисление учредителям взносов и прочих платежей.

- Контрагентам: в виде аванса, платы за отгруженный товар, в качестве штрафа за просрочки и нарушения условий договора.

В каждой из описанных ситуаций есть особые правила заполнения графы 24, в которой указано назначение платежа.

Что писать в назначении платежа при уплате налогов?

Многие фирмы и предприниматели используют безналичную форму уплаты налога. Это удобно, а потому вопросы, как именно заполнять платежку, возникают все реже, предприниматели начинают ориентироваться в этом процессе. Для оплаты необходимо в поле 24 указать следующие данные:

- конкретный вид налога – НДС, НДФЛ, другие виды;

- период, за который вносится налог или за который налог требуют контролирующие органы;

- если есть необходимость – указать основания для платежа, например требования налоговых органов.

Назначение платежа в платежном поручении на взносы

Есть свои особенности заполнения платежного поручения и при внесении обязательных платежей ОПС. Написать необходимо вид взносов, период, за который они совершаются, а также регистрационный номер того, кто платит взносы в ПФР. Если обязательные взносы идут в отдел социального страхования, то также следует вписать регистрационный номер плательщика.

Как заполнить поле 24 при уплате налога третьим лицом?

Несколько лет назад закон разрешил вносить налоговые платы за других лиц

Но в такой ситуации также важно правильно заполнить платежный документ. Правильно вносить следующие данные:

ИНН того, кто по факту платит налог // КПП этого же лица // название компании, которая является должником по налогам // сведения о конкретном налоге.

ВАЖНО!

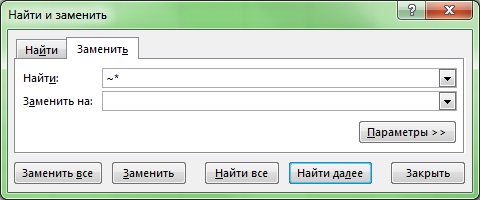

Количество знаков не должно превышать 210, а при заполнении поля в данном случае обязательно использовать разделительный символ //.

Как заполнять поручение при выдаче зарплаты?

Предприниматель также может оплачивать заработную плату по платежному поручению. Для этого в документе, все в той же графе 24, следует указать:

- разновидность дохода сотрудника;

- сумма, которую нужно оплатить;

- период, за который производится выплата.

ВАЖНО!

Все данные необходимо вписывать крайне внимательно, чтобы не пришлось отменять платеж, а также чтобы все выплаты банком были произведены вовремя.

Как заполнить поле 24 при переводе средств контрагентам?

Контрагенты – это одна из сторон, участвующая в договоре гражданско-правового характера. При заключении договоров гражданско-правового характера контрагентами могут быть:

- юридические лица;

- предприниматели;

- граждане, которые ведут частную практику, например врачи, юристы, репетиторы;

- любые физические лица без предпринимательского статуса.

В поле 24 должны быть указаны 3 пункта:

- разновидность оплаты – аванс или конечная оплата;

- название работы, услуг, а также имущества, за которые производятся выплаты;

- реквизиты документа, на основании которого производится платеж.

К документам, которые могут служить основанием для проведения платежа, относятся:

- договор;

- счет;

- товарная накладная;

- акт;

- исполнительный документ.

ВАЖНО!

В этом же платежном поручении при заполнении необходимо уточнить информацию об уплате НДС. Следует уточнить ставку и сумму налога или просто внести запись «без НДС», если это предусмотрено.

Назначение платежа учредителям

Учредители получают со своих компаний дивиденды, которые остаются после уплаты налогов. Если учредителем компании является юридическое лицо, то фирма дополнительно удерживает с него налог на прибыль. Если учредитель – физическое лицо, соответственно, нужно заплатить НДФЛ. В платежке на налоги учредителям помимо налога следует прописать в строке 24 дату, когда происходит выплата дивидендов.

Сам платежный документ по сумме дивидендов в строке 24 должен содержать информацию о реквизитах протокола, на основании которого распределяется и выплачивается прибыль конкретной компании. Обычно это протокол за определенную дату, когда проводилось общее собрание акционеров по вопросам распределения прибыли.

Как заполнять «Назначение платежа» физическим лицам

Поле «Назначение платежа» может называться по-разному. Например, в Сбербанк.Онлайн при отправке денег от частного лица в адрес другого человека, поле называется «сообщение получателю». Но это поле появляется только при условии, что получатель перевода – клиент Сбербанка

. В противном случае написать сообщение не получится.

Если же клиент делает перевод в счет оплаты налогов, сборов или других автоматически прописывается назначение

. Например:

Заполнив поле «Назначение платежа», клиент может избежать множества проблем. Например, родственник пересылает вам деньги на обучение. Если сумма будет большая (в зависимости от правил внутреннего контроля банка), то операционист или сотрудник службы безопасности банка может попросить уточнить цель перевода

денег и сопутствующие документы.

При условии, что будет указано назначение платежа, банк увидит, что деньги направлены на конкретную цель. Но это все еще не гарантирует, что платеж будет проведен. Чаще всего переводы на сумму более 600 тысяч рублей

проверяются. Также подлежат проверке расчеты по оплате недвижимости, сумма которых больше 3 миллионов рублей.

Если клиент хочет заплатить налог, то в назначении платежа должны стоять название налога и период оплаты. То же касается и платных образовательных программ или кружков. В этом случае в назначении платежа необходимо указать ФИО ребенка, название кружка и период оплаты.

.ХХ .ХХХХ. Сумма ХХХХ,ХХ рублей, включая НДС в сумме ХХХ,ХХ рублей / без НДС» . Информацию о заполнении поля «Назначение платежа» можно уточнить у продавца.

Аналогичная ситуация происходит и при условии оплаты налога или счета за кого-то другого. В соответствии с законодательством любой совершеннолетний человек имеет право распоряжаться своими сбережениями как хочет, в том числе оплачивать счета других людей. Но в данном случае в назначении платежа надо прописать, за кого производится перевод, можно указать номер счета/заказа при наличии или другие пояснения.

Очень часто такой способ используют ИП, руководители и владельцы предприятий

– так как они имеют право вносить собственные деньги в деятельность как беспроцентные или процентные займы, или как временную помощь.

Поле «Назначение платежа» стоит заполнять, если перевод в пользу другого человека относится к категории обязательных. Например, если плательщик обязан перечислять алименты, арендные или другие платежи. При указании конкретного назначения получатель не сможет сказать, что не получал денег – все подтверждается документами.

Сроки оформления по уплате подоходного налога

Отпускные облагаются подоходным налогом всегда. Работник получает сумму за вычетом НДФЛ. Удержание налога производится в день выдачи отпускных, а его срок перечисление не позднее последнего дня текущего месяца.

Данное правило действует в том числе и для переходящих отпускных, когда начало отпуска приходится на один месяц, а конец — на другой.

Благодаря таким срокам уплаты, бухгалтер может в конце месяца перечислить подоходный налог сразу по нескольким сотрудникам, ушедшим в отпуск. Для уплаты достаточно заполнить один бланк платежного поручения.

Работник взял отпуск с 20 февраля по 12 марта 2021 года. Начислили ему отпускные 16 февраля и в этот же день удержали подоходный налог. Перечислить НДФЛ следует до 28 февраля этого года.

В письме ФНС от 12.07.16 сказано, что необходимо заполнять отдельные платежные поручения, если перечисляется подоходный налог с отпускных в этом месяце и НДФЛ с заработной платы за прошлый месяц.

Как заполняется?

Заполняя платежное поручение, важно помнить о том, что все суммы пишутся в полных рублях. Копейки округляются по правилам арифметики

Также не должно быть незаполненных полей. Сумму списания и дату следует писать прописью и цифрами. Хронологический порядок нумерации платежек не должен нарушаться.

У платежного бланка каждому полю присвоен свой номер.

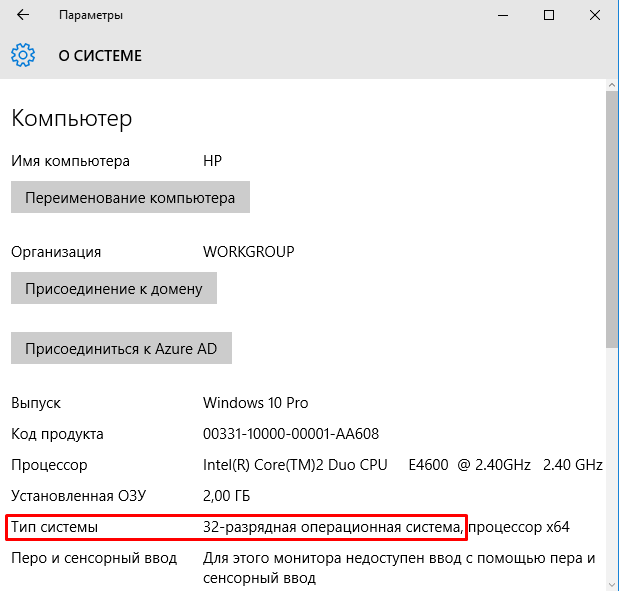

Статус плательщика указывается в 101 поле. Согласно законодательству, есть три вида статуса и соответственные коды:

- Налоговый агент, код — «02».

- Индивидуальный предприниматель, код – «09».

- Физическое лицо, код –«13».

Если платежку заполняет бюджетная организация, тогда заполняется код «02».

В поле 16 под названием «Получатель» пишется – Управление Федерального казначейства по …. региону. Также в скобках пишется наименование налоговой инспекции.

В графе 61 и 103 платежного поручения указывается КПП и ИНН налоговой службы.

В 21 поле указывается очередность платежа, она бывает двух видов. Цифра 5 ставиться, если перечисляется ежемесячный удержанный НДФЛ, а цифра 3 ставится тогда, когда подоходный налог перечисляется в связи с требованием налоговой инспекции. Такие обозначения нужны для того, чтобы банк понял, по какой очередности перечислять деньги.

105 графа в платежке заполняется связи с приказом Росстандарта от 2013 года. Здесь указывается код ОКТМО, который имеет восемь цифр.

В следующей 106 графе платежного поручения заполняется целевая направленность платежа. Она состоит из двух букв:

- ЗД – добровольно перечисленная задолженность.

- АП – погашение недоимки согласно акту проверки налоговой инспекции.

- ТП – текущий платеж.

- ТР – погашение задолженности по требованию проверяющих органов.

Если ни одна из этих кодировок не подходит, тогда нужно написать «0».

Периодичность уплаты подоходного налога указывается в платежке в гр. 107.

Здесь можно написать конкретную дату.

Под словом «периодичность» подразумевается период, за который перечисляется налог. Она может быть:

- Месячная — МС,

- Квартальная — КВ,

- Полугодовая — ПЛ.

- Годовая — ГД.

Например, если происходит перечисление денег с отпускных, назначенных в марте 2021 года, тогда в платежном бланке пишется «МС.03.2019».

В гр. 108 бланка платежного поручения, как правило, всегда ставится «0». Изменить цифру нужно тогда, когда погашается задолженность в связи с требованием контролирующего органа.

В 109 поле поручения пишут дату заверения декларации для уплаты налога. Цифру «0» ставят тогда, когда налог перечисляют раньше, чем подается декларацию. Если погашается задолженность по требованию налоговой инспекции, тогда в этом поле заполняется дата погашения.

В остальных графах платежного поручения вносятся реквизиты плательщика и получателя суммы и другие данные:

- 3 – номер платежного поручения.

- 4 – дата документа.

- 6 – сумма прописью.

- 7 — сумма цифрами.

- 8 – наименование плательщика.

- 9 – Расчетный счет плательщика.

- 10 – Банк плательщика.

- 12 – Счет банка плательщика.

- 13 – Банк получателя.

- 17 – Счет банка получателя.

В поле 11 и 14 указан БИК, то есть банковский идентификационный код.

В графе 24 указывается назначение платежа.

Неправильно указанная информация приведет к тому, что платеж будет возвращен обратно, а это может привести к штрафным санкциям по несвоевременному перечислению подоходного налога.

Заполнив документ, его закрепляют подписью и печатью.

Какое назначение платежа указать при перечислении?

Заполняя платежное поручение с отпускных, нужно указать его назначение. Так как отпускные пишутся в отдельной платежке от заработной платы, в этом поле указывают следующее назначение: «Налог на доходы физических лиц с отпускных за _______ 2021 года».

В месте пропуска указывается наименование месяца в котором производится начисление.

Как оформить письмо

Как к информационной части письма, так и к его оформлению закон не предъявляет ровно никаких требований, поэтому писать его можно на простом чистом листе или на фирменном бланке организации, при этом допустимы как печатные, так и рукописные варианты.

Единственное правило, которое надо соблюдать неукоснительно: письмо должно быть подписано директором фирмы или уполномоченным на визирование подобной документации лицом.

Проштамповывать послание не обязательно, поскольку с 2021 года юридические лица по закону освобождены от необходимости это делать (при условии, что данное требование не прописано во внутренних нормативных актах компании).

Письмо нужно составлять как минимум в четырех экземплярах:

- один следует оставлять себе,

- второй передавать контрагенту,

- третий в банк плательщика,

- четвертый в банк получателя.

Все копии должны быть идентичны и заверены должным образом.

Проблемы с блокировкой банковской карты

В последнее время встречаются судебные разбирательства, связанные с блокировкой банковской карты, на которую перечисляются подотчетные деньги.

Блокировка карты является процедурой технического ограничения на совершение операций с её использованием, предусматривающая отказ банка в предоставлении авторизации (получения от банка разрешения, необходимого для использования операции с картой, и обязывающая банк исполнить распоряжение ее держателя), то есть ограничение дистанционной возможности управления счетом.

Это связано с тем, что банк обязан документально фиксировать информацию, полученную в результате реализации правил внутреннего контроля в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма, в случаях выявления необычных операций.

По этой причине банк вправе запросить, а клиенты обязаны предоставить в банк необходимую информацию (п. 14 ст. 7 Закона от 07.08.2011 г. № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма», п. 4.1 Положения о требованиях к правилам внутреннего контроля кредитной организации в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма, утв. Банком РФ от 02.03.2012 г. № 375-П).

В свою очередь, клиенты обязаны предоставлять организациям, осуществляющим операции с денежными средствами или иным имуществом, информацию, необходимую для исполнения указанными организациями требований данного федерального закона, включая информацию о своих выгодоприобретателях и бенефициарных владельцах (п. 14 ст.7 Закона № 115-ФЗ).

Например, в одном из рассмотренных судебных дел, в период с ноября 2021 г. по январь 2021 г. на счет банковской карты физического лица производились регулярные зачисления крупных денежных сумм. Перечисления осуществлялись ровными суммами, с назначением платежа «В под отчет на хозяйственные нужды». Общая сумма денежных средств, перечисленных на счет, составила: 2 платежа по 250 тысяч рублей, 17 платежей по 100 тысяч рублей.

Банком запрошены пояснения по операциям зачисления денежных средств, а также документы, подтверждающие экономический смысл проведенных операций.

В ответ на запрос Банка клиентом предоставлены следующие документы: приказ о приеме на работу на должность главного бухгалтера, трудовой договор, квитанции к приходным кассовым ордерам с назначением «возврат от подотчетного лица». Иные документы, подтверждающие оприходование денежных средств в кассу организации, не были представлены. Пояснения о причинах многократного возврата в кассу предприятия полученных в под отчет денежных средств клиентом представлены не были.

Из анализа представленных документов Банком был сделан вывод, что операции клиента не имели явного экономического смысла. Представленная информация и документы не позволили исключить подозрения в сомнительном характере проведенных клиентом операций. С учетом всей имеющейся в распоряжении Банка информации было принято решение о признании операций клиента подозрительными.

Впоследствии, в судебном заседании работница подтвердила, что данные денежные средства в наличной форме ею использовались для расплаты с контрагентами по хозяйственным договорам. Если контрагент не мог принять оплату, деньги она сдавала в кассу, но делала это только для банка, продержав их некоторое время у себя.

Судом действия ПАО «Сбербанк» признаны законными (Решение Буденновского городского суда (Ставропольский край) от 07.06.2018 г. №2-563/2018).

Но если представить своевременно в банк все документы и пояснить суть операций, то оснований для блокировки карты не будет. Как отмечено в Определении Московского городского суда от 07.09.2016 г. № 4г-10455/2016 «…физическое лицо не занимается предпринимательской деятельностью и перечисление денежных средств на его личную карту не может считаться предпринимательской деятельностью, равно как и доводы об отсутствии запрета на перечисление организацией подотчетных сумм на личные карты сотрудников, поскольку они основаны на неверном толковании норм материального права и не подтверждены доказательствами».

Правила заполнения платежа на перевод денег для ИП и ООО

При заполнении платежки нужно указывать подробную информацию о переводе. Основные сведения следует рассмотреть более детально:

Необходимо отразить номер счета кредитной организации, являющейся получателем перевода

Его можно найти или проверить на сайте ФНС, где имеются реквизиты всех банков;

Нужно указывать ИНН отправителя и получателя, а также наименование получателя;

Важно проставить «статус плательщика». При этом отражается код, обозначающий такой статус

Для ИП это код 09, а для юридических лиц – код 01.

Коды статусов плательщика в платежном поручении

| Код | Расшифровка |

|---|---|

| 01 | налогоплательщик (плательщик сборов, страховых взносов и иных платежей, администрируемых налоговыми органами) — юридическое лицо |

| 02 | налоговый агент |

| 06 | участник внешнеэкономической деятельности (ВЭД) — юридическое лицо |

| 08 | плательщик — юридическое лицо (ИП, адвокат, нотариус, глава фермерского хозяйства), перечисляющий средства в бюджетную систему кроме налогов, сборов, страховых взносов и иных платежей, администрируемых налоговыми органами |

| 09 | ИП, уплачивающий налоги, сборы, страховые взносы и иные платежи, администрируемые налоговыми органами |

| 10 | нотариус, занимающийся частной практикой, уплачивающий налоги, сборы, страховые взносы и иные платежи, администрируемые налоговыми органами |

| 11 | адвокат, учредивший адвокатский кабинет, уплачивающий налоги, сборы, страховые взносы и иные платежи, администрируемые налоговыми органами |

| 12 | глава крестьянского (фермерского) хозяйства, уплачивающий налоги, сборы, страховые взносы и иные платежи, администрируемые налоговыми органами |

| 13 | физическое лицо, уплачивающее налоги, сборы за совершение налоговыми органами юридически значимых действий, страховые взносы и иные платежи, администрируемые налоговыми органами |

| 16 | участник ВЭД — физическое лицо |

| 17 | участник ВЭД — ИП |

| 18 | плательщик таможенных платежей, не являющийся декларантом |

| 19 | организации и их филиалы, перечисляющие средства, удержанные из заработной платы (дохода) должника — физлица в счет погашения задолженности по платежам в бюджет на основании исполнительного документа |

| 21 | ответственный участник консолидированной группы налогоплательщиков (КГН) |

| 22 | участник КГН |

| 24 | плательщик — физлицо, перечисляющий средства в уплату сборов, страховых взносов, администрируемых ФСС, и иных платежей в бюджет (кроме сборов за совершение налоговыми органами юридически значимых действий и иных платежей, администрируемых налоговыми и таможенными органами) |

| 28 | участник ВЭД — получатель международного почтового отправления |

Важно заметить, что с октября 2021 будут действовать следующие коды:

| Код | Расшифровка |

|---|---|

| 13 | При уплате налогов (кроме НДФЛ с зарплаты работников) и сборов |

| 02 | При уплате НДФЛ с зарплаты работников |

| 13 | При уплате страховых взносов «за себя» |

| 13 | При уплате страховых взносов с зарплаты работников |

Кроме того, обязательно нужно указывать назначение платежа, как это описано выше. Совершать подобные операции можно онлайн с помощью интернет-банка или посещая отделения того или иного банка.

Что писать в платежке при увольнении сотрудника?

Часто встречаются случаи, когда после увольнения бывшие сотрудники конкретного предприятия обращаются в суд с иском для защиты собственных прав. Это происходит потому, что в процессе увольнения они были нарушены. Это напрямую связано с процедурой расторжения договора. Очень часто обращения в суд возможны потому, что начальство неправильно осуществило расчет, и в ходе этого с бывшего подчиненного незаконно были удержаны средства.

Нужно помнить о том, что грамотно прописанное назначение платежа в соответствующем поручении при увольнении человека с его должности является гарантией того, то в дальнейшем не будет никаких судебных разбирательств с экс-подчиненным.

Правильное заполнение документа позволяет осуществлять качественное ведение бухучета. Мало кто знает о том, что на законодательном уровне нет никаких жестких требований и правил, касающихся информации, которая должна быть внесена в раздел «Назначение платежа».

Есть несколько общепринятых вариантов, которые ответственное лицо может применять при заполнении рассматриваемого документа, как правило, это:

- точный номер, а также дата, когда был написан документ;

- обязательно прописывается полное наименование услуг, которые предлагает конкретная компания. Здесь могут быть перечислены различные товары, а также разновидности осуществляемых работ;

- можно написать любые сведения, имеющие отношение к данному документу;

- далее непременно прописывается точное назначение платежа;

- наименование налога, а также сроки его обязательной уплаты.

Не нужно забывать о том, что количество символов, которые могут быть использованы ответственным лицом при заполнении последнего пункта, существенно ограничено. Работнику требуется вместить название платежа всего лишь в двести десять знаков. Именно по данной причине допускается указание обобщенной информации без искажения цели, с которой осуществляется денежный перевод.

Поле «назначение платежа» по значению может немного отличаться в зависимости от разных способов заполнения:

- назначение денежного перевода говорит о том, какой вид операции был проведен. Следовательно, фирма проводит перечисление суммы. Это может быть не только оплата труда, но и оплата определенной услуги;

- при помощи назначения платежа прописываются точные реквизиты документа, на основании которого производится подробный расчет. Требуется указать номер бумаги, а также дату ее составления. Не нужно забывать о том, что при необходимости ответственное лицо (в данном случае работодатель) имеет право указать детальные сведения о документе, которые будут подтверждением того, что перевод был осуществлен корректно;

- наименованием осуществляемых работ, предоставляемых услуг или реализуемых товаров может быть прописан как полный список наименований, так и его общее название;

- в качестве вида платежа нередко прописывается, какие именно перечисляются денежные средства. К примеру, это может быть аванс, доплата;

- точная сумма налога, которая рассчитывается в зависимости от общего размера перечисляемых денежных средств. Если этот платеж не облагается налогом, то данный факт обязательно отражается в составляемом документе;

- прочая обязательная информация, которая может потребоваться для проверки денежного перевода. К примеру, временной промежуток, за который работнику полагается эта сумма.

При составлении документа работодатель должен придерживаться всех основных правил и требований, предусмотренных действующим законодательством для оформления этой бумаги.

Если платежка заполняется вследствие необходимости перевода оплаты труда на банковские карточки работников, то непременно следует указать такие сведения:

- название и адрес нахождения банка. Речь идет о том финансовом учреждении, в котором у сотрудников открыты банковские счета;

- размер денежных средств, который конкретное предприятие должно перечислить работнику перед непосредственным увольнением;

- обязательно нужно указать цель, в связи с которой осуществляется денежный перевод. Необходимо дать ссылку на дату и точный номер соответствующего реестра.

Если компания или предприятие производит выплату только одному человеку, например в случае с немедленным увольнением, то в поле «Получатель» важно прописать его фамилию, имя и отчество. А вот в поле бумаги под названием «Счет» необходимо указать точный номер банковского счета получателя платежа