Негосударственный пенсионный фонд: как накопить на дополнительную пенсию

Содержание:

Горячая линия и другие контакты фонда

По всем имеющимся вопросам как клиенты фонда, так и третьи лица могут обращаться по номеру горячей линии 8 (800) 775-65-18. Звонок по ней является совершенно бесплатным как для москвичей, так и для жителей регионов РФ.

Кроме этого, возможно личное обращение в офис фонда. Он расположен по следующему адресу: город Москва, улица Летниковская, дом 16. Ближайшей станцией метрополитена является «Павелецкая». Московский номер офиса НПФ «Федерация – 8(499) 110-42-59.

Филиалов в регионах у фонда нет, однако имеется уполномоченный представитель – ООО «Моя пенсия» в городе Санкт-Петербурге. Офис организации расположен по адресу: город Санкт-Петербург, улица Софийская, д. 6, к. 8, стр. 1 офис 192.

Как выбрать НПФ

Естественно, что каждый человек, выбирая тот или иной фонд, подходит к этому вопросу исходя из своих личных предпочтений

Однако есть ряд моментов, на которые стоит обратить пристальное внимание

№ п/п

Критерий выбора

Примечание

1

Наличие лицензии

Каждый НПФ должен иметь соответствующее разрешение на ведение деятельности в области обязательного пенсионного страхования, и участие в системе гарантирования прав застрахованных лиц. Эту информацию можно уточнить на сайте Агентства по страхованию вкладов, в разделе «Реестр НПФ».

2

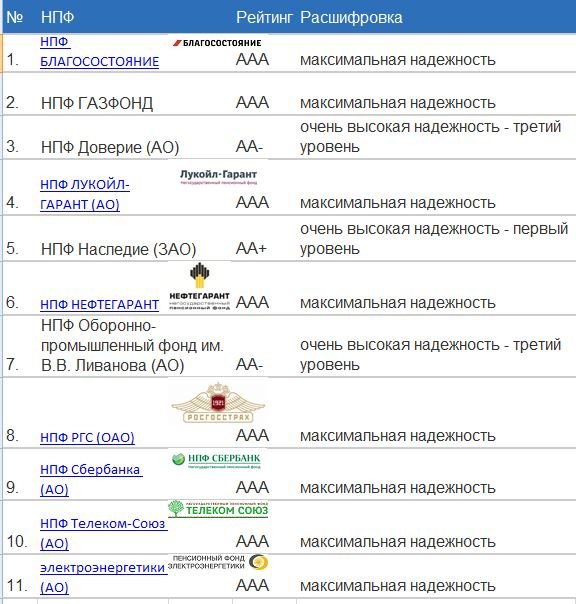

Необходимо узнать рейтинг надежности фонда

Рейтинг надежности присваивает специальное агентство RAEX («Эксперт РА»). Показатель основывается на мнении независимых экспертов в области выполнения фондом своих текущих обязательств, и отражает его устойчивость. Узнать каким рейтингом обладает выбранный НПФ можно на официальном сайте Агентства

Стоит отметить что на сегодняшний день только 10 фондов из 38 имеют необходимый уровень надежности.

3

Обращаем внимание, на дату формирования фонда.

Несомненно, для того чтобы обладать необходимым уровнем доверия, фонд должен иметь существенный срок деятельности.

4

Следует уточнить, кто является учредителем НПФ

Данная информация является открытой и ее можно найти на официальном сайте фонда. Логично предположить, что если учредителями являются крупные финансовые учреждения, а не мелкие ООО или физические лица, то такой организации стоит доверять.

5

Обязательно следует ознакомиться с результатами инвестиционной деятельности фонда

С этим важным показателем можно ознакомиться на официальном сайте Центрального банка России в разделе «основные показатели деятельности негосударственных пенсионных фондов по обязательному пенсионному страхованию».

6

Качество сервиса

На сегодняшний день абсолютно все НПФ имеют стандартный набор услуг

Это предоставление личного кабинета и горячей линии. Однако некоторые организации могут предоставить «персонального менеджера». Услуга, которая поможет значительно сэкономить время при разрешении вопросы по пенсионному обеспечению.

7

Место расположения офисов фонда

Естественно, что каждый раз посещать офис нет необходимости, однако например, при переводе средств в другую страховую компанию личное присутствие гражданина обязательно.

Хотелось бы отметить, что на данный момент действует Закон № 75-ФЗ «О негосударственных пенсионных фондах». Согласно этому документу, каждый гражданин может перевести свои пенсионные накопления из одного НПФ в другой не чаще одного раза в год.

Однако стоит учитывать, что такая досрочная смена НПФ повлечет за собой потерю инвестиционного дохода. Если вкладчик не хочет терять имеющиеся накопления, то законодательство разрешает менять страховщика только раз в 5 лет

Поэтому очень важно правильно сделать выбор

Как работает НПФ?

Негосударственные пенсионные фонды работают по следующему принципу.

- Человек, желающий стать участником фонда и подходящий под условия, оговоренные в Уставе, заключает с НПФ договор (контракт), который от имени фонда подписывает его администратор. В контракте оговаривается схема, по которой вкладчик будет перечислять взносы в негосударственный пенсионный фонд. Как правило, таких схем несколько, и он получает возможность выбора того варианта, который его устраивает больше всего.

- Фонд собирает взносы участников и передает их компании по управлению активами, которая инвестирует капитал фонда в различные высоконадежные финансовые инструменты с целью получения прибыли.

- Полученная прибыль распределяется между личными счетами участников фонда пропорционально их взносам в фонд. Это распределение происходит, как правило, ежемесячно.

- Администратор НПФ ведет учет полученный прибыли и проверяет правильность ее распределения между участниками.

- Выплаты пенсии участникам негосударственного пенсионного фонда осуществляются согласно заключенному договору (контракту) при достижении ими оговоренного в контракте возраста или по прошествии оговоренного срока.

До наступления момента получения выплат из фонда участник имеет возможность отслеживать суммы своего накопленного капитала и добавленной к нему распределенной прибыли фонда (т.н. инвестиционного процента или инвестиционной прибыли). Такая информация предоставляется каждому вкладчику, как правило, не реже, чем раз в год, и включает в себя следующие цифры:

- Сколько вкладчик уплатил взносов в НПФ;

- Сколько НПФ выплатил вкладчику;

- Какой объем инвестиционной прибыли фонд прибавил к сумме капитала вкладчика;

- Какая комиссия снята фондом за управление средствами вкладчика.

Каждый вкладчик имеет право одновременно участвовать в нескольких негосударственных пенсионных фондах, и я бы рекомендовал поступать именно так в целях диверсификации рисков. Но при этом он может безо всяких требований принимать участие только в открытых пенсионных фондах, а для участия в корпоративных или профессиональных НПФ необходимо, чтобы в фонд вступил работодатель или же наличие специальности (профессии), соответствующей Уставу фонда.

Выплаты вкладчикам негосударственных пенсионных фондов начинают осуществляться на основании заключенных контрактов в момент достижения определенного возраста. При этом законодательствами стран часто устанавливаются ограничения в плане максимально возможного расхождения этого возраста с официально признанным возрастом выхода на пенсию, к примеру, это расхождение может быть не более 10 лет.

В некоторых случаях, оговоренных в контракте, выплаты из НПФ могут начать осуществляться ранее установленного срока. К таким случаям относятся:

- Смерть вкладчика (выплаты получают наследники);

- Получение инвалидности 1-й и/или 2-й группы и полная утрата трудоспособности;

- Критическое состояние здоровья, подтвержденное медицинским учреждением;

- Выезд вкладчика на ПМЖ за границу;

- Другие случаи, оговоренные в контракте.

Вкладчик также имеет право досрочно расторгнуть договор с негосударственным пенсионным фондов (если такая возможность в нем предусмотрена) и истребовать единоразово все свои взносы, но при этом он лишится всей начисленной инвестиционной прибыли или ее существенной части (в зависимости от условий договора).

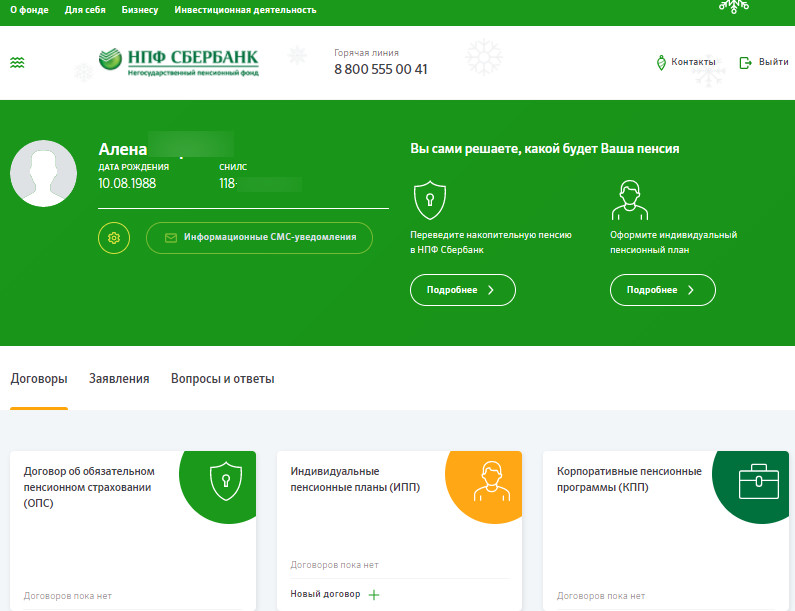

Индивидуальный инвестиционный план Сбербанка — что это

Деньги, которые Сбербанк получает от физических лиц, инвестируются с целью получения прибыли в рыночные инструменты с минимальным риском — это гарантирует дополнительный, так называемый, инвестиционный доход.

Оформив пенсию, клиент возвращает свои сбережения, а также накопленный доход в форме ежемесячных платежей. Это позволяет ему получить дополнительную финансовую поддержку при выходе на заслуженный отдых. Стоит ли обращаться к такому способу финансирования своего будущего, каждый вправе решить сам.

Средства, которые размещены в рамках индивидуального пенсионного плана Сбербанка:

- Наследуются по закону — в отличие от страховой пенсии;

- Не подлежат разделу при разводе;

- Не могут быть арестованы, на них не может быть обращено взыскание.

Управлять накоплениями можно через Личный кабинет на сайте НПФ Сбербанк

Управлять накоплениями можно через Личный кабинет на сайте НПФ Сбербанк

Полезно знать: Страховая и накопительная пенсия — в чем разница.

Доходность ИПП Сбербанка в 2019 году

Насколько выгоден индивидуальный пенсионный план, зависит от ряда причин:

- В первую очередь от размера собственных вложений и длительности их размещения. Чем раньше лицо начнет формировать накопления, тем большая величина будет на его счету к старости.

- Во вторую очередь — от успешности инвестиционной стратегии. Все, что она сможет заработать за расчетный период (обычно это — календарный год), прибавляется к собственным средствам вкладчика, размещенным на индивидуальном инвестиционном счету Сбербанка.

По прогнозам, к 2019 году средняя доходность НПФ в процентах составит не мене 8% в год. Тенденция инвестиционной деятельности говорит о стабильном ежегодном приросте.

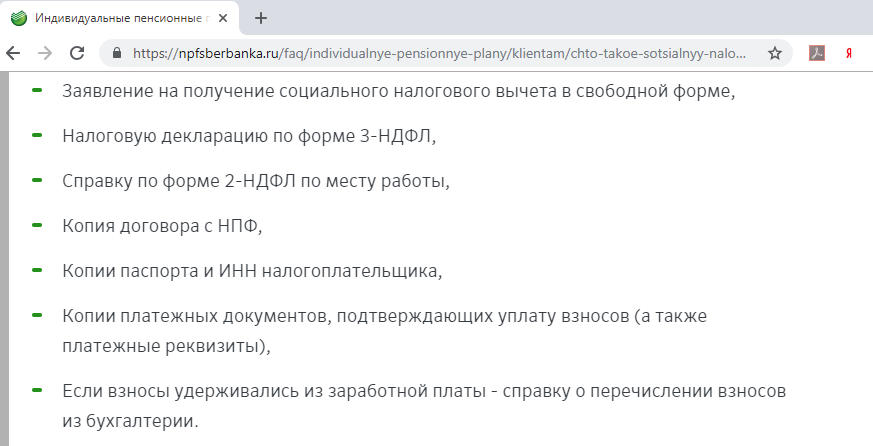

Налоговый вычет по индивидуальному пенсионному плану

Каждый владелец пенсионного счета в рамках ИПП Сбербанка имеет право получить налоговый вычет в размере 13% от внесенных средств — это еще один плюс самостоятельного формирования пенсии:

- Максимальный размер вычета в год — 15,6 тысяч рублей в год (т.е. от 120.000 внесенных на счет);

- Вычет оформляется гражданам, имеющим официальное место работы на основании пакета документов (в т.ч. декларации 3-НДФЛ) по итогам года:

Выплата произойдет однократным переводом на банковский счет.

Обратите внимание на два ограничения

- За год нельзя вернуть больше, чем лицо оплачивает налогов (13% от заработной платы).

- Сумма 120 тыс. — это совокупный лимит на все типы вычетов (в т.ч. за обучение и лечение), поэтому в реальности от может получить меньше:

Стоит ли переходить в НПФ (шило на мыло)

Перевод НЧ – добровольное желание. Негосударственные пенсионные фонды организованы для того, чтобы была возможность и альтернатива увеличения размера обеспечения в старости.

Так как ПФ России не может дать даже 6 % доходности в отличие от некоммерческих организаций. Но и эту сумму инфляция поглотит, поэтому деньги на счетах со временем обесцениваются, где бы ни хранились. Все же расскажу о плюсах и минусах перевода накопительной части.

Плюсы и минусы НПФ

В первую очередь о преимуществах:

- увеличение накопительной части за счет инвестирования;

- передача по наследству;

- материальное страхование (средства никуда не пропадут). Даже если НПФ ликвидируется, средства переводятся в ПФ;

- можно переводить деньги между некоммерческими организациями или вернуть их в ПФ;

- отслеживание накоплений на сайте;

- прозрачная деятельность организаций и ежегодная отчетность.

Теперь о недостатках:

- предугадать, насколько увеличатся накопления, невозможно из-за нестабильности финансового рынка;

- ответственность за выбор некоммерческой организации остается на вкладчике;

- проценты по НЧ теряются при смене фонда или ликвидации организации.

Инфляция будет всегда больше процентов по инвестициям. Это главный минус. За счет того, что негосударственные фирмы не могут рисковать средствами вкладчиков, инвестируют в низкодоходные инструменты, прибыль не будет высокой. А с годами и вовсе обесценится.

Риски

При переходе в НПФ есть вероятность того, что:

- заявка на переход не будет одобрена;

- может потеряться весь инвестдоход, так как переводить накопления рекомендуется на чаще чем 1 раз/5 лет;

- если данные вкладчика попадут в ненадежную фирму, которая продаст базу данных, без его ведома НЧ может переводиться по некоммерческим организациям.

Как оформить переход в НПФ

Чтобы перейти в НПФ, первое, что нужно сделать, – выбрать организацию, которой доверите свою НЧ.

Второе – заключить договор, обязательно изучить.

Третье: до конца календарного года заявление пишется для ПФР о переводе средств в некоммерческую фирму.

Четвертое: получите письменное уведомление о переводе денег.

Процесс перевода накопительной части в НПФ

В течение календарного года собираются заявления на перевод сбережений. До марта следующего года происходит обработка данных и перевод накопительной части в негосударственный фонд. То есть после марта следующего года можно узнать о статусе накоплений.

Что такое НПФ

Пенсионная система в нашей стране основана на принципах обязательного страхования. На практике это выражается в том, что за каждого работающего гражданина в адрес Пенсионного фонда России, являющегося, по сути, основным страховщиком по ОПС, периодично вносятся денежные взносы. Обязанность по их перечислению лежит на работодателе.

Справка! Если гражданин осуществляет трудовую деятельность в частном порядке – в качестве индивидуального предпринимателя, адвоката или нотариуса, то страховые взносы он оплачивает сам за себя по установленным тарифам.

Сумма взносов зависит от размера официальной заработной платы, составляя 22% от нее. Следует учесть, что эта сумма направляется на формирование пенсии работника не вся целиком. Так, 6% идет на текущие нужды ПФР. Это солидарный тариф.

Остальные 16% и направляются на пенсию. При этом большая часть работающего населения вправе выбрать то, каким образом она будет формироваться. Так, гражданин может решить, что все 16% пойдут в счет страховой пенсии.

А может выбрать вариант, что наравне со страховой (10%) будет формироваться и накопительная (6%). Он предусмотрен не для всех граждан, а только для тех, которые приняли решение об этом. Кроме этого, формирование накопительной пенсии за счет страховых взносов невозможно для лиц, которые были рождены до 1967 года.

О том, каким образом распорядиться накопительной частью, работающий гражданин также принимает решение самостоятельно, однако в рамках предложенных законом альтернатив. Так, он может оставить ее в ПФР или перевести в негосударственный фонд. Под последним следует понимать частную структуру, которая осуществляет деятельность по обязательному пенсионному страхованию граждан на договорных основах.

НПФ, в который переводятся денежные средства на накопительную часть, аккумулирует их и вкладывает в различные проекты, то есть осуществляет инвертирование. Полученный с этого доход позволяет значительно увеличить размер пенсии в дальнейшем.

Накопительная пенсия может формироваться не только из страховых взносов, но и за счет добровольных перечислений граждан, суммы материнского капитала, направленного на эти цели, а также в рамках программы софинансирования, которая на данный момент заморожена.

Сегодня на этом рынке представлено большое количество НПФ, выбрать среди которых наиболее надежный и выгодный – довольно непростая задача.

ТОП-10 по оценке НРА, которая немного отличается от предыдущего агентства

Как еще можно оценить компании, предоставляющие услуги пенсионного обеспечения?

Если вы уже изучили информацию по прибыльности инвестиционной политики НПФ, узнали его надежность от нескольких агентств, но все равно не можете выбрать один из фондов, то можно обратиться к еще одному показателю – количеству его участников. Логично предположить, что большое количество граждан, которые отдали предпочтение тому или иному фонду, говорит о том, что в нем предлагаются действительно выгодные условия.

Помимо этого, чем больше лиц застрахованы в компании, тем больше денег он получает, соответственно инвестирует и приумножает. Это тоже немаловажный плюс при выборе между несколькими учреждениями.

Рейтинг негосударственных Пенсионных Фондов России по доходности

Выбирая организацию для инвестирования своих пенсионных накоплений, самое главное — смотреть на доходность организации, на динамику ее показаний за последние годы. На сайте Центрального Банка можно найти информацию о прибыльностикаждого действующего НПФ, за каждый год его работы.

Если НПФ работает качественно и вкладывает клиентские средства в хорошие активы, то клиент получает доход, его размер накопительной части пенсии будет увеличиваться. Соответственно, если прибыли нет, то и роста никакого не будет.

Для сравнения: инвестированием средств граждан, которые находятся в самом ПФР, занимается ВЭБ. По итогу 2018 года он отчитался о доходности 6,07%.

Если изучить рейтинг негосударственных Пенсионных Фондов за последние годы, то можно выявить, что за последние два года их прибыльность существенно сократилась. В 2015 и 2016 годах многие компании давали отличные показатели, во многих НПФ прибыль граждан достигала 10-12% годовых. Но по итогу 2017 и 2018 годов понятно, что доходность существенно сократилась.

Для более объективного понимания картины будем составлять рейтинг НФР России по следующему алгоритму: в порядке убывания доходности по итогу работы в 1 квартале 2019 года. Для понимания динамики доходности будем смотреть на прибыльность этой же компании по за 2018 и 2017 годы.

Негосударственный Пенсионный Фонд, рейтинг компаний:

- Гефест. Доходность за 1 квартал 2019 года — 12,42%, по итогу 2018 — 3,94%, по итогу 2017 — 9,97%. Это лидирующий фонд, но, как видно, его показатели нельзя назвать стабильными. Клиентами этой компании являются всего 30400 человек (на 1 квартал 2019 года).

- Стройкомплекс. Доходность за 1 квартал 2019 года — 5,82%, за 2018 — 3,94%, за 2017 — 7,96%. Тоже нестабильные показатели, но назвать их низкими за текущие годы нельзя. Клиентами Стройкомплекса на начало 2019 года являются 38750 человек.

- Сургутнефтегаз. Доходность за 1 квартал 2019 года — 10,67%, по итогу 2018 — 5,32%, по итогу 2017 — 8,74%. Текущая клиентская база — почти 38000 человек.

- Открытие, ранее этот НПФ назвался Лукойл Гарант. Доходность за 1 квартал 2019 года — 10,04%, за 2018 — минус 10,8%, за 2017 — нет данных. В прошлом году компания испытывала проблемы (санация банка Открытие), но сейчас ситуация выровнялась. Клиентская база — более 7,1 миллионов россиян.

- Нефтегарант. Доходность за 1 квартал 2019 года — 9,97%, по итогу 2018 — 5,12%, по итогу 2017 — 8,13%. Количество клиентов — 1,47 млн. человек.

- Ханты-Манскийский НПФ. Доходность за 1 квартал 2019 года — 9,55%, по итогу 2018 — 4,15%, по итогу 2017 — 8,16%. Количество клиентов — почти 135000 человек.

- Сбербанк. Доходность за 1 квартал 2019 года — 9,35%, за 2018 — 4,64%, за 2017 — 8,7%. Количество клиентов — 8,7 млн. граждан.

- Первый промышленный альянс. Доходность за 1 квартал 2019 года — 9,25%, по итогу 2018 — 5,04%, по итогу 2017 — 8,14%. Клиентами являются 31850 россиян.

- УГМК-Перспектива. Доходность за 1 квартал 2019 года — 9%, по итогу 2018 — 4,47%, по итогу 2017 — 9,19%. Количество клиентов — 92500 человек.

- Большой. Доходность за 1 квартал 2019 года — 8,79%, в 2018 — 2,21%, в 2017 — 7,16%. Обслуживает около 430000 граждан.

Информация о доходности получена из официального источника — сведений, предоставленных Центральным Банком России.

Где хранится накопительная часть пенсии

Место хранения накопления рассматриваемых средств зависит от активности и выбора самого застрахованного гражданина. В отношении неопределившихся граждан или тех, кто принял осознанное решение передать право выбора ПФР, решение принимает государственный фонд.

Средства, не переданные в негосударственные фонды, управляются госкорпорацией ВЭБ.РФ. Последняя вкладывает их в государственные ценные бумаги в соответствии с законодательством.

Законодатель предусмотрел право гражданина самостоятельно определять компанию по хранению накоплений, где он будет состоять. Поэтому по заявлению лица может быть выбрана любая из представленных на рынке организаций, обладающая соответствующей лицензией от государства. Также будущий пенсионер может в любое время поменять организацию.

Важно! В случае принятия решения о смене чаще 1 раза в 5 лет гражданин потеряет те средства, которые были получены компанией в результате инвестирования основной суммы. В случае получения убытка от вложений, уменьшится и общая сумма отчислений

В связи с этим рекомендуется изменять свой выбор в отношении НПФ по прошествии 5 лет с предыдущего решения.

Пенсии

При выходе на заслуженный отдых, гражданину следует посетить отделение пенсионной фонда Российской Федерации по району обслуживания. После предоставления документов и подачи заявления, работники ведомства произведут расчет в соответствии с поступившими взносами за весь трудовой период. Информация о перечислениях указана на лицевом счете.

В процессе расчета в учет берут дотации, доплаты и иные компенсации. По причине того, что капитал находился на балансе года, выполняется коррекция. В результате человек получает информацию о конкретной сумме. После этого формируется документ и инструкции.

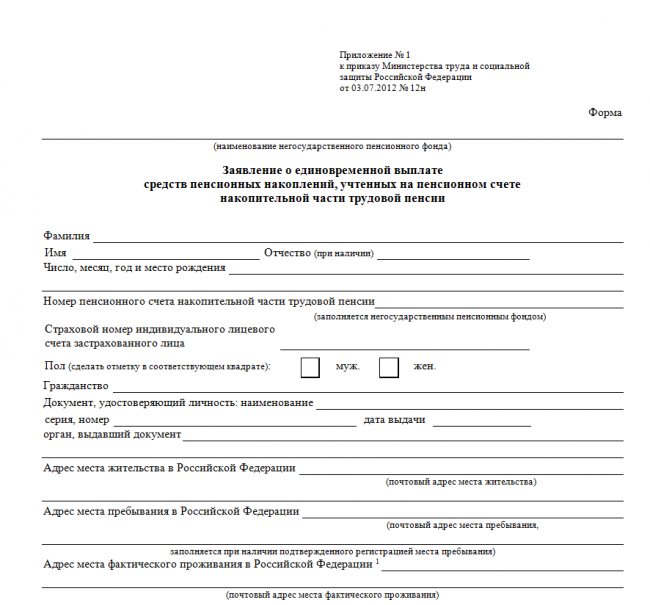

Подать заявку

Заявление допускается подавать в двух форматах:

- лично в отделении муниципального района Московской области или иного региона проживания заявителя;

- через личный кабинет на портале Госуслуги или ПФР.

После отправки заявки в электронном формате, в кабинет появится статус «Запрос отправлен на рассмотрение». Если заявление подавалось в отделении учреждения, то автоматически присваивается статус «Запрос принят в обработку». Через некоторое время происходит обновление статусов «Принято в работу, № заявления, дата подачи».

К сведению: после направления заявки пользователю становится доступен раздел «Получение сведения о дотационном обеспечении, соц.выплаты».

Получить сведения

Любая информация о накоплениях, в т. ч. страховых взносах, предоставляется заявителю в онлайн-формате и при очном посещении отделения по территориальному адресу Пенсионного фонда.

Примечательно, что граждане также могут узнать о действующих программах. Например, о софинансировании дотационных выплат, действующих десять лет. Суть программы заключается в самостоятельном инвестировании накопительной части в размере 12 тысяч руб. Аналогичный объем дополняется государством. Благодаря такому вкладу можно получить капитал за 10 лет в размере 240 тыс. руб., тем самым увеличив накопления на 1.111 руб.

Кликните на нужную вкладку на сайте ПФР

Заказать справку

Заказ выписок осуществляется на портале ведомства. В режиме онлайн можно получить следующие сведения:

- объем назначенных дотаций по выслуге лет;

- адрес доставки пособия;

- заявка о срочном вводе накопительной части;

- сумма единовременных выплат;

- перевести средства с одного лицевого счета на другой;

- узнать о фактическом прекращении трудовой деятельности;

- сделать перерасчет дотации;

- получить данные о восстановлении, возобновлении и прекращении выплат;

- получить отрицательный ответ о назначении пособия.

Могут ли НПФ лишить лицензии и что делать клиенту, если это произошло

Государственное разрешение на осуществление деятельности НПФ может быть отозвано в случае выявления нарушений в деятельности такой организации. Но опасаться этого не стоит, поскольку все средства гражданина в сохраненном виде вернутся в ПФР. При этом целым останется и инвестиционный доход (при его наличии).

Гражданин, которого коснулась подобная ситуация, вправе не предпринимать никаких действий. В этом случае все средства будут находиться под управлением ПФР и передаваться для инвестирования в организацию по своему определению. Также за застрахованным остается право выбрать иной НПФ, который продолжит управлять его накоплениями. При выборе нового управляющего стоит взвесить его надежность и доходность.

Итак, негосударственные фонды по управлению пенсионными накоплениями россиян являются одним из инструментов формированиями последними своих будущих доходов. Деятельность фондов строго регламентирована законодательством и застрахована. Максимальный риск для граждан при выборе этого способа накопления заключается в отсутствии инвестиционного дохода. При этом гражданин всегда имеет возможность поменять один фонд на другой или перевести средства из государственного управление под управление НПФ.

Выбор программы НПФ

В НПФ Сбербанка можно оформить следующие виды договоров:

- ОПС – договор обязательного пенсионного страхования.

- ИПП – индивидуальный пенсионный план.

- КПП – коллективный пенсионный план.

Размер негосударственной пенсии в Сбербанке будет зависеть от доходов страхователя, самого фонда и выбранной программы. На сайте НПФ и Сбербанка есть калькулятор расчета пенсии. С помощью него страхователь может рассчитать, каким будет его негосударственная пенсия при достижении определенного возраста. Расчет на калькуляторе – бесплатный.

Обязательное пенсионное страхование

ОПС – это договор обязательного пенсионного страхования. Он предусматривает возможность перевести 6% накопительной части в негосударственную организацию. Одной из таких компаний является НПФ Сбербанка.

До 2014 года накопления переводились на счета частных фирм и индексировались в зависимости от их доходности. Но с 1 января 2014 года все 22% пенсионных отчислений автоматически перечисляются в страховую часть из-за моратория Правительства РФ. То есть, в НПФ Сбербанка в 2020 году индексируются те накопления, которые страхователи успели накопить до введения моратория. До введения моратория накопительную часть пенсии вместе со страховой перечислял работодатель.

Оформление ОПС через «Госуслуги»

В 2020 году оформить ОПС можно только через «Госуслуги» или отделения Пенсионного фонда России. Перейти в НПФ Сбербанка в банковских филиалах с 1 января 2019 года невозможно. Чтобы оформить заявление через «Госуслуги», необходимо:

- Войти в систему.

- Перейти на вкладку «Услуги».

- Выбрать «Пенсия, пособия и льготы».

- Нажать на вкладку «Установление пенсии».

- Выбрать «Перевод с одной пенсии на другую».

- Нажать на «Личное посещение ПФР» (если нет электронной подписи) или «Электронная услуга» (при наличии ЭЦП).

Переход в негосударственный фонд в ПФР

При переходе в НПФ через отделения ПФР России требуется взять с собой паспорт и СНИЛС. На сайте ПФР или через «Госуслуги» можно записаться на прием онлайн (например, по талону «Перевод с одной пенсии на другую»).

В ПФР клиенту необходимо оформить заявление на перевод накопительной части пенсии в Сбербанк. Услуга предоставляется бесплатно. Для перехода в НПФ из государственного фонда требуется внести свои данные в анкете, расписаться в договоре о переходе в сбербанковский фонд, а также подтвердить операцию спустя 2-3 дня, ответив на звонок из ПФР.

Сотрудники госфонда проверяют все заявление о переводе накопительной части пенсии в частные финансовые компании. Если страхователь не подтвердит свои намерения перейти в НПФ, в заявлении будет отказано.

Узнать о состоянии своего договора можно по телефону горячей линии НПФ Сбербанка: 8(800)555-55-50 (или по номеру 900). Линия поддержки работает круглосуточно. Для получения точных данных о состоянии договора клиентам фонда необходимо пройти идентификацию: назвать ФИО, номер СНИЛС (он же номер договора), паспортные данные. В случае отказа от предоставления личных данных в получении сведений о состоянии лицевого счета будет отказано.

Индивидуальный пенсионный план

В отличие от ОПС, формированием индивидуального пенсионного плана страхователь занимается самостоятельно, независимо от работодателя. Клиент НПФ Сбербанка сам выбирает периодичность взносов и их величину.

Чтобы оформить ИПП, необходимо:

- прийти в офис банка и написать соответствующее заявление;

- обратиться в филиал негосударственного фонда в Москве;

- заполнить заявку на сайте Сбербанка или в личном кабинете.

Быстрее всего оформить индивидуальный план онлайн, в личном кабинете. Для этого требуется:

- Войти в личный кабинет.

- Перейти на вкладку ИПП на главной странице фонда и нажать кнопку «Оформить».

- Заполнить данные.

- Оплатить не менее 1500 рублей.

- Выбрать условия взносов (сумма, периодичность).

- Подтвердить соглашение.

Минимальный срок оформления ИПП составляет 5 лет. По истечении этого срока, если ИПП не был расторгнут, соглашение продляется на тот же период.

Корпоративные пенсионные программы

КПП – особый вид договора, который работодатель оформляет для себя и своих сотрудников. В рамках этого соглашения можно заключить коллективный страховой план для каждого работника фирмы. Отличие между ИПП и КПП в том, что по индивидуальному пенсионному плану взносы оплачивает сам страхователь, а при подписании договора КПП – работодатель.

Чтобы узнать сумму накоплений по коллективному тарифному плану, необходимо войти в личный кабинет страхователя. В случае увольнения с работы корпоративный договор с конкретным работником расторгается.