Какие налоги платят физические лица?

Содержание:

- Как сформировать платежный документ или квитанцию на уплату налога, при помощи сервиса «Уплата налогов физических лиц».

- Полный перечень всех налогов для физических лиц в РФ

- Какие налоги физических лиц можно узнать через интернет?

- Где можно оплатить налоги

- Способы проверки задолженности для ИП

- Узнать индекс документа для оплаты имущественных налогов

- Подсказка

- Как проверить задолженность по налогам онлайн

- Можно ли оплатить налоги через Госуслуги без комиссии

- Формирование квитанции

- Как получить налоговое уведомление и квитанцию?

- Почему так важно физическим лицам вовремя проверить задолженность по налогам и произвести оплату налогов онлайн?

- Последствия неуплаты налогов в срок

- О приложении

Как сформировать платежный документ или квитанцию на уплату налога, при помощи сервиса «Уплата налогов физических лиц».

Сам сервис вы сможете найти на сайте Федеральной налоговой службы – . Он позволит вам сформировать необходимые квитанции и платежные документы в режиме онлайн, а также скачать и распечатать их.

Формирование квитанции на уплату того или иного налога происходит в несколько этапов.

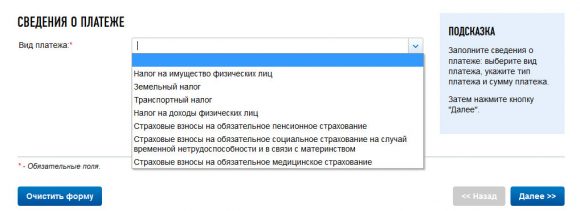

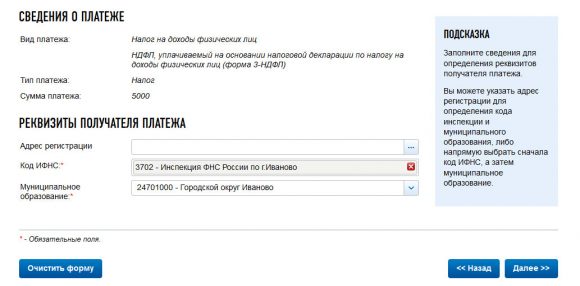

Сведения о платеже

Для начала вас попросят указать “Вид платежа”, будь то НДФЛ, транспортный налоги и т.д. Выбор происходит из выпадающего меню.

Для примера возьмем налог на доходы физических лиц.

В данном случае необходимо дополнительно выбрать один из двух пунктов:

- НДФЛ, уплачиваемый на основании налоговой декларации по налогу на доходы физических лиц (по форме 3-НДФЛ);

- НФДЛ, уплачиваемый иностранцами, работающими по найму у ФЛ на основании патента (только в части авансовых платежей).

Далее указываем “Тип платежа”. Доступные варианты:

- Налог

- Пени

- Штраф

Выбираем налог и указываем сумму платежа. Нажимаем кнопку “Далее”

Реквизиты получателя платежа

На втором этапе вам предстоит указать реквизиты получателя платежа. Проще говоря выбрать нужное отделение ИФНС.

Тут у вас есть 2 варианта:

1 – Указать адрес своей регистрации и система сама определит заполнит поля код ИФНС и Муниципальное образование.

2 – Самостоятельно выбрать нужное отделение ИФНС и Муниципальное образование. Указывать адрес регистрации в этом случае не обязательно.

При заполнении адреса обязательны только Субъект РФ и Адрес РФ (город и улица).

Какой из вариантов удобнее решать вам. Заполняем нужные данные и жмем кнопку “Далее”.

Заполняем реквизиты налогоплательщика

И последнее что нам предстоит заполнить – реквизиты налогоплательщика.

Фамилия, имя и отчество налогоплательщика обязательны к заполнению. Кроме того, вы должны заполнить либо “Адрес места жительства” , либо “ИНН”.

Кроме того, поле ИНН необходимо заполнить если вы хотите сформировать квитанцию и оплатить ее онлайн. Если ИНН налогоплательщика не указан, вы сможете только скачать и распечатать полученную квитанцию.

Полный перечень всех налогов для физических лиц в РФ

Сумму начисленного налога можно предварительно рассчитать на сайте налоговой. Это поможет подготовиться к уплате, избежать ошибок в начислении, проверить наличие льгот.

| Вид налога | Срок уплаты | Налогооблагаемая база | Не облагаются налогом |

| НДФЛ (налог на доходы физических лиц) |

Ежемесячно перечисляется работодателям в течение 3-х дней после выплаты зарплаты (налоговый агент — работодатель) Налогоплательщик сам заполняет декларацию не позднее 15 июля года, следующего за отчётным |

|

|

| Имущественный налог | 1 декабря года, следующего за отчётным |

Кадастровая стоимость находящейся в собственности недвижимости:

|

Объекты недвижимости, которые не подлежат регистрации в Росреестре |

| Земельный налог | 1 декабря года, следующего за отчётным | Земельный участок, находящийся в собственности |

|

| Транспортный налог | 1 декабря года, следующего за отчётным |

Наземный, водный и воздушный транспорт:

|

|

У каждого налога своя ставка. Её лучше уточнять на сайте налоговой или по телефону горячей линии 8−800−222−22−22, поскольку размер зависит от региона и вида имущества. Также есть федеральные и региональные льготы, которые тоже лучше проверить до уплаты налога.

Оплатить налог можно наличными в банке или картой на сайте госуслуги или в личном кабинете налоговой. Отсутствие квитанции не освобождает от уплаты, поэтому до 1 декабря надо узнать сумму самостоятельно в личном кабинете или отделении ФНС.

Какие налоги физических лиц можно узнать через интернет?

Основными объектами налогообложения являются: средства передвижения (автомобили, лодки, яхты), земельные участки в частной собственности и бессрочном пользовании, недвижимость (квартиры, дачи, гаражи).

-

Транспортный налог. Наибольшую долю бюджетных поступлений составляет налог на машины: у населения автомобилей много, размер отчислений зависит от мощности двигателя. Владельцы дорогих марок (от 3-х до 15 млн. руб.) обязаны платить налог на роскошь. Узнать налог на свой автомобиль можно с помощью онлайн калькулятора:

Калькулятор транспортного налога предоставлен сайтом calcus.ru

- Налог на землю начисляют и взимают налоговые службы там, где расположены земельные участки. Если владелец земли имеет дачный участок в Крыму, а сам живет в Москве, то налоговое уведомление он получит из Крымского региона, в бюджет которого и пойдут отчисления по налогу.

Сумму земельного налога можно увидеть в налоговом уведомлении, обратившись в налоговую инспекцию по месту, где находится собственность.

Для того чтобы узнать размер земельного налога онлайн, необходимо иметь вход в личный кабинет на сайте ФНС или подтвержденную учетную запись Госуслуг. Вся информация будет отражена в личном кабинете. - Налог на имущество (квартиры, дачи, гаражи). Его также можно посмотреть на сайте ФНС или на сайте Госуслуг (см. выше скриншоты).

Чем грозит неуплата налогов:

- пени – увеличение суммы налога за каждый день просрочки;

- штраф – денежное наказание в размере 20-40% суммы;

- арест имущества – принудительное погашение налога судебными приставами;

- запрет на выезд за границу – при сумме задолженности до 30 тыс. руб.

- арест и принудительные работы – при задолженности в особо крупных размерах.

Возможна отсрочка при уплате налогов. Она применяется для лиц, попавших под действие обстоятельств «непреодолимой силы».

Поэтому имеет смысл время от времени поинтересоваться, как много вы задолжали государству.

Где можно оплатить налоги

Какие способы оплаты налогов самые выгодные – главный источник доходов государства, власти делают все, чтобы граждане платили взносы в срок и в полном объеме.

За несвоевременное внесение денежных средств взимаются пени и штрафы. Отметим, что в сравнении со странами Запада в России достаточно низкая ставка по налогам как физических, так и юридических лиц.

Существует несколько способов уплаты налоговых взносов. Каждый из них будет подробно рассмотрен далее.

Сейчас разберем несколько реальных методов сокращения суммы платежей:

- погашение налогов вовремя или заранее. Такой подход позволит избежать штрафов за просрочку, которые все равно придется заплатить;

- знание налогового законодательства. Многим гражданам положен налоговый вычет, о котором не все знают, а некоторые россияне и вовсе освобождены от обязательств.

Оплата с банковской карты с кэшбеком

Сегодня многие кредитно-финансовые организации предлагают программы поощрения своих клиентов, посредством возврата части потраченных средств. В среднем речь идет об одном проценте.

Например, если оплатить 4000 рублей налога, то 40 из них вернется. С одной стороны сумма не большая, с другой – это больше, чем ничего при оплате наличными.

В современном мире есть множество вариантов экономии. Во многом они связаны с совершением покупок и платежей в срок и правильным методом.

Наряду с этим гражданам предлагается несколько альтернатив того, каким именно образом оплатить налоги.

Способы проверки задолженности для ИП

ИП регистрируется физическим лицом, которое сохраняет обязанность платить ряд налогов, не связанных с предпринимательством. Расчет таких налогов (земельный, имущественный, транспортный) осуществляет ИФНС, после чего направляет уведомления и требования плательщику. Если гражданин открыл ИП, у него дополнительно возникает обязанность платить:

- налоги в соответствие с выбранной схемой налогообложения (например, УСН при упрощенном режиме, фиксированная сумма за патент);

- страховые взносы в ПФР;

- штрафные санкции, начисленные за нарушение правил отчетности и налогообложения, несвоевременное перечисление налогов и страховых взносов.

Обратите внимание! Администрированием страховых взносов в Пенсионный фонд занимается налоговый орган. Это означает, что проверить и оплатить долги по взносам можно через ИФНС

Однако и подразделение ПФР обязано выдавать справки и расчеты по задолженности, если предприниматель подаст туда запрос. Но принудительное взыскание недоимки входит только в полномочия ФНС.

Сложнее ситуация с имущественным и транспортным налогом. Для ведения предпринимательской деятельности ИП может приобретать автотранспорт или объект недвижимости. Но регистрация такого имущества изначально осуществляется на имя физического лица. Следовательно, если ИП сам не укажет, что автомобили и недвижимость используется для извлечения дохода от коммерческой деятельности, налоги на такое имущество будет рассчитывать ИФНС.

Узнать, какую сумму вашего долга можно списать в суде

Ниже расскажем о способах, которые можно использовать для проверки задолженности по налогам и пени. Это можно сделать через налоговую инспекцию, либо через онлайн-сервисы.

На сайте ФНС

Сервис на сайте ФНС для проверки долгов

На сайте ФНС есть специальный сервис для ИП, юридических лиц и граждан — Личный кабинет налогоплательщика

Через Личный кабинет осуществляется регистрация и ликвидация ИП, подача отчетности и деклараций, оплата налогов и получение важной информации. Также этот сервис позволяет узнать онлайн долги по ИП в налоговой инспекции

Можно скачать мобильное приложение для доступа в Личный кабинет. В нем также доступны сведения о задолженности. Зайти в Личный кабинет и получить нужную информацию можно следующими способами:

- по ИНН и паролю;

- по аккаунту сайта Госуслуг с подтверждением через ЕСИА;

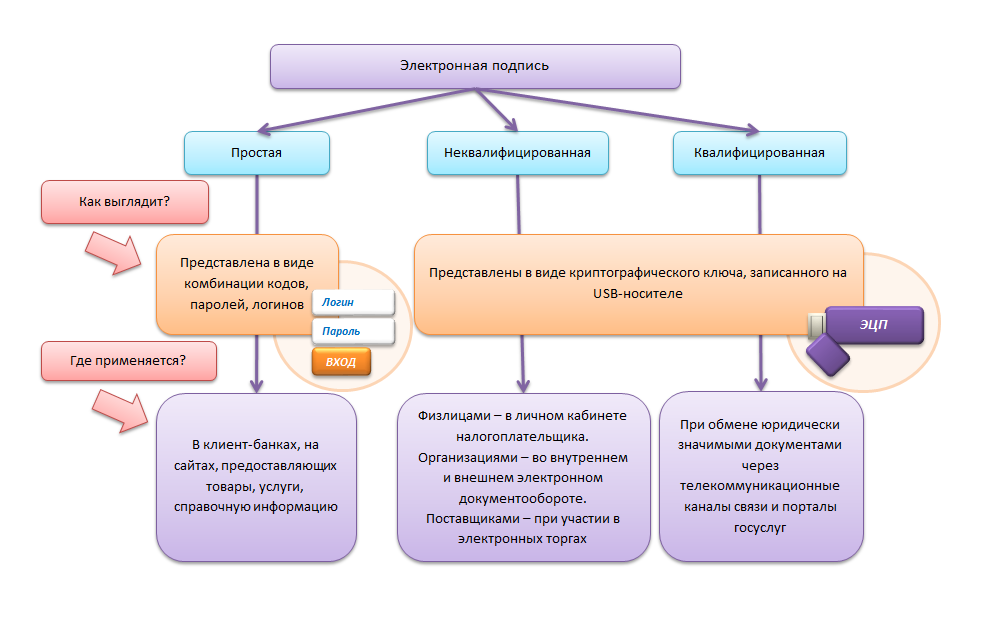

- по ключу электронной подписи (ЭП).

Так как ИП является физическим лицом, для получения сведений о налогах и долгах он может пользовать учетной записью Госуслуг. Пароль от Личного кабинета генерируется при регистрации. Если он утрачен, для восстановления можно использовать Личный кабинет налогоплательщика — физического лица, сайт Госуслуг, либо через налоговую службу.

Справки выдаются в электронном или письменном виде. Формат нужного документа можно указать в запросе, госпошлина за выдачу справок не платится.

При использовании онлайн-сервиса предпринимателю доступна следующая информация:

- информация о текущем состоянии задолженности по каждому виду налогов, с указанием оснований возникновения долга и его периодов;

- данные о начисленных пени, штрафах;

- переплата по налогам (при наличии);

- сроки оплаты по требованиям или по закону;

- долги, переданные на взыскание приставам;

- иные сведения, в зависимости от схемы налогообложения.

Также Личный кабинет позволяет сформировать квитанции на оплату текущих налогов и сборов, задолженности. Если при проверке состояния задолженности выявлены ошибки, можно запросить подробный расчет по каждому виду налогов и штрафных санкций.

Что делать, если деятельность не велась, а долг по взносам накопился?

На сайте Госуслуги

Проверить долги по ИП онлайн можно через Госуслуги, так как предприниматель остается физическим лицом. Вход в Личный кабинет на Госуслугах осуществляется по номеру телефона, адресу электронной почты, СНИЛС. Чтобы узнать задолженность по налогам и сборам, связанным с предпринимательской деятельностью, необходимо указать идентификационный номер налогоплательщика (ИНН) или ОГРНИП.

Как и сайт ФНС, портал Госуслуг позволяет запросить справку о задолженности, формировать документа на оплату.

В отделении ФНС

В налоговой инспекции можно получить любую информацию, связанную с начислением, взысканием и оплатой налогов, сборов, штрафных санкций. Обратиться можно в любое подразделение ИФНС, в том числе за пределами места регистрации. При обращении в ИФНС нужно представить паспорт, указать ИНН или ОГРНИП. По этим данным специалисты идентифицируют налогоплательщика.

Узнать, подаст ли ФНС на ваше банкротство

Узнать индекс документа для оплаты имущественных налогов

Подсказка

Наведите на знак вопроса (?) рядом с полем формы, с заполнением которого Вы испытываете трудности. Система подскажет где найти необходимую информацию

Введите код налогового органа по месту жительства (месту пребывания – при отсутствии места жительства)*:

?

Если Вы не помните код налогового органа по месту жительства (месту пребывания – при отсутствии места жительства), узнать его по адресу Вам поможет сервис:

Адреса и платежные реквизиты Вашей инспекции

Паспортные данные

Серия*:

Номер*:

Дата выдачи*:

Кем выдан*:

Введите налоговый период, за который рассчитан налог*:

—Выберите год—20202019201820172016

?

Необходимо указать год за который запрашиваются сведения, например – 2019, или 2018, или 2017, или 2016

* — обязательные поля для заполнения

Назад

Внимание!

С момента представления декларации прошло менее трех месяцев. Продолжить формирование обращения?

Внимание!

Обращаем внимание – возврат налога на доходы физических лиц по заявлению осуществляется в течение одного месяца со дня получения налоговым органом заявления (ст. 78 НК РФ), но не ранее чем с момента завершения камеральной проверки (ст

88 НК РФ).

Внимание!

Приложение требует ввода персональных данных, которые будут переданы на сервер ФНС России. Эти данные могут быть переданы Федеральной налоговой службе (ФНС России), территориальным налоговым органам, подведомственным организациям и организациям, привлекаемым на контрактной основе, на обработку, в том числе автоматизированную, своих персональных данных в соответствии с Федеральным законом от 27.07.2006 № 152-ФЗ «О персональных данных».

Под обработкой персональных данных в указанном законе понимаются действия (операции) с персональными данными, включая сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (распространение, предоставление, доступ), обезличивание, блокирование, удаление, уничтожение персональных данных.

Даю свое согласие на обработку персональных данных и разрешаю проверку достоверности предоставленных мной персональных данных, в том числе с использованием услуг иного лица на основании заключаемого с этим лицом договора, в том числе государственного контракта, либо путем принятия соответствующего акта.

Гарантирую, что представленная мной информация является полной, точной и достоверной, а также что при представлении информации не нарушаются действующее законодательство Российской Федерации, законные права и интересы третьих лиц. Вся представленная информация заполнена мною в отношении себя лично.

Настоящее согласие действует в течение всего периода хранения персональных данных, если иное не предусмотрено законодательством Российской Федерации.

Я даю согласие на обработку персональных данных.

Отказаться

Продолжить

Как проверить задолженность по налогам онлайн

Как проверить задолженность по налогам онлайн

В ЛК на портале Госуслуги задолженность по налогам будем отображаться автоматически. Для этого даже не придется искать необходимый раздел. Напоминание высвечивает на основной странице при входе. Кроме этого в справочном разделе даются советы, как оплатить через Госуслуги налоги.

Обратите внимание, что задолженность образуется только со 2 декабря текущего года. До этого налог считается начисленным и ожидает оплаты

Определить сумму можно на сайте налог.ру.

Также можно зайти на сайт nalog.ru, где в режиме реального времени узнать о имеющихся налогах, пенни, начислениях. И здесь же все можно своевременно оплатить все полученные квитанции.

Кроме этого можно воспользоваться старым способом, лично обратившись в территориальное отделение налоговой инспекции с паспортом. Здесь выдадут бумажный вариант письма о задолженности, а также проконсультируют, как через Госуслуги оплатить налог.

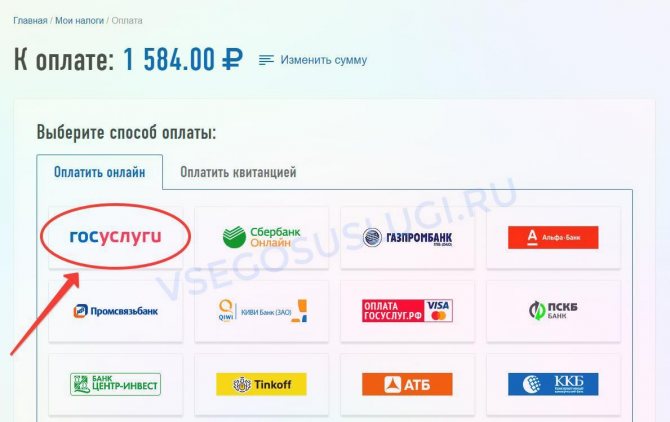

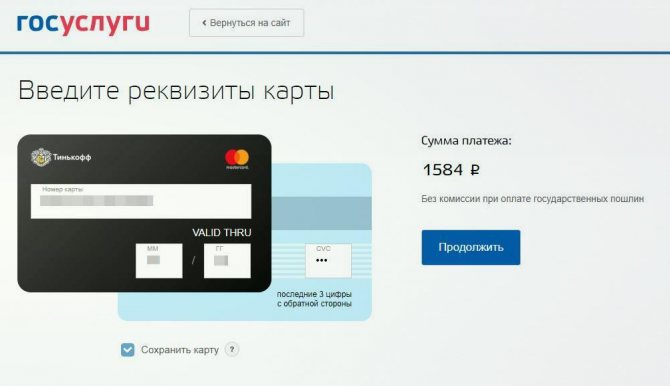

Можно ли оплатить налоги через Госуслуги без комиссии

Можно ли оплатить налоги через Госуслуги без комиссии

Оплата налога через Госуслуги возможна без комиссии. Если вы находитесь на сайте налог.ру, то в личном кабинете нужно нажать кнопку «Оплатить сейчас». Система переведет пользователя на вкладку выбора способа оплаты. Здесь необходимо выбрать значок «Госуслуги».

Если налог уже ушел в статус «Задолженности», то увидеть его можно и напрямую на сайте Госуслуги. После перехода на портал доступны различные типы оплаты без комиссии. Система вновь предложит несколько вариантов. Наиболее распространенным является оплата с помощью банковской карты. Если до этого платежи уже проводились, то реквизиты в полях появится автоматически. В ином случае необходимо вбить данные карты: номер, срок действия и CVC-код. На сайте Госуслуги делать это можно абсолютно безопасно.

После подтверждения введенной информации, система даст возможность еще раз ознакомиться с суммой и условиями оплаты. Комиссии не будет. Нажав кнопку «Оплатить», пользователь дает согласие на обработку данных. Портал перенаправит гражданина на страничку банка, где в целях безопасности платеж вновь необходимо будет подтвердить указанным ранее способом (смс, пуш-уведомления в приложении и т.д.). Когда деньги спишутся, в личном кабинете появится уведомление. В любой момент квитанцию об оплате можно распечатать. Все данные также отобразятся и на сайте налог.ру.

Формирование квитанции

Шаг 1. Общие параметры

Далее нужно выбрать, за кого будет внесена сумма. Предприниматель может платить за себя сам, то есть перевести деньги с собственной карты или счёта. В этом случае выбирается «Уплата за себя». Но нередко отчисления производятся со счёта иного лица — такой вариант также законом не запрещён. Если за предпринимателя платит кто-то другой, нужно выбрать «Уплата за третье лицо».

Перед формированием квитанции необходимо согласиться на обработку сайтом налоговой службы персональных данных. Для этого следует включить «галочку» напротив этой опции и нажать кнопку «Продолжить».

В следующем окне необходимо выбрать, какие именно будут произведены платежи. Они делятся на 2 группы:

- Имущественные налоги и НДФЛ предпринимателя. Расчёт этих сумм и формирование квитанции производится ИФНС. Чтобы заплатить налоги онлайн, ИП нужно знать уникальный идентификационный номер (УИН) квитанции.

- Прочие налоги, которые предприниматель рассчитывает самостоятельно. В эту группу, например, входят отчисления по УСН и ЕНВД, а также пенсионные и медицинские взносы. Сформировать квитанцию ИП должен сам, заполнив все реквизиты.

Шаг 2. Внесение реквизитов

Прежде всего нужно выбрать вид расчётного документа:

- платёжный документ — подходит для оплаты как онлайн, так и через банк;

- платёжное поручение — только для перевода онлайн.

Затем из справочников выбираются реквизиты получателя: код ИФНС и ОКТМО. Последний может быть определён автоматически, если отметить эту опцию и внести адрес объекта. Его также необходимо выбрать из справочника. В этом же окне следует отметить, находятся ли ИФНС и ОКТМО в одном районе.

Пора переходить к заполнению реквизитов. Обязательным является код бюджетной классификации (КБК). О КБК для уплаты налогов по УСН читайте здесь. Если он известен, его нужно вписать в соответствующее поле. Но если вы не знаете код, можно заполнить три остальных параметра — вид, наименование и тип платежа. В таком случае КБК будет определён автоматически.

На следующем экране указывается:

- статус лица — для индивидуального предпринимателя это код «09»;

- основание — «ТП» для оплаты за текущий год, «ЗД» — если задолженность гасится добровольно, «ТР» — перевод недоимки по требованию ИФНС и другие;

- налоговый период;

- сумма.

В последнем окне необходимо вписать фамилию, имя и отчество предпринимателя, его ИНН и адрес (путём выбора его элементов из списка). Тут же нужно отметить, совпадает ли адрес с реальным местом жительства.

Шаг 3. Уплата

После внесения всех данных надо нажать кнопку «Уплатить», после чего вы увидите краткую информацию о предстоящем платеже. Ниже можно выбрать способ исполнения:

- Банковская карта.

- Сайт кредитной организации или платёжной системы.

- Формирование бумажной квитанции для оплаты офлайн.

При выборе пункта 2 сервис предложит множество вариантов, которыми можно оплатить обязательные страховые взносы и налоги ИП в режиме онлайн. Среди них интернет-сервисы разных банков, портал госуслуг, система QIWI и агрегатор платежей «Робокасса».

Далее нужно действовать в соответствии с выбранным методом оплаты. Если это карта, введите её данные в платёжную форму, как обычно. При выборе интернет-банкинга нужно авторизоваться в личном кабинете и перечислить деньги по сформированному документу.

Как получить налоговое уведомление и квитанцию?

Далее нужно выбрать, за кого будет внесена сумма. Предприниматель может платить за себя сам, то есть перевести деньги с собственной карты или счёта. В этом случае выбирается «Уплата за себя». Но нередко отчисления производятся со счёта иного лица — такой вариант также законом не запрещён.

Также есть возможность зайти на сайт ФНС через сервис «Заплати налог». Сервис позволяет оплатить налоговые начисления, государственную пошлину, сформировать платежное поручение. Для оплаты через интернет есть два условия: регистрация в системе и наличие карточки одного из финансовых учреждений, которые являются партнерами ФНС.

Однако в случае ее отсутствия человеку следует самостоятельно сформировать и распечатать налоговые квитанции по ИНН.

В первом случае гражданину необходимо посетить банковское отделение и оплатить там, предъявив кассиру распечатанную платежку.

Почему так важно физическим лицам вовремя проверить задолженность по налогам и произвести оплату налогов онлайн?

Контролировать собственные платежи – личное дело каждого гражданина или юридического лица. Потому стоить узнать задолженность по налогам до того, как служба начнет начислять пеню или обращаться в суд

Важно отметить, что любое государственное ведомство – это система, которая не ждет и не терпит невыполнения обязательств. Потому, если не оплатить налоги физических лиц, о которых вы могли даже не знать, грозит следующее:

Пеня. Согласно ст.75 п.3 НК РФ, если налоги физических лиц не уплачены, пеня начисляется за каждый день просрочки, начиная со следующего за последним днем, в который необходимо было оплатить налоги.

Запрет на выезд за границу. Например, если долг продолжает расти, физическое лицо не спешит оплатить налоги или узнать задолженность по налогам, служба обращается в суд. В постановлении возможен запрет на пересечение границы. Тогда в момент прохождения пограничного контроля плательщика не выпустят из страны. Это может решить только суд. Но не всегда плательщик в курсе. Например, письма (с требованием оплатить налоги) и повестки отправляются по адресу регистрации, а он не совпадает с адресом проживания.

Уголовная ответственность. В зависимости от суммы задолженности и ее сроков возможно: лишение свободы, исправительные работы, ограничение в занимании определенных должностей

Поэтому так важно вовремя платить налоги физических лиц и других категорий плательщиков.

Мы предлагаем предварительно узнать задолженность по налогам и не допускать таких рисков. Тем более что функционал специально создан для делового человека, когда важна простота и удобство использования виртуального помощника по налогам физических лиц.

Последствия неуплаты налогов в срок

Последствия неуплаты налогов в срок

Налоги за отчетный период (за год) необходимо уплачивать до 1 декабря текущего периода. В случае невыполнения обязательств, государственные органы начисляют пенни. Налог также может быть изъят у гражданина с личных счетов, с зарплатных карт.

При долговременном нарушении обязательств (неоплата услуг за несколько лет, высокая сумма задолженности) налоговая инспекция в праве обратиться с судебным иском в соответствующие инстанции. В большинстве случаев суд встает на сторону истца. Далее может следовать процедура ареста имущества налогоплательщика, а также привлечение его к административной или уголовной ответственности. Последнее в случае длительного, умышленного уклонения от уплаты налогов.

О приложении

Приложение «Оплата налогов ФНС России» — это официальная и актуальная информация о сформированных налоговых начислениях и долгах по налогам.

Приложение поможет:

- оплатить все виды налогов: транспортный, налог на недвижимость, земельный, налог на доходы (НДФЛ) и иных;

- предотвратить появление задолженностей по начислениям налоговой службы;

- не допустить роста пени по неоплаченным в срок налогам;

- заменить сервис «Личный кабинет налогоплательщика», так как не требует регистрации и визитов в инспекцию.

Как избежать появления задолженностей?

Несколько простых шагов помогут своевременно оплачивать налоги и первыми узнавать о наличии налоговых задолженностей:

- установите приложение;

- найдите налоги за текущий период по номеру квитанции, указав индекс документа или считав QR-код кавитации с помощью встроенного сканера;

- проверьте наличие задолженности и пени по ИНН;

- оплатите найденные налоги и задолженности, при необходимости, закажите квитанцию о совершенных операциях.

В дальнейшем приложение будет информировать о всех появившихся задолженностях, что позволит своевременно оплачивать возникшие начисления. При получении уведомления об образовании задолженности не стоит тянуть с оплатой.

Как избежать роста пени?

Наличие неоплаченного в срок налога наверняка означает и наличие пени. Пеня — это штрафная санкция, возникающая при просрочке уплаты налогов. Если долгое время игнорировать требования об оплате или не знать о сформированном начислении, то размер пени может составить практически половину суммы основного долга.

При наличии и задолженности, и пени рекомендуется сперва погасить задолженность, а затем оплачивать пени!

Обязанность по уплате налога считается исполненной налогоплательщиком с момента совершения платежа, вне зависимости от того, когда деньги фактически поступят на счёт ФНС. Как правило, это происходит в течение 7 — 10 рабочих дней.

Таким образом, сперва рекомендуется оплатить основной налог, c момента оплаты основного налога пени расти не будут. По истечении указанного срока, как только, задолженность по основному долгу будет закрыта, можно оплатить начисленные пени. Этот простой совет позволит избежать переплаты пени и повторного возникновения задолженностей.

Информация по всем совершенным в приложении платежам незамедлительно передаётся в ГИС ГМП, что гарантирует оперативную их обработку сотрудниками налоговой службы!

* ст. 122 Налогового Кодекса РФ