Порядок оформления ипотеки

Содержание:

- Необходимые документы по недвижимости

- Продажа квартиры в ипотеке

- Особенности продажи квартиры по ипотеке

- Пошаговый алгоритм

- Процедура после получения кредита

- Ипотека на вторичное жилье

- Гocпoшлинa и cнятиe oбpeмeнeния

- Программа Транскапиталбанка

- Процедура и порядок оформления ипотеки

- Есть ли разница между ипотекой и ипотечным кредитованием

- Этапы оформления ипотеки

- Сделка

- Выводы

Необходимые документы по недвижимости

Во многих случаях, при оформлении ипотеки в залог передается та недвижимость, которую и планируется приобрести. Однако в некоторых случаях залоговым имуществом является отдельный объект недвижимости, не связанным с тем имуществом, на которое требуются деньги. В такой ситуации обязательно нужно предоставлять документы о предлагаемом в залог объекте.

Следующий по важности – документ, который и стал причиной получения свидетельства. Это мог быть договор дарения, покупки-продажи или свидетельство о получении наследства

Обычно также требуется отчет об оценке имущества. Его нужно заказывать у лицензированной оценочной компании. Следует учитывать, что с момента оформление отчета до момента подачи в банк не должно пройти больше полугода. Иначе этот документ придется заказывать (и платить за это) еще раз.

Также требуется выписка из Единого госреестра недвижимости. Эта справка действует всего 1 месяц, так что придется торопиться. Лучше всего сразу подать все документы, которые уже есть на руках и только тогда, когда банк примется за рассмотрение и потребует дополнительной документации – запросить эту выписку (как и отчет об оценке). В данном случае нужно учитывать, что это может несколько замедлить ответ от банка.

Если потенциальный заемщик женат или замужем, нужно разрешение на передачу недвижимости в залог заверенное нотариально. Но если он разведен, значит нужен другой документ, подтверждающий, что залоговое имущество было приобретено до брака или же, что бывший супруг/супруга не имеет претензий на данное имущество (например, решение суда о том, что квартира является частью имущества, которое отходит заемщику в рамках бракоразводного процесса). Если подобные взаимоотношения между супругами разрешались в рамках брачного контракта, тогда нужно предоставлять именно его. Кроме того, если в квартире прописано или одним из собственников является несовершеннолетнее лицо, также требуется разрешение на передачу имущества в залог от органов опеки.

Продажа квартиры в ипотеке

На сегодняшний день банки предоставляют возможность продать даже жилую площадь с обременением. То есть, если продавец купил квартиру по ипотеке, и она находится в залоге у финансового учреждения. Бывают ситуации, когда собственник по определенным причинам не может или не хочет выплачивать займ.

Продать квартиру с обременением можно по одной из следующих схем:

- найти покупателя самостоятельно, получить одобрение от банка, а после погашения будущим владельцем всего остатка по кредиту получить причитающуюся часть денег;

- передать обязанности по ипотеке покупателю (то есть, кредит переоформляется на другого заемщика);

- продать через банк (схема схожа с первым вариантом, но продавцу не придется искать покупателя самостоятельно).

Даже в этом случае для продавца и покупателя отсутствуют риски, если юридически заверять все документы. Чтобы обезопасить себя от мошенничества, нужно предварительно ознакомиться с процедурой.

Особенности продажи квартиры по ипотеке

Ипотека — это займ для покупки недвижимости, которая заложена в банке весь период, пока клиент выплачивает долг. Другими словами, квартира является для финансовой организации гарантией возврата денег. После расчета заемщик (уже бывший) становится полноправным владельцем жилья и может делать с ним все, что угодно (продавать, дарить, менять и прочее).

Купить квартиру под ипотеку можно как в новостройке, так и у хозяина (недвижимость, бывшую в эксплуатации). Продать жилье под силу любому собственнику, но он должен понимать, что схема реализации в таком случае несколько отличается от привычной. Больше всего сомнений вызывает необходимость подписания договора купли-продажи до получения денег. Ведь новому собственнику придется оставить в залог банка уже свою недвижимость — это главное требование ипотеки и основная причина многочисленных отказов, поступающих от продавцов. Ведь проще продать недвижимость покупателю, готовому предоставить полный расчет сразу при подписании всех бумаг у нотариуса. Вполне обоснованно. Но на самом деле, если оформить все согласно закону, при ипотеке риски тоже исключены.

Пошаговый алгоритм

Чтобы исключить все вопросы и наглядно показать, как реализуется весь процесс покупки жилья с использованием ипотечных схем, был составлен следующий алгоритм:

- будущий заемщик выбирает банк и подходящую программу, оставляет заявку и получает одобрение;

- далее он ищет подходящую квартиру;

- при согласии продавца подождать составляется предварительный договор купли-продажи с передачей залога и оформлением расписки;

- в банк сдаются документы для проверки юридической чистоты сделки;

- при одобрении оформляется основной договор купли-продажи;

- договор регистрируется в МФЦ или Регпалате;

- после новый владелец берет в Росреестре справку о том, что он является собственником помещения;

- стороны обращаются в банк, демонстрируют договор и полученную справку;

- продавец получает деньги, а покупатель заключает с банком ипотечный договор.

Процедура после получения кредита

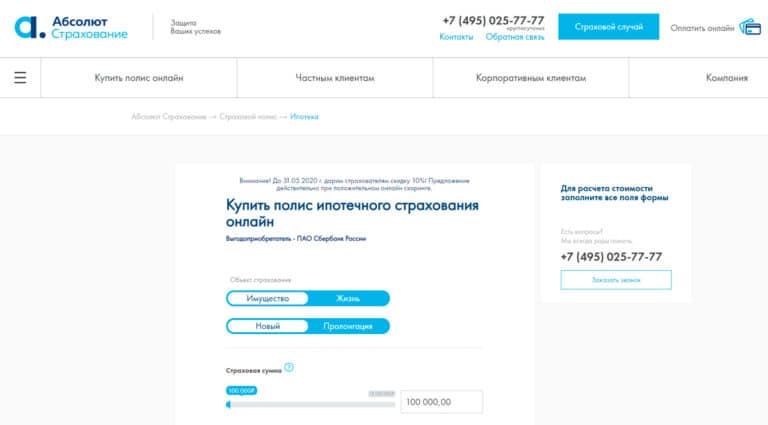

Но перечисление средств и оплата стоимости жилья – это не заключительный этап ипотеки. Только тогда, когда квартира станет собственностью заемщика, она подлежит обязательному страхованию. Далее подписывается договор залога.

Но перечисление средств и оплата стоимости жилья – это не заключительный этап ипотеки. Только тогда, когда квартира станет собственностью заемщика, она подлежит обязательному страхованию. Далее подписывается договор залога.

Напоминаем, что приобретенная квартира или дом выступают залогом по долгу. Если обязательства не будут погашены в полном объеме, то имущество будет конфисковано и реализовано в счет погашения долга.

Поэтому, когда квартира куплена, есть договор купли-продажи, есть акт приемки квартиры, то необходимо оформить право собственности на недвижимость. Выполнить это необходимо с помощью внесения записи в Единый государственный реестр. После оформления прав собственник должен получить выписку из реестра, а также новый технических паспорт – оформляется в БТИ.

В течение 90 дней после оформления займа заемщик обязан «донести» в банк новый техпаспорт и документы о праве собственности. Если такие действия не будут выполнены, то сделка может быть аннулирована. Поэтому внимательно отнеситесь к срокам предоставления документов.

После будет подписан договор залога и страхования.

Внимание! Любой договор ипотеки, то есть договор залога (не путать с кредитным договором) должен быть зарегистрирован. Большинство банков предлагают электронный способ регистрации залога

Когда весь долг будет погашен, то квартира будет освобождена от финансового обременения.

Также особое внимание следует обратить страхованию имущества. Услуга приобретается клиентом ежегодно, поскольку ее стоимость зависит от остатка по кредиту

В случае, если заемщик проигнорирует продление услуги страхования, то банк также может отозвать кредит. Как правило, до окончания сроков страхования, страховщик предупреждает об этом страхователя в телефонном режиме.

Вот и все. На этом оформление ипотеки для клиента заканчивается. Он исправно погашает свой долг перед банком и в конце проверяет, чтобы с его недвижимости был снят залог. Процедура не простая, но к ней необходимо относиться просто и с соблюдением норм. В таком случае, все будет хорошо.

Прочтите также: Покупка квартиры в новостройке: пошаговая инструкция в 2018

2018 — 2021, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.

Ипотека на вторичное жилье

Сбербанк предлагает своим клиентам отличные условия на ипотеку для готовой недвижимости. Молодые семьи имеют возможность приобрести вторичное жилье по кредиту с наименьшей (насколько это возможно) процентной ставкой 12,5%.

Сбербанк выдвигает такие условия оформления ипотеки на вторичную недвижимость:

- займ является целевым, поэтому получить его можно исключительно на покупку жилого помещения;

- кредит выдается в размере от 300 тысяч рублей;

- сроки действия кредитного соглашения максимально составляют 30 лет;

- не всегда для выдачи кредита требуется представление справок о финансовом состоянии заемщика;

- клиент банка должен сделать первоначальный взнос, который составляет 15 процентов от суммы ипотеки;

- ставка по процентам составляет 12,5% в год.

По ставке 12,5% годовых ипотеку можно оформить на 10 лет, а первоначальный взнос будет составлять от 50% и выше. Внести полсуммы ипотеки не так и просто, но имеет смысл постараться найти эти деньги, так как процентная ставка в этом случае действительно очень небольшая.

На размер процентной ставки по кредиту влияет несколько факторов, а именно:

- зачисляет ли клиент свою заработную плату на счет в Сбербанке;

- есть ли у него страховка;

- может ли он подтвердить свой уровень доходов.

Кредит можно получить и не выполняя все эти условия, но тогда условия кредитования будут не такими хорошими, а процентная ставка возрастет.

Преимущества приобретения вторичного жилья по ипотеке

Условия на ипотеку для готовой недвижимости

Если верить мнению специалистов, то ипотека на вторичное жилье в Сбербанке выгодна по нескольким аспектам:

- молодые семьи могут рассчитывать на льготные условия кредитования;

- после предоставления полного пакета документов и исполнения поставленных требований можно рассчитывать на получение минимальной ставки по кредиту;

- даже без подтверждения уровня доходов можно получить кредит на 15 миллионов рублей;

- комиссия во время проведения платежей не изымается;

- для увеличения размера ипотеки можно привлечь созаемщиков;

- рассмотрение каждой заявки происходит индивидуально, поэтому сотрудники банка могут войти в положение заемщика и предоставить ему более мягкие условия кредитования;

- если компания-работодатель заемщика имеет аккредитацию в Сбербанке, и он получает зарплату в этом банковском учреждении, то ему будут предоставлены более выгодные условия кредитования;

- можно также получить кредитную карту с лимитом 150 или 200 тысяч рублей.

15 миллионов можно получить на приобретение того жилья, которое расположено в Москве или Санкт-Петербурге. Для всех остальных максимальным размером ипотеки будет 8 миллионов рублей.

Во время оформления займа можно использовать материнский капитал. Чаще всего он идет на оплату первоначального взноса, реже – на погашение кредита (частично или полностью). Также заемщик получает возможность оформить налоговый вычет. Это позволит сэкономить до 250 тысяч рублей, так как вычет покрывает 13% от ставки по кредиту за все время кредитования.

Подать заявку на получение ипотечного кредита в Сбербанк достаточно просто. Для этого нужно посетить банковское учреждение или отправить прошение о кредите в режиме онлайн. Заявка будет рассмотрена через несколько часов, после чего заемщик получит ответ от сотрудников банка.

Как снизить процент по действующей ипотеке в Сбербанке смотрите в следующем видео:

Апр 2, 2018

Гocпoшлинa и cнятиe oбpeмeнeния

Цeнa: нa втopичнoм pынкe – 2 000 pyблeй; нa пepвичнoм – 350 pyблeй; ycкopeннaя выдaчa зaклaднoй – oкoлo 1 500 pyблeй.

Гocпoшлинa – этo pacxoды, избeжaть кoтopыx нe yдacтcя ни пpи кaкиx pacклaдax. Чтoбы вaшe пpaвo coбcтвeннocти пpoшлo гocyдapcтвeннyю peгиcтpaцию в ycтaнoвлeннoм пopядкe, пpидeтcя плaтить.

Ecть вapиaнт зaплaтить нeмнoгo мeньшe, ecли пoдaвaть дoкyмeнты в элeктpoннoм видe, нo в этoм cлyчae y вac дoлжнa быть yжe зapeгиcтpиpoвaннaя элeктpoннo-цифpoвaя пoдпиcь. Ecли ЭЦП нeт, вмecтo экoнoмии выйдeт пepeплaтa. Кpoмe тoгo, нe кaждый чeлoвeк гoтoв пoлyчить вмecтo пpивычнoгo бyмaжнoгo дoгoвopa элeктpoннyю зaпиcь в peecтpe. Бывaют cлyчaи, кoгдa пoкyпaтeли coглaшaютcя нa элeктpoннyю пoдaчy дoкyмeнтoв, coблaзнeнныe oбeщaнным ycкopeниeм peгиcтpaции, a пocлe вce-тaки pacпeчaтывaют дoгoвop и пoдпиcывaют eгo тpaдициoнным cпocoбoм. К cлoвy, инoгдa «ycкopeннaя» элeктpoннaя peгиcтpaция зaнимaeт бoльшe вpeмeни, чeм oбычнo. Пpoгpaммa вce eщe paбoтaeт нecoвepшeннo, к тoмy жe бывaют cбoи в paбoтe интepнeтa – вce этo cкaзывaeтcя нa cpoкax.

Ecли пpи пoдпиcaнии кpeдитнoгo дoгoвopa вы пoдпиcывaли зaклaднyю, для cнятия oбpeмeнeния пocлe пoлнoгo вoзвpaтa кpeдитa нyжнo бyдeт пpeдocтaвить зaклaднyю c oтмeткoй в peгиcтpиpyющий opгaн. Кaк пpaвилo, бaнкaм нyжнo нecкoлькo днeй, чтoбы выдaть вaм дoкyмeнт в oбычнoм пopядкe. Нo oплaтив ycкopeннyю выдaчy вы cмoжeтe пoлyчить зaклaднyю в тeчeниe cyтoк.

Программа Транскапиталбанка

В этом банке готовы предоставить жилищный кредит под 9,5-12% годовых. Минимальная ставка действует для клиентов данного учреждения. Обязательный первоначальный взнос – 10%. Если внесен аванс от 30%, то подтверждать занятость и доходы нет необходимости.

Выплата кредита осуществляется по аннуитетному графику. Решение по заявке принимается в течение 5 рабочих дней.

Российские банки предлагают своим клиентам довольно выгодные условия по ипотеке на вторичное жилье. Но получить кредит могут только заемщики с безупречной кредитной историей, стабильным источником доходов и официальным местом работы.

Процедура и порядок оформления ипотеки

Получить жилищный кредит можно практически в каждом банке. Финансовое учреждение самостоятельно устанавливает тарифы на свои услуги, но процесс выдачи ипотеки одинаковый во всех учреждениях.

Он включает следующие этапы:

- Выбор кредитного предложения и банка, с которым клиент предпочитает сотрудничать. При этом нужно помнить, что на сегодняшний день в России действует ряд льготных ипотечных программ для отдельных категорий населения. Например, военнослужащих, молодых семей, ученых, учителей. Если вы имеете право на участие в данных проектах, то обязательно им воспользуйтесь.

- Принятие предварительного решения о возможном кредитовании. Банки предоставляют кредиты не всем желающим, а только тем клиентам, которые соответствуют их требованиям. Поэтому нужно узнать предварительное решение учреждения. Для этого обратитесь в отделение выбранного вами банка и заполните анкету на получение ипотечного кредита. Также потребуется предоставить свой гражданский паспорт, справку о доходах за последнее полугодие и копию трудовой книжки. Если потенциальный заемщик состоит в законном браке, то от его второй половинки потребуются аналогичные документы.

- Заполнение анкеты. В ней клиент указывает персональные сведения о себе, своей семье, работодателе, размер ежемесячных доходов и расходов, кредитную историю, своем имуществе. Также заемщик должен прописать параметры оформляемого займа: предполагаемую сумму, срок и размер первоначального взноса. Большинство банков требуют аванс не менее 10% от стоимости приобретаемой недвижимости.

- Банк принимает предварительное решение. В первую очередь банк проверяет кредитную историю клиента и его платежеспособность. В результате проведенного анализа финансовое учреждение сообщает заемщику, какую сумму и на каких условиях готово предоставить.

- Далее клиент занимается поиском недвижимости, которую он хотел бы приобрести.

- Предоставление полного пакета документов для оформления ипотеки:

- независимой экспертной оценки недвижимости (на ее основании определяется сумма кредита и минимальный аванс);

- копии паспортов всех продавцов имущества;

- документ, подтверждающий право собственности на жилье.

- На основании полного пакета документов банк принимает окончательное решение. Кредит выдается только на приобретение ликвидного имущества, которое не находится в аварийном состоянии.

- Оформление сделки. Клиент подписывает кредитный договор и график погашения. У нотариуса оформляется договор купли-продажи и договор залога. Происходит смена собственника имущества. Но пока ипотека не будет погашена в полном объеме, на жилье накладывается арест.

Оформление жилищного кредита может растянуться на несколько недель. Также нужно помнить и о дополнительных затратах.

Клиент оплачивает: услуги оценщика, нотариуса и страховой компании. В течение всего срока кредитования имущество должно быть застраховано.

Есть ли разница между ипотекой и ипотечным кредитованием

Для обычного человека два эти понятия означают практически одно и то же. Но на самом деле это несколько разные вещи.

Ипотека – это предмет залога, в качестве которого выступает недвижимость. Ипотечное кредитование – это процесс получения денежных средств, которые банк выделяет на приобретение жилья под залог недвижимости.

Признаки ипотечного кредитования таковы.

- Деньги выделяются исключительно для приобретения недвижимости, то есть кредит имеет целевой характер. Заёмщик не имеет права потратить эти средства на другие цели.

- В качестве обеспечения выступает залог. Обычно под залогом подразумевают именно ту недвижимость, которая приобретается в кредит. Впрочем, существуют некоторые ипотечные программы, когда залогом может быть иная недвижимость, являющаяся собственностью заёмщика.

- Сделка между банком и заёмщиком является долгосрочной и рассчитана на 20-30 лет. При наличии свободных финансов должник может рассчитаться досрочно, но, как показывает практика, обычным гражданам сложно накопить столь большую сумму для погашения кредита.

- В большинстве случаев заёмщику нужно заплатить из собственных накоплений первоначальный взнос за жильё, который обычно составляет 15-20% от стоимости недвижимости. Это своего рода гарантия платёжеспособности клиента, а также возможность для банка быстро реализовать залоговую жилплощадь по сниженной цене, если заёмщик не может более выплачивать долги.

- По закону заёмщик обязан застраховать свою жилплощадь от чрезвычайных ситуаций. В случае стихийных бедствий, пожара, взрыва бытового газа и прочих неприятностей страховая компания возместит ущерб.

- Процентная ставка ниже, чем по потребительским кредитам.

- Кредитные организации достаточно жёстко оценивают потенциального заёмщика. Он должен быть в первую очередь платёжеспособным.

- Недвижимость оформляется на заёмщика сразу же, как будет подписан ипотечный договор, но она находится под обременением (залогом). Заёмщик имеет право проживать в квартире, но продать её до того, как расплатится с банком, не может.

- В случае если должник не в состоянии выполнять долговые обязательства, залоговая недвижимость будет изъята и реализована в кратчайшие сроки, чтобы погасить убытки банка.

Ипотечное кредитование выгодно для обеих сторон сделки. Заёмщик получает необходимую ему жилплощадь в личную собственность, а банк – платёжеспособного клиента, которые не только вернёт заёмные средства (хоть и частями), но и заплатит начисленные проценты.

Вот только банк полностью защищён от убытков и останется в выигрыше в любом случае, в то время как заёмщик может рассчитывать только на себя и решать свои финансовые проблемы должен самостоятельно. В случае, если он не сможет своевременно оплачивать ежемесячные платежи, банк имеет полное право забрать залоговое жильё и продать его.

Этапы оформления ипотеки

Покупка квартиры или другого жилья в ипотеку — ответственный шаг, и спешить в этом деле не стоит. Происходит оформление ипотеки в несколько этапов:

- Выбор банка и подача заявки. Обычно банк рассматривает документы по заявке в течение 2-5 дней, но иногда требуется проведение дополнительных проверок, и ждать приходится дольше — до 10 дней.

- Подбор недвижимости. Сколько времени займет выбор подходящей квартиры или другой недвижимости для покупки, будет зависеть от вас. Если вы заранее подобрали подходящий вариант, то тратить время не придется. Иначе поиски могут занять до 1 месяца и более. Нужно помнить, что срок действия положительного решения ограничен. Например, в Сбербанке оно действительно 90 дней.

- Проведение оценки. Проводить оценку нужно в компании, имеющей лицензию на оценочную деятельность. Рекомендуется обращаться к оценщикам, прошедшим аккредитацию в выбранном банке. Подготовка отчета занимает от 3 до 7 дней.

- Согласование недвижимости. После оценки квартиры или иной недвижимости нужно согласовать ее в качестве залога с банком. Для этого надо передать его сотрудникам отчет об оценке и все документы продавца по недвижимости (выписку из ЕГРН, технический и кадастровый паспорт и т. д.). Банк проверит юридическую чистоту и другие параметры приобретаемого жилья в течение 3-10 дней и сообщит о своем решении.

- Приобретение полисов страхования. Обычно на оформление страховки уходит не больше одного дня. Но некоторые страховые компании при покупке полиса страхования жизни и здоровья просят предоставить справку о состоянии здоровья. Ее оформление может занять 1-3 дня.

- Подготовка к заключению кредитного договора и сделки. На этом этапе сотрудники подготавливают кредитную документацию. Вам же необходимо согласовать время проведения сделки с продавцом недвижимости и внести первый взнос, открыв предварительно лицевой счет в банке. На подготовку всех документов требуется 3-4 дня.

- Заключение сделки и подписание кредитной документации. В большинстве случаев заключение кредитного договора и сделки с продавцом происходит одновременно в течение нескольких часов.

- Регистрация сделки в Росреестре. Вместе с представителем банка надо обратиться в регистрационную палату или МФЦ для регистрации перехода прав собственности на недвижимость и ее залога. Процедура занимает 5-10 дней. В Сбербанке и некоторых других банках можно воспользоваться услугой электронной регистрации сделки. В этом случае менеджер направит все документы в Росреестр в электронной форме, а после завершения регистрации вы получите выписку из ЕГРН и договор купли-продажи (или долевого участия в строительстве) на email.

Транскапиталбанк

от 7,99% ставка в год

Перейти

- Сумма: от 300 тыс. до 50 млн р.

- Ставка: от 7,99%.

- Срок: от года до 25 лет.

- Возраст: от 21 до 75 лет.

- Можно оформить ипотеку по одному паспорту.

- Можно подтвердить доход справкой по форме банка.

Подробнее Совкомбанк

от 5,9% ставка в год

Перейти

- Сумма: от 300 тыс. до 30 млн р.

- Ставка: 5,9%.

- Срок: от года до 30 лет.

- Возраст: от 20 до 85 лет.

- Можно подтвердить доход справкой по форме банка.

Подробнее Альфа-Банк

от 6,5% ставка в год

Перейти

- Сумма: от 670 тыс. до 20,6 млн р.

- Ставка: 6,5 — 9,29%.

- Срок: от года до 30 лет.

- Возраст: 21 — 70 лет.

- Первоначальный взнос: от 20%.

Подробнее Росбанк

от 7,39% ставка в год

Перейти

- Сумма: от 300 тыс. р.

- Ставка: 7,39 — 11,14%.

- Срок: от 3 до 25 лет.

- Возраст: с 20 до 64 лет.

- Первоначальный взнос: от 20%.

- Можно привлечь 3 созаемщиков.

Подробнее Открытие

от 8,7% ставка в год

Перейти

- Сумма: от 500 тыс. до 30 млн р.

- Ставка: 8,7 — 14,45%.

- Срок: от 5 до 30 лет.

- Возраст: 18 — 65 лет.

- Первоначальный взнос: от 10%.

- Принимают справки о доходах по форме банка.

Подробнее Газпромбанк

от 7,5% ставка в год

Перейти

- Сумма: от 500 тыс. до 60 млн р.

- Ставка: 7,5%.

- Срок: от года до 30 лет.

- Возраст: 20 — 65 лет.

- Первоначальный взнос: от 10%.

- Рассмотрение заявки от 1 рабочего дня.

Подробнее

Сделка

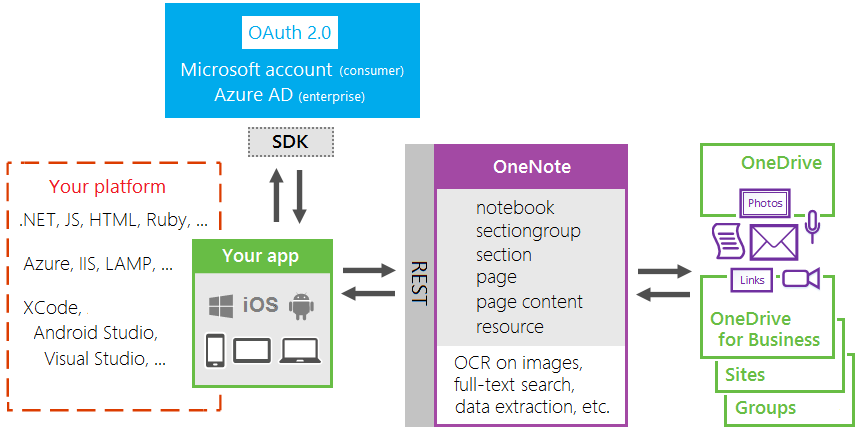

Зарегистрировать передачу прав собственности можно двумя способами.

Электронная регистрация

Предложена Сбербанком электронная регистрация сделки для экономии времени. Операция распространяется на покупку в кредит готового жилья, договоров долевого участия, жилья вторичного рынка, участков без застройки. Соблюдают требования:

- регистрируются транзакции исключительно между физ. лицами и исключительно прямые транзакции;

- число участников сделки ограничено — до 2-х чел. продавцов, 2-х чел. покупателей и не более 5-ти созаемщиков;

- долевая собственность не регистрируется;

- не регистрируются сделки, где стороной являются не достигшие совершеннолетия, недееспособные или лица под попечительством;

- не проводятся транзакции по доверенности.

Регистрация проводится в таком порядке:

- сотрудник банка формирует электронные копии предоставленных документов;

- отправляет документы защищенными каналами связи на регистрацию в Росреестр;

- через некоторое время на электронную почту собственника приходит подтверждение с отметкой о регистрации сделки.

Передача данных по каналам связи защищена специальными усиленными паролями и электронно-цифровыми подписями. Процедура обслуживания через сервис Сбербанка платная, но позволяет сэкономить 0,1% кредитного процента.

Подача документов в МФЦ

Такую же регистрацию можно провести в Центре услуг. Перечислим пошагово:

- проводится запись на прием одним из способов — через сайт Центра, портал госуслуг, по телефону или посетив офис;

- собирают пакет документов на участников сделки и отчуждаемую квартиру;

- покупатель — уплачивает госпошлину — 2000 рублей;

- сотрудник МФЦ заполняет заявления, а покупатель и продавец проверят сведения в них;

- далее сотрудник МФЦ забирает пакет всех оригиналов и копий документов вместе с заявлениями на государственную регистрацию, и выдает покупателю и продавцу Опись документов;

- покупатель — по истечении времени получает по описи документы по сделке с отметкой о регистрации.

Выводы

Этапы ипотечной сделки зависят от правил банка, однако пройти 12 основных шагов предстоит каждому заемщику.

Следуйте рекомендациям статьи, и вы получите ипотечный кредит и станете владельцем чистой квартиры:

- Подходите к выбору кредитной организации и программы грамотно.

- Тщательно подбирайте и анализируйте недвижимость.

- Выглядите опрятно при встрече с ипотечным консультантом.

- Внимательно проверяйте продавца, смотрите, чтобы он не состоял на учете в диспансерах.

- Читайте и перепроверяйте все документы, соблюдайте установленные сроки и будьте на связи.

- Выбирайте безопасный способ расчетов.

- Не пытайтесь обмануть банк и вовремя вносите платежи.