Что такое рефинансирование кредита, или как минимизировать долги

Содержание:

Требования к кредитополучателю

У каждого банка есть свои критерии надёжности клиента; в случае рефинансирования они несколько ужесточаются и непременно включают следующие пункты:

- Качество кредитной истории. Если заёмщик в прошлом допускал просрочки или успел нарушить условия текущего договора, рассчитывать на лёгкое перекредитование не приходится — нужно будет как минимум убедить кредитора, что в будущем таких оплошностей не повторится. Отказ может быть получен и во время рассмотрения заявления — именно поэтому нельзя сбиваться с графика вплоть до оформления нового договора.

- Длительность выплат. Клиенты со слишком «молодыми» и «старыми» кредитами могут не рассчитывать на рефинансирование: большинство банков отказывает в услуге, если с момента оформления прошло менее полугода, а до последнего платежа остаётся не более трёх месяцев.

- Проведение в прошлом рефинансирования или реструктуризации. Если заёмщик слишком часто не может рассчитаться с финучреждением на исходных условиях, это повод задуматься о целесообразности заключать с ним новый договор. Неблагонадёжному клиенту, скорее всего, будет отказано в перекредитовании — или банк предложит ему заведомо невыгодную процентную ставку.

- Как исправить кредитную историю?

- Банкротство физических лиц — пошаговая инструкция + возможные последствия для должника

Прочие условия — те же, что при получении первого кредита. Обратившийся должен являться гражданином России, иметь стабильный официальный источник дохода, быть не моложе 21 года и не старше 65 лет (возрастные планки в разных банках незначительно варьируются) и по требованию банка предоставить сведения о прописке (регистрации).

На что влияет ставка рефинансирования

Чем ниже ставка (это хорошо!), тем более надежна финансовая ситуация в стране и тем более доступные деньги. Доступные деньги – это большие инвестиции в экономику. В результате экономика растет.

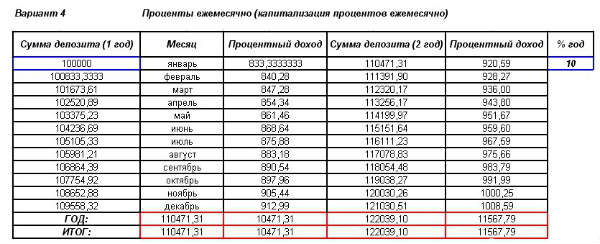

Если изменяется ставка рефинансирования, вслед за ней меняются ставки по депозитам. При изменении ставки рефинансирования центральный банк всегда должен соблюдать разумный баланс интересов вкладчиков и кредитополучателей. Уровень процентной ставки должен быть таким, чтобы, с одной стороны, сохранить привлекательность банковских депозитов, а с другой – сделать кредиты «подъемными» для населения и предприятий.

С помощью ставки регулируются главные экономические процессы в стране – сдерживается уровень инфляции, рост цен на потребительском рынке, корректируется девальвация и сохраняется стабильность экономики.

Своего пика за последние пять лет ставка рефинансирования достигла к концу кризисного 2011 года. Показатель был равен 45%.

Пошаговое руководство по рефинансированию кредита

Процедура перекредитования не представляет большой сложности.

Шаг 1. Идем в банк, который предлагает взять деньги на погашение старого кредита. С собой берем паспорт, справку о доходах (если требуется), на всякий случай – действующий кредитный договор. Определяем необходимую сумму, подписываем составленную менеджером заявку, ждем положенный срок (обычно от 1 до 3 дней).

Шаг 2. После одобрения заявки обращаемся в банк, куда выплачивается существующий кредит. Уточняем, нет ли каких-либо специальных условий при досрочном погашении. Даже если в кредитном договоре есть соответствующий пункт, спросить у менеджера не помешает. Пишем заявление на погашение. Затем берем справку об остатке основного долга по кредиту (или другое подтверждение оставшейся суммы, требуемое новым банком). Если вы собираетесь объединить сразу несколько имеющихся кредитов, ту же операцию предстоит проделать в каждом банке.

Шаг 3. С договором и справкой приходим в кредитную организацию, где собираемся рефинансировать свой заём. Оформляем договор.

Шаг 4. В большинстве кредитных организаций нужную сумму «новый» банк переведет «старому» безналичным платежом на ваш прежний кредитный счет. После этого в течение определенного срока (в Россельхозбанке – 10 дней, в ВТБ24 – 90 дней) вам необходимо будет принести подтверждение того, что рефинансируемый кредит полностью выплачен. В Сбербанке, впрочем, такого подтверждения не требуют вообще.

Шаг 5. Берем справку в прежнем банке о полной выплате кредита и отсутствии претензий к вам – во избежание неожиданностей.

Шаг 6. Начинаем оплачивать новый кредит.

Документы для рефинансирования ипотеки

Большинство банков потребуют предоставить следующие документы для рефинансирования ипотеки:

- Заявление. Может быть подано в письменном или электронном виде (анкета заполняется по форме банка);

- Паспорт гражданина РФ (если банки выдают кредиты гражданам другого государства, можно использовать документы этих стран). При этом женатым/замужним клиентам понадобится также письменное и нотариально заверенное согласие супруги/супруга;

- Справка 2-НДФЛ/3-НДФЛ или справка по форме самой кредитно-финансовой организации, которую нужно будет заполнить (включая печать предприятия и подпись руководителя) по месту работы. Если есть дополнительные источники заработка, их также нужно будет подтвердить соответствующими документами. Банк может затребовать в дополнение к этому выписку с лицевого счета заемщика.

- Документ о подтверждении занятости – копия трудовой книжки или договора ГПХ. Если вы являетесь зарплатным клиентом того банка, в котором оформляете рефинансирование, эта справка вам не понадобится.

- СНИЛС и ИНН. Некоторые банки требуют оба документа, для некоторых достаточно одного из них (к примеру, рефинансирование ипотеки в ВТБ 24 по условиям 2018 включает предоставление СНИЛС, а в «Альфа-Банк» можно предоставить на выбор один из документов);

- Все документы, касающиеся действующего кредита: ипотечный договор, справка об остатке платежей, иногда включая график и сумму выплат по каждому месяцу. В дополнение к этому может потребоваться выписка, подтверждающая пополнение ипотечного счета.

В том случае, если для банка достаточно указанных документов, он может согласиться рефинансировать ипотеку. Как правило, такое решение будет небыстрым – порядка двух, а иногда и до пяти рабочих дней (это время зачастую зависит от скорости проверки данных конкретным менеджером банка). Когда вам одобрено перекредитование под меньший процент, у вас есть от трех до четырех месяцев на урегулирование ситуации с первым банком. Не все организации рады досрочному закрытию кредита, т. к. преждевременная выплата, как и задолженность по платежам, является негативным явлением: погашение кредита не по графику требует корректировки запланированного оборота средств. Взяв разрешение организации, в которой вы оформили ипотеку, нужно определить последовательность дальнейших действий с банком, выбранным для рефинансирования, – может потребоваться новое заявление на получение кредита. В случае отказа вам также нужно проконсультироваться со специалистом того организации, которая выдает кредит на погашение ипотеки, чтобы выбрать оптимальный способ решения ситуации. Когда вопрос с досрочным закрытием ипотеки будет улажен, необходимо будет собрать следующие документы для рефинансирования ипотеки – уже на саму недвижимость:

- выписки из ЕГРН и домовой книги,

- документ о том, что у вас нет задолженности по коммунальным платежам,

- кадастровый паспорт.

Весь этот перечень нужно будет предоставить банку, в котором вы планируете рефинансировать ипотеку. Если все требования банка выполнены, средства будут перечислены на ипотечный счет по старому кредиту. После его погашения нужно взять справку из банка об отсутствии к вам финансовых требований. Ее можно получить в организации, в которой вы закрыли ипотеку, в течение 28 дней, если этот срок вас не устраивает и вам нужно получить ее быстрее, стоимость услуги будет составлять порядка тысячи рублей.

Далее необходимо пройти процедуру смены залогодержателя. У каждого банка она может иметь свои отличия: какие-то организации сами договариваются с банком, выдавшим ипотеку, другие, к примеру «Райффайзенбанк», предлагают клиенту забирать закладную самостоятельно. Банк может также потребовать застраховать объект залога от возможной невыплаты по кредиту – в пяле случаев можно переоформить старую страховку, но в большинстве ситуаций нужно будет заключить новый договор.

После завершения процедуры можно приступать к погашению нового займа.

Кому и зачем может потребоваться рефинансирование

В последнее время люди все чаще стали брать кредит. Если еще недавно в России к этому относились с неуверенностью и даже некоторой опаской, то сейчас все стало намного проще. Настолько, что многие люди берут не один кредит, а сразу несколько.

Проще стала и процедура оплаты – многие банки значительно уменьшили проценты, а также улучшили условия кредитования. Это очень хорошая статистика как для обычных граждан, берущих кредит, так и для самих банков.

Вместе с этим условия на заключение новых кредитов были намного выгоднее, чем старые условия. Для того, чтобы устранить эту проблему, клиентам предлагается такая финансовая услуга как рефинансирование.

Такая процедура значительно облегчает выплату кредитов. Они объединяются в один, при этом процент значительно снижается. Происходит это в том случае, если процент на сам вид кредита значительно снизился.

Как мы рефинансировали ипотеку

Процедура рефинансирования оказалась не такой быстрой, как я надеялась.

Мы потратили два месяца и прошли почти такой же путь, как при оформлении первой ипотеки. Разве что не пришлось искать и покупать квартиру.

1. Проконсультировались в банке

Правила, которые действуют в одном банке, могут не работать в другом. Лучше уточнить информацию, даже если что-то кажется очевидным.

Для нас были важны удобные условия частично-досрочного погашения долга: в какие дни месяца можно вносить такие платежи, как изменяется график погашения кредита.

Перед встречей мы забыли узнать сумму основного долга по ипотеке. Назвали приблизительные цифры, и менеджер сделал предварительный расчет.

Продумайте какие условия договора и обслуживания важны для вас. Уточните, действуют ли они в новом банке. Узнайте сумму вашего основного долга по ипотеке, чтобы сделать предварительный расчет.

Вернут ли налоговый вычет, если я оформлю рефинансирование?

Есть мнение, что если вы делаете рефинансирование, то теряете право на налоговый вычет. В большинстве случаев это не так. Право на вычет за покупку квартиры не теряется в любом случае.

Право на вычет от суммы уплаченных процентов по кредиту остается, если вы делаете рефинансирование в аккредитованном банке, а не в другой организации (например, в АИЖК без оформления через банк). Вы сохраняете право на все налоговые вычеты, если делаете рефинансирование через банк. В договоре о рефинансировании должен упоминаться первый договор ипотеки.

2. Предоставили справки о доходах

Банк должен быть удостовериться, что заёмщик сможем платить по долгам, проверить кредитную историю. Еще одно условие, принятое во многих банках — рефинансирование одобрят только если вы не делали его раньше.

3. Заказали оценочную экспертизу квартиры

Когда нас одобрили как заёмщиков, банк перешёл к проверке квартиры.

Попросили отчет об оценке недвижимости в одном из агентств, выбранных банком, и документы на квартиру.

Клиенты оплачивают экспертизу сами. Нам это обошлось в 5 000 рублей, средняя цена в Иркутске. Но по результатам банк может и не одобрить жильё, тогда деньги будут потеряны.

Мы беспокоились, что квартира не понравится новому банку, поэтому уточнили у менеджера требования к жилью. Они у всех разные. Например, могут одобрить только квартиры не старше определенного года постройки, без деревянных перекрытий, с кухней.

Также банк смотрят и на оценочную стоимость квартиры. Она должна быть на дороже той суммы, которую вы берете в долг. Для нас занимаемая сумма не должна превышать 75% стоимости квартиры. Или придется самостоятельно платить в ВТБ часть денег.

Если вы сомневаетесь, оценят ли квартиру в нужную сумму, подойдет ли она для рефинансирования, поговорите с менеджером банка и оценщиком прежде, чем платить за экспертизу.

Отчеты об оценке: для первой ипотеки и для рефинансирования. Марина Нифонтова

4. Заключили сделку

В день заключения сделки мы подписали все документы, открыли счет, оформили договор страхования. К этому времени у нас как раз только истекла предыдущая страховка.

А если у меня еще не истек первый договор страхования?

Банки не имеют права навязывать страховку при оформлении кредита. Но многие прописывают в договоре условия, по которым процент за кредит выше, если у клиента нет страховки.

Также банки рекомендуют клиентам оформлять страхование в одобренных ими агентствах. Не все решатся спорить, так как банк может отказать в рефинансировании без объяснения причин.

Если клиент досрочно расторгнет договор со страхования, по общим правилам деньги не вернут (п. 3 ст. 958 ГК РФ). Но если страховка оформлена не более 14 дней назад, можно вернуть страховую премию (п. 1 указания ЦБ РФ N 3854-У в ред. от 21.08.2017 N 4500-У).

5. Погасили долг в банке, где брали первую ипотеку

На следующий день после сделки деньги перевели в банк ВТБ. Мы погасили первую ипотеку и получили справку об отсутствии задолженности.

За время между подписанием договора рефинансирования и закрытием первой ипотеки прошло два дня. Небольшую сумму набежавших за это время процентов по первому кредиту пришлось «переплатить». Такая ситуация может возникнуть, её стоит учитывать.

6. Переоформили закладную

Завершающий шаг — это оформление закладной на квартиру в пользу нового банка.

Для этого заказали пакет документов в ВТБ. Затем с менеджером Райффайзенбанка обратились в центр «Мои Документы» (у вас это может быть другой государственный регистрирующий орган) и оформили закладную.

На эту процедуру банки дают срок, прописанный в договоре. У нас это были три месяца. Но выгоднее оформить все как можно быстрее. Банки стимулируют клиентов и снижают процентную ставку после оформления залога.

Какие кредиты можно рефинансировать

Банки, как правило, не перекредитуют собственные продукты – им нет смысла снижать прибыль. Есть исключения: например, Сбербанк допускает рефинансирование собственных потребительских и автокредитов, но только в комплекте с кредитами других банков. Делается это для сокращения числа потенциально проблемных займов.

Требования к рефинансируемым продуктам обычно такие:

- не менее 6 платежей по действующему кредиту. Этим «новый» банк проверяет, насколько вы добросовестны и платежеспособны как заемщик;

- отсутствие просрочек. Это требование касается как минимум последнего календарного года. Но даже если задержки были раньше, шансы на одобрение нового кредита резко снижаются. Некоторые банки допускают технические просрочки (деньги заплатили вовремя через стороннюю фирму, но на счет банка они были зачислены позднее, чем нужно);

- кредит ранее не рефинансировался.

- до окончания действующего кредита – не менее полугода.

Для чего используется услуга?

- Объединение займов;

- Улучшение условий;

- Увеличение периода возврата;

- Снижение нагрузки на бюджет;

- Предотвращение появления задолженности.

Вы узнали, что такое рефинансирование потребительского кредита (или иного займа) в том же банке простым языком, который предоставил первоначальный заем. Следуем дальше!

Пора разобраться, что это значит – рефинансирование кредита в другом банке простыми словами, ведь такая услуга существует:

- Клиент, имеющий обязательства в одном банке, отправляет заявку в другую финансовую организацию;

- Вторая компания рассматривает заявку. В случае одобрения погашает обязательства заемщика в первой кредитной организации;

- Клиент получает новый кредит во втором банке.

Мы рассказали вам, что такое рефинансирование долга по кредиту с помощью элементарных понятий, дали определение, объяснили, в чем суть.

Что дает подобная услуга, в чем смысл обращения в банковскую организацию, в чем выгода и преимущества?

- Можно получить займ под меньший процент;

- Снижается размер ежемесячного платежа;

- Меняется срок действия договора.

Теперь вы понимаете, на что влияет рефинансирование, к чему приводит снижение уровня выплачиваемых процентов.

Переходим к следующей части статьи – обсудим, что это такое ставка рефинансирования ЦБ РФ.

https://youtube.com/watch?v=q4bzvv0Z4D8

https://youtube.com/watch?v=q4bzvv0Z4D8

Как проходит рефинансирование?

Рефинансирование следует рассматривать как новый заем со всеми вытекающими сложностями. Под сложностями мы подразумеваем необходимость собрать пакет документов, а после этого убедительно доказывать в банке, что именно вы – самый надежный клиент, пусть и немного обедневший из-за кризиса/курса доллара/цены за баррель нефти/и т.д.

Основная мысль – вы готовы платить меньше ежемесячно, но зато гораздо дольше. На этом принципе и построено рефинансирование.

Для начала вам необходимо ознакомиться с кредитными программами выбранного банка, а также подать следующие документы:

- Паспорт;

- справка с места работы;

- справка о размере дохода;

- документы на недвижимость;

- действующий договор займа;

- справка об имеющейся задолженности;

- письменное разрешение своего банка на рефинансирование займа.

Требования к перечню документов могут отличаться. Здесь каждый банк решает по-своему, поэтому уточните, какую информацию следует предоставить.

Проблемой при перекредитовании может стать необходимость оформить страховку (в зависимости от вида рефинансируемого кредита), обычно случается, что имеющийся договор со страховой компанией банк не примет, таким образом, новый кредит станет ощутимо дороже.

Заемщика могут ждать и другие трудности, например, при рефинансировании банк попросит предоставить залог или пригласить поручителей.

После заявки и подачи документов новый банк решает одобрить запрос или нет. В случае позитивного ответа, заёмщик должен предупредить свой прежний банк о досрочном погашении своего долга (разрешение на рефинансирование от этого финансового учреждения не требуется).

Новый банк перечисляет сумму погашения по кредиту (если было увеличение, то выплата осуществляется заёмщику оговоренным с новым банком способом). О погашении долга кредитодержатель оповещает свой новенький банк справкой. Если был залог, то с имущества снимается арест, а с новым банком подписывается договор залога.

Пошаговое руководство по рефинансированию кредита

Исходя из всего вышеизложенного, на вопрос «реально ли рефинансировать займ?» следует ответить утвердительно. Рассмотрим подробнее порядок действий, которые необходимы для проведения такой операции.

Выписать все условия вашего кредита

Чтобы понять, есть ли смысл перекредитоваться, рекомендуется для начала выписать все условия текущего займа для дальнейшего их сравнения с условиями других предложений.

Изучить предложения банков

Для определения оптимального предложения необходимо изучить существующие предложения банков по данному направлению кредитования

Нужно обращать внимание не только на условия кредитования, но и на требования, предъявляемые к лицам, претендующим на перекредитование

Посчитать затраты на перекредитование

Для уяснения всех нюансов рекомендуется посчитать затраты на перекредитование. Существуют отличия по условиям кредитования для физических лиц различных категорий. Это необходимо учитывать при подсчёте предполагаемых затрат на перекредитование.

Сравнить, как изменятся выплаты

Важным фактором, влияющим на окончательное принятие решения о реструктуризации долга, является разница между выплатами по текущему и реструктуризированному займам.

Подать заявление в банк

Когда заёмщиком принято решение реструктуризировать кредитные обязательства, необходимо подать заявление в банк. Для подачи соответствующей заявки можно лично явиться в банковский офис, а можно воспользоваться интернетом – обычно на банковских сайтах существует возможность подачи онлайн-заявки.

В чем подвох рефинансирования кредита и есть ли «подводные камни»

А в чем подвох рефинансирования кредита, может подумать внимательный читатель, ведь по сути банк теряет прибыль?!

Подвоха нет! Ситуацию легче понять на простом примере. Предположим, тренер составил расписание для атлета и назначил ему ежедневные 20-километровые пробежки. Спортсмена такая нагрузка истощает, и он просит уменьшить дистанцию до 15 километров, в противном случае грозит вообще отказаться от занятий. Грамотный тренер пойдет на встречу.

Подобная ситуация и с долговыми обязательствами. Если клиент не может справиться с текущей финансовой нагрузкой, то банк должен пойти навстречу и предложить реструктуризацию. Но далеко не каждая финансовая организация «входит в ситуацию», ведь с юридической точки зрения предпосылок для этого нет. В крайнем случае, если заемщик откажется от выплат, в игру вступит отдел взыскания задолженностей, а потом и коллекторское агентство.

Поэтому на арену выходит другой банк, конкурент, который помогает полностью рассчитаться с имеющимся долгом, а взамен получает не проблемного клиента, а человека, который сам к нему обратился и попросил поддержки.

Многие банки весьма охотно предлагают услугу рефинансирования:

- Во-первых, они зарабатывают за счет выдачи кредита;

- Во-вторых, заполучают клиента, который, возможно, продолжит пользоваться его услугами в дальнейшем.

Некоторые заемщики некорректно понимают механизм рефинансирования и пытаются осуществить процедуру самостоятельно. Например, для того, чтобы погасить долг по потребительскому займу, новый кредит в другом или том же банке оформляется самостоятельно, как обычно. В результате, клиент получает не понижение процентной ставки, а ее фактическое повышение, плюс еще один кредит.

Бум такого «перекредитования» пришелся на начало 2000-ых, когда кредиты стали доступны в нашей стране, а финансовая грамотность населения находилась на невысоком уровне.

Ставка рефинансирования на сегодня и по годам

| ПЕРИОД ДЕЙСТВИЯ СТАВКИ | РАЗМЕР, % ГОДОВЫХ |

|---|---|

| 2021 год | |

| с 19 марта по настоящее время | 4,5 |

| 2020 год | |

| с 24 июля по 19 марта 2021 | 4,25 |

| с 19 июня по 23 июля | 4,5 |

| с 24 апреля по 18 июня | 5,5 |

| с 10 февраля – по 23 апреля | 6,00 |

| 2018-2019 года | |

| с 16 декабря – по 9 февраля 2020 | 6,25 |

| с 28 октября – по 15 декабря | 6,50 |

| с 9 сентября – по 27 октября | 7,00 |

| с 29 июля – по 8 сентября | 7,25 |

| с 17 июня – по 28 июля | 7,5 |

| 17 декабря – по 16 июня | 7,75 |

| 17 сентября – 16 декабря | 7,5 |

| 26 марта – 16 сентября | 7,25 |

| 12 февраля – 25 марта | 7,5 |

| 1 января – 11 февраля | 7,75 |

| 2017 год | |

| 18 -31 декабря | 7,75 |

| 30 октября – 17 декабря | 8,25 |

| 18 сентября – 29 октября | 8,50 |

| 19 июня – 17 сентября | 9,00 |

| 2 мая – 18 июня | 9,25 |

| 27 марта -1 мая | 9,75 |

| 2016 год | |

| 19 сентября – 26 марта | 10,00 |

| 14 июня – 18 сентября | 10,50 |

| 1 января – 13 июня | 11,00 |

Как происходит процесс рефинансирования

Весь процесс получения нового займа для погашения старых осуществляется в несколько этапов:

- Оформление соответствующей заявки в банке.

- Подписание соглашения и получение денежных средств.

- Оформление досрочного погашения займа в финансовой организации.

- Передача документов о закрытии долга кредитору.

После выдачи денег заёмщику специалист банковской организации выдаст график платежей. В документе будут отображены даты и размер обязательных выплат долга с начисленными процентами.

Для внесения ежемесячных платежей по рефинансированию кредита банк предоставляет множество различных способов. Это может быть как наличный, так и безналичный расчёт:

- в офисах банка;

- в личном кабинете;

- через устройства самообслуживания: банкоматы и терминалы;

- через сервисы денежных переводов;

- в сторонних банковских организациях;

- через электронный кошелёк;

- при помощи интернет-банка другой организации;

- через Почту России.

Каждый сам может выбрать удобный для себя вариант оплаты. Но, следует учитывать, что не все переводы осуществляются моментально, а также за некоторые предусмотрено списание дополнительной комиссии. Все способы погашения, а также условия зачисления можно уточнить на официальном сайте кредитора.

Преимущества и недостатки рефинансирования кредитов

К достоинствам услуги рефинансирования можно отнести такие факторы:

- Уменьшение процентной ставки. Причиной является улучшение финансового состояния заемщика, а также более выгодные предложения другого банка;

- Снижение размера ежемесячных взносов. При этом срок действия кредитного договора увеличивается примерно на 1-2 года;

- Объединение долгов перед разными банковскими компаниями в один. Исключает возможность запутаться в последовательности платежей и «приобрести» просрочку;

- Снятие обременения с залогового имущества, если была оформлена ипотека. Заключается обычный кредитный договор, залог переходит в собственность должника;

- Изменение валюты погашения займа. Актуальность подобных действий возросла по причине экономических изменений страны.

Для объективности принятия решения необходимо учесть недостатки перекредитования. В их число входят:

- Дополнительные затраты. Следует учесть все расходы без исключения (комиссионные сборы, стоимость документации, справок, требуемых для подключения услуги);

- Получение разрешения переоформить договор у кредитора. Иногда банки неохотно «отпускают» своих клиентов;

- Максимальное число объединяемых кредитов может достигать 5 шт.;

- Рефинансирование небольших сумм задолженностей невыгодно. Польза заметна только при большой сумме кредита, полученного на долгий период.

Для большинства клиентов есть смысл оформить услугу, но бывают ситуации, когда это не выгодно.

Какие займы подлежат рефинансированию?

Чаще всего предлагается рефинансирование ипотечного кредита, так как срок таких кредитных продуктов большой, и финансовое учреждение за это время сможет подзаработать на клиенте за счет процентов. Однако, ничто не мешает заемщикам обращаться за подобной услугой для закрытия кредитных карт и потребительских займов.

Оформление рефинансирования в отношении ипотеки не исключает следующие затраты:

- на переоформление залога — следует провести повторное обременение недвижимости, зафиксировать это в Кадастре;

- не исключена вероятность повторного оформления страхования недвижимости (при ипотеке оно обязательно);

- могут возникнуть дополнительные расходы на переоформление документов, услуги нотариуса.

В итоге расходы заемщика на переоформление ипотеки достигают 30–40 тысяч рублей. Но учитывая, что при удачном рефинансировании ипотечного кредита итоговая выгода может составить сотни тысяч рублей, этот шаг оправдан.

Условия для заемщиков

Как правило, для получения услуги нужно:

- ранее прилежно исполнять обязательства по кредитам — при открытых просрочках шансы на перекредитацию минимальны;

- собрать пакет документов, аналогичный как при оформлении нового кредита + справки из банков о текущих задолженностях;

- если перекредитовывается ипотека или автокредит, то заемщику нужно заплатить за работу оценщиков, страховщиков, внести комиссию за государственную перерегистрацию.

На практике найти подходящий банк для перекредитования кредитов — только половина дела. Главное, чтобы действующий кредитор не возражал против погашения займа до срока его окончания. О проверенной схеме рефинансирования расскажем далее.

Возможные причины для отказа

Многие думают, что для оформления услуги рефинансирования для физических лиц достаточно наличия положительной кредитной истории. Но, на самом деле это не так

Для банка не столько важно, что было у человека раньше, чем то, что у него сейчас. Если он обращается за перекредитованием, это уже говорит о наличии каких-либо финансовых проблем

Поэтому важно следующее:

- отсутствие серьёзных заболеваний;

- наличие стабильной заработной платы;

- постоянное место работы.

Кроме этого, на решение может повлиять тип кредита или остаток суммы по задолженности.

У каждого банка свои критерии оценки потенциальных заёмщиков, информацию о которых они не раскрывают. Поэтому проанализировать ситуацию можно только самостоятельно.

Популярные причины отказа в рефинансировании долга по кредиту:

- Плохая кредитная история.

- Низкий доход.

- Наличие иждивенцев.

- Пожилой возраст.

- Отказ от страховки.

- Участие в ипотеке материнского капитала.

- Несоответствие заёмщика или кредита требованиям банка.

- Ошибки в предоставленных документах.

- Кредит был рефинансирован ранее.

Чтобы повысить шансы на одобрение заявки необходимо как-то разобраться с указанными выше пунктами.

Условия для рефинансирования кредита

Нужно понимать, что рефинансирование – это не какая-то фиксированная услуга, а предложение банка. А предложения бывают разными, поэтому вывести какие-то общие условия крайне сложно. Попытаемся описать самые частые вариации:

- По типу займа: можно рефинансировать потребительские нецелевые, целевые, автомобильные, ипотечные займы, кредитки.

- По сумме задолженности: минимальные пределы варьируются от 10 до 100 тысяч рублей, максимальные – 5000000? и выше.

- По срокам: бывают ограничения вида «до конца займа должно оставаться не меньше Х месяцев» и «с начала займа должно пройти Х месяцев», для каждого банка величина Х своя.

- По количеству: некоторые банки позволяют перекредитовать 1 займ, некоторые – 5-7 сразу.

- По выплатам: одни банки не дадут новый кредит, если старый погашался с просрочками, другие позволяют иметь в КИ пару коротких просрочек.

- По дополнительным деньгам: чаще всего можно взять не только деньги на погашение старого займа, но и некоторую сумму «сверху», чтобы распорядиться ей по своему усмотрению.

- По предоставляемым документам: одним банкам будет достаточно общей информации и графика выплат по рефинансируемому кредиту, другие потребуют кучу дополнительных документов. Тинькофф, к слову, вообще никаких документов, кроме паспорта, не требует.

- По условиям до погашения: банк может поставить повышенную процентную ставку, которая будет действовать до того момента, пока вы не предоставите документы, подтверждающие погашение старого займа. Так, к примеру, делает Сбербанк при рефинансировании ипотеки. А вот Тинькофф делает иначе – повышенная ставка активируется в том случае, если вы не предоставите подтверждение погашения до 2-го платежа.

- По банкам. Одни банки позволяют рефинансировать свои же кредиты, другие – нет.

На этом список не заканчивается, но основные условия мы охватили.

Выгодно ли получение нового займа?

Ответ на вопрос зависит от индивидуальных особенностей сложившейся ситуации. Услуга позволяет изменить условия сотрудничества, привести их в соответствие положением современного рынка. Это особенно актуально, если действующий кредит был получен на длительный срок. Налоговый вычет при рефинансировании ипотеки также предоставляется.

Услуга позволяет сменить валюту займа и не зависеть от колебаний курсов. Статистика показывает, что большинство российских граждан получают заработную плату в рублях. Внесение платежей в валюте может стать для них непосильной нагрузкой. В дополнение к основным преимуществам, предложение позволяет изменить срок возврата ссуды или получить большую сумму, нежели первоначальный займ.

Проведение расчетов упростит принятие решения о потребности в перекредитовании и его выгодности.

Когда выгодно рефинансирование кредита

Тогда, когда новые условия подходящие: и по размеру процента, и по тому, что соискатель получает быстро нужную сумму, чтобы в первой инстанции не переплачивать за счет начисленных пеней и штрафов. Рассматривая рефинансирование кредита, стоит остановиться на весомых плюсах, а также минусах. В начале о сильных сторонах:

- получаете нужную сумму для погашения долга, чтобы избежать комиссий, штрафов;

- не портите финансовую репутацию и кредитную историю;

- получаете финансовую выгоду — не переплачиваете.

Среди минусов, кроме самого наличия займа, как такового, можно выделить и другие:

- услуга не выгодна на маленьких суммах;

- далеко не все банки разрешают практику, поскольку не хотят отпускать своего клиента.

Вот простой пример: у вас в одном банке ипотека, из которой осталось 3 года и 1 млн. рублей долга. Годовой процент 15% без дополнительных комиссий или штрафов. За год процентные ставки на фоне кризиса резко упали, и другой банк предлагает вам кредит на те же 3 года, но под 12%, или на 4 года, но под 8%. Если платежи равными долями и включают погашение как тела, так и одновременно процентов, перекредитоваться очень эффективно.

Как оформить, порядок получения и погашения

Выдача рефинансирования возможно только при обращении в отделение Сбербанка по месту регистрации физического лица. Отсутствие возможности подачи онлайн заявки является существенным недостатком. Это условие не распространяется для клиентов сотрудников предприятий, обслуживающихся в кредитной организации «Зарплатного проекта».

В банк необходимо приходить уже с полным собранным пакетом документов. В присутствии менеджера заполняется заявление, рассмотрение которого может занять до 2 дней. Решение по заявке придет в смс сообщении или с вами свяжется сотрудник Сбербанка. При условии положительного решения у вас есть 30 дней на получение нового кредита, в течение которых одобрение действительно. Датой начала программы рефинансирования является дата перечисления средств на счет физического лица. По указанию клиента сотрудники банка могут перевести деньги для погашения кредитов в других кредитных организаций (операция проводится без дополнительных комиссий). Заемщик также может сделать это самостоятельно. Сбербанк не требует подтверждения погашения кредитов в других банках от физического лица.

В банк необходимо приходить уже с полным собранным пакетом документов. В присутствии менеджера заполняется заявление, рассмотрение которого может занять до 2 дней. Решение по заявке придет в смс сообщении или с вами свяжется сотрудник Сбербанка. При условии положительного решения у вас есть 30 дней на получение нового кредита, в течение которых одобрение действительно. Датой начала программы рефинансирования является дата перечисления средств на счет физического лица. По указанию клиента сотрудники банка могут перевести деньги для погашения кредитов в других кредитных организаций (операция проводится без дополнительных комиссий). Заемщик также может сделать это самостоятельно. Сбербанк не требует подтверждения погашения кредитов в других банках от физического лица.

Погашение рефинансирования происходит равными (аннуитетными) частями в течение всего срока действия договора. Банком предусмотрена возможность частичного или полного досрочного погашения кредита. Сделать это можно через Сбербанк Онлайн или подав письменное заявление в отделении с указанием даты, суммы и источник перевода денежных средств. Размер досрочного погашения не ограничивается и не предусматривает дополнительные комиссии. В случае несвоевременного внесения очередного платежа Сбербанком начисляется штраф в размере 20% годовых от возникшей задолженности за каждый день просрочки.

Заключение

Считаю, что нет смысла проводить рефинансирование займов, взятых на 1 – 2 года. Это слишком короткий срок, чтобы ощутить выгоду от нового кредита. А вот для ипотеки этот инструмент может оказаться очень и очень действенным. Ставки по ней продолжают снижаться, а длительный срок кредитования позволяет существенно сэкономить на платежах и переплате.

Перекредитование – это еще одна услуга коммерческих банков. Они не остаются от нее в накладе, а имеют неплохую прибыль. Но и заемщик при грамотном пользовании услугой может существенно поправить свой семейный бюджет. Главное, не просто сравнить процентные ставки, а просчитать выгоду за весь срок кредитования.