Можно ли заработать на трейдинге

Содержание:

- Трейдинг в сети

- Трейдинг простыми словами

- Почему брокеры предлагают обучение трейдингу

- Что было бы, если бы на трейдинге можно было зарабатывать

- Как это работает?

- Какие еще бывают виды тридинга?

- Типы площадок для торговли

- Приборы для тридинга

- Положение дел с высокочастотным трейдингом сегодня

- С чего начать трейдеру

- Панель №4

- Подойдет ли вам свинг трейдинг?

- Стратегии позиционной торговли

- Стратегии свинг трейдинга

Трейдинг в сети

Не для всех открыт доступ к мировым финансовым биржам. Для торговли на них необходимо пройти специальные курсы и внести плату. Да и поехать в крупные города, чтобы работать трейдером не каждый сможет. Сейчас же любой пользователь всемирной паутины может попробовать себя в роли трейдера. Нужно иметь лишь компьютер или ноутбук и выход в интернет.

Брокеры брали на себя обязанность совершать сделки, но совершали только крупные сделки, соответственно можно было уйти в минус. Поэтому позже стали появляться трейдеры, которые напрямую влияют на рынок, покупая и продавая товар. Они сами решают, какой объем они купят или продадут и сами определяют время своей сделки. Трейдер может самостоятельно вывести свою прибыль без всяких посредников (необходима лишь комиссия для интернет-биржи).

Трейдинг простыми словами

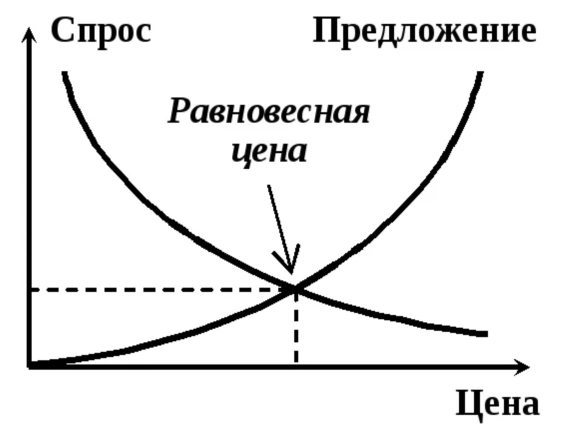

Если взять любой финансовый инструмент, например, стоимость акций и открыть на бирже его график, то можно заметить постоянное движение цены то вниз, то вверх. Цену и заставляют двигаться игроки, меняя спрос и предложение по основному закону экономики.

Закон спроса и предложения

Если на какой-либо товар наблюдается низкий спрос, но его предложение (количество товара на продаже) высоко, то и цена высокая. Связано это с стремлению покрыть затраты на производство огромного количества товара при низком спросе.

И наоборот, если спрос превышает предложение, то цена на товар остается на низком уровне. Т.е. чем ниже цена, тем выше спрос на товар, и наоборот, чем выше цена, тем ниже спрос.

Отсюда и действие главных игроков рынка: при низкой стоимости товара (например, акции) многие стремятся купить её, чтобы потом продать выгоднее. Покупая, они уменьшают спрос и увеличивают предложение, увеличивая цену на товар по закону спроса и предложения. Отсюда и механизм трейдинга. К примеру, трейдеры и крупные игроки дешево покупают акции, уменьшая спрос и двигая цену вверх. После движения многие начинают продавать акции по более высокой цене, извлекая прибыль.

На рынке всегда присутствуют и продавцы и покупатели, причем в равном количестве. Т.к. один продает, а второй у него покупает. Таким образом, цены и меняются в стандартном случае.

Почему брокеры предлагают обучение трейдингу

Потому что это самый лучший способ заманить вас в биржевую игру. Вы приходите на сайт брокера, регистрируетесь и начинаете учиться. Изучаете все тонкости технической аналитики и даже, может быть, фундаментальный анализ.

Когда обучение заканчивается, вы начинаете думать: «Я теперь точно самый умный. Я всё знаю. И про свечные модели, и про паттерны, и про волны Вульфа и Эллиотта, и трендовые индикаторы с осцилляторами ставить умею».

И начинаете торговать.

И постепенно сливаете все свои деньги. А что брокер? А он счастлив. Брокеры фондового рынка получают комиссию с каждого действия трейдера. Трейдер открыл сделку – брокер заработал, трейдер закрыл – брокер тоже заработал. Даже если трейдер потерял деньги на этой сделке, брокер все равно зарабатывает.

На валютном рынке примерно та же история, только там спреды, а не комиссии.

Брокеру без разницы, зарабатываете вы или нет. Ему надо, чтобы вы торговали, и торговали как можно больше. Поэтому он вас будет обучать, он вам будет предлагать бонусы, он будет вас заманивать новыми торговыми терминалами, вебинарами, книжками, аналитикой и еще всякими разными штучками.

Брокерам нужны ваши деньги. И больше ничего.

Что было бы, если бы на трейдинге можно было зарабатывать

Произошло бы вот что.

Была бы одна стратегия трейдинга

Одна-единственная, которая помогает выкачивать из рынка огромные деньги. Например, если бы уровни Фибоначчи могли это сделать, то была бы только стратегия для уровней Фибоначчи.

И никакого веера Ганна, никаких уровней поддержки, никаких индикаторов и паттернов.

Биржа исчезла бы

Кто-то один забрал бы с биржи абсолютно все деньги. Все спекулянты ошиблись бы в своих прогнозах и разорились, а кто-то один разбогател бы.

Биржи бы не было, потому что на ней никто бы ничего не покупал и не продавал. Все бы знали, что там «какая-то темная сила», которая сразу отнимает все деньги.

Трейдинг бы никто не преподавал

Потому что этот один человек, который научился бы качать деньги из биржи, никому бы не рассказывал о том, как он это делает. Он бы выкачивал миллиарды из рынков, а не продавал курсы по трейдингу за пару тысяч рублей.

На бирже все трейдеры – конкуренты друг другу. Зачем растить себе конкурентов? Обучать их? Зачем это делать, если они будут только мешать зарабатывать деньги? Никто в здравом уме этого не делал бы.

Трейдеры стали бы самыми богатыми людьми в мире

Вы задавались вопросом, почему сейчас самые богатые люди – Безос, Арно, Гейтс, Цукурберг? Почему в этом списке именно Безос с его Амазоном, Гейтс с Майкрософтом, Цукерберг с Фейсбуком? Почему там нет трейдеров?

Не парадокс ли это?

Как это работает?

Существует множество способов применения позиционной торговли. Однако большинство из них основаны на техническом анализе, фундаментальном анализе или смеси того и другого. Эти две формы анализа крайне важны, поскольку они буквально являются основой для принятия обоснованных инвестиционных решений.

Фундаментальный анализ немного отличается от криптопространства, потому что криптовалюты не имеют тех же характеристик, что и другие активы (например, акции или форекс). Однако основная идея фундаментального анализа заключается в том, чтобы найти «справедливую» стоимость криптовалюты и определить на основе текущей цены, является ли криптовалюта недооцененной или переоцененной.

Вот некоторые ключевые факторы, которые следует принять во внимание:

- Метрики в блокчейне. Их можно измерить “вручную”, запустив ноду нужной сети. Несмотря на кажущуюся простоту, этот процесс занимает много времени. Лучший вариант – это найти эту информацию на специализированных сайтах, которые предназначены для генерации этих метрик. Подсчет транзакций помогает визуализировать активность данной криптовалютной сети.

- Стоимость транзакции. Она дает информацию о количестве денег в криптосети. Эта сумма может быть представлена в обычной валюте, например в долларах США или криптовалюте.

- Технический документ. Там показаны некоторые детали проекта, такие как схема распределения и обеспечения, используемая технология, функции, обновления и т.д.

- Информация о команде, стоящей за криптовалютной сетью, важна для определения шансов проекта на успех.

С другой стороны, технический анализ связан с изучением цен и объемов, что позволяет лучше выбирать время для входа. Кроме того, он обеспечивает объективные ценовые уровни, на которых криптоинвесторы могут определить риск, цели для прибыли и области, где может быть открыта позиция. Существует много позиционных торговых стратегий, построенных на техническом анализе, некоторые из них будут объяснены позже в этой статье.

Важно помнить, что позиционная торговля использует долгосрочные временные рамки. Недельные, месячные и годовые графики являются основным ориентиром для позиционных трейдеров

Все потому, что они могут определить долгосрочные тенденции и в конечном итоге обозначить возможные точки входа.

Пример такого стиля торговли можно наблюдать на недельном графике движения биткоина (BTCUSD), где цена за 10 месяцев увеличила свое значение на 1100% (от минимума к максимуму). Этот пример дает представление о потенциале использования позиционного подхода к торговле.

Какие еще бывают виды тридинга?

Как мы уже упоминали, тридинг – это способ депиляции. Его можно применять не только в том случае, если вам нужно подкорректировать форму бровей. Есть категория женщин, которые болеют гирсутизмом. Это такой гормональный недуг, главным признаком которого является обильный волосяной покров в тех частях тела, где его быть не должно, или он должен быть у мужчин.

Конечно, никакой женщине не понравится жить с таким недугом, поэтому косметологи предлагают им в качестве варианта для удаления нежелательной растительности применять тридинг. Если вы столкнулись с такой проблемой, то не советуем справляться с ней в одиночку. Лучше обратитесь в салон красоты (стоимость этой процедуры невысокая, поэтому каждый себе сможет ее позволить), где вам профессионально удалят лишние волосы не только с бровей и верхней губы, а также:

- сделают тридинг шеи – считается, что это самый безболезненный вариант удаления волос, потому что кожа в этой части тела очень тонкая и нежная;

- сделают тридинг скулы – он, возможно, такой же болезненный, как тридинг бровей, зато он намного эффективнее обычного бритья (после него на вашем лице не появится щетина, покраснения и прочие проблемы, которые портят внешний вид девушки).

Тридинг – это настоящее спасение для многих представительниц прекрасного пола. Обязательно посмотрите видеоуроки по тридингу, чтобы научиться делать его самостоятельно. Однако знайте, что если вы единожды его сделаете, то каждый месяц вам нужно будет снова эту процедуру повторять, чтобы сохранять идеальные линии своих бровей или продолжать скрывать нежелательную растительность на лице.

Типы площадок для торговли

Интернет предоставляет возможность торговать широким спектром активов на разных площадках.Рассмотрим каждую:

- Валютная биржа. Классический Форекс, где финансовыми инструментами выступают валюта и драгоценные металлы, оцененные в долларах. Большинство брокерских компаний предлагают в качестве основного направления торговли именно валютный трейдинг.

- Фондовая. Торговля здесь занимает второе место по обороту финансов. На данной бирже происходит обращение акций различных фирм.

- Товарная. На ней покупаются и продаются товары, которые признаны стратегическими в большинстве государств: зерно, кофе, хлопок, кукуруза и пр. Логично, что трейдер не заинтересован в приобретении сотен мешков реального зерна, а потому здесь торгуют контрактами на товары.

- Криптовалютная. Похожа на фондовую торговлю. Покупатель становится полноправным владельцем приобретенной криптовалюты: он может вывести ее, либо дождаться повышения ее ценности и продать.

Купить акции онлайн

Приборы для тридинга

Для проведения процедуры понадобятся:

Нить. Желательно приобретать хлопковую или шелковую. Она должна быть прочной, ровной и иметь среднюю толщину. В салонах используется специальная нить. Она является достаточно крепкой и удобной.

По отзывам опытных мастеров хлопковая нить на первом месте. Шелковая нить скользит и не захватывает пушковые волоски. Не стоит использовать обычные домашние нить, лучше отдайте предпочтения профессиональным инструментам, тем более стоят они не так дорого.

Разнообразные нити для тридинга №1

Карандаш. С его помощью прорисовывается контур бровей.

Зеркало. Оно должно быть такого размера, чтобы в нем четко просматривалась вся обрабатываемая область. Лучше использовать зеркало с нормальным и крупным увеличением, чтобы можно было увидеть даже самые маленькие волоски.

Хорошее освещение.

Специальные щипцы, которые помогают зафиксировать положение нити. При их использовании не страдает кожа рук.

Всегда можно приобрести прибор для тридинга, который облегчит проведение процедуы.

Кроме этого, можно использовать дезинфицирующие средства для обработки кожных покровов, а также щетку для бровей и специальные средства для ухода за кожей.

Эпиляция нитью подразумевает не только знание технологии, но и подготовку рабочего места, а также последующую обработку кожи. Рекомендуемая длина волос — не менее 4 мм (при меньшей длине рекомендуется воспользоваться другим методом).

Инструкция по проведению процедуры в домашних условиях

Инструкция по проведению процедуры в домашних условиях

При помощи карандаша необходимо нарисовать контур бровей, что позволит избежать неточностей при удалении лишних волосков.

Положение дел с высокочастотным трейдингом сегодня

С 2009-го по 2012-й годы объемы прибыли от высокочастотной торговли снизились в 5 раз с 5 млрд до 1,25 млрд USD. С падением ликвидности на рынке в 2016-м году большое количество средних HFT-компаний ушли с рынка. Для успешного воплощения HFT-системы требуются генераторы сигналов, алгоритмы, оптимизирующие исполнение ордеров, алгоритмы управления рисками, оптимизации портфелей и тому подобное. HFT системы покрывают практически весь спектр задач, которые должен решать трейдер – от отбора торговых инструментов до исполнения ордеров, но делают это быстрее и качественней.

На сегодняшний день, не все рынки подходят для высокочастотной торговли. В соответствии c исследованиями Aite Group, на рынках акций наибольший процент алгоритмических участников, которые делают более 50% торгового оборота, на рынке фьючерсов — 40%, на рынке Форекс, на опционах и рынке бумаг с фиксированной доходностью намного ниже.

Алгоритмическая торговля превосходит торговлю с участием человека, алгоритмические фонды последовательно превосходят традиционные по показателям доходности в периоды кризисов.

Банк Credit Suisse опубликовал исследование о «реальной роли HFT торговли в современной экосистеме финансового рынка», где говорится о том, как высокочастотный трейдинг изменил положение дел на мировых биржах.

По оценке Credit Suisse, объем торгов, который приходится на операции доверительных управляющих и инвесторов, как активных, так и пассивных, на американском фондовом рынке почти не изменился на протяжении последних десяти лет (3-4 млрд. акций в день).

При этом общий объем торгов на биржах США в период после кризиса 2008 года увеличился более чем в два раза, что связывают с развитием HFT-торговли. Активность HFT-алгоритмов помогает соединить действующих на финансовом рынке людей, снижая время на ожидания контрагента. Развитие HFT оказало влияние и на размеры спредов. Спреды акций крупных компаний уменьшились, а средних наоборот, увеличились. Это говорит о спросе высокочастотников на акции ликвидных известных компаний.

Повышенная волатильность акций крупных и небольших компаний в последние годы наблюдается в различные периоды торгового дня. В начале торгов активнее изменяется цена акций не самых крупных компаний. Так происходит из-за того, что на определение честной (в данный момент) цены таких акций требуется больше времени. Однако к концу торговой сессии, напротив, такие акции ведут себя спокойнее, чем ценные бумаги крупных организаций.

Напротив, для акций крупных компаний, которые активно торгуются на рынке, иногда наблюдаются колебания цены, когда они многократно быстро меняются внутри спреда в конце торгового дня. Оба этих явления также связаны с деятельностью HFT.

Как правило, HFT-стратегии торговли направлены на извлечение прибыли из неэффективностей рынка, а не на участие в крупных движениях цен. Это выливается, в том числе, и в уменьшение крупных колебаний цен известных компаний, с которыми чаще совершают операции высокочастотные трейдеры.

С чего начать трейдеру

Краткая инструкция по трейдингу далее.

Выбор брокера

Никогда не было лучшего времени для инвестора. Конкуренция среди онлайн-брокеров очень жесткая, а это означает, что затраты снижаются, а качество услуг увеличиваются. Но выбор правильного брокерского счета зависит от наших индивидуальных приоритетов.

Некоторые инвесторы готовы платить более высокие торговые комиссии за современную платформу с уникальными торговыми сигналами и индикаторами теханализа; другие считают затраты излишними и торгуют на минимальных счетах, без персональных советников и инсайдерской аналитики.

Чтобы оценить брокера, следует учитывать следующие факторы:

- расходы (спреды, комиссии, дополнительные услуги);

- минимальный депозит;

- кредитное плечо (есть ли вообще и насколько длинное);

- свой торговый стиль.

У многих брокеров есть собственные акции и персональные торговые условия.

Рейтинг лучших брокеров для трейдеров-новичков

Идеального брокера для трейдинга нет. Не может быть по определению Кому-то важны узкие спреды, кому-то топовую аналитику подавай, кому-то — терминал навороченный.

Если трейдер совсем уже новичок и хочет поскорее начать зарабатывать на низкорисковых активах, чтобы во время обучения денежки не лежали просто-то, а еще и приносили кое-какой доходец, то вот мой топчик:

- ВТБ;

- Тинькофф;

- Альфа.

Открытие торгового счета

Открытие брокерского счета может показаться сложным процессом, но на самом деле это самый простой шаг в трейдинге.

На главной странице выбранной онлайн-платформы не промахнешься мимо предложения зарегистрировать аккаунт. После чего следует пошаговая инструкция, где все расписано, разжевано и проиллюстрировано.

Основная ответственность на этом этапе — выбрать тип торгового счета (DD, где все ордера исполняются брокером, или NDD, где клиент торгует без непосредственного участия брокера). Также счета делятся по минимальному депозиту и виду вознаграждения, которое получает брокер.

Обычно чем больше депозит, тем меньше платишь. Свои деньги брокер может взять в виде спреда или фиксированной суммы с каждой сделки.

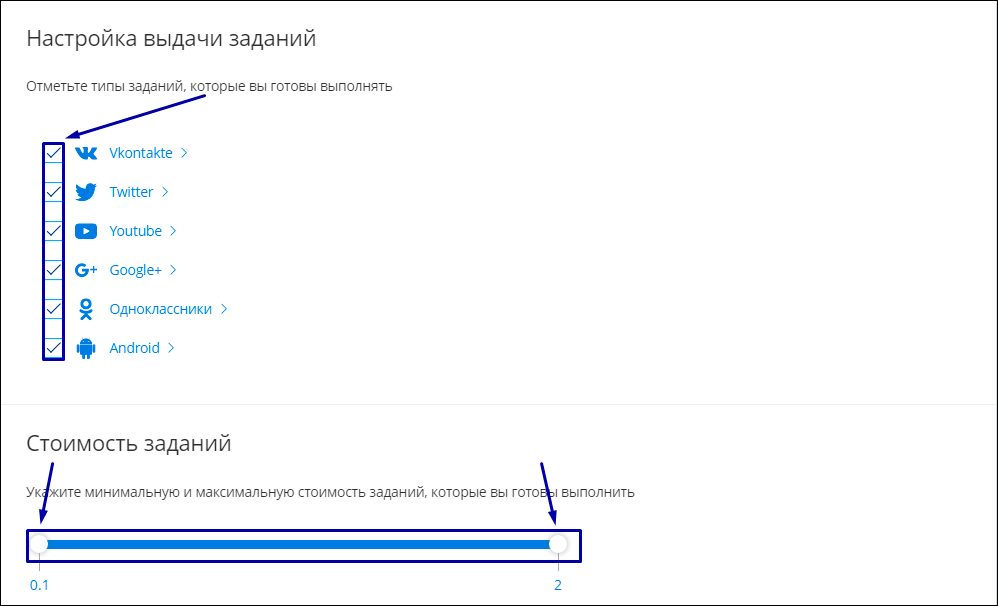

Получение доступа к началу трейдинга

Выбрав брокера и тип счета для трейдинга, можно регистрироваться. Заполнив анкету и отправив заявку, получаем доступ к личному кабинету. Обычно, первое, что предлагает брокер, — пополнить депозит и авторизовать счет. После этого можно свободно заводить и выводить день прямо со своей банковской карты.

Анализ информации о динамике курса

Большинство трейдеров начинают с тщательного анализа компании, рассматривая общедоступную информацию, включая отчеты о доходах, финансовые отчеты и отчеты SEC, а также внешние исследовательские отчеты профессиональных аналитиков.

Многое из этого предоставляет сам брокер, наряду с последними новостями компании и рейтингами рисков. Для начала лучше избегать слишком волатильных активов и работать медленно, выбирая одну или две акции и вкладывая сумму денег, которую мы готовы потерять.

Формирование запроса на открытие сделки

Не отчаивайтесь, если все цифры и графики трейдинга с их бессмысленными словосочетаниями вам непонятны. Обратитесь к этой шпаргалке:

- Цена спроса: цена, которую покупатель готов дать за одну акцию.

- Цена предложения: цена, за которую эмитент готов расстаться с акцией.

- Спред: разница между самой высокой ценой предложения и самой низкой ценой спроса.

- Рыночный ордер. Запрос на покупку или продажу акций по лучшей доступной цене.

Торговля на рост — это Buy-ордер или зеленая стрелочка вверх. Короткая (маржинальная) торговля — это Sell-ордер или красная стрелочка. Благодаря стараниям брокера, мы не видим, как оно все работает. Просто указываем в окошке количество приобретаемого актива (обычно торгуется лотами) и выбираем направление.

Фиксирование финансового результата по сделке

Не всегда есть возможность контролировать движение цен в терминале постоянно, пока сделка не закроется.

Поэтому были созданы инструменты контроля:

- Стоп-лосс. Включается, как только потери достигают определенного количества пунктов цены, закрывает сделку. Есть и такая его разновидность, как плавающий стоп-лосс. Он следует за ценой вверх, а уже после того, как она пойдет вниз, начинает отсчитывать пункты.

- Есть и тейк-профит. Он закрывает сделку и забирает деньги, когда желаемое трейдером количество пунктов цены пройдено. Проще говоря, рискуем не до конца выжать тренд, чтобы получить синицу в руке, вместо журавля в небе. Часто так в трейдинге бывает практичнее.

Панель №4

С правой стороны терминала отображается информация общего характера. Сверху вниз здесь расположились окна с:

- списком инструментов;

- торговой рекомендацией по открытому инструменту;

- новостями.

С правой стороны разместился набор значков. Расшифрую их обозначения:

- Лупа – отвечает за отображение котировок и новостей;

- Будильник – менеджер работы с алертами. Отображается история оповещений;

- Значок списка отвечает за отображение окна данных;

- Значок в виде огня – открывается окно с лидерами рынка по заданному критерию;

- Экономический календарь;

- Лампочка – открывается список с вашими идеями. Можно включить отображение торговых рекомендаций прямо на графике. Показываться они будут в виде разноцветных кругов над свечами. После наведения курсора на такой круг появится краткое описание идеи, ее автор, если же нажмете на нее, сможете прочитать полное описание. Функция полезная, но рекомендую для начала сформировать под себя пул авторов, мнению которых вы доверяете. Сервисом пользуются тысячи людей, чуть ли не на каждой свече появляется по 2-3 идеи (иногда разнонаправленных), это путает и сбивает с толку;

- Ниже располагаются кнопки, отвечающие за переключение на общий чат и личные сообщения;

- Два последних значка – лента идей и уведомления.

Подойдет ли вам свинг трейдинг?

Поиск подходящего стиля торговли зависит от вашей личности, а также ваших предпочтений в трейдинге.

Используя свинг трейдинг, вы будете удерживать свои сделки в течение нескольких дней или даже недель. Естественно, что риски в данном случае возрастают. Как вариант, вы можете закрыть часть своей позиции, если выходят важные новости или необходимо переносить позицию через выходные дни.

У вас будет не так много торговых возможностей и количество ваших сделок будет ограничено. В среднем вы можете рассчитывать от 10-15 сделок в месяц. Однако отдача от этих сделок может быть гораздо больше, чем при внутрдиневной торговле.

Свинг трейдинг вам подойдет, если

Вы не против удерживать позиции несколько дней

Большинство свинг-сделок длятся от нескольких дней до нескольких недель. Это означает удержание позиций на ночь, а иногда и на выходные дни

Конечно, есть несколько способов управления риском, которые позволят вам удерживать позиции более длительное время. Один из способов – просто закрыть свою позицию перед выходными, если вы знаете, что на рынке может быть нестабильная ситуация.

Вы хотите больше свободы

В среднем вам понадобится не более 30 или 40 минут на просмотр своих графиков в течение дня. Тратить больше времени и не нужно.

Вы не против брать меньше сделок, но зарабатывать больше на каждой из них

Поскольку свинг трейдинг лучше всего работает на старших таймфреймах, ваши возможности ограничены. Вы можете получить от пяти до десяти хороших сделок каждый месяц.

Однако отдача от них может быть намного больше, чем у тех, кто торгует внутри дня. Например, мое минимальное отношение риска к прибыли составляет как минимум 3R. Это означает, что на каждый 1% риска в моем аккаунте я получаю 3% прибыли.

Вы ищете более размеренный стиль торговли

Когда дело доходит до трейдинга, медленная торговля – это неплохо. Фактически, более медленный стиль дает вам больше времени для принятия решений, что приводит к меньшему стрессу и беспокойству. Так что, если вы ищете более спокойный способ торговли на рынке, решением для вас может стать свинг трейдинг.

У вас есть работа или учеба

Это разновидность свободы в трейдинге, которую может предоставить вам свинг трейдинг.

Свинг трейдинг вам не подойдет, если

Вы предпочитаете активную торговлю и не любите ждать

В свинг трейдинге выигрывают спокойные и дисциплинированные трейдеры. Если вам хочется заключать больше сделок и вам скучно ждать несколько дней, тогда этот стиль торговли явно не для вас.

Вам нравится часто забирать прибыль с рынка

Дейтредеры могут совершать множество сделок в течение дня, однако потенициал их прибыли не будет настолько большим, как при свинг трейдинге.

Вам не нравится идея переноса позиции на ночь или через выходные дни

Если вы не можете уснуть, зная, что вы ваши деньги остались в рынке, пришло время уменьшить размер позиции или оставить свинг трейдинг.

Вы хотите знать, правы вы или нет, немедленно

Долгосрочные сделки требуют терпения. Может пройти несколько дней, а иногда и недель, прежде чем вы узнаете, оказался ли ваш анализ правильным. За это время вам придется собрать свою волю в кулак и не закрыть свою сделку заранее.

Вы слишком переживаете, когда цена идет против вас

В большинстве случаев цена не будет сразу же двигаться в выбранном вами направлении. Все трейдеры сталкиваются с просадкой в той или иной форме, независимо от их стиля торговли. Однако просадка для свинг-трейдера может продолжаться гораздо более длительное время.

Стратегии позиционной торговли

В отношении позиционных торговых стратегий существует несколько методов, которые может применить крипто-инвестор. Поскольку позиционная торговля включает в себя тактическую покупку и удержание криптовалют в долгосрочной перспективе, некоторые стратегии технического анализа, используемые для определения времени рынка, включают в себя скользящую среднюю, поддержку и сопротивление, прорывы, откаты и торговлю в диапазоне.

Основным ориентиром для такого стиля торговли будут большие временные рамки, например недельные, месячные и годовые графики.

Давайте начнем с анализа торговых прорывов.

Торговля на прорыве

Торговля на прорыве – это когда вход находится в точке, где пробивается соответствующий свинг максимум. Этот максимум может быть рекордным или актуальным уровнем, определяемым месячным или годовым графиком.

Идея заключается в том, что после срабатывания входа цена должна продолжать движение. Если нет, то позиция должна быть немедленно ликвидирована.

BTCUSD – хороший пример. Посмотрите, как после того, как цена пробила уровень 12473 (черная точка = вход), она пошла прямо вверх, нарушив наиболее релевантную предыдущую структуру. Стоп-лосс должен был располагаться чуть ниже столбца, который вызвал прорыв.

Торговля со средней скользящей

Эта стратегия использует скользящие средние для определения возможных точек продолжения после того, как цена достигла своего среднего значения, прежде чем продолжить движение в направлении предыдущего движения. Обычно эта стратегия дает лучшую отдачу на трендовых рынках.

Одна из наиболее часто используемых скользящих средних 9EMA. Обычно это индикатор моментума, который обеспечивает хорошие точки входа, когда моментум силен.

Например, на графике ниже, на недельном графике ETHUSD мы видим, как 9EMA (черная линия) действовала как динамическая поддержка и в конечном итоге обозначила идеальные зоны входа для построения основной позиции, торгующей в сторону лонг-сайда (черные стрелки).

Торговля с поддержкой и сопротивлением

Концепция уровней поддержки и сопротивления является популярным и в то же время мощным методом определения точек входа и выхода. По сути, уровни поддержки и сопротивления являются ключевыми ценовыми уровнями на крипто-графике, которые, как правило, останавливают дальнейший рост или падение цены криптовалюты.

Обычно, когда поддержка или сопротивление тестируются несколько раз, это может обеспечить прочную область для размещения ордера и определения риска.

В приведенном выше примере недельный график Litecoin (LTCUSDT) вращался вокруг области поддержки 38-40. Посмотрите, как раньше действие поддерживалось вокруг этого уровня (черные точки), и в конечном итоге оно обеспечило хорошую точку входа, где риск был низким по сравнению с возможным движением вверх (зеленая стрелка).

Узнайте, как определить уровни поддержки и сопротивления.

Торговля на откате и коррекции

Торговля на откате и коррекции – это когда трейдер ищет вход на корректирующем действии в контексте всего тренда. Основная идея торговли на откате заключается в том, чтобы дождаться коррекции во время трендового движения и использовать дополнительное ценовое действие на фоне некоторого истощения. Например, формирование Доджи или коррекция Фибоначчи подойдут для точного расчета времени.

На недельном графике BTCUSD мы видим две основные точки для определения входов в лонг (черные точки). Один после формирования Доджи и один после внутренней восходящей свечи. Кроме того, стоп-лосс должен быть установлен ниже предыдущего свинг минимума.

Диапазонная торговля

Диапазонная торговля – это метод, который стремится использовать торговые возможности, когда криптовалюта отскакивает от уровня поддержки и сопротивления, которые действуют как ценовой барьер. Ценовая зона между уровнями поддержки и сопротивления — это то, что большинство специалистов называют диапазоном.

Обычно ценовой диапазон устанавливается, когда мы имеем несколько отскоков от уровня поддержки и сопротивления. На ценовом графике это будет выглядеть так, как будто цена находится в «ловушке» внутри закрепления, не имея четкого направления.

В контексте позиционной торговли основная идея заключается в том, чтобы разыграть прорыв в преобладающем направлении тренда. Например, если биткоин находится в сильном восходящем тренде, вы захотите закупиться на уровне прорыва сопротивления.

Выше на дневном графике BTCUSD мы определили хорошо устоявшийся диапазон, который в конечном итоге подпитывал движение вверх, как только цена пробивалась выше верхней границы ценового диапазона.

Стратегии свинг трейдинга

Свинг-трейдинг – идеальный способ использовать стратегии и индикатоыр технического анализа между более сильными трендами. Ниже мы рассмотрим некоторые из самых простых в использовании стратегий свинг-торговли, которые можно регулярно использовать.

Индикатор MACD

MACD – это индикатор, следующий за импульсом, который можно использовать для открытия позиции при бычьем или медвежьем пересечении двух скользящих средних. Инструмент также включает гистограмму для дополнительного визуального анализа.

В приведенном выше примере короткая свинговая сделка открывается в тот момент, когда происходит медвежье пересечение. Дальнейшее «медвежье» поведение цены можно увидеть, когда гистограмма углубляется в красный цвет. Закрытие сделки на коротких колебаниях и открытие новой сделки происходило в момент бычьего пересечения.

Индикатор Ишимоку

Индикатор Ишимоку можно использовать для создания простой стратегии свинг-трейдинга.

На приведенном выше графике сенкоу спан А и сенкоу спан В пересеклись с бычьим направлением цены, а затем пересеклись на понижении рынка. Открывается длинная сделка при «бычьем» пересечении, а при «медвежьем» пересечении открывается короткая позиция.

RSI

Индекс относительной силы или RSI – это индикатор силы тренда, который также сигнализирует, когда актив чрезвычайно перекуплен или перепродан. Во время боковых рынков RSI может быть мощным прибыльным инструментом торговли на колебаниях.

На приведенном выше графике BTCUSD RSI касается нижней части шкалы, где открывается длинная сделка, когда актив становится перепроданным. Формирование фигруы голова и плечи в конечном итоге подталкивает цену вверх до уровней перекупленности.

Полосы Боллинджера

Полосы Боллинджера – это уникальный инструмент, который ограничивает движение цены двумя полосами. Полосы Боллинджера состоят из простой скользящей средней и двух стандартных отклонений этой скользящей средней. Эти инструменты могут подавать различные сигналы, но для торговли на колебаниях движение цены ниже SMA подтверждает, что позиция должна быть открыта.

В приведенном выше примере S&P 500 упал ниже SMA, когда открылась короткая сделка.

Полосы Боллинджера также можно использовать для измерения общей волатильности или ее отсутствия посредством расширения и сужения двух полос.

Стохастик

Стохастик еще один индикатор, измеряющий импульс. Он показывает сигнал, когда тренд иссякает, но также дает сигнал на покупку или продажу с бычьим или медвежьим пересечением двух линий.

В приведенном выше примере, когда происходит медвежье пересечение, открывается новая сделка. Короткую сделку можно удерживать до тех пор, пока не произойдет бычье пересечение, что привело к росту цены индекса Доу-Джонса более чем на 15%. На бычьем пересечении будет открыта длинная сделка для еще одной успешной свинг сделки.