Ипотека на вторичное жилье

Содержание:

- Что такое ипотека

- Как и где получить ипотеку под сниженный процент

- На что обращать внимание при выборе банка?

- Абсолют Банк

- Ак Барс

- Какой банк выбрать для ипотеки на покупку недвижимости?

- В каких банках действуют спецпрограммы?

- 9 место. Сбербанк

- 10 место. Уралсиб

- Какие банки дают ипотеку под материнский капитал?

- Необходимо знать

- Плюсы и минусы ипотечного кредитования

- Сравнительный анализ ипотечных программ

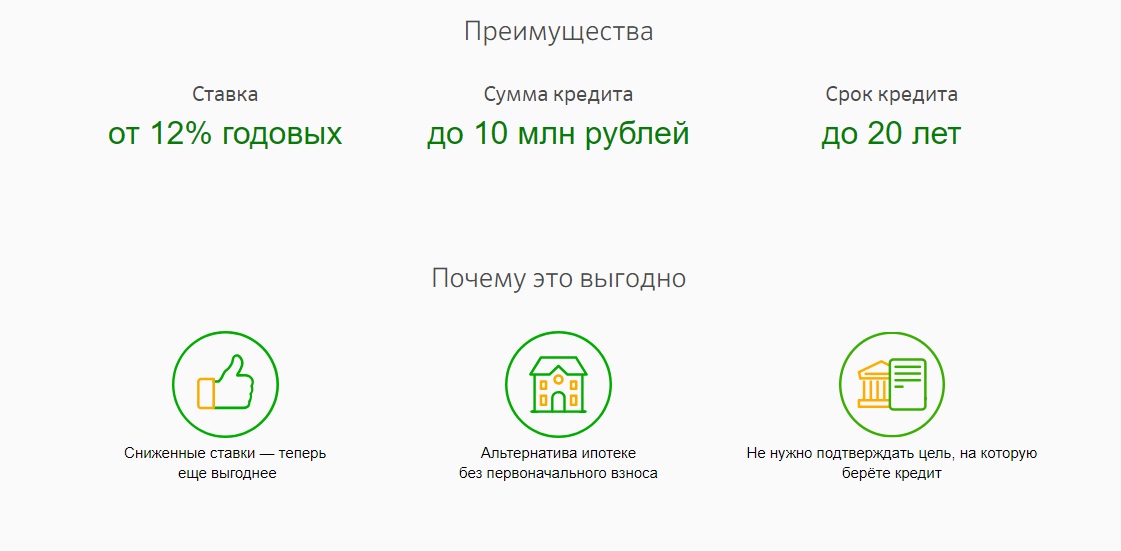

- Где можно взять ипотеку без первоначального взноса?

- Нестандартные условия для «нестандартных» клиентов

- Государственная компания ДОМ.РФ

- Подводя итоги

Что такое ипотека

Ипотека – кредит на недвижимость под ее залог. Средняя продолжительность кредитования – от 15 до 25 лет.

Преимущество ипотечного кредитования состоит в том, что оно позволяет сразу получить недвижимость в свою собственность. Потребуется только выплачивать кредит равными доступными платежами на протяжении долгого срока.

- Есть 2 разновидности ипотеки – коммерческая и социальная. Первая предназначена для покупки недвижимости, которая впоследствии будет использоваться для ведения предпринимательства.

- Социальная ипотека предназначена для людей, которым требуется улучшить жилищные условия. Иногда социально незащищенные слои населения могут получить государственные пособия.

- Если заемщик потерял возможность выплачивать ипотечный кредит, приобретенная на денежные средства банковской организации недвижимость переходит в ее владение.

Как и где получить ипотеку под сниженный процент

Оптимальный вариант, как взять ипотеку под выгодный процент – найти банк, который является участником системы Агентства ипотечного жилищного кредитования

Все его члены являются аккредитованными участниками, здесь можно взять ссуду с господдержкой или на льготных условиях.

Рассматривая различные предложения из доступных, стоит обратить внимание на:

- Процент по ипотеке;

- Максимальный срок кредита. Как правило, чем он короче, чем меньше придется переплатить в итоге;

- Какой первоначальный взнос требуется. Обычно 10-20% от суммы кредита – это средняя ставка, но если внести от 40% и выше, ставка по договору может быть снижена;

- Необходимость оформления страховки на объект, жизнь и здоровье заемщика снижает итоговую ставку как минимум на 1-2%;

- Если клиент является зарплатным, для него предлагаются льготные условия: нет нужды предоставлять справку о доходах и ставка для него тоже снижается.

Подбирая банк с самой низкой ставкой, узнайте, есть ли там программы для молодых семей, военнослужащих или любых других категорий льготников – об этом стоит уточнить заранее

Внимательно рассмотрите предложения того банка, в котором у вас уже есть банковская карта (дебетовая, кредитка или для социальных выплат).

Если вы ищите, где взять ипотеку под выгодный процент, обратите внимание на те организации, в которых можно привлекать поручителей или созаемщиков. Некоторые банки при расчете максимальной суммы кредита и процентной ставки готовы брать в учет любые другие источники дохода заемщика, помимо заработной платы, но конечно же при условии, что их можно подтвердить официальными документами

Все эти на первый взгляд не играющие роли моменты на практике позволяют снизить процентную ставку по договору вплоть до весомых 5%!

На что обращать внимание при выборе банка?

- Размер процентной ставки. Если хотите как можно меньше переплатить по кредиту, то ищете банк, предлагающий минимальную ставку.

- Срок кредитования. Такой фактор зависит, прежде всего, от ваших финансовых возможностей. Так, если вы хотите, чтобы размер ежемесячного платежа был минимальным, то необходимо искать предложение с максимальной длительностью кредитования. Но, учтите, что в таком случае сумма переплаты будет существенно выше.

- Возможность погашения долга раньше назначенного срока. Такая возможность доступна во всех банках. Однако некоторые финансовые организации накладывают определённые штрафные санкции за погашение долга ранее срока, обозначенного в договоре. Так что, если вы планируете возможность досрочного погашения, то необходимо выбирать такого кредитора, который не возьмёт за это дополнительной платы.

Абсолют Банк

Абсолют Банк предлагает услуги по кредитованию для приобретения квартиры в новостройке, готового жилья и рефинансированию заемов других банков. Сумму ипотеки можно рассчитать по стоимости недвижимости, величине первого взноса или сроку кредита. Недвижимость на вторичном рынке можно приобрести в ипотеку с процентной ставкой 8.99 годовых с первоначальным взносом пятой части от стоимости объекта.

Многие клиенты обращаются в банк за рефинансированием ипотечного кредита. Его преимущества заключаются в изменении состава заемщиков, уменьшении ежемесячных платежей, снижении процентной ставки. Для участия в программе достаточно справки о доходах (выписки со счета) и заполненной анкеты по форме банка. Держателям карт, участникам зарплатного проекта и сотрудникам РЖД предоставляются хорошие скидки на кредитные продукты.

Для поиска хорошего жилья от надежного застройщика Абсолют Банк предлагает воспользоваться собственным сервисом. Здесь указаны добросовестные строительные организации и привлекательные объекты недвижимости. Абсолют Банк считается привлекательным благодаря гибким программам, наличию персонального менеджера и высокому рейтингу надежности.

Ак Барс

Ипотечные программы банка Ак Барс отличаются гибкостью и большим перечнем льгот для кредитования. Одним из популярных предложений является ипотека на приобретение земельного участка, жилого дома, таунхауса под залог объекта недвижимости. В программе предусмотрена процентная ставка от 8.5 процентов и использование материнского капитала для полной или частичной оплаты первоначального взноса.

Для оформления ипотечной сделки без очереди, стоит заполнить анкету и дождаться предварительного одобрения суммы. После этого сотрудник банка направит приглашение в офис для подписания документов и выдачи денежных средств. Кредитная организация позволяет погашать ипотеку в любое время без ограничений по сумме и обложения процентами.

На сайте компании можно подробно изучить условия получения ипотеки, ознакомиться с пакетом документов и скачать необходимые бланки для заполнения. Вносить платежи без комиссии можно в интернет-банке, мобильном приложении, банкомате, через операциониста в отделении. Клиенты хвалят банк Ак Барс за широкий перечень программ и лояльное отношение к заемщикам.

Какой банк выбрать для ипотеки на покупку недвижимости?

Во многих банках кредитный ряд представлен не только розничными продуктами, но также и такими долгосрочными кредитами, как ипотека. Каждая банковская структура предлагает взять кредит на определенных условиях.

Но как же понять, какой именно банк предлагает лучшие условия? Чтобы Вам было легче разобраться с этим вопросом, мы постарались узнать в каких банках дают кредиты на покупку жилья, их условия и требования. И вот что мы узнали.

Предложение ипотеки в банке Открытие

Хорошие и лояльные условия банк предлагает своим клиентам, желающим взять ипотечный кредит для покупки недвижимости на сумму от 500 тысяч рублей до 15 млн. (а для жителей Москвы и СПб и их регионов – до 30 млн. рублей). Срок ипотеки может оставлять от 5 до 30 лет, вместе с этим процентная ставка, в зависимости от выбранной программы может варьироваться от 9,35%.

Ипотечные программы, предлагаемые банком «Открытие».Банк также предлагает рефинансировать уже выданные ипотечные кредиты суммой до 15 млн. рублей по годовой ставке 13,5 %.

Ипотека в банке Тинькофф

Данная банковская структура работает по агентской программе сразу с несколькими другими банками-партнерами, что в свою очередь значительно упрощает процесс подачи заявки на ипотечный кредит. Помимо того, если воспользоваться услугами Тинькофф, можно получить кредит со ставкой меньше на 1,9%.

Список банков-партнеров банка Тинькофф по выдачи ипотеки.У банка, также есть собственные условия, которые составляют хорошую конкуренцию даже своим партнерам.

Здесь можно оформить ипотечный кредит, суммой до 100 миллионов рублей. Ставка одна из самых низких – 10,5%, а срок возврата может достигать 30 лет.

Ипотечный кредит в ВТБ банке

Хоть банк и предлагает кредит по более дорогой годовой ставке в 11,5%, но в запасе у него есть несколько условий и предложений, который делают кредит выгоднее:

- Сниженный порог первоначального взноса – от 10%.

- При внесении первоначального взноса в размере от 40% — кредит будет рассматриваться без справки о доходах.

- Банк предлагает помощь в сопровождении оформления кредита: оценка недвижимости, страхование и переговоры с застройщиками.

- В данный момент банк предлагает снижение годовой ставки, при условии покупки недвижимости от 65 кв. м.

- Кредитование в банке доступно даже для иностранцев.

Программы ипотечного кредитования в банке ВТБ.ВТБ также знаменит своей уникальной программой «Простая ипотека», заявка по которой рассматривается всего лишь по двум документам и в короткие сроки. Для этого достаточно предоставить паспортный документ и Страховой Номер Индивидуального Лицевого Счета гражданина РФ.

Кроме физических лиц кредит в банке могут оформить и бизнес структуры.

Условия Эксперт банка

Это банк, где кредитование ведется согласно критериям, выдвинутым АИЖК РФ. Здесь каждый будущий заемщик может подобрать себе наиболее подходящую программу кредитования.

Условия банка богаты наличием различных скидок и льгот в оформлении. Общие условия в этом банке:

- Годовая ставка от 9 до 12%.

- Возраст заемщика до 65 лет (военные до 45 лет).

- Официальное оформление на последнем рабочем месте не должно быть менее 6 месяцев при общем рабочем стаже от 1 года.

Требования к заемщикам по ипотеке, размещенные на сайте ЭкспертБанка.

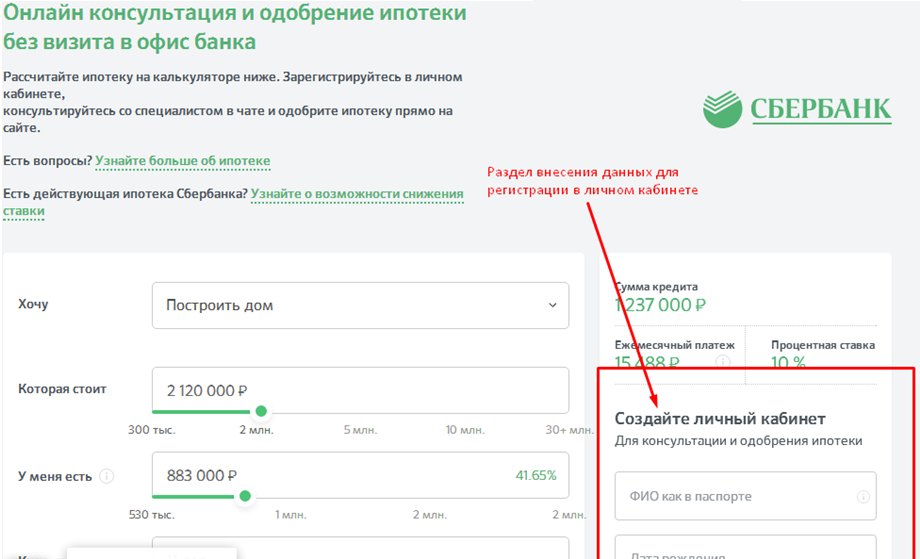

Насколько выгодно в Сбербанке получить кредит

Сбербанк России является одним из крупнейших банковских учреждений и вот уже не одно десятилетие многие клиенты доверяются ему.

И это не удивительно, так как именно здесь заемщик может получить кредит на очень выгодных для него условиях:

- Линейка кредитных продуктов банка представлена несколькими различными ипотечными программами, который каждый для себя найдет что-то подходящее.

- Годовая ставка по кредиту в Сбербанке начинается с отметки в 7,4% — что является минимальным значением в этой сфере.

- Наличие таких госпрограмм как «Материнский капитал» и «Ипотека для военных», последняя очень востребована из-за льготных условий.

- Объектом ипотеки может стать как недвижимость на первичном и вторичном рынке, так и загородные дома.

В каких банках действуют спецпрограммы?

Прежде всего, хотелось бы пояснить, что под спецпрограммами следует понимать специальные условия кредитования, которые рассчитаны на определенную категорию заемщиков.

Военная ипотека

Данная программа присутствует во многих банках, занимающихся ипотечным кредитованием. Но наиболее выгодные условия по ней предлагает Газпромбанк: сумма кредита до 2.25 млн. рублей, с годовой ставкой 10,6% и 20% первым взносом.

Обратите внимание на пакет документов, необходимых для оформления военной ипотеки в Газпромбанке

Материнский капитал

При рождении второго ребенка, семье начисляют определенную сумму, которая некоторыми банковскими учреждениями может быть использована как первоначальный взнос по ипотеке.

Особенно это предложение выгодно в Сбербанке – данный вид кредитования там оформляется с годовой ставкой 10,4%.

Условия ипотеки с материнским капиталом в ПАО «Сбербанк».

Ипотека молодой семье

Молодые люди, живущие в браке, и чей возраст не более 35 лет могут рассчитывать на участие в специальной программе кредитования.

Так в Сбербанке и Россельхозбанке подобная ипотека идет по ставке в 10,25% годовых.

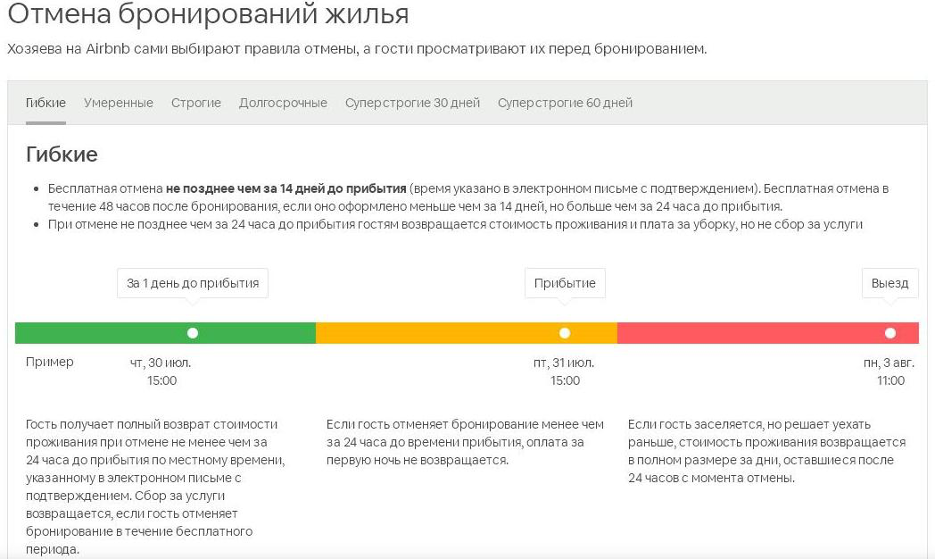

Рефинансирование ипотеки

Опять же Сбербанк занимает лидирующее место в этой сфере. Рефинансировать кредит с подтверждением дохода в нем можно под 10,9%. Сумма кредита наряду с этим выдается от 500 000 рублей.

Плюсы рефинансирования ипотеки в ПАО «Сбербанк».

Без первоначального взноса

Для той категории заемщиков, у которых не имеется средств на первый взнос, стоит обратиться в Металлинвестбанк. Правда процентная ставка по кредиту в этом случае составит 14% в год.

Условия выдачи ипотеки без первого взноса в Металлинвестбанке.

9 место. Сбербанк

9 место

Самый крупный банк страны предлагает интересные ипотечные кредиты на разные категории жилья. В Сбербанке предусмотрены скидки для молодых семей, отсутствуют дополнительные комиссии. При первоначальном взносе в 50% не обязательно трудоустройство и подтверждение дохода.

Условия

Сбербанк предлагает очень большую сумму ипотечного кредита.

Удобство

Можно оформить без подтверждения дохода.

Оформление

Сбербанк может долго рассматривать заявки.

Надежность

Крупнейший и самый надежный банк в стране.

Доступность

Отделения Сбербанка есть почти во всех регионах.

- Тип жилья квартира в новостройке или на вторичном рынке, дом, земельный участок, апартаменты, гараж

- Сумма кредита до 100 000 000 рублей

- Срок кредита от 1 до 30 лет

- Первоначальный взнос от 10%

- Процентная ставка от 7,3% годовых

- Требования к заемщику возраст от 21 до 75 лет, регистрация на территории РФ, общий стаж от 1 года, стаж на последнем месте от 6 месяцев

- Необходимые документы заявление, паспорт, подтверждение дохода любым способом (не обязательно)

- Дополнительные условия программы «Военная ипотека», «Ипотека с материнским капиталом» и «Ипотека с господдержкой»

- Сроки оформления от 2 до 5 дней

Преимущества

- Онлайн-регистрация сделки через Сбербанк

- Можно использовать материнский капитал

- Не обязательно подтверждение дохода

Недостатки

- Повышенные проценты для заемщиков старше 45 лет

- Первый взнос при оформлении без справки о доходах — от 50%

Подробнее

10 место. Уралсиб

10 место

Крупный банк с большой сетью отделений в Сибири и на Урале. Предлагает несколько ипотечных программ, в том числе семейную и военную ипотеку, с низкими процентами. Как и Сбербанк, Уралсиб не потребует подтверждения дохода, если вы внесете большой первый взнос.

Условия

Условия в Уралсибе- выше средних по рынку.

Удобство

При покупке квартиры в строящемся доме снижаются ежемесячные платежи.

Оформление

Заявки рассматриваются в течение трех рабочих дней.

Надежность

Уралсиб поддерживает высокий уровень надежности.

Доступность

Отделения Уралсиба есть почти во всех регионах.

- Тип жилья квартира в новостройке или на вторичном рынке, дом, апартаменты

- Сумма кредита до 50 000 000 рублей

- Срок кредита от 3 до 30 лет

- Первоначальный взнос от 15%

- Процентная ставка от 5,5% годовых

- Требования к заемщику возраст от 18 до 70 лет, регистрация на территории РФ, общий стаж от 1 года, стаж на последнем месте от 3 месяцев

- Необходимые документы заявление, паспорт, подтверждение дохода любым способом (не обязательно)

- Дополнительные условия программы «Военная ипотека» и «Семейная ипотека»

- Сроки оформления от 1 до 3 дней

Преимущества

- Не обязательно подтверждение дохода

- Можно использовать материнский капитал

- Уменьшенные платежи на период строительства жилья

Недостатки

- Повышенные проценты для заемщиков старше 45 лет

- Первый взнос при оформлении без справки о доходах — от 50%

Подробнее

Главные моменты, на которые я обращал внимание:

- Процентная ставка в год

- Максимальная сумма и срок ипотечного кредита

- Размер первоначального взноса

- Скорость рассмотрения заявки

- Участие в государственных программах

Также меня интересовали требования к заемщику:

- Необходимые документы

- Трудоустройство и стаж на последнем месте работы

- Возраст

В этой таблице отдельно собраны основные условия по ипотечным кредитам в рейтинге:

| Банк | Сумма кредита | Срок погашения | Процентная ставка | Первоначальный взнос |

| Открытие | До 50 000 000 рублей | От 3 до 30 лет | От 7,5% годовых | От 10% |

| Альфа-Банк | До 50 000 000 рублей | От 3 до 30 лет | От 5,99% годовых | От 10% |

| Росбанк | До 120 000 000 рублей | От 1 до 25 лет | От 6,09% годовых | От 20% |

| Газпромбанк | До 60 000 000 рублей | От 1 до 30 лет | От 7,5% годовых | От 10% |

| До 37 500 000 рублей | От 1 до 30 лет, | От 4,7% годовых | От 30% | |

| Банк Дом.РФ | До 50 000 000 рублей | От 3 до 30 лет | От 4,7% годовых | От 15% |

| ВТБ | До 60 000 000 рублей | От 1 до 30 лет | От 7,4% годовых | От 10% |

| Райффайзенбанк | До 26 000 000 рублей | От 1 до 30 лет | От 7,77% годовых | От 15% |

| Сбербанк | До 100 000 000 рублей | От 1 до 30 лет | От 7,3% годовых | От 10% |

| Уралсиб | До 50 000 000 рублей | От 3 до 30 лет | От 5,5% годовых | От 15% |

Выбрать ипотеку с наиболее выгодными условиями из большого числа предложений проблематично

Нужно обратить внимание на большое количество условий — сумму, сроки, проценты, первоначальные взносы, требования к заемщикам и другие. Также важны доступные виды жилья, на которые можно оформить ипотеку, и наличие программ господдержки

Одни из самых выгодных условий ипотечного кредитования — у банка Открытие. Он предлагает кредит на крупную сумму с низкой процентной ставкой, небольшим первоначальным взносом и быстрым оформлением по минимальному пакету документов. Ее можно оформить для квартиры в новостройке или на вторичном рынке. Доступны программы кредитования для военнослужащих и с привлечением материнского капитала.

Экспертное мнение

Популярность ипотеки в России продолжает расти. Ипотечные программы становятся все выгоднее и доступнее разным категориям граждан — от молодых семей до пенсионеров. Однако, заемщику, желающему оформить ипотечный кредит, следует внимательно изучать ипотечные программы — выгодное на первый взгляд предложение может легко обернуться большими проблемами.

Для заемщиков часто действуют различные акции, а для некоторых категорий — например, для молодых семей — предусмотрены льготы. У многих предложений отсутствуют комиссии и навязанные страховки, они позволяют выбрать любое интересующее жилье и не вносить первоначальный взнос. Банки могут позволять не подтверждать доход, использовать уже имеющееся жилье как залог или привлечь материнский капитал.

Но часто, чем интереснее предложение для заемщика, тем больше переплата по кредиту. В нее входят не только проценты, но и различные комиссии – за рассмотрение заявки, за услуги оценщиков и за другие операции. Часто для оформления ипотеки необходимы крупный первый взнос и страхование — без них заявку отклонят. Кроме того, банк может выдвинуть дополнительные требования к заемщику, при несоблюдении которых клиент рискует обзавестись дополнительными долгами

Поэтому перед тем, как подписать договор, обратите внимание на все его условия

Мария Терская

ВГТРК, Радиостанция МАЯК

Какие банки дают ипотеку под материнский капитал?

Если вы желаете воспользоваться своим сертификатом на материнский капитал для приобретения жилья в ипотеку, то обращаться вам необходимо в те банки, которые разработали специальные кредитные программы. Среди таких банков можно отметить следующие:

- Юникредит. Этот банк разработал множество ипотечных программ с материнским капиталом. Подробно ознакомиться с условиями получения ипотеки можете на .

- Сбербанк. Крупнейшая банковская организация в России. Большая доля акций контролируется государством. Поэтому здесь предусмотрено множество программ с использованием материнского капитала.

- ВТБ 24. Ещё один государственный банк. Здесь вы также сможете получить деньги на жильё, воспользовавшись сертификатом материнского капитала.

Необходимо знать

При оформлении ипотеки следует учитывать следующее:

- Объектом кредита лучше выбирать жилье, которое уже готово к вводу в эксплуатацию либо находится на стадии завершения. Наилучшим вариантом является недвижимость, которая в экстренном случае может легко реализоваться.

- Для валюты кредита идеально подходит национальная, так как из-за резких скачков на валютных рынках сумма ипотеки может вырасти в разы.

- При принятии решения об ипотеке следует просчитывать возможные варианты развития событий – поэтому обязательно все условия обсудите с семьей и созаемщиками.

- Стоит учитывать взимание комиссии за обслуживание кредита, которая в разных банках установлена по-разному (от 1 до 4%).

Рекомендуем видео к просмотру:

Плюсы и минусы ипотечного кредитования

Ипотека сегодня является наиболее распространенным способом покупки собственного жилья. Плюсы данного вида кредитования очевидны:

- Улучшение жилищных условий заемщика. Зачастую арендная плата за квартиру сопоставима с размером ежемесячного платежа. Приобретая собственную недвижимость, клиент вкладывает средства в нее, а не платит арендатору.

- Возможность существенно сэкономить за счет льготных программ или субсидий. Если вы относитесь к определенным категориям заемщиков (молодые семьи, военнослужащие), то для вас предусмотрены более низкие процентные ставки. Часть долга можно погасить, используя средства материнского капитала.

- Рост цен на недвижимость. Приобретая квартиру в строящемся доме, вы совершаете выгодную сделку. После того, как объект будет сдан, его стоимость может увеличиться более чем в два раза. На вторичном рынке рост цен идет не такими быстрыми темпами, однако цена квадратного метра недвижимости стабильно увеличивается.

- Возможность проведения ремонта и перепланировки в своей квартире. Заемщик может обустроить жилье, исходя из собственных предпочтений. На съемной квартире придется довольствоваться имеющейся обстановкой, поскольку любые изменения необходимо согласовывать с хозяевами.

- Налоговый вычет позволяет вернуть часть средств, потраченных на приобретение имущества. При наличии официального трудоустройства заемщик получает право на возмещение части потраченных средств и начисленных процентов.

Однако есть и существенные недостатки ипотечного кредитования. Один из них – сложность оформления сделки. Ипотека, по сути, является разновидностью кредита, поэтому заемщику необходимо предоставить в банк подтверждение дохода. Лицам, которые трудятся неофициально, сделать это весьма проблематично. Сегодня многие финансовые организации предлагают варианты без справки с места работы и с минимумом документов, однако процентная ставка в таком случае будет выше.

Еще один серьезный минус – достаточно высокая цена на новостройки и вторичное жилье. Кроме того, среднестатистический житель нашей страны сильно переплачивает. За 20-25 лет (это наиболее распространенный срок кредитования) заемщик отдает банку сумму, превышающую стоимость квартиры в 2-3 раза.

Если материальное положение клиента ухудшится, он не сможет оплачивать кредит. В таком случае велик риск потерять квартиру и внесенные по договору средства.

Сравнительный анализ ипотечных программ

Я воспользуюсь финансовым рейтингом и рассмотрю 10 крупнейших по активам банков страны. Сравним их по основным параметрам ипотечных программ. Потом выберем самую привлекательную пятерку и рассмотрим подробнее.

Анализ проведем по квартирам в новостройках.

| Банк | Ставка | Срок кредитования | Первоначальный взнос |

| Сбербанк | от 9,1 % | до 30 лет | от 15 % |

| ВТБ | от 10 % | ||

| Газпромбанк | от 9,2 % | ||

| Россельхозбанк | от 15 % | ||

| Альфа-Банк | от 9,79 % | ||

| Банк “ФК Открытие” | от 8,5 % | ||

| Промсвязьбанк | от 9,4 % | до 25 лет | от 10 % |

| ЮниКредит Банк | от 9,5 % | до 30 лет | от 20 % |

| Райффайзенбанк | Нет информации | ||

| Россия | от 9,2 % | до 25 лет | от 15 % |

Как видите, условия по 10 крупнейшим игрокам на ипотечном рынке практически одинаковые. Поэтому надо анализировать дополнительные параметры. Например, в Россельхозбанке можно выбрать способ погашения кредита: аннуитетный или дифференцированный. А в Банке “ФК Открытие” процентная ставка увеличится, если вы не успеете выйти на сделку в течение 30 дней после одобрения кредита.

Процедура получения ипотеки во всех банках стандартная:

- Оформление заявки (срок рассмотрения от 1 до 8 рабочих дней).

- Получение решения о выделении кредита, которое будет действовать 3 месяца, в ВТБ – 4 месяца.

- Поиск подходящей квартиры и оформление окончательного пакета документов на получение ипотеки.

- Оформление сделки.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Когда я в предыдущих статьях говорила о страховании кредитов, то неоднократно обращала внимание на добровольность этой процедуры. Исключение составляет только ипотечное кредитование

Заемщик обязан застраховать объект залога.

Большинство банков из таблицы участвуют в государственной программе поддержки семей с 2 и более детьми. В этом случае ставка по кредиту составляет 6 %. Также есть программы для военных, бюджетников и молодых семей. Для участников зарплатных проектов условия более лояльные во всех банках.

Предлагаю рассмотреть программы 5 банков, которые по данным на июнь 2018 года выдали больше всех ипотечных кредитов. Среди них есть банк ДельтаКредит, который в общем рейтинге занимает всего лишь 44-е место. Но я решила включить его в обзор, потому что он расположился на 5-м месте по количеству и объему выданных кредитов.

Где можно взять ипотеку без первоначального взноса?

Получить ипотеку без первого взноса можно лишь в следующих случаях:

- Льготные программы. Чаще всего они предоставляются военнослужащим, молодым семьям и молодым учителям.

- Военная ипотека. Подходит только для военнослужащих.

- Материнский капитал. В этом случае, в качестве первого взноса используется сертификат на материнский капитал.

- Ипотека с плохой кредитной историей или без официального трудоустройства

Все банковские организации в качестве требований предъявляют своим клиентам, наличие официального места работы. Однако вполне возможно, что заёмщик получает доход не официально и может оплачивать кредиту. Для этого ему необходимо доказать банку свою платёжеспособность.

Обратите внимание! Проще всего будет получить ипотеку без официального трудоустройства в небольших региональных банках. Если же вы уже брали кредиты и не успели их вовремя погасить, то ваша кредитная история будет испорчена

В этом случае ни один банк не предоставит вам ипотеку просто так. Однако получить деньги всё же реально. Для этого можно: привлечь надёжных поручителей, оплатить первый взнос, отдать, приобретаемую квартиру в залог. Кроме того, некоторые организации готовы дать деньги ненадёжным клиентам под более высокую процентную ставку

Если же вы уже брали кредиты и не успели их вовремя погасить, то ваша кредитная история будет испорчена. В этом случае ни один банк не предоставит вам ипотеку просто так. Однако получить деньги всё же реально. Для этого можно: привлечь надёжных поручителей, оплатить первый взнос, отдать, приобретаемую квартиру в залог. Кроме того, некоторые организации готовы дать деньги ненадёжным клиентам под более высокую процентную ставку.

Видео: где лучше всего брать кредит — самые популярные и лучшие российские банки.

Читайте далее:

Рефинансирование ипотеки: плюсы и минусы, и кому доступна такая услуга банков?

Как взять ипотеку в Газпромбанке — виды, условия, тарифы

Нестандартные условия для «нестандартных» клиентов

Для банка хороший клиент тот, кто в полном расцвете сил, официально работает, получает хорошую «белую» зарплату, имеет положительную кредитную историю. Что делать тем, кто не подходит под этот стандарт.

Помним о том, что финансовых учреждений в России много, борьба за клиентов среди них существует. Значит, найдется банк, готовый кредитовать и «нестандартного» клиента.

- С пенсионерами по ипотеке готовы заключить договор немногие банки. Денег дадут немного, на короткий срок. И попросят получать пенсию через них и привести поручителей. Плюсом будет предоставленное под залог имущество. Самый выгодный процент по процентной ставке дает частный банк «Ренессанс Кредит» — от 10,9%, но сумма небольшая — 700 000 руб. Возврат долга нужно произвести до своего 70-летия. Отказов мало. Самую большую сумму даст Сбербанк — до 3 миллионов рублей, но ставка там выше — от 13,9%. Предельный возраст для погашения долга — 65 лет. Условия жестче, отказов больше.

- Не хотят банки иметь дело и с индивидуальными предпринимателями и сотрудниками ИП. А вдруг бизнес ненадежный и рухнет, вдруг не будет прибыли. Советуем ИП сразу идти в банки, где кредит выдают без справок о платежеспособности, а по форме банка: например, Сбербанк, Совкомбанк.

- Без первоначального взноса получить ипотечный заем трудно, но можно. Банк может дать кредит на покупку квартиры, но в собственность вы ее получите только после того, как отдадите все деньги кредитору. Поскольку рынок недвижимости то в росте, то в минусе, сделка рискованная для банка, идут на нее неохотно. Легче получить кредит, если в залоге у банка вы оставите свое имеющееся у вас жилье. Сумма, которую вы получите, не будет равна 100% стоимости залога. Например, в Металлинвестбанке предложат 80% от цены заложенного имущества, но чаще процент еще ниже, всего 60%.

- Плохая кредитная история станет причиной отказа практически во всех банках. Ваш шанс — залог, поручители, официальная работа с хорошей зарплатой. Стоит попытать счастья в Совкомбанке и в Металлинвестбанке. Они лояльно относятся к небольшим просрочкам по предыдущим кредитам. Но процент будет высокий, сумма небольшая, срок кредитования короткий.

- Маленькая заработная плата, если она официальная, не может стать препятствием для получения ипотеки. Повлияет на одобренную сумму, так как взносы по кредиту не могут быть больше 50% ежемесячного дохода. Но многие банки, например, Сбербанк, учитывают и неподтвержденный документами доход.

- Ипотеку могут взять даже те, кто официально нигде не работают. Например, по паспорту можно получить 1 000 000 рублей с процентной ставкой от 10,9% до 24,7% в Хоум Кредит. В то, что у вас есть работа и доход, поверят на слово.

Заемщики разные бывают, но и у банков требования разные. Главное, вы нужны друг другу. Значит, купить квартиру или дом в ипотеку может при желании каждый.

Государственная компания ДОМ.РФ

Прежде чем анализировать ипотечные программы в банках, зайдите на сайт компании ДОМ.РФ. Раньше она называлась АИЖК. Начала свою работу еще в 1997 году с целью реализации государственных программ в области жилищного строительства.

После заполнения анкеты на сайте с вами свяжется сотрудник и поможет подобрать оптимальный вариант ипотеки, в том числе с государственной поддержкой. Клиентское сопровождение осуществляет банк ВТБ.

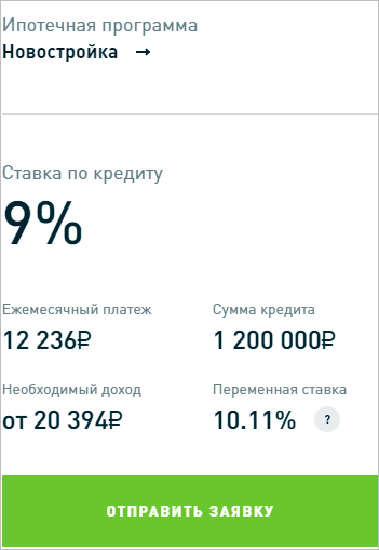

Компания разработала несколько ипотечных программ для различных категорий граждан и под разные условия. Ставки по ним ниже, чем в большинстве банков. Например, я рассчитала платежи по кредиту в 1,2 млн. руб. на 15 лет с первоначальным взносом 20 %. Получила такие результаты.

Подводя итоги

- Прежде чем обратиться в банк за получением ипотечного кредита, необходимо ознакомиться с условиями его предоставления и процентными ставками. Это позволит выбрать наиболее приемлемый для себя вариант.

- Финансовые учреждения предлагают широкий выбор программ по ипотеке, различающихся в зависимости от типа недвижимости (частный дом, квартира и прочее).

- Приобретение жилья на вторичном рынке имеет ряд преимуществ, касающихся стоимости объекта, но ставка при этом может быть высокой. Также следует провести проверку на предмет юридической чистоты квартиры и отсутствия обременения.