Все плюсы, минусы и подвохи дебетовой карты тинькофф блэк

Содержание:

- Как пополнять карту Тинькофф Блэк без комиссии

- Снятие наличных с карты Tinkoff Black

- Тинькофф Блэк или Яндекс плюс: сравнение

- ТОП-5 главных подвохов в условиях Тинькофф Блэк

- Как получить бесплатное годовое обслуживание

- Особенности Tinkoff Black

- Как правильно пользоваться Тинькофф Блэк

- Именная или нет?

- Со скольки лет выдается?

- Как узнать расчетный период по карте?

- Партнерская программа «Пригласить друга»

- Виртуальная карта Тинькофф

- Что лучше Виза, Мастеркард или МИР?

- Как отключить оповещение об операциях?

- Как узнать ПИН-код?

- Способы проверить баланс

- Как можно заработать на Tinkoff Black?

- Овердрафт «Тинькофф Блэк»: как подключить и каковы условия пользования?

- Зарплатная карта Тинькофф БЛЭК

- Примеры рекламных роликов

- Условия кэшбэка по карте Тинькофф Блэк

- Особенности карты Тинькофф Блэк

- Тарифы по карте

Как пополнять карту Тинькофф Блэк без комиссии

- пополнение у партнеров банка наличными без комиссии на сумму до 150000 рублей за расчетный период (месяц): Евросеть и Связной (эти ввели комиссию в октябре 2019 — 2%, минимум 59 руб), МТС, терминалы и банкоматы банка МКБ, Почта России и др., см. точки пополнения на карте в мобильном приложении Tinkoff. На сколько можно пополнить без комиссии у партнеров, всегда видно в мобильном приложении в разделе «Тарифные лимиты»:

- В числе партнеров по пополнениям есть еще устройства других банков:

— терминалы и банкоматы МКБ;

— терминалы МОСОБЛБАНКА;

— терминалы и банкоматы МТС Банка;

— банкоматы Почта Банка. - можно пополнить карточку наличными в банкоматах Тинькофф-банка, которые стали появляться в крупных городах с 2017 года. Банкоматов пока не очень много, около 320 штук в Москве и более 1200 в 184 городах России на октябрь 2020. Комиссии за пополнение не будет, независимо от суммы. Максимальная сумма пополнения одной операцией — 1000000 рублей. Максимум за сутки можно внести до 5000000 рублей.

- в 2019-2020 годах добавился вариант пополнения из других банков через СБП по номеру телефона — мгновенно, круглосуточно и без выходных. Лимиты переводов без комиссии устанавливают банки-отправители, но они не менее 100000 рублей в месяц.

Снятие наличных с карты Tinkoff Black

Держатели Tinkoff Black также имеют возможность в любой момент снять деньги с карты. При соблюдении ряда условий это можно сделать даже без уплаты комиссии.

Как и где можно снимать наличные с карты?

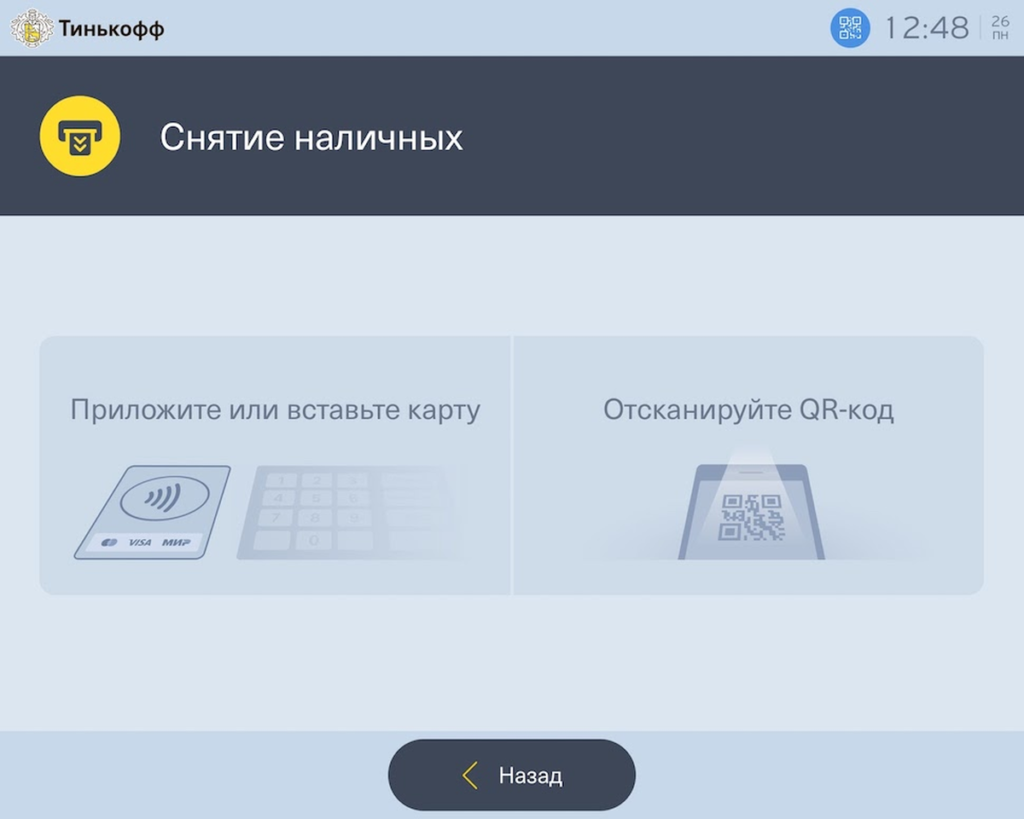

Владельцам Tinkoff Black доступны два основных способа снятия наличных денег с карты:

- Через банкоматы Тинькофф Банка – в этом случае алгоритм действий будет следующий:

- вставка карты в специальное окно устройства самообслуживания,

- введение ПИН-кода на экране,

- выбор раздела «Снятие»,

- выбор валюты и указание суммы,

- нажатие на кнопку «Снять и уйти»,

- забрать деньги.

В банкоматах, принадлежащих партнерам Тинькофф Банка.

Где снять деньги без комиссии?

Для того, чтобы обналичивать средства на Tinkoff Black без уплаты комиссии, необходимо соблюдать следующие лимиты для бесплатного снятия денег:

- В банкоматах Тинькофф – не более 500 000 рублей, 5000 долларов или евро (в расчётном периоде).

- В других банках – не более 100 000 рублей (от 3000 за операцию), 5000 евро/долларов (от 100 евро/долларов за операцию).

Тарифы и лимиты на снятие наличных в день

В банкоматах Тинькофф за одну операцию можно снять не более 1 000 000 рублей. При снятии денег по смартфону (без карты) максимальная сумма составляет 150 000 рублей.

В банкоматах других банков также устанавливаются лимиты. Обычно эта информация выводить на дисплей при совершении операции.

В случае превышения лимитов по бесплатному снятию денег с карты Тинькофф Блэк, придется заплатить комиссию в следующих размерах: 90 рублей (3 доллара/евро) или 2% (минимум 90 рублей или 3 доллара/евро) от суммы.

Тинькофф Блэк или Яндекс плюс: сравнение

Если вы затрудняетесь в выборе подходящей вам карточки, всегда удобно воспользоваться сравнительным обзором, где можно сразу наглядно увидеть все минусы и плюсы рассматриваемого вами предложения.

| Сравнение | Тинькофф Блэк | Яндекс.Плюс |

| Доставка | 1-2 дня | 1-7 дней |

| Обслуживание | Бесплатное при выполнении условий | Бесплатное |

| Валюта | 1 из 30-ти на ваш выбор | Рубли |

| Кэшбэк | До 30% | До 30% |

| Доход на остаток | До 4% при покупках от 3000р. | До 4% при покупках от 50000р. |

| Снятие наличных в банкоматах Тинькофф | Бесплатное до 500.000 рублей | Бесплатное до 150.000 рублей |

| Переводы | Бесплатно по системе СБП | Бесплатно до 20.000 руб. |

Давайте подробно опишем эти две карточки.

Тинькофф Блэк

Это самая популярная дебетовая карточка в ТКС-банке, именно её заказывают чаще всего. Её бесспорный плюс по сравнению с предложениями других банков – в бесплатной доставке прямо на дом или в офис, это займет не более 2 дней.

Вы можете выбрать одну из 30 валют, и свободно между ними переключаться. Это удобно при заграничных поездках, чтобы не переплачивать за конвертацию, и свободно снимать наличные средства в банкоматах без дополнительных сборов.

Получить карту Тинькофф Блэк →

Обслуживание может быть бесплатным, если валюта вашего счета – иностранная, если у вас зарплатный проект в банке, есть вклад на сумму от 50000 рублей или кредит, или постоянный остаток на счете составляет 30000 рублей. Если вы не подходите под эти условия, то ежемесячная плата составит 99 рублей в месяц.

Кэшбэк – он начисляется не баллами, а реальными деньгами, что мало где встречается. Вернуть можно от 3 до 30% за покупки у партнеров банка по спецпредложениям, от 3% до 15% за покупки в любимых категориях. По остальным безналичным покупкам – 1% от суммы, но не более 3000р. в месяц.

Если вы держите на счету до 300000 рублей, и при этом активно совершаете покупки, то вам будут начислять доход в размере 4% годовых. Владельцам зарплатного тарифа – на остаток от 100 тысяч. На более крупные суммы – 0%.

Можно бесплатно пополнять, переводить деньги по номеру телефона через СБП, на карты Сбербанка – до 20000р. Снятие наличных также будет бесплатным при выводе до 500000 рублей через банкоматы Тинькофф и от 3000 до 100000 рублей через чужие устройства.

Важно: здесь можно подключить опцию овердрафта, и при необходимости, совершать покупки на сумму большую, чем есть у вас на счету. Подключение происходит через Контактный центр банка, также заявку можно подать онлайн

Яндекс.Плюс

Это партнерское предложение, созданное совместно с Яндекс. Эта карта идеальна для тех, кто часто пользуется сервисами этой компании, и хочет получать за это дополнительные бонусы.

Оформить карту Яндекс Плюс →

Что вам смогут предложить? Карточку также доставляют бесплатно, но на это уйдет от 1 до 7 дней. Обслуживание будет полностью бесплатным, вам не нужно соответствовать для этого специальным условиям.

У вас есть подписка Я+? Она станет для вас бесплатной, если тратить с карточки не менее 5000 рублей ежемесячно. Плату за подписку вернут.

Какие используются вознаграждения в бонусной программе:

- При покупках в рамках спецпредложений дают до 30% от потраченных средств;

- За использование одного из сервиса Яндекса, который определяется ежеквартально банком и этой компанией, вам будут возвращать 10% от суммы покупок;

- Если использовать сервисы Яндекса с программой лояльности, то вернут 5%;

- Если расплачиваться картой за покупки в категориях развлечения, обучение, рестораны или спорт, то также вознаграждение равно 5%;

- За остальные покупки можно получить 1%.

На деньги, которые хранятся на вашем счету, также можно получать прибыль. Если у вас хранится до 300 тысяч, и при этом вы совершаете за расчетный период покупок от 50000 и выше, то вам начисляют 4% годовых. Если тратите меньше, то 1% в год.

Снятие наличных будет бесплатным в банкоматах Тинькофф, если запрашивать до 150 тысяч за расчетный период. В сторонних банках всегда снимают 2%, минимум 90 рублей. Переводы бесплатные до 20.000 рублей за расчетный период.

Очень удобно, что карточка поддерживает все современные сервисы – бесконтактные платежи, а также оплату «умными» часами и телефоном. Самое главное – чтоб ваше устройство поддерживало эту опцию, т.е

важно наличие чипа NFC

ТОП-5 главных подвохов в условиях Тинькофф Блэк

Продукт Тинькофф Black выгоден для обычных клиентов, но есть некоторые нюансы, о которых широко никто не заявляет. Самостоятельно разобраться, в чем подвох у карты Тинькофф Блэк можно, внимательно изучив условия банка. Правда, не всегда это просто и множество особенностей всплывает уже при использовании карточки. Лучше изучить чужой опыт и учесть его при пользовании продуктом.

Главные подвохи карты Тинькофф

- предоставляется только при соблюдении определенных условий. Подвох вынуждает клиента держать на остатке от 30 тыс. р., иметь вклад на сумму от 50 тыс. р. или активный кредит. В противном случае ему придется ежемесячно платить по 99 р.

- Начисление процентов на остаток только на сумму до 300 тыс. р. и только при расходах от 3 тыс. р. за месяц. Этот подвох дебетовой карты Тинькофф Блэк не позволяет использовать ее в качестве полноценной замены вкладу с приходными и расходными операциями или накопительного счета. Не получиться просто зачислить на карточку деньги и положить ее на полку для использования только в случае необходимости.

- Округление кэшбэка. Это первое, что вспоминают клиенты, если их спрашивают о том, где подвох у карты. Начисляют кэшбэк с округлением суммы операции в меньшую сторону до 100 р. При покупке на сумму до 100 р. никакого возврата не будет, а при покупке на 999 р. клиент получит кэшбэк только с 900 р.

- Категории повышенного кэшбэка. Еще один подвох, связанный с программой лояльности. Каждый квартал банк предлагает клиенту выбрать 3 категории для получения кэшбэка в 5%. Но список категорий для выбора предлагает Тинькофф каждому клиенту свой. Обычно в него не попадают категории, где делается больше всего покупок.

- Одна мультикарта Тинькофф Блэк делает все остальные также мультивалютными. Этот подвох мультивалютной карты Тинькофф Блэк замечают не все, а он может привести к существенным потерям на конвертации. Если сделана 1 мультивалютная карточка, то надо контролировать, к какому из счетов привязан каждый пластик.

Сравнивая плюсы и минусы карты Тинькофф Блэк в 2019 году, легко прийти к выводу, что этот продукт по-прежнему остается одним из лучших предложений на рынке дебетового пластика. Он удачно сочетает кэшбэк, проценты на остаток, возможность бесплатного обслуживания и другие плюсы. Но у карточки есть и подвохи, которые надо учитывать обязательно.

Оформить карту Тинькофф Блэк

Как получить бесплатное годовое обслуживание

- Помимо стандартных условий для бесплатного обслуживания, есть еще один вариант. Если в дату выписки на рублевом счету не будет денег, то плата за годовое обслуживание не спишется. Да, она спишется, когда вы снова переведете деньги на рублевый счет, но только за 1 мес. Этот лайфхак подходит, если вы пользуетесь картой редко — можно перевести на накопительный счет на полгода, потом вернуть на карту, заплатив только за 1 мес годового обслуживания.

- Настойчиво просить тех поддержку перевести вас на тариф 6.2. Но не факт, что они согласятся. Кому-то везет, кому-то нет.

- Оформить бесплатную карту Тинькофф Junior для ребенка. И если оформить по этой секретной ссылке, то получите в придачу Тинькофф Black с бесплатным обслуживанием навсегда. Я писал отдельный пост про эту детскую карту.

Как использовать Tinkoff Black бесплатно

Оказывается, по карте Tinkoff Black, кроме стандартного тарифа, предусмотрен тариф 6.2, который предусматривает полностью бесплатное обслуживание по карте без каких либо условий.

Безусловно, этот тариф боле комфортный для клиентов банка, чем тариф по умолчанию. Более комфортный для клиентов, но не для самого банка, потому что банку выгоднее, чтобы клиенты хранили больше денег на остатке и тратили больше денег на покупки. Поэтому сотрудники банка предпочитают не говорить клиентам о возможности перехода на этот тариф.

Но для чего же банк ввёл этот тариф? На самом деле данный тариф изначально предусмотрен для как «Зарплатный», но перейти на него может любой желающий.

Для того, чтобы перейти на тариф 6.2, достаточно обратиться в поддержку в чате или по номеру телефона Call-центра с просьбой сменить тариф на 6.2. Сотрудники банка переведут Вас на новый тариф в течение нескольких минут.

Единственным неудобством тарифа 6.2 является то, что процент на остаток начисляется только на сумму от 100т.р. до 300т.р. но это ограничение легко обойти. Как получать на данном тарифе процент на остаток от всей имеющейся суммы — расскажу чуть ниже.

Как бесплатно пользоваться Tinkoff Black в первые три месяца

https://www.tinkoff.ru/sl/AnvvevYk0La

Если Вы видите это сообщение, значит Вы на правильном пути

Таким образом, оформив заявку по указанной ссылке Вы получите 3 месяца бесплатного обслуживания. То есть, у Вас будет достаточно времени, чтобы обратиться в поддержку банка и перейти на тариф 6.2.

Особенности Tinkoff Black

Первый российский банк, предложивший частным лицам и компаниям исключительно дистанционное обслуживание, Тинькофф выпускает дебетные карты, отличающиеся важными параметрами:

- валюта счета карты Tinkoff Black, возглавляющей дебетовую линейку эмитента — рубль РФ, доллар США либо евро на выбор клиента, остальных дебетовок — рубль;

- стоимость выпуска — 0 руб. (бесплатно);

- стоимость обслуживания основной Черной карточки — 0 либо 99 руб. в месяц (1188 руб. в год) либо 1 доллар / евро в месяц (12 долларов / евро в год), обслуживание до 5 дополнительных карточек бесплатное;

Основная карта обслуживается бесплатно при одном из трех условий: 1) остаток на картсчете не ниже 30 тыс. руб. (1000 долл. / евро); 2) у держателя открыт вклад в Тинькофф Банке; 3) клиент выплачивает кредит в этом банке.

SMS-информирование о действиях с картой, включая операции в интернет-банке и мобильном приложении для смартфона — бесплатно, стоимость услуги оповещения обо всех транзакциях по основной и дополнительным карточкам «SMS-банк» — 39 руб. (1 доллар или евро) за расчетный период (равный 1 месяцу);

удобное пополнение баланса — бесплатно на сумму до 300 тыс. руб. (10 тыс. долл. / евро) за месяц, комиссия 2% от суммы, превышающей этот лимит;

снятие наличных либо вывод денег через партнеров Тинькофф Банка — бесплатно при сумме операции не менее 3 тыс. руб. (100 долл. / евро), комиссия 90 руб. (3 долл. / евро) при меньшей сумме и 2%, но min 90 руб. (3 долл. / евро) при превышении лимита 150 тыс. руб. (5 тыс. долл. / евро) за месяц;

проценты на остаток денег на счету — 0% при полном отсутствии покупок в течение месяца, 3% годовых на весь баланс рублевой карточки при оплате покупок на общую сумму до 3 тыс. руб., 7% на остаток до 300 тыс. руб. и 3% свыше 300 тыс. руб. при покупках более чем на 3 тыс. руб. либо 0,1% на остаток до 10 тыс. долл. / евро и 0% свыше при покупках на любую сумму;

кэшбэк по дебетовой карте Тинькофф Блэк — от 3% до 30% за покупки по спецпредложениям партнеров эмитента, 5% за оплату товаров / услуг, выбранных клиентом категорий, 1% за остальные покупки;

Обратите внимание: месячный размер кэшбэка не превышает 3000 руб

- переводы денег Card2Card с рублевых дебетовок через сайт tinkoff.ru либо мобильное приложение для смартфона — бесплатно до 20 тыс. руб. за месяц и 1,5% от суммы превышения, min 30 руб.;

- платежная система и категория (класс) дебетовой Tinkoff Black — MasterCard World, либо Visa Platinum, либо МИР Премиум.

Важно: «по умолчанию» эмитент предпочитает выпускать черные карточки MasterCard World

Если необходим продукт Visa или МИР, на этом следует акцентировать внимание сотрудника Тинькофф, связавшегося с клиентом по телефону после оформления им заявки

Преимущество предложения: универсальный продукт с высоким кэшбэком на отдельные категории трат.

Недостаток: ограничение 3 000 руб. суммы возврата в месяц в рамках доходной программы, по большинств покупок бонусами вернется только 1%.

Как зарабатывает дебетовая карта Тинькофф Банка

Дебетовый карточный продукт с повышенным кэшбэком и высокими процентами на остаток действительно способен играть роль не только платежного инструмента, но и средства получения дохода.

Мы неслучайно говорим именно о зарабатывании денег, поскольку этот процесс требует от держателя банковского пластика регулярно работать над рациональным управлением собственными средствами.

Чтобы реальную прибыль приносила оформленная в Тинькофф банке дебетовая карта — условия нужно выполнять довольно простые:

- по возможности обеспечить пользование продуктом без платы за обслуживание. Это необязательно, так как 1188 руб. (12 долл. / евро) в год можно отбить, выполняя следующие рекомендации;

- держать в Tinkoff крупные суммы — чем больше сбережения, тем выше доход. Если опасаетесь хранить большие деньги на картсчете, чтобы не лишиться их из-за злоумышленников, можно самостоятельно открыть отдельные накопительные счета и переводить средства на них. На остаток в этих «счетах-сейфах» начисляются 6% годовых. Если сложилась непредвиденная ситуация, требующая потратить средства с накопительного счета срочно, нужную сумму можно в кратчайшие сроки перевести на баланс карты;

- ежемесячно расплачиваться тинькоффским пластиком за покупки общей стоимостью 3000 руб. и более;

- правильно выбирать категории повышенного кэшбэка, не забывая заново настраивать их каждые 3 месяца;

- следить за спецпредложениями партнеров эмитента, позволяющими получать кэшбэк до 30%.

Важно: прежде чем оплачивать карточкой «Тинькофф дебетовая» покупку по спецпредложению, его непременно нужно активировать в интернет-банке либо мобильном приложении. Если этого не сделать, кэшбэк будет начислен в размере 1%

Как правильно пользоваться Тинькофф Блэк

Дебетовая Тинькофф Блэк имеет ряд особенностей и правила использования. Наиболее ключевые моменты детально описаны ниже по тексту.

Именная или нет?

На каждую карту Тинькофф Блэк наносится имя ее держателя. Отсюда следует вывод, что платежные средства такого типа именные.

Со скольки лет выдается?

Карты такого формата выдаются лицам в возрасте от 14 лет. В этом случае до достижения совершеннолетия плату за обслуживание не нужно будет вносить.

Как узнать расчетный период по карте?

Расчетный период – это количество дней прошедших со дня формирования одной выписки до создания следующей.

Узнать расчетный период по карте Тинькофф Блэк можно следующими способами:

- Написать в чат «Расчетный период» – Тинькофф бот укажет дату начала нового отчетного периода.

- В мобильном приложении последовательно перейти в следующие разделы: «Главная» – «Детали счета» – «Выписки». Интересующую информацию можно будет посмотреть в последней строчке «Баланс на дату».

Партнерская программа «Пригласить друга»

«Пригласи друга» – это специальная акция, позволяющая получать дополнительный доход, привлекая друзей и знакомых в Тинькофф Банк.

Она работает по следующей схеме:

- клиент банка предоставляет своему другу (родственнику, знакомому и т.д.) ссылку на оформление одного из продуктов банка,

- если указанное лицо пройдет по этой ссылке, подаст заявку и оформит тот или иной продукт, то клиент получает за это от банка вознаграждение.

Виртуальная карта Тинькофф

Клиентам также предоставляется возможность оформить виртуальную карту Тинькофф. Она является аналогом пластиковой. Может использоваться в следующих целях:

- для обеспечения основной,

- для совершения покупок в интернете,

- для бронирования номеров отелям, билетом в авиакомпаниях и т.д.

Что лучше Виза, Мастеркард или МИР?

Среди представленного перечня наиболее предпочтительным вариантом будет оформление карты Виза или Мастеркард (особенно для лиц регулярно посещающих другие страны). Несмотря на то, что карта МИР ничем не уступает указанным платежным средствам, главный минус заключается в том, что не во всех странах ее принимают.

Как отключить оповещение об операциях?

В Тинькофф отключить оповещения об операциях можно следующими способами:

- в мобильном приложении («Услуги» – «Оповещения об операциях»),

- в личном кабинете («Настройки» – «Оповещения об операциях»),

- через службы поддержки – можно написать в чат или позвонить в банк.

Как узнать ПИН-код?

В случае, если пользователь забыл свой ПИН-код от карты Тинькофф Блэк, то узнать его не получится. Однако в этом случае потерянный пароль можно изменить на новый в личном кабинете или мобильном приложении (Разделы: «Действия» – «Управлять ПИН-кодом»/«ПИН-код»).

Способы проверить баланс

Проверить баланс по карте можно следующими способами:

- в мобильном приложении,

- по телефону, позвонив в службу поддержки банка,

- в личном кабинете,

- при помощи банкомата.

Как можно заработать на Tinkoff Black?

Владельцы Tinkoff Black могут заработать на ней следующими способами:

- начисление процента на остаток по счету,

- получение кэшбэка,

- участие в программе «Приведи друга».

Овердрафт «Тинькофф Блэк»: как подключить и каковы условия пользования?

Держатели Тинькофф Блэк могут оформить овердрафт. Он представляет собой краткосрочный кредит. Выдается на следующих условиях:

- максимальный лимит 90 000 рублей,

- отсутствие комиссии при совершении расходов на сумму менее 3000 рублей,

- плата за пользование овердрафтом (при превышении лимита) составляет от 19 до 59 рублей в день.

Овердрафт можно подключить в личном кабинете («Действия» – «Подключить овердрафт») или в мобильном приложении (шестеренка в правом верхнем углу, а затем кнопка «Подключить овердрафт»).

Зарплатная карта Тинькофф БЛЭК

Своим корпоративным клиентам Tinkoff Black предоставляет возможность оформления зарплатной карты. В этом случае оплату труда работникам можно перечислять на карты такого типа.

Основные бонусы зарплатной Tinkoff Black:

- отсутствие комиссии за снятие наличных,

- начисление до 3,5% на остаток по счету,

- отсутствие комиссии за обслуживание,

- кэшбэк до 30%.

Примеры рекламных роликов

Тинькофф Банк активно рекламирует и продвигает свои продукты. В качестве примера можно привести некоторые рекламные ролики Тинькофф Блэк:

Условия кэшбэка по карте Тинькофф Блэк

Никаких бонусных баллов, условий их накопления и обмена – владельцам карты Tinkoff Black кэшбэк возвращается деньгами. А благодаря программе лояльности в категориях повышенного кэшбэка, начисления по нему достигают 5%.

до 30%

По предложениям партнеров

до 15%

В 3-х выбранных категориях

1%

Для всех остальных покупок

Кэшбэк до 30 процентов

Это максимальный кэшбэк по карте Тинькофф Блэк. Получить его можно только по специальным предложениям партнеров Тинькофф Банка, сделав покупку через интернет-банк. Предложения обновляются примерно раз в полмесяца, о чем банк уведомляет пользователя через мобильное приложение.

Партнерами являются многие известные торговые марки, например S7, Pandao, Wildberries, Lamoda. В среднем кэшбэк по ним в пределах от 3 до 30%.

Кэшбэк до 15 процентов в выбранных категориях

Каждый месяц банк предлагает 6 категорий, из которых клиент может выбрать только 3. Активировав эти категории клиент получает повышенный кэшбэк, покупая товары или оплачивая услуги по ним. Размер повышенного кэшбэка индивидуален для каждого клиента и варьируется от 3 до 15%. Выбранные категории действуют весь следующий месяц.

Всего банк выделил 24 категории повышенного кэшбэка, из которых формирует ежемесячно 6 предложений. Среди них есть очень интересные предложения: супермаркеты, кафе и рестораны, транспорт, дом и ремонт, АЗС и заправки, развлечения, авиабилеты и другие.

Акция! При заказе карты до конца апреля Тинькофф Блэк подарит месяц двойного кэшбэка.

Условия выбора

Выбрать категории, предложенные банком, можно в мобильном приложении и личном кабинете интернет-банка в разделе «Бонусы» и «Спецпредложения». Обязательного условия на выбор все трех категорий единовременно нет. Клиент может выбрать одну из предложенных, а позже – остальные. Поменять выбранные кэшбэк категории карты Тинькофф Блэк до истечения месяца нельзя.

Кэшбэк 1 процент на все

На товары и услуги, не вошедшие в категории повышенного кэшбэка и специальных предложений от партнеров, банк начислит владельцам карты Тинькофф Блэк кэшбэк в сумме 1%, кроме некоторых исключений.

Список исключений определен MCC-кодами вида деятельности торговых точек за покупки и оплату услуг в которых кэшбэк не вернут. Список довольно стандартный и особо не отличается от других банков.

Список MCC-кодов по которым кэшбэк не будет начислен

- 4812 – точки специализирующиеся на продаже телекоммуникационного оборудования (сотовые и стационарные телефоны и т. д.);

- 4813, 4814 – услуги телефонной связи;

- 4816 – оплата услуг интернета, покупки на электронных площадках объявлений («Авито», «Юла» и т. д.), оплата хостингов, онлайн-сервисов;

- 4900 – оплата коммунальных услуг (газ, вода, тепло, электричество, мусор);

- 6012, 6529, 6530 – оплаты по кредитам, займам, за справки и консультации банкам и другим финансовым учреждениям;

- 6050, 6051 – покупка валюты, пополнение электронных кошельков («Киви», «Вебмани» и т. д.);

- 4829, 6531, 6532, 6533, 6534, 6536, 6537, 6538, 6540 – денежные переводы частным лицам, на счета банков и других финансовых учреждений (переводы между картами, на счет, вклад);

- 7372 – услуги программирования, разработка программного обеспечения;

- 7399 – семинары, тренинги;

- 7995 – казино, ставки, букмекерские конторы, лотерея.

Когда начисляется кэшбэк и расчетный период

Кэшбэк начисляется каждый месяц в конце расчетного периода, как и проценты на остаток. Клиент получает выписку, где указан полученный cash back от Tinkoff. Дата расчетного периода по карте у каждого индивидуальна, ее можно посмотреть в интернет-банке или мобильном приложении в меню «Выписки» и изменить, позвонив в банк.

Разработчики создали удобный личный кабинет и мобильное приложение для клиентов Тинькофф Банка. Все операции по зачислению кэшбэка можно посмотреть в истории покупок, а также в разделе «Карта» – меню «Начислено за месяц». Клиент обладает полной информацией обо всех операциях, начислениях денежных средств по каждому виду и категории кэшбэка, процентам на остаток.

Начисление кэшбэка по категории «Рестораны»Отчет по всем видам кэшбэка, полученного за расчетный период

Сумма максимального кэшбэка в месяц

Максимальный месячный лимит кэшбэка на обычные покупки (выбранные категории до 15% и на остальные покупки до 1%) по карте Тинькофф Блэк составляет 3000 руб, свыше этой суммы начислений не будет. По специальным предложениям партнеров (кэшбэк до 30%) лимит до 6000 руб., все что больше этой суммы начислится в следующем месяце. Кэшбэк зачисляется рублями на карту в конце расчетного периода каждый месяц.

Особенности карты Тинькофф Блэк

Тинькофф Блэк – это современный вариант расчетной банковской карточки. Она поддерживает технологию бесконтактной оплаты «в одно касание», а также сервисы Samsung Pay, Google Pay и Apple Pay. Банковскую карту Тинькофф Блэк можно отсканировать на смартфон или планшет и проводить расходные операции без использования «пластика», а в банкоматах Тинькофф без карточки можно снять наличные.

Интересно знать: К основному счету банк выпускает до пяти дополнительных карточек, которые могут быть оформлены на родственников. Кэшбэк возвращается от операций по всем картам.

На Тинькофф Блэк можно перевести начисление зарплаты или пенсии. Это выгодно, учитывая условия хранения средств на балансе.

Управление счетом, различными настройками возможностей Тинькофф Блэк осуществляется через личный кабинет – веб-банкинг или приложение для мобильных устройств (планшетный компьютер, смартфон). Тинькофф банк не имеет филиальной сети по стране, поэтому интернет-сервис проработан до мелочей: простая и интуитивно понятная навигация; отображение любых сведений по всем картам, открытым вкладам; платежные функции (оплата ЖКУ, штрафов, денежные переводы и многое другое).

Мультивалютная дебетовая карта Тинькофф Блэк дает возможность открывать валютные счета в евро или долларах. Валюту основного карт счета владелец «пластика» меняет по своему усмотрению.

Важно: Тип платежной системы карточки выбирает пользователь. По заказу банк выпустит карту Тинькофф Блэк Visa или MasterCard.

Кэшбэк и процент на остаток

«Двойной кэшбэк» по карте Тинькофф Блэк – это возврат части суммы, потраченной на оплату товаров или услуг и начисление 6% на остаток личных средств на счете. Держатель получает определенный доход и за расходы, и за хранение денег. Но прежде чем использовать Тинькофф Блэк, стоит разобраться во всех тонкостях и условиях «двойного кэшбэка».

Условия кэшбэка

Процент, возвращаемый за расходы, определяется категорией покупок:

5% банк начислит за траты в выбранных категориях. В личном кабинете будет отображено несколько таких категорий, из них держатель Тинькофф Блэк сможет выбрать три

Один раз в три месяца виды кэшбэка меняются.

До 30% банк вернет за покупки по спецпредложением, сформированным партнерскими организациями Тинькофф.

В размере 1% возвращается за траты, не входящие в указанные выше категории.Важно знать: Кэшбэк банк начисляет с каждых потраченных 100 рублей. Для примера: с покупки в 80 рублей держатель Тинькофф Блэк кэшбэк не получает, от суммы расхода 590 рублей процент начисляется только с 500 рублей, и держатель карты вернет 5 рублей в качестве кэшбэк (при самом низком проценте).

Выгода кэшбэка по карте Тинькофф Блэк в том, что финансовое учреждение возвращает не баллы и мили, а рубли. Их можно расходовать на любые цели. Начисление производится один раз в месяц – в день формирования выписки по счету.

Основной нюанс заключается в том, что сумма кэшбэка заведомо ограничена – до 3 тыс. рублей за обычные категории и до 6 тыс. рублей по спецпредложениям.

Условия начисления процентов на остаток

Чтобы получать 6% годовых на остаток рублевого счета, держатель Тинькофф Блэк должен пользоваться карточкой. Условие – совершение покупок минимум на 3 тыс. рублей в месяц. Причем разного рода переводы и пополнения в список одобряемых операций не входят. Сумма, на которую начисляется процент, не превышает 300 тыс. рублей. Если баланс на счете больше, 6% все равно будут начислены только на 300 тыс. Минимальные лимиты не обозначены.

Важно знать: Начисление процентов на сумму, которая хранится на карте Тинькофф Блэк, банк производит ежедневно, исходя из данных по остатку на счете на конец операционного дня.

Если счет ведется в долларах или евро, процент, начисляемый на остаток, ниже – 0,1% годовых. Условие его получения – проведение расходных операций: оплата товаров, услуг, работ. Переводы и пополнения также к учету не принимаются.

Такие условия по карте Тинькофф Блэк позволяют использовать ее в качестве вклада, без жестких ограничений по суммам и срокам хранения средств. Но если условия не соблюдаются, начисление не производится.

Тарифы по карте

Стоимость годового обслуживания карты Тинькофф Блэк, для рублевых счетов, составляет 99 рублей в месяц. Но банк не начисляет плату при соблюдении условия: на протяжении полного расчетного периода остаток на счете превышает 30 тыс. рублей. Даже небольшое отклонение на сутки является нарушением условий, и в конце месяца плата будет списана. Также сбор не начисляется, если у держателя открыт вклад или оформлен кредит наличными.

Валютные счета в долларах и евро обслуживаются бесплатно, без дополнительных условий.

Снять деньги со счета Тинькофф Блэк можно в любом банкомате любой страны. Тарификация производится на следующих условиях:

С рублевого счета без комиссии можно получить от 3 до 150 тыс. рублей. Если сумма меньше, начисляется фиксированный сбор 90 рублей, если больше – 2% (мин. 90 рублей).

От 100 евро/долларов до 5 тыс. можно снять без оплаты комиссии. При меньших суммах взимается дополнительный сбор 3 евро/доллара, если больше – 2%, минимум 3 евро/доллара.

Важно знать: Банк-эквайер, владеющий банкоматом, может начислить собственный дополнительный сбор за выдачу наличных. Обычно сумма комиссии отображается до проведения операции

Дополнительно разные банки могут вводить ограничения на единоразовую сумму к выдаче – до 7 тыс., до 15 тыс. рублей или эквивалент в валюте для устройств за границей. Узнать точные условия можно по телефону службы поддержки эквайера.

Тарифы по Тинькофф Блэк на прочие основные операции:

- Внешне Банковский перевод с рублевого счета – бесплатно, с валютного – 15 евро/долларов.

- Внутрибанковские переводы – бесплатно.

- Перевод средств в мобильном банке возможен только в рублях. Ограничение для операций без комиссии – 20 тыс. за один расчетный период. После превышения лимита банк списывает дополнительный сбор – 1,5% от суммы, минимум 30 рублей за операцию.

- Пополнение внутрибанковским переводом в валюте счета производится без начисления дополнительных сборов. Если валюта отличается, то с пятой операции комиссия составит 0,01 евро/доллар.

- Пополнение наличными в сумме до 300 тыс. рублей или до 10 тыс. долларов/евро – бесплатно. Если внести более крупную сумму, комиссия составит 2%. При пополнении баланса валютой, отличной от валюты счета, дополнительный сбор – 0,01 доллара/евро (не применимо для рублевых счетов).

- СМС-информирование о каждой операции – 39 рублей или 1 евро/доллар.

- Использование онлайн-банкинга и мобильного приложения бесплатно.

По счетам карты Тинькофф Блэк устанавливается льготный курс валютной конвертации – разница с биржевым до 0,25%.

Важно знать: Банк периодически изменяет установленные тарифы по карте. Переход на них осуществляется добровольно, при обращении в клиентскую поддержку

Узнать о новой редакции можно на веб-сайте банка, в разделе «Дебетовые карты», «Тинькофф Блэк», «Тарифы». В нижней части страницы будет подборка связанных документов.

Редко пользователи обращают внимание на операции типа «квази-кэш». Это отдельная группа транзакций, проведение которых приравнивается к получению наличных через банкомат

Соответственно, комиссии у Тинькофф Блэк по ним аналогичные. Особенность квази-кэш – высокая ликвидность, то есть покупка таких товаров, которые можно быстро реализовать без существенной потери в стоимости. В отличие от кредитных карт, по дебетовым список квази-кэш более узкий, но каждый держатель должен с ним ознакомиться:

- Оплата кредитов, пополнение вкладов в любых банках.

- Пополнение электронных кошельков (могут быть исключения, в зависимости от установки МСС получателем).

- Покупка дорожных чеков, драгметаллов, иностранной валюты.

- Оплата в адрес мобильного оператора с расшифровкой операции «BeelineAvto».