Get a safer way to pay for things online

Содержание:

Содержание договора об эскроу-счёте в долевом строительстве

Договоры об эскроу-счёте заключаются как предприятиями, так и физическими лицами. В договоре принимает участие три стороны. Банк или нотариус играют роль связующего звена между двумя сторонами, выполняя их инструкции.

Структура договора

Основными условиями договора являются:

- Фиксация объекта (имущества, денег, ценных бумаг и т. д.), передаваемого на хранение эскроу-агенту.

- Информация о содержании сделки, ради которой открывается счёт.

- Определение действий, которые должен предпринять агент-эскроу по отношению к переданному ему на хранение объекту-эскроу.

- Список документов, необходимых для выполнения действий по отношению к переданному на хранение объекту.

- Указание на действия, которые должен предпринять агент-эскроу в случае частичного или полного невыполнения договорных условий.

- Определение времени и условий прекращения договора.

Все условия должны быть выписаны как можно более подробно. Ключевым моментом в составлении договора является изложение процедуры передачи финансов с эскроу-счёта бенефициару или возвращение эскроу-объекта депоненту.

Вся документация по договору должна быть составлена в письменном виде и заверена подписями сторон.

Открытие эскроу-счёта является операцией, обеспечивающей безопасность сделки. Договор эскроу имеет характер самостоятельного документа, дополняющего основной договор.

Отличительными признаками договора эскроу являются следующие положения:

- Договор является действительным, только если между сторонами заключён основной договор, не имеющий признаков фиктивности.

- Прекращение договора эскроу не является основанием для прекращения действия основного договора и отмены взятых на себя обязательств.

- Право на получение средств с эскроу-счёта приходит к получателю только после выполнения условий договора эскроу и основного договора.

- Имущество или финансы, находящиеся на счёте, не могут быть отозваны депонентом.

- Обязательна чёткая фиксация эскроу-агента.

- Обозначение возмездности услуг эскроу-агента.

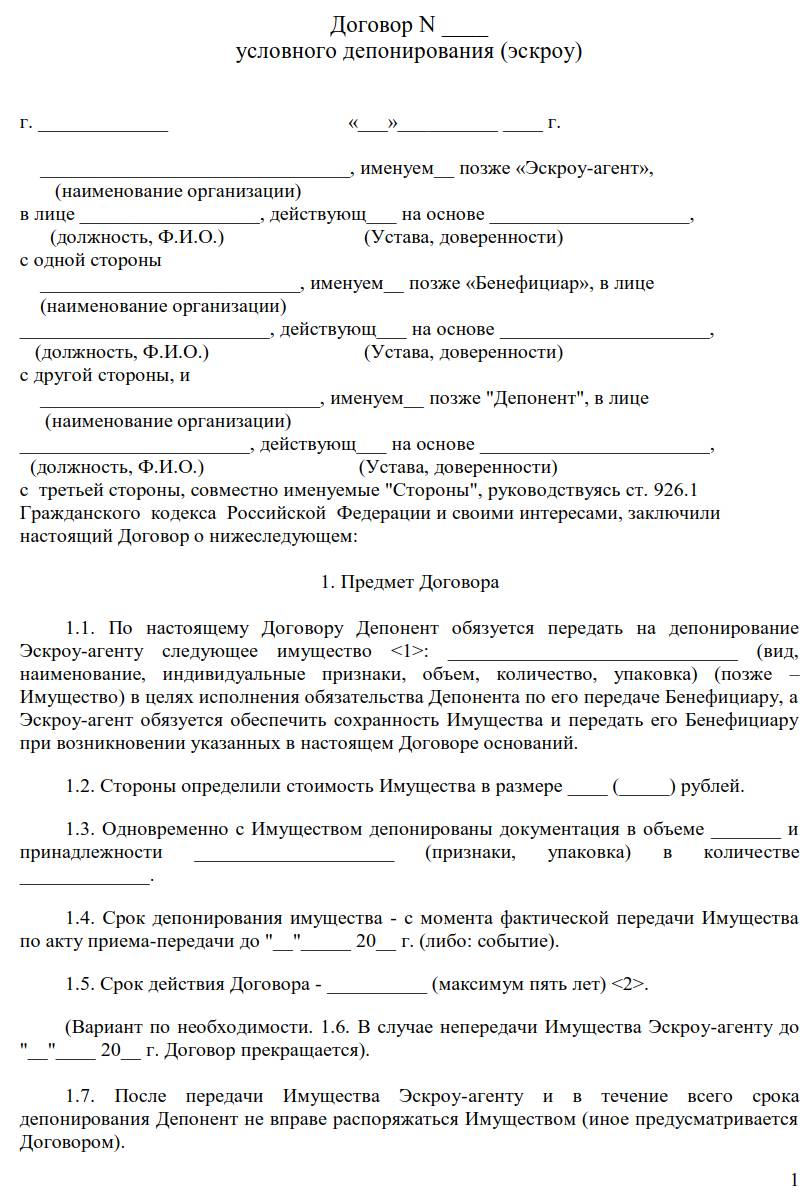

Образец договора об эскроу-счёте

Для договора об эскроу-счёте пока не существует стандартной формы. Поэтому каждый банк имеет право на создание собственного примерного образца такого договора. В качестве типичного договора об открытии этого счёта можно использовать форму, созданную в АО «БТА Банк».

Содержание документа

Текст договора состоит из следующих разделов:

- Наименование документа.

- Место, дата его составления.

- Персональные данные сторон.

- Договорной предмет (существенное условие).

- Основания передачи объекта депонирования бенефициару (существенное условие).

- Права и обязанности сторон.

- Агентское вознаграждение.

- Обособление объекта депонирования.

- Ответственность сторон, форс-мажор.

- Урегулирование споров.

- Режим изменения, расторжения контракта.

- Заключительные положения.

- Адреса, реквизиты, подписи сторон.

Депоненту требуется вручить на депонирование агенту движимую собственность для выполнения обязательства депонента по ее передаче бенефициару. Долг исполнен после вручения объекта депонирования агенту.

Эскроу-агент обязуется передать вещи кредитору депонента, когда возникнут конкретные договорные причины (юридические действия, события — как одно, так и перечень). Допускается обозначить передачу имущества агентом, если возникнет как любое основание из перечня, так и их определенная совокупность. Наступление, истечение срока разрешается указывать основанием.

Конкретное действие бенефициара — самое популярное основание. Допускается указать обязательную для агента передачу вещи бенефициару в течение пяти дней после поступления суммы, равной договорной цене купли-продажи, от бенефициара (покупателя) депоненту (продавцу).

Разрешается определить действие третьего лица либо органа (как основание), например указать, что деньги поступают от эскроу-агента к бенефициару-продавцу в течение трех дней после регистрации права собственности депонента-покупателя на жилье. Если договорные основания не наступают, объект депонирования возвращают депоненту.

Эскроу-агент обязуется сохранить депонированные у него вещи и при возникновении контрактных условий передать их бенефициару.

Агент обязательно информируется о наступлении договорных оснований. Контрактом разрешается предусмотреть передачу имущества бенефициару после уведомления депонентом агента о наступлении основания (депонент известил агента об оплате товара и т. д.).

Допускается в контракте обязать эскроу-агента проконтролировать наличие оснований. Тогда агент тщательно проверяет их наличие для исключения безосновательной передачи объекта депонирования бенефициару. При неисполнении, ненадлежащем исполнении этой обязанности с агента (по закону либо соглашению) взыскивают убытки, неустойки и др.

Договором разрешается обязать бенефициара представить агенту документы — подтверждения возникновения оснований. Тогда агент должен проверить эти документы на наличие определенных реквизитов (подписей, штампов и т. д.), допускается проверка и их сути (через запросы в госструктуры, компании). При обоснованных сомнениях в их достоверности эскроу-агент обязан не передавать вещи бенефициару.

Агент не вправе засчитывать, удерживать депонированную движимость в счет уплаты (для обеспечения уплаты) вознаграждения, об ином договариваются.

Бенефициар обязывается вознаградить агента, если это не исключительно договорная обязанность депонента.

Бенефициар вправе требовать от агента передачи ему объекта депонирования при наступлении контрактных оснований.

Агент не вправе пользоваться, распоряжаться объектом депонирования.

Кратко особенности договора эскроу:

- это трехсторонняя сделка, заключаемая в дополнение к еще одной, основной;

- передача вещи бенефициару обусловлена исполнением каких-либо действий либо наступлением определенных событий, которые фиксирует или проверяет агент-хранитель (условия описываются в контракте);

- эскроу-агентом выступает лицо, которому стороны доверяют (нотариус, банк — ГК РФ перечень не ограничен);

- стороны вправе на основании обоюдного решения расторгнуть контракт в любое время;

- обязательна нотариальная форма удостоверения такой сделки (но есть исключения);

- сфера применения неограничена;

- допускается выполнение обязанностей агентом безвозмездно;

- переданные вещи защищены от взыскания.

Когда применяется

Несмотря на то, что в России подобная услуга оказывается исключительно банками и преимущественно по стандартным сделкам с недвижимой собственностью, принцип эксроу-счета допускает применять его и в других вариантах:

- при финансировании проекта;

- для передачи права на какую-либо интеллектуальную собственность;

- при покупке ценных бумаг;

- при выполнении присоединения организации;

- иных ситуациях, например при долевом строительстве.

Порядок реализации в долевом строительстве описан в законе №214-ФЗ. На специальные счета зачисляют деньги, полученные от участников долевого строительства. Банк направляет средства организации, ответственной за застройку, когда объект будет передан в эксплуатацию дольщикам.

Если строительство предполагает расчеты по эскроу-счету, этот пункт должен присутствовать в договоре с застройщиком. После его подписания банк займется открытием и обслуживанием счета, бесплатно для физических лиц, дольщиков.

Переняв основные принципы международной практики ведения эскроу-счета, российский механизм вводит дополнительные ограничения – принимать к хранению можно только денежную массу, а агентом выступает финансовое учреждение.

Особенности использования

Участникам сделки, при использовании нового механизма гарантий, важно знать особенности его применения:

Предусмотрена возможность изменения условий договора, если того требуют обстоятельства.

Основанием для изменений становится судебное решение или общее согласие участников.

Счет действует строго ограниченный период времени, который указывают в соглашении.

Возможно досрочное закрытие счета при ликвидации организации, признании участников недееспособными, отсутствии связи с кем-либо из сторон

Важно обозначить условия досрочного расторжения в тексте соглашения. Если иное не оговорено, средства при досрочном закрытии возвращают депоненту, т.е

лицу, открывшему эскроу-счет.

Если в период проведения сделки финансовое учреждение признается банкротом, в список лиц, которые должны получить средства (реестр кредиторов), попадает лицо, открывшее счет, либо бенефициар, если условия контракта исполнены.

Средства на счетах, работающих по принципу эскроу, страхуют на сумму в 10 миллионов рублей.

Необходимо проконтролировать, чтобы в процессе составления договора был включен пункт наделения банка обязанностью тщательно проверять полученные бумаги. В противном случае, финансовая структура освобождается от ответственности за законность операции.

Банк вправе запросить дополнительные подтверждающие документы, которые будут свидетельствовать о надлежащем исполнении условий сделки сторонами.

Преимущества и недостатки для участников сделки

Эскроу-счета гарантируют надежность сделки при покупке квартиры для обеих сторон, поскольку банк не просто резервирует финансы до момента соблюдения девелопером обязательств, но и контролирует их передачу. Однако новая схема имеет как преимущества, так и недостатки.

Для дольщиков преимуществ больше всего:

- Минимальная вероятность контакта с мошенниками, что исключает денежные потери.

- Прозрачность, а также строгий контроль всех финансовых поступлений.

- Гарантия успешного проведения сделки – получения квартиры или возврата инвестиций.

- Эскроу обходится дешевле, нежели альтернативные варианты – аккредитив или банковская ячейка.

- Финансы на счетах страхуются. Даже если у банка будет отозвана лицензия, средства вернут дольщику в размере, соответствующем стоимости недвижимости (но не больше 10 млн. рублей).

- Возможность перевести нужную сумму на счет безналичным платежом, что гораздо безопаснее и удобнее взноса наличными.

- Среди застройщиков формируется здоровая конкуренция – останутся только добросовестные.

- Возможны льготы и плавающие ставки для владельцев ипотечных кредитов, открывающих эскроу-счет в том же банке.

Среди недостатков:

- Ограниченное число банков, работающих со счетами данного типа.

- Беспочвенные опасения, что переход на эскроу-счета усложнит расторжение договора долевого участия с застройщиком, когда возникнет такая необходимость (например, изменилось финансовое положение покупателя). На самом деле процедура расторжения практически не отличается от обычной, просто выплата денег будет осуществляться банком.

- В отличие от депозита, сумма, что лежит на эскроу, замораживается, и на нее не начисляются проценты. При долгосрочном хранении стоит вспомнить об инфляции, а значит – о частичном убытке дольщика.

Некоторые застройщики не признают данную схему удобной для себя, поскольку она лишает их возможности напрямую привлекать деньги от дольщиков. Следовательно, большинству компаний придется вести строительство за свой счет либо брать солидный кредит в банке. Но для девелоперов здесь есть преимущество: чем больше средств у покупателей на эскроу-счетах, тем дешевле обойдется проектное финансирование (банк снизит процентные ставки).

Несомненно, необходимость сотрудничать с посредником-банком повлечет дополнительные комиссионные расходы и повысит общую стоимость операций. Подобные изменения существенно отразятся на работе девелоперов и приведут к повышению цен на жилье в новостройках. А в случае задержки сдачи объекта в эксплуатацию более, чем на 6 месяцев, любого застройщика могут признать банкротом (для правительства это очередной «рычаг управления» стройкой).

Но не стоит отметать еще один вариант развития событий: разорение значительной части строительных компаний, которое повлечет за собой сокращение рабочих мест. Не исключено также, что из-за необходимости открытия эскроу-счетов будет наблюдаться частичный переход застройщиков на «серые» схемы привлечения капитала. Но несмотря на все минусы, даже здесь есть приятный «бонус» для строительных организаций: больше не потребуются дополнительные формы обеспечения, а соответственно, лишние затраты в виде оплаты поручительства банков, страховых взносов, отчислений в компенсационный фонд.

Напоследок стоит вспомнить и о третьей стороне – банках. Да, они выиграют больше всех. Но теперь, скорее всего, начнут кредитовать только компании, которых уже обслуживали на протяжении нескольких лет и в чьей надежности убеждены, поскольку принимают на себя риски, связанные с незавершенным строительством.

А вот что касается уже запущенных объектов, которые нуждаются в финансировании, но не могут быть достроены по старой схеме за счет дольщиков, то здесь есть высокая степень риска, что они будут заморожены или переданы на завершение другим девелоперам. Однако, если компания ранее работала с банками, значит ее надежность уже подтверждена фактами и она сможет получить кредит, чтобы избежать неприятностей. Именно от этого следует отталкиваться инвестору, выбирая квартиру в новостройке.

Эскроу, аккредитив или банковская ячейка

В качестве альтернативы эскроу счетам можно рассматривать банковский аккредитив и аренду специальной ячейки.

Напомним:

- аккредитив – специальный банковский счет, на который плательщик перечисляет оплату по сделке, а впоследствии банк выплачивает деньги получателю по предъявлении специальных документов;

- ячейка – банковский сейф, в который закладываются наличные деньги. Забрать сумму по сделке получатель может, предъявив в банк подтверждающие документы.

Однако ячейка в отличие от двух других форм не может использоваться в расчетах с коммерческими фирмами – только по договорам между гражданами. Банк не несет никакой ответственности за сохранность содержимого, автоматически содержимое не страхуется, а деньги в ячейке могут взыскать по суду или арестовать приставы до того, как их заберет получатель. С другой стороны, стоимость аренды небольшая – в районе 2 тыс. р., что не идет ни в какое сравнение с безналичными счетами.

Аккредитив, в отличие от счета эскроу, плательщик может закрыть по собственному распоряжению до даты перечисления средств получателю. Банк в данном случае никакой гарантии получателю средств не дает. Деньги с аккредитива могут быть арестованы приставами, и при этом они не застрахованы от банкротства самого банка. Цены на аккредитив напрямую зависят от суммы сделки. Например, Сбербанк попросит минимум 0,2%.

Среди перечисленных форм расчетов эскроу – самый безопасный. Средства защищены страхованием от банкротства, их нельзя взыскать по суду или арестовать, и плательщик не сможет отозвать их по собственному желанию распоряжением, как при аккредитиве. Цена на услуги эскроу начинается от 0,7% от суммы сделки.

Использование в различных сферах деятельности

Применение рассматриваемого способа расчётов допустимо практически в любых сделках купли-продажи. Обычно эскроу счета используют там, где применяются достаточно большие суммы выплат. Однако существуют сферы человеческой жизни, где использование указанного способа расчётов распространено особенно широко.

Особенности использования в долевом строительстве

Известно, что квартиру можно купить намного дешевле в тех случаях, когда сделка оформляется ещё во время строительства дома. Как известно, строительной компании в это время очень нужны средства, а будущие жильцы заинтересованы в уменьшении стоимости жилья.

В этой сфере иногда случаются ситуации, когда деньги внесены, но строительство завершить не получилось. Иногда причиной может стать мошенничество, однако бывает и так, что строительная компания просто не смогла завершить строительство по финансовым или другим причинам.

В такой ситуации вкладчики оказываются в тяжёлом положении. Они могут потерять значительные суммы, на которые они планировали купить себе жильё. Государство старается оказывать помощь в таких случаях, но она не может охватить всех, кому это требуется.

С 2019 года в РФ действует закон № ФЗ-175 от 01.072018, в котором установлена обязательность использования счетов эскроу при внесении денег дольщиками. В этом случае их средства защищены, а строительная компания не сможет забрать деньги до тех пор, пока не предоставит жильё.

При оформлении таких договоров должны быть выполнен следующие требования:

- Договор можно подписывать с банком, который находится в соответствующем списке регулятора.

- Комиссионные банку за предоставления услуги платит строительная компания.

- Деньги фирма получит только тогда, когда предоставит ключи от квартиры. При этом если будут претензии к качеству её ремонта, это не отменит передачу средств.

- Банк, с которым заключена сделка, частично контролирует деятельность строительной фирмы. Например, если тот возьмёт кредит для постройки дома, он не сможет использовать его для на несвязанные с этим цели.

- Использование эскроу освобождает фирму от других видов ответственности. Например, они не делают отчислений в компенсационный фонд и не оплачивают страховку.

- В долевом строительстве нельзя использовать для обеспечения безопасности сделки банковскую ячейку или аккредитив.

При несвоевременном окончании строительства дольщик не сможет пожаловаться.

Ответы на вопросы читателей

Термин «эскроу» пришел в русский язык из английского (escrow – «условный», в бизнес-терминологии – «условное депонирование»). Означает внесение денег на хранение для третьего лица с предоставлением ему доступа только при выполнении определенных условий. Ударение в русском слове, как и в английском, ставится на предпоследний слог: «эскрОу».

Эскроу-счета для дольщиков застройщик может открыть только в том банке, который предоставит кредит на строительство. Соответственно, строительная компания будет гарантированно располагать необходимыми для возведения дома средствами. Да, они недешевые, но застройщик уже не так зависит от продаж квартир, может выстраивать более долгосрочную маркетинговую кампанию таких продаж.

Обязательное использование эскроу-счета в долевом строительстве введено с 1 июля 2019 года. Таким образом государство защищает дольщиков от недобросовестных застройщиков и от рыночных рисков в процессе строительства. Эскроу-счет по закону о долевом строительстве – это обособленный счет, на который покупатель вносит деньги за недвижимость, а продавец получает к ним доступ только после сдачи дома в эксплуатацию. Гарантом сделки является банк. При этом деньги на счету блокированы и для покупателя – он не может их забрать, не расторгнув договор долевого участия. Эскроу-счет в данном случае – инструмент, обеспечивающий выполнение сторонами договора их обязательств.

В сделке с использованием счета эскроу участвуют три стороны: продавец, покупатель и банк, гарантирующий выполнение условий сделки. Этот банк и является эскроу-агентом. Формально он не имеет собственного интереса в сделке, его услуги оплачиваются не из средств, внесенных на счет эскроу. В то же время объективно банк – главный выгодоприобретатель новой системы. Он получает в свое распоряжение бесплатные деньги дольщиков (на них не начисляются проценты), берет плату с застройщика за использование счета эскроу, а также получает с застройщика проценты за пользование кредитом, выданным под залог средств, размещенных на счету эскроу.

Нет, для открытия эскроу-счета обязательно личное присутствие в банке.

Закон №214-ФЗ позволяет работать без использования эскроу-счетов тем застройщикам, которые начали возводить объекты до начала действия поправок в закон о долевом строительстве (до 1.07.2019). Правда, при этом здание должно быть построено минимум на одну треть, а с дольщиков собрано как минимум 10% необходимых средств. Некоторые застройщики пользуются этой нормой и «продают» еще не построенные квартиры аффилированным компаниям, чтобы набрать те самые 10% средств. Затем квартиры переоформляются на новых покупателей по переуступке прав. Такая схема незаконна, но для ее выявления необходима проверка по инициативе прокуратуры. Понятно, что без конкретного сигнала от кого-либо из участников сделки прокуратура работать по объекту не будет. А участникам сигнализировать невыгодно, поскольку использование эскроу-счета вызывает удорожание квадратных метров.

Если же речь идет о продаже недвижимости либо других товаров и услуг, то использование счета эскроу – дело добровольное.

Использование счета эскроу приводит к повышению цены на квартиру, поскольку застройщику нужно компенсировать банковские проценты за пользование кредитом на строительство, а также процент за пользование собственно счетом эскроу.

Эскроу-сервисы используются в интернет-торговле, это цифровой аналог банковских эскроу-счетов. Существуют специальные сервисы, которые принимают от покупателя деньги на хранение и выдают продавцу только после получения покупателем товара. Например, на Западе сервис escrow.com защищает от мошенничества при сделках, совершаемых на сайтах типа eBay или FedEx. В России применяются такие эскроу-сервисы как CashPass или SafeCrow. Собственные и партнерские эскроу-сервисы используются на сайтах бесплатных объявлений – Авито и др.

С формальной точки зрения ни сам процесс открытия счета эскроу для юрлица, ни формат его обслуживания ничем не отличаются от аналогичных действий для физических лиц. Есть лишь один нюанс: организации не подпадают под действие закона о страховании вкладов. Так что в случае банкротства банка, где открыт счет эскроу, страховое возмещение юрлицу выплачено не будет. Однако организация может застраховать свои деньги самостоятельно в любой страховой компании.

Что такое счет Эскроу?

Операции с крупными денежными средствами всегда являются рискованными, порождающими правовые и экономические последствия. Обе стороны сделки могут сомневаться в порядочности друг друга в равной мере.

С целью защиты прав каждого участника договора введены специальные эскроу-счета, открываемые в банке, где банк выступает гарантом исполнения обязательств сторон. Для открытия такого счета заключается трехсторонний договор и кредитное учреждение становится в этой сделке эскроу-агентом.

Счет экроу (Escrow) является специальным банковским инструментом безопасных расчетов. Одна сторона размещает на нем свои денежные средства. Они будут недоступны до момента, пока другая сторона не исполнит свои обязательства. Только в этом случае банк переведет оплату по договору. Иначе деньги будут возвращены плательщику.

Грядущие изменения в 2019 году

Посредством эскроу-счетов возможно незначительное изменение ситуации в рамках долевого строительства. Покупка жилого помещения на этапе котлована обладает большей безопасностью, как защита от потерь, получение жилья или возврат денег. С 2019 года инвестиции граждан будут защищены законодательно

Здесь существуют две стороны. Стоимость новостройки склонна к постепенному возрастанию. Если раньше застройщики решал сам, как вкладывать собранные средства в строительство, то теперь всё не так. Придётся брать банковский заём под проценты для возведения многоквартирного дома и сдачи с точностью на основе графика. Расходы, связанные с обслуживанию застройщика и кредитованием, становятся проблемой потребителей.

Суть проблемы

Счёт относится к разряду специальных, и предназначенных для хранения денег. Средства доступны при соблюдении условий. За строгим соблюдением правил и условий в договоре сторонами возлагается ответственность на посредника, которым является банк.

Инструкция для приобретения жилья в новостройке.

При этом схема будет следующей:

- выбор квартиры покупателем;

- открытие счёта эксроу в присутствии представителя заёмщика в банке;

- обозначение условий сделки и переход имущества в рамках договора с участием 3-х сторон;

- внесение средств на счёт будущего собственника квартиры и сохранения до исполнения условий;

- ожидание, когда компанией будет достроен дом, с получением документов и передачей ключей в руки покупателя;

- выполнение предусмотрено в договоре, согласно условиям разрешения и средствам застройщиком.

Подобная ситуация удовлетворяет позицию каждой из сторон. При проблемах у компании застройщика в отношении финансовой составляющей, покупателю становится известно о том, что не придётся вечно ожидать улучшение ситуации. Он сможет спокойно возвратить собственные средства. Если всё завершится благополучно, то он заселится в новую квартиру. После того, как застройщику станет это известно, средства перейдут к нему, поскольку все условия считают выполненными.

Прекращение договора эскроу

В заключение хотелось бы сказать о порядке прекращения договора эскроу.

Из положений ГК РФ о прекращении договора следует, что договор эскроу прекращается вследствие смерти гражданина, который является эскроу-агентом, признания его недееспособным, ограниченно дееспособным или безвестно отсутствующим, прекращения полномочий нотариуса, являющегося эскроу-агентом, ликвидации эскроу-агента, являющегося юридическим лицом, истечения срока договора эскроу.

Как видно из вышеуказанных положений, можно найти подтверждение того, что субъектный состав может быть действительно различен, начиная от физического лица, заканчивая юридическим лицом, нотариусом и банком.

Прекратить договор эскроу можно также по взаимному соглашению депонента и бенефициара, направив соответствующее уведомление эскроу-агенту.

После прекращения договора, если иное не предусмотрено соглашением депонента и бенефициара, имущество подлежит возврату депоненту, а при возникновении оснований для передачи этого имущества бенефициару подлежит передаче бенефициару.

Если договор эскроу до наступления предусмотренных настоящей статьей обстоятельств не был передан другому лицу (статья 392.3-передача договора другому лицу), депонированное имущество подлежит возврату депоненту, а при возникновении оснований для передачи этого имущества бенефициару подлежит передаче бенефициару.

Как работают эскроу-счета

Эти счета нельзя назвать сложным инструментом, и поэтому их использование не может быть связано какими-то затруднениями. Покупатель с продавцом в присутствии банковского сотрудника подписывают договор, где указываются условия, при выполнении которых продавец получит деньги, а также срок действия этого трехстороннего договора. Если речь идет, например, о приобретении квартиры на вторичном рынке, то условием получения денег для продавца является предоставление им выписки ЕГРН, где в качестве собственника указан покупатель.

То есть, с целью выполнения имеющихся условий продавец должен подать в Росреестр пакет документов (который включает договор купли-продажи), а сотрудники Росреестра должны провести все необходимые мероприятия по перерегистрации недвижимости на другого собственника.

После подписания документа покупатель переводит на счет сумму денежных средств, указанную в договоре, и после этого продавец, в свою очередь, отправляется в Росреестр. В заключенном договоре указан срок, в течение которого условия должны быть выполнены, если этого не происходит, то банк закрывает эскроу-счет и переводит деньги покупателю на его расчетный счет. Иногда регистрационный процесс затягивается, поэтому предусмотрена возможность продления срока действия эскроу-счета банком (разумеется, с согласия остальных участников сделки), однако в этом случае банк попросит комиссию.

Если говорить о применении эскроу в долевом строительстве, то эскроу-счет просто вписывается в ДДУ вместо счета застройщика, как было раньше. С момента регистрации договора за сохранность денежных средств и за выполнение застройщиком обязательств перед банком следит уже не сам застройщик, а банк, где открыт эскроу-счет. Кстати, банк для открытия счетов выбирает застройщик.

Эскроу счета в долевом строительстве

Условия и порядок ведения подобных счетов при долевом строительстве обозначен в законе №214-ФЗ. Порядок расчетов выглядит следующим образом:

- Покупатель решает приобрести первичное жилье в новом еще недостроенном доме.

- После заключения договора долевого участия, дольщик оплачивает всю сумму согласно договору.

- Денежные средства вносятся в банк на специальный счет, он не передает их застройщику.

- Средства на данном счете блокируются, причем как для застройщика, так и для дольщика на период, пока не завершится строительство, и не будет введен в эксплуатацию дом.

Только после выполнения всех условий договора, банк предоставит право доступа застройщику к счету эскроу. В случае если со стороны застройщика требования договора не будут выполнены по ряду причин, обанкротился или заморозил строительство, то деньги со счета возвращаются покупателю.

Счета эскроу с позиции строительной компании

С учетом того, что застройщик не получит средства дольщиков до момента сдачи дома в эксплуатацию, а средства необходимы для строительства дома, их в кредит как раз и предоставит тот банк, в котором будет открыт эскроу счет. Это удорожает стоимость строительства, но зато исключит частые случаи с обманутыми дольщиками. Положительная сторона в том, что проектное финансирование застройки довольно стабильно и постоянно, тогда как деньги дольщиков поступают только от проданных квартир в соответствии с ситуацией на рынке и спросом на недвижимость.

Многие крупные застройщики давно используют проектное финансирование, тем более что законодательство позволяет в таком случае не предоставлять никакого другого обеспечения своих обязательств по договорам долевого участия.

Расчеты по ДДУ через эскроу-счет глазами дольщика

Для дольщика такой вариант более надежный и привлекательный, потому что средства, вложенные на приобретение недвижимости, защищены и застрахованы, а проверять надежность застройщика теперь нет необходимости. И даже в случае, если дом не будет достроен и сдан в эксплуатацию, то каждый сможет забрать назад все денежные средства, причем даже с небольшим процентом, начисленным за пользованием деньгами банком. Но есть некоторые нюансы, которые должен знать дольщик:

Агентство по страхованию вкладов уполномочено страховать денежные средства, учтенные на счетах эскроу, в соответствии с договором долевого участия в размере всей суммы, депонированной на эскроу-счете, но не более 10 млн. руб. (п.3, ст.12.2, ФЗ-177). Если сумма квартиры или нескольких квартир превышает 10 млн руб., то покупатель несет риски в связи с возможным банкротством банка

Поэтому необходимо учитывать надежность самого банка, где открывается счет эскроу.

Необходимо знать, что по исполнительным листам соответствующих органов возможно взыскание со счетов эскроу за другие долги дольщика, и если принудительно со счета будут списаны средства в счет погашения таких долгов, то со стороны дольщика обязательства будут не исполнены и квартиру он не получит.

Необходимо обращать внимание, что в договоре долевого участия обязательно должно быть прописано, что расчеты ведутся посредством перечисления денег на счет эскроу. Строго указана сумма договора, сроки депонирования и основания для прекращения действия договора (п.3, ст.15.4, ФЗ-214)

Срок депонирования указывается на 6 месяцев больше, чем указан застройщиком для передачи квартиры дольщику для того, чтобы в случае непредвиденных ситуаций в строительстве у застройщика было время все исправить.

Согласно пп.5, п.3, ст.15.4, ФЗ-214 со счета эскроу дольщик может забрать денежные средства в следующих случаях:

Опрос: довольны ли Вы качеством услуг предоставляемых Сбербанком в целом?

ДаНет

- если по условиям договора закончился срок депонирования;

- при расторжении договора долевого участия (в судебном порядке или по соглашению сторон);

- при одностороннем отказе застройщика при невозможности завершить строительство, или дольщика (основания для этого перечислены в п.7, ст.15.4, ФЗ-214).

Отличия эскроу-счёта от аккредитива

Счёт эскроу и аккредитив предназначены для обеспечения безопасности проведения сделок. В этом плане они выполняют одинаковые функции по защите денежных средств и имущества, передаваемых от одного субъекта гражданского оборота к другому.

В то же время существуют принципиальные отличия эскроу-счёта от аккредитива:

- Закрытие эскроу-счёта и перевод с него средств выполняется только при условии присутствия всех участников договорного процесса. В случае с аккредитивом он может быть закрыт его собственником (покупателем) в любое время. Более того, аккредитив даже без уведомления заинтересованных сторон может быть отозван самим банком. Правда, такой отзыв в международной практике с 2007 года уже является недействительным.

- Положения по условию использования аккредитива носят более жёсткий характер, чем по отношению к эскроу-счёту. Использование аккредитива регламентируется законодательством, а правила зафиксированы в инструкциях Центробанка. При составлении договора по применению счёта эскроу стороны могут принимать набор только таких условий, которые нужны для осуществления конкретной сделки.

- В сделках, обеспечивающихся аккредитивами, ответственность ложится полностью на покупателя и продавца. Именно они определяют полноту и надёжность документов для совершения выплаты денег. При использовании эскроу-счёта надёжность и полноту документации полностью контролирует эскроу-агент в лице банка.

Положительными сторонами применения такого счёта по сравнению с использованием аккредитива являются:

- простота оформления;

- лучшая защищённость от недобросовестного покупателя или продавца.

Отрицательными сторонами являются:

- ограниченность применения эскроу-счёта в настоящее время;

- сумма страховки денег и имущества, хранящихся на счёте эскроу, не превышает 10 млн руб.;

- эскроу-счета могут быть взломаны сотрудниками банка.

Банки, которые могут открывать эскроу счета

В международной практике ведение эскроу-счета могут осуществлять не только банки, но и другие посредники, причем учет ведется не только денежных средств, но и имущества и документов. В российском законодательстве закреплено условие, что такие операции может выполнять только банк и только с денежными средствами.

На практике далеко не все банки готовы взять на себя такие обязательства, поэтому на данный момент список небольшой, хотя постоянно увеличивается. Среди первых были такие банки, как:

- ПАО Сбербанк.

- ПАО Банк ВТБ.

- АО “Россельхозбанк”.

По состоянию на 01.07.2018 года в списках Центрального банка РФ состоит 51 банковская организация, которая имеет право на открытие счетов эскроу в Сбербанке для расчетов по договору участия.

Важно! Список размещен в разделе «Информация по кредитным организациям» официального сайта Банка России.

Таким образом, ближайшая перспектива нашей экономики имеет существенные преимущества работы по трехстороннему договору с банковской гарантией безопасности сделки. Развитие этого направления осуществляют банки, готовые обеспечить сделку на доступных условиях для всех участников.