Что такое индивидуальный инвестиционный счет

Содержание:

- Подбор и сравнение тарифа и минимизация расходов брокерского счета

- Общие правила открытия ИИС

- Налоговые вычеты по ИИС

- Рейтинг брокеров — сравнение тарифов

- Условия открытия ИИС у брокеров

- Плюсы и минусы ИИС

- Особенности работы с ИИС

- Чем ИИС отличается от депозита

- Где лучше открыть ИИС: обзор брокеров и УК

- Недостатки ИИС

- Что будет, если открыть два ИИС

- Важные факторы, которые нужно учитывать при выборе

- Как получить налоговый вычет и оформить декларацию

- ИИС + ОФЗ

- Онлайн-открытие брокерских счетов

- ИИС и ОФЗ – дополнительная доходность

- Общие выводы по ИИС

- Подведем итоги

Подбор и сравнение тарифа и минимизация расходов брокерского счета

В данной ситуации ИИС тарифы могут сократить финальную выгоду почти на 10-20%. В переводе на денежный эквивалент, такие суммы считаются не особо большими, но лучше лишний раз при выборе подходящего брокера не ошибаться. А сузить список потенциальных кандидатов позволяет проверенный рейтинг надежности, присвоенный специальным агентством: ААА+, ААА, ААА-, BBB, ССС и др. Чем выше в том списке позиция предприятия, тем выгоднее с ним сотрудничать.

Но у каждой компании, формирующей итоговый перечень брокеров, существуют свои методы расчета. Поэтому конечные показатели в разных агентствах нередко отличаются.

Это происходит из-за того, что сам способ выведения рейтинга достаточно субъективная и никогда не стоит исключать возможность накрутки результатов в корыстных целях. Чтобы свести к минимуму смежные издержки лучше сразу отказаться от дорогих предложений с аналитикой, платой за дополнительные программы.

Поэтому хороший тариф неизменно включает в себя:

- низкие комиссии за заключаемые договора;

- отсутствие ежемесячной абонентской платы;

- исключение взноса за депозитарий (или он низкий);

- процент от суммы капитала не взимается.

Порой эффективнее выбрать тариф, который даже с более завышенными комиссиями за сделки, но не включает в себя других расходов. Так, к этапу выбора брокера для открытия ИИС следует подходить ответственно.

Главным критерием отбора должно стать наличие лицензии, которая дает возможность компании оказывать брокерские услуги. Без официального разрешения подобная деятельность априори будет незаконной.

Общие правила открытия ИИС

Независимо от того, в какой компании проводится регистрация счета, существуют общие правила открытия ИИС:

- минимальный срок действия счета — три года;

- максимальный лимит инвестиций, на который начисляется налоговый вычет — 400 000 рублей;

- валюта — рубли;

- возможность открыть не более одного ИИС;

- для участия в программе необходимо являться налоговым резидентом РФ;

- перед открытием счета нужно письменно подтвердить, что у заявителя не имеется ИИС, зарегистрированных в других компаниях;

- назначение счета — получение доходов от инвестиционной деятельности;

- аннулирование прав на налоговые преимущества в случае досрочного закрытия ИИС;

- налоговая служба получает информацию о новом участнике программы автоматически сразу после открытия счета;

- возможность выбрать один из двух предложенных видов налоговых преимуществ.

Налоговые вычеты по ИИС

Как мы уже говорили, основное отличие ИИС от обычного счета заключается в специальной системе налогообложения с возможностью получить налоговые вычеты по 2-м схемам: «А» или «Б».

Владелец ИИС может выбрать, какой именно вычет он желает получать. Делается это в любой момент после открытия счета и только один раз, изменить выбор нельзя.

Например, вы можете открыть счет и начать торговать и через пару лет определиться, какой тип вам будет выгоден.

Тип А, описание, нюансы

Тип «А» – это вычет на взнос:

- Используя данный тип вычета, вы можете возвращать сумму НДФЛ, уплаченную в бюджет. Схема выглядит следующим образом: вы работаете, с вашей зарплаты уплачивается НДФЛ. Затем открываете ИИС и пополняете счет. В следующем отчетном периоде оформляете получение вычета в пределах суммы налога, который был удержан из вашего дохода.

- Сумма возврата составляет 13% от внесенных на счет средств, но не больше 52 тыс. руб.

- Возврат возможен в течение 3-х лет с момента уплаты НДФЛ. То есть подать заявление на возврат НДФЛ, который вы заплатили в 2016 году можно до 2019 года.

- Покупать бумаги на ИИС не обязанность, а возможность. Вы можете открыть и держать счет пустым. Или завести деньги только на третий год, получить вычет и закрыть счет (при этом, опять же, можете просто завести деньги и не обязательно что-то покупать). Важен сам факт пополнения счета.

Пример:

Открываете ИИС 20 декабря 2019 года. Держите его пустым в 2020 году, 2021-м, а в 2022 году в начале декабря вносите на счет средства. 21 декабря 2022 года или позже можете счет закрывать. Открываете сразу новый и повторяете процедуру. Тем временем, получаете вычет (эта процедура достаточно растянута во времени).

Данная схема работает, что проверено многими действующими инвесторами. Однако до тех пор, пока не внесут каких-либо изменений на законодательном уровне (депутаты грозятся прикрыть эту лазейку).

Как избежать налога при вычете типа А

При закрытии ИИС, если вы торговали бумагами и получили прибыль, с итога нужно будет заплатить 13%.

Этого можно избежать. Для этого, в момент, когда вы решите, что пора закрывать ИИС, не просто продавать с него бумаги и выводить деньги (вот именно в этом случае вы заплатите 13%). А сначала перевести свои бумаги на обычный брокерский счет. Практически все брокеры позволяют сделать это на сегодняшний день бесплатно.

Итак, вы переводите бумаги на обычный счет, при этом ИИС у вас открыт как минимум 3 года, так что многим бумагам будет столько же. При продаже бумаг с простого брокерского счета, при условии, что вы являетесь их владельцем не менее 3 лет, вы освобождаетесь от уплаты налога. Данная льгота предусмотрена Налоговым кодексом РФ и называется «Льгота на долгосрочное владение ценными бумагами».

Кстати, избежать уплаты налога можно, покупая ОФЗ, а так же корпоративные облигации, выпущенные после 1 января 2017 года – так как данные облигации освобождены от уплаты НДФЛ.

Таким образом, доходность ваших активов на ИИС, при использовании самой аккуратной и консервативной стратегии, может достигать 20% годовых. Все, что для этого надо, это купить ОФЗ и получать ежегодный налоговый вычет.

Тип Б

Тип «Б – это вычет на доход:

- Позволяет вам не платить налог с дохода, полученного от торговых операций на данном счете.

- Схема такова: открываете ИИС, торгуете – покупаете, продаете, получаете прибыль. В обычной ситуации прибыль подлежала бы налогообложению, а используя вычет типа Б, при закрытии счета не нужно платить те самые 13%.

- 13% с дивидендов все таки удержат еще до их поступления на ваш счет.

- Подходит тем, кто не имеет официальной зарплаты.

Если у вас есть официальная зарплата и вы не финансовый воротила, который зарабатывает на бирже прибыль больше 400 тысяч рублей в год, то вычет типа А вам выгоднее.

Рейтинг брокеров — сравнение тарифов

В таблице, представлены комиссии основных брокеров России. Тарифы идеальны для инвесторов, совершающих редкие сделки (обычно несколько в месяц). И не обладающими значительными капиталами.

Брокеров можно также использовать для открытия индивидуальных инвестиционных счетов (ИИС). С целью именно инвестирования, а не активного трейдинга. Положил деньги на счет, купил акции или облигации. И держишь все три года и больше. Внося периодически N-ую сумму средств.

Моя главная задача — выявить у каждого брокера наиболее оптимальный тариф (у каждого брокера может быть несколько тарифов под разные условия и кошелки), подходящий большинству. Со средними или минимальными оборотами по счету.

В колонке Расходы за депозитарий указана плата за активные месяца. Если сделок не было, плата не взимается.

| Брокер / Тариф | Комиссии за сделку | Минимальная плата в месяц | Расходы на депозитарий (месяц) |

| Открытие — Все Включено | 0,05% (минимум 0,04 рубля за сделку) | нет | нет (отменена декабрь 2020) |

| Финам — Стратег | 0,05% (минимум 50 рублей за сделку) | нет | нет |

| БКС — Инвестор | 0,1% | нет | 177 |

| IT Capital — фондовый | 0,035% (минимум 0,1 рубля за сделку) | 300 | 300 (при выборе тарифа депозитария Базовый) |

| Промсвязьбанк — Инвестор | 0,25% | нет | копеечная плата раз в месяц (см. описание ниже) |

| Тинькофф | 0,3% | нет | нет |

| Атон — Первый | 0,035% | нет | 150 |

| Сбербанк — Самостоятельный | 0,06% | нет | нет (отменена с 01.09.2019) |

| Алор — Первый | 0,05% | 250 | 150 |

| ВТБ — Мой онлайн | 0,05% | нет | нет |

| Кит-Стандарт | 0,05% (но не менее 50 рублей в день) | 200 | 200 |

| Альфа — Трейдер | 0,049% | нет | 0,04-0,06% годовых от среднемесячной стоимости активов (облигации / акции). По ИИС — только ДУ |

| Уралсиб | 0,0472% | 400 или 0 | нет |

| Газпромбанк | 0,085% | нет | нет |

Условия открытия ИИС у брокеров

Инвестору-новичку лучше в качестве брокера выбирать крупную и надежную компанию. Проверенный наставник поможет разобраться в тонкостях бизнеса.

Финам

Финам – это один из крупнейших и известнейших брокеров. Плюсом для новичка является возможность вложить небольшую сумму – от 5 000 рублей. Однако для разблокировки торговых операций придется пополнить счет до 30 000 рублей. Эта сумма для новичков не такая уж большая, зато позволит почувствовать себя в роли инвестора. Из плюсов брокера также можно отметить:

- онлайн-открытие счета;

- широкий выбор действий – доступна работа на фондовом, валютном и срочном рынках, а также торговля на Московской и Санкт-Петербургской биржах;

- возможность заранее просчитать примерную доходность прямо на сайте, воспользовавшись онлайн-калькулятором (причем он также сразу же показывает, что будет выгоднее – получение вычета или освобождение прибыли от налогов).

Комиссия с инвесторов с оборотом меньше 1 миллиона рублей составляет 0,0354%. Для удобства новичков также предусмотрена стратегия автоследования, позволяющая получать доход, дублируя действия опытных игроков рынке.

Кстати, у брокера есть и своя УК – Финам менеджмент. С ней можно начинать инвестировать, имея 300 000 рублей. Причем зачисляются средства без комиссии, а вычет равен 10%. Дополнительная возможность – закрытие счета раньше срока без штрафов и пени.

БКС

БКС – еще один крупный и известный российский брокер. Нижний порог для входа на биржу – 300 000 рублей. Здесь инвестору также доступны фондовый, валютный и срочный рынки, а вот торговать придется на Московской бирже, так как доступа к Санкт-Петербургской нет. Зато счет здесь можно открыть, не выходя из дома.

Комиссионное вознаграждение брокера зависит от объема оборотов. Так, для мелких инвесторов с оборотами до 1 миллиона рублей оно составляет 0,0354. При увеличении этой суммы комиссия уменьшается вдвое. В любом случае единичная комиссия за сделку начинается от 35,4 рублей.

Для клиентов, только что открывших ИИС, в первые 30 дней комиссия снижена до 0,0177% — такая льгота является частью стратегии привлечения клиентов.

Для клиентов предлагается два пути: вести самостоятельную торговлю (с акциями, ОФЗ, облигациями, валютой, фьючерсами и опционами) или воспользоваться готовыми решениями БКС (максимальная доходность варьируется от 9 до 14% годовых в зависимости от типа портфеля).

Открытие

Главной особенностью брокера является отсутствие минимальных ограничений по суммам инвестирования. Открытие счета дает возможность работать на рынках всех 3 типов. Московская биржа доступна, а вот Санкт-Петербургская нет.

Комиссии по ИИС для тех, кто занимается инвестированием самостоятельно, зависят от типа операций и инвестиций. Значения варьируются от 0,015 до 0,057% от объема. Дополнительно за доступ к рабочей площадке ежемесячно взимается комиссия 250 рублей, если баланс счета меньше 50 000 рублей.

Для новичков, не разбирающихся в инвестициях, но желающих на этом зарабатывать предусмотрен Модельный портфель. Есть у Открытия и управляющая компания. Для работы потребуется не меньше 50 000 рублей. Размер комиссии составляет 15% от дохода.

ВТБ

Группа ВТБ занимается широким спектром услуг, в том числе работает в качестве брокера. Надежность – главное преимущество компании. Вместе с тем у нее имеется ряд серьезных недостатков:

- нельзя торговать на валютном рынке, Московской и Санкт-Петербургской биржах;

- нельзя открыть счет дистанционно – только посещение офиса.

Комиссии же за обслуживание счета зависят от оборота – чем больше оборот, тем выгоднее условия. Для тех, у кого оборот составляет меньше 1 миллиона рублей, комиссия равна 0,0472%. Минимальная доступна лицам с оборотом больше 10 миллионов рублей – 0,02124%.

Для новичков предусмотрена особая программа с фиксированной комиссией в 0,0413%. Дополнительно они могут воспользоваться стратегией автоследования.

Альфа Капитал

При выборе Альфа Капитала в качестве брокера придется работать через управляющую компанию. Кстати, именно эта компания является лидером по количеству открываемых ИИС. Доверяют ей деньги и сами инвесторы (портфель по этому направлению тоже самый крупный на рынке).

Здесь доступно онлайн-открытие счета. Причем работать с брокером можно, внеся даже 10 000 рублей. Компания предлагает 3 надежные стратегии с участием ОФЗ, акций и корпоративных облигаций. В этом направлении Альфа Капитал работает уже 3-й год и показывает отличные результаты.

С точки зрения затрат условия не самые привлекательные. Но если учесть, что инвестициями управляют надежные участники рынка, знающие, куда нужно вкладывать деньги для получения максимальной доходности, то 4% кажутся не такими уж большими.

Плюсы и минусы ИИС

Кажется, что ИИС – это очень выгодно и надежно. Действительно, у такого способа вложения средств есть немало преимуществ:

- возможность получать налоговые льготы, что еще повышает доходность;

- можно заработать гораздо больше, чем при размещении денег на депозите;

- не нужно вкладывать большие суммы;

- ИИС могут открывать государственные служащие, несовершеннолетние и иностранцы;

- возможно одновременно иметь брокерский и инвестиционный счета;

- можно пополнять счет по необходимости;

- разрешается переходить от одного брокера к другому без потери права на налоговый вычет.

Однако и минусы тоже имеются:

- нет гарантированной доходности;

- для получения налоговой льготы следует торговать только на российских рынках и закрыть счет не ранее, чем через 3 года;

- нельзя вложить больше 1 млн. рублей;

- средства на инвестиционном счете не застрахованы государством;

- не разрешается выводить деньги частично (за исключением дохода), только совсем закрыть ИИС;

- управляющий счетом брокер берет свою комиссию.

Большинство россиян для сохранения и пополнения своих накоплений открывают депозитные счета в банках. Однако этот тип инвестиций, хотя и позволяет быть уверенным в завтрашнем дне, считается самым малодоходным. Если вместо вклада открыть ИИС, можно получить значительно большую сумму. К примеру, по оценкам специалистов, инвестиционный счет в Сбербанке приносит доход, в 3 раза превышающий обычную ставку по депозиту.

Плюсов у инвестиционного счета немало, но и определенные риски тоже есть

Важно понимать, что при таком инвестировании никто не даст вам гарантию получения дохода, но итоговый результат вполне может превзойти самые смелые ожидания

Особенности работы с ИИС

Обратите внимание, что некоторые брокеры к вашему счету ИИС по умолчанию открывают и обычный брокерский счет. Будьте внимательны при пополнении и выбирайте правильные реквизиты

Минимальная сумма пополнения устанавливается каждым брокером индивидуально. В большинстве случаев она никак не регламентируется

Важно помнить, что при работе с маленькими суммами, комиссии будут для вас весьма существенными

Максимальная сумма ежегодного пополнения не может превышать 1 млн. рублей. При этом на самом счете может быть бОльшая сумма. Например, вы получили дивиденды по акциям и сумма средств на вашем счете увеличилась.

Для того, чтобы не потерять налоговые льготы с ИИС нельзя выводить деньги в течение первых 3-х лет с момента его открытия (именно после открытия, а не зачисления денежных средств). Однако активы ИИС можно перевести к другому брокеру или управляющей компании.

Дивиденды и купоны можно получать не на ИИС, а на обычный брокерский счет или даже на карту. Это зависит от возможностей и разрешений вашего брокера, уточняйте данный момент. Это не будет считаться выводом средств и не приведет к закрытию ИИС.

Если вы закроете ИИС ранее истечения трехлетнего срока, придется вернуть полученные вычеты (тип А) в полном объеме и заплатить пени и штрафы.

Во время действия ИИСа налоги не взимаются, а будут списаны только при закрытии, продаже бумаг и выводе средств (или не будут, если у вас ИИС типа Б). То есть все время существования счета эти деньги могут генерировать дополнительный доход.

Пополнять счет можно только рублями. Если хотите совершать покупки в долларах, то просто заводите на счет рубли, покупаете на бирже доллары (биржевой курс всегда выгоднее любого банковского) и покупаете акции зарубежных компаний.

Размер вычета на ИИС типа А ограничен суммой, которую вы заплатили в виде НДФЛ.

Каждый человек вправе иметь только один договор на ведение индивидуального инвестиционного счета. В случае заключения нового договора старый должен быть прекращен в течение месяца. А вот обычных брокерских счетов может быть сколько угодно и у разных брокеров.

Пополнять счет и выводить средства можно через свою банковскую карту (например, с картой Тинькофф Блэк от Тинькофф Банка эти операции производятся без комиссий).

Управлять счетом можно самостоятельно или через «доверительное управление», когда вы доверяете свои средства управляющей компании (УК). При инвестировании через управляющего счет необходимо сразу пополнить. За работу УК вы платите комиссии (и не малые), при чем, положительный результат такого управления не гарантирован. Поэтому мы настоятельно рекомендуем заниматься инвестированием самостоятельно, дополнительно повышая финансовую грамотность.

Для открытия ИИС не важно работаете вы или нет, официальная у вас зарплата или «серая». Но вычет типа А можно получить только при наличие официального заработка, с которого платится НДФЛ

Вы можете работать по найму. Или быть индивидуальным предпринимателем, применяющим общую систему налогообложения. Или иметь гражданско-правовой договор и т.п. Главное условие – перечисление НДФЛ в бюджет.

Через 3 года счет совсем не обязательно закрывать, можете продолжить торговать на нем и дальше. Однако часто, инвесторы, не имеющие средств для ежегодного пополнения счета на большие суммы, используют возможность закрытия.

Суть использования ИИС или как это работает

Допустим, у вас есть возможность пополнять счет на 100 тысяч рублей в год.

В начале четвертого года подали документы на вычет, получили 14 909,70 рублей. Всего за три года вы получили вычетами 42 599,70 руб.

Одновременно закрыли ИИС, получили на руки 327 690 рублей. Хотя по факту у вас будет больше, так как в нашем расчете мы не учитываем дивиденды по акциям, купоны по облигациям.

Открываете новый ИИС. У вас теперь есть 342 599 рублей плюс те же 100 тысяч рублей на ежегодное пополнение.

Вы можете внести на счет сразу 400 тысяч рублей – это максимальная сумма для получения вычета за год. Так целесообразно поступать, если размер уплаченного вами НДФЛ в текущем году, будет больше 52 000 рублей. Если сумма НДФЛ меньше, то пополняйте в год на ту сумму, которой хватит на возврат налога.

Рассмотрим несколько примеров для наглядности:

Напомним, налоги по ИИС удерживаются в момент его закрытия!

Чем ИИС отличается от депозита

Ключевое отличие сводится к уровню выгоды, который становится доступен владельцу счета. В большинстве случаев проценты по вкладам не превышают 8,5% годовых (в рублях). И это единственный доступный вид дохода в данном случае.

При выборе в пользу депозита, вы получите только фиксированный доход в форме процента. Когда используется ИИС, доступными становятся несколько источников прибыли:

- Налоговый вычет. Только благодаря возврату 13% НДФЛ индивидуальный счет становится выгоднее, даже если годовая доходность по активу немного меньше, чем ставка по взносу в банке.

- Доход от торговли акциями. Плюс еще и в том, что средствами может распоряжаться управляющая компания, привлекающая опытных специалистов. В этом случае шансы на получение хорошего годового дохода (в среднем 15%) ощутимо возрастают.

Важно помнить об отсутствии страховки на случай банкротства инвестиционного фонда

Где лучше открыть ИИС: обзор брокеров и УК

На просторах Сети и в офлайне существует много организаций, предоставляющих брокерские услуги. Однако доверить деньги можно только надежным, проверенным временем партнерам.

Про выбор надежных брокеров и покупку акций – видео

Компания «ФИНАМ»

Известная на инвестиционном рынке компания «ФИНАМ» предоставляет полный спектр услуг – ИИС, брокерские счета, самостоятельно или доверительное управление активами и многое другое.

Основные комиссии:

- Депозитарий 177 р. в месяц, если проходили операции.

- Пополнение банковской картой – 1%.

- Вывод денег в российских рублях – без комиссий, в валюте – зависит от выбранного тарифа.

Прочие комиссии зависят от рынка:

- Фондовый рынок (РФ, США) – от 0,00944%.

- Валютный – 0,00275%.

- Фьючерсы РФ – 0,45% за каждый контракт, США – 1,5 USD.

- Маржинальное кредитование под 8-12,25%.

Есть интересная услуга «Автоследование». Сделки совершаются автоматически, копируя выбранную стратегию.

Также «ФИНАМ» предлагает свыше 50 готовых решений. Открыть инвестиционный счет можно в офисе компании или через интернет.

БКС

Брокер БКС широко известен на фондовом рынке, отличается высоким кредитным рейтингом (ААА) и 20-летним стажем работы.

ИИС можно открыть в режиме онлайн и сразу перейти к торгам. Новички рынка могут воспользоваться различными обучающими материалами или обратиться за консультацией к специалистам.

Рекомендуемая сумма инвестиции – 50 тыс. р. Доступно маржинальное кредитование, выход на срочный, фондовый, валютный рынки.

Комиссионные по тарифу «Старт» составят 0,0177 – 0,0354%. Однако это не единственный тариф, предложенный БКС, полный перечень можно найти на официальном сайте.

ВТБ Капитал

ВТБ Капитал входит в Группу ВТБ и является одной из крупнейших брокерских компаний, организованной на базе высоконадежного банка ВТБ.

Инвесторам предоставляется возможность вывода дивидендов, не дожидаясь истечения трехлетнего периода, – на банковский счет.

Комиссионные сборы у ВТБ несколько выше, чем у конкурентов: 0,0413% по тарифу «Инвестор стандарт» или 0,02124 – 0,0472% по тарифу «Профессионал».

Выход есть только на срочный и фондовый рынки, Мосбиржа и Санкт-Петербургская биржа остаются недоступными.

Предложена стратегия автоследования, но депозит должен превышать 300 тыс. рублей. Маржинальное кредитование 13 – 16,8%.

Открыть ИИС в ВТБ можно в офисах компании, расположенных в большинстве населенных пунктов.

Альфа Капитал

УК Альфа Капитал позволяет открыть ИИС онлайн. Приступить к работе можно с 10 тыс. рублей. За управление капиталом компания берет 2% годовых плюс 2% от вложенной суммы.

Однако является одной из самых надежных и крупных по сумме управляемых активов. Статистика вложения денег в акции и облигации ведется с 2015 года, а всего предложено три стратегии инвестирования.

Сотрудничество отличается простотой, прозрачностью условий и доступностью.

УК Открытие

Чтобы начать торги через УК, нужно открыть ИИС и пополнить депозит минимум на 50 тыс. р. А если выбрать структуру с защитой капитала, минимальный взнос возрастает до 100 тыс.

Есть вариант работать по рекомендациям, которые поступают инвестору по СМС или электронной почте.

Всего Открытие предоставляет четыре стратегии вложения на условиях доверительного управления активами и десять моделей ИИС.

Тарифы по всем разнятся, подробнее с ними можно ознакомиться на официальном сайте компании.

Сбербанк

Открыть ИИС в Сбербанке можно через Сбербанк Онлайн или в офисах Премьер. Клиентам предложено два тарифа – «Самостоятельный» и «Инвестиционный».

Второй позволит получать рассылку «Инвестиционный дайджест» и откроет доступ к порталу Sberbank Investment Research. Первый – полностью самостоятельная торговля, без дополнительной поддержки.

Комиссионные зависят от суммы оборота и варьируются от 0,018% до 0,3% на отечественном рынке Мосбиржи и 0,02% – 0,2% на валютной.

Торги на срочном рынке обходятся в 0,5 р. за сделку и 10 р. за принудительное закрытие контракта. Депозитарий составит 149 р. за каждый месяц, в котором проводились операции.

Несмотря на повышенные комиссионные, Сбербанк является самым надежным партнером для инвестора. А квалифицированная техподдержка помогает решать все вопросы из любой точки мира.

Особенности открытия ИИС в сбербанке – видео инструкция

Недостатки ИИС

Чтобы принять решение об открытии ИИС, нужно ознакомиться и с отрацательными сторонами счета.

Самым большим недостатком является отсутствие страховки. Правительство в последнее время активно обсуждает данный вопрос, но принятия конкретного решения пока не последовало.

Среди минусов можно также выделить ограничения по сумме вложений. Это закрывает доступ к более крупным инвестициям.

Кроме того, многие клиенты отмечают в качестве недостатка программы невозможность выхода на международный фондовый рынок.

Несмотря на ряд минусов, ИИС все-таки обеспечивает инвесторам весомые налоговые преимущества и возможность получить доход от вложений.

Что будет, если открыть два ИИС

Можно ли открыть два ИИС? И что страшного в том, что это произойдет? Конечно, штраф на вас никто не наложит. Однако это повлечет минимум 2 неприятных последствия:

- Налоговая откажет вам в вычете, даже если депозиты существуют более 3 лет.

- Если раньше вы получали вычеты, придется вернуть вместе с пеней.

Индивидуальный инвестиционный счет на то и индивидуальный, что он открывается по формуле «1 ИИС на 1 человека в 1 период времени». Можете быть уверены, что налоговая проверит этот факт и выяснит, что у вас 2, 3 или более вкладов.

А вот брокеры эту информацию могут и не проверить. Например, вы открыли счет в одном банке, а потом – и в другом. И этот «второй» едва ли предупредит вас о том, что вы одновременно оформляете несколько депозитов, поскольку:

- сама компания ничего не нарушает;

- вы тоже ничего не нарушаете;

- но вы лишаетесь налогового вычета – правда, брокера это едва ли беспокоит;

- вполне может быть, что банк не ведет подобный учет.

Таким образом, будьте внимательны: вдруг вы и правда открывали счет несколько лет назад, проверьте, не осталось ли у вас договора с банком. В крайнем случае позвоните на горячую линию или поднимите свои «архивы». Ведь вы уже знаете, можно ли иметь два ИИС: одновременно – нет, только один.

Важные факторы, которые нужно учитывать при выборе

Основные факторы, которые учитываются при выборе компании для открытия ИИС:

- Время внесения средств на баланс, управляющие компании требуют пополнения счета сразу после заключения договора. Если клиент не планирует сразу начать биржевую деятельность, то необходимо обратиться в банк или прибегнуть к услугам брокера.

- Возможность дистанционной подачи средств через интернет-банк. Услуга предоставляется не всеми финансовыми учреждениями на территории Российской Федерации (например, у ВТБ 24 подобная схема не предусмотрена).

- Лимит суммы, которая должна вноситься на баланс и комиссионные сборы с оборота. Информация указывается при оформлении договора, многие посредники указывают ежемесячную оплату за содержание счета.

- Наличие и качество работы службы технической поддержки.

- Номенклатура рынков, доступных для работы с использованием ИИС. Например, компания «Финам» не предусматривает ограничений, а «Промсвязьбанк» не предусматривает выход на валютный рынок.

- Дополнительные продукты и условия работы, которые ориентированы на инвесторов с различным объемом средств на балансе. Например, банк ВТБ 24 предусматривает для клиентов, вкладывающих более 300 тыс. руб., функцию автоследования через брокерскую компанию. Финансовая группа «Открытие» предлагает увеличение стратегий в 2 раза при помещении на баланс ИИС более 50 тыс. руб.

Как получить налоговый вычет и оформить декларацию

Чтобы получить налоговый вычет по типу «А», предоставьте налоговую декларацию в ФНС. Она сопровождается бумагами, которые подтверждают, что вы делали зачисления на свой счет ИИС.

Для подачи налоговой декларации нужны:

- Подтверждение наличия дохода, облагаемого 13% (справка 2-НДФЛ с работы, договор купли-продажи недвижимости или ее аренды).

- Документы, подтверждающие приход денежных средств на счет (брокерский отчет за налоговый период, платежный документ).

- Договор об открытии брокерского счета.

- Заявление о возврате налогов с указанием ваших банковских реквизитов.

В течение трех месяцев с момента подачи документов налоговая проводит камеральную проверку. По ее итогам вы получите уведомление об отказе или о предоставлении вычета. Деньги, указанные в заявлении возврата, должны быть переведены на указанные реквизиты в течение одного месяца с момента получения ФНС вашего заявления.

Для получения налогового вычета по типу «Б», обратитесь к налоговому агенту или в ФНС. Агент (брокер) предоставит вам вычет на основании справки из ФНС о том, что вы не получали налоговый вычет «А».

Вы сможете получить вычет в ФНС, предоставив налоговую декларацию. Этот способ используется только в случае, если вы не получаете вычет у своего налогового агента (вовремя не предоставили справку о том, что вы не использовали возврат типа «А», из-за чего при расторжении договора с вас был удержан налог НДФЛ).

Получая вычет через агента, предоставьте справку из налоговой, что вы в течение срока существования ИИС не получали возврата, а также о том, что не открывали другие договора на инвестиционный счет. Исключение – перевод ваших активов с одного ИИС на другой в связи с закрытием первого.

Документы, которые подтверждают открытие ИИС:

- Уведомление с пояснением способа заключения договора между брокером и вами.

- Заявление о выборе условий обслуживания.

- Заявление о присоединении.

- Уведомление о заключении Договора присоединения на ваш ИИС.

Приложить документы для скачивания не могу, так как у каждого брокера форма заявлений будет отличаться.

Какие доходы могут быть базой для налогового вычета?

Прибыль, с которой вы можете получить возврат подоходного налога:

- официальная заработная плата;

- прибыль от продажи имущества;

- прибыль от предоставления услуг;

- аренда недвижимости или оборудования;

- операции с ценными бумагами, акциями;

- авторские права;

- транспорт или оборудование, которые вы можете сдавать в аренду.

Может ли ИП получать вычет по индивидуальному инвестиционному счету?

Получить возврат по типу «А» предприниматель может только, когда он ведет свою деятельность по ОСН (общей системе налогообложения) и платит налоги по ставке 13%. В остальных случаях ИП может воспользоваться типом вычета «Б».

Либо же, если ИП платит налог по ставке 6% по УСН, но при этом имеет какие-либо другие доходы, облагаемые по ставке 13%, он также может использовать вычет типа «А».

Однако если вы лично получили дополнительный доход (не от деятельности ИП), к примеру, продали недвижимость, то используйте вычет «А».

ИИС + ОФЗ

Вы можете открыть ИИС и реализовать такую схему с налоговым вычетом типа А. Закидываете на счет сумму, например, 200 тысяч рублей. Покупаете на них ОФЗ – это облигации, выпущенные Минфином и надежные, как вклад в вечнозеленом банке. С них получаете купонный доход два раза в год – ищите выпуски с хорошей доходность, от 7% годовых, они еще есть на рынке – вот обзор ОФЗ 2020 года с доходностью выше 7,5%. По закону, НФДЛ с них не платится – вы получите все деньги сразу.

В конце года применяете тип вычета А. И получаете свои 13% от внесенных средств. Считаем профит:

- 7% от 200 000 это 14 000 рублей – купонный доход;

- 13% от 200 000 это 26 000 рублей – вычет.

Итого в плюсе 40 000 рублей – 20% годовых. Без никакого риска. Где еще найдете такое?

Конечно, в расчет не бралась комиссия брокера, возможный предел вашей зарплаты (26 тысяч рублей НДФЛ еще надо умудриться заплатить – зарплата должна быть не ниже 30 тысяч в месяц) и другие расходы – за депозитарий например. Но пример дан для понимания мощности инструмента.

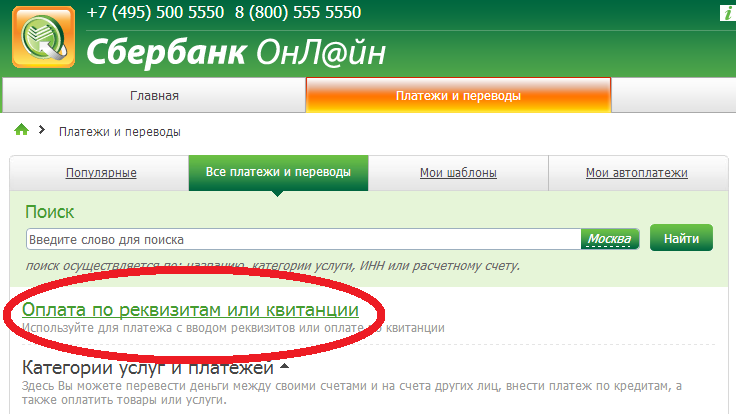

Онлайн-открытие брокерских счетов

Самый быстрый способ открыть брокерский счет — зарегистрировать его через Интернет. Процедура предусматривает выполнение следующих шагов:

- В «Личном кабинете» войти в раздел «Продукты».

- Перейти во вкладку «Открыть ИИС».

- Заполнить анкету. Для этого нужно ввести запрашиваемую информацию в соответствующие поля.

- Указать способ подачи клиентских поручений.

- Нажать кнопку «Перейти к следующему шагу».

- Продукты инвестирования указывать необязательно. Пункт «Внесение денежных средств» на данном этапе также следует пропустить.

- Для подачи заявки нажать кнопку «Подтвердить весь пакет документов».

- В соответствующее поле ввести код из СМС-сообщения.

После отправки заявки на экране появится сообщение, что ответ поступит через один день. Здесь же будут указаны номера соглашения и брокерского счета. Эти данные нужно сохранить.

Через сутки в «Личном кабинете» заявителя появится новый генеральный договор. ИИС открыт. Осталось пополнить счет.

ВНИМАНИЕ! Алгоритм открытия ИИС рассмотрен на примере БКС. Возможны некоторые отличия в процессе оформления счета

Процедура зависит от условий компании, которой принадлежит сайт.

ИИС и ОФЗ – дополнительная доходность

Даже успешно инвестируя деньги в акции, не стоит забывать о других активах. Сегодня уверенные показатели доходности демонстрируют облигации федерального займа. В год по ним можно получать 10,5% чистой прибыли.

Особенность этого инструмента в том, что облигации дают гарантированный доход, поскольку по окончанию срока действия (4-5 лет и более) они точно будут выкуплены государством. Приобрести ОФЗ можно на любом счете, причем минимальная сумма теперь снижена с 30 тыс. до 10 тыс. руб. за 1 облигацию, что делает их еще более доступными.

ИИС (индивидуальный инвестиционный счет), плюсы и минусы которого описаны в статье, остается более рискованным способом вложения денег. Вот почему большинство вкладчиков предпочитают открыть банковский депозит и получать по нему пусть минимальную, но стабильную прибыль. Но если клиент настроен на то, чтобы зарабатывать действительно ощутимые деньги, ему лучше оформить именно ИИС.

Общие выводы по ИИС

- Срок действия счета – не менее трех лет.

- Пополнять можно только в российский рублях.

- Сумма депозита – не более 400 000 руб.

- Один человек не может открывать больше одного ИИС.

- Открывать такие счета могут только граждане РФ, которые являются налоговыми резидентами.

- От инвестора требуется письменное подтверждение того, что у него нет действующего ИИС.

- Счет предполагает получение прибыли от ведения инвестиционной деятельности.

- Если счет аннулируется до истечения трехлетнего срока, его владелец теряет право на налоговые преимущества.

- Профильная организация сама уведомляет налоговую инспекцию об открытии нового индивидуального инвестиционного счета.

- Инвестор может выбрать один из двух видов налоговых преференций: ежегодный возврат налогового вычета в размере 13%, либо получение прибыли от инвестиций без необходимости уплаты НДФЛ.

Подведем итоги

ИИС имеет свои плюсы и минусы:

- период его окупаемости ограничен минимум тремя годами (это не так уж и много);

- закрыт доступ к потенциально интересным зарубежным активам, которые не торгуются на российских площадках (а вам не хватит российских?);

- средства не застрахованы от потерь (боитесь — инвестируйте в безрисковые облигации);

- может потребоваться активное участие инвестора в управлении (не хотите — обратитесь в управляющую компанию).

Но все эти недостатки выглядят просто несущественно. Широкий диапазон финансовых инструментов и декларируемые налоговые льготы способны гарантированно удвоить вашу «обычную» доходность без всякого риска. Все, что вам остается сделать, это выбрать:

- стратегию инвестирования;

- тип налоговой льготы;

- способ управления активами и посредника.

И помните, чем раньше вы откроете индивидуальный счет, тем выгоднее для вас.