Иис в вопросах и ответах

Содержание:

- Минусы ИИС

- ИИС в Сбербанке: тарифы, возможности, преимущества

- Что такое индивидуальный инвестиционный счет

- Что думаю я об ИИС

- Можно ли перевести ИИС к другому брокеру?

- В чем преимущества брокерского счета

- Глоссарий для новичка: что такое ИИС и зачем он нужен

- Главные критерии отбора брокера

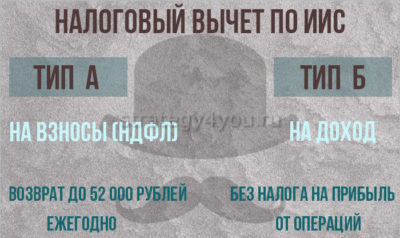

- Два типа вычета

- Какой выбрать?

- Как получить налоговый вычет

- Подробнее о плюсах и минусах индивидуального инвестиционного счета в Сбербанке

Минусы ИИС

ИИС отлично подходит для долгосрочных инвестиций и накоплений. С этим же связаны и минусы его использования:

- Со счета нельзя выводить деньги в течение трех лет, иначе счет будет закрыт, а уже полученный налоговый вычет типа А придется вернуть.

- Счет нельзя пополнять более, чем на один миллион рублей в год. Это значит, что если инвестор хочет инвестировать больше, ему придется параллельно использовать другой брокерский счет.

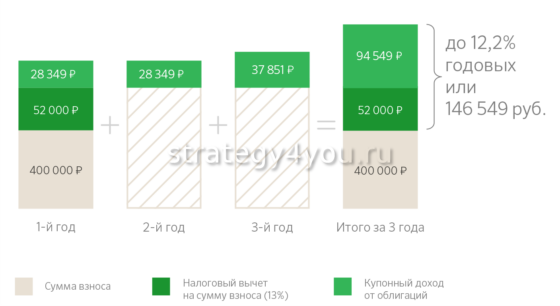

Если откладывать на ИИС по 10 000 рублей в месяц и не выводить деньги со счета 3 года, то можно накопить 360 000 рублей. На эти деньги можно купить консервативные инструменты, например, облигации федерального займа с доходностью 4-5,45%. Освобождение от налогов в этом случае станет приятным бонусом.

ИИС в Сбербанке: тарифы, возможности, преимущества

В Сбербанк Управление активами есть два варианта работы с ИИС. Вы можете торговать самостоятельно, выбрав подходящий тариф и условия обслуживания, а можете просто передать средства в доверительное управление. Вне зависимости от способа вы сохраните право на налоговые вычеты, что служит, судя по отзывам ИИС в Сбербанке, один из определяющих факторов при выборе типа брокерского счета.

Условия для самостоятельной торговли

Сбербанк предоставляет владельцам ИИС вход для торгов на Московскую биржу – на все ее три секции. Клиент может выбрать между двумя тарифами:

- Инвестиционный

- Самостоятельный

Принципиальная разница между ними заключается в значении комиссии за покупку бумаг на фондовой секции, а также в аналитической поддержке.

Так, подключившие тариф Инвестиционный на регулярной основе получают инвестиционный дайджест и имеют свободный доступ к порталу Sberbank Investment Research. Комиссия за сделки с акциями и облигациями фиксированная – 0,3% вне зависимости от объема сделки.

Обладатели ИИС с тарифом Самостоятельный не имеют доступ к аналитике, а размер комиссии зависит от объема сделки и варьируется от 0,006% до 0,165% (чем больше оборот, тем меньше комиссионные).

Точное значение приведено в таблице:

Также в зависимости от тарифа находится комиссия за совершение сделок на внебиржевом рынке. Самостоятельный предусматривает уплату брокеру 0,17% от покупки или открытия короткой позиции, Инвестиционный – 1,5% за лонг и 0,1% – за шорт.

Вознаграждение брокера за проведение других операций фиксировано вне зависимости от тарифа:

- заключение срочного контракта (опционы и фьючерсы) – 0,5 рублей;

- досрочное расторжение контракта – 10 рублей;

- маржинальная торговля: 17% годовых по переносу денежной позиции и 15% годовых по переносу позиции по ценным бумагам;

- сделки РЕПО (кредитование) – 17-19% годовых в зависимости от срока.

Каждый инвестор может передать до 20 бесплатных поручений на покупку или продажу активов по телефону, далее цена одного обращения составляет 150 рублей по всем заявкам.

Купонный доход и дивиденды поступают прямо на счет. Их можно использовать для увеличения своего портфеля активов или же вывести на отдельный р/с.

Доверительное управление с помощью ИИС

Если рассматривать отзывы по ИИС Сбербанка, то выяснится, что большей популярностью по сравнению с самостоятельной торговлей пользуется доверительное управление. Это понятно – сбережениями будут управлять профессиональные дилеры, которые разбираются в особенностях рынка и регулярно демонстрируют отличный финансовый доход.

При передаче средств в ДУ инвестор может выбрать одну из двух стратегий:

- Рублевые облигации – средства вкладываются в ОФЗ и надежные корпоративные облигации, а также ПИФы облигаций (доходность порядка 10-12% в год);

- Долларовые облигации – деньги инвестируются в американский долг и еврооблигации (с 1 марта 2018 года стратегия временно недоступна для новых клиентов).

График доходности стратегии

Условия передачи средств в доверительное управление:

- минимальный взнос – 50 тысяч рублей, максимальный – 1 млн;

- взнос для пополнения – 10 тысяч рублей;

- срок инвестирования – не менее 3 лет;

- валюта – только рубль;

- комиссия при открытии – 1% (только, если делать это в офисе Сбербанка, при открытии дистанционно комиссии нет);

- вознаграждение брокера за управление – 0,25% от объема внесенных денег раз в квартал.

Что нужно знать об Индивидуальном инвестиционном счете, передаваемом в доверительное управление

Вкладывать деньги в ИИС можно из отделения банка, с помощью сайта sberbank-am.ru или специально разработанного мобильного приложения для инвестиций.

Что такое индивидуальный инвестиционный счет

Индивидуальный инвестиционный счет или сокращенно ИИС — программа выгодного вложения денежных средств. Появилась она недавно, в 2015 году. Но уже смогла завоевать заслуженную популярность как у опытных, так и у начинающих инвесторов.

Завести счет разрешается любому физическому лицу. Подобные услуги предоставляют брокерские или управляющие компании. Банкам и прочим финансовым организациям это делать запрещено. Гражданин заключает с выбранной организацией договор на обслуживание и перечисляет деньги на специальный счет.

В качестве первоначального вложения можно использовать любую сумму. В этом вопросе пределов нет. Можно вложить один раз определенную сумму или пополнять ИИС периодически за весь период инвестирования. На сумму пополнения предусмотрены лимиты.

Важно! В течение года ИИС можно пополнить не больше чем на 400000 рублей.

Договор с брокерской компанией заключается на определенный срок. Самый распространенный вариант — 3 года. Возможны варианты и со сроком до 5 лет. Одному гражданину разрешается иметь только один ИИС. Одновременное открытие большего количества счетов для инвестирования запрещено законом.

Если гражданин нашел управляющую компанию, которая имеет более выгодные и привлекательные условия, а срок предыдущего договора инвестирования еще не окончен, он может в любое время перейти от одного брокера к другому. Но приобретенные акции и облигации на новый счет переводить нельзя.

После открытия ИИС брокеры начинают управление активами клиента и вкладывают их в различные инструменты инвестирования. Для этого покупаются акции и прочие ценные бумаги. За счет прироста стоимости этих активов владелец ИИС получает доход. Брокеры имеют большой опыт в области инвестиций, они легко ориентируются в современном рынке ценных бумаг. Они будут подбирать для своего клиента инструменты с наибольшей доходностью, чтобы он смог получить большую прибыль.

В качестве вознаграждения за брокерские услуги предусмотрен определенный процент комиссии с каждой совершенной операции на рынке ценных бумаг. Процент имеет фиксированный размер в зависимости от вида сделки или рынка, на котором она совершается.

Существует еще один способ получения дохода от использования ИИС. Законодательством предусмотрены специальные налоговые льготы для владельцев инвестиционных счетов. Возможны два варианта льготы. В первом случае по итогам отчетного года человек может получить налоговый вычет 13%, соразмерный сумме пополнения счета в течение года. Во втором случае физическое лицо освобождается от уплаты налога на доход, полученный в результате инвестирования.

Что думаю я об ИИС

Индивидуальный инвестиционный счет почему-то у людей ассоциируется со стабильностью. В принципе, это объяснимо. Ведь, вспомните, что налоговый вычет доступен каждому гражданину нашей страны, если он платит НДФЛ и попадает под какую-то из категорий:покупка недвижимости, обучение и т. п. И те, кто получал такие выплаты, знают, что они работают. Поэтому есть иллюзия, что все это так просто и гарантированно.

Хоть вы будете покупать акции, хоть высоко рискованные облигации, хоть ETF.

Кроме того, брокер также берет с вас комиссии и может зарабатывать еще и на дополнительных услугах, которые он может вам навязать. Очень часто бывает, что человек открыл ИИС, радуясь, что получит налоговый вычет, но не знает, что дальше делать с этим ИИС.

И вот тогда брокер может предложить какие-то инвестиционные программы по каким-то структурным продуктам, составить какой-то портфель.

Прежде чем открыть ИИС, рекомендую вам разобраться с тем, как торговать на Московской бирже. Тем более, сейчас появилась отличная возможность поторговать несколько месяцев на демо-счете теми же акциями. Вы можете попробовать купить или продать акции, облигации. Ведь на индивидуальном инвестиционном счете вам придется примерно тем же и заниматься.

Можно ли перевести ИИС к другому брокеру?

Разбираясь в нюансах счета, можно понять, что ответ на вопрос: «Можно ли открыть ИИС в разных банках» негативный — у физического лица может быть только 1 счет, привязанный к паспортным данным и ИНН. Теперь довольно щепетильный вопрос — как перевести счет, открытый в одной инстанции, в другую. Сразу скажу: это возможно; алгоритм такой:

- Узнать у нового брокера готов ли он получить такой счет и взять его в обслуживание.

- Уточнить у старого брокера, какой порядок перехода счета к новому посреднику.

Читая тематический форум, можно заметить: есть 2 сценария, что делать с ценными бумагами на балансе счета: продать их с помощью старого брокера или перенести к новому. И в первой, и во второй стратегии есть свои потери, как минимум, на комиссии посредника, проценты за вывод и пополнение; и, для того, чтобы определиться с подходящим алгоритмом — рассчитайте все издержки наперед. Можно выбрать вариант временного хранения бумаг в депозитарии, но эта услуга также платная.

Перенос — это законодательное исключение. Иногда вкладчик может открыть второй счет, но закрыть первый он обязуется в течение месяца. В противном случае — потеряете возможность налогового вычета и получите проблемы с налоговой.

Разумеется, купить ИИС в прямом значении слова невозможно, ведь он привязан к определенному лицу. Многие брокеры максимально стараются упростить процедуру оформления и ведения счета для комфорта клиентов. Но есть и противники такого инструмента, которые считают, что счет ИИС прямо связан с государством, и ответ на вопрос «Почему его не следует открывать» в том, что никто не хочет сотрудничать с налоговой инспекцией, а кроме этого, не всегда торговля ценными бумагами эффективна и прибыльна.

Если вас интересуют долгосрочные вложения, обратите внимание, например, на реальные инвестиции, о которых много на www.gq-blog.com, но помните о том, что сильный портфель состоит из многих инструментов — акции, депозиты, инвестиции, в том числе, и в онлайн-проекты. Подводя итог, подчеркну: ИИС — хорошая возможность почувствовать на себе налоговые льготы, а выбрав подходящего брокера по размеру минимального взноса и комиссий за обслуживание, можно существенно «разбавить» свои накопления и открыть для себя торговлю на бирже

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

В чем преимущества брокерского счета

Если инвестор планирует придерживаться активной инвестиционной стратегии — часто совершать сделки с акциями, снимать часть денег со счета и пополнять без ограничений, то для этого подойдет обычный брокерский счет. Возможностей использования такого счета больше, а ограничений — меньше.

Можно инвестировать больше 1 миллиона рублей в год. Сумма пополнения ничем не ограничена. Пополнять счет можно не только в рублях, но и в валюте — долларах или евро.

Вывод средств без ограничений. Деньги можно вывести со своего счета в любое время и в любом количестве. Брокер сразу удержит налог, если в текущем году получен доход.

Доступны все инструменты. Можно покупать любые бумаги в соответствии с вашим квалификационным статусом, в том числе недоступные для ИИС. Например, ОФЗ-н — облигации федерального займа для населения.

Статус квалифицированного инвестора. Один из вариантов стать квалифицированным инвестором — получить квалификацию по объему средств: инвестировать более 6 млн рублей.

Глоссарий для новичка: что такое ИИС и зачем он нужен

Ответы на некоторые вопросы по индивидуальному инвестиционному счету.

Как работает

Инвестор размещает денежные средства (только рубли) на специальном инвестиционном счете у брокера, который предоставляет такую услугу. Далее ведет активные спекуляции на бирже или инвестирует на долгосрочный период. По результатам своих инвестиций (спекуляций) имеет право на два вида налоговых вычетов. Их он выбирает сам — каким воспользоваться. Подробнее — ниже.

Срок действия

Не менее 3-х лет

Обратите внимание, с какого момента идет отсчет у вашего брокера. Сбербанк отсчитывает срок с момента поступления денег на ИИС

У других брокеров есть более лояльный подход. С момента оформления и фактического открытия инвестиционного счета. Три года — минимальный срок, при этом действующее законодательство на начало 2020 года не оговаривает максимальный срок.

Какая максимальная и минимальная сумма пополнения ИИС

Максимальная сумма для внесения на ИИС составляет 1 миллион рублей в течение года. То есть каждый год инвестор может вносить на свой инвестиционный счет у брокера максимум по 1 млн. руб. За 5 лет максимально 5 млн. руб., за 7 — 7 млн. руб. и т. д.

Минимальная сумма не установлена законом об ИИС. Она диктуется только условиями тарифных планов брокера. Советую рассматривать сумму не менее 100 тысяч рублей на инвестиционный счет. При таком раскладе комиссии брокера не будут давить на основной счет, отнимая существенную часть дохода.

Сколько можно открыть счетов

Только один. Инвестор имеет право перенести режим ИИС другому брокеру. В таком случае после открытия ИИС у другого брокера предыдущий счет должен быть закрыт в течение 30 дней. В противном случае — нарушение закона. При процедуре открытия ИИС у любого брокера в анкете следует вопрос о наличии инвестиционного счета у другого участника профессионального рынка.

Можно ли вывести деньги досрочно

Да, можно. Но если вы получили уже налоговый вычет (в первую очередь касается вычета первого типа) — деньги необходимо вернуть государству. Так как брокер в России по умолчанию является налоговым агентом, он удержит сумму из выводимых средств. И/Или передаст сведения в налоговую инспекцию. Не касается случая, когда клиент открывает ИИС у другого брокера, а текущий закрывает.

Сколько можно заработать

Все зависит от торговых стратегии и допустимых инвестором рисков. Чем выше риски, тем больше можно заработать. Для оценки рекомендую воспользоваться результатами работы паевых фондов из списка топов:

УК Сбербанк управление активами. В верхнем меню выбрать «Биржевые фонды».

ВТБ Капитал управление инвестициями. Меню «Продукты и услуги/Биржевые фонды».

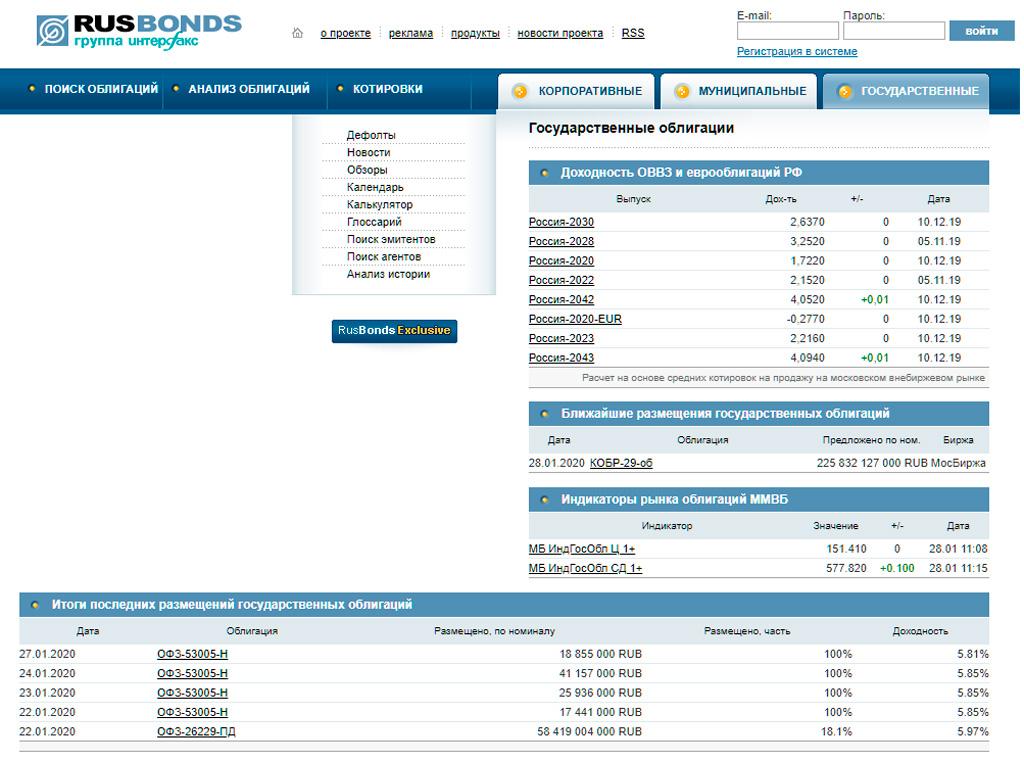

Указанные биржевые фонды доступны для включения в ИИС. По каждому из них есть информация об изменении цены пая с момента старта. Многие открывают ИИС для консервативных вложений. Очень популярны ОФЗ в силу надежности. Выбрать и посмотреть доходность можно на специализированном финансовом портале RUSBONDS.

ИИС или брокерский счет: что лучше

Для целей долгосрочного инвестирования на срок не менее 3-х лет ИИС имеет преимущества по налоговым льготам по сравнению с обычным счетом у брокера.

Плюсы ИИС обусловлены факторами:

- если вы инвестируете рублевые средства;

- консервативный подход в инвестициях;

- предлагаемый набор инструментов вас устраивает.

На стандартном счете у брокера нет таких ограничений, как на ИИС. Условия обусловлены только тарифными планами и регламентом предоставления услуг конкретного брокера. Но нет налоговых льгот.

Формально — краткосрочным спекулянтам, которые постоянно выводят деньги с торгового счета, больше подойдет обычный счет, долгосрочным инвесторам — ИИС. В остальном выбор за вами.

Да, это возможно. В случае переноса необходимо закрыть ИИС у предыдущего брокера в течение 30 дней с момента открытия нового индивидуального счета.

Главные критерии отбора брокера

На что обратить внимание?

Перед выбором правильного брокера (подходящего именно вам) нужно четко для себя понять — какой будет ваш стиль торговли. Или к какой категории вы себя относите:

- спекулянт — частые, практически ежедневные сделки;

- трейдер или среднесрочный инвестор — несколько сделок в неделю, может быть в месяц. Но в любом случае торговля ведется каждый месяц.

- долгосрочный инвестор — несколько сделок в год.

Дополнительно. Каким капиталом вы располагаете? Будете ли выводить-вводить денежные средства на брокерский счет? Примерно какими суммами и периодичностью.

Один и тот же брокер может быть выгоден для трейдера. Но совершенно «разорителен» для пассивного инвестора. И наоборот.

В чем логика?

Мы упираемся в торговые расходы. Основные это:

- плата за сделки — процент от суммы операции;

- плата за депозитарий;

- минимальная месячная плата, которую клиент обязан уплатить брокеру.

Первая статья расходов есть абсолютно у всех брокеров. В среднем по рынку она примерно одинаковая. «Разброс» составляет 30-50%.

Депозитарные услуги. У кого-то плата «зашита» в комиссии за операции и как бы не взимается. Другие берут какой-то минимальный уровень. Третьи высчитываю с клиента по полной. В итоге, планка комиссий может составлять от нуля до нескольких сотен в месяц.

Третий пункт. Как и депозитарные расходы — плата может варьироваться от нуля до 200-300 в месяц и выше. Обычно с клиента вычитается сумма, за минусом торговых издержек, понесенных за текущий месяц.

Например, минимальная плата составляет 200 рублей. А трейдер уплатил комиссий за сделки 150 рублей (покупал-продавал ценные бумаги). В конце месяца брокер дополнительно спишет — 50 рублей.

Вернемся у нашим баранам, то есть брокерам.

Рассмотрим противоположные ситуации.

Есть 2 игрока: трейдер и инвестор. У каждого по 100 тысяч рублей.

Имеется 2 брокера, с различными торговыми условиями.

| Тарифы брокера | Комиссия за сделку (от оборота) | Фиксированные ежемесячные расходы (депозитарий) |

| Брокер А | 0,05% | нет |

| Брокер Б | 0,025% | 200 рублей |

Вопрос. У кого условия лучше?

Трейдер совершает по несколько сделок в день. Оборачивая капитал за месяц в несколько раз (а то и десятки-сотни раз).

Торгует каждый день. Утром купил на сто тысяч. Вечером продал на 100 тысяч. За месяц выходит 20 торговых дней.

Итого: его месячный торговый оборот составит 4 миллиона рублей.

Для него важны прежде всего уровень комиссий за сделки. Остальные расходы второстепенны.

Если ставка брокера 0,05%, расходы трейдера составят — 2 000 рублей в месяц.

Выберет трейдер брокера с комиссией в 0,025% — сразу экономит 1 000 рублей. Пусть даже у него будет плата за депозитарий — 200 рублей в месяц. Все равно трейдер будет типа «в плюсе» +800 рублей его выгода, по сравнению с первым брокером.

Позиция долгосрочного инвестора будет прямо противоположенная. Ему нужно купить один раз. На всю сумму.

У брокера А он заплатит 50 рублей (0,05% со 100 тысяч). У брокера Б — 25 рублей (0,025%). Разница невелика.

Депозитарий — либо ноль, либо 200 рублей.

Итого: издержки 50 рублей у первого брокера против 225 у второго (с депозитарием). Разница на расходах в 4,5 раза!

Отдельно нужно отметить такое понятие, как активный месяц. Обычно, если в месяце были сделки по покупки-продажи, включается депозитарный счетчик. Если сделок не было — плата не взимается.

И вот здесь мы плавно подходим к такой штуке, как пополнения брокерского счета собственными деньгами.

Например, инвестор пополняет счет дополнительно на 10 000 рублей ежемесячно.

В комиссиях за операции это будет 5 и 2,5 рубля соответственно. Но с учетом обязательных депозитарных расходах, мы получаем просто колоссальный разрыв в 40 раз!!! Пять рублей против 202,5!!!

Плюс возможны поступления денег на брокерский счет не только от себя. Но и в виде дивидендов и купонов.

И придется либо ежемесячно дополнительно «отслюнявливать» по 200 рублей за депозитарий, если нужно будет реинвестировать прибыль. Либо сокращать количество активных месяцев в году. Например, совершать сделки раз в квартал или реже.

Это не постулат, а общее правило. Некое среднее. Но как всегда, есть масса исключений.

Например, для игроков с крупными суммами.

Есть у меня допустим пара миллионов. Хочу разово вложиться на долгий срок. В рост активов или получение небольшого пассивного дохода от дивидендов или облигаций. Доход буду в будущем выводить со счета и «тратить на жизнь».

Мои разовые расходы на покупку бумаг будут у брокера А — 1 000 рублей (0,05% от 2 млн.) А у второго — 700 рублей (500 за оборот (0,025%) + 200 рублей депозитарий).

Два типа вычета

Возможность открыть индивидуальный для инвестирования имеют только граждане, являющиеся налоговыми резидентами РФ.

Возможность открыть индивидуальный для инвестирования имеют только граждане, являющиеся налоговыми резидентами РФ.

Варианты налоговых вычетов:

- На осуществляемые вклады — тип А.

- На получаемую прибыль — тип В.

Тип А. При использовании ИИС вкладчик должен иметь официальные доходы, облагаемые налогом 13% (заработная плата, прочие). В этом случае государство компенсирует гражданину налоговые вычеты, но максимальная сумма выплаты не может превышать 52 тыс. руб. — 13% от 400 тыс. руб.

Например, если инвестор вложил 500 тыс. руб., то из них 100 тыс. руб. не подлежат налоговому возврату. Также налоговые льготы пропадают при досрочном закрытии инвестиционного счета (ранее 3 лет).

Тип В. Налогообложению не подлежит процентный доход от вложенных средств. Претендовать на налоговый возврат вкладчик вправе только после окончания действия инвестиционного договора (через 36 мес.), при этом по всей сумме процентной прибыли. В случае досрочного закрытия сделки такое право аннулируется.

Какой выбрать?

Проанализировав «Инвестиционный» или «Самостоятельный» тарифы Сбербанка, какой выбрать решить может быть все равно достаточно сложно. В общем случае ТП «Инвестиционный» рекомендуется только тем, кто хочет вкладывать деньги на основе советов профессиональной команды Сбера и не собирается совершать множество операций с бумагами. Например, он подойдет тем, кто хочет купить бумаги сразу на несколько лет и затем только получать прибыль.

Обратите внимание!

Советы Сбера не дают гарантии доходности. Это только мнение команды банка и его инвестиционных подразделений

Фондовый рынок может быть непредсказуем и иногда на нем совершают ошибки даже профессионалы.

В остальных случаях оптимальным будет открытие брокерского счета с тарифом «Самостоятельный». На нем ниже комиссии, что особенно ощутимо при большом числе операций с бумагами и их частом проведении. Но при этом придется самостоятельно искать всю необходимую информацию для принятия решения.

Выбирая «Инвестиционный» или «Самостоятельный» тариф Сбербанка для брокерского счета, стоит понимать, что у них немного различий. Главные из них — размеры комиссии и доступ к сервисам информационной поддержки. Если советы по вложению средств не требуются и планируется все решения принимать исключительно самостоятельно, лучше будет воспользоваться тарифным планом «Самостоятельный» и сэкономить деньги.

Следующее для прочтения

Как пользоваться приложением Сбербанк Инвестиции новичку: пошаговая инструкция

Как получить налоговый вычет

Если владелец сбережений решил получить повышенный доход через открытие ИИС, алгоритм возврата подоходного налога зависит от выбранной льготы.

При намерении вернуть уплаченный через работодателя подоходный налог, действуют следующим образом:

- После завершения отчетного периода (не позднее 30 апреля после него) готовят 3-НДФЛ.

- Вместе с декларацией в инспекцию по месту жительства передают справки, подтверждающие уплату 13-процентного подоходного налога.

- Налоговой службе понадобится также предъявить платежный документ о зачислении денег на инвестсчет, а также заявление на возврат, где указывают реквизиты.

- После рассмотрения заявления ФНС сообщает о положительном решении и переводит уплаченный ранее подоходный налог на личный счет инвестора.

Если решено воспользоваться вычетом для освобождения от налога с инвестиционной прибыли, предусмотрен более легкий способ оформления:

- После завершения минимального срока ведения ИИС клиент обращается в налоговую для получения справки о неполучении вычета по счету ранее.

- Эта справка передается брокеру.

- При выводе средств суммы в размере подоходного налога удерживаться не будет.

Работа с инвестиционным счетом, предполагая ряд ограничений и отсутствие гарантий фиксированной прибыли, больше рассчитана на начинающих инвесторов, заинтересованных в получении дохода с минимальным риском убытком от деятельности на бирже.

Освобождение от подходного налога дает шанс заработать гораздо больше, чем при хранении средств на депозите, и при неблагоприятном сценарии инвестирования сохранит 13 процентов налоговых отчислений. В то же время, никто не даст гарантий, что через ИИС Сбербанка управление активами окажется прибыльным и позволит заработать клиенту. Стоит быть готовым к определенному риску финансовых потерь в случае неудачного размещения капитала или неграмотного поведения на торгах.

Подробнее о плюсах и минусах индивидуального инвестиционного счета в Сбербанке

Основной позитивный момент, о котором сразу хочется сказать, это получение инвестором вычета в размере 13% с одного из следующих видов прибыли:

- Открывая ИИС типа А в год можно получить до 52000 рублей в виде вычета;

- ИИС типа Б дает возможность полностью избежать налогообложения положительного баланса счета.

Рисунок 1. Плюсы и минусы индивидуального инвестиционного счета в Сбербанке во многом идентичны ИИСам у других брокеров.

Однако, данные возможности открытии перед всем владельцами ИИС, не зависимо от того, где был оформлен счет. Сбер, со своей стороны, решил добавить еще один положительный момент – это увеличенный перечень активов, в которые можно инвестировать средства. Здесь есть акции иностранных компаний, список которых постоянно растет (Майкрософт, Амазон, Боинг и пр.), можно покупать ценные бумаги за рубли, а дивиденды получать в иностранной валюте (долларах).

Практика показывает, что здесь можно значительно сэкономить, избежав ненужных конвертаций инвестиций:

- Пополняя счет не нужно покупать доллары;

- Дивиденды, получаемые на банковский долларовый счет, можно сразу переводить в валютные запасы.

На ИИС от Сбербанка можно торговать тремя разными способами:

- Через планшет или смартфон;

- Через терминал QUIK;

- Передав распоряжение в устном режиме.

Плюс индивидуального инвестиционного счета, открытого в Сбербанке, заключается в том, что команда рыночных аналитиков постоянно предлагает идеи для инвестирования. Дополнительно проводятся семинары, тренинги, собрания. Инвестору всегда доступны только свежие финансовые новости. Услуга, где есть консультация аналитиков, работает только на тарифе «Инвестиционный». Для более квалифицированных инвесторов, предоставляется доступ к порталу Sberbank Investment Research, где можно найти публикации лучших аналитиков компании. Нюанс тарифа заключается в фиксированной комиссии за проторгованный объем, равной 0,3%.

Другой тариф «Самостоятельный» содержит комиссию, которая прямо пропорциональна проторгованному объему. Минимальная комиссии составляет 0,018%, при условии, что в день торговля идет от 50 млн рублей и выше. Если объем торговли не превышает 250 тысяч рублей, то придется платить комиссию в размере 0,3%.

Компания планирует в ближайшее время внедрить новый функционал. Например, станет возможным использования для покупки ценных бумаг не только деньги, но и ценные бумаги РФ. Результатом станет аналог маржинальной торговли (на фондовом рынке запрещено открывать короткие ордера и использовать плечо).

Другие плюсы открытия ИИС в Сбербанке:

- При длительном владении ценными бумагами, эмитированными иностранными компаниями, инвестор получает право на дополнительные льготы от банка;

- Торговля в плановую позицию. Акции покупаются и продаются без проведения сопутствующих расчетов.

Рисунок 2. Понять выгодность ИИС сбербанк на основе его плюсов и минусов непростая задача.

Теперь следует упомянуть о минусах владения индивидуальным инвестиционным счетом в банке Сбер:

Вычет на взнос не включается в себя налог, который был дополнительно уплачен на доход с иностранных бумаг; Комиссии в размере 0,0125% взимаются практически с любого действия инвестора. Если клиент решит закрыть индивидуальный счет раньше трехлетнего периода, то он лишится не только прав на налоговую льготу, данное условие действует у всех брокеров без исключения. Также ему придется вернуть полученную ранее льготу и погасить начисленную комиссию

Следует обратить внимание, что размер комиссии будет увеличиваться, чем меньше срок пользования ИИС; Для жителей Крыма и Севастополя услуга инвестирования остается недоступной. Также запрет на открытие ИИС действует для государственных служащих и еще некоторых категорий граждан

Если говорить о минусах ИИС в Сбербанке, то можно сделать вывод об их несущественности. В некоторых случаях можно пренебречь недостатками и обратить больше внимания на плюсы. Потому специалисты рекомендуют сотрудничать с надежными брокерами, такими, как БКС. Открыть здесь ИИС будет очень выгодным решением. Можно назвать сразу несколько доводов в пользу БКС. Во-первых, данный брокер специализируется на предоставлении инвесторам доступа к торговой платформе финансового рынка. Заявки быстро исполняются с минимальными комиссиями (спредами). Во-вторых, Брокер БКС – это часть ФГ БКС. В состав группы входит и БКС – банк, при пользовании которым, инвестор получает дополнительные льготы.