Сбербанк инвестор

Содержание:

- Краткая история брокера и награды

- Сбербанк инвестор как пользоваться?

- Акции и специальные предложения

- Высокие комиссии и другие недостатки брокера

- Какие услуги предлагает

- С чего начать работу с приложением — регистрация и первые шаги

- Как заработать через сервис «Сбербанк Инвестор»

- Что такое инвестиции?

- Применение сервиса «Простые инвестиции»

- Способы открытия счета

- Дополнительные услуги

Краткая история брокера и награды

Сервис создан в 2012 году в результате объединения инвестиционной компании «Тройка Диалог» и открытого акционерного общества «Сбербанк России». Образование акционерного общества «Сбербанк КИБ» (корпоративно-инвестиционный бизнес) произошло после выкупа банком ИК «Тройки». В Sberbank CIB вошли подразделения Тройки:

- аналитический отдел;

- департамент структурных продуктов и глобальных рынков;

- департамент инвeстиционно-банковской работы.

Изначально компания создавалась для привлечения ключевых зарубежных и российских инвесторов.

Имеются победы в номинациях лучшего брокерского дома, лучшего брокера с аналитической поддержкой по операциям с акциями, лучшего брокера в стратегиях на рынке газа, нефти, акций. Были победы в конкурсах на лучшую аналитику.

Сервис занимал ведущие места в европейском рейтинге как лучшего дилера России, МБК, лучшее IPO в ЕМЕА. Сбербанк КИБ получал первые места за лучшие сделки по размещению облигаций и работу с заемщиками.

Сбербанк инвестор как пользоваться?

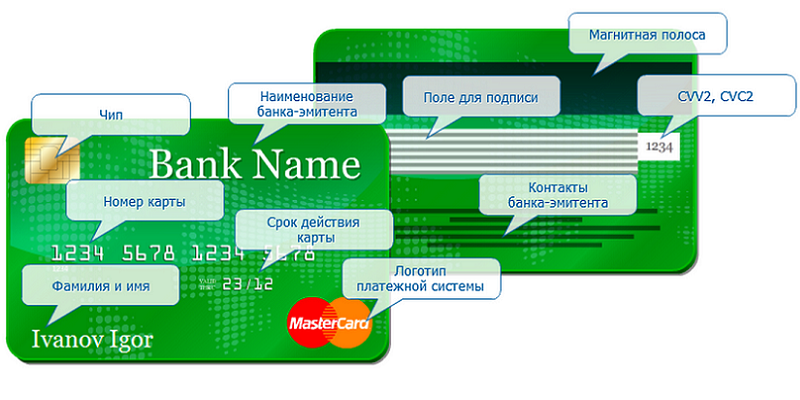

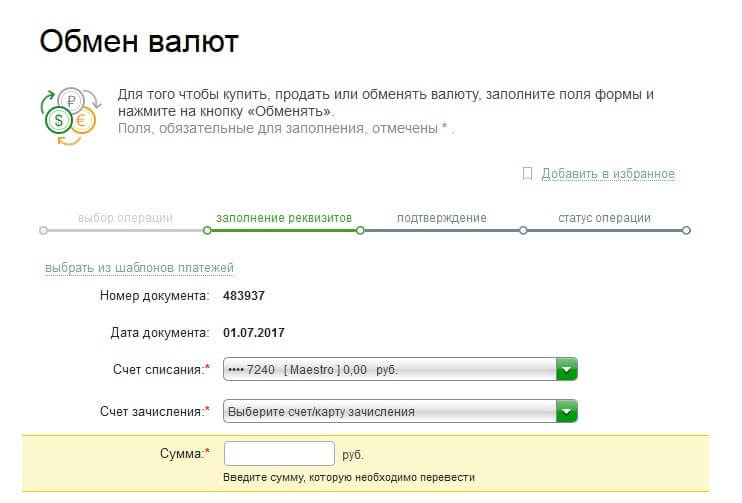

Для начала нужно скачать и установить приложение на ваше устройство. Далее нужно открыть брокерский счет, заявку отправить можно через приложение или на сайте сбербанка (онлайн без посещения офиса). Затем нужно пополнить брокерский счет в кабинете Сбербанк онлайн. Как только деньги поступят можно покупать активы.

Однако стоит учитывать то что в Сбербанке нельзя с 1 счета купить валюту и акции, все это разделено по разным, так скажем, рынкам и нет «единого счета» например как в Финам. Для того, чтобы купить валюту, нужно непосредственно деньги выводить на валютный счет.

Это можно сделать в личном кабинете Сбербанка (там есть раздел: пополнить брокерский счет, и вы можете выбрать на какой именно рынок выводить сумму, которую вы планируете потратить).

Я сам с этим столкнулся, не сразу узнал о том, что если вы заводите деньги именно на фондовый рынок, то выкупить доллары и евро не можете. Вам пишут, что нет средств. В данной ситуации вам необходимо эти деньги вывести и ввести на валютный рынок, и при введении денег нужно понимать, что вы хотите совершить: операцию на срочном рынке, на биржевом и внебиржевом рынке или на валютном рынке.

Сбербанк инвестор тарифы

Сбербанк с 1 апреля 2019 года вновь вводит платные тарифы на брокерское обслуживание. То есть акция, которая длилась три месяца и которая была призвана к привлечению новых клиентов с отменой всех комиссий закончилась и единственная позитивная новость в том, что сбербанк решил все-таки понизить тарифные ставки по банковскому обслуживанию.

У брокера есть 2 тарифа:

Еще хочется напомнить о том, что помимо комиссии брокера, и комиссии депозитария в 149 рублей в месяц, на обоих тарифах есть комиссия биржи. Она в этих тарифах не прописана, то есть это небольшой такой подводный камень, но она небольшая и составляет 0,01%. И таким образом получаем уже, что при объеме сделок до миллиона рублей включительно по тарифу самостоятельный, мы платим не 0.06%, a 0.07% Сбербанку.

Давайте более подробно с ними ознакомиться. Дело в том, что тариф самостоятельный предполагает все-таки наличие каких-то знаний инвестора. Почему? Потому что Сбербанк на этом тарифе не предоставляет никакой дополнительной информации.

Необходимо самому искать информацию о выплатах дивидендов, разбираться в рынке, искать аналитику по тем или иным компаниям. В Сбербанке вы либо доплачиваете за получение этой информации, либо если вы хотите более низкой комиссии по тарифу — самостоятельно выбираете, но никакой аналитической поддержки, никакой информации по акциям дополнительно вы видеть не будете.

А вот что касается позитива, это то, что комиссия при совершении сделок на валютном рынке московской биржи снизилась. Было 0.3 % на обоих тарифах за покупку долларов и евро, сейчас стало 0.2 % за покупку доллара и евро.Но спешу напомнить, что в сбербанке на любом из тарифов вы сможете купить доллары только лотами. То есть не меньше 1000$.

Вывод:

Подводя итог я могу сказать что данный сервис мне не понравился, и есть более удобный в применении сервис Тинькофф инвестиции. А так же сервис от Финам который дает возможность торговать на американских биржах, Сбербанк инвестор же, такого функционала предоставить не может.

Акции и специальные предложения

Эта программа построена по аналогии с европейскими накопительными пенсионными программами и предполагает, что человек за свою трудовую деятельность копит себе капитал, чтобы с наступлением пенсионного возраста можно было оставить работу, не боясь за свою обеспеченность.

В России подобные проекты пока только начинают развиваться, но уже закрепились довольно прочно, хотя и не получили пока широкого распространения.

Условия по этому вкладу очень лояльные и не обременят даже человека с невысоким уровнем дохода.

Установлен минимальный размер вклада, он составляет всего 1500 рублей, а размер последующих взносов – от 500 рублей.

Еще одна особенность и удобство этой программы в том, что вносить деньги можно в произвольном режиме – не обязательно это делать каждый месяц и в какой-то конкретный промежуток дат.

Пополнять свой вклад можно хоть раз в год, от этого в результате будет зависеть конечная сумма, накопленная за весь трудовой стаж.

Условия по пенсионному инвестиционному вкладу

Высокие комиссии и другие недостатки брокера

Основные слабые стороны брокерского обслуживания в «Сбербанк Брокер», в числе которых и тарифы:

- Для инвесторов, желающих сэкономить на комиссионных и обслуживании, более привлекательными будут другие брокеры. Сбербанк гарантирует высочайший уровень надежности, а потому может позволить себе не демпинговать на ценах. В случае мелких оборотов комиссия у Сбера выше, чем у других: 0,06% и 149 рублей в месяц против 0,0413% и 105 рублей у ВТБ или 0,057% в Открытие.

- Еще один недостаток связан с нестабильной работой приложения. Это отмечают пользователи, открывавшие демо-счет или реальный ИИС, однако, наблюдается она при большой активности рынка, при одновременной подаче заявок от множества трейдеров.

- Не всегда удается добиться оперативной обратной связи со службой поддержки. Некоторые участники говорят о том, что в течение суток с момента обращения так и не получили ответа на свой запрос.

- Отсутствие выхода на биржу Санкт-Петербурга. К этой площадке Сбербанк доступа не предоставляет.

В целом, можно сказать, что Сбербанк Инвестор является удобным брокером для людей, которые живут не в крупных городах, где отделения сбербанка наверняка найдутся.

Также он хорошо подходит для инвесторов, которые покупают активы на длительный срок. Для активной торговли данный брокер — не самый лучший вариант.

На сегодня это все! Не забывайте подписываться на обновления блога, ведь в ближайшие дни нас с Вами ожидают новые интересные материалы. Всем пока!

Какие услуги предлагает

Как брокер, Сбербанк Киб оказывает следующие услуги:

- выполнение операций на глобальных рынках;

- демо-счет;

- маржинальная торговля;

- проведение сделок по получению дополнительного дохода от размещенных краткосрочно бумаг (РЕПО-овернайт).

Сервис ведет учет операций по продаже и покупке бумаг, депoзитарных счетов.

Среди услуг Сбербанк брокера значится финансирование и размещение ценных бумаг (облигаций, инструментов срочного рынка, акций), операции с сырьевыми контрактами и валютами.

Сервис предлагает структурные продукты и производные специализированные инструменты. Эти услуги применяются для хеджирования при проведении сделок с сырьем, валютами и процентными ставками.

Компанией предоставляются услуги финансового советника, управления обязательствами, поглощения и слияния, мезонинного финансирования. Также в число услуг Сбербанк брокера входит реструктуризация, помощь в получении кредитного рейтинга. Брокер проводит экспертизу по размещению депозитарных расписок и акций на рынке.

С чего начать работу с приложением — регистрация и первые шаги

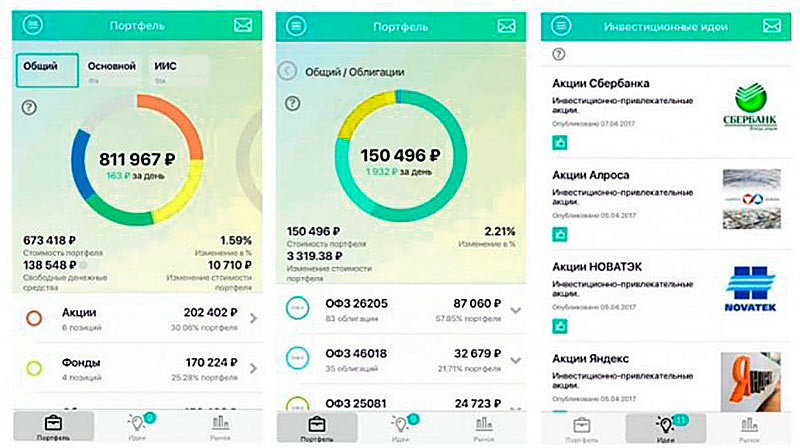

Так выглядит пошаговая инструкция по открытию личного брокерского счета. Теперь предлагаю разобрать основной функционал мобильного приложения «Сбербанк Инвестор».

В данном ПО новички могут сразу открыть подробную инструкцию, которая уместилась на 28 страницах.

Сначала скачиваем само мобильное приложение из магазина (App Store, Play Market).

Код договора и временный пароль для входа мы получили в смс-ке. Во время первого входа пароль можно поменять на более удобный.

Пополнение счета осуществляется в режиме онлайн. Если нам необходимо внести валюту, то это можно сделать лишь в банковском отделении.

Но ничто не мешает нам сконвертировать рубли в валюту непосредственно в приложении на Валютном рынке.

Еще один интересный момент — это ценообразование сделок. Для текущей биржевой цены следует отмечать галочку в поле «по рынку». Цена может отличаться, но незначительно, поскольку в ней уже заложен определенный процент колебания.

Можно пойти другим путем и предложить свою цену — тогда заявка будет считаться отложенной и исполнится она в тот момент, когда будет достигнут указанный клиентом уровень.

Подобным способом действует и механизм покупки ценных бумаг.

Напоследок предлагаю рассмотреть еще одну важную операцию — как пользоваться выводом денег из брокерской системы.

Для этого мы снова заходим в раздел «Прочее» нашего приложения. На этот раз выбираем операцию «Выводы», где указываем сумму для снятия.

Максимальный период зачисления — не позднее следующих суток.

Как заработать через сервис «Сбербанк Инвестор»

Любого потенциального инвестора волнует вопрос, как заработать в «Сбербанк Инвестор». Ведь именно для этого люди приходят на биржу и вкладывают свои финансы. Точной пошаговой инструкции не существует. Каждый самостоятельно может выбирать стратегии торговли, модель поведения и инструменты.

В сервисе «Сбербанк Инвестор» клиенту доступны все основные инструменты для инвесторов. Остается только подобрать оптимальный для себя вариант. Но нужно понимать, что слишком рискованные варианты могут обернуться финансовыми потерями.

Сегодня можно пройти различные курсы для начинающих инвесторов. Они дадут базовые понятия, некоторые идеи для инвестиций. Но все же решение окончательное остается за самим инвестором.

Акции: дивиденды и рост курса

Акции – ценные бумаги, которые фиксируют долю инвестора в компании. Они могут приносить прибыль за счет роста курса и дивидендов. Оба варианта заработка на акциях можно совмещать.

Дивиденды – это часть прибыли компании. Ее выплачивают по результатам работы организации в течение года или другого периода. Для получения дивидендов надо иметь в своем портфели акции на определенную дату, установленную собранием акционеров.

Если курс акций растет, то можно на этом также заработать, просто купив дешевле и продав дороже. Но надо понимать, что курс может не только вырасти, но и упасть.

Облигации и ОФЗ

Облигации – это долговой инструмент. Фактически компании, выпуская такие бумаги, привлекают в долг деньги. По облигациям заранее известна доходность, при этом она часто выше, чем по вкладам. Но если компания вдруг станет банкротом, то вернуть деньги владельцу облигации будет сложно невозможно совсем. Многие виды облигаций предусматривают выплату дохода не только в конце срока, но и периодически – купоны.

Отдельный вид облигаций – ОФЗ. Их выпускает государство. Гарантий в данном случае, что инвестиции вернуться в полном объеме значительно больше, все же дефолт со стороны государства – редкость. Но и доходность по ОФЗ будет не самой высокой.

Покупка долларов и евро

Заработок на разнице курсов валют еще один из вариантов для инвесторов, которые хотят получить прибыль от своих вложений. Пользователей «Сбербанк Инвестор» и других российских инвесторов обычно привлекают доллар и евро. Другими валютами люди интересуются редко.

Но надо учитывать, что за каждую сделку будет взята комиссия и ее надо окупить. Если ее разница курса не покроит, то возникнет убыток. Вариант такого заработка интересен тем, кто готов следить за изменениями курса и строить собственные прогнозы. При снижении курса есть риск и потерять некоторую часть средств. О том, стоит ли покупать доллары или евро сейчас читайте в отдельной статье.

ETF и ПИФы на бирже

ETF – это возможность приобрести пай (часть) в портфеле, специализированного фонда. Специалисты фонда самостоятельно собирают и балансируют портфель. За эти услуги в фонде остается определенная комиссия. При этом в портфель могут входить как ценные бумаги, так и инструменты товарного и/или денежного рынков.

Биржевой ПИФ (БПИФ) – относительно новый инструмент. Он похож на ETF, созданный по российскому праву. Фактически приобретаемый на бирже пай – это часть портфеля акций, который управляется фондом. За свои услуги управляющая компания, создавшая фонд, получает определенную комиссию. Она включается в стоимость пая.

В отличие от классических ПИФов БПИФы легко торгуются на бирже. А также у них есть маркет-мейкер – специализированная организация, обязанная продавать и покупать паи по ценам, близким к расчетным (допустимое отклонение – 0.5%).

Фьючерсы и опционы на срочном рынке Московской биржи

Фьючерс – это контракт, который позволяет в будущем на приобретение актив по заранее согласованной цене. Опцион – это уже срочный контракт на продажу или покупку актива в будущем. Это производные инструменты, позволяющие увеличить прибыль. Для торговли фьючерсами и опционами достаточно иметь на счете 10-15% от стоимости актива.

Торгуются фьючерсы и опционы на срочном рынке. Комиссии на нем ниже, а торговый день заканчивается позднее – в 23.50 МСК. На Московской бирже можно найти опционы и фьючерсы на ценные бумаги, валюты, товары, индексы и даже процентные ставки.

В основном интересуют данные инструменты опытных клиентов. Квалифицированного инвестора вполне может иметь понимание, где будет находиться цена актива в будущем. Для минимизации потерь могут применяться также стоп-лосс (заявка, срабатывающая при определенной цене) и т. д. Новичкам все это может показаться сложно и в интерфейсе приложения «Сбербанк Инвестор» возможность работать на срочном рынке не предусмотрена, но она доступна в QUIK.

Что такое инвестиции?

Чтобы понять, как инвестировать в Сбербанк, необходимо определиться с понятием «инвестирование». Если говорить простыми словами, то инвестирование – это вложение личных средств в определенный финансовый инструмент (акции, облигации и т.д.) для увеличения денежных средств.

Многие спрашивают про инвестиции в сбербанке «как это работает и с чего начать?. Принцип работы не отличается от остальных банков. Сегодня финансово-кредитная организация может похвастаться следующими видами инвестиций:

- Депозиты;

- Брокерский счет;

- Облигации;

- Фонды;

- Акции;

- Драгметаллы;

- ПИФы;

- Доверительное управление.

Каждый вид имеет свои особенности и недостатки, поэтому выбирать необходимо исходя из собственных знаний и навыков. На каждую услугу имеется комиссия системы, а также определенные тарифы.

Комиссии и тарифы

Основное направление, за которое взимаются комиссии – открытие брокерского счета. Размер начислений зависит от нескольких факторов, таких как:

- Ежемесячное обслуживание. Данная сумма начисляется в том случае, если в течение календарного месяца производилась хотя бы одна операция по ценным бумагам. В этом случае стоимость обслуживания составит 149 рублей;

- Процент с каждой сделки. Размер комиссии зависит от суммы, ежемесячного оборота и финансового актива.

Все сделки делятся на самостоятельные и инвестиционные. Второй случай – это ПИФы, то есть доверительное управление. В таком случае тарифы устанавливаются следующим образом:

- Комиссия за управление составляет 1,5-3%, в зависимости от начального депозита и ежемесячного оборота. Если выбирать продукт «Простые инвестиции», то в год вы будете отдавать всего 1,5%;

- Сделки от 1 до 50 млн. рублей включительно облагаются налогом в 0,3% с каждой сделки.

Все комиссии за сделки и обслуживание можно уточнить на официальном сайте Сбербанка, а также позвонив в службу поддержки клиентов.

Применение сервиса «Простые инвестиции»

В рамках расширения своего присутствия на площадках отечественного и зарубежного инвестиционных секторов банковской сферы, Сбербанком проводится активная работа по использованию современных подходов и различных инноваций для совершенствования в данном направлении. Такой подход позволяет предлагать клиентам Сбербанка самые качественные услуги и механизмы проведения операций с ценными бумагами и вкладами.

Простые инвестиции – это уникальный консультативный автоматический финансовый сервис, который не заменим для работы в области банковских инвестиций. Возможности программы, которая использует в процессе расчетов исследования и открытия лауреатов Нобелевской премии в области экономики:

- расчет и инвестиционное планирование

- управление финансами

- вместо клиента отслеживает и делает анализ движения на фондовом рынке

- срочный вывод средств с инвестиционного счета на основной счет карты Сбербанка

- робот самостоятельно формирует инвестиционный портфель клиента, определяя основные преимущества для своего клиента.

Как стать участником программы Простые инвестиции и инвестировать онлайн

Программа запрашивает объемы, сроки и валюту получения желаемой прибыли. С помощью анализа ответов на ряд вопросов, система производит калькуляцию индивидуальной инвестиционной схемы для каждого клиента. После утверждения, клиент Сбербанка подписывает документы в режиме реального времени и делает перечисление запланированной суммы.

Система контроля инвестиций

Удаленный круглосуточный доступ к контролю над своими инвестиционными вкладами Сбербанка доступен через экран смартфона, планшета или нетбука в режиме реального времени.

Всю вычислительную и аналитическую работу с инвестиционными операциями выполняют машины, а профильные специалисты контролируют весь процесс, чтобы в любой момент ответить на все интересующие вопросы клиентов Сбербанка, которые занимаются инвестициями.

Финансы не терпят эмоций, что помогает действовать на лучший результат в вопросах получения прибыли. Автоматический советник ловко обходит рискованные сделки, предусматривает изменения настроений инвестиционных площадок, помогая клиенту сохранить и приумножить свои капиталы.

Условия для потенциальных инвесторов

- Наличие минимального предела для начала инвестиционной операции – 100 000 рублей с правом на добавление сумы от 5 тысяч рублей каждые 30 дней;

- Ежегодный разовый комиссионный сбор в размере 1,5 % (автоматизация сервиса позволила предоставить экономию для клиентов);

- Валюта для инвестиций – российский рубль, американский доллар (вклад происходит в рублях)

- Возможность выхода на международные инвестиционные площадки

Сбербанк приглашает воспользоваться услугами робо эдвайзера, который значительно упростит работу инвестора, оставляя возможность сосредоточится на глобальных вопросах, пока система выполняет остальную кропотливую работу по сохранению и увеличению объемов вложенных денежных средств.

Для клиентов Сбербанка минимизированы риски в области банковских инвестиций и предоставляются самые лучшие условия для получения высоких доходов для инвесторов, которые работают по операциям государственных, муниципальных и корпоративных ценных бумаг крупнейших эмитентов Российской Федерации. Каждый инвестор самостоятельно определяет пакет инвестиционных услуг, анализирует насколько готов рисковать своими капиталами и на какие дивиденды в итоге рассчитывает. Служба инвестиционной поддержки Сбербанка в телефонном режиме, через Интернет или в своих отделениях готова предоставить полную поддержку инвесторов, обеспечить консультативной и технической помощью.

Способы открытия счета

Одним из преимуществ открытия счета в Сбербанке является возможность сделать это онлайн: с телефона в мобильном приложении или в личном кабинете “Сбербанк Онлайн” с компьютера

Рассмотрим пошаговую инструкцию и моменты, на которые обязательно надо обратить внимание при заполнении форм

Через мобильное приложение

Для подачи заявки необходимо установить мобильное приложение банка на свой смартфон. Это возможно, если вы являетесь пользователем продуктов Сбербанка. Далее пошагово разберем процесс.

Шаг 1. Во вкладке “Инвестиции и пенсии” выберите “Брокерский счет”. Вам будут предлагать купить паевые фонды, пенсионные продукты и участие в стратегии доверительного управления. Если вы хотите самостоятельно управлять своими деньгами, то не выбирайте другие предложения.

Шаг 2. Выберите между основным брокерским и индивидуальным инвестиционным счетами. Банк на этом этапе предупредит о рисках и об отсутствии страховки.

Шаг 3. Подтвердите свои персональные данные, страну рождения и налоговый статус. Они подгружаются автоматически.

Шаг 4. Выберите площадки для торговли. По умолчанию стоят галочки на фондовом и валютном рынках. Рекомендую там их и оставить. Срочный рынок – это торговля фьючерсами и опционами. Не стоит туда лезть без специальных знаний. В любой момент можно подключиться к возможности торговать на срочном рынке уже после заключения договора.

Шаг 5. Если вам нужен ИИС, он подключается на этом этапе. Если нет, то уберите галочку в поле

Обратите внимание, что может быть только один ИИС (если у другого брокера вы его уже имеете, то обязаны закрыть в течение 30 дней)

Шаг 6. Выберите счет, на который будут выводиться деньги в случае успешной продажи ценных бумаг с прибылью.

Шаг 7. Подтвердите свои контакты для связи: телефон и электронную почту.

Шаг 8. Внимательно прочитайте соглашение с банком и поставьте галочку в поле о согласии с условиями договора. Нажмите кнопку “Открыть брокерский счет”.

Обратите внимание на параметры, которые вы можете изменить:

- Тариф по умолчанию установлен на “Инвестиционный”. В статье далее мы разберем особенности еще одного – “Самостоятельный”. Определитесь, какой подходит именно вам.

- Автоматически подключена опция овернайта – размещения ваших ценных бумаг в ночное время для получения дополнительного дохода. У таких операций есть риски, поэтому вы должны четко понимать, нужно ли вам отдавать свои акции и облигации кому-то в долг.

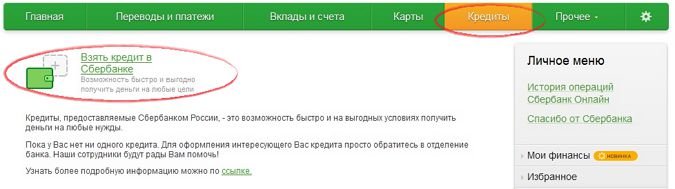

Через “Сбербанк Онлайн”

Открыть брокерский счет можно через “Сбербанк Онлайн”. Разберем этот процесс пошагово.

Шаг 1. Выберите вкладку “Прочее” и “Брокерское обслуживание”. Нажмите “Открыть брокерский счет”.

Шаг 2. Выбор торговых площадок (фондовый, валютный, срочный рынки), проставив галочки в соответствующих полях.

Шаг 3. Выбор тарифа: инвестиционный или самостоятельный. В отличие от мобильного приложения, здесь сразу дана объяснительная информация, что очень удобно.

Шаг 4. Выбор счета, куда будет перечисляться ваша прибыль от реализации активов.

Шаг 5. Согласие на овернайт. Еще одно преимущество по сравнению с мобильной версией – уже на этом этапе соглашаетесь или отказываетесь от передачи свободных ценных бумаг в долг.

Шаг 6. Запрос на использование заемных средств. Новичкам рекомендую для начала внимательно изучить тему маржинальной торговли и только потом ставить галочку.

Шаг 7. Заявка на открытие ИИС. Если вы заявите о необходимости ИИС, то получите сразу два счета: основной брокерский и индивидуальный с налоговыми льготами. Это нормальная практика у всех брокеров. Вести торговлю вы можете только на ИИС, а на основном будет 0 руб. Никаких комиссий за содержание пустого счета платить не надо.

Шаг 8. Выбор цели открытия счета: сохранить накопления или получить дополнительный доход.

Шаг 9. Заполнение анкетных данных: страна рождения, паспортные данные, налоговое резидентство, номер мобильного телефона и адрес электронной почты.

Шаг 10. Подтверждение заключения договора. Проставьте галочки о присоединении к договорам на брокерское и депозитарное обслуживание, согласие с Декларацией о рисках.

Сравнение двух вариантов открытия счета показало, что через “Сбербанк Онлайн” подать заявление намного удобнее – больше разъяснительных моментов, которые не позволят новичкам наставить галочек, где не нужно.

Дополнительные услуги

Чтобы инвесторам было проще инвестировать, Сбербанк сделал специальные сервисы и решения, которые в этом помогают.

Доверительное управление

Доверительное управление (ДУ) — это когда вы передаете свои деньги под управление профессиональных инвесторов брокера. Они вкладывают их в ценные бумаги, чтобы принести вам прибыль. Взамен берут заранее оговоренную комиссию за обслуживание счета.

Минимальная сумма для передачи в доверительное управление — от 5 тысяч долларов или 3 млн рублей. Доходность и стратегии доверительного управления находятся на главной странице ДУ в Сбербанке .

| Стратегия | Информация по стратегии | Минимальный порог инвестирования |

| Облигационный доход — Рублевые облигации ₽ | Инвестиции в государственные, муниципальные и корпоративные облигаций | от 3 000 000 ₽ |

| Купонный доход ₽ | Инвестиции в государственные, субфедеральные и корпоративные облигации российских эмитентов | от 3 000 000 ₽ |

| Защита капитала $ | Дохода по облигациям | от 10 000 $ |

| Российские облигации $ | Инвестирование в корпоративные еврооблигаций | от 5 000 $ |

| Глобальные облигации $ | Инвестирование в суверенные и корпоративные облигаций развитых и развивающихся стран | от 5 000 $ |

| Российские облигации $ — премьер | Инвестирования в российские корпоративные еврооблигации | от 5 000 $ |

Для квалифицированных инвесторов брокер Сбербанк другие стратегии инвестирования.

Инвестиционные облигации Сбербанка

Инвестоблигации Сбербанка — это возможность облигации на курс RUB/USD и акции Газпрома. Доходность по ним брокер обещает на уровне 10% со 100% гарантией возврата вложенных средств. Стоимость одной облигации — 1 тысяча рублей со сроком обращения от 1 до 3 лет.

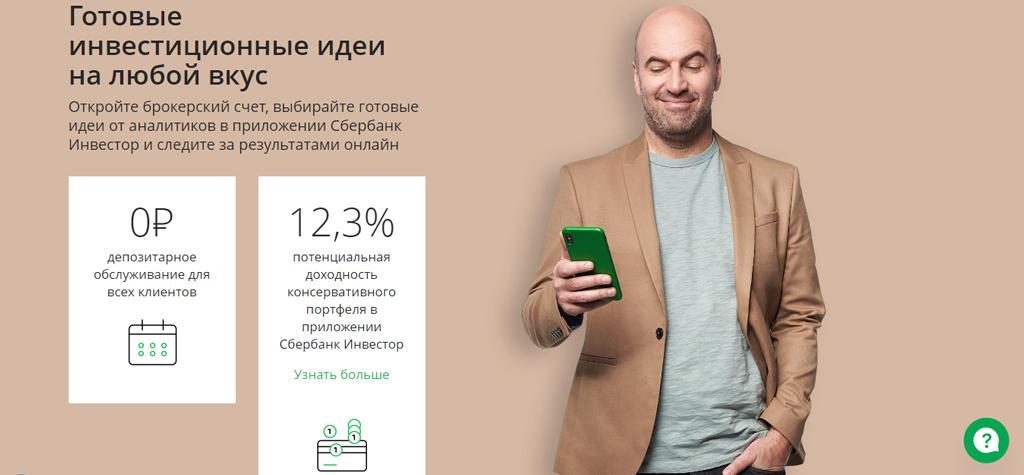

Готовые инвестрешения

Готовые инвестиционные решения — это возможность попробовать инвестировать тем, кто никогда раньше не вкладывал. Лучшие идеи аналитиков Сбербанка полностью бесплатные для всех клиентов со счетом, которой оформлен у брокера.

Для всех типов инвесторов есть свои стратегии инвестирования:

- Консервативная — ≈12,3% годовых с низким уровнем риска

- Сбалансированная — ≈13,3% годовых со средним уровнем риска

- Агрессивная — ≈15,4% годовых с высоким уровнем риска

Чтобы узнать какой подойдет вам — пройдите тест «Какой вы инвестор» в мобильном приложение.

Обучение

Сбербанк заинтересован в обучение своих пользователей, чтобы они чаще проводили финансовые операции и вкладывали свои деньги. Поэтому брокер создал полностью бесплатное обучение , которое доступно клиентам Сбера. Здесь все уроки разделены на:

Иногда на сайте появляются интересные интервью с различными инвесторами, генеральными директорами и другими финансистами.

Паевые инвестиционные фонды (ПИФы)

ПИФ — это возможность инвестировать от небольших сумм в фонды с целью получения прибыли. Средства фонда инвестируются в инструменты финансового рынка и недвижимость, а вы получаете с этого доход. Все ПИФы у брокера Сбербанк разделены по уровню доходности и риска:

| Тариф | Потенциальный доход | Риск |

| Фонд облигаций Илья Муромец | +28,76% | Низкий |

| Фонд Сбалансированный | +41,09% | Средний |

| Фонд акций Добрыня Никитич | +57,01% | Высокий |

На основной странице вы можете сравнить все тарифы.