Облигации для инвестирования как выбрать

Содержание:

Сколько можно заработать на акциях и облигациях

1. Заработок на акциях

На этот вопрос невозможно ответить, поскольку никто не знает какая цена акций будет даже завтра, не говоря про прогнозы на года. Даже недооценённая компания может через год стать ещё более недооценённой.

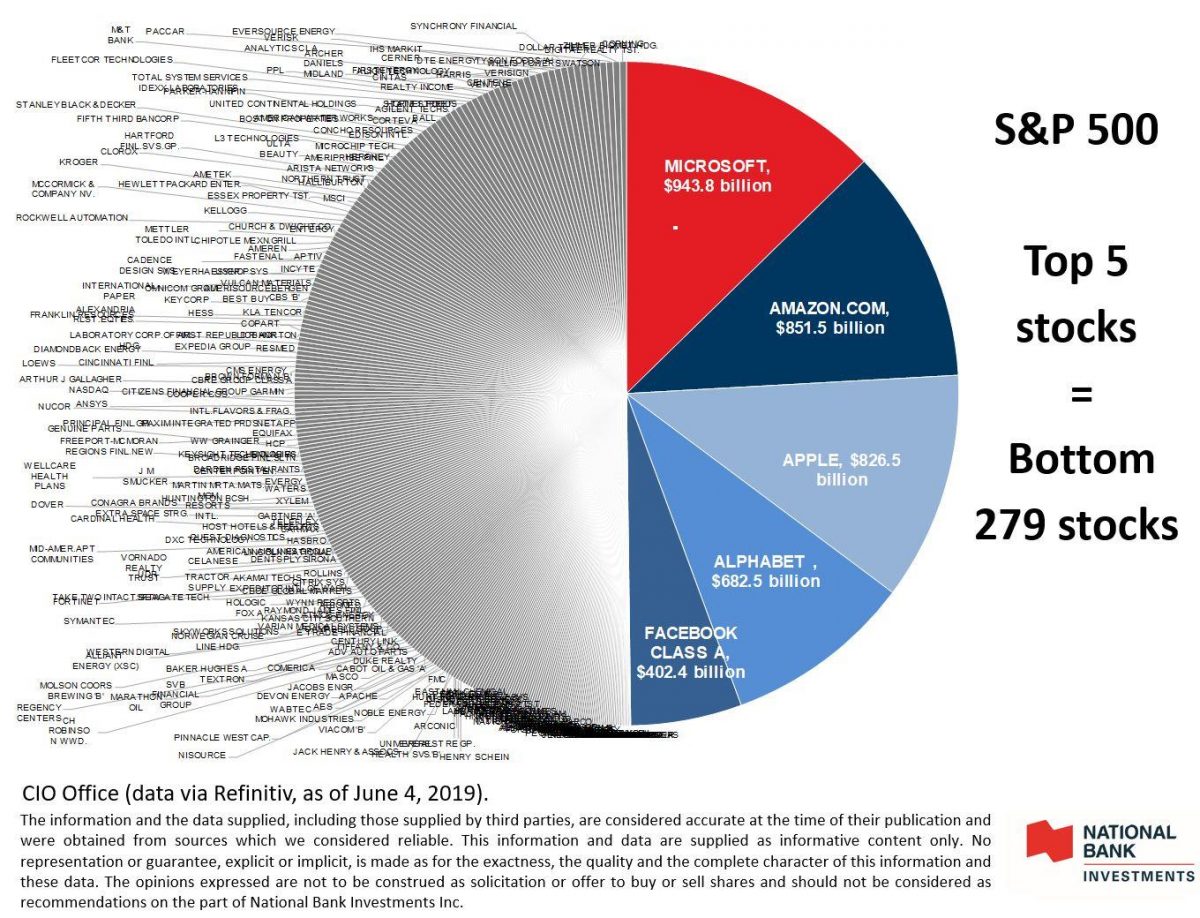

Средний рост фондового индекса с учётом реинвестирования дивидендов составляет годовых для российского рынка, для американского. Это исторические данные.

Фондовый индекс является отражением биржевых котировок крупнейших компаний страны.

Говоря про среднюю доходность фондового индекса, надо учитывать, что в какой-то год она может быть +60%, в какой-то +10%, в какой-то -30%. То есть в зависимости от цены входа, инвесторы могут получить очень разные результаты.

В этой доходности не учтена инфляция, то есть реальная доходность инвесторов будет ниже на величину годовой инфляции.

Отдельные акции могут как расти, так и падать значительно сильнее индекса. Их отбор — это целое мастерство. Новичкам вряд ли удастся делать это максимально эффективно.

Точка покупки акции имеет большое значение, особенно для краткосрочный результатов.

На нашем сайте есть калькулятор инвестора, который показывается сколько можно заработать в среднем за какой период. Можно указать стартовую сумму и сумму ежемесячных накоплений. Ссылка на калькулятор.

Например, при стартовой сумме 100 тыс. рублей и ежемесячном откладывании 3 тыс. рублей под ставку 18% через 10 лет сумма составит 1,59 млн рублей. Из них 1,13 млн рублей это будут заработанные проценты.

2. Заработок на облигациях

Облигации более предсказуемы в расчёте доходности. Особенно, если планируется держать их до погашения. Крупнейшие компании в среднем могут приносить годовых. Если выбирать мелкие компании, то доходность немного выше . Но есть шансы, что какие-то компании за несколько лет могут испытать проблемы с выплатой и инвестор потеряет на этом выпуске. Есть группа «преддефолтных» или «мусорных» облигаций, здесь доходность 30-100%, но и шансы потерять деньги очень высоки.

Доходность еврооблигаций в среднем составляет 2-4% годовых.

Еврооблигации (от англ. «eurobonds») — это обычные облигации, выпущенные российскими эмитентами в иностранной валюте. Зачастую их называют «евробондами».

Как устроены облигации

У всех облигаций есть эмитент, номинал, купон и срок погашения.

Эмитент — это тот, кто выпустил облигацию. Эмитентом облигации может стать государство, федеральные субъекты, например, Москва или Самарская область, а также государственные или частные компании.

Облигации субъектов федерации в обращении на март 2021 год. Их можно найти в приложении Газпромбанк Инвестиции по фильтру «Тип бумаги», выбрав «Муниципальные». На иллюстрации бумаги упорядочены по доходности.

Номинал — стоимость облигации, установленная эмитентом при ее выпуске. У каждой облигации есть своя номинальная цена. Как правило, на российском рынке она составляет 1000 рублей. Иногда компании выпускают облигации в долларах или в евро, такие облигации называются еврооблигациями и помогают компаниям привлечь деньги в иностранной валюте.

Купон — это проценты от номинала облигации, которые получают владельцы облигаций. Чаще всего их платят один или несколько раз в год. Частоту и размер выплат определяет эмитент облигации.

Если владелец автомоек оценит стоимость своего проекта и поймет, что сможет обеспечить возврат инвесторам в размере 6,24% годовых к дате погашения, это значит, что в конце срока обращения облигации каждый инвестор вернет себе полную стоимость облигаций и 6,24% годовых.

Срок погашения — это время, на которое компания или государство берет деньги в долг. Для краткосрочных облигаций этот показатель составляет 1-3 года, для среднесрочных — 3-7 лет, долгосрочных — 7-30, для бессрочных — более 30 лет. Срок погашения влияет и на доходность ценной бумаги. Как правило, чем дольше срок займа, тем выше купонный доход по облигации. Это связано с тем, что на длительном промежутке времени у компаний-эмитентов больше рисков. Поэтому в доходность бумаги закладывается еще и премия за срок владения бумагой.

В приложении Газпромбанк Инвестиции можно отсортировать облигации по нескольким параметрам, например, по сроку погашения облигации.

Рыночная цена облигации — это цена, по которой облигация торгуется на вторичном рынке, то есть на бирже. Если те, кто купит облигации сети автомоек, решат продать их на бирже другим инвесторам, то они сформируют уже не номинальную, а рыночную цену на облигации.

Эта цена может быть как выше номинальной, так и ниже. Например, облигация номиналом в 1000 рублей может стоить на рынке 970 или 1150 рублей. Она подвержена множеству факторов: заинтересованности других инвесторов во владении этой бумагой, финансовому состоянию эмитента, экономической ситуации в стране и так далее.

Накопленный купонный доход или НКД — сумма, которая накопилась после выплаты предыдущего купона или с момента выпуска облигации. Когда инвестор продает облигации, он получает часть купона, накопленного на момент продажи. Таким образом, даже продержав ценную бумагу всего пару дней, он зарабатывает часть купона. НКД автоматически рассчитывается брокером и добавляется к сумме покупке или продажи.

Например, инвестор решил продать облигацию номиналом 1000 рублей с купоном 80 рублей в год. С даты выплаты купона на момент продажи прошло 90 дней. Следующий купон инвестор уже не получит, но за 90 дней ему доплатит покупатель, рассчитав НКД по формуле: НКД = 80 * 90 / 365 = 19,7 рубля.

Сумму накопленного купонного дохода можно посмотреть в приложении Газпромбанк Инвестиции или на веб-версии сервиса.

Какие бывают облигации?

Гособлигации

Это один из самых надёжных способов вложить деньги. Этот вариант интересен, прежде всего, любителям держать средства в Сбербанке, где ставка по депозиту сроком год-три 5-6% годовых, а по вкладу с возможностью пополнения и частичного снятия без потери процентов равна 1,5-2,3%. При этом доходность ОФЗ (облигациям федерального займа), составляет около 8%, процент по 2-летним ОФЗ – около 8,12% годовых. Гарантом возврата денег выступает государство, так что в ОФЗ можно смело вкладывать больше, чем 1,4 млн руб.

Если вы хотите получить бOльшую доходность, то можно приобрести муниципальные или региональные облигации, которые выпускает крупный город или регион. Купонный доход по таким облигациям выше, чем по ОФЗ, и он тоже не облагается налогом на доход. Но тут и риски выше, ведь отдельный регион теоретически может объявить себя банкротом, так что лучше выбирать крупнейшие мегаполисы и богатые области, такие как Москва, Санкт-Петербург, Екатеринбург и т.д. Приятный бонус – доходы по гособлигациям не облагаются налогами.

Доходность: до 7,5-8,5% годовых

Порог входа: 1 000 рублей (именно столько стоит одна облигация).

Корпоративные облигации

Если доходность по ОФЗ кажется слишком скромной, то можно вложить средства в корпоративные облигации (ценные бумаги компаний). В условиях экономической нестабильности лучше выбирать бумаги самых известных и крупных компаний, таких как Газпром, Роснефть, Сбербанк, ВТБ, Северсталь и т.д.

Но есть одно «но». Из полученного дохода придётся вычесть не только комиссию брокеру, но и налог НДФЛ 13%, которым облагается процент по облигациям.

Есть один лайфхак. По облигациям, выпущенным не ранее 2017 г., можно будет не платить НДФЛ, но только по тому купону, который поступит на счёт инвестора с 1 января 2018 г. Если покупать облигацию на этих условиях, то доходность по ней будет практически равняться ставке купона. Например, на днях Газпромбанк разместил трёхлетние облигации по ставке 8,65% годовых. То есть вложив 100 тыс. в облигацию с такой ставкой, вы получите через год за вычетом комиссии брокера доход в размере 8400-8500 руб. или около 8,4-8,5% годовых.

Доходность: 8,4-8,5% годовых

Порог входа: 1 000 рублей

Народные облигации

Весной Министерство финансов запустило специальный инструмент – упрощенные так называемые народные облигации федерального займа или ОФЗ-н. Ставка по ним даже выше, чем по обыкновенным ОФЗ и составляет 8,5% годовых. Размещаются такие бумаги обычно на три года. Купонный доход по ним так же не облагается налогом. Однако дополнительную комиссию придётся заплатить банкам, которые выступают агентами по продажам. Причём эта комиссия тем больше, чем меньше инвестированная сумма. При приобретении ценных бумаг на сумму менее 50 тысяч рублей комиссия составит 1,5%. Если 50-300 тысяч рублей – 1%, более 300 тысяч рублей – 0,5%. Кроме того, банки могут взять комиссию за досрочное предъявление облигации к погашению, так же при досрочном погашении можно потерять часть накопленного купонного дохода. Однако если вы продержите бумагу до конца срока вложенные в эти облигации 100 тыс. руб., то в итоге получите доход в размере 8,4% годовых за вычетом комиссии банку или 8400 руб.

Доходность: 8,4% годовых

Порог входа: 30 000 руб.

Корпоративные облигации

Такие бонды издаёт коммерческая организация. Цель выпуска – получить дополнительное финансирование без привлечения кредитных средств.

Как показывает практика, риски по корпоративным облигациям намного выше, чем по государственным, хотя доходность по ним обычно больше.

О корпоративных бумагах рассказывает финансовый консультант в видео-материале:

Короткие бонды

Короткие бонды – это вид государственных и корпоративных облигаций со сроком обращения 1-1,5 года. Краткосрочные сделки уменьшают риск снижения стоимости ценных бумаг, а это значит, что держатель сможет вернуть их по истечении срока по номинальной стоимости.

Длинные бонды

Период погашения долгосрочных бондов может составлять 5, 10 или даже 30 лет. За всё это время инвестору выплачивается накопленный купонный процент. А по окончании срока возвращается полная номинальная стоимость.

Какие бывают виды облигаций?

Облигации различаются по нескольким параметрам.

По форме выплаты дохода:

-

процентные (купонные) облигации — по ним вы получите проценты от номинальной стоимости. По некоторым облигациям бывает только одна выплата, по другим — несколько. Выплату процентов называют погашением купона. Такое название сохранилось со времен, когда облигации были бумажными: к ним крепились купоны на выплаты, которые отрывали в момент погашения. Чаще всего купонные облигации бывают с фиксированной процентной ставкой, то есть вы знаете заранее размеры выплат. Но бывают и c плавающей процентной ставкой — выплаты меняются, потому что привязаны к макроэкономическим показателям или ситуации на рынке ценных бумаг;

-

дисконтные облигации — при покупке стоят ниже номинальной стоимости, но погашаются по номинальной. Например, вы купили облигацию со скидкой — за 800 рублей, а когда ее срок действия закончился, получили за нее 1000 рублей — всю номинальную стоимость. Разница между ценой размещения и номинальной стоимостью и называется дисконтом.

По эмитенту:

-

государственные (Российской Федерации и ее субъектов) — их выпускают, чтобы покрыть дефицит бюджета;

-

муниципальные — их выпускают органы местного самоуправления, как правило, чтобы профинансировать различные проекты;

-

корпоративные — их выпускают юридические лица для финансирования своей деятельности.

Частные компании могут размещать также особый вид облигаций — коммерческие. Но они распространяются адресно и по закрытой подписке, так что просто прийти на биржу и купить их невозможно.

По конвертируемости:

-

конвертируемые облигации — их можно обменять на другие ценные бумаги этого же эмитента, например на акции;

-

неконвертируемые облигации — обменять их на другие ценные бумаги нельзя.

По обеспеченности:

-

обеспеченные — самые надежные. Их владелец с большой вероятностью сохранит свои деньги. Сохранность вложений может обеспечивать, например, залог — недвижимость и оборудование компании, другие ценные бумаги. То есть в случае банкротства эмитента владелец облигации сможет получить этот залог — продать его и вернуть свои деньги. Второй вариант обеспечения — поручительство другой компании. Если эмитент обанкротится, эта компания возьмет обязательства по его облигациям на себя. Третий вариант — банковская, государственная или муниципальная гарантия. Это почти то же самое, что поручительство. В этом случае долги по облигациям возьмет на себя банк, местный или федеральный бюджет;

-

необеспеченные — менее надежные. Если компания обанкротится, владельцы облигаций будут ждать, пока завершится процедура банкротства и их претензии удовлетворят в общем порядке — вместе с другими кредиторами компании. Не факт, что удастся вернуть вложенные деньги полностью;

-

субординированные необеспеченные — самые рискованные. При банкротстве компании владелец таких облигаций может рассчитывать на возврат своих денег в самую последнюю очередь, после всех остальных кредиторов. Если после раздачи других долгов что-то вообще останется. Более того, даже если эмитент дошел не до банкротства, а только до санации, его субординированные облигации сразу же списываются в ноль. Никаких денег владельцы таких облигаций не получат.

По способу обращения:

-

облигации со свободным обращением — нет никаких ограничений на покупку и продажу таких облигаций. Они могут свободно менять собственников: переходить от одних инвесторов к другим;

-

облигации с ограниченным обращением — покупка и продажа таких облигаций имеют ограничения. Например, владелец не может продавать облигации в течение какого-то времени. Или же эмитент устанавливает ограничения на цену облигаций — при продаже она не может быть больше или меньше какого-то лимита.

Есть ли риски у заработка на облигациях

Облигации относят к низкорискованным финансовым инструментам, но тем не менее они не исключены полностью от рисков.

Какие риски есть у держателей облигаций? Самый главный риски это дефолт по выпуску. Другими словами эмитент просто не выплатит деньги. Инвестор в этом случае потеряет либо всё, либо большую часть. Поскольку выпуски торгуются до последнего, то всегда есть возможность скинуть в рынок ценные бумаги с большим дисконтом. Например, по 200 рублей (номинал 1000 руб). Потеря составит 80%, но это лучше, чем потерять всё.

У облигаций с офертой, есть риски быть принудительно выкупленными. Потерять деньги в этом случае можно лишь в том случае, если облигация долгосрочная и сильно дорогая.

Например, в 2021 г. был выкуплен выпуск НорНик БО-5. Срок погашения был назначен на 2027 г, доходность по купону 11,6%. Цена облигации еще в 2020 г. была 1150-1200 рублей, что выше номинала на 15-20%. Те, кто приобрел её по таким ценам потеряли около 7-10%, поскольку погашение в 2021 г. было по номиналу.

Чтобы снизить риски, рекомендуется вкладывать деньги в новые выпуски. Риски дефолта минимальны, поскольку эмитент только получил деньги и прошел ряд строгих проверок. Естественно, что 100% гарантии нету, но это лишь дополнительная защита. Можно их удерживать до 6-12 месяцев. Далее, риски немного повышаются.

В целом риски у облигаций довольно маленькие. В подавляющем большинстве проблем с выплатами у крупных эмитентов не возникает.

Новичка следует избегать покупку субординированных облигаций (суборды). Доходность по ним чуть выше, чем по обычным, но риски существенно выше. Субординированные выпуски могут выпускаться только банками.

Риски для инвесторов

Существует несколько видов риска для инвесторов, которые вкладывают деньги в облигации: кредитный, процентный, инфляционный и риск ликвидности.

Кредитный риск связан с ухудшением платежеспособности эмитента. Например, если у эмитента снизится кредитный рейтинг, то цена облигации тоже уменьшится, а при серьезном риске банкротства — значительно упадет.

Процентный риск связан с изменением уровня процентных ставок. Чем дальше срок погашения и ниже купон, тем выше риск того, что стоимость облигации снизится.

Инфляционный риск связан с ростом инфляции, которая может начать обгонять доходность портфеля. Отчасти этот риск можно нивелировать с помощью облигаций с плавающим купоном.

Риск ликвидности связан с тем, что большую часть некоторых выпусков облигаций удерживают крупные инвесторы достаточно долгий срок. Это влияет на торговый оборот и цену таких облигаций.

Еврооблигации

Это облигации российского рынка в иностранной валюте. Доходность по ним варьируется от 1 до 10%. Их отличает высокая стоимость. Продажа евробондов производится лотами по 100-200 штук, при этом номинал одной бумаги составляет, как правило, 1000 единиц валюты.

Таким образом, для покупки, скажем, лота из 200 единиц потребуется 200 000 долларов или евро. Конечно, начинающему инвестору это не по карману.

Поэтому специалисты советуют вкладывать средства в валютные бонды не напрямую, а через доверительное управление. Например, через Сбербанк можно инвестировать в это суммы от 1 тысячи рублей.

Субординированные облигации

Суборды выпускаются банками или финансовыми учреждениями для увеличения своего капитала. Их отличие состоит в том, что договоренность по погашению относятся ко второму уровню обязательств. Это значит, что в случае банкротства организации, выпустившей такие бумаги, долг по ним будет возвращаться в последнюю очередь.

Помимо этого, суборды могут применяться в мошеннических махинациях, потому специалисты рекомендуют воздерживаться от сделок с такими бумагами. Чаще всего информация о том, к какому виду относится бонд (к обычному или субординированному), содержится в договоре оферты.

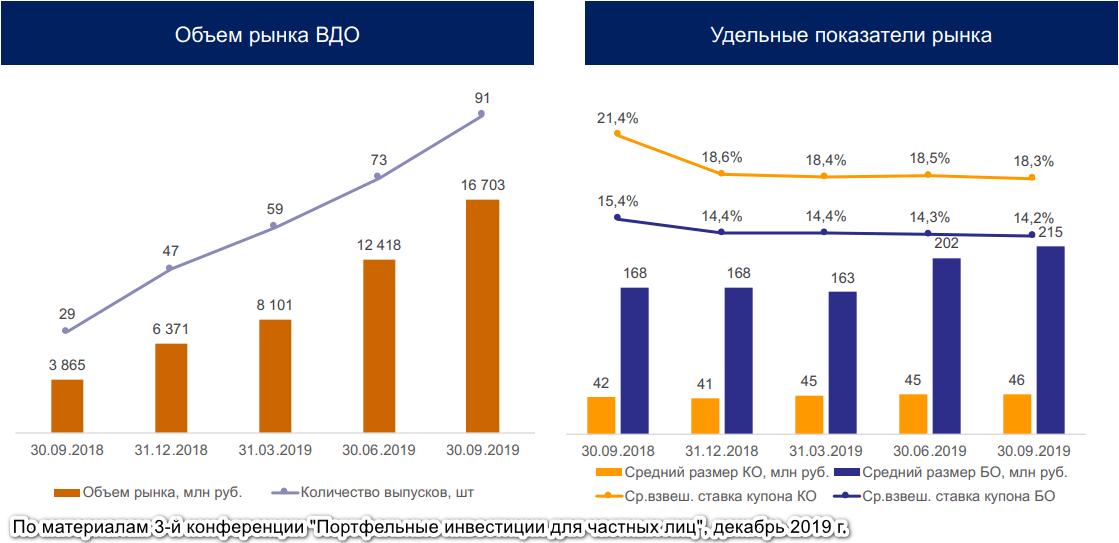

Виды ВДО

Различают ВДО:

- Биржевые, обращающиеся на Московской бирже.

- Коммерческие, представленные на внебиржевом рынке.

Сравнительный анализ двух видов представлен в таблице:

| Сравнительный признак | Биржевые облигации (БО) | Коммерческие облигации (КО) |

| Регистрирующий орган | Биржа | Национальный расчетный депозитарий |

| Обращение | Биржевое / Внебиржевое | Внебиржевое |

| Проспект эмиссии | Есть / Нет | Нет |

| Тип размещения | Открытое | Закрытое |

| Реклама первичного размещения | Разрешается | Не разрешается |

| Налоговая льгота на купонный доход | Есть | Нет |

| Уровень ставок | 12 – 16 % | 16 – 20 % |

| Сроки обращения | 1 – 5 лет | 1 – 2 года |

Объем рынка в разрезе биржевых и коммерческих ВДО виден на диаграммах:

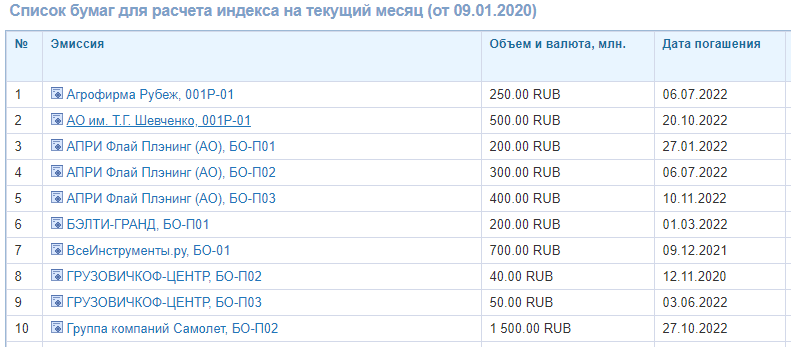

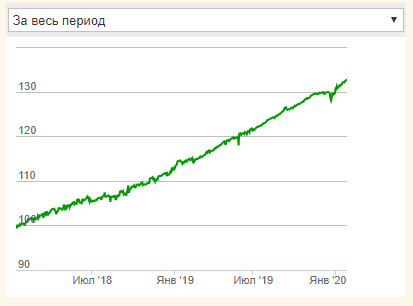

В январе 2018 года был создан индекс на российские корпоративные облигации высокой доходности Cbonds-CBI RU High Yield. На январь 2020 г. туда входят 60 ценных бумаг, обращающихся на Московской бирже.

За все время существования индекса (2 года) доходность составила 32,74 %.

Преимущества и недостатки инвестиций

Вот основные плюсы и минусы.

Достоинства:

- Прогнозируемое поведение. Мы получаем фиксированный процент и точную дату погашения. Точно знаем, сколько будет прибыли, когда.

- Дополнительные гарантии. Если компания банкротится, держатели облигаций первыми получают выплаты от продажи ее активов.

- Низкая волатильность. Стоимость колеблется гораздо слабее по сравнению с акциями.

- Четкие рейтинги. В отличие от акций, по облигациям можно получить подробный обзор от рейтинговых агентств, таких как Standard & Poor’s, Moody’s. Это помогает инвестору анализировать рынок, делать точные прогнозы.

Недостатки:

- Доход не растет. Фиксированная ставка — это, с одной стороны, более безопасно для инвесторов, но с другой — крадет потенциальную выгоду. Растущие акции, например, принесут гораздо больше прибыли.

- Низкая ликвидность. Облигации менее ликвидны по сравнению с акциями. Их не получится быстро сплавить на бирже без убытков для себя. Хотя те, кто удерживает облигации до самого срока погашения, могут игнорировать этот минус.

Сущность явления

Облигация – это разновидность ценных бумаг, которая подтверждает передачу инвестором определенной суммы эмитенту (компании, муниципальному образованию или государству) на условиях возвратности. Достаточно точным будет сравнение облигации и долговой расписки.

Кроме того, в различных финансовых источниках можно встретить сравнение облигаций и банковских вкладов. Эта логика не лишена оснований. Ведь и в первом, и во втором случае инвестор одалживает свои денежные средства под проценты. Разница состоит только в заемщике. По вкладам заемщиками выступают банки, а по облигациям компании, муниципалитеты и государства, выпустившие данные ценные бумаги.

Эмитенты занимаются выпуском облигаций, чтобы привлечь внешние инвестиционные потоки для реализации того или иного проекта. Каждая ценная бумага имеет собственный срок существования. После его истечения ценная бумага подлежит обязательному погашению. То есть в этот момент эмитенты должны выплачивать номинальную стоимость по своим облигациям.

Инвестор, покупая рассматриваемые ценные бумаги, заранее знает их срок погашения, существующую процентную ставку и периодичность получения процентов. Следовательно, инвестирование в облигации дает возможность заранее просчитать будущую прибыль и подобрать оптимальную инвестиционную стратегию.

Как заработать на облигациях обычному инвестору

На фондовой бирже представлено много финансовых инструментов. Почти на каждом из них можно получать прибыль лишь за счёт разницы в купле/продаже. Единственным исключением являются облигации, по которым платится купон.

Акции дают пассивную прибыль в виде дивидендов. Но дивидендные никто не гарантирует. В тяжелые года их могут не выплачивать. Также по номинальной стоимости никто не будет выкупать акции, а, значит, есть риски падения котировок. То есть инвестор больше рискует, но и может заработать больше.

Какая купонная доходность у облигаций

На рынке представлено много видов с разными сроками погашения, выпусками и прочее, поэтому потенциальный доход у всех разная. Если рассматривать безрисковую доходность, то она есть только у гособлигаций (ОФЗ).

Доходность по ОФЗ напрямую зависит от текущий ключевой ставки ЦБ. Она примерно равна ей.

Примечание

Текущая ключевая ставка ЦБ 5,00% (изменение от 23 апреля 2021 года).

Если вы спокойный инвестор, который не любит рисковать и хочет иметь предсказуемый доход, то инвестиции в облигации должны стать привлекательными.

Самый лучший способ снизить риски на облигациях — это составить инвестиционный портфель из разных видов и выпусков. Это снизит риск почти до 0.

Чем выше доходность, тем выше риск.

Например, облигации Сбербанка и ВТБ имеют доходность на 0,1-0,3% выше, чем у ОФЗ. При этом у них не такая большая ликвидность. Это значит, что возможно при продаже не будет подходящей цены в стакане или она будет ниже рыночной. Это создаёт лишние потери денег на спред, если нужно быстро продать ценные бумаги.

Небольшие компании (лизинг, строительные компании) предлагают доходности на 4-6% выше, чем гособлигации. Это существенно больше ОФЗ, но и риски здесь выше.

Как показали исследования в секторе высокодоходных облигаций за 13 лет: каждая пятая компания испытывала проблемы с платежами (задерживала купон, выплату номинала или вовсе объявляла дефолт).

Если компания объявит дефолт, то спустя какое-то время кредиторы получат часть компенсации от продажи имущества. Средний процент возврата составляет 20-60% от номинала. Это конечно неплохие деньги с учётом того, что можно было ничего не получить.

Частным инвесторам лучше избегать в своём портфеле дефолтных облигаций. Лучше потерять 10-30% от стоимости, чем потом несколько лет ждать компенсации от эмитента, если она вообще будет.

Как избежать дефолта по облигациям;

Запомнить:

- Облигация — это долговая ценная бумага с фиксированной доходностью.

- Облигации можно классифицировать по типу эмитента, типу получения дохода, сроку до погашения и валюте номинала.

- Доходность по облигациям зависит от надежности эмитента и срока до погашения.

- Для инвесторов, которые вкладывают деньги в облигации, существует несколько видов риска: кредитный, процентный, инфляционный и риск ликвидности.

- Выбирать облигации нужно, исходя из ожидаемой доходности, сроков и готовности к риску.

- Самые надежные облигации на Мосбирже — это ОФЗ. Затем идут облигации «голубых фишек», а потом компаний второго и третьего эшелонов.

От чего зависят рыночная цена и доходность ОФЗ

Новичка может ввести в ступор большое количество ОФЗ на бирже. Как выбрать из такого многообразия? Во-первых, вы должны определиться со сроком инвестирования. Можно подобрать облигации, погашение которых придется на тот год и месяц, когда вам понадобятся деньги

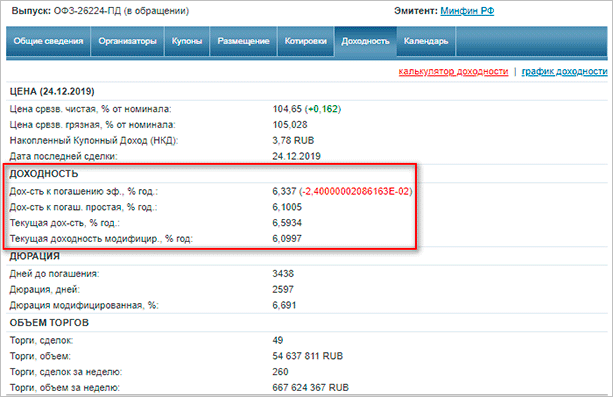

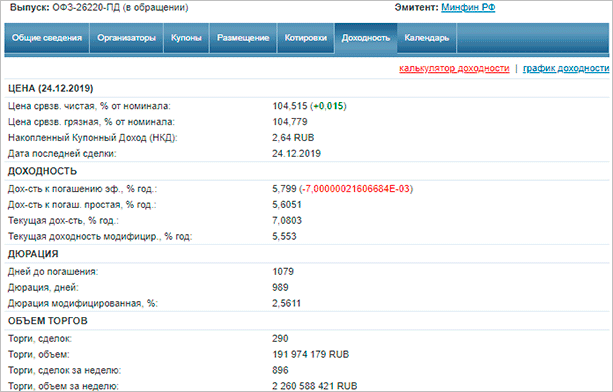

Во-вторых, обратите внимание на доходность. Она бывает разная:

- текущая – доходность за текущий купонный период;

- текущая модифицированная – доходность с учетом купона и разницы в цене на момент покупки облигации;

- простая к погашению – сумма текущей доходности от купона и от разницы в цене, не учитывает реинвестирование купонов;

- эффективная к погашению – среднегодовая доходность с учетом всех выплат инвестору, погашения номинала и реинвестирования купонов.

Если вы не предполагаете реинвестировать купоны, то при выборе смотрите на простую доходность

Если будете реинвестировать, обращайте внимание на эффективную к погашению

Рыночная цена облигации может быть выше или ниже номинала. От чего это зависит? От ключевой ставки ЦБ, рисков, срока до погашения, спроса и предложения на рынке. Первые два фактора наиболее существенно влияют на цену.

Например, Центробанк поднял ключевую ставку. Значит, давать в долг экономике России станет выгоднее. Новые выпуски ОФЗ будут с повышенной доходностью. На них вырастет спрос, и цена повысится. А старые выпуски инвесторы начнут продавать, чтобы вложить деньги в более доходные новые. Растет предложение, цена падает. И так до тех пор, пока цены на новые и старые выпуски не выровняются.

Доходность облигации пропорциональна цене. Чем выше цена, тем ниже доходность и наоборот. Такие качели характерны в большей степени для долгосрочных облигаций, у бумаг с коротким сроком погашения волатильность проявляется слабее. Чем больше сроки погашения и выше риски, тем доходнее ОФЗ.

Доходность гособлигации можно увеличить с помощью ИИС. Рассмотрим на примере, как это сделать:

- Открываем ИИС по типу “А” и вносим в течение 3 лет по 400 тыс. рублей каждый год.

- Ежегодно покупаем ОФЗ. Два раза в год получаем купоны. В начале года, следующего за отчетным, подаем документы на возврат подоходного налога в размере 13 % от инвестируемой суммы. И снова их вкладываем в покупку ОФЗ.

- Идеально – подобрать бумагу со сроком погашения через 3 года, когда можно будет закрыть ИИС. Например, ОФЗ-26220-ПД. Ставка купона – 7,4 %. Погашение – 7.12.2022.

То есть доходность складывается из доходности к погашению (5,6 %, если без реинвестирования, и 5,799 %, если реинвестируете купоны) и возврата 13 % от государства.

Налогообложение купонного дохода по всем видам ОФЗ, в том числе и народных, отсутствует. А вот с положительной разницы между ценой продажи и покупки придется заплатить 13 % НДФЛ. Но это произойдет только в случае продажи ценной бумаги до срока погашения.

Где можно приобрести облигации

Это можно сделать через брокера на бирже, облигационный ПИФ или ETF.

Самостоятельно на Московской бирже

Для покупки облигаций нужно открыть брокерский или индивидуальный инвестиционный счет (ИИС) у брокера и получить доступ на биржу через его торговый терминал.

Тарифы брокеров на российском рынке обычно составляют:

- Комиссия за сделки – 0,025–0,05 % от оборота.

- Депозитарные услуги – от 0 до нескольких сотен рублей в месяц.

- Комиссия за обслуживание – от 0 до нескольких сотен рублей в месяц.

В составе ПИФа

Существуют паевые инвестиционные фонды облигаций и смешанных инвестиций. ПИФ – фонд без образования юридического лица в составе управляющей компании. При покупке пая инвестор передает средства в доверительное управление. Пай – это ценная бумага, удостоверяющая право владельца на часть имущества фонда.

При инвестировании в ПИФ следует учитывать высокие комиссии управляющей компании. Это надбавка при покупке пая, скидка при погашении, и ежегодное вознаграждение за управление, которое может составлять до 5 %. Кроме того, паи можно продать только управляющему. То есть они не имеют ликвидности биржевого актива. Стоимость же пая может составлять от нескольких до десятков тысяч рублей.

ETF

Большинство ETF – индексные. Они берут за основу существующий или составляют свой индекс, например, пула облигаций. И четко следуют ему при покупке, наполняя свой портфель в соответствии с индексом. Это упрощает управление. Как следствие, комиссии ETF, в отличие от ПИФа, составляют десятые или сотые доли процента в год.

Портфель ETF прозрачен и заранее определен. Его состав инвестор может в любой момент посмотреть на сайте фонда или управляющей компании. ПИФ публикует данные раз в квартал. Акции биржевого фонда абсолютно ликвидны: покупка или продажа возможна в любой момент. Стоимость акции ETF может составлять несколько сотен рублей.

Где лучше покупать

Для пассивного инвестирования оптимальный вариант – ETF. Варианты для покупки акций российских и международных биржевых фондов:

- на внебиржевом рынке через маркетмейкера, на сайте фонда или управляющей компании;

- на бирже через брокера;

- через мобильные приложения.

Приобрести паи ПИФа можно через сайт российской управляющей компании.

Лучшие брокеры

Все брокеры, работающие на российском фондовом рынке, – надежные компании, выполняющие требования регулятора. По существу, основная функция брокера – предоставить вам доступ к торговой площадке. Поэтому в вопросе, как правильно выбрать брокера, во главу угла можно смело ставить выгодность тарифов.

- Открытие

- Промсвязь

- Риком

- БКС

- Кит

- Тинькофф

- Финам

Один из мастодонтов рынка. Прекрасный вебпортал, очень низкие комиссии и адекватная поддержка. Рекомендую!

Инвестотдел известного банка. Особых плюсов нет, но и минусов тоже. Середнячок.

Один из самых первых российских брокеров. Комиссии высоковаты, но зато есть интересные стратегии автоследования.

Еще один очень крупный брокер. Хорошая поддержка и низкие комиссии — их конек.

Маленький, но надежный брокер. Отлично подходит новичкам, потому что не навязывает свои услуги и комиссии очень низкие. Рекомендую.

Самый молодой брокер РФ. Есть классное приложение для инвесторов, но комиссии слишком высокие.

Самая крупная инвесткомпания России. Самый большой выбор инструментов, свой собственный терминал. Комиссии средние.

Как инвестировать в облигации

Торговля облигациями происходит на фондовых биржах. Например, в Москве это ММВБ или Московская фондовая биржа. Прежде чем вложить деньги в облигации, инвестору необходимо иметь клиентский счет, открытый в любой брокерской компании. Вторым условием покупки является наличие на компьютере специального программного обеспечения – специальной торговой платформы.

Облигациями принято торговать поштучно. Российские облигации почти всегда имеют номинальную стоимость в 1000 рублей. Инвестиционная же стоимость всегда отталкивается от номинала. Торги данными ценными бумагами производятся в режиме Т+ и Т+0. При этом Т+0 означает, что взаиморасчеты и поставка по заключенной сделке будут произведены в день ее заключения. Т+1(2) 0 означает, что взаиморасчеты и поставка по заключенной сделке будут произведены на следующие сутки (через сутки соответственно) после заключения сделки.

Режим Т+0 характерен для сделок с корпоративными, субфедеральными и муниципальными облигациями. Т+1 работает для ОФЗ. Режим Т+2 характерен для еврооблигаций.

Цены на облигации на фондовой бирже принято выражать в процентах от номинальной стоимости. Например, 95, 97,7 или 105%. То есть если наша ценная бумага выпущена с номиналом 1000 рублей, то при цене 96,5% ее инвестиционная (рыночная) стоимость составляет 965 рублей.

Необходимо помнить, что при приобретении облигаций, кроме инвестиционной стоимости, вы будете должны уплатить НКД или накопленный купонный доход. В данном случае речь идет о купонном доходе, который накопился к дате заключения сделки. НКД имеет рублевое выражение. Возвращаясь к нашему примеру, если цена ценной бумаги составляет 96,5%, а НКД 15 рублей, то общая сумма к выплате составляет 980 рублей.

Для оптимизации издержек инвестиции в облигации лучше всего производить непосредственно после выплаты купона. Такая стратегия избавит вас от необходимости оплачивать продавцу ценной бумаги НКД.

Инвестор посредством торгового терминала всегда может выбрать подходящие ему облигации. При этом следует ориентироваться на их основные характеристики, которые мы подробно рассматривали выше по тексту.

Облигации можно покупать по текущей рыночной стоимости. В случае если она вас не устраивает, вы можете выставить заявку с той ценой, которая бы вас устроила. После этого нужно выставить количество облигаций, которые вы готовы приобрести по данной стоимости. Теперь вам осталось лишь выставить заявку в стакан и ожидать исполнения сделки.

Следует помнить, что за 4–7 суток, оставшихся до выплаты купона или финального погашения облигации, торги по данной ценной бумаге будут заморожены. Это делается с целью формирования точных списков собственников данных инвестиционных активов. Естественно, что в это время торговля замороженными ценными бумагами не производится.