Топ 10 самых прибыльных акций российских компаний для долгосрочного инвестирования

Содержание:

- Что такое инвестиции в акции

- Изучаем компанию

- 4. NextEra Energy

- Ситуация с Рунетом критическая. Так считают в Администрации Президента

- Что собой представляют инвестиции в акции – простое объяснение для начинающих

- Советы тем, кто собирается покупать американские бумаги

- Лидеры роста и падения на Московской бирже сегодня

- Дивидендные акции российских компаний

- Преимущества и недостатки долгосрочных инвестиций в акции

- Плюсы и минусы вложений в акции

- Во что вложиться: в новый айфон или в безбедную старость?

- О чем следует помнить

Что такое инвестиции в акции

Эксперты достаточно высоко оценивают ликвидность и надежность акций, как инструмента трейдинга

Важно при этом принимать во внимание цикличность процесса и уже запущенные производственные ресурсы

Юрий Минцев, вице-президент брокерской компании «Брокеркредитсервис», еще в период пост-кризиса в 2009 году научно объяснял – почему не стоит бояться вкладываться в предприятие, например, в то, что специализируется по добыче нефти, даже если его акции дешевеют в разы: «…предприятия, как и прежде, работают — месторождения не испарились, вышки стоят, трубы качают нефть и газ. И генерируют прибыль, которая в итоге достанется акционерам этих компаний».

Разумеется, что основная задача инвестиций в акции — получение прибыли, и специально для этого финансовый инструмент предлагает несколько способов. Я вместе с вами рассмотрю детально каждый, чтобы вы смогли определить для себя наиболее подходящий.

Изучаем компанию

Если компания относится к отрасли, активно развивается, а ее штаб-квартира находится в стране с надежной экономикой, это еще не значит, что ее акции будут расти. Нужно понимать, в какой именно бизнес вы собираетесь вложить деньги.

Начать можно с простого поиска новостей и мнений аналитиков о компании. Главное — понять, как оценивается нынешнее состояние компании, какую долю рынка она занимает, или Багатова в нее сильных конкурентов. А главное — имеет ли она продукт или идею развития, которые помогут в будущем расширить присутствие на рынке.

Яркий пример — компания Disney, которая получила значительные убытки из-за закрытия парков и кинотеатров в период локдаунив. А результатм этого стало глубокое падение ее котировок. Несмотря на это по обновленному консенсус-прогнозу аналитиков, был обнародован недавних, акции Disney вырастут до $ 182 за акцию (14 декабря они торговались у отметки $ 170). Что же заставило аналитиков стать оптимистами?

Дело в том, что менеджмент нашел выход из сложной ситуации — развитие собственных стримингових сервисов. Кроме того, Disney объявил об амбициозных планах по выпуску нового контента, включая множество новых шоу Disney, Star Wars, Marvel, National Geographic и Pixar, созданных специально для Disney +. На эти цели компания выделит от $ 14 до $ 16 млрд в ближайшие 4 года.

Если вовремя верно оценить перспективы новых продуктов компании, на ее акциях можно заработать еще больше. Скажем, акции швейцарской компании Relief Therapeutics, разрабатывающая лекарство от осложнений дыхательной системы при COVID-19 за год выросли на 38000%.

В начале года акции Биотех стоили 0,001 швейцарского франка, а по данным на 14 декабря, оцениваются в 0,41 франка. Хотя Relief Therapeutics проводит только вторую стадию испытаний.

На фоне успешности продукта растет капитализация Relief Therapeutics. В июле она составляла менее 100 млн швейцарских франков. Но уже в августе, после новостей о хороших результатах тестирования лекарств на 21-м пациенте, капитализация выросла до 1,6 млрд швейцарских франков. На данный момент показатель составляет 1,2 млрд франков.

4. NextEra Energy

Сколько стоит: $285 (20,7 тысячи ₽)

Где купить: на Санкт-Петербургской бирже

Почему постоянно растёт

NextEra Energy — энергетическая компания, входящая в список Fortune 200 (рейтинг крупнейших компаний мира), что говорит о её большой выручке ($17,5 миллиарда за 2019 год). Она обслуживает 4 миллиона потребителей во Флориде. Её дочерние компании занимаются производством возобновляемой энергии от солнца и ветра. В прошлом году NextEra Energy купила компанию Gulf Power, заработавшую $321 миллион чистой прибыли.

Кроме того, руководство компании взяло на себя обязательства увеличить дивиденды в ближайшие годы. По этой причине в «БКС брокер» считают покупку акций компании привлекательной в качестве защитного актива, который не будет сильно снижаться в стоимости в период кризисов.

Ситуация с Рунетом критическая. Так считают в Администрации Президента

-

- 27 мая 2021, 13:33

- |

- Герман

«Государство не может не регулировать интернет, а российские меры ничуть не жестче, чем в других странах»

В АП считают что ничего страшного с регуляторикой интернета не происходит. Все как у всех.

Сегодня можно подумать, что власти резко принялись за регулирование, стали закручивать гайки и «государство стало жестить в этой части», развила свою мысль Матвеева. А это может вызывать негативное мнение населения о деятельности государства. «Поэтому здесь кажется очень важным вести разъяснительную работу. Те законодательные меры, которые приняты уже сейчас и в принципе предлагаются к принятию, ничуть не жестче, чем то регулирование, которое происходит в других странах, а зачастую и более лояльное»

Не уверен что хоть в одной стране мира, кроме нас — есть специальный закон о запрете мата. Остальные законы просто не работают. Можно ли это неработающее считать более лояльным законодательством? Мне кажется сомнительным.

Тревожно перед выборами. Похоже что останемся без ютубов и твиттеров.

Что собой представляют инвестиции в акции – простое объяснение для начинающих

Инвестирование в акции доступно любому человеку. По сути, это вложение средств в работающий бизнес. Тысячи компаний и предприятий заинтересованы в привлечении капитала от частных инвесторов, поэтому выпускают и реализуют ценные бумаги. Полученные деньги пускают в оборот на развитие бизнеса, например, разработку нового продукта. Поэтому если вы в раздумьях, куда вложить 100000 рублей – то вот вам реальный вариант.

Существует два принципа заработка на акциях:

1. Дивиденды

Самый очевидный путь для новичка на фондовом рынке – купить акции и получать дивиденды. Последние представляют собой стабильный и долгосрочный доход, который зависит от размера прибыли компании. Выплаты производятся раз в квартал, полугодие или год.

2. Рост стоимости ценных бумаг

Чтобы жить на дивиденды, нужно вложить в акции миллионы рублей. Таких сумм для инвестиций у большинства людей нет. К счастью, простым смертным доступен спекулятивный заработок – за счёт роста стоимости ценных бумаг.

В какие акции инвестировать? Всё зависит от финансовых целей. Если для вас на первом месте стабильность и сохранность средств, советуем выбирать инвестиции в «голубые фишки». Для получения высокого пассивного дохода подойдут привилегированные ценные бумаги. Инвестиции в обычные акции, особенно молодых и перспективных компаний, сгодятся для спекулятивного заработка.

Таблица 1 «Виды акций для инвестиций»

| Вид | Особенности инвестиций |

| Обычные | Дают право на долю в компании (+ 1 голос при участии в принятии решений), размер дивидендов заранее не известен. |

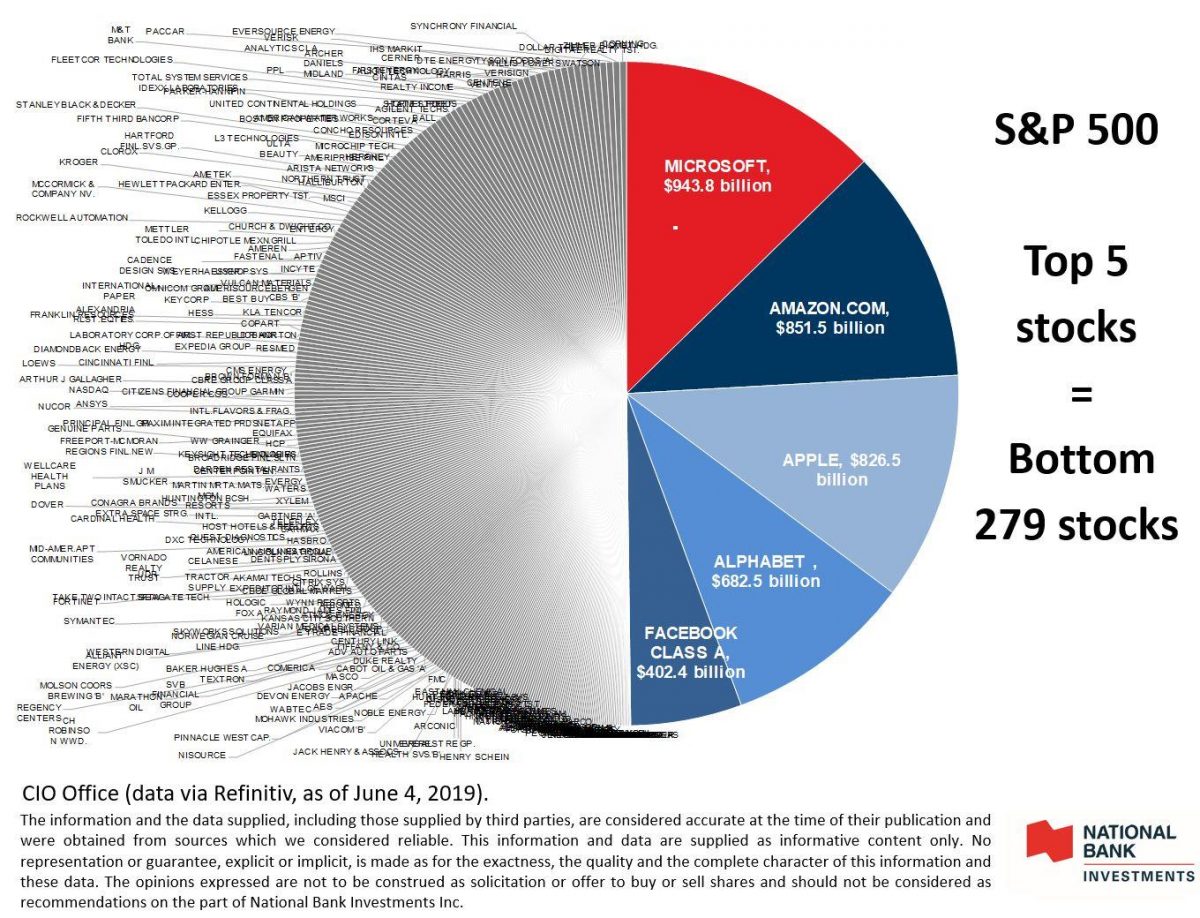

| «Голубые фишки» – разновидность обычных акций | Их эмитентами выступают мегакорпорации, которые показали устойчивый финансовый рост на протяжении долгих лет. Примеры: Microsoft, Apple, Coca-Cola, Amazon, Газпром, Сбербанк, Яндекс. |

| Привилегированные | Не дают права на долю в компании. Однако по привилегированным акциям предусмотрен фиксированный размер дивидендов (как правило, по повышенной ставке). |

Инвестиции в ценные бумаги, в том числе акции и облигации бывают краткосрочными и долгосрочными. В первом случае доход инвесторов в основном складывается из спекулятивных сделок на фондовой бирже и достигает 20-30% в месяц.

Долгосрочное инвестирование – это покупка акций и удержание их в портфеле более 1 года. «Голубые фишки» приносят инвесторам в среднем 15-20% годового дохода. Акции молодой и перспективной компании за 5-10 лет способны вырасти в цене на сотни и даже тысячи процентов. Но если она обанкротится, вы потеряете инвестиции.

Советы тем, кто собирается покупать американские бумаги

1

Если вы хотите сформировать портфель из акций (неважно, американских или российских), то сначала поставьте цель накопления и горизонт — на какое время покупаете. Также важно заранее определить уровень риска

Если вы азартный, то лучше не покупать AT&T. Вы продадите её, когда она в очередной раз пойдёт вниз, получите минус и разочаруетесь. Важно подбирать акции под свой темперамент.

2. Не покупайте акции, о которых все говорят. Ошибается даже Уоррен Баффетт, который жалел, что раньше не купил Apple. Ошибаются все. Никто не знает, что будет дальше. Нужно самому учиться выбирать и анализировать компании.

3. Покупайте и продавайте акции частями, а не сразу. Допустим, сегодня компания упала на 3%, и ты выделил на неё 5% своего бюджета. Хочется сразу купить на все деньги акции в надежде увидеть +5% роста цены завтра. Лучше себя остановить и купить на 1/3 бюджета. Подождать несколько дней и купить ещё на 1/3 и так далее. Если акция пойдёт вниз, то вы — молодец. Если вверх, то вы всё равно заработаете.

Лидеры роста и падения на Московской бирже сегодня

-

- 27 мая 2021, 15:00

- |

- Амиран

На 14:43 мск наблюдаются нетипичные изменения объема в акциях

- КузнецкийБ (+254%)

- +МосЭнерго (+224%)

- Самолет ао (+128%)

- ФосАгро ао (+93%)

- МРСК Центр (+86%)

См. таблицу.

Лидеры обсуждения на форуме акций сегодня

| № | Название | Число комм-в | Цена, посл |

Изм, % |

|---|---|---|---|---|

| 1 | Татнфт 3ао | 480.8 | -1.15% | |

| 2 | ВТБ ао | 0.04832 | +1.76% | |

| 3 | КузнецкийБ | 0.03118 | +1.5% | |

| 4 | Новый Колизей |

Лидеры роста сегодня

| № | Название | Цена, посл |

Изм, % | Объем, млн руб |

|---|---|---|---|---|

| 1 | Таттел. ао | 0.7105 | +2.97% | 17.16 |

| 2 | БСП ао | 73.9 | +2.38% | 31.76 |

| 3 | ВТБ ао | 0.04832 | +1.76% | 5 175.60 |

| 4 | КузнецкийБ | 0.03119 | +1.53% | 39.07 |

| 5 | +МосЭнерго | 2.34 | +1.52% | 31.23 |

Лидеры снижения сегодня:

| № | Название | Цена, посл |

Изм, % | Объем, млн руб |

|---|---|---|---|---|

| 1 | ОргСинт ао | 92 | -4.86% | 16.25 |

| 2 | ОргСинт ап | 34.32 | -4.51% | 23.26 |

| 3 | ФосАгро ао | 4412 | -3.58% | 403.78 |

| 4 | Система ао | 30.964 | -2.29% | 903.74 |

| 5 | НКНХ ао | 96.4 | -1.88% | 5.71 |

( Читать дальше )

Дивидендные акции российских компаний

В ТОП-10 компаний по размеру назначенных дивидендов относится Пермэнергосбыт (PMSB).

Пермьэнергосбыт (PMSBP).

Пермьэнергосбыт занимается реализацией электроэнергии на розничные рынки и является гарантирующим поставщиком электрической энергии в Пермском крае.

По данным Мосбиржи рыночная капитализация компании выросла на до 6,23 млн. руб., т.е. на 7% по сравнению с 2020г.

По итогам анализа отчетности за 2020г. установлено следующее:

- выручка снизилась на 5,09% до 40 539,6 млн. руб. по сравнению с аналогичным периодом прошлого года,

- показатель чистой прибыли на уменьшился на 24,78% до 737,85 млн. руб.

Вследствие этого рентабельность активов и собственного капитала по итогам 2020 года снизились. Однако по итогам работы за 2020г. руководство компании заявило об утверждении рекордных дивидендов в размере 12,5 руб., т.е. див. доходность при текущем курсе составляет 7,27%. Это одна из немногих компаний, которая увеличивает размер выплат акционерам на протяжении 7 лет.

Инвесторы среагировали быстро и стоимость акции после объявления дивидендов выросли.

Акции с конца 2019г. находятся в растущем тренде и обладают хорошей волатильностью. Поэтому инвестирование в них может быть выгодно как для долгосрочных инвесторов при приближении к диапазону 141-148 руб., так и для краткосрочной торговли акциями.

Как торговать акциями

Бывшие дивидендные лидеры, такие как Газпром (GAZP) продолжили снижение дивидендов и заплатят 12,55 руб. за акцию (див. доходность составит 4,85%). А вот дочерние компании Газпрома более щедрые на дивиденды.

Дивиденды дочек Газпрома

По расчетам аналитиков дочерние компании Газпрома в сфере энергетики выплатят следующие дивиденды

- ТГК-1 (TGKA) – 8,48%,

- ОГК-2 (OGKB) – 7,36%,

- Мосэнерго (MSNG) – 3,95%.

Оценочная доходность неплохая. Но наибольший интерес из 3 компаний представляет ОГК-2, увеличивающая чистую прибыль уже более 4 лет подряд благодаря оптимизации производственных мощностей. Кроме того, руководство заявило о выплате не менее 50% прибыли, указанной в отчетности, дочерними компаниями в виде дивидендов. По мнению аналитиков ВТБ Капитала прогнозная цена акции ОГК-2 составляет 0,93 руб. за 1 ценную бумагу.

Преимущества и недостатки долгосрочных инвестиций в акции

Приведу преимущества долгосрочного инвестирования:

- неограниченный потенциал прибыли;

- не нужно постоянно быть «в рынке» и ежедневно следить за котировками;

- при неблагоприятном развитии событий акции можно держать годами;

- стабильное получение дивидендов;

- отличная альтернатива банковскому вкладу;

- налоговая льгота (кто владел ценными бумагами, освобождаются от уплаты 13 % налога на прибыль).

Недостаток, пожалуй, один. При неудачном подборе бумаг есть риск заморозить свой капитал, ожидая более выгодной цены. Не гарантирована прибыль после несколько лет владения акциями российских компаний.

Плюсы и минусы вложений в акции

Плюсы инвестирования для физического лица:

- Отсутствуют ограничения по пределу дохода.

- Дополнительный доход. Не нужно бросать основную работу, чтобы стать инвестором. В самом начале инвестирование требует больше времени для формирования портфеля. Затем — меньше. При спекуляциях время нужно намного больше. Но и в этом случае это может быть занятие параллельно работе.

- Высокая вероятность получения дохода на продолжительных (от года) промежутках времени в случае долгосрочного инвестирования. На таких периодах рынки, как правило, растут. Исключение — периоды мировых кризисов. Но и это для инвестора плюс — покупка акций по более низким ценам.

- Покупка происходит через интернет. Открыть счет у многих брокеров возможно удаленно. Торговать на бирже можно из дома или любой точки планеты, где есть сеть. Технические требования минимальны — зарабатывать возможно даже со смартфона. Большинство брокеров предоставляет такую возможность.

- Научиться инвестировать или спекулировать можно самостоятельно.

- Удобно для спекулирования. Многие инструменты торгуются круглосуточно — покупка и продажа в любое время, за исключением технических перерывов, выходных и праздничных дней. Азиатскую сессию подхватывает Европа, затем американские биржи.

- Нет никаких требований к инвестору.

Главный минус покупки акций и такого способа заработка — риск потерь денег. Частично или полностью. Какие и как поступать в таком случае — ниже.

Риски и способы их избежать

Я не буду рассматривать торговлю внутри дня или удержание открытой позиции в течение нескольких дней. Риски на таких периодах зашкаливают, особенно для новичков.

Рассмотрю среднесрочный период — покупка акций на период от нескольких недель до нескольких месяцев, долгосрочный — > года.

При торговле на Московской бирже с российскими акциями:

- Маржинальная торговля или использование кредитного плеча. Можно использовать как при покупке, так и при короткой позиции. Для каждого эмитента брокер устанавливает размер плеча в соответствии с внутренними правилами и правилами биржи. Средний размер предоставляемого плеча при покупке 1:3.То есть, имея своих 100 000 руб., брокер дает возможность покупки акций еще на 300 000 руб. Это платное удовольствие — за маржинальный кредит надо платить исходя из процентной годовой ставки.

Не используйте маржинальное плечо сразу при открытии среднесрочной позиции. Как вариант — если цена пошла в нужном направлении, докупите акции из расчета плеча не более 1:1. В таком случае средняя цена позиции будет ниже текущей цены. Выставляйте стоп-приказы в пределах 2% потерь от средней цены позиции.

При долгосрочном инвестировании не используйте плечи. Если портфель сформирован без заемных средств, при неблагоприятном развитии событий возможна его просадка. Это неприятно, но несмертельно.

В случае плеча можно выйти на маржин-колл — принудительное закрытие позиций брокеров в силу того, что вашего денежного обеспечения не будет хватать. Размер кредитного плеча брокер устанавливает на свое усмотрение — на сильных движениях он может его сократить в одностороннем порядке или совсем отменить.

- Цена акций на бирже постоянно изменяется. И совсем необязательно только растет. Для снижения рисков потерь диверсифицируйте портфель — покупка акций разных компаний. Минимум 10 эмитентов. На каждую акцию не более 15% суммы покупки. Покупка акций с высоким риском (3,4 эшелон, небольшие компании) — не более 3% в портфеле на каждую. Индекс акций — тот же портфель ценных бумаг. Посмотрите на его график за 5–10 лет. Пример — индекс ММВБ.

Общий тренд — восходящий.

- Не используйте шорт в своей торговле. Это возможность спекулятивно заработать на падении цены, но с очень большим риском. Для торговли в шорт спекулянт берет взаймы акции у брокера. Пересидеть долгосрочно при росте актива не получится.

Налоги и льготы

Какие налоги и льготы по уплате в РФ для физического лица?

Во-первых, НДФЛ в размере 13% с прибыли, полученной на бирже (рост стоимости, дивиденды). Брокер — налоговый агент. Рассчитывает и уплачивает в конце года с брокерского счета инвестора.

Льготы:

- нет налога с купонного дохода облигаций федерального и муниципального займов;

- налоговый вычет в размере 3 млн. руб. за каждый 3 года удержания ценных бумаг владельцем (Ст.219.1 НК РФ). Акции должны быть куплены после 01.01.2014 г.

Во-вторых, использование индивидуального инвестиционного счета.

Налоговые вычеты 2-х типов:

- «А» — возврат уже уплаченного НДФЛ 13%;

- «Б» — освобождение от НДФЛ с дохода на бирже.

Разница между вычетами (источник — «Открытый журнал»).

Во что вложиться: в новый айфон или в безбедную старость?

Чтобы превзойти рынок, участники используют активную стратегию, тщательно отбирая акции для финансового портфеля. Такой вариант подходит тем, кто нацелен на получение быстрой прибыли. Например, когда нужны деньги на отпуск, новый телефон и так далее.

Быстро, но рискованно

При краткосрочной 一 со значительным риском 一 инвестиционной стратегии, участникам рынка приходится отслеживать динамику и объемы торгов, поток новостей и настроений людей. Цены на активы иногда растут несколько месяцев, основываясь исключительно на предположениях и настроениях инвесторов. При этом результаты отчетов компаний могут не соответствовать «предсказаниям».

Практически любые акции при благоприятных условиях могут подняться на 10–30% в краткосрочной перспективе. Ими бывают:

- перепроданные (подвергшиеся коррекции) бумаги;

- циклические акции (цены на которые зависят от экономической ситуации).

Для быстрого наращивания капитала, возможно, стоит покупать ценные бумаги быстрорастущих предприятий. У них больше шансов опережать рынок. Для таких целей также подходят компании, стремительно увеличивающие дивиденды, 一 «дивидендные аристократы». В России к таким фирмам предъявляются ряд требований:

- стабильная работа компании;

- ликвидность;

- наличие умеренной долговой нагрузки;

- выплаты дивидендов даже при внешнем негативе.

Доходность дивидендных акций

Дивидендная доходность по акциям предприятий, которые можно отнести к «дивидендным аристократам» (список компаний составлен по опросу 10 российских инвестиционных компаний. Фото: «Коммерсантъ» (таблица на основании данных, представленных «Открытие Брокер», «Финам», «БКС Мир инвестиций», «Тинькофф Инвестиции»)

Долго, но надежно

В долгосрочной перспективе дела обстоят иначе. В период, превышающий год или два, компания должна показывать прибыль. Или, по крайней мере, 一 демонстрировать потенциал развития. Для получения рыночной доходности можно просто купить индекс и несколько лет ждать его роста. Такая стратегия инвестирования подходит, например, для планирования будущей пенсии или накопления денег на образование детей.

В России фондовые индексы появились в 1995 году. На Московской бирже стал рассчитываться индекс РТС, а через два года — ММВБ. После слияния двух индексов этот инструмент стал называться Индексом МосБиржи.

Кроме вышеназванного индекса, инвесторы также могут, например, инвестировать деньги в Индекс голубых фишек.

Как инвестировать в индексы акций? Есть несколько способов.

Индексные ПИФы

Для пассивных, долгосрочных вкладчиков подходят паевые инвестиционные фонды, стратегия которых построена на повторении движения интересующих их индексов. Управляющие компании в определенных пропорциях включают в портфели те финансовые инструменты, которые находятся в составе выбранного индикатора.

Индексные ETF

Паи индексных биржевых фондов покупают через брокера. Так как на отечественном фондовом рынке обращается несколько ETF на индексы акций, то у инвесторов есть выбор, в какой из них вложить деньги.

Фьючерс на Индекс Мосбиржи

Этот финансовый инструмент подходит для опытных участников рынка. Фьючерсные контракты обращаются в секции срочного рынка фондовой биржи.

О чем следует помнить

Купить акции физическому лицу сегодня действительно не сложно. Но тому, кто решил отдать предпочтение этому виду инвестиций и получения пассивного дохода, следует учитывать некоторые нюансы.

Риски от торговли акциями

Несмотря на то, что в долгосрочной перспективе акции успешных компаний стремятся к росту, их покупка и продажа являются операциями с высокой долей риска.

Это касается и тех, кто рассчитывает на дивидендный доход — гарантировать прибыльную работу компании в любых условиях, а также то, что доля прибыли будет обязательно выплачена в виде дивидендов, не может никто. В случае, когда за отчетный период не выплачиваются дивиденды, доход от инвестиций будет нулевым, а попытка продать ценные бумаги (при снижении их цены после такого решения) принесет чистые убытки.

История дивидендных выплат ПАО «Газпром»

Риски от спекулятивных операций или ожидания роста котировок будут еще значительнее. Во-первых, поведение рынка непредсказуемо, на цены акций влияет множество факторов. Во-вторых, размах изменений может достигать десятков процентов и, при принятии неверных решений, это повлечет за собой соответствующую убыль средств на инвестиционном счете.

Способ торговли

Еще не так давно желающие купить акции были вынуждены проводить операции только на фондовом рынке. В настоящий момент ситуация несколько изменилась. Частным лицам доступны, как минимум, 2 способа торговли:

- традиционный, с совершением сделок на фондовом рынке;

- с использованием услуг брокерский компаний, предлагающих выход на рынок Forex.

Во втором случае назвать торги полноценной покупкой и продажей акций нельзя — трейдер не приобретает ценные бумаги, а работает с контрактами на разницу (CFD). Тем не менее, для выполнения спекулятивных операций и получения прибыли по ним, этот способ торговли ничуть не хуже. К тому же, использование услуг операторов Форекс позволяет снять многие ограничения, существующие при выходе на фондовый рынок.

Несколько слов о биржах

Торги ценными бумагами на фондовом рынке ведутся через биржи. Акции некоторых компаний торгуются на нескольких торговых площадках, других же котируются только на одной бирже. Поэтому, прежде чем приступать к торговле, необходимо принять взвешенное решение:

- Выбрать биржу и работать с ценными бумагами, зарегистрированными в ее листинге;

- Сделать предварительный выбор акций и определить, на какой бирже вести торги.

Выбор одного из этих вариантов имеет огромное значение. Так, на Московской Бирже лучше всего вести торги акциями российских компаний, Санкт-Петербургская биржа может предложить работу с ценными бумагами многих ведущих зарубежных эмитентов.

Для тех же, кто уверен, что торговля иностранными акциями является более прибыльной (для такого мнения имеются веские основания), следует обратить внимание на торговые площадки других стран – Лондонскую биржу, NYSE и NASDAQ в Нью-Йорке, биржи в Токио и Гонконге

Брокер

Частное лицо не может напрямую получить доступ к торговым площадкам. Для покупки и продажи ценных бумаг частный инвестор должен прибегать к услугам посредника – брокера. Правильный его выбор во многом определяет стратегию ведения и прибыльность торгов.

Налоги

Торговля акциями имеет целью получение прибыли. Соответственно, этот вид деятельности подлежит налогообложению. Законы РФ определяют несколько видов налогов в этой сфере:

- Налог с продажи акций. Взимается этот вид налогов только в том случае, если в результате выполнения операций была получена прибыль. Для частных лиц налогообложение ведется по ставке НДФЛ (подоходного налога) – 13%.

- Налог на дивиденды. Платится этот налог непосредственно компанией, акции которой принесли дивидендный доход (ставка для физических лиц — те же 13%). Держатель акций получает сумму за вычетом налоговых выплат.

Есть в налогообложении и некоторые особенности. Так, если операции выполняются на индивидуальном инвестиционном счете (каждый гражданин России с 2015 года может открыть его и использовать для инвестиций), владелец имеет право на получение налогового вычета – 13% с суммы до 400 тыс. рублей.

Регулятор

Рынок ценных бумаг и деятельность на нем контролируется и регулируется уполномоченным органом – регулятором. В России эти функции выполняет Центральный Банк РФ, который, в том числе, может рассматривать претензии участников рынка (покупая акции, частные лица также входят в эту категорию) к другим – компаниям-эмитентам, брокерам и биржам.