Как зарабатывать на падении акций

Содержание:

- Торговля на понижение — в чём плюсы

- Стоит ли шортить акции начинающему инвестору

- Список симптомов

- Суть шортовой и лонговой торговли

- Как открыть шортовую позицию на фондовом рынке

- Особенности торговли short

- Что такое короткие позиции простыми словами

- Суть шортовой и лонговой торговли

- Что такое маржинальная торговля?

- Как риски от шорта и лонга связаны с кредитным плечом

- Лонг на бирже: что это?

- Особенности торговли long

- Опцион Put на продажу акций

- Риски коротких позиций

- Особенности шортовой и лонговой торговли

- Как работать с лонгами

- Лонг

- Как часто падает стоимость акций?

- Пила биржевой торговли

Торговля на понижение — в чём плюсы

История графиков финансовых рынков показывает то, что котировки падают на 70% быстрее, чем растут. Другими словами: чтобы упасть акции требуется в 2 раза меньше времени, чем потом на восстановление. История знает множество примеров, когда цены проваливались за день на 10-20%, но она не знает таких же растущих дней.

Падение рынков происходит всегда стремительно. Это объясняется тем, что в активной распродаже участвуют одновременно шортисты и те, кто закрывают длинные позиции. Покупателей на обвале мало. Поэтому цены могут стремительно провалиться за пару минут на несколько процентов.

Падение часто заканчивается отскоком, который напоминает английскую букву «V». Игроки на понижение доходят до какого-то уровня где начинается массовая фиксация прибыли (закрытие позиций). Поскольку для шортистов закрыть позицию это означает выставить ордер «купить», то котировки резко разворачиваются.

Дальнейшее движение зависит от множества обстоятельств. Возможен возврат как на верхние уровни, так и обратно к новым минимумам.

- Рынок падает быстрее, чем растёт;

- Возможность брать кредитное плечо;

- Доступность и низкие комиссии за перенос позиции;

Стоит ли шортить акции начинающему инвестору

Главная проблема неопытного инвестора в том, что он должен иметь точный прогноз движения котировок, иначе операция с короткой позицией приведет к убытку. Такая торговля не подходит для новичков, у которых нет развитого умения анализировать ценные бумаги, опыта прогнозирования и технических навыков проводить операции по счету быстро. Сделка шорт несет в себе риски как для инвестора, так и для брокера. Если цена неожиданно пойдет вверх, трейдер не сможет вернуть взятые в долг и подорожавшие акции. Хорошо, если объем сделки невелик, и цена выросла не сильно. Тогда проигравшему трейдеру придется доплатить при возврате бумаг. Но, даже если же цена понизится до нужных уровней, но короткая позиция при этом будет открыта слишком долго, выиграет только брокер (за счет комиссии).

В случае неблагоприятного развития событий по длинным позициям, у трейдера на руках остаются акции, за которые он сможет выручить деньги после возвращения позитивного ценового тренда. Если ждать этого нет возможности, то следует зафиксировать убыток, сохранив часть своего депо. Трейдер в данном случае не брал кредит, не платит за него проценты и ничего не должен брокеру, кроме комиссии за обслуживание. В случае с короткой позицией, счет трейдера уменьшается на сумму взятых в долг активов и плату за кредит, вплоть до обнуления.

Есть ситуации, которые инвестор должен учитывать при открытии шорта. Например, брокер принудительно закрывает короткие позиции накануне дивидендных отсечек. Иначе он не сможет получить доход по акциям, отданным в кредит. Это еще одна причина, почему шортят чаще не ценные бумаги, а фьючерсы.

Список симптомов

Симптомы, о которых сообщают люди с длительным COVID, включают:

- Крайняя усталость

- Продолжительный кашель

- Мышечная слабость

- Субфебрильная температура

- Неспособность сконцентрироваться ( мозговой туман )

- Провалы в памяти

- Изменения настроения, иногда сопровождающиеся депрессией и другими проблемами психического здоровья.

- Трудности со сном

- Головные боли

- Боли в суставах

- Игольные боли в руках и ногах

- Диарея и приступы рвоты

- Потеря вкуса и запаха

- Боль в горле и трудности с глотанием

- Новое начало диабета и гипертонии

- Гастроэзофегальная рефлюксная болезнь

- Кожная сыпь

- Сбивчивое дыхание

- Боли в груди

- Сердцебиение

- Проблемы с почками (острое повреждение почек и хроническое заболевание почек)

- Изменения в здоровье полости рта (зубы, слюна, десны)

- Аносмия (отсутствие обоняния)

- Паросмия (изменение запахов)

- Тиннитус

- Свертывание крови ( тромбоз глубоких вен и тромбоэмболия легочной артерии )

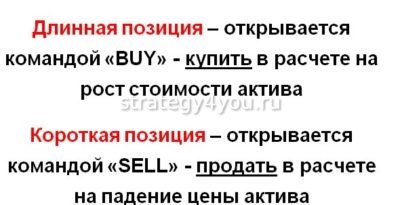

Суть шортовой и лонговой торговли

Терминами «Short» (в переводе с англ. «короткий») и «Long» («длинный») обозначаются виды финансовых операций, которые часто используются на биржах. Простыми словами они означают следующее:

- Шортить на фондовом рынке – это сначала продать, чтобы потом выкупить по низкой цене, и получить при этом прибыль.

- Лонговать – значит купить, подождать, когда «цена» поднимется, затем продать.

При шортовых сделках необходимо учитывать:

- поведенческую структуру рынка: наличие тренда и флэта (периода времени, когда цена не повышается и не падает);

- хорошую ликвидность инструмента;

- предыдущий курс за определённое время.

Обычными стратегиями долгосрочных инвесторов и любых трейдеров считаются лонги (длинные позиции). Они отличаются только сроком удержания приобретённых активов. Суть лонга – покупка ценных бумаг (если предполагается, что их цена будет расти в определённый период времени), последующая продажа, и получение дохода на разнице в стоимости.

Если оказалось, что приобретённые активы оценены слишком высоко, и ожидается падение их цены, целесообразно открыть шорт (короткую позицию).

Суть коротких и длинных сделок:

| Шортовая торговля | Лонговая торговля |

| Продажа торгового инструмента, взятого взаймы у брокера, по высокой цене | Покупка торгового инструмента по низкой цене |

| Ожидание снижения цены актива | Ожидание движения тренда вверх |

| Покупка актива по низкой цене | Продажа актива по высокой цене |

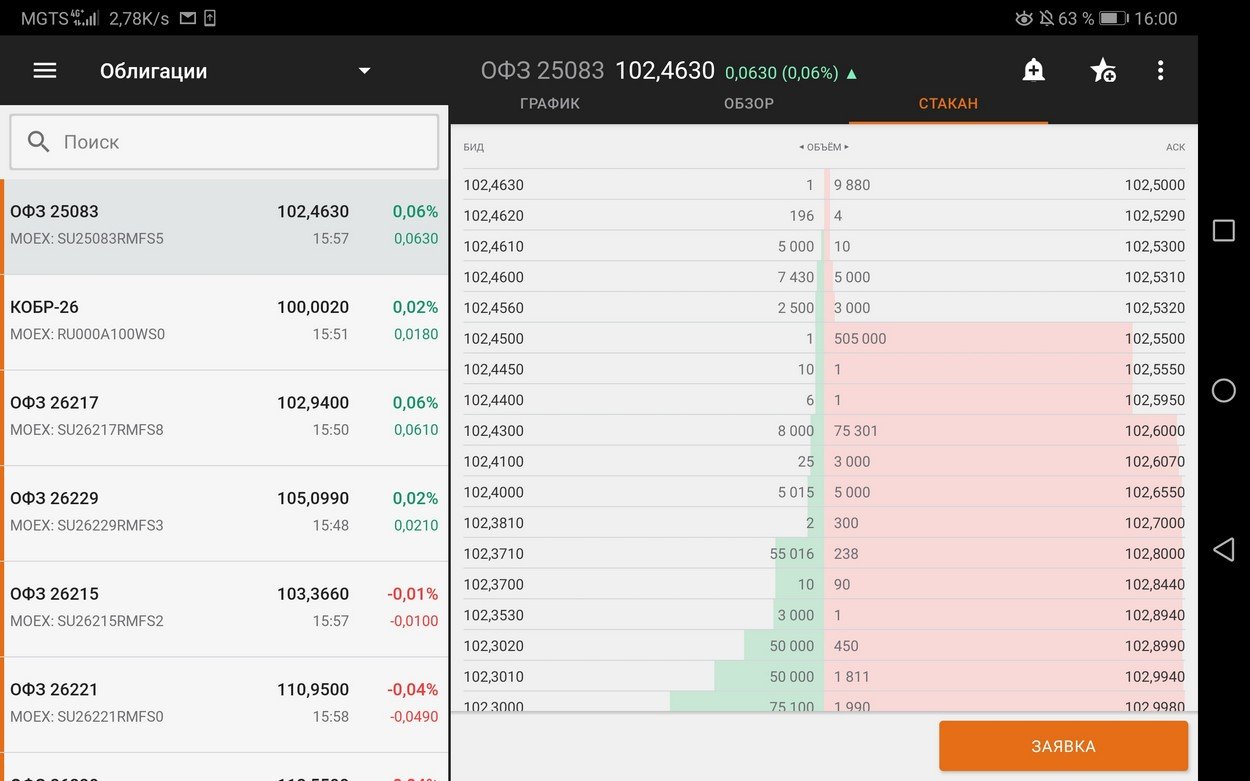

Как открыть шортовую позицию на фондовом рынке

Чтобы взять в долг ценные бумаги или валюту не надо звонить брокеру, писать заявление или совершать ещё какие-либо действия. Это делается автоматически через торговый терминал (Quik, Финам трейд, Транзакт и т.д.). Нужно просто выставлить заявку на продажу в том объёме, который хотите продать.

Брокер даёт возможность торговать на понижение с кредитным плечом. Для каждой ценной бумаги устанавливается своё значение. Например, это может быть плечи 10, 50. Рекомендую «не баловаться» с большими значениями, а ограничиться максимальным плечом 5. Это позволит ограничить свои риски больших потерь.

Для игры на понижение потребуется некоторая сумма залога на счёту. Её называют «маржой». Брокер спокойно даёт в долг ценные бумаги, поскольку уверен: если трейдер уйдёт в минус, то на счёте есть деньги, которые позволят компенсировать потери.

Маржинальная торговля — подробное описание;

Пример шорта на фондовом рынке

Цена акции Газпром 160 рублей. Технический анализ и новостной фон сигнализируют нам о большой вероятности снижения. Трейдер продает 100 лотов по текущей цене 160 (общая сумма продажи 160 тыс.руб). Это и есть открытие «короткой позиции». В дальнейшем он планирует выкупить этот же объем более дешево. На балансе отображается картина: «-100» лотов Газпрома и свободная сумма в размере 160 тыс. рублей.

Через 2 часа цена упала до 158 рублей. Трейдер решает зафиксировать прибыль. Он покупает 100 лотов Газпрома (сумма покупки 158 тыс. рублей). В итоге, на балансе у нас снова 0 лотов Газпрома, брокеру мы ничего не должны. Прибыль составила 2000 рублей (за минусом комиссии брокера за торговый оборот).

Рекомендую работать с самыми крупными брокерами в России (лично работаю через них):

Они позволяют открывать короткие позиции с минимальными комиссиями. Ввод и вывод денег бесплатен. В наличии есть весь список финансовых инструментов для торговли. Есть мобильные приложения для торговли.

Более подробно про трейдинг можно прочитать в статьях:

Каждый из нас когда-либо занимался игрой на понижение даже этого не осознавая. Вы продавали хоть раз ценные бумаги из своего инвестиционного портфеля? Наверняка такие случаи были. Например, фиксировали прибыль. В этом случае можно сказать, что осуществляете шорт ценных бумаг, только в данном случае взяли в долг сами у себя. Если актив упадёт, то можно будет купить его дешевле. Разница будет доходом. Мало кто задумывается об этом, говоря, что торгует только в лонг.

Особенности торговли short

Сразу скажу, что шорт на бирже считается рискованной операцией. Причины вы поймете, когда я опишу все тонкости процесса. Прежде всего, здесь используется так называемая маржинальная торговля.

Её специфика – предоставление биржей активов в долг под залог маржи. Маржа – это сумма, которую нужно заплатить за весь покупаемый пакет. При этом используется кредитное плечо, благодаря чему не нужно уплачивать всю сумму, а только её часть.

В кредит берется 1000 акций по стоимости 90 руб. Общая сумма составляет 90000. У трейдера есть только часть этой суммы – 20000. Если брокер установил кредитное плечо 1:5, это означает, что маржа будет равна 20% от общей стоимости актива. В нашем случае это 18000.

То есть шорт позиция выгодна с точки зрения собственного капитала. Можно иметь мало, а оперировать большим объемом. Но что же должно происходить дальше? Купленные акции сразу же выставляются на продажу, и трейдер получает за них реальные деньги на свой счет. В нашем примере это 90000.

Затем он ждет, когда акции упадут в цене, чтобы купить. Ведь долг в виде 1000 ценных бумаг необходимо вернуть. Если стоимость снизилась, допустим, до 70 руб. за штуку, производится покупка. За это нужно будет заплатить 70000. Получившаяся разница в 20000 остается на счете трейдера. Кроме того, маржа возвращается после закрытия кредита.

Правда, во всех примерах я не учитывал, что за совершение сделок брокеру нужно платить комиссионные. Но они не такие большие, чтобы слишком повлияли на результат. Хотя в сделках шорт они могут играть большую роль, если цена снижается очень долго. За каждый день невозврата кредита здесь нужно платить.

Бывает, что цена уменьшается так незначительно и долго, что вся полученная прибыль уходит на оплату комиссионных. Но ещё хуже, если тренд вместо падения начинает расти. При этом можно получить убытки, потому что всё равно придется покупать акции.

Если бы в нашем случае стоимость начала увеличивать и трейдеру пришлось бы приобретать акции по 93 рубля, он бы заплатил за это 93000. Вместо прибыли здесь необходимо доплачивать свои средства.

Еще хочу сказать, что шортить на фондовом рынке можно не все акции. Обычно такие операции производятся только с ликвидными активами. У каждого брокера есть перечень ценных бумаг, которые он дает в кредит.

Также брокерская компания всегда подстраховывает себя, выставляя в терминале трейдера стопы. Дополнительно блокируется его брокерский счет, чтобы средства, полученные от продажи заимствованных акций, не были выведены.

Когда ценные бумаги возвращаются, блок со счета снимается. Графически короткую позицию шорт можно изобразить так.

Короткие позиции очень рискованны, поэтому ими занимаются те, кто уже накопил определенный опыт работы. Есть трейдеры, вообще не пользующиеся такими сделками. Если же вас они очень привлекают, попрактикуйтесь сначала на демо счете. Когда почувствуете уверенность, переходите к реальной торговле.

Инвестирую с 2008 года в фондовые рынки Европы, Америки, Азии, России. Больше всего люблю Английский метод инвестирования. Слежу за всеми тенденциями и трендами в мире денег.

Брокеры с бонусами за регистрацию:

-

BINARIUM

Старейший брокер по бинарным опционам. Огромный раздел по обучению.

-

FinMax

Бонусы для новых трейдеров, сигналы, стратегии и быстрый вывод заработанных денег!

Что такое короткие позиции простыми словами

Торговля на понижение, продажа без покрытия, короткие позиции (от англ. «sell short» — «продавать коротко», «быстро») — это процедура заработка на падение цены.

Трейдер может взять в долг финансовые активы которых нет в портфеле, чтобы его сейчас продать, а через некоторое время откупить его дешевле.

Брокеры дают возможность «шортить» почти всё, что торгуются на бирже:

- Акции;

- Облигации (не все);

- Фьючерсы;

- Валюты;

- Товары;

Трейдеров торгующих на понижение называют «шортистами» или «медведями» (см. быки и медведи на бирже).

Как зарабатывать на повышении биржевых котировок всем понятно: покупаем дешевле, продаём дороже. Прибыль зависит от разницы между ценой покупки и продажи. Короткая позиция представляет из себя «игру наоборот». Мы зарабатываем, когда котировки падают. Трейдер продаёт актив, чтобы купить его дешевле в будущем.

Но как можно продать то, что отсутствует на балансе брокерского счета? Выручает нас брокер. Он предоставляет нам взаймы ценные бумаги тех клиентов, которые придерживаются стратегии «купи и держи». Они годами не торгуют и поэтому брокер пользуется этим.

После продажи на брокерском счёте образуется «минус» этого актива, а фиатных денег становится больше. Независимо от дальнейшего поведения рынка, мы должны вернуть брокеру тот же объём, что взяли взаймы.

Примечание

Понятие «короткой позиции» возникло из идеи того, что происходит немедленная продажа.

Суть шортовой и лонговой торговли

Простую схему торговых соотношений «купить подешевле, а продать подороже» знает любой заинтересованный в фондовом рынке участник. Чтобы реализовать такую стандартную формулу, используют несколько видов контрактов и сделок. В одних используется игра на понижение, а других — повышение ставок.

Простую схему торговых соотношений «купить подешевле, а продать подороже» знает любой заинтересованный в фондовом рынке участник. Чтобы реализовать такую стандартную формулу, используют несколько видов контрактов и сделок. В одних используется игра на понижение, а других — повышение ставок.

Если изучать график любого актива в долгом периоде, можно увидеть тенденцию: повышение цены происходит медленно, скачками и ступенчато. При этом падает она быстро, иногда это занимает часы или минуты. Поэтому контракты на повышение рассчитаны на долгий срок, а на падение — короткий.

Для обозначения разных видов применяют термины шорт (short) и лонг (long), что в переводе означает, соответственно, короткий и длинный.

Опытные трейдеры знают, что такое шорты и лонги на бирже и как ими управлять. Сутью шортовых операций является приумножение прибыли за счет снижения стоимости инструментов фондовой биржи, т.е. обвал рынка используют для заработка. Целью лонговых сделок — увеличение прибыли при повышении стоимости.

Опытные трейдеры знают, что такое шорты и лонги на бирже и как ими управлять. Сутью шортовых операций является приумножение прибыли за счет снижения стоимости инструментов фондовой биржи, т.е. обвал рынка используют для заработка. Целью лонговых сделок — увеличение прибыли при повышении стоимости.

Если охарактеризовать эти термины простыми словами, то зашортить — это сначала продать, а потом выкупить, когда цена будет ниже, при этом получив доход. А лонговать — вначале купить, потом подождать, когда стоимость станет выше, и тогда уже продавать актив.

Короткие коммерческие операции, т.е. продажи без покрытия — это продажи акций, взятых в под процент. На практике трейдер берет у брокера некоторое количество ценных бумаг или других инструментов торговли, продает и дожидается падения цены. Затем выкупает нужное количество и отдает брокеру вместе с его комиссией, а остальное забирает себе как прибыль.

При проведении шортовых сделок нужно учесть курс за прошлые периоды, ликвидность самого актива и поведение рынка, наличие тренда и флета — особого времени, когда цена стоит на одном месте.

Участники рынка, которые работают в долгосрочных периодах, используют лонги. Если они полагают, что стоимость бумаг будет повышаться, то закупают их с последующей продажей по более высокой цене. Трейдеры лонгуют на собственные деньги, приобретая актив и затем продавая, оставляя себе прибыль в виде разницы.

Участники рынка, которые работают в долгосрочных периодах, используют лонги. Если они полагают, что стоимость бумаг будет повышаться, то закупают их с последующей продажей по более высокой цене. Трейдеры лонгуют на собственные деньги, приобретая актив и затем продавая, оставляя себе прибыль в виде разницы.

Что такое маржинальная торговля?

При торговле на шортах и лонгах трейдер может использовать не только свой капитал, но и заемные средства, оставив в качестве залога часть активов на своем депозите. Торги с заемными средствами еще называют маржинальными и работают они примерно так:

- Трейдер переводит часть своего капитала на маржинальный счет, который в процессе торгов будет выступать залогом для сделок..

- Биржа или маржинальный пул открывают ему кредитное плечо — леверидж, увеличивая ордер на определенную сумму;

- Трейдер закрывает позицию, возвращая заемные средства привязанные к стоимости открытия.

Кредитное плечо показывает соотношение между своим и заемным капиталом и измеряется в виде х2, х3, х10 и т.д. Например, х3 значит, что на $1 трейдера биржа готова выдать $3 кредита. Разные криптовалютные площадки предоставляют различное «плечо» — от х2 до х100.

На практике маржинальная торговля нужна для получения высокой прибыли при относительно небольшом капитале. Например:

- Мы открываем ордер на покупку 1 монеты за $100;

- Берем кредитное плечо на х10 и за эти средства покупаем еще 10 монет;

- Цена вырастает до $120 и мы фиксируем прибыль — $1320;

- Возвращаем долг в $1000 и $320 оставляем в качестве прибыли.

Очевидно, что без кредитного плеча доход составил бы лишь $20. Однако нужно помнить, что маржинальная торговля стремительно приумножает не только доходы, но и убытки — если бы в предыдущем примере цена не выросла, а упала на $20, то трейдер остался бы в минусе на $320 и эту разницу пришлось бы покрыть со своего, относительно небольшого депозита.

Как уже говорилось, залогом по кредитованию выступают активы трейдера, находящиеся на маржинальном счете, и если их недостаточно, чтобы покрыть убытки по ордеру, то кредитор опять же может экстренно закрыть ордер и продать все активы на счету для погашения задолженности. Перед этим правда последует маржин-колл — сообщение о необходимости пополнить депозит для поддержания позиции либо же закрыть ее полностью (Стоп -аут).

В целом же из-за высокого риска маржинальную торговлю не рекомендуется использовать новичкам, поскольку даже незначительная ошибка может обойтись потерей депозита в полном размере.

Как риски от шорта и лонга связаны с кредитным плечом

Если вы используете в торговле кредитное плечо – ваши риски возрастают пропорционально размеру плеча. Особенно рискованно торговать с кредитным плечом в шорт, но и для лонга есть не меньше опасностей.

Разберем пример. Допустим, вы торгуете с плечом 1:10. То есть брокер вам дает взаймы в 10 раз больше денег, чем у вас есть.

Вы решили купить в лонг несколько акций. На счете у вас 1 000 рублей, а одна акция стоит как раз тысячу рублей. За счет кредитного плеча вы покупаете акций на сумму, которая в десять раз превышает ваш депозит. То есть на 10 000 рублей.

Итак, вы успешно приобретаете 10 акций.

Теперь смотрите. Цена акции резко идет вниз и снижается на 100 рублей. У вас куплено десять акций. Сколько денег уйдет в минус? 100 рублей * 10 акций = 1 000 рублей. Все ваши деньги.

Что произойдет в этом случае? Произойдет Маржин Колл. Колл (Call) – это, в переводе с английского, звонок. Брокер как бы звонит вам и говорит: «Слушай, ты ушел в минус на тысячу рублей. А я смотрю, у тебя на депозите-то всего одна тысяча. Давай либо вноси еще деньги, либо я все сделки закрою. Мне должники не нужны».

Дополнительных денег у вас нет. Брокер закрывает все ваши сделки. Вы остаетесь с нулем денег на балансе. Хотя акция подешевела всего на 10 %.

А если эта же ситуация произойдет в выходной день? А если акция подешевеет не на десять процентов, а на двадцать?

Брокер вашу сделку закрыть не сможет, потому что он вообще не работает в выходной день. Но на следующее утро он включит торговый терминал и увидит, что у вас на счете -1000 рублей. Когда брокер это увидит, он сразу сделает две вещи:

- Закроет все ваши сделки. Потому что они убыточные, а дополнительных денег у вас на счете нет.

- Пошлет к вам коллекторов. Потому что брокер платить вашу тысячу рублей за вас не собирается.

Теперь подумайте сами, насколько рискованно вести маржинальную торговлю (то есть с кредитным плечом) в шорт. Когда убыток вообще не ограничен.

Бывало так, что трейдеры покупали акции в шорт и оставляли их на выходные дни. За выходные происходило какое-нибудь глобальное событие и рынки переворачивались. Утром в понедельник трейдеры открывали торговые терминалы и понимали, что они должны брокерам по квартире в центре Москвы.

Все из-за шортов и кредитных плеч.

Лонг на бирже: что это?

Что такое лонг? Лонг в трейдинге открывается, чтобы увеличить доход при движении курса вверх. Покупка совершается по заниженной стоимости, игрок ожидает рыночный рост, чтобы продать акции по движущейся вверх цене. Маржа получается от закупки и осуществления. Это будет чистой прибылью участника Форекса. Удерживая длинные сделки, трейдер рискует большим объемом бумаг, учитывая частоту движения рынка между большими промежутками времени. Правильная стратегия шорт и лонг на бирже основывается на закономерностях, соответствуя конкретным условиям. С длинными позициями дела обстоят таким же образом.

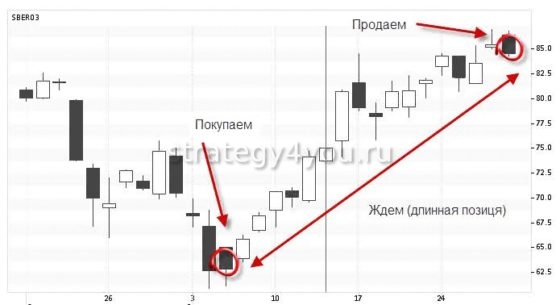

Особенности торговли long

Теперь давайте на примере рассмотрим, как торговать в позиции лонг. Например, анализируя рынок, вы увидели, что цена акций какой-то компании явно пойдет вверх. Сейчас стоимость одной бумаги равна 70 рублей.

Вы приобретаете 500 акций, заплатив за это 35000 руб. Далее нужно ждать, пока цена поднимется. Происходит это не сразу, иногда нужно ждать недели, месяцы или даже годы, чтобы получить хорошую прибыль.

В идеале цена потихоньку увеличивается и когда она достигает, к примеру, 80 рублей, вы продаете весь пакет. За это получаете 40000 руб. Разница в 5000 и есть ваш доход. Ниже на рисунке изображено, как это выглядит на графике.

В жизни бывает всё не так безоблачно, потому что тенденция роста цены может вдруг измениться и цена начнет падать. На это могут повлиять какие-то новости, отчет компании, где показатели оставляют желать лучшего.

Новички в трейдинге часто начинают паниковать, когда тренд немножко дергается и идет вниз. Из-за страха потерять средства сразу же выставляется ордер на продажу. Профессионалы так не поступают, на собственном опыте зная, что это не крах.

Чтобы достичь успеха в длинных позициях, необходимо:

https://youtube.com/watch?v=pSnK3LG92Xo

- уметь хорошо проводить анализ (как технический, так и фундаментальный);

- быть стрессоустойчивым, уметь ждать;

- покупать ценные бумаги надежных эмитентов;

- работать только на уже начавшемся восходящем тренде.

Опцион Put на продажу акций

Вторым способом для заработка на падении курса акций являются покупка опционов Put.

Опцион (англ. «option») — это право купить/продать (Кол/Пут) базовый фьючерсный контракт в будущем по зафиксированной цене

Самое важное в определении это слово «право», то есть никто не обязывает владельца опцион исполнять его.

На Московской бирже торгуются опционы только на поставку фьючерсов, но это не критично. Цены на фьючерсы соответствуют ценам акций, поэтому для инвестора в качестве заработка это также подойдёт.

Покупаем опцион Put на акцию или фондовый индекс. Если происходит падение котировок, то опцион дорожает в цене. Мы можем либо продать его обратно в рынок, либо же сделать поставку фьючерса, чтобы потом его просто откупить.

Опцион действует до какого-то времени. Например, есть опционы на 1, 2 и 6 месяцев. То есть в течении всего этого времени можно либо исполнить его, либо продать. Всё это время инвестор будет защищён от падения акций. Если же падения не произойдёт, то премия уплаченная за опцион сгорает в момент экспирации.

Опционы на бирже позволяют недорого захеджировать риски падения цены на активы.

Чем хороши опционы? Инвестор рискует потерять только то, что он вложил в опцион. Больше потерять он не сможет.

Опционы доступны для торговли не у всех брокеров. Это сложный финансовый инструмент, который стоит предварительно изучить получше. Я рекомендую для работы следующих брокеров:

Через них вы будете иметь доступ ко всем финансовым инструментам на фондовой бирже. У них есть удобные мобильные торговые терминалы. Пополнение и снятие денег без комиссий.

Риски коротких позиций

Начинающим трейдерам не стоит испытывать удачу и совершать торговлю на заемные средства. Акции могут как подешеветь, так и резко вырасти в цене вопреки всем прогнозам. В таком случае инвестор окажется в достаточно сложной ситуации, ему придется вернуть брокеру заемные акции, а следовательно – потратиться на их выкуп по завышенной цене.

Чтобы подстраховаться от такой ситуации, биржевые эксперты рекомендуют ставить стоп-лоссы (специальные указания для трейдера о необходимости закрыть сделку, если цена достигнет определенного уровня) и не набирать сразу слишком крупные суммы в долг.

Короткие позиции являются достаточно рискованными и для самих брокеров. В связи с этим опытные брокерские компании ставят некоторые ограничения для желающих заработать инвесторов, а именно: возможность “шортить” разрешена только по стабильно ликвидным акциям.

Кроме этого, брокеры определяют специальный коэффициент, который обязывает инвесторов иметь минимальную сумму на брокерском счете перед совершением операций по выкупу падающих акций. Обязательная сумма должна превышать общую стоимость заемных акций, чтобы при необходимости заемщик мог компенсировать их стоимость в случае неожиданного роста.

Также брокер совместно с трейдером устанавливают порог цены. Когда стоимость акций достигает данного порога, инвестор обязуется моментально закрыть короткую позицию и рассчитаться с брокером.

Особенности шортовой и лонговой торговли

Торговые стратегии на фондовом рынке подчиняются своим законам и правилам. Для получения дохода трейдеры совершают действия по одной и той же схеме.

Она включает анализ направления котировок, удерживание ордера, вход и выход из биржи. Трейдер знакомится с финансовыми отчетами компании, считает мультипликаторы и оценивает положение. Так выявляются компании, акции которых имеют потенциал падения или роста.

Она включает анализ направления котировок, удерживание ордера, вход и выход из биржи. Трейдер знакомится с финансовыми отчетами компании, считает мультипликаторы и оценивает положение. Так выявляются компании, акции которых имеют потенциал падения или роста.

Действия совершаются продуманно, после анализа и проверки предыдущих показателей и графиков, учитывая торговую стратегию, риск депозита и психологию трейдеров.

Иногда участники биржи открывают сразу и шорт, и лонг позиции. Такими особенными вариантами сделок занимаются арбитражники — трейдеры, цель которых купить на 1 бирже дешевле, а втором месте — продать подороже. В таких случаях они получают доход на разнице котировок.

Также открытие шортовой и лонговой сделок на биржах поможет минимизировать риски, связанные с ценовыми скачками. В связи с открытием шорта трейдер также может получить на свой счет дополнительные средства. Но это лишь второстепенный фактор, связанный с целью заработать на падении активов.

При использовании шортов обязательно устанавливайте стоп-лосс, т.е. цену, при которой акции продаются автоматически, ограничивая денежные потери.

Как работать с лонгами

Длинные позиции имеют ряд особенностей. Для успешной торговли при работе с лонгами следует придерживаться определенных правил:

- Неопытный трейдер не сможет заключать позиции на такое число пунктов прибыли. Для таких операций нужен серьезный опыт. Важнее всего запастись терпением и выдержкой, чтобы, получив первый доход, не закрыть сделку сразу.

- Держать позицию открытой больше суток можно только в том случае, если участник торгов имеет отличную систему торговли (особенно это касается управления риском). Как правило, длительность сделки на Форекс составляет один-два дня. Бывает, что закрытие происходит в течение нескольких часов и даже минут.

- Для начинающего игрока оптимальным считается, когда он получает прибыль с одной позиции на уровне от 100 до 150 пунктов. В дальнейшем можно переходить к отметке 300 и выше.

- Вышеуказанные сделки должны исполняться в паре, причем участник торгов управляет лишь первой, исполняет ее вручную, а второй частью незаметно управляет дилинговый центр.

- В торговле не стоит забывать об использовании жестких стоп-приказов. Причем устанавливать стоп-лосс необходимо и по прибыли, и по убыткам. Это поможет защитить от безосновательных потерь. Кроме того, стоп-ордер позволяет своевременно зафиксировать прибыль.

Лонг

Лонг с английского переводится как “длинный”. Это традиционная игра на повышение. Используют следующие выражения: встать в лонг, открыть длинную позицию. Срок не ограничен никакими временными рамками. Если за шорт инвестор платит брокеру проценты помимо комиссий по своему тарифу, то в лонге при использовании собственных денег никаких дополнительных расходов нет.

Понятие длинной позиции

Большинство инвесторов, кто покупает акции для своих долгосрочных портфелей, можно назвать игроками на повышение. Но трейдеры тоже зарабатывают на лонге. Необязательно ждать годы, чтобы увидеть рост активов.

Например, многие инвесторы в марте 2020 г. покупали подешевевшие акции. Уже сейчас некоторые ценные бумаги выросли в цене. Посмотрите на график Сбербанка. В марте цена достигала 162 ₽ за штуку. На 3 декабря 2020 г. она равна 239,52 ₽.

Механизм игры на повышение

Суть стратегии проста. Инвестор ожидает, что акции компании А скоро вырастут в цене. Он их покупает сегодня (для этого даже может воспользоваться кредитным плечом от брокера), ждет какое-то время и продает по более высокой цене, если прогнозы оправдались. Ожидание может быть как очень большим – месяцы и годы, так и очень коротким – 1 день.

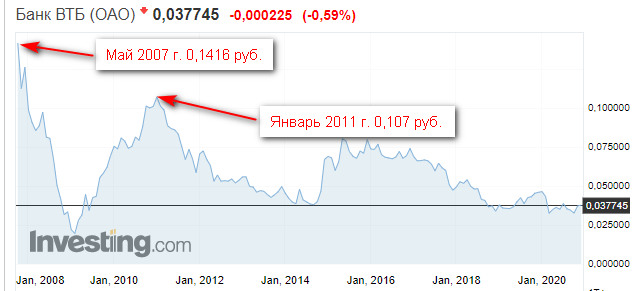

Механизм лонга кажется проще, чем шорта. Но это только кажется. Прогнозировать повышение так же сложно, как и понижение. Те, кто купили акции банка ВТБ в мае 2007 г. или в январе 2011 г., до сих пор ждут возврата хотя бы к цене приобретения.

Долгосрочные инвесторы чаще используют стратегию лонг, потому что их портфели рассчитаны на 10 и более лет. Если выдерживается принцип диверсификации, применяется хотя бы какой-то фундаментальный анализ для выбора активов, то доходность неизбежна. Снижение возможно, но в долгосрочной перспективе фондовый рынок растет.

С понятиями long и short связаны еще два интересных слова из сленга трейдера – быки и медведи. Быками называют тех, кто торгует в лонг. Аналогия с быком, который поднимает на рога своего противника. Так и трейдеры покупают акции, котировки которых в перспективе должны вырасти. Медведи – это шортисты. Медведь бьет лапой противника, а любители шорта опускают котировки продажей акций.

Как часто падает стоимость акций?

Глобальное падение рынка встречается довольно редко, что вызывается его переоценкой или по-другому – “перегревом”. Российский фондовый рынок существует чуть больше 20 лет, и за этот период значительные падения наблюдались всего несколько раз. Первый раз в 1998 году падение рынка было вызвано экономическим кризисом в России, а второй раз в 2008 году – последствиями мирового финансового кризиса.

Существенно могут упасть акции отдельного сектора, как это, например, произошло с авиакомпаниями после начала пандемии коронавируса (но с открытием границ ожидается восстановление цен).

Значительно чаще происходят небольшие по масштабам снижения стоимости акций, связанные с изменчивостью рынка. Такие снижения называют коррекциями. В среднем такие падения могут достигать 10–20%. В долгосрочной перспективе финансовый рынок демонстрирует тенденцию к росту, так как следует за ростом показателя мирового ВВП.

Пила биржевой торговли

Если посмотреть на график стоимости любой ценной бумаги, внимательный наблюдатель обнаружит, что он похож на пилу. Зазубрины этой пилы показывают, что рост акции, как правило, — процесс довольно длительный, в то время как спад обычно мгновенный.

Здесь и таится секрет успешного трейдера: игра на повышение должна быть лонг, долгой. Венчурные инвестиции по определению не могут быть сиюминутными — грамотные игроки рассчитывают их на годы вперед и держат в голове десятки показателей: динамику цен на нефть (если речь об акциях нефтяных компаний), риски возможных военных конфликтов, гипотетическое появление новых конкурентов, выход свежих предложений на IPO и многое другое. Получается, «быки» предпочитают долго карабкаться и зарабатывать в периоды роста акций. Одним словом, лонг.

Ярким примером успеха «быков» всего мира в последние годы стал биткоин. До определенного этапа он принес неплохие доходы именно сторонникам лонга, поверившим в криптовалюту и терпеливо ждавшим его существенного роста. Как мы знаем, в итоге рост был многократный — стратегия лонг оказалась оптимальной.