Ipo

Содержание:

- Инвестиции в IPO c брокером United Traders

- Как определить проблемное IPO

- Особенности IPO

- Список программ

- Профпереподготовка

- Компьютеры. ИТ

- Логистика

- Маркетинг. Реклама. PR

- Менеджмент

- Продукты питания

- Строительство. Архитектура

- Управление персоналом

- Электроэнергетика и электротехника

- Компьютеры. ИТ

- Логистика

- Маркетинг. Реклама. PR

- Менеджмент

- Продукты питания

- Строительство. Архитектура

- Управление персоналом

- Электроэнергетика и электротехника

- Профпереподготовка

- Как анализировать акции перед IPO?

- Глобальный бум IPO как драйвер ожиданий

- Недостатки IPO

- Стоит ли покупать акции при IPO?

- Рынок IPO

- Этапы выхода на IPO

- Причины

- Что такое «народное IPO»?

Инвестиции в IPO c брокером United Traders

Для понимания вероятной прибыли от участия в ИПО немного поработаем со статистикой IPO, в которых могли участвовать клиенты United Traders. За прошлые годы результаты следующие:

- 2015 г. – единственный год, в котором процент успешных ИПО оказался меньше 50%. Объясняется это небольшим количеством IPO, но и в этом случае результат по FIT перекрыл убытки, и год закрыли бы с прибылью. Потенциальная выгода составляет $553,09.

- 2016 г. – из 10 проектов отработали 8 или 80%. При условии инвестирования в каждый из них за год профит составил бы $17628,91. Великолепно отработали акции компании TWLO, прибыль по ним обеспечила большую часть годового результата.

- 2017 г. – из 12 ИПО успешно завершились 9, то есть 75% отработало, неплохо выстрелили акции компании ROKU, по ним рост немного не дотянул до 300%. При инвестировании $5000 в каждое ИПО заработок за год составил бы $13 422,31.

- 2018 г. – имеем целых 24 ИПО, из них профит можно было получить по 18, те же 75% отработки. Если бы в каждое получилось вложить $5000, то за год профит составил бы $21 218,13.

В 2019 г. тенденция продолжается, не по всем проектам окончился период lock up. Ближайшие IPO описываются на сайте Юнайтед Трейдерс. Ситуацию неплохо описывает рисунок ниже – большая часть ИПО неплохо отрабатывает.

График успешности ИПО за 2015—2019 гг. выглядит так. Профит показан исходя из того, что в каждый проект инвестировалось $5000.

Инвестируй в IPO от 50$ c брокером United traders

Выводы по UT

За период 2015—2018 гг. брокер позволил поучаствовать в 51 ИПО, прибыль можно было получить по 37, то есть отработало 72,5%. За счет того, что каждый год несколько проектов растет в разы, обеспечивая прирост больше 100%, за этот период прибыль могла составить $52822,61.

Приведенные выше расчеты носят теоретический характер. Исполнение чаще всего не равно 100%, но общее представление о вероятности успеха вы уже имеете. Удобно то, что в United Traders представители самого брокера отбирают из сотен ИПО несколько самых перспективных. При этом вам не нужно думать, как покупать акции. Компания собирает деньги с клиентов, приобретает ценные бумаги, а вы после завершения lock up периода продаете их.

За все время работы в этом направлении заявки Юнайтед Трейдерс отклонялись 3 раза. В большинстве случаев удается купить акции по специальной цене для крупных инвесторов.

|

Компания |

|

|

Минимальный депозит |

$300 |

|

Комиссия за цикл (сделка на покупку + на продажу) |

Тариф «Начинающий» – $0,02 за акциюСредняя 4$ за круг |

|

Дополнительные сборы |

На тарифе «Дейтрейдер» за платформу Aurora берут $60/мес.,на других тарифах бесплатно |

|

Стоимость обслуживания счёта |

— |

|

Кредитное плечо |

1 к 20 на тарифе «Дейтрейдер», это максимальное плечо (дневное) |

|

Маржин колл |

Стандартно -30% от депозита, в тех. поддержке можно установить -80% |

|

Торговые терминалы |

Аврора, Sterling Trader, Fusion, Laser Trader, Volfix.Net, Pair Trader |

|

Доступные рынки для торговли |

Американский и прочие фондовые рынки, всего более 10000 активов, криптовалюта |

|

Лицензия |

Облегченная лицензия ЦБ РФ |

Комиссии при инвестировании в ИПО

Ни в одном IPO инвестор не получит всю прибыль. Есть ряд комиссий, и они «съедают» существенную часть прибыли. Все сборы брокер указывает в описании грядущего ИПО, типовые комиссии в Юнайтед Трейдерс:

- На вход – 3%, эти деньги уплачиваются сверх той суммы, на которую удалось купить акции. Инвестировали, например, $5000, а исполнить заявку удалось на 50%, значит 3% заплатите с $2500;

- На выход – 1,75%. Эти деньги взимаются с суммы, которую удастся выручить за акции, проданные после истечения lock up периода.

- С прибыли брокер возьмет еще 10-20% комиссии, ее величина зависит от контрагентов.

Сборы указываются в описании инвестиционной идеи. На первый взгляд кажется, что комиссии высоковаты, но учтите, что выход на ИПО предлагают считанные компании. Примерно такие же сборы и у других брокеров, дающих такую возможность.

Как определить проблемное IPO

Аналитическая команда «Форбс» разработала ряд признаков, по которым можно определить проблемное IPO. Вкладываться не стоит, если:

- Отчетность демонстрирует, что прибыль растет в последнее время очень интенсивно. При этом руководство предприятия убеждает, что подобные темпы сохранятся и дальше.

- Деятельность фирмы связана с трендовыми тенденциями, но бизнес-план недоработан, нет защиты от риска при утере интереса покупателей к продукту.

- Предприятие открылось совсем недавно, операционные итоги его не оптимистичны.

- Инвестиционные банки, вложившиеся в фирму, продвигают ее излишне интенсивно.

Пример проблемного IPO: Фирма по продаже игрушек для малышей Toys «R» Us (США) вышла на IPO. Благодаря грамотному пиару удалось собрать значительную сумму инвестиций – около 800 млн. долларов. Но компания не справилась с рабочим объемом и обанкротилась в 2018 году. А регулятор финансовых институтов США (Finra) оштрафовал на 43,5 млн. долларов 10 инвестиционных банков, которые «чрезмерно активно» готовили выход акций этой фирмы на публичный рынок.

Особенности IPO

Первая особенность такого привлечения капиталов заключается в том, что осуществляется оно исключительно на организованном финансовом рынке, то есть, под неусыпным контролем государственного регулятора (да и вообще всех вовлеченных в эту процедуру сторон). И именно возможность собрать громадные капиталы прямо в процессе первичного размещения акций со временем планомерно забюрократизировало данную процедуру, во многом выхолостив основную ее суть – предоставление финансовых средств для становления капиталоемкого бизнеса с нуля. Здесь, как обычно, присутствует 2 фактора:

- риск банального мошенничества;

- простота получения средств для предпринимателей (стартаперов).

История IPO уходит корнями в далекий XVII век. И во всех тех странах, в которых биржевая торговля развивалась и становилась цивилизованной еще в веке XIX (а именно эти государства мы сейчас называем развитыми странами с рыночной экономикой), везде наблюдалась тенденция к тому, чтобы поставить заслон «организованному» воровству на организованных рынках, пусть даже пожертвовав ради этого доступностью денег для честных бизнесменов.

Иными словами, страх планомерно побеждал целесообразность и функциональность данной процедуры вообще. И к настоящему моменту в иных государствах законы, регулирующие первичное размещение ценных бумаг компании, стали настолько драконовскими, что получение инвестиций таким путем становится недоступной задачей даже для таких богатых и устойчивых фирм, как «Дженерал Моторс».

Итак, первая особенность IPO – это высокий административный «входной барьер». Платежеспособность вашу и вашего бизнеса будут проверять буквально под микроскопом как государственный регулятор, так и та компания, которая будет аккредитована проводить саму процедуру выпуска и размещения транша акций. Причем, проверяться будут не только очевидные параметры финансовой устойчивости компании, но и показатели, которые, по логике вещей, и вовсе не должны влиять на предпринимательское «здоровье» фирмы. К примеру:

- Какое отношение к общему показателю рискованности ведения деятельности имеет наличие долгов у Генерального директора и у Председателя Совета директоров фирмы? Ведь их имущество по закону и, по сути, отделено от корпоративного. А вот!

- На разрешение проведения эмиссии оказывают влияние показатели ликвидности компании. Проще говоря, для того чтобы привлечь деньги с рынка, фирма должна обладать либо существенными накоплениями в высоколиквидных активах, либо у нее должен уже существовать такой бизнес, который позволит быстро «наполнить закрома» в случае необходимости. Но позвольте, если вы привлекаете деньги с рынка, то откуда у вас вообще возьмутся «закрома»? И если бы они у вас были, разве не проще ими же и воспользоваться? Однако, во-первых, объемы финансовой ликвидности не должны сопоставляться с объемами эмиссии акций и привлечения средств, а во-вторых, здесь повсеместно действует принцип: хочешь получить $10, приготовь сначала $5.

Так что в качестве второй особенности следует выделить фактическую недоступность IPO для стартующих компаний – они просто не пройдут административный шаблон по формальным основаниям. Также очевидно, что участвовать в IPO не стоит пытаться таким компаниям, как малые или даже средние. Первичное размещение на организованном рынке – это прерогатива исключительно гигантов государственных масштабов.

И наконец, третьей особенностью IPO является то, что с помощью первичного размещения акций финансируются… далеко не первые проекты в компании. В 2006 году в России гремело IPO ВТБ. Продажа акций производилась по предварительной закрытой подписке, и финансовые эксперты наперебой пророчили резкий взлет курсовой стоимости акций банка после завершения этого мероприятия. Казалось бы, акций стало больше (ведь «Внешторгбанк» существовал и был акционирован и до того), при этом проектов у него больше не стало, а тем не менее, прогнозы аналитиков во многом сбылись: акции ВТБ действительно поднялись после окончания первичного размещения. (Правда, отнюдь не в связи с грамотным управлением внутри компании, а по причине глобального ралли на сырьевых рынках).

То есть, в настоящее время практически повсеместно на финансовых рынках различных стран IPO устраивается крупными игроками с целью проведения докапитализации их бизнеса. Ведь только в этом случае можно будет рассчитывать на прохождение строгих условий регуляторов и агентов по организации процедуры.

Список программ

Профпереподготовка

Бухгалтерский учет, анализ и аудит (512ч)

Информационная безопасность (512ч)

Экономическая безопасность (512ч)

Документоведение и архивоведение (512ч)

Государственное и муниципальное управление (512ч)

Рынок ценных бумаг (512ч)

Дизайн (512ч)

Философия (512ч)

Компьютеры. ИТ

Вычислительные машины, комплексы, системы и сети (512ч)

Информатика и вычислительная техника (512ч)

Программное обеспечение средств вычислительной техники и автоматизированных систем (512ч)

Технология разработки мобильного приложения (512ч)

Технология разработки программного обеспечения (512ч)

Культурология (512ч)

Менеджмент в учреждениях культуры (512ч)

Логистика

Логистика (512ч)

Складская логистика

Складская логистика (512ч)

Логистика закупок

Закупочная логистика (512ч)

Транспортное обеспечение логистики

Транспортная логистика (512ч)

Маркетинг. Реклама. PR

Брендинг и реклама (512ч)

Директор по маркетингу (512ч)

Менеджер по маркетингу (512ч)

Реклама и PR (512ч)

Интернет-маркетинг

Интернет-маркетинг (512ч)

Менеджер здравоохранения (512ч)

Внешнеэкономические отношения (512ч)

Менеджмент

Антикризисное управление (512ч)

Менеджер образования (512ч)

Менеджер по развитию персонала (512ч)

Менеджмент в спортивных учреждениях (512ч)

Стратегический менеджмент (512ч)

Управление проектами (512ч)

Финансовый менеджмент (512ч)

Политология (512ч)

Продукты питания

Продукты питания: виноделие и технология бродильных производств (512ч)

Продукты питания: технология производства хлеба, кондитерских и макаронных изделий (512ч)

Управление развитием региона (512ч)

Туризм и сервис (512ч)

Социология (512ч)

Строительство. Архитектура

Промышленное и гражданское строительство (512ч)

Электроэнергетика и электротехника

Промышленная теплоэнергетика (512ч)

Теплоэнергетика и теплотехника (512ч)

Проектирование

Проектирование зданий и сооружений (512ч)

Основы трудового права и охраны труда (512ч)

Управление персоналом

Директор по управлению персоналом (512ч)

Менеджер по оплате и нормированию труда (512ч)

Менеджер по оценке персонала (512ч)

Менеджер по подбору и адаптации персонала (512ч)

Управление качеством (512ч)

Экономика и управление на предприятии (512ч)

Налоги и налогообложение (512ч)

Региональная экономика (512ч)

Страхование (512ч)

Финансовый анализ (512ч)

Финансы и кредит (512ч)

Электроэнергетика и электротехника

Электрооборудование и электрохозяйство предприятий, организаций и учреждений (512ч)

Электроэнергетические системы и сети (512ч)

Сделки с недвижимостью (512ч)

Специалист договорного отдела (512ч)

Юриспруденция (1024ч)

Юриспруденция (1024ч)

Юриспруденция (512ч)

Компьютеры. ИТ

Вычислительные машины, комплексы, системы и сети (72ч)

Информатика и вычислительная техника (72ч)

Программное обеспечение средств вычислительной техники и автоматизированных систем (72ч)

Технология разработки мобильного приложения (72ч)

Технология разработки программного обеспечения (72ч)

Логистика

Логистика (72ч)

Складская логистика

Складская логистика (72ч)

Логистика закупок

Закупочная логистика (72ч)

Транспортное обеспечение логистики

Транспортная логистика (72ч)

Маркетинг. Реклама. PR

Брендинг и реклама (72ч)

Директор по маркетингу (72ч)

Менеджер по маркетингу(72ч)

Реклама и PR (72ч)

Интернет-маркетинг

Интернет-маркетинг (72ч)

Менеджмент

Антикризисное управление (72ч)

Менеджер по развитию персонала (72ч)

Менеджмент в спортивных учреждениях (72ч)

Стратегический менеджмент (72ч)

Управление проектами (72ч)

Финансовый менеджмент (72ч)

Продукты питания

Продукты питания: виноделие и технология бродильных производств (72ч)

Продукты питания: технология производства хлеба, кондитерских и макаронных изделий (72ч)

Строительство. Архитектура

Промышленное и гражданское строительство (72ч)

Электроэнергетика и электротехника

Теплоэнергетика и теплотехника (72ч)

Проектирование

Проектирование зданий и сооружений (72ч)

Управление персоналом

Менеджер по оплате и нормированию труда (72ч)

Менеджер по оценке персонала (72ч)

Менеджер по подбору и адаптации персонала (72ч)

Электроэнергетика и электротехника

Электрооборудование и электрохозяйство предприятий, организаций и учреждений (72ч)

Электроэнергетические системы и сети (72ч)

Как анализировать акции перед IPO?

-

- 26 мая 2021, 18:52

- |

- Булат — @long_term_investments

Доброго вечера! В прошлом посте я писал о том, что такое IPO и как в нем участвовать любому человеку, у которого есть брокерский счет. Сегодня продолжу тему IPO и расскажу, как я анализирую компанию, выходящую на биржу.

Как вы знаете из прошлого поста, перед IPO компания совместно с брокером и консультантами проводят road show, во время которого идет рекламная кампания, инвесторам рассказывают об успехах компании и о её перспективах. Всё ради того, чтобы привлечь инвесторов и подогреть их интерес.

С этой информацией нужно ознакомиться, чтобы понять, что за компания выходит на биржу

Особенно необходимо обратить внимание на финансовые показатели, инвестиционные проекты в перспективе и на то, куда пойдут привлечённые деньги от IPO

Однако ни в одном road show я не встречал стоимостную оценку акций компании, информация по которой является самой важной для инвестора в IPO

Например, завод по производству булочек объявляет IPO. Перед этим проводится road show, где рассказывают о вкусных булочках, большом объёме производства, прибылях и перспективах открытия ещё одного завода. Объявлен диапазон цены акций на IPO: 95-105 руб. Все замечательно, но постойте… 100 рублей за акцию — это дорого или дёшево? Почему не 10 руб. или не 1000 руб., а именно 100 руб.?

( Читать дальше )

Глобальный бум IPO как драйвер ожиданий

Во всем мире 2020 год окрестили не только годом COVID, но и годом IPO, который стал рекордным в истории США. По данным Bloomberg, компании во всем мире привлекли $218 млрд через IPO, что на 36% больше, чем в 2019 году. По подсчетам же Refinitiv, за 2020 год на мировые площадки вышли 1 755 эмитентов, которыми суммарно было привлечено $324,14 млрд. На биржи США вышло 480 компаний (например, Snowflake, Airbnb, DoorDash), что вдвое больше, чем годом ранее (в сумме они привлекли около $180 млрд), в Европе более 160 компаний собрали $28,3 млрд.

Факторы мировой популярности IPO:

- Международный рынок находится на историческом пике после стремительного восстановления с минимумов марта 2020 года. В период с марта по июнь 2020 года суммарные объемы IPO были ниже соответствующих показателей 2019 года. В июне случился переломный момент — объемы привлечения начали превышать суммы предыдущего года. Наибольший объем размещений пришелся на второе полугодие — фондовый рынок быстро восстанавливался после коронавирусного падения.

- Переток частного капитала и накоплений на биржу. В ноябре 2020 года был зафиксирован глобальный рекорд по недельному притоку средств на глобальные рынки акций — $44,5 млрд. Также заметен отток из фондов и инструментов фиксированной доходности в сторону акций со стороны институциональных инвесторов. Подобная ситуация и инфляция рынка — привлекательная среда для компаний, готовящихся к IPO. Это подтверждает рост классических первичных размещений и SPAC.

Бум размещений через SPAC (Special purpose acquisition company — специализированная компания по целевым слияниям и поглощениям) стал феноменом 2020 года. Такие компании не ведут операционную деятельность. Их создают для привлечения средств инвесторов с целью вывода на биржу частной компании путем поглощения, а не IPO. На размещения SPAC пришлась почти половина объемов IPO США — $82 млрд. Например, с помощью SPAC на биржу выходит стартап Arrival основателя Yota Дениса Свердлова. В целом же тренд на рискованные вложения связывают с ростом ожиданий инвесторов от технологических бизнесов, которые в ближайшие годы смогут трансформировать рынки и стать новыми лидерами

Осторожность инвесторов в ситуации неопределенности в начале 2020 года к концу года сменилась аппетитом к риску

Положение дел на внешних рынках в текущий момент располагает компании начинать действовать. Компании склонны выходить на IPO на пиках для того, чтобы продать акции по большей стоимости в текущей ситуации ажиотажа. Этот ажиотаж не чужд и российским компаниям, которые также планируют оседлать эту волну.

Экономика инноваций

Что такое IPO и раунды инвестиций

Недостатки IPO

Главный минус – огромный риск, на который сознательно идут собственники предприятий в надежде на значительные преимущества. Однако после выхода акций прибыль способна резко пойти вниз из-за непредсказуемости рыночных тенденций. А учитывая крайне большую стоимость процедуры, длительность подготовки, сложность проведения, далеко не все компании считают такие издержки целесообразными.

Далеко не все даже крупные предприятия торопятся выйти на биржу: это дорогостоящее и не всегда необходимое занятие. Есть предприятия, которые вполне обходятся финансированием и кредитованием. А бюрократия и значительный объем работы над процедурой IPO может привести лишь к негативному влиянию на рост бизнеса.

Пример: За последние 15 лет американский рынок публичных компаний потерял больше половины участников. Многие IT-компании не желают выходить на биржу и вполне удачно работают без IPO. С 1999 года, когда листинг проходило около 400 технологических бизнесов, произошло снижение численности таких компаний практически в 40 раз.

К другим недостаткам IPO можно отнести:

- Обязательную необходимость открыто публиковать отчетность своего финансового положения. Если раньше компания была закрыта от «посторонних глаз», то теперь она вынуждена проводить экономический аудит и предоставлять его на всеобщее обозрение.

- Открытость инноваций. Публичность компании предполагает, что конкурентные организации всегда в курсе различного рода ноу-хау, и вполне даже могут оказаться «на шаг впереди». Если инвесторы узнают, что какая-то часть информации о компании известна конкурентам, их придется успокаивать вкусными «бонусами», что приведет к уменьшению прибылей.

- Выплата дивидендов вкладчикам. А в некоторых случаях (при неблагоприятных периодах для компании), объясняться с ними по поводу невыплат причитающихся им дивидендов в определенном торговом квартале.

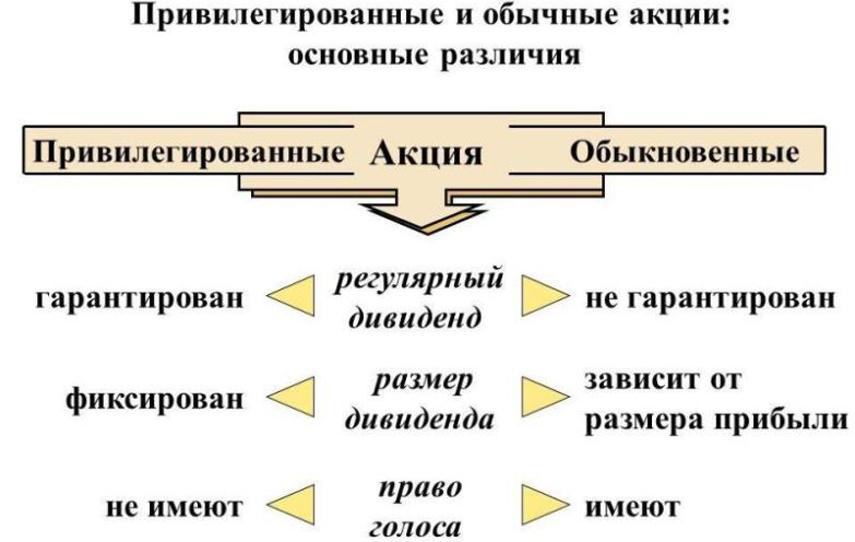

Также к крупному недостатку IPO относится то, что можно легко потерять контроль над фирмой. Конечно, управительное руководство оставляет право владеть контрольным (блокирующим) пакетом акций. Но в любом случае придется считаться с мнением акционеров, особенно держателей крупных пакетов ценных бумаг.

Но, по мнению руководителей крупных корпораций достоинства IPO перекрывают все имеющиеся недостатки данной процедуры. Поэтому, если у компании появляется возможность выхода на IPO, ею стоит воспользоваться.

Стоит ли покупать акции при IPO?

Если вы спекулянт то можете попробовать на свой страх и риск. Однако, существует негативная статистика показывающая высокую вероятность снижение стоимости акций компании в течение короткого времени после IPO. Ознакомится с предстоящими IPO вы можете в специальном календаре IPO на нашем сайте.

Да, при определенной ситуации на рынке, в моменты всеобщей эйфории происходит бум IPO, инвесторы и спекулянты покупают акции новых компаний и какое-то время они растут в цене. Так например происходит на рынке IPO в 2020 году. Однако, при такой эйфории непременно происходит коррекция и жестокий возврат к реальности после чего цена акций может упасть в несколько раз.

При покупке акций компании в момент IPO проанализируете компанию, рынок и оцените все риски. Дело в том, что большая часть компаний выходят на IPO в наилучший момент на рынке, при наилучших финансовых показателях компании и ее оценки рынком. Зачастую руководство компании проводит IPO с целью заработать на компании так как не видят дальнейших перспектив ее роста. Это в основном характерно для небольших компаний, но бывает всякое. Покупка при IPO чем то похожа на лотерею и игру в казино, так как вы мало что знаете о компании. В любом случае акции компании в первые дни после IPO подвержены сильной волатильности. Если все равно намерены приобретать акции новой на рынке компании, дождитесь хотя бы более менее стабильной цены.

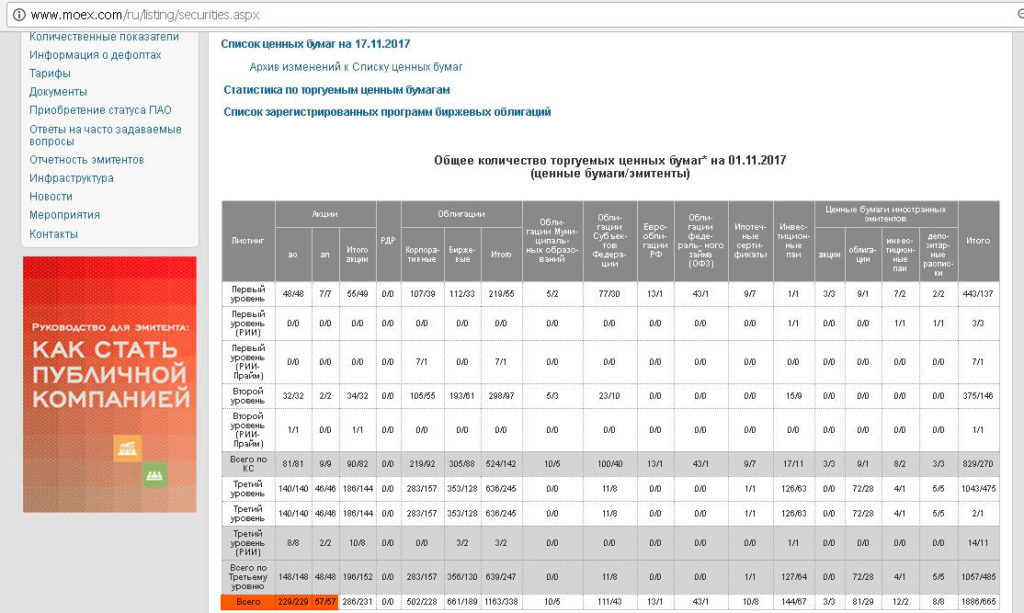

Рынок IPO

Итак, выход на IPO предполагает выпуск акций или депозитарных расписок на эти акции и размещение их на бирже. Это не какие-нибудь биржи, а фондовые – их совокупность еще называют рынком ценных бумаг. Отечественные компании размещают свои акции на Московской бирже, тогда как зарубежные компании чаще всего отдаю предпочтение американским биржам. Тем не менее ничего не мешает отечественным компаниям осуществить выход на IPO через западную биржу.

Выход на российский рынок IPO

Российский рынок IPO начал свое зарождение с либерализацией экономики в 1991 году, тем не менее нельзя сказать, что за прошедшее время он сильно преуспел. Если сравнивать отечественный рынок ценных бумаг с мировым или западным, то он и в наше прогрессивное время развит слабо. Зарубежные рейтинговые агентства считают фондовый рынок России не просто молодым, а развивающимся, так как он характеризуется высокой степенью риска и небольшим количеством компаний. Тем не менее положительные изменения происходят: с начала 2000-х ситуация на российском рынке ценных бумаг несколько улучшилась, в частности, появились какие-никакие механизмы защиты инвесторов. Крупнейшей отечественной биржей является Московская биржа, которая появилась в 2011 году путем слияния валютной биржи России ММВБ и Фондовой биржи РТС. Именно на ней отечественные компании чаще всего и размещают свои акции. Но эти размещения происходят не часто – по имеющейся информации, за 2018 год на Московской бирже не состоялось ни одного IPO. Это не значит, что ни одна отечественная компания не вышла на уровень продажи своих акций – просто российские IPO выбрали для этого рынки в странах с более развитой экономикой. Так как для компании IPO является “взлетной полосой”, то рисковать и выходить на отечественном рынке захочет далеко не каждая из них. Причиной тому не только слабо развитый рынок ценных бумаг в России, но и консервативность инвесторов. Если иностранные вкладчики готовы вкладывать в русские IT-стартапы огромные деньги, то отечественные инвесторы продолжают осторожничать и считать такие инвестиции слишком рискованными.

Выход на американский рынок IPO

Американский рынок IPO на многие десятилетия опережает российский и входит в рейтинг семи наиболее развитых в мире. Попасть на американские биржи компаниям гораздо труднее, ведь здесь более жесткие условия допуска, но зато и перспективы перед эмитентом акций открывают самые обширные. Это положительный момент и для инвесторов, которые менее рискуют своими деньгами, чем если бы они вкладывали средства через развивающиеся рынки. На фондовом рынке США ключевыми являются две биржи – NASDAQ и NYSE. Нью-йоркская фондовая биржа (NYSE) является самой крупной в мире и существует с 1792 года. С ней работают лучшие брокеры со всего мира и разместить свои акции на бирже NYSE считается для компании большим престижем.

Народное IPO

Многие компании, которые вышли на IPO, не ограничивают круг инвесторов – некоторые из них даже получают статус международных, так как привлекают участников из разных стран. Но есть и другой вариант размещения акций компании, когда к их покупке допускаются только граждане определенной страны. Данный метод получил название “народное IPO” и чаще всего к нему прибегают государственные предприятия. Какой смысл в проведении народного IPO? К примеру, той или иной компании нужны средства на развитие, но получить их в кредит будет невыгодно из-за больших комиссий или необходимости заложить свое имущество. В этом случае компания привлекает инвесторов, но сотрудничает только с физическими лицами, которые являются гражданами конкретной страны. Такое условие может быть обусловлено тем, что компания формирует свой доход за счет деятельности в этой стране и не зависит от мировых рынков. Народное IPO, это также возможность привлечь в экономику страны средства инвесторов через национальные компании. Государство не получает никакого преимущества от того, что сбережения населения страны лежат на банковских депозитах, поэтому народное IPO становится альтернативой для инвесторов, которое принесет пользу и национальным компаниям, и вкладчикам. Наиболее громким народным IPO в РФ стало предложение акций банка ВТБ, в ходе которого к инвестициям присоединилось более 130 тыс. россиян. В ходе IPO компании удалось собрать 7,98$ млрд., но для многих вкладчиков оно оказалось убыточным – цена акций ВТБ после продажи подешевела более чем на 80%.

Этапы выхода на IPO

Мало просто владельцам компании захотеть добавит акции на биржи, нужно пройти определенные этапы. Как правило, процедура длиться от полугода до года и не всегда завершается успехом. Для начала компания должна нанять инвестиционный или несколько банков, которые берут на себя все сложности процесса. Специалисты не просто знают что это, и проводят выход на ipo максимально грамотно, готовя все необходимые пакеты документов.

Практически можно заняться подготовкой вывода собственных акций на биржи самостоятельно, но этим никто не занимается, поскольку достаточно долго и сложно.

Популярность акций как финансовых вложений, не теряется с годами. Некоторые ценные бумаги не показывают роста, но наличие их в общем инвестиционном портфеле добавляют солидности и класса инвестору. Предлагаю далее детально познакомиться с особенностями каждого этапа первичного выхода на биржу на моем gq-blog.com, чтобы понять, какая роль каждого из них, и как это влияет на стоимость ценных бумаг.

Предварительный

На этом этапе проводятся переговоры, чтобы определить, какая стоимость ценной бумаги, тип, общее количество акций и таким образом наперед оценивается грядущая капитализация. Немало важный шаг — оценка финансовой ситуации и информационной прозрачности компании

В любом бизнесе это важно, поскольку формирует уровень репутации и доверия клиентов

Во многом процесс похож и на работу с проектами, которые привлекают капитал, но не по средствам продажи акций, и о них детально в материале, что такое ICO. На этом этапе, как правило, проводятся сборы учредителей и принимается решение вывести ценные бумаги на биржи. Результаты голосования фиксируются в специальных документах, которые затем прикладываются в генеральный пакет документов

Важно найти и андеррайтера. Как правило, ставка делается на тех, кто уже работал в таком сегменте и имеет широкую линейку клиентов, которым может предложить акции эмитента

Подготовительный

Иногда подготовительный этап отождествляют с предварительным, но разница в том, что уже детально продуманы все риски. Далее составляется договор с указанием всех принципиальных моментов между компанией и андеррайтером (банки, брокерские компании). Именно последняя структура подает весь готовый пакет документов в специальные органы. В России это Центральный Банк России. Также этот этап называют pre ipo. В ходе подготовки документов указываются:

- биографии руководства;

- финансовая отчетность;

- пакет разрешающих деятельность документов.

Ключевой показатель — ebitda — доналоговая прибыль — по сути, какая прибыль компании без учета амортизационных отчислений. Это аналитический показатель и не относится к ряду обязательных бухгалтерских показателей. Регулирующий орган при потребности может запросить дополнительные уточняющие документы.

Основной

Для того чтобы initial public offering прошло эффективно и правильно, на 3-ем этапе проводится сбор заявок на акции и окончательное определение цены. Сбор заявок сразу показывает, насколько цена устраивает потенциальных клиентов. Наступает этап размещения акций. Это можно сделать 2 способами подписки:

- открытая;

- закрытая.

Первая предусматривает работу с неограниченной по количеству аудиторией, вторая имеет четкие уточнения о круге потенциальных документах, указанные в эмиссионных документах. Для России популярно первое направление, для западного биржевого рынка — именно закрытый тип.

Завершающий

Финальный этап называется листинг, когда акции попадают на биржи и могут торговаться. Именно здесь можно провести анализ и сравнить, каких именно результатов удалось достичь. Если цена выбрана максимально адекватно под рыночные условия, значит, эмитент может рассчитывать на формирование стабильной репутации надежного партнера. Когда акции появляются на сайте бирж, можно говорить, что ipo практически подошло к концу, но чтобы полностью завершить процесс и закрыть раунды, необходимо дождаться хотя бы недели-месяца, проследив, что за изменения происходят с котировками. Это показательный период для определения, куда инвестировать новичку как самостоятельно, так и отдавая средства в доверительное управление.

Заинтересованность владельцев компании наиболее заметна в финале. Так, после добавления акций Apple на биржи, за 2 дня торгов 300 человек учредительного состава корпорации стали владельцами миллионных сумм.

Причины

Компания стремится к публичности по нескольким основным причинам:

Причина

Комментарий

Увеличивается стоимость доли акционеров

Когда руководство фирмы уверено в дальнейших перспективах, выход на IPO более выгоден акционерам, чем продажа фирмы. Стоимость ценных бумаг после начала торгов может возрасти, следовательно, увеличится и цена доли компании каждого акционера

Привлекаются средства на выгодных условиях

Привлекаются большие капиталы, и общая оценка организации повышается. Когда фирма свободно торгует на бирже, она оценивается выше, так как её ценные бумаги может приобрести любой желающий. Ликвидность акций публичных компаний тоже выше, потому что их легко можно продать или приобрести

Появляется инструмент, чтобы оплатить поглощаемые компании

Нередко рост организации происходит за счёт покупки конкурирующих фирм или более мелких, но интересных компаний. При этом, оплата поглощения производится не только деньгами, но и акциями основной организации

Такой подход используется и при найме квалифицированного персонала – им предлагают в качестве компенсации, как денежные средства, так и акции

Повышается узнаваемость

IPO является большим событием, привлекающим внимание общественности и прессы. Привлечь такое внимание маркетингом и PR намного труднее

Кроме этого, попасть в листинг самых крупных бирж мира очень престижно

Что такое «народное IPO»?

Народное IPO несколько отличается от «классического» IPO, схема которого описана выше. Если при обычном IPO имеется один или несколько основных инвесторов, которые скупают значительную часть выпущенных акций, то при «народном» IPO таковых нет. Основными приобретателями акций становятся физические лица – то есть народ.

И это с учетом того, что производилась дополнительная эмиссия акций + были созданы специальные выпуски для Минфина, чтобы в свое время поддержать банк на плаву. В результате доля начальных владельцев основательно размыта, а доходность падает с каждой дополнительной эмиссией.