Финансовый кризис 2008 года: причины и последствия для россии, сша и других стран мира

Содержание:

- Причины финансовых кризисов ХХ века

- Что делают руководители государства?

- Черчилль в Первой мировой войне и ее последствиях

- Неокономика

- Дестабилизация валюты

- Понятие и виды

- Крах инвестиционных банков

- Причины грядущего кризиса

- Меры для борьбы с экономическим кризисом

- Политические последствия кризиса

- Индикатор №6. Инверсия кривой доходности облигаций

- Зарождение кризиса

- Причины возникновения финансовых кризисов

- Кризис 2008 года по индикаторам

- Нефтяной кризис 1973 года

- Мировой финансовый кризис 2008–2009 гг.

- Мировой экономический кризис 2008-2009 гг

- Мировой экономический кризис 1929 года

- Написание Мирового кризиса

- Прогноз по доллару

- История мировых финансовых кризисов

Причины финансовых кризисов ХХ века

Первый кризис в новом веке предшествовал Первой Мировой. США, Франция, Великобритания и Германия примерно в одно время (1914 год) начали активно продавать ценные бумаги иностранных корпораций, чтобы привлечь средства для финансирования военных кампаний.

После войны начался стремительный экономический рост, который и привел к Великой Депрессии в США в 1929-1933 годах. Возможно, это не совсем мировой финансовый кризис, но он стоил работы 30 млн американцам, а его последствия ощутили и на других континентах.

В 1973 году случилось «нефтяное эмбарго»: арабские члены ОПЕК отказались поставлять нефть в США, Канаду, Японию, Великобританию и Нидерланды. Эти страны поддерживали Израиль в Войне Судного дня, а арабские государства добивались отмены поддержки. Они снизили объемы добычи нефти, что повлекло за собой рост цен. А еще стоило работы примерно 15 млн рабочих.

В 1997 кризис начался в Юго-Восточной Азии. Массовый уход инвесторов с этих рынков способствовал быстрой девальвации местных валют и падению экономик. А в 1998 Россия объявила дефолт – страна не смогла выплачивать огромные долги из-за падения цен на сырье, экспорт которого является главным источником дохода.

Что делают руководители государства?

Они пытаются “спасти ситуацию”. Создается позитивный информационный фон о том что «все будет хорошо, мы проскочим». Это нужно чтоб замедлить отток денег инвесторов из экономики (деньги – это кровь экономки, если ты не в курсе). Кроме того, Центральные Банки начинают понижать учетные ставки (проценты по кредитам), а порой и вообще раздают деньги бесплатно (называется количественные смягчения) чтоб стимулировать умирающую экономку (ну это типа как влить литр лишней крови в умирающего пациента, чтоб ему стало легче). То есть они делают, но это не лечение, а замедление наступления кризиса.

Люди – эмоциональны. Все гонят от себя плохие мысли до последнего.

В 2008 году каждый день по бизнес ФМ я слышал о начале мировой рецессии. Но вместо того, чтоб выйти в кеш и подготовиться к жопе, я предпочел верить в позитивные прогнозы и потратил все свои сбережения на покупку ценных бумаг, которые через год стоили в три раза меньше. Мне пришлось ждать 2-3 года, пока рынок отрастет, чтоб вернуть свои деньги без прибыли.

Так работает психология толпы: мы делаем не то что нужно, а то что делает большинство. Когда паника мы продаем, как большинство. Когда хайп, мы покупаем как большинство. А нужно делать все наоборот.

Предыдущий СУПЕР-КРИЗИС начался в США после краха на фондовой бирже в 1929 году «черный вторник». После этого наступила вся та жесть, о которой я говорил в начале ролика. Пик голода, безработицы и криминала пришелся на 1933 год. А в конце 29 и в 30 году люди чуть «завязали пояса» и верили что «все будет хорошо..проскочим».

НЕ ПРОСКОЧИЛИ! Любой кризис имеет ИНЕРЦИЮ, потому что его наступления всячески тормозят. Но чем дольше оттягивают, тем жестче падение. СУПЕР-КРИЗИС имеет особенно длинную инерцию. Его оттягивают до последнего. Дам ШЕСТЬ индикаторов, подтверждающих, что мы вошли в кризис:

Черчилль в Первой мировой войне и ее последствиях

Черчилль был первым лордом Адмиралтейства с октября 1911 года по май 1915 года. С мая 1915 года он имел синекуру канцлера герцогства Ланкастер, а также входил в состав кабинета министров и в Дарданелльском комитете. В ноябре 1915 года он ушел из правительства. До июня 1916 года он находился на действительной службе на Западном фронте майором, затем подполковником. Затем он возобновил свою активную политическую карьеру в Палате общин, но первоначально не был включен в состав коалиционного правительства Ллойд Джорджа в декабре 1916 года. С июня 1917 года по декабрь 1918 года он был министром боеприпасов, но не членом небольшого военного кабинета. С января 1919 года по февраль 1921 года (нормальное правительство Кабинета министров было возобновлено) он был государственным секретарем по войне и авиации. Он участвовал в демобилизации армии (1919), интервенции в России (1919) и ирландском кризисе (1919-1919). В течение оставшейся части коалиционного правительства Ллойд Джорджа, до октября 1922 года, он был государственным секретарем по делам колоний. Он был в правительстве весь период, кроме 1915-1917 гг., И делал заметки и документы для своих писем.

Три действия, за которые он подвергался наибольшей критике, — это защита Антверпена в 1914 году, кампания в Дарданеллах в 1915 году и интервенция в России в 1919 и 1920 годах.

Черчилль прибыл в Антверпен 3 октября 1914 года в «раздетой форме Тринити-хауса». Правительство отправило бригаду Королевской морской пехоты в Антверпен , которая прибыла туда 4 октября. Черчилль направил туда 1-ю и 2-ю морские бригады Королевской военно-морской дивизии , которую он создал. В основном это были необученные военно-морские новобранцы, и его критиковали, когда более 2500 человек были интернированы или стали жертвами, но они продлили оборону Антверпена на несколько дней, возможно, на неделю, и почти наверняка помогли Дюнкерк и Кале .

Кампания Дарданеллы, которая изначально должна была быть морским штурмом, и Интервенция против большевистских сил в России были без энтузиазма поддержаны Кабинетом министров и часто отсутствующим премьер-министром ( в последнем случае — Ллойд Джорджем ). Кабинет министров не хотел принимать твердое решение, и для поставок в Россию было поставлено лишь минимальное количество отгрузок, но было доступно больше отгрузок. В обоих случаях «целеустремленный человек» смог продвинуть свои взгляды дальше, чем в более обычных условиях.

Неокономика

Александр Виноградов

Экономика == Политика

«Продолжение тренда на глобализацию»: как государства ужесточают требования к корпорациям

|

Александр Виноградов о США, решивших устранить излишнюю налоговую конкуренцию между странами |

Александр Виноградов

Экономика

«Гнать его взашей, чтоб не мешался»: что ждет средний класс в России?

Александр Виноградов

Россия

«Путину было сделано предложение, от которого сложно отказаться»

Александр Виноградов

Отношения с Турцией

«Турция, похоже, исчерпала предел роста как развивающаяся страна»

Александр Виноградов

Россия

«Когда закончится нефть»: есть ли у России шансы в эпоху «после углеводородов»

Дестабилизация валюты

Помимо вышеперечисленных основных причин, согласно которым образовался мировой экономический кризис, есть еще и сопутствующие факторы. Они имели каталитическое действие, то есть еще более усугубили существующую ситуацию. Одним из подобных процессов являлись нарушения и несоответствия в международной торговле и движении капитала.

Нестабильность американской валюты также сыграла свою роль в возникновении кризисных явлений. Было опровергнуто устойчивое мнение о незаменимости доллара. Так как в предкризисный период произошло обесценивание мировых денег, то в некоторых странах появились попытки перехода на другие валюты. Выход из-под влияния доллара привел к ухудшению положения отдельных отраслей финансового сектора Соединенных Штатов.

Понятие и виды

Среди экономистов уже несколько десятилетий пользуется популярностью теория волнообразного развития экономики или ее цикличность. Суть в том, что в своем развитии она проходит несколько фаз:

- Подъем (оживление, рост). Происходит рост экономики, инфляция держится на низких отметках, безработица снижается.

- Пик. Высшая точка роста экономики. Производство развивается, активно внедряются новые технологии, безработица достигла своей минимальной отметки.

- Спад (рецессия). Рост замедляется, падают деловая и инвестиционная активности, растут безработица и инфляция.

- Дно (депрессия, кризис). Объемы производства падают. Высокая инфляция и безработица, низкая деловая и инвестиционная активности.

ВВП – это экономический показатель, который означает общий объем произведенных в стране товаров и услуг. По нему оценивают уровень развития конкретной экономики. Органы статистики рассчитывают ВВП за месяц, квартал и год в денежных единицах (национальной валюте и мировой). Для сравнения определяют темпы роста/падения по отношению к аналогичному периоду прошлого года или к предыдущему периоду. Например, в России по итогам 2018 года ВВП вырос на 1,9 %.

Рецессия – неизбежный процесс. Его переживали и еще будут переживать экономики всех стран без исключения. Он может длиться от нескольких месяцев до нескольких лет. Экономисты не склонны рассматривать рецессию как катастрофу. При ней экономика хоть и замедленными темпами, но развивается.

При грамотном управлении последствия для страны минимальные. При серьезных просчетах правительства рецессия перерастает в депрессию или экономический кризис, выбраться из которого значительно тяжелее.

Виды:

- Незапланированная, которая вызвана не зависящими от государственной политики причинами (катастрофы, природные катаклизмы).

- Вызванная ростом внешнего долга. Может возникнуть дефолт.

- Вызванная ростом недоверия к политике государства со стороны инвесторов (внешних и внутренних), населения, бизнеса.

Крах инвестиционных банков

Ушли с рынка, полностью обанкротившись, либо упразднили прежнюю деятельность успешные американские банки:

-

Lehman Brothers — самая крупная кредитно-финансовая организация США с историей в 150 лет оказалась не в силе уплатить своим клиентам кредитный своп — страховку от дефолта базовых заемщиков — по ипотечным деривативам после их тотального обесценивания;

-

Bear Stearns — был пятым банком в Штатах по величине. Стал первым, потерявшим львиную долю денег вкладчиков из-за деятельности собственных хедж-фондов, после чего произошло падение акций на 47% и началась паника на рынке;

-

Merrill Lynch — оказался обладателем одного из массивнейших пакетов «проблемных» CDO / CMO и других бумаг, потянувших его на дно. Был куплен Bank of America;

-

Goldman Sachs и Morgan Stanley — вынужденно отказались от инвестиционной деятельности, после чего их убытки покрыла ФРС.

Причины грядущего кризиса

В принципе, мировой кризис 2021 года, который должен глобально видоизменить существующую финансово-экономическую модель, назревает уже давно. Причем, он просто обязан быть мощным, чтобы ему хватило силы перетряхнуть текущее положение вещей.

Главной причиной надвигающегося катаклизма является то, что мощнейшие экономики мира – Китай, США и Германия, а также многие другие из первой двадцатки, хоть и демонстрируют рост, но он постоянно неуклонно замедляется, исчисляясь незначительными величинами. Даже потрясающий китайский экономический рывок, очевидно, завершен. Поднебесная неспособна больше поддерживать высокий темп. Уже только этот факт свидетельствует о возникшей необходимости перераспределения экономических связей на планете, а также о переформатировании самой мировой экономики.

Снижение экономического могущества США является второй, а возможно и главной причиной формирующегося кризиса. Дело в том, что обладая всего 5% населения планеты, Соединенные Штаты сконцентрировали у себя больше 40% долларовой валюты на планете

При этом именно она является основной практически везде, жизненно важной даже для ЕС и КНР, располагающих собственными мощными валютами

Третья причина – закредитованность современного мира. Причем сложилась обстановка, когда в кредитах погрязли все – государства, компании и простые граждане. Кредитование и перекредитование – популярные финансовые инструменты. Но эта система работает пирамидально, заставляя все глубже влезать в займы. Снижение темпов экономического роста уже привело к трудностям с обслуживанием своих долгов, причем на всех уровнях. Сейчас достаточно только одного толчка, чтобы эта система развалилась.

И он происходит на наших глазах. Это – пандемия Covid-19. Распространение смертельного вируса, паника и все мероприятия, направленные на борьбу с ним, в данный момент «добивают» стабильность финансовой системы планеты. Десятки миллионов людей во всем мире отправлены на принудительный карантин, остановлены тысячи предприятий, особенно в секторе малого бизнеса. Люди на месяцы полностью или частично утратили доход, и одно из негативных последствий этого – невозможность обслуживать текущие задолженности в условиях, когда новое кредитование постепенно сворачивается. Сейчас разворачивается цепная реакция, которая как раз к концу 2020 года достигнет максимума и поставит финансовую систему на грань краха.

Меры для борьбы с экономическим кризисом

Поскольку кризис это огромная проблема чуть ли не всего человечества, то и борются с ним обычно коллективно, всем миром.

В мире существует множество регуляторов по воздействию на мировую финансовую систему. Универсального рецепта на все случаи жизни нет. Поэтому перечислим лишь основные воздействия, которые могут привести экономику в чувство.

- Вливание ЦБ денег в бюджет (печатанье);

- Помощь важнейшим компаниям страны, от которых зависит работы других. Нельзя позволить закрыться хотя бы одной крупной компании, поскольку это вызовет недоверие к другим, что еще больше усугубит ситуацию;

- Уменьшение процентных ставок;

- Создание рабочих мест;

- Модернизация производства;

- Введение льгот для малого бизнеса;

- Сдерживание валютных колебаний;

Политические последствия кризиса

Выход из кризиса в мире происходил неравномерно. В отличие от США не всем удалось принять эффективные меры по восстановлению экономики. Вследствие этого появился значительный разрыв между развитыми и развивающимися странами, что стало одной из причин международных конфликтов.

В странах с острыми социальными проблемами к власти удалось прийти лидерам фашистских партий. Учитывая, что репарации по отношению к Германии после Первой мировой были ослаблены, стремление к внешней экспансии фашистских режимов стало жизнеспособным. К тому же новый кризис 1937 года в капиталистических странах Европы, который обошел стороной Италию и Германию, способствовал обострению отношений между Англией и Германией. Все это в совокупности привело Европу ко Второй мировой войне.

В целом пессимистичные настроения в мировом сообществе способствовали поддержке радикальных режимов, таких как фашизм или коммунизм. В некоторых странах произошли государственные перевороты (Греция, Латвия, Эстония). Во многих колониях начались освободительные бунты, так как ослабленные кризисами страны-колонизаторы не могли в полной мере контролировать свои колонии.

Таким образом, мировой экономический кризис 1929-33 годов имел огромное значение в мировой истории. Он стал толчком к изменению экономической системы, которая привела к успеху в экономике и социальной сфере. Большинство реформ по выходу из кризиса прижились и показали свою эффективность и сейчас являются основой современного капитализма. С другой стороны, кризис косвенной повлиял на начало Второй мировой войне.

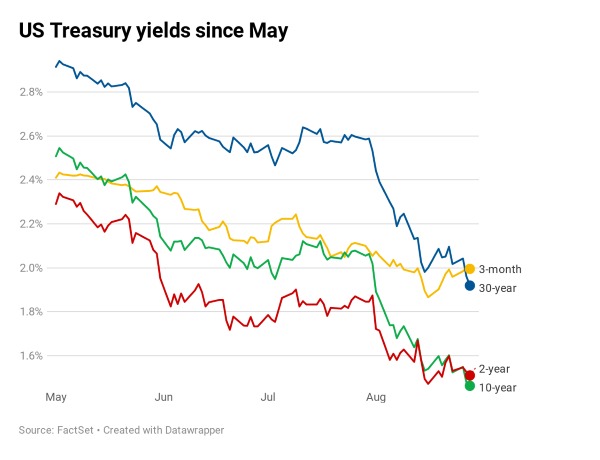

Индикатор №6. Инверсия кривой доходности облигаций

Облигации – это долговые обязательства государства. Ты можешь дать в долг государству, а через какое-то время (зависит от облигации) тебе вернут больше, чем ты дал. Самые надежные ценные бумаги в государстве – это облигации государственного займа, потому что они полностью гарантируются государством. Есть только одно исключение – это дефолт (банкротство) государства.

НОРМАЛЬНАЯ КРИВАЯ ДОХОДНОСТИ – это когда выплаты по долгосрочным облигациям (10 лет) выше, чем по краткосрочным (10 месяцев). Тот, кто дает деньги в долг на длительный срок, рискует больше, чем тот, кто на короткий. Это в здоровой экономике.

Но если начинается жопа, то люди вытаскивают деньги из акций (рискованные вложения, в кризис дешевеют) и покупают на них долгосрочные облигации (безопасное вложение, в кризис сохранят деньги). В этом случае СПРОС на долгосрочные облигации существенно выше, чем на краткосрочные и поэтому КРИВАЯ ДОХОДНОСТИ ИНВЕРТИРУЕТСЯ. Зачем платить высокие проценты, если есть очередь желающих готовых на более низкие проценты.

Получается «кривая наоборот»: при покупке трехмесячных бумаг доходность выше, чем при покупке трехлетних. Это признак того, что деньги (кровь) вытекает из экономики и скоро будет жопа.

К томуже Хазин считает:

Читайте его проект: http://worldcrisis.ru/

Зарождение кризиса

Экономический кризис не начался внезапно. Почему резкое ухудшение экономики произошло именно в 2008? Кризис начал давать первые сигналы за два года до того, как охватить весь мир. Все началось с того, что в Соединенных Штатах образовалась проблема с невыплатами кредитов по ипотеке. В связи с этим произошла дестабилизация рынка недвижимости. Произошло падение числа продаж домов. Через год подобные процессы в США сформировали целый кризис высокорисковых ипотечных кредитов. Он достиг серьезного уровня развития. Это проявлялось в возникновении проблем даже у надежных заемщиков. Подобные деструктивные процессы трансформировались в финансовый кризис 2008 в США.

Причины возникновения финансовых кризисов

Как бы часто не появлялись востребованные профессии, как бы одно государство не проводило грамотную стратегию развития, от мирового кризиса, как показывает практика, мало кто застрахован. Эксперты утверждают, что международный кризис имеет такие типичные причины:

- дисбаланс движения капиталов и торговли;

- массовое кредитное потребление;

- перегрев кредитного рынка.

Интересные данные из отчета комиссии, которая была создана Бараком Обамой, а ее работа направлена на анализ причин кризиса 2008-2009 года. Основными факторами кризиса стали нарушение работы в области корпоративного управления, провал в финансовом регулировании, распространение «экзотических» ценных бумаг, высокие долги домохозяйств, рост теневой банковской системы.

Финансовый кризис 2020 года во многом спровоцирован карантинными ограничениями, когда экономика многих стран в буквальном смысле остановилась. Но для определенных кризисов есть и свои ключевые предпосылки:

- в предкризисные годы наблюдается сворачивание банковского кредитования, снижение спроса на услуги, товары;

- падение уровня доверия к валютам и желание перевести их в реальные активы;

- стремительный рост на золото и нефть.

Последствия кризиса

В этом случае прогнозы экспертов, как правило, всегда однозначны — «нужно затягивать пояса потуже», поскольку последствия могут продолжаться еще несколько лет. Главное последствие — медленный рост экономики, падение стоимости национальных валют по отношению к доллару и евро, а в некоторых случаях сплошная стагнация. Среди других, выделяют:

- увеличение государственных долгов;

- падение уровня жизни;

- сокращение инвестиций;

- стремительный пролонгированный рост безработицы;

- снижение рождаемости;

- некоторые страны не выдерживают и вовсе объявляют дефолт, а детальней с сутью понятия можно ознакомиться на www.gq-blog.com.

Интересно, что в 2009 году случились непредвиденные проблемы: центральные банки снизили процентные ставки, приблизив их нулю, на фоне приближающейся дефляции. 8 октября 2008 года многие финансовые органы одновременно приняли такое решение, исключая ЦБ России и Японии.

Кризис 2008 года по индикаторам

Подвох кризиса 2008 года заключался в том, что по одному из наиболее известных показателей цена/прибыль (коэффициент P/E) рынок был на вполне среднем уровне:

В отличие от пузыря доткомов 2000 года, когда коэффициент взлетел на максимальный исторический уровень около 45, в 2008 году значение P/E было лишь около 19, т.е. близко к среднему по истории рынка. Впрочем, это вполне закономерно, так как сложившаяся до начала кризиса ситуация мало влияла на акции компаний, с недвижимостью не связанных. Примерно на том же уровне был и коэффициент CAPE. Ненамного лучшие данные давал так называемый индикатор Баффета, введенный им для анализа рынка:

Индикатор представляет из себя отношение капитализации американского рынка ценных бумаг к номинальному квартальному ВВП США. Рыночную капитализацию бумаг США можно отслеживать, например, по индексу Wilshire 5000 Total Market Index, на сегодня состоящему из более чем 6700 акций американских компаний. Как видно, по этому индикатору 2008 год дает значение около 100% или на одно стандартное отклонение выше среднего показателя.

Было ли это значение действительно высоким? Относительно: серьезный кризис начала 1970-х случился при меньших показателях индикатора в районе 80%, однако при прохождении этой отметки около 2003 года ипотечное кредитование только начало набирать обороты.

С другой стороны, в 2015 году индикатор поднялся на два стандартных отклонения близко к уровню 2000 года — однако глобального кризиса не случилось. Фактически хорошо сработал только один индикатор, основанный на разнице процентных ставок долгосрочных и краткосрочных облигаций.

Нефтяной кризис 1973 года

Кризис 1973 года возник на фоне событий очередной арабо-израильской войны. Государства – члены ОПЕК (организации экспортёров нефти) заявили о своем решении сократить добычу нефти и прекратить экспорт в те страны, которые поддержали Израиль в этом военном конфликте.

В итоге в течение одного года цены на нефть поднялись в 4 раза. Описываемые события сыграли положительную роль для экспортеров нефти и отрицательно сказались на покупателях. Советский Союз в итоге занял ведущее место среди продавцов энергоресурсов и значительно усилил свой международный авторитет.

Рост цен на энергоносители стал причиной кризиса в крупных развитых странах — Франции, Италии, США, ФРГ и Японии. Начались проблемы с энергоснабжением жилых зданий и учреждений, подскочили цены на бензин, упало производство, выросла инфляция. Падение производства вызвало рост безработицы – почти 15 миллионов человек были уволены.

Для преодоления кризиса правительства этих стран ввели режим жесткой экономии, разработали эффективные методы энергосбережения, стали использовать природный газ и уголь, начали развивать собственную ядерную энергетику.

Мировой финансовый кризис 2008–2009 гг.

Сильнейшим потрясением нашего времени стали события 2008 года, когда разразился мировой финансовый кризис, вызванный перегревом рынка активов. В России причиной кризисных явлений в экономике стал перегрев рынка «черного золота»: в течение нескольких месяцев цены на нефть росли гигантскими скачками, как только цена поднялась выше 72 долларов за баррель, экспертам стало очевидно, что кризис неизбежен.

Кризисные явления наблюдались в течение полутора лет, постепенно экономики отдельных государств начали восстанавливаться. Хотя по некоторым оценкам авторитетных экспертов, последний кризис не закончился, и те негативные явления, которые наблюдаются в мировой экономике сейчас, являются продолжением кризиса 2008 года — его второй волной.

Мировой экономический кризис 2008-2009 гг

Надувание фондового рынка и бум на ипотечные облигаций в США дало свои негативные явления во второй половине 2008 г. Официально принято считать это началом мирового финансового кризиса. По своему масштабу его сравнивают с великой депрессией в США 1929-1933 года.

Фондовый рынок в США упал на 50%, российский на 70%. Это был шанс выкупить множество привлекательных активов очень дешево.

Мировой ВВП в 2008 г. вырос на 1,83%, а в 2009 г. упал на 2,3% впервые за 80 лет. Сократилась мировая торговля более чем на 10%, что является рекордом.

Разорились такие крупные организации как:

- Инвестиционный банк Lehman Brothers;

- Ипотечные компании Fannie Mae, Freddie Mac и AIG;

Чтобы оживить экономику США, ФРС накачивало страну дешевыми долларами в огромных масштабах, выдавая кредиты под 0%. Американцы даже придумали для этого эвфемизм «количественное смягчение» — quantitative easing (QE).

В Европе дела также обстояли совсем не радостно. Плюс к тому же она испытала вторую волну кризиса с 2011-2013 гг.

Примечание

В честь кризиса 2008-2009 гг. за рубежом даже появился термин «Великая рецессия» (англ. Great Recession).

Оливье Бланшар (МВФ) в 2014 г. отмечает, что проблема с неравенством доходов в мире лишь возросла. Поскольку во время 2008-2009 гг. богатые стали ещё богаче.

Главными причинами кризиса 2008—2009 гг стали:

- Выдача кредитов не платёжеспособным слоям населения;

- Бум на фондовых рынках (темпы роста ценных бумаг были запредельными);

Мировой экономический кризис 1929 года

В частности, таковым оказался мировой экономический кризис 1929 года, когда в одночасье упала ценность акций, снизилась деловая активность, повлекшая за собой последствия в виде безработицы, банкротства финансовых и производственных компаний, инфляцию, крах сельскохозяйственной системы. Точные причины «Великой депрессии» не называют, но сводятся они в основном к следующему – создание «биржевого пузыря», монетаризм, нехватка денежной массы, рост маржинальных займов. Выйти из такого состояния США и ряд иных стран Северной и Южной Америки смогли только к 1932 году, когда были внедрены мероприятия, направленные на изменение социальной, политической и банковской сферы.

Написание Мирового кризиса

Мировой кризис начался как реакция на нападение лорда Эшера на его действия в 1914 году в его книге «Трагедия лорда Китченера», в котором он обвинял «Черчилль в одиночестве, когда Китченер спал». Но вскоре они превратились в общую многотомную историю. Тома представляют собой смесь военной истории, написанной с обычным повествовательным чутьем Черчилля, дипломатической и политической истории, портретов других политических и военных деятелей и личных мемуаров, написанных в красочной манере.

Черчилль был плодовитым писателем, особенно (поскольку у него не было личного дохода), когда он не работал в парламенте (1922–1924 гг.) Или находился вне офиса, что было необходимо для пополнения зарплаты члена парламента. Черчилли буквально «жили от книги к книге, от статьи к статье». За два года пребывания в парламенте он редактировал сборники своих речей и заработал 13 200 фунтов стерлингов на 33 статьях в журналах: Empire Review, Pearson’s Magazine , Daily Chronicle , Strand Magazine, Nash’s Pall Mall, English Life , the Sunday Chronicle, John Bull , Weekly Despatch , Daily Mail и Cosmopolitan в Америке.

Британские издания «Мирового кризиса» продали 80 551 экземпляр и принесли ему 58 846 фунтов стерлингов из гонораров, которые составляли от 30% до 33%. Он приобрел свой дом «Чартвелл» в 1922 году на 20 000 фунтов стерлингов гонорара «Мировой кризис» и небольшое наследство от кузена лорда Герберта Вейн-Темпеста. «Чартвелл» был куплен за 5 000 фунтов стерлингов, но с учетом сухой гнили восстановление обошлось в 18 000 фунтов стерлингов. Американское издание The World Crisis принесло ему 20 633,10 доллара после вычета комиссионных Кертиса Брауна. Манчестер сказал, что написал «превосходную копию», следовательно, был одним из самых высокооплачиваемых писателей в мире. В 1931 году его писательский доход составлял 33 500 фунтов стерлингов. Times выпустила серию четырех из пяти томов «Мирового кризиса» , а отрывки из них также появились в « Санди Хроникл» .

В 1923 году он заметил жене: «Мне нужно написать 8 статей, как только книга будет закончена: 500 фунтов стерлингов 400 фунтов стерлингов и 200 фунтов стерлингов. Мы не будем голодать»; он не должен был быть закончен еще восемь лет и насчитывал пять толстых томов (с томом III, изданный в двух частях) и 2517 страниц. Последние три тома были выпущены, когда он был занятым министром. Первоначально он задумал двухтомный труд, посвященный его годам в Адмиралтействе, в письме 1915 года Клементине: «Когда-нибудь я захочу, чтобы правда была известна». Он подал служебные записки, документы и письма, и в 1920 году сэр Фредерик Макмиллан напечатал их, так что их можно было легко использовать и наклеивать на большие листы бумаги с добавлением письменных комментариев и переходов. Он попросил адмирала Генри Джексона проверить его факты, а Эдди Марша — его грамматику и правописание. Десмонд Мортон ассистировал с 1929 года. Позже, в 1930-х, его помощниками были Джон Уэлдон, Морис Эшли и Уильям Дикин . Однако, несмотря на проверку адмиралом Джексоном, доказательства указывают на то, что Черчилль «инициировал проект Дарданеллы и энергично продвигал его вперед, опровергая или игнорируя сомнения и критику своих советников по службе. Этот курс действий мог быть оправдан, но он был совсем другим курсом, чем описанный в «Мировом кризисе ».

Прогноз по доллару

Если говорить про долгие горизонты, то через 10-20 лет доллар потеряет свое значение и обесценится. Это произойдет потому что ряд серьезных игроков вроде КНР и РФ уходят в расчетах между собой от доллара. Это нельзя делать быстро и сразу, потому что доллар стабилизирует ЗВР большинства стран мира. Убивая доллар, вы убиваете свои ЗВР и наносите вред собственной валюте. Выходом может быть постепенный отказ от доллара, с постепенной заменой его на другие активы. Именно это и пытаются сейчас делать Китай, Россия и ряд других стран. Со временем это будет нарастать.

НО на данный момент, в мире нет более надежной валюты, чем доллар. Ведь американские облигации и доллары покупают в ЗВР не от любви к США. А потому что это НАДЕЖНО, в отличии от рубля или песо. Доллар, как показало время, даже надежнее чем ЕВРО. Сейчас это самая надежная валюта. А во время кризисов спрос на надежные валюты всегда растет, потому что это позволяет лучше сохранять стоимость.

ВЫВОД: в ближайшие пару лет кризиса вы станете свидетелем увеличения цены доллара (ваши национальные валюты будут обесцениваться относительно него). Поэтому покупайте доллары сейчас, пока есть такая возможность.

История мировых финансовых кризисов

В мире было множество кризисных ситуаций, и можно даже найти точки соприкосновения между ними. Отмечу, экономическая ситуация в России сегодня, в частности, со слов экспертов Высшей школы экономики, пока что не критическая, и поэтому не нужно поддаваться панике. Проводя инвестиционный форум «Россия зовет», ТОП-менеджеры государства заявляют, что «экономика вильнула», но при этом есть шансы на ее поддержание, поскольку строгий локдаун вводить не будут.

Первым кризисом, по мнению историков денег и финансов, можно считать ситуацию в Римской империи в 88 до н.э. По другой из версий первым глобальным называют кризис в Англии в 1982 году, когда были затронуты несколько сфер промышленности, а последствия коснулись Франции и США.

Предлагаю детально остановить внимание на самых больших кризисных ситуациях в мире. Самые большие мировые кризисы и их последствия

Самые большие мировые кризисы и их последствия

| Страна | Год | Последствия |

|---|---|---|

| Экономический кризис | 1900-1903 | Рост производства увеличился в 3 раза, а торговля сократилась на 75% |

| «Ножницы цен» | 1923 | Рост цен за последние 10 лет до 276% |

| «Великая депрессия» | 1929-1939 | Падение цен до 60%, активизация иммиграции |

| Нефтяной кризис | 1973 | Рост цен за баррель с 3 до 12 долларов, эмбарго на продажу нефти странам, которые поддерживали Израиль |

| Азиатский финансовый кризис | 1997-1998 | Конфликт с МВФ, который поддерживал «азиатских тигров», выделение 40 млрд. долларов помощи |

| Финансовый кризис в России | 1998 | Ослабление рубля и технический дефолт |

| Мировой кризис | 2008-2011 | В 2009 году мировой ВВП после Второй мировой войны показал минус, падание торговли до 20% |

| Коронавирусная рецессия | Ожидаются; текущие потери свыше 5 млрд. долларов |

Сегодня, когда кризисная ситуация коснулась каждого, возникает вполне логичный вопрос: что происходит с национальной валютой, сбережениями и что делать, чтобы не потерять, а приумножить. Первое условие — не паниковать, а детально изучить текущее положение, прогнозы экспертов на будущее. Второе — разработать антикризисный план действия и изучить, какие бизнесы растут в кризис. С учетом «пандемического настроения» не потеряют популярности:

- аптеки;

- службы доставки;

- такси, сервисы по аренде автомобилей;

- производство товаров первой необходимости;

- продажа товаров через интернет.

Показательно, что одним из вариантов быстрого выхода из кризиса 2008 года было туристическое направление и создание мини-гостиниц, хостелов.

Еще один аспект — решить, что лучше покупать в момент наступления мирового экономического кризиса, а от чего лучше отказаться. Думаю, что уже практически все (если не все) поняли — массово покупать на полках супермаркетов туалетную бумагу и продукты питания на года вперед — не самая надежная и эффективная инвестиция. Кстати, 2 ноября строгий карантин введен во Франции, и местные жители отмечают, что в супермаркетах нет такого безумия, как до этого — все товары в наличии, а людей крайне мало. Итак, я рекомендую покупать:

- иностранную валюту, но не сразу после скачка;

- криптомонеты, дождавшись коррекции;

- недвижимость, особенно выбрав среди вариантов, когда продавцу сильно и быстро нужны деньги;

- то, что покупали до этого — нормальные и качественные продукты питания, лекарства;

- курсы, которые позволят получить новые, актуальные навыки.

Не рекомендуется открывать кредитные карты, даже на условиях повышенных бонусов и кэшбека, тратиться на приобретение автомобиля, изобилие одежды и обуви.

Кризисные ситуации влияют на все: падает индекс Nasdaq, за привычные 1000 рублей или 100 долларов можно купить намного меньше, чем раньше, а многие компании, в частности малый бизнес, просто закрываются, как на старте, так и после нескольких лет работы. Сегодня экономика России шаткая, в том числе, на фоне валютного кризиса 2015-2016 годов, но нас убеждают, что страна сумеет продержаться до тех пор, пока Covid-19 не отступит полноценно, в что хочется верить. Остается пожелать всем, как можно реже становиться участником или свидетелем финансового кризиса и стабильно наращивать капитал.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.