Лимит овердрафта

Содержание:

Условия овердрафта

Как работает овердрафт и как им пользоваться?

Банк устанавливает клиенту лимит овердрафта. Обычно он зависит от заработной платы и других финансовых показателей клиента (открытые счета, вклад в банке, движение средств и прочие услуги).

Если брать зарплатных клиентов, то это в среднем 30-50% от средств, поступающих ежемесячно на его счет от работодателя.

За пользование кредитной линией начисляются проценты. За каждый день.

В виду того, что овердрафт подключается только надежным клиентам, со стабильными денежными потоками, то риски в этом случае для банка минимальны. И процент за пользование кредита будет ниже, чем для «клиентов с улицы», решивших получить кредитку.

Хотя это правило не применяется в 100 процентов случаев. Бывает наоборот. Ставка по овердрафту у некоторых банков выше, чем по обычному кредиту или кредитной карте.

Алгоритм у карты с овердрафтом следующий.

Пока на карте есть собственные средства — в расход идут именно они в первую очередь. Если деньги заканчиваются, в «бой» идут заемные.

После ухода в минус по карте, начинают капать проценты до тех пор, пока клиент полностью не рассчитается по долгу.

При поступлении на карту денег, в первую очередь гасится именно овердрафт. На полную сумму.

Если поступившей суммы недостаточно, то уменьшается часть долга. Причем клиент может дальше воспользоваться остатками кредитной линии.

После погашения всего долга, овердрафт вновь доступен в полном объеме.

Пример. Зарплатному клиенту, с ежемесячным доходом в 50 тысяч рублей, банк открыл овердрафт на 20 тысяч. Клиент потратил по карте все свои деньги и залез в овердрафт — 10 тысяч.

Итого: собственных средств нет. Есть долг в 10 тысяч. Но еще можно потратить по карте — 10 000 рублей.

Через неделю он получил аванс с работы — 15 тысяч. С этих денег, часть автоматически спишется банком в погашение овердрафта (10 тысяч) + набежавшие проценты (за неделю выйдет не много).

Итог: овердрафт погашен. На карте собственных средств чуть меньше 5 тысяч. Дополнительно можно использовать 20 тысяч.

Кстати про проценты. В отличии от обычного кредита, погашать овердрафт можно в любое время. Даже на следующий день. И проценты будут начисляться только за фактически использованное время.

Например, если ставка по овердрафту 12% годовых, то месяц пользования заемными деньгами обойдется всего в 1%. С 10 тысяч — это 100 рублей. Закрыли долг через неделю — уплатили рублей 25-30. Очень удобно, когда нужно перехватиться до зарплаты.

Банки предоставляющие карты с овердрафтом

Практически любой банк готов предоставить овердрафт своему клиенту. Банку это выгодно — так организация зарабатывает деньги на процентах, а условия выдачи гарантируют почти стопроцентный возврат заемных средств. Представляю самые интересные, на мой взгляд, предложения банков по предоставлению овердрафта.

Овердрафт Сбербанк

Овердрафт Сбербанка можно подключить к дебетовой или кредитной карте, доступна для всех карт Classic, Gold, Platinum и Премиум карт Visa или MasterCard. Доступно для физических и юридических лиц. Услуга может быть подключена автоматически или по заявлению. Лимит устанавливается для каждого клиента индивидуально.

Пороги подключения: от 1 000 до 30 000 рублей для частных лиц, от 100 тысяч до 300 тысяч рублей для юридических лиц. Процентная ставка — 18% годовых для рублевых счетов, 16% — для валютных. Срок предоставления — один год. Срок погашения — один месяц. Превышение лимита овердрафта по ставке 36% для рублевого счета, 33% — для валютного счета.

Оформить можно в офисе банка, список документов:

- заявление;

- удостоверяющие личность документы;

- анкета по форме банка;

- свидетельство о регистрации — для юрлиц, справка о доходах — для физлиц.

Овердрафт ВТБ 24

Овердрафт ВТБ 24 доступен для физических и юридических лиц. Услуга может быть по личному заявлению. Лимит устанавливается для каждого клиента индивидуально.

Пороги подключения: до 50% от дохода, максимум — 300 тысяч рублей; от 850 тысяч для юридических лиц, до 50 % оборотов по счету. Процентная ставка — от 12,9% годовых, для частных лиц — от 20%. Срок предоставления — один год для физлиц, до 2 лет для юрлиц. Срок погашения — один или два месяца. Превышение лимита овердрафта по ставке 50%.

Оформить можно в офисе банка, список документов:

- заявление;

- удостоверяющие личность документы;

- анкета по форме банка;

- свидетельство о регистрации — для юрлиц, справка о доходах — для физлиц.

Овердрафт Тинькофф

Для владельцев дебетовых карт у Тинькофф очень гибкие условия овердрафта: суммой до 3 000 можно пользоваться без процентов, при расходе от 3 до 10 тысяч — 0,19% в день, от 10 до 25 тысяч — 0,16% в день, от 25 и выше — 0,24 % в день. Подключить можно в личном кабинете интернет-приложения, дождаться ответа банка и пользоваться средствами, лимит определяется индивидуально. Для юрлиц овердрафт только по программе Тинькофф Бизнес, ставка от 24,9% до 49,9%. Лимит вычисляется из среднемесячного оборота по счету.

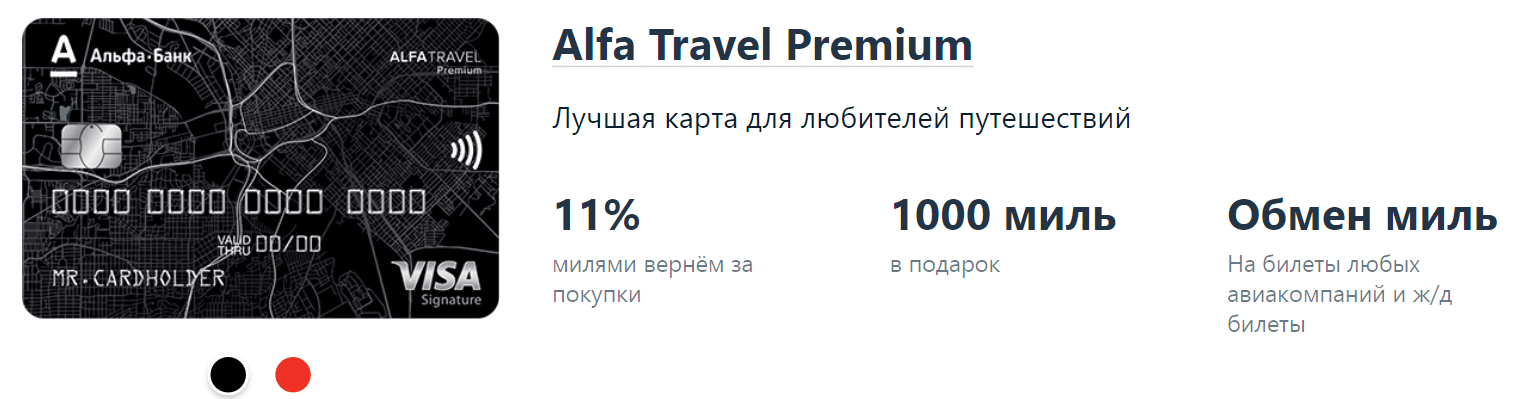

Овердрафт АльфаБанк

Овердрафт АльфаБанк доступен для физических и юридических лиц. Пороги подключения: до 50% от дохода, максимум — 300 тысяч рублей; от 300 тысяч до 10 млн для юридических лиц, до 50% от оборота по счету. Процентная ставка — от 13,5% годовых + комиссия за открытие овердрафта 1%, но не менее 10 тысяч, для частных лиц — от 20%. Срок предоставления — один год. Срок погашения — до 60 дней. Превышение лимита овердрафта по ставке 50%.

Оформить можно в офисе банка, список документов:

- заявление;

- договор;

- удостоверяющие личность документы — основной и дополнительный;

- анкета по форме банка;

- подтверждение трудового стажа — для физлица, для юрлица — деятельность от 1 года;

- свидетельство о регистрации — для юрлиц, справка о доходах — для физлиц;

- анкеты и документы поручителей, соучредителей и третьих лиц — для ИП и юрлиц.

Мы рассмотрели такой продукт банков, как овердрафт: плюсы и минусы, достоинства и недостатки. Технически, овердрафт выходит проще и дешевле за счет того, что проценты платятся только на ту сумму, которая идет сверх лимита, в отличие от того же кредита, а вот в общем, если эти проценты пересчитать на долгосрочный период — то продукты практически равноценны. Выбрать именно эту услуги или воспользоваться другими классическими кредитными продуктами — личное дело каждого, главное, помнить о тех недостатках, которые они с собой могут принести, и правильно рассчитывать свои финансовые возможности.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Овердрафтные карты: особенности, отличия от дебетовых

Овердрафтная банковская карточка является всего лишь разновидностью обычной дебетовой. Разница в том, что на ней предусмотрен возможный перерасход средств – траты большей суммы, чем есть на счёте. Это удобно для тех, кто любит шопинг и боится иногда не рассчитать свои возможности. Также овердрафтная карта подходит тем, у кого стабильные финансовые проблемы, однако к таким людям банки доверия не проявляют.

В то же время механизм действия похож на предоставление кредита. Хотя в данном случае речь идёт скорее о микрозайме, поскольку не предусмотрены ни крупные суммы, ни долгосрочный возврат.

Овердрафтная карта является дебетовой с возможностью получения небольшой ссуды в нужный момент. Запрашивать сумму не нужно – она просто будет зачислена во время расчёта за покупку. Для этого в договоре должны быть прописаны следующие нюансы:

- Возможность получения овердрафта – мини-займа для оплаты услуги или товара. Об этом уведомляется клиент, банк даёт своё согласие.

- Сроки погашения.

- Лимит, на который может рассчитывать держатель карты.

- Общие условия.

- Проценты, они же – «плата за овердрафт».

Услуга не является безвозмездной, и за неё придётся заплатить. Переплата у большинства банков небольшая. Это достигается за счёт низкой процентной ставки и очень короткого периода, в течение которого нужно погасить долг.

Некоторые рекомендуют подключать услугу овердрафта к карточке для того, чтобы заменить им микрозаймы. Действительно, в данном случае затраты на выплату процентов очевидно ниже.

Виды овердрафта для дебетовой карты Тинькофф

Слово «овердрафт» в буквальном переводе с английского означает перерасход установленного лимита. Оно достаточно точно передает смысл финансового термина, который используется для названия этого вида кредитования.

Исходя из документов о тарифах и правилах обслуживания, вывешенных на сайте Тинькофф Банка, организация предусматривает два вида овердрафта. Между ними существуют весьма серьезные отличия, как по условиям предоставления, так и по оплате.

Технический

Под техническим овердрафтом понимается ситуация, когда клиент совершил выход за границы установленного для него лимита денежных средств по независящим от него или непредусмотренным причинам. В качестве примера можно привести снятие средств в валюте. Операция часто отражается на балансе карты не в день обналичивания, а в день списания денег со счета.

В результате изменения курса валюты баланс счета может стать отрицательным. Таким образом, владелец карты, сам того не желая, попадает в ситуацию технического овердрафта.

Разрешенный

Под разрешенным овердрафтом понимается установленный с согласия банка и клиента лимит заемных средств, которые держатель карты имеет право потратить на определенных сторонами условиях. Подобная услуга бал запущена Тинькофф Банком с начала 2017 года и практически сразу стала популярной. Однако, выгодность ее до сих подвергается определенным сомнениям, так как условия оказания, подробно описанные ниже, весьма сложны и запутаны.

Виды овердрафта

Существует несколько видов овердрафта, которые существенно отличаются между собой. У них есть как плюсы, так и минусы, обусловленные кредитной политикой того или иного банка. Итак, какие бывают овердрафты и на какую аудиторию они рассчитаны.

Зарплатный овердрафт

Зарплатный овердрафт может получить любой желающий в банковской организации, на чей счет перечисляются денежные средства с официального места трудоустройства. Особые преимущества — у держателей карт зарплатного проекта предприятия.

Достоинства:

- Банк может предоставить расширенный овердрафт — не стандартные 50-70% от суммы поступлений, а 2, 3 и даже 6 окладов;

- Деньги можно обналичивать через терминалы;

- Процент на средства не превышает 20% годовых;

- Благодаря малому периоду пользования деньгами, переплата незначительна.

Недостатки:

- Сумма овердрафта может быть совсем небольшой — решение принимает банк;

- Если вдруг средства перестанут поступать на Ваш счет — частичное погашение возможно по схеме стандартного кредитования: 10% от долга+ процент за пользование средствами;

- По незнанию можно снять средства овердрафта: если Вы воспользовались чужим банкоматом, а зарплату еще не перечислили.

Технический овердрафт

Технический овердрафт — это несанкционированная задолженность, образовавшаяся по техническим причинам. И причин этих наберется до десятка:

- Снятие денег в чужом банкомате. Например, на карте 3 000. Вы запрашиваете в банкомате чужого банка 3 000, но операция невозможна. Запрашиваете сумму 2 900, 100 рублей комиссии, а еще 50 за предыдущую неудачную операцию возьмут с суммы овердрафта.

- Сбой в работе терминалов точек продаж. На карте те же 3 000 рублей. В терминале произошел сбой, в результате чего 3 000 списались из собственных средств, а еще 3 000 — из овердрафта.

- В результате конвертации валют при изменении курса. Рассчитались на заграничном курорте рублевой картой с 3 000 рублей на счету по курсу доллара 60 рублей, а средства списались только на следующий день, когда курс стал 60,1. Возникшая разница — и есть технический овердрафт.

Недостатки:

- Клиент может не знать о возникшей задолженности;

- Незнание не освобождает от ответственности — проценты растут с каждым днем;

- Такой овердрафт способен испортить кредитную историю.

Стандартный

Стандартный овердрафт — предоставляется кредитно-финансовой организацией клиенту в рамках установленного лимита. Может быть направлен для исполнения платежных поручений, расходов или оплаты кассовых документов. Возможен, даже если на счету в текущий момент нет денег или их находится недостаточное количество. По сути, выдается под основную деятельность организации.

Под инкассацию

Предоставляется только тем клиентам, счет которых пополняется инкассируемой выручкой в размере 75% и выше от общего оборота денежных средств по счету. Движение по такому счету должно быть постоянным. В противном случае банковская организация откажется предоставлять овердрафт.

Авансовый

Такой вид овердрафта предоставляется клиентам, которых банк считает надежными и платежеспособными. Заемщик должен соответствовать внутренним критериям банка. Особое влияние имеет статус клиента и стабильность оборотов по расчетному счету, предыдущее отсутствие нулевого баланса, а также долгов перед банком и других особенностей.

Это интересно: Понятие и виды ценных бумаг: изучаем по пунктам

Что такое овердрафт?

Тем не менее банк может предложить альтернативный способ решения ситуации, а именно выдачу краткосрочного кредита, который привязывается к счету клиента. То есть физическое или юридическое лицо может благодаря такому кредиту «уходить в минус», но при поступлении денег на счет обязано сразу гасить ими долг.

Сам лимит ухода в минус может быть привязан как к дебетовой, так и кредитной карте — такой вид кредитования называется овердрафтом. Овердрафт (overdraft) — это фактически «перерасход» средств. При погашении сначала гасится основной долг, а затем уже проценты по нему.

Для того, чтобы установить такой лимит на расчетный счет, есть определенные требования. Как правило клиенты должны обслуживаться в банке не менее одного года, хотя в некоторых случаях офердрафт может устанавливаться автоматически при оформлении карты и нулевом балансе. Поступления денежных средств, а также все расчетные операции должны проходить именно через счет, где хотят оформить лимит.

Лимит овердрафта в свою очередь может зависеть от разных факторов — обычно это средний объем денежных средств, которые поступают на счет в течение нескольких месяцев, а также в зависимости от вида услуги. В топовых российских банках лимит овердрафта может колебаться примерно от 50% до 150% от уровня дохода клиента.

У элитных карт Gold и Platinum лимит выше, чем у стандартных. В случае солидного займа овердрафт может быть оформлен как с залоговым имуществом, так и без него. Если речь идет о юридическом лице, то банк может взять в качестве залога ценные бумаги, недвижимость, товарные активы, а также поручительство партнера по бизнесу или третьих лиц.

Залоговый овердрафт, как более надежный, может быть выдан на больший срок. Но в случае небольших сумм с планами расплатиться через месяц, овердрафт для юридических лиц это хорошая возможность получить быстрый займ.

Проценты по овердрафту колеблются от умеренных до довольно высоких — в них включена возможность нецелевого использования средств, а также автоматическое предоставление при необходимости. Иначе говоря, кредит подкупает своей доступностью — примерно так поступают и многие микрофинансовые организации. Но поскольку овердрафт предполагает максимальное быстрое погашение, психологически такой займ ощущается скорее умеренным.

При этом в борьбе за клиентов многие банки готовы даже предложить беспроцентный овердрафт, если вы погасите задолженность в течение одного-двух месяцев. Однако тут есть тонкость, поскольку банк может взять 2-3 процента за обналичивание кредитных средств в банкомате — т.е. снимаете 1000 рублей, получаете на руки 970.

При пересчете 3% в месяц превращаются в 36% годовых. Плюс лишь в том, что поскольку лимит выдачи обычно сравним с месячным доходом, то долгосрочный непогашенный овердрафт встречается нечасто. Пример использования овердрафта, где на 1 июня у клиента есть лимит на 1 млн. рублей:

Что происходит? 11 числа клиент расходует 300 тысяч и лимит овердрафта уменьшается до 700 тысяч рублей. 26 июня тратится еще 100 тысяч и лимит соответственно превращается в 600 тысяч. В отчетном периоде должны быть обязательные поступления и на карту поступает 12 тысяч вместе с процентами за кредит. Лимит таким образом увеличивается на сумму платежа без процентов и становится 612 тысяч, однако при следующей трате в 300 тысяч снижается на эту сумму.

Кстати, зарубежные западные банки заметно более лояльны к клиентам: там часто встречается возможность длительного и регулярного овердрафта без наличия залога и гарантий третьей стороны. Проценты обычно невысоки. Причины понятны: общество в целом богаче, а судебная система слаженнее российской. Т.е. лояльность в отношении клиента компенсируется строгостью закона, если он эту лояльность не оправдывает.

Что собой представляет овердрафт

Овердрафт представляет собой предоставление денег под проценты. Выданными средствами можно пользоваться в течение короткого времени, после чего долг возвращается. Овердрафтом могут воспользоваться держатели банковских карт. Это нецелевая форма кредитования. То есть средства могут быть направлены на любые цели.

Рассмотрим пример. У ИП есть карточка с определенной суммой. Ему нужно расплатиться с поставщиком на сумму 10 000 рублей. Однако на карте есть только 8 000 рублей. С овердрафтом предприниматель может снять 10 000 рублей. На его карте образуется минусовой баланс. При первом пополнении карточки долг будет возвращен. К примеру, ИП положил на счет 3 000 рублей. 2 000 рублей идут на погашение займа, часть средств идет на выплату процентов.

ВАЖНО! Овердрафт предполагает определенный лимит: человек не сможет снимать деньги в неограниченном количестве

Овердрафт и кредит: отличия

Кредит и овердрафт – очень сходные услуги. Однако они имеют эти существенные отличия:

- Срок. Средства по кредитованию предоставляются на длительный срок, овердрафт предполагает погашение займа в течение 30-60 дней.

- Размер. Размер кредита может быть равен нескольким месячным зарплатам/поступлениям. Овердрафт же обычно равен одному месячному поступлению.

- Погашение задолженности. Овердрафт предполагает внесение одного платежа для погашения долга. Кредит предполагает внесение ежемесячных платежей.

- Проценты. Овердрафт отличается большей переплатой относительно кредита. Однако долг при овердрафте обычно погашается быстро, а потому процент начисляется совсем небольшой.

- Особенности предоставления займа. Для получения кредита нужно идти в банк, заполнять заявление. Заявка будет рассматриваться в течение какого-либо времени. Деньги по овердрафту предоставляются моментально. Достаточно воспользоваться карточкой.

То есть общее между кредитом и овердрафтом – это само предоставление денег и начисление процентов. В остальном условия услуги отличаются.

Овердрафт для ЮЛ и ИП

Овердрафт – услуга, популярная у ЮЛ и предпринимателей. Она предполагает привязку к расчетному счету. Рассмотрим ключевые условия овердрафта, предлагаемые банками:

- Срок погашения от 1 до 30 дней. Редкие банковские учреждения дают срок до 6 месяцев.

- Не нужно открывать специальный счет под заемные средства. Они поступают на уже имеющийся р/с.

- Деньги можно тратить на любые цели.

- Первое поступление на карту идет на погашение овердрафта.

- Лимит займа определяется по специальной формуле. Обычно он зависит от ежемесячных поступлений на счет. Лимит обычно составляет 10-50% от ежемесячных поступлений.

- Овердрафт очень легко получить. Иногда он предоставляется автоматически.

Это удобная услуга для предпринимателей. Она ускоряет расчеты, упрощает их. Она позволяет обеспечить краткосрочное финансирование для субъектов. Инструмент нужен для ликвидации временных разрывов в поступлениях.

Что это такое

«Овердрафт» в переводе означает «кредитование сверх остатка по счету».

Другими словами, под овердрафтом понимается предоставление средств банком при отсутствии у клиента свободных денежных средств.

Пример овердрафта можно рассмотреть в случае с простой пластиковой картой. Сейчас практически у каждого имеется личная дебетовая пластиковая карта, на которую зачисляются зарплата, стипендия, пенсия и т.д. При этом по некоторым картам может быть открыт овердрафт.

Иногда для этого подается специальное заявление от держателя карты, но зачастую банки сами навязывают эту услугу, выдавая карты в рамках т.н. «зарплатных проектов». Поэтому иногда держатели даже не знают о том, что имеют возможность кредитования сверх остатка по счету.

Открытый овердрафт означает, что когда закончатся ваши собственные денежные средства на карте, то последующие списания будут производиться за счет средств банка, т.е. возникнет овердрафт.

Однако в этом случае на них будет начисляться процентная ставка. Как правило, эта ситуация не слишком опасна, поскольку предполагается, что в ближайшем будущем на счет поступят денежные средства – от работодателя, государства или из других источников. И часть этих средств пойдет на погашение этого кредита.

Однако, если вы успели взять за счет овердрафта существенную сумму (в пределах лимита), а деньги по какой-то причине не поступили, то могут возникнуть серьезные проблемы. Особенно, если вы не знаете о данной ситуации.

Зачастую банкоматы в выписке не разделяют ваши собственные средства от заимствованных, поэтому запутаться в сложившейся ситуации несложно.

Как же следить за своими финансами?

Прежде всего, следует точно знать, сколько вам приходит денежных средств и когда. Для просмотра баланса следует использовать банкоматы банка-эмитента (т.е. того кредитного учреждения, которое выпустило карту).

Наконец, если вы не хотите контролировать этот процесс, и не хотите когда-нибудь получить дополнительные списания денежных средств со своего счета, то проще всего отказаться от этой услуги.

Каждый держатель карты имеет право отказаться от овердрафта, написав соответствующее заявление в банк.

7 самых популярных дебетовых карт

Платежная система

Параметры карты Условия оформления

- Стоимость выпуска: Бесплатно

- Ежегодное обслуживание: 750 руб.

- Срок действия карты: 5 лет

- Кешбек: да

- Процент на остаток: нет

Снятие наличных

В банкомате и отделении: 150 000 рублей в день без комиссии

Требования к держателю

Документы: Паспорт РФ

Свернуть

Параметры карты Условия оформления

- Стоимость выпуска: Бесплатно

- Ежегодное обслуживание: 3 000 руб.

- Срок действия карты: лет

- Кешбек: да

- Процент на остаток: нет

Снятие наличных

- В банкоматах и кассах Сбербанка: До 300 000 рублей в день без комиссии

- В банкоматах других банков: 1% от суммы, но не менее 100 рублей

Требования к держателю

Документы: Паспорт РФ

Свернуть

Платежная система

Параметры карты Условия оформления

- Стоимость выпуска: Бесплатно

- Ежегодное обслуживание: 4 900 руб.

- Срок действия карты: 5 лет

- Кешбек: да

- Процент на остаток: нет

Снятие наличных

В банкоматах и кассах Сбербанка: 500 000 руб. в день без комиссии

Требования к держателю

Документы: Паспорт РФ

Свернуть

до 3.5%

Процент на остаток

Параметры карты Условия оформления

- Стоимость выпуска: Бесплатно

- Ежегодное обслуживание: Бесплатно

- Срок действия карты: 5 лет

- Кешбек: да

- Процент на остаток: да

Снятие наличных

- В любых банкоматах: До 600 000 руб. без комиссии

- В банкоматах по всему миру: От 3000 до 100 000 руб.

Требования к держателю

- Документы: Паспорт РФ

- Возраст: От 18 лет

Свернуть

Параметры карты Условия оформления

- Стоимость выпуска: Бесплатно

- Ежегодное обслуживание: Бесплатно

- Срок действия карты: 5 лет

- Кешбек: да

- Процент на остаток: да

Снятие наличных

- Снятие наличных в банкоматах: До 500 000 руб. в день или 1 000 000 руб. в месяц

- Без комиссии: В банкоматах Альфа-Банка и партёров

Требования к держателю

- Документы: Паспорт РФ

- Возраст: От 18 лет

Свернуть

Платежная система

Параметры карты

- Банк: Росбанк

- Тип карты: Дебетовая

- Платежная система:

- Функции: Технология 3d Secure, PayPass/PayWave, Карта с чипом

Условия оформления

- Стоимость выпуска: Бесплатно

- Ежегодное обслуживание: Бесплатно

- Срок действия карты: 36 лет

- Кешбек: да

- Процент на остаток: да

Снятие наличных

- Снятие наличных в банкоматах Росбанка: Бесплатно

- Бесплатное снятие наличных в банкоматах банков-партнёрах: Альфа-банк, Райффайзенбанк, Газпромбанк, Россельхозбанк, Совкомбанк, ВТБ, Уралсиб, АК Барс и ФК Открытие

Требования к держателю

Документы: Паспорт РФ

Свернуть

Параметры карты Условия оформления

- Стоимость выпуска: Бесплатно

- Ежегодное обслуживание: Бесплатно

- Срок действия карты: 3 года

- Кешбек: да

- Процент на остаток: нет

Снятие наличных

- Комиссия: В банкоматах ВТБ бесплатно

- Лимит: 350 000 руб. в день, 2 000 000 руб. в месяц

Требования к держателю

- Документы: Паспорт РФ

- Возраст: От 18 лет

Свернуть

Лимиты овердрафта

Лимиты по овердрафту для физических лиц кредитные организации устанавливают индивидуально, в зависимости от дохода. Для субъектов хозяйствования они рассчитываются по формулам, в зависимости от целей, на которые тот предоставляется.

Физические лица. Лимиты имеют значительный разброс: от 1,0 тыс. до 750,0 тыс. руб. В Уралсиббанке по карточке Visa Classic Light можно получить до 500000 руб., в ВТБ 24 максимальная величина краткосрочного займа составляет 300000 руб. (карта Gold) при ставке в 19% годовых, в Абсолют банке она наибольшая — 750000 руб.

Для зарплатных карт лимит устанавливается в 1-2 месячные зарплаты. Зарубежные банки по аналогичным картам предусматривают его на уровне 50,0% от среднемесячных поступлений. Такой подход к ограничению уровня перерасхода вызван разным пониманием роли овердрафта в сфере финансовых отношений. Банки России видят в нем инструмент обогащения, зарубежные — возможность создать зону комфорта для клиента.

Случайное использование полного лимита в РФ ведет к огромным денежным потерям владельца карты. Очередное зачисление на счет зарплаты не закрывает тело долга и, следовательно, нарушаются условия возврата — происходит просрочка платежа со всеми вытекающими последствиями. В зарубежных банках просрочить дату возврата такой ссуды практически невозможно.

Для дебетовых карточек лимит считается по формуле: S = В/2, где S — лимит; В — минимальный месячный оборот по счету за последние 6 месяцев.

Юридические лица. При оформлении классического овердрафта применяется формула, приведенная выше.

Расчет суммы лимита авансового овердрафта происходит по формуле: S=(B-a)/3, где S — лимит; В — минимальный оборот за месяц; а — предстоящие платежи по обслуживанию кредита.

Расчет лимита овердрафта под инкассацию можно сделать по формуле: S=T/1,5, где S — лимит; T — минимальное месячное поступление средств на расчетный счет.

Определение значения Т ведется по алгоритму: берется три предыдущих месяца и из суммы поступлений в каждом периоде вычитается наибольшая величина зачислений. За основу берется месяц с минимальным значением.

Технический овердрафт дается с лимитом, рассчитанным умножением суммы зачисленных на расчетный счет средств за последние три дня на коэффициент 0,95.