Депозитарий

Содержание:

Похожие термины:

-

банк, осуществляющий учет прав владельцев ценных бумаг.

-

централизованное хранилище ценных бумаг.

-

NATIONAL BANK DEPOSITORYСм. ДЕПОЗИТАРИЙ

-

компания, занимающаяся учетом прав на облигации по счетам депо дилеров и переводом облигаций по счетам депо по договору с Центральным банком России.

-

структура, обеспечивающая централизованное хранение ценных бумаг, которая также позволяет производить операции с ними методом бухгалтерских записей (безналичным путем). Бумажные сертификаты мо

-

Уполномоченные биржей банк или трастовая компания, в которых участники расчетов по биржевым сделкам депонируют наличность, казначейские векселя, аккредитивы или акции, с которыми совершаются оп

-

Любой банк, уполномоченный Казначейством США на получение в качестве депозитов поступлений от продаж государственных облигаций.

-

федеральный резервный банк или коммерческий банк, используемый для хранения денежных ресурсов Казначейства США или иных федеральных агентств; министерство финансов держит налоговые счета в 14 ты

-

организация, учреждение, осуществляющее хранение ценных бумаг, учет сведений об их владельцах, а при необходимости – поставку бумажных бланков фондовых инструментов из своих хранилищ в места, ко

-

существующая в некоторых государствах организация, осуществляющая централизованный в масштабах всей страны учет прав по ценным бумагам и операций с ними, а также хранение сертификатов ценных бу

-

профессиональный участник рынка ценных бумаг, осуществляющий хранение сертификатов ценных бумаг и (или) учет и переход прав на ценные бумаги, принадлежащих инвестиционному фонду.

-

С. д. ПИФ) – профессиональный участник рынка ценных бумаг, осуществляющий на основании лицензии, выдаваемой Федеральной комиссией по рынку ценных бумаг (ФКЦБ России), деятельность по: хранению сер

-

GOVERNMENT DEPOSITARYБанк, уполномоченный принимать средства правительства. Федеральные резервные банки в соответствии с первоначальной редакцией Закона о ФРС были назначены в качестве депозитариев и фи

-

англ. custodian) – депозитарий, концентрирующий свою депозитарную деятельность на обслуживании инвесторов (частных и институциональных), мелких брокерских фирм, различных форм коллективных инвестиц

-

Расчетный депозитарий — депозитарий, который осуществляет проведение всех операций по счетам депо участников рынка ценных бумаг при исполнении сделок, совершенных через организаторов торговли н

-

депозитарий паевых инвестиционных фондов.

-

В Великобритании лица, уполномоченные, в соответствии с Законом о контроле над биржами 1947 г., министерством финансов депонировать ценные бумаги.

-

Компьютеризированная регистрационная система, предназначенная для регистрации в соответствии с законами штата о ценных бумагах брокеров-дилеров, действующих в качестве принципалов и агентов. С

-

профессиональный участник рынка ценных бумаг, осуществляющий депозитарную деятельность, которой признается оказание услуг по хранению сертификатов ценных бумаг и (или) учету и переходу прав на ц

-

Центральный депозитарий сертификатов ценных бумаг, через который его члены осуществляют взаимные поставки ценных бумаг друг другу с помощью компьютеризированной системы регистрации, что сущест

Основные задачи и цели

Все функции депозитария имеют исполнительный характер. К н им относится:

им относится:

- Функция организации передачи прав владения ценными бумагами и прочими финансовыми активами.

- Функция обеспечения сохранности сертификатов вверенные документы

- Функция организации учетной деятельности правовых отношений, которые закреплены ценными активами.

- Функция организации учетной деятельности передоверений на права, которые закреплены облигациями и акциями и на непосредственное распоряжение последними.

- Функция сопровождения сделок.

Преимущества:

- Хранение при помощи активов позволяет таким образом с юридической точки зрения грамотно подтвердить факт владения ими.

- Производится проверка легитимности сделок по передаче прав на ценные бумаги от одного владельца к другому.

- Для каждого клиента индивидуально разрабатывают схему предоставления услуг с возможностью ввести пароль и проверки нескольких уровней.

- Защищает собственных клиентов от случаев кражи и мошенничества.

Типы услуг

Все услуги, которые осу ществляются при помощи депозитария делится на 2 типа:

ществляются при помощи депозитария делится на 2 типа:

- Главные: хранение сертификатов, финансовые расчеты, предоставление и запрос и данных об определенном акционерном обществе, перерегистрация прав собственности, составление отчетов и так далее.

- Сопроводительные, в состав которых включаются: аналитические исследования соответствующего рынка, кредитование активов, предоставление отчетов по инвестиционной деятельности.

Есть 3 метода проведения процедуры учета в депозитарии вверенных документов. Среди них:

- Открытый метод, который позволяет учитывать все бумаги в совокупности, которые относят к одному выпуску. При этом не можно определить, какие сертификаты имеются у определенных клиентов.

- Закрытый метод, который позволяет учитывать все активы по индивидуальным признакам, ввиду чего можно определить сертификаты, которые принадлежат определенному клиенту.

- Маркированный метод, который позволяет разбить все ценные бумаги на группы, формируемые по характеристикам выпуска или условиям хранения.

Отличают такие организации, которые предоставляют депозитарные услуги:

- Центральный – это финансовая организация, которая производит финансовые расчеты.

- Депозитарий международных договоров – это международная организация, которая сберегает документацию по ратификации международных договоров.

- Депозитарный банк – это финансовое учреждение, которое осуществляется процесс управления и хранения ценных бумаг и другие финансовые активы.

Депозитарий в банке

Депозитарии в банке обычно являются весьма укреплёнными и защищёнными от взлома помещениями. Депозитарий в банке – это специальное хранилище на территории банка, где депозитарные ячейки располагаются. По типу предоставляемых услуг есть 3 вида операций депозитария. К ним относят:

- Информационную деятельность, которая осуществляется с целью предоставления клиентам данных о состоянии их счетов.

- Административную деятельность, которая связана с изменением хранящихся информационных данных.

- Бухгалтерскую деятельность по кредитованию счета депо. Другими словами, это деятельность, которая направлена на изменение на вышеназванных счетах остатков.

Достаточно часто есть комплексные операции, в состав которых могут входить одновременно три типа деятельности, перечисленной выше. Депозитарные операции проводят на основании заявления, предоставленного клиентом. После успешного проведения операции, производится составление и подготовка отчетной документации по проведенным действиям.

Кроме вышеперечисленного, есть глобальные операции депозитария. Они проводятся в отношении ко всем облигациям и акциям одного выпуска или к большему их числу. Такие операции производят в рамках выплаты дохода по ценным бумагам, конвертирования облигаций или акций и погашения долговых бумаг.

Из вышесказанного видно, что депозитарий имеет определение довольно обширное: это может быть совокупность услуг по сбережению облигаций и акций, осуществлению учетной деятельности по переходу на последние прав собственности и так далее.

Мы коротко рассмотрели депозитарий и его виды. Оставляйте свои комментарии или дополнения к материалу.

Понимание депозитариев

Как упоминалось выше, депозитарии – это здания, офисы и склады, которые позволяют потребителям и предприятиям размещать деньги, ценные бумаги и другие ценные активы для хранения. Депозитарии могут включать банки, убежища, хранилища, финансовые учреждения и другие организации.

Депозитарии служат множеству целей для широкой публики. Во-первых, они устраняют риск владения физическими активами у владельца. Например, банки и другие финансовые учреждения предоставляют потребителям место для внесения денег на срочные депозитные счета и счета до востребования. Срочный вклад представляет собой процентный счет и имеет конкретную дату погашения, такую как депозитный сертификат (CD) , в то время как депозитный счет до востребования хранит средства до тех пор, пока их не нужно будет снять, например, текущий или сберегательный счет. Депозиты также могут быть в форме ценных бумаг, таких как акции или облигации. Когда эти активы депонируются, учреждение хранит ценные бумаги в электронной форме, также известной как бездокументарная форма , или в дематериализованной или бумажной форме, такой как физический сертификат.

Эти организации также помогают создавать ликвидность на рынке. Клиенты отдают свои деньги финансовому учреждению с уверенностью, что компания держит их и возвращает, когда клиент хочет их вернуть. Эти учреждения принимают деньги клиентов и со временем выплачивают проценты по их вкладам. Удерживая деньги клиентов, учреждения ссужают их другим в форме ипотечных или бизнес-кредитов, генерируя больше процентов на деньги, чем проценты, выплачиваемые клиентам.

Ключевые моменты

- Депозитарий – это объект или учреждение, такое как здание, офис или склад, куда что-то помещается для хранения или защиты.

- Депозитариями могут быть организации, банки или учреждения, которые хранят ценные бумаги и помогают в торговле ценными бумагами.

- Они обеспечивают безопасность и ликвидность, используют депонированные деньги для ссуд другим, инвестируют в ценные бумаги и предлагают систему денежных переводов.

Где лучше держать акции: в депозитарии или в реестре?

Поскольку депозитарий – профессиональный участник рынка, требования к нему довольно жёсткие. Так, по российскому законодательству, помимо лицензии, депозитарий должен иметь аттестаты от ЦБ как минимум у пяти сотрудников. Кроме того, деятельность депозитария регулярно проверяется ЦБ. И всё же, абсолютной гарантии безопасности активов быть не может.

Риски, связанные с хранением бумаг в депозитарии

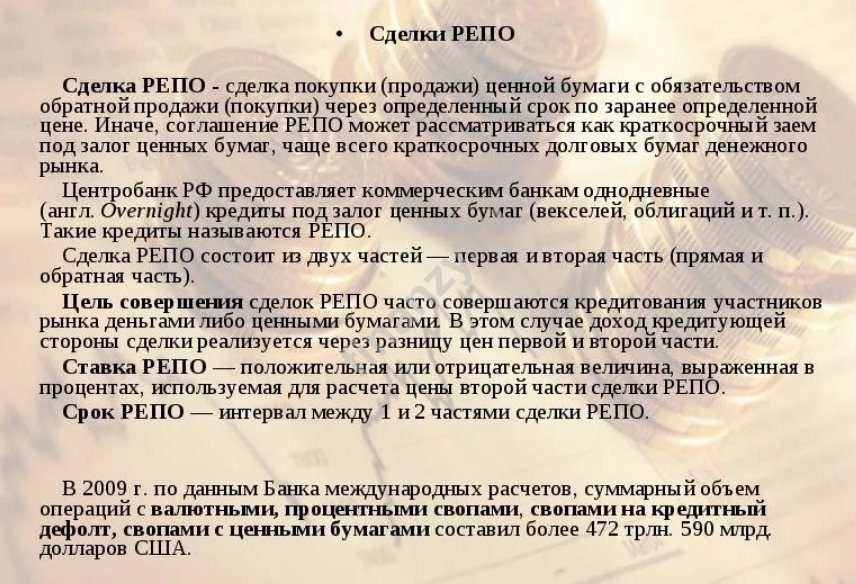

У начинающих инвесторов часто возникают вопросы о преимуществах и недостатках учёта ценных бумаг в реестре и в депозитарии. В большинстве случаев это зависит от задач, стоящих перед инвестором. Если инвестиционная стратегия связана с долгосрочным накоплением бумаг («купить и забыть»), предпочтительной может оказаться регистрация прав собственности на бумаги непосредственно в реестре эмитента. Основной аргумент в пользу этого подхода – защита от потенциального банкротства брокера, а также от риска, связанного с совершением сделок РЕПО.

Предположим, клиент брокерской компании намерен совершить маржинальную сделку с ценными бумагами, которых у него нет. Для этого брокер кредитует его бумагами, которые занимает у других клиентов. В случае форс-мажора (тонкий рынок, неожиданное происшествие, связанное с компанией-эмитентом), может возникнуть дефицит определённых бумаг на рынке, из-за чего инвестор временно или окончательно потеряет доступ к своим активам. Подобные случаи – редкость, но их вероятность всё же не равна нулю. Например, в конце 2014 г. своих акций лишились многие из клиентов российского брокера «МФЦ». Руководство этой компании в сговоре с депозитарием «Ингосдеп» неоднократно осуществляло крайне рискованные операции с бумагами клиентов, не ставя их в известность.

Чтобы полностью предотвратить подобные ситуации, следует передать учёт ценных бумаг со счёта депо в реестр эмитента. Ещё одно преимущество отказа от услуг депозитария – экономия средств при долгосрочном инвестировании, когда торговые операции могут не совершаться годами. Несмотря на то что ряд депозитариев (например, депозитарий Газпромбанка) не берут отдельную комиссию за свои услуги, в общем случае они платные, либо оплата депозитария заложена в торговые комиссии или абонентскую плату за ведение брокерского счёта.

Ещё один вид рисков, связанный с хранением бумаг в депозитарии, – отзыв лицензии у брокера со стороны ЦБ. В этом случае инвестор не теряет бумаги, но вынужден переводить их в другой депозитарий, а по сути, переходить на обслуживание к иному брокеру. Кстати, в случае отзыва лицензии брокер обязан проинформировать всех клиентов за месяц до прекращения своей деятельности.

Главное преимущество депозитария перед реестром

Основной плюс учёта ценных бумаг в депозитарии – оперативность совершения сделок купли-продажи. Кроме того, благодаря доступу к биржевой ликвидности, такие сделки могут совершаться по более выгодным ценам, чем по двустороннему договору между покупателем и продавцом. Депозитарий осуществляет брокерские услуги по поручению инвестора с отражением всех коммерческих операций до завершения торговой сессии. Продажа акций, учтённых на счёте депо, может иметь лишь одно затруднение: если покупатель по каким-либо основаниям не желает связываться с депозитарием. В таком случае для совершения сделки покупатель должен будет предварительно открыть в реестре акционеров лицевой счёт со статусом «владелец». Для этого ему необязательно изначально обладать акциями эмитента.

Оформление купли-продажи ценных бумаг через реестр

Совершение биржевых сделок купли-продажи ценных бумаг напрямую через реестр акционеров не предусмотрено российским законодательством. Совершение заранее оговорённых сделок между конкретным покупателем и продавцом требует оформления передаточного распоряжения, которое нужно подать регистратору. В документе, в частности, указываются:

- личные данные продавца бумаг;

- наименование и число бумаг;

- статус продавца (владелец или номинальный держатель);

- данные лица, на счёт которого переводятся бумаги и пр.

Переход прав собственности на бумаги оформляется регистратором в течение 3 дней.

Обязанности депозитария.

На депозитарную компанию наложены обязанности на законодательном уровне. К ним относятся:

На депозитарную компанию наложены обязанности на законодательном уровне. К ним относятся:

- Ведение счета клиента с отражением информации по каждой транзакции с фиксацией даты и времени ее совершения.

- Регистрация ц\бумаг клиента, их обременения и обязательств.

- Информирование клиентов о бумагах, которые были получены от эмитентов или бывших хозяев.

- Проведение операционных действий с ц\бумагами по просьбе клиента и от его имени.

- Соблюдение конфиденциальности клиентов. Если держатель акций заключит депо-договор, то остальные акционеры не будут знать, кому принадлежат акции. При этом депозитарий по поручению клиента сможет проводить с бумагами нужные операции. За все свои действия он будет нести ответственность. При серьезных нарушениях есть риск аннулирования лицензий и дисквалификации персонала.

Стоит отметить, что на бумаги клиента не распространяется взыскание по долгам депозитария. Также депозитарий не получает прав на хранимые бумаги.

Виды систем

По сфере распространения деятельности депозитарий ценных бумаг можно поделить на:

- Национальный

- Международный

Большинство держателей ценных бумаг останавливают выбор на организации, находящийся на территории их страны или же на той, чья юрисдикция на нее распространяется.

К примеру, швейцарский депозитарий CIS не будет работать с иностранными ценными бумагами, а использует для этого дочерний филиал.

В случае, если юрисдикция организации не распространяется на страну инвестора, цепочка получения ценной бумаги или ее эквивалента усложняется. Тогда депозитарий может приобщать к выдаче бумаги посредника из третьей страны, что сказывается на сумме комиссии.

Также депозитарий ценных бумаг может обслуживать как все виды активов, так и быть избирательным.

К примеру, в Бельгии CIK не работает с государственными бумагами.

Все эти особенности функционирования и организации подобных институтов необходимо учитывать при предоставлении брокером депозитария.

В мире существует два вида национальных депозитарных систем:

- Центральный депозитарий

- Децентрализованная система

Центральный депозитарий

Причем эксперты сходятся во мнении, что для процветания финансового рынка предпочтительнее система центрального депозитария. Такая система подразумевает наличие одного органа управления ценными бумагами, которому подконтрольны другие субъекты сферы депозитарных услуг.

В таком случае, рынок выглядит унифицированным, что делает его более привлекательным для инвестирования – активы легче контролировать деятельностью центрального органа.

При децентрализованной системе, отсутствует единый орган, который объединяет деятельность подобных институтов под одним началом.

В странах с централизованной системой ядром преимущественно выступает государственный орган. К примеру, в Германии это регламентировано федеральным законом, по которому центральным депозитарием может быть исключительно банковская организация.

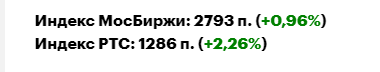

В России Федеральная служба по финансовым рынкам (ФСФР) присвоила НКО ЗАО НРД, входящему в Группу «Московская Биржа», статус Центрального Депозитария. Создание центрального депозитария повысит прозрачность учёта прав собственности, а также эффективность рынка, вдобавок облегчится доступ к российским ценным бумагам зарубежным инвесторам.

Описание российских депозитариев и стоимость услуг

АО «СД «Инфинитум»

Принадлежит Правительству РФ, Росимуществу, Газпрому, Роснефти и другим собственникам, что говорит о его надежности. Данный спецдепозитарий ведет учёт, контроль и хранение имущества клиентов (депонентов).

В числе его инвесторов — управляющие компании, частные пенсионные фонды, ПИФы, СРО, госкомпании, кредитно-финансовые организации. На 2019 год портфель был объемом 4,1 трлн. рублей и состоял из более чем 700 инвесторов.

Компания «Финам»

Предоставляет клиентам депозитарное и брокерское обслуживание. Это удобно, поэтому число инвесторов группы «Финам» опережает многих своих конкурентов и составляет более 18 тысяч. Компания предоставляет весь перечень услуг, необходимых для работы на РЦБ.

АО «Объединенный специализированный депозитарий»

25 лет работает на рынке России и сейчас это одна из самых передовых компаний с точки зрения цифровых (электронных) технологий. Компания позиционирует себя как лидер по внедрению каналов телекоммуникационной связи, скорости обслуживания клиентов, электронному документообороту.

ЗАО «Первый специализированный депозитарий»

Работает на рынке 25 лет. Направления – пенсионные фонды, инвестиционные компании, ПИФы, управляющие компании. В 2020 году насчитывает более 400 крупных клиентов.

Некоторые крупные банки (Сбербанк, ВТБ, ГПБ, Открытие, Альфа-банк) успешно работают на депозитарном рынке, выступая как кастодианы для своих клиентов. Рассмотрим примеры депозитариев, учрежденных крупнейшими российскими банками.

Сбербанк

Банк обладает уникальным преимуществом – самой большой в России филиальной сетью, охватывающей все регионы. На 2019 год в подразделении Сбербанка было открыто 1,7 млн. счетов депо. Депозитарий Сбербанка – один из крупнейших в стране как по рыночной оценке ценных бумаг, так и по числу инвесторов. Предоставляет кастодиальные услуги.

Широкий выбор тарифных планов. Они делятся на две группы – «Самостоятельный» и «Инвестиционный», первая группа почти на порядок дешевле. Тарифы зависят от объема сделки, вида ценной бумаги, места торгов, объема хранения на счете депо. С конца 2019 года счет депо для юридических лиц открывается бесплатно. Тариф взимается в виде процента от сделки. Так сделка до 1 млн. рублей при «Самостоятельном» тарифе составит 0,06%, при «Инвестиционном» — 0,3%. В зависимости от объема купли-продажи и места торговли тариф меняется.

ВТБ

Депозитарий банка ВТБ обслуживает юридических и физических лиц, выступая одновременно, как брокер и кастодиан. По объему хранения самые крупные клиенты – это представители большого бизнеса. ВТБ работает в тесной связке с центральным депозитарием страны – НКО НРД.

Тарифы хранения зависят от общей стоимости бумаг и места их учета. При учете в НРД стоимость ниже. При хранении активов на сумму менее 10 млн. рублей тариф составит 0,036% и 0,06% годовых от рыночной стоимости. В первом случае учет ведется в НРД, во втором – в ВТБ. За куплю-продажу пакета акций или облигаций взимается твердая сумма – от 250 рублей за операцию.

Газпромбанк

Периодически занимает первое место в России после НРД по рыночной стоимости хранимых бумаг. Обслуживает по большей части крупные компании и физических лиц. Предоставляет кастодиальные услуги. Открытие счета депо для физического лица составляет 300 рублей, для юридического – 1000 рублей. Хранение — 0,3% годовых.

Нюансы хранения активов

Депозитарий − это банк с базой данных, поскольку именно эта организация знает какими активами владеют его клиенты. Когда покупается актив, депозитарий это фиксирует. Поскольку на рынке большое количество частных депозитариев, есть высшее стоящий орган, который известен как Национальный расчетный депозитарий (НРД). Он принадлежит Мосбирже. Функции центрального депозитария − координация и контроль функционирования частных депозитариев.

Как осуществляется процесс продажи/покупки на биржевой площадке?

Через брокера клиент оставляет заявку. Компания создает заявку на биржевой площадке, биржа ее одобряет, завершая сделку. Затем после окончания торговой сессии все сделки, которые прошли на бирже за день, проверяются Клиринговым национальным центром. Если все отлично, передается информация относительно обновленных владельцев активов в НРД. Осуществляется фиксация, и повторно брокерским компаниям рассылает оповещения о существующей ситуации на рынке

Схема более сложная, важно понять участникам, что ими было куплено, депозитарий записал это себе

Депозитарий − это своего рода соединяющий элемент между двумя участниками процесса: пользователем акций и компанией, которая выпустила данную акцию. Фирме неизвестно, кто выступает владельцем бумаги. Когда организации требуется провести транзакцию с акционерами, например, начислить дивиденды, запустить байбек или собрать акционеров, она через компанию реестр держателя, еще одна фирма посредник, находит коннект с депозитарием. После чего узнает, у кого на руках активы в данный момент.

Типы депозитариев

Три основных типа депозитных учреждений – это кредитные союзы , сберегательные учреждения и коммерческие банки.Основным источником финансирования этих организаций являются депозиты клиентов.Депозиты и счета клиентов застрахованы Федеральной корпорацией страхования депозитов (FDIC) в пределах определенных лимитов.2

Краткая справка

Институциональная функция или тип депозитария определяет, какое агентство или агентства отвечают за его надзор.

Кредитные союзы – это некоммерческие компании, сосредоточенные на обслуживании клиентов. Клиенты вносят вклады на счет кредитного союза, что аналогично покупке акций этого кредитного союза. Прибыль кредитного союза распределяется в виде дивидендов каждому клиенту.

Сберегательные учреждения – это коммерческие компании, также известные как ссудо-сберегательные учреждения . Эти учреждения в основном занимаются потребительским ипотечным кредитованием, но могут также предлагать кредитные карты и коммерческие ссуды. Клиенты вносят деньги на счет, на котором покупаются акции компании. Например, сберегательное учреждение может одобрить 71 000 ипотечных ссуд, 714 ссуд на недвижимость, 340 000 кредитных карт и 252 000 потребительских ссуд на покупку автомобилей и физических лиц, одновременно получая проценты по всем этим продуктам в течение одного финансового года.

Коммерческие банки представляют собой коммерческие компании и являются крупнейшим типом депозитных учреждений. Эти банки предлагают ряд услуг для потребителей и предприятий, таких как текущие счета, потребительские и коммерческие ссуды, кредитные карты и инвестиционные продукты. Эти учреждения принимают депозиты и в основном используют депозиты для предоставления ипотечных ссуд, коммерческих ссуд и ссуд на недвижимость .

Работа с эмитентами

Подразделение по работе с эмитентами и инфраструктурой рынка цен. бумаг осуществляет непосредственную связь с прочими участниками рынка: эмитентами, биржами, расчетными депозитариями и регистраторами.

Контактируя с ними, депозитарий получает сведения о предстоящих корпоративных событиях (проведении собраний акционеров, конвертации, выкупе, дроблении и погашении различных ценных бумаг, выплатах дивидендов и пр.) и доводит эту информацию до своих клиентов. По запросам эмитентов депозитарий составляет списки владельцев бумаг для необходимого участия в собраниях акционеров и выплаты дивидендов. Списки направляет их эмитентам. Осуществляет взаимодействие с центральным депозитарием и регистраторами.

Важным требованием действующего законодательства является наличие в штате депозитария должности контролера. Контролер обеспечивает выполнение организацией требований внутренних нормативных документов и законодательства при осуществлении деятельности, рассматривает поступившие обращения и жалобы, проводит выборочные проверки, осуществляет контроль за достоверностью предоставляемой отчетности и раскрытием информации. Контролер, а вместе с ним и руководитель депозитария, также должны иметь сертификат специалиста по финансовым рынкам серии 4.0.