Моментальные кредитные карты

Содержание:

Как получить деньги на карту онлайн

Те, кто нуждаются в срочной финансовой поддержке, могут воспользоваться круглосуточным сервисом от наибольших банков и заполнить анкету на кредит в режиме online. Ваш запрос будут рассматривать от нескольких минут до одного дня. В случае согласования кредитного лимита получатель может выбрать, куда перечислять деньги. Лучше всего получить лимит на карточку. Это дает ряд преимуществ в пользовании.

Сервисы разработаны максимально удобно, чтобы заемщик смог самостоятельно ознакомиться со всеми условиями, выбрать оптимальную ссуду, просчитать с помощью кредитного калькулятора минимальный ежемесячный платеж, просмотреть условия досрочного погашения.

Требования к заемщику

Требования банков к заемщикам, которые желают взять займ на карту, схожие. Во-первых, получатель должен достичь совершеннолетия на момент оформления запроса. Иногда какие-то банки ставят высшую планку для минимального возраста и отказываются выдавать ссуду, если клиент не соответствует возрастным рамкам. Во-вторых, заемщик обязан быть трудоустроен. В некоторых случаях попросят предоставить копию трудовой книжки, заверенную руководством, справку о доходах и другие дополнительные документы. В-третьих, получатель должен иметь гражданство РФ, предъявить паспорт с постоянной пропиской.

Весь перечень обязательных условий для выдачи мгновенного займа стоит уточнять на сайте банка или по номеру линии поддержки клиентов.

Необходимые документы

Среди лучших предложений от известных банков России на моментальный займ без поручителей практикуются ссуды до миллиона рублей на срок до пяти лет. Чтобы взять прямой кредит без участия посредников, получатель обязан предоставить необходимые документы. Анкету легко отправить на сайте онлайн. Основные требования всех финансовых учреждений:

- действующий паспорт с постоянной пропиской;

- гражданство РФ;

- трудовая книга;

- справка о доходах.

В отдельных случаях необходимо предъявить военный билет и СНИЛС.

На какую карту можно оформить

Для получения быстрого займа на карту достаточно заполнить анкету на сайте банка. МФО рекомендуют клиентам оформить свою карту для быстрого кредитования. Если вы получили соглашение от банка, можете выбрать, куда перечислять деньги: на MasterCard или VISA, открытые в других банках.

Также неважен тип карты: кредитная, зарплатная, для выплат. Главное условие зачисления — кредит начисляют на карточку заемщика, ни в коем случае не третьего лица. На момент получения займа срок карточки не должен истечь.

Способы выдачи денег

После того как одобрен заем, получатель выбирает, каким способом его взять: наличными или на карту. Все больше людей, получивших ссуду, выбирают пластик из-за ряда преимуществ:

- удобно снимать деньги небольшими суммами;

- отпадает потребность носить наличные;

- обычно на карту деньги попадают сразу.

Есть и небольшие недостатки — потеря или кража кредитной карты, возможна комиссия за начисление средств.

Варианты погашения долга

Клиенту, берущему денежные средства в долг в финансовой организации, предлагают много способов погашения задолженности. Среди них можно выбрать погашения без дополнительных комиссий и платные внесения по займу.

Лучше погашать заем в том же банке, в котором оформляли ссуду. Если нужно, чтобы платеж попал на счет срочно, деньги пересчитывайте через кассу своего банка, мобильное приложение, личный кабинет, карту. Удобно совершать оплату с карты или кассы другого банка, воспользоваться терминалами пополнения, денежным переводом, помощью сервисов «электронные деньги».

Что такое кредитная карта и чем она отличается от дебетовой

Если говорить языком профессиональным, то кредитка – это электронное платежное средство, которое позволяет совершать операции за счет средств банка в пределах лимита, который установлен в договоре.

Дебетовая банковская карта, в свою очередь, такое же платежное средство, но вот используете вы деньги со своего счета, а не с банковского. На дебетовки начисляют зарплату, переводят деньги, их можно пополнять наличными или, наоборот, снимать со счета. Если на карточке нулевой баланс, то и потратить вы ничего не можете – если, конечно, у вас не подключена функция овердрафта.

Овердрафт – это подключаемая функция, которая позволяет использовать средства банка, когда ваши собственные на дебетовой карте кончились. По сути, это мини-кредит: вам предоставляется недостающая для покупки сумма, которую нужно вернуть в очень короткий срок. Проценты по ней больше, чем по обычному кредиту, поэтому овердрафт лучше держать как вариант на самый крайний случай.

Таким образом, главное отличие кредиток от дебетового пластика – источник расходуемых средств и наличие процента за их использование.

Кредитка, по сути, позволяет оформить заем на конкретную покупку, не обращаясь в банк и не подписывая новый договор. Один раз оформив такой пластик, вы сможете брать и возвращать деньги, столько раз, сколько нужно.

Многие заказывают кредитки в качестве одноразовой ссуды – когда нужно совершить покупку, на которую пока нет полной суммы. После этого потраченную сумму возвращают на карточный счет, а самим пластиком больше не пользуются или применяют по мере необходимости.

Кредитная карта – что это такое простыми словами

Кредитная карта – это деньги банка, которые он даёт нам в долг под определенный процент. Причем, нужно помнить, этот процент, как правило, выше процентов по потребительскому кредиту.

что такое кредитная карта

Отличие кредитных карт от потребительского кредита в том, что заемными деньгами можно пользоваться в течении определенного периода времени без выплаты процентов по кредиту. Этот период называется — льготным.

Таким образом, кредитная карта позволяет совершать ежедневные покупки без использования собственных денежных средств. В настоящее время все кредитные карты предлагаются со льготным периодом использования на 50 и более дней. Есть даже карты со 100-дневным и более льготным периодом.

Как открыть и эффективно пользоваться

Требования к заемщику

Открыть кредитную карту можно в любом отделении выбранного вами банка или заказать по интернету. Финансово-кредитные учреждения предъявляют разные требования к заемщикам. Выделим основные:

- Постоянная или временная прописка на территории Российской Федерации.

- Гражданство РФ.

- Возраст заявителя от 21 до 65 лет. Но некоторые банки разрабатывают специальные программы для молодежи и пожилых людей.

Вашим преимуществом будет, если:

- работодатель переводит вам заработную плату на карту банка,

- имеете дебетовую карту,

- открыт депозит на ваше имя,

- взяли кредит в этом банке.

Основным документом для рассмотрения заявки на открытие карты является паспорт. Банк может попросить предоставить дополнительно:

- водительское удостоверение,

- СНИЛС,

- заграничный паспорт,

- свидетельство ИНН,

- полис ОМС.

Вся информация доступна на официальном сайте банка. Непонятные моменты выясняйте лично при встрече в офисе с представителями банка или по телефону горячей линии.

Главный вопрос, который интересует пользователя кредитной карты – это ее эффективное использование. Давайте поговорим об этом подробнее.

Плата за обслуживание

Годовое обслуживание варьируется в широком диапазоне. Например:

- Карта “100 дней без %” от Альфа-Банка – от 1 199 руб.

- Карта Тинькофф Платинум – 590 руб.

- Visa Classic и MasterCard Standard от Сбербанка – 750 руб. (для стандартных условий) и 0 руб. (для предодобренных карт).

Внимание! В большинстве случаев после активации карты спишется плата за годовое обслуживание

Условия эффективного использования

Главное условие пользования “чужими” деньгами – это их своевременный возврат. Поэтому, если вы в течение льготного периода кредитования вносите минимальный платеж или всю сумму долга сразу, то кредитная линия будет возобновляться снова и снова. Это удобно и выгодно.

Можно ли пользоваться кредитом абсолютно бесплатно? Да, можно. Мы частично уже затрагивали этот вопрос, когда разбирали термин “грейс-период”. Теперь остановимся более детально.

По каждой кредитке есть беспроцентный период (от 50 до 100 дней). Это значит, что в течение всего срока вы можете тратить деньги банка на любые цели. При погашении не всей суммы долга, а только его части, по истечении льготного периода вам начисляют проценты (рассчитываются индивидуально).

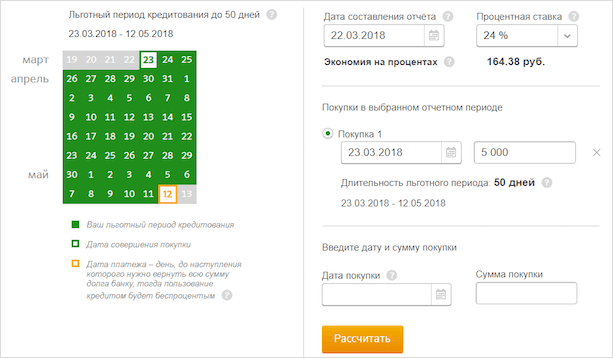

Если вы погасили в течение грейс-периода всю сумму кредита, то стоимость его составит 0 %. Покажу на конкретном примере. Мне установлен льготный период 50 дней с 23.03.2018 г. до 12.05.2018 г. Я в первый же день совершила покупку на сумму 5 тыс. руб. Если я погашу эти деньги до 12 мая, то сэкономлю на процентах 164,38 руб.

Виды кредитных карт

На сайте БанкСправка можно увидеть все кредитные карты банков Москвы, которые прямо сейчас доступны для подачи онлайн-заявки

Обратите внимание, что многие компании готовы доставить платежное средство на дом клиента, в этом случае весь процесс выдачи окажется дистанционным

В случае если вы не нашли подходящую кредитку на нашем сайте, то рекомендуем ознакомиться с каталогом предложений кредитных карт в Москве на сервисе Бробанк.

Кредитные карты банков столицы можно разделить на следующие категории:

- стандартные или классические. Самые популярные программы, именно их чаще других выбирают граждане. Обладают обычным функционалом, среднего размера лимитом и небольшой платой за обслуживание;

- премиальные. Особые, статусные продукты. Подключается высокая линия кредита, бонусный функционал для изыскательных клиентов. Такие карты удобны для тех, кто часто совершает поездки за границу: предоставляются страховки, доступ в ВИП-залы аэропортов и пр. Плата за обслуживание высокая;

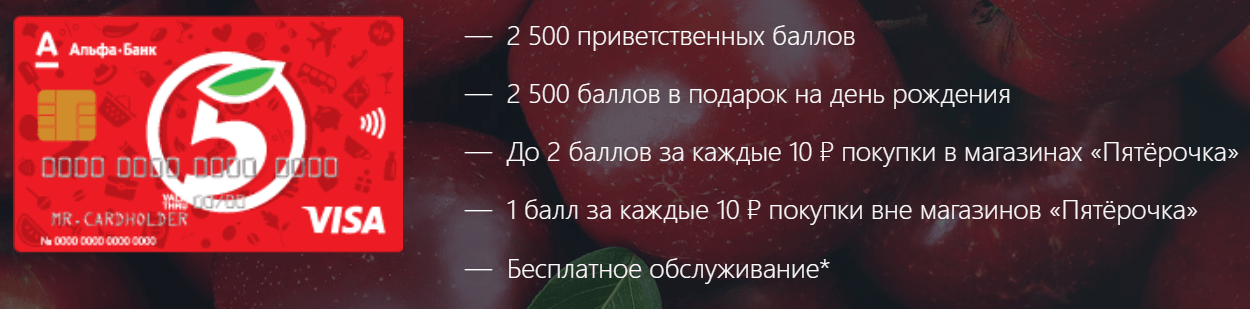

- кобрендовые. Некоторые банки столицы выпускают кредитки совместно с торговыми сетями или ТРК. То есть, пользуясь картой, человек получает какие-то привилегии от партнера. Обычно это бонусы, которыми можно оплачивать покупки.

На любую кредитную карту в Москве можно оформить онлайн-заявку, значительно сократив время оформления. И от вида и класса продукта это не зависит, все они оформляются по идентичной схеме.

Оформление карты без справки о доходах

В Москве, как и в других городах, многие граждане хотят оформить кредитку именно без справок. Кто-то не может предоставить этот документ, а кто-то просто желает получить продукт как можно быстрее, не тратя время на сбор кипы документов. Для получения платежного средства на упрощенных условиях рассмотрите предложения следующих банков:

- Альфа-Банк. Предлагает один из самых больших ассортиментов кредитных карт, и всех их можно оформить без справок. Есть кобрендовые продукты, карточка со 100 днями льготного периода, с большим уровнем начисления кэшбэка. Кредитные карты Альфа-Банк доступны для полностью дистанционной выдачи в течение суток.

- Тинькофф. Работает дистанционно, принимает заявки онлайн и присылает готовые карты курьером. Для оформления нужен только паспорт, посещение офиса не требуется. Есть стандартная кредитка, кобрендовые, с наичислением бонусных миль.

- МТС Банк. Выдает кредитки без справок, предлагает интересные варианты. Есть карта с большим льготным периодом в 101 день и кэшбэком. Интересна и карта Зеро, по которой нет платы за обслуживание и обналичивание. МТС выдает карты в день обращения.

- Райффайзенбанк. Даже этот требовательный банк может выдать кредитку в Москве без предоставления справок. Вместо нее он готов принять документы на авто заемщика или его загранпаспорт с отметками о пересечении границы. Банк выпускает карту с льготным периодом в 110 дней и бесплатным обналичиванием.

На портале БанкСправка.ру можно найти и другие упрощенные варианты выдачи. Например, можете рассмотреть предложения УБРиР, Восточного Банка, Русского Стандарта, ОТП Банка и других. Все они лояльно относятся к заявителям и готовы выдать кредитную карту без подтверждения дохода справками.

Серьезные банки типа Сбербанка, Газпромбанка и ВТБ выдают карточки только со справками. Они требовательны к клиентам, но взамен предлагают им выгодные условия обслуживания, что выражается в низких ставках и повышенной кредитной линии.

Условия онлайн выдачи кредитной карты

Получение кредитной карты онлайн имеет массу преимуществ. При дистанционном оформлении клиенту не нужно посещать отделение банка, заполнять анкету и документы вручную.

Основные условия по кредитным картам онлайн:

- Есть льготный период. Для кредитных карт без процентов длительность грейс-периода достигает 55-365 дней, в зависимости от кредитной программы.

- Выпуск и обслуживание могут быть бесплатными. Новые карточки обычно предоставляются бесплатно. Стоимость годового обслуживания зависит от количества бонусов по договору.

- Кредитный лимит до 500 тыс. руб. По платиновым кредиткам лимиты выше.

- Оплата покупок без комиссии. Комиссия выплачивается при снятии наличных и денежных переводах в другие банки.

Если кредитка нужна сразу, можно заказать неименной пластик. Все банки из каталога принимают заявки на кредитные карты в режиме онлайн. О решении сообщат сотрудники банка по телефону или через СМС уведомление.

Как получить карту, которую точно одобрят?

Несмотря на разнообразие предложений, банки нередко отказывают в выдаче кредитной карты.

Причины отказа:

- Неудовлетворительная кредитная история, оплата ранее оформленных займов с просрочками.

- Высокий уровень закредитованности соискателя (на него оформлено 2 и более кредита на суммы свыше 75-100 тысяч рублей).

- Отсутствие у заемщика обязательных документов – 2 НДФЛ, копии трудовой книжки, военного билета, СНИЛС. Эти документы просят не во всех банках. Но есть учреждения, которые обязательно проверяют платежеспособность каждого клиента.

- Отсутствие постоянной регистрации в месте обращения за кредиткой.

- Несоответствие возраста клиента требованиям конкретного финансового института. Есть банки, готовые выдавать кредитные карты лицам от 18 лет. Но существует и ряд организаций, работающих только с заемщиками в возрасте от 21-23 лет.

Каждый банковский сотрудник обязательно перед заполнением анкеты визуально проверяет личность соискателя, его внешность.

Чтобы получить карту, которую точно одобрят, необходимо заранее:

- Погасить имеющиеся долги, например, микрозаймы в МФО или небольшие кредиты в банке. Сделать это можно при помощи рефинансирования.

- Взять на работе справку, подтверждающую доход, и выписку из трудовой книжки. Также подготовьте военный билет – при наличии и проверьте, есть ли в паспорте ИНН.

- Зарядите мобильный телефон и продиктуйте его номер менеджеру безошибочно. Большие лимиты по кредиткам одобряют только после звонка андеррайтера или службы безопасности. Если вы не ответите на звонок, вам откажут.

Если же вы не соответствуете условиям банка относительно возраста, выберете другого кредитора. При наличии прописки в соседнем регионе – подавайте заявку на карту через интернет.

Виды кредитных карт

Кредитная карта по внешнему виду не отличается от дебетовой. Иногда банки на лицевой стороне пишут слова “CREDIT”, “CREDIT CARD” или “КРЕДИТНАЯ КАРТА”. Но это не обязательные надписи.

Основные элементы кредитки представлены на рисунке.

В классификации кредиток мы также не обнаружим отличий от дебетовых карточек:

- По типу платежных систем: Visa, MasterCard, МИР. Это самые используемые на сегодняшний день.

- По набору льгот и привилегий: классические (стандартные), золотые, платиновые и др. Здесь отдельно можно выделить платежные средства для определенных категорий клиентов. Например, для путешественников, автомобилистов, любителей онлайн-игр и т. д.

- По персонализации: именные и неименные. Если на вашей карте написано имя и фамилия, значит, вы держите в руках именную карту. Все просто.

- По техническим параметрам: с магнитной лентой, с чипом или с тем и другим. Современные платежные средства часто оснащают системой бесконтактной оплаты PayWave и PayPass. Достаточно поднести к считывающему устройству и оплата произведена.

Какую выбрать именно вам? Это зависит от многих параметров, в том числе и от ваших потребностей и финансовых возможностей. Обо всех нюансах выбора вы можете прочитать в статье о выборе кредитных карт.

Кредитные карты, которые дают всем даже с плохой кредитной историей

Низкий рейтинг заемщика – первая и главная причина для отказа. Хотя получить кредитку проще, чем стандартный банковский займ, проблемы все равно возможны. Плохая кредитная история снижает шансы на успех, но не является приговором. Чтобы получить кредитку:

- Рефинансируйте текущие долговые обязательства. Объедините несколько ссуд в одну и платите по ним исправно несколько месяцев (хотя бы 2-3). После снова подавайте запрос на кредитование.

- Закройте один неудачно выплаченный кредит микрозаймами. Делайте возврат своевременно. Это не уберет просрочки из КИ, но улучшит рейтинг.

- Выберите один банк в качестве своего партнера и прибегайте к его услугам постоянно. Открывайте расчетные счета, депозиты, делайте переводы с комиссиями, платите за коммунальные услуги. Чем активнее взаимодействие с конкретной банковской организацией, тем выше ее лояльность к заемщику.

Есть кредитные карты, которые дают всем – почти без исключения. Финансовые учреждения закрывают глаза на просрочки в прошлом, отсутствие справки о доходах, пр. Будьте готовы заплатить за лояльность повышенный процент. Большой лимит сразу вам не установят, но он будет расти после успешных возвратов займов.

Подборки и обзоры кредитных карт

Лучшие кредитные карты 2020 года: ТОП-14 кредиток онлайн

Мы собрали более 30 лучших кредиток и распределили их соответственно вашим потребностям. Взять Кредит! позволяет выбрать подходящий вариант, а заказать кредитную карту онлайн можно на официальном сайте банка, которому она принадлежит. В кредитных картах есть много нюансов, о которых мы стараемся упоминать на страницах подборок и в обзорах самих кредиток. Здесь выбор таков:

- кредитный лимит: от 5 000 до 1 500 000 рублей;

- процентные ставки: от 10% до 60% годовых;

- льготный период: 50, 55, 100, 120, 240 дней и даже больше;

- стоимость обслуживания: от 0 до 18 000 рублей в год;

- размер кэшбэка: от 0% до 40% в виде баллов, миль и т.п., которыми можно расплатиться за покупки или обменять на реальные деньги.

Некоторые предпочитают вместо кредиток, а иногда и в дополнение к ним, использовать карты рассрочки. Их не так много на рынке, однако они выступают неплохой альтернативой привычным кредитным картам. Особенностью карт рассрочки является длительный льготный период, что позволяет покупать товары и оплачивать услуги в рассрочку с максимальной выгодой.

Виды кредитных карт онлайн

Банки выпускают несколько серий кредитных карт с online оформлением:

- Стандартные/классические. Имеют небольшой кредитный лимит, минимальный набор функций. Плюс классических карт – низкая стоимость обслуживания. Простую карту можно оформить срочно, ее сделают за 1 день.

- Золотые. Обслуживание обходится дороже, но по золотой карточке доступны повышенный кэшбек, возврат на остаток средств и другие бонусы.

- Платиновые. Сделать онлайн платинум кредитную карту сложнее, по сравнению с другими продуктами. Держатель получает максимальный набор функций, возможность использовать кредитные средства по всему миру.

О бонусных программах

Для привлечения заемщиков многие банки разрабатывают карты с дополнительным функционалом, который будет интересен и выгоден держателю

Обязательно обращайте внимание на его наличие при выборе продукта:

- кэшбэк. От возврат части потраченного безналично с карты обратно на ее счет. Обычно банки дают 1% кэшбэка на все. Но некоторые дают до 5-10% бонуса за покупки в льготных категориях, которые выбирает клиент, или банк периодически сам указывает на эти категории, регулярно меняя их;

- бонусные мили. За безналичные покупки клиент получает мили. Они накапливаются от бонусном счету, после ими можно расплатиться за услуги авиакомпании (любой или одной конкретной);

- льготный период, возможность бесплатно пользоваться кредитной линией определенный срок. Сейчас практически все карты обладают льготой в 50-60 дней, но некоторые банки увеличивают ее до 100-120 дней и даже выше.

Некоторые банки разрабатывают собственные программы лояльности, подробную информацию о них размещают на своих официальных сайтах. Например, за покупки клиент получает баллы, которые заемщик может обменять на конкретные товары и услуги.

Сравнивайте кредитные карты, выпускаемые банками Москвы, изучайте требования к заемщикам, подавайте заявки на выбранный продукт. Сейчас процесс выдачи кредиток значительно упрощен.

Как выбрать и оформить кредит наличными в Москве?

Иногда в жизни случаются экстренные ситуации и появляются финансовые трудности или вам просто нужны деньги на новую покупку. Вы начинаете искать, где можно быстро получить потребительский кредит или кредитную карту с наименьшей переплатой.

На нашем сайте вы можете сравнить все актуальные предложения по кредитам наличными в банках Москвы. В таблице можно посмотреть основные характеристики по каждому предложению. А с помощью кредитного калькулятора, узнать какими будут ежемесячные платежи и итоговая стоимость покупки.

В каких банках Москвы можно получить потребительский кредит наличными?

Потребительское кредитование очень популярная услуга среди коммерческих банков и финансовых компаний. Как правило, для оформления кредита соискателю нужно собрать минимальный пакет документов. Важным критерием влияющим на одобрение в кредите, является платежеспособность заявителя.

Некоторые банки способны предоставить небольшую сумму займа без справок и поручителей. В таком случае скоринговая система банка основательно проверяет кредитную историю заемщика на наличие текущих просрочек по незакрытым кредитам. Поэтому в большинстве случаев основная причина отказов это негативная кредитная история.

Наиболее популярные банки, которые занимаются потребительским кредитованием в Москве это Банк «ФК Открытие», Хоум Кредит Банк и Почта Банк. Давайте детально рассмотрим основные условия и требования к клиенту:

- минимальная процентная ставка от 3% в год при сумме заимствования до 10 000 000 руб.;

- максимальная сумма 100 000 000 рублей, если брать кредит на срок не более 36 мес.;

- возрастные требования от 18 до 85 лет на момент заключения договора.

Необходимо подчеркнуть, что для того чтобы максимально увеличить шансы на получение кредита необходимо отправлять заявки сразу в несколько банков Москвы. Если кредит одобрят сразу несколько банков, вы можете выбрать банк с лучшими условиями.

Как правильно оформить онлайн заявку на кредит?

Стремительное развитие банковских услуг в 2021 году предоставляет возможность получать кредиты наличными через Интернет. Для того чтобы отправить заявку на кредит для физических лиц, достаточно иметь под рукой паспорт гражданина РФ и ноутбук или смартфон. Весь процесс оформления выполняется в режиме онлайн в несколько этапов:

Если вы желаете получить кредит в Москве в кратчайшие сроки вам необходимо обратиться в Фора-Банк. По программе «Фора-Стандарт» возможно взять до 500 000 руб. под 18,5% годовых. При этом ответ по кредитной заявке выдается в срок от 1 до 3 дней.

Кто может взять кредит наличными с минимальной переплатой в 2021 году?

В наше время многие люди нуждаются в денежных ресурсах, и они стараются решить свои финансовые проблемы за счет банковских кредитов. В свою очередь банки не испытывают недостаток в клиентах желающих оформить кредит. По этой причине они предлагают выгодные условия только надежным клиентам, которые будут в состоянии расплатиться с задолженностью в отведенный срок.

Если вы хотите получить низкую процентную ставку по кредиту в Москве, то вам нужно доказать банку свою платежеспособность. Сделать это можно несколькими способами:

- Предъявить справку о доходах за последние 6 месяцев. Это могут быть справки 2-НДФЛ, 3-НДФЛ, 4-НДФЛ или по форме банка;

- Наличие собственной недвижимости или автомобиля повышает вероятность одобрения кредита;

- По возможности предоставить в банк дополнительные документы, которые указывают на уровень ваших доходов. Это могут быть выписки с банковского счета, справка с пенсионного фонда или о начислении социальных пособий.

- Возможно у вас есть загранпаспорт с большим количеством виз, то это указывает на довольно высокое финансовое положение.

Бывают ситуации, что банк не выдает крупную сумму, или предоставляет на небольшой срок. В таком случае вам можно попробовать взять кредит под залог жилья или авто. Бывает банк может потребовать найти поручителей, чтобы подстраховать себя от вероятных рисков.

Как точно получить одобрение на кредитку

Предложений от банков на финансовом рынке много, но отказы все равно вероятны. Основные причины этого:

- Испорченная кредитная история, просрочки в прошлом.

- Значительный уровень закредитованности конкретного соискателя.

- Отсутствие обязательных документов вроде СНИЛС, 2 НДФЛ, пр. Банки строго проверяют заемщиков, если какой-то бумаги нет, часто следует отказ.

- Отсутствие постоянной регистрации.

- Возраст младше 18 лет, а то и 21 года.

В офисе банка будьте готовы к визуальному тестированию – оно проводится негласно, но точно будет. Ответственный специалист внимательно смотрит на заемщика, чтобы оценить уровень его благосостояния, платежеспособность.

Получить отказ в банке просто, сложнее его не получить. Но есть кредитные карты, которые дают всем при условии соблюдения простых правил. Погасите те долги, которые уже есть. Рекомендуем вернуть ссуды с процентами в МФО и только потом обращаться в банк. Возьмите на работе справку о доходах и выписку из трудовой – делать это обязательно не всегда, но наличие документов повысит шансы на одобрение. Если есть военный билет, подготовьте и его.

Держите телефон под рукой. Для выдачи кредитной карты менеджер банка всегда звонит заемщику. Он будет задавать уточняющие вопросы, ответы на которые повысят шансы на одобрение. Если не возьмете трубку, получите 100% отказ.

Кредитные карты

Кредитка — это карточка, на которой лежат средства банка (в пределах лимита, который банк предоставил заёмщику). Сегодня большинство банков предлагают воспользоваться льготным (или беспроцентным, или грейс) периодом, в течение которого заёмщик может погасить кредит без начисления процентов. Если не успеть сделать это до завершения льготного периода, начнётся переплата — ставки по кредитным картам очень высокие. Кредит можно погашать равными минимальными платежами или закрыть досрочно.

Рассмотрим предложения по кредитным картам в десяти крупнейших российских банках.

|

Банк — карта |

Стоимость обслуживания |

Льготный период |

Ставка после льготного периода (% годовых) |

Кэшбэк и бонусы |

|

Бесплатно |

50 дней |

25,9% |

До 30% бонусов за покупки у партнёров |

|

|

Бесплатно |

110 дней |

14,6–28,9% на покупки, 34,9% на снятие наличных и переводы |

1. Снятие наличных до 50 тысяч ₽ без комиссии (но без льготного периода) 2. 1,5% бонусов (стоимость обслуживания — 590 ₽/год) |

|

|

199 ₽/месяц, бесплатно при тратах от 5 тысяч ₽ |

2 месяца |

27,9% на покупки, 32,9% на снятие наличных и переводы |

Кэшбэк 1–10% или 1–6 миль за каждые 100 ₽ |

|

|

590–1490 ₽/месяц, в зависимости от пакета услуг или активной дебетовой карты |

100 дней |

От 11,99% на покупки, от 23,99% на снятие наличных и переводы; максимум — 29,2% |

Снятие наличных до 50 тысяч ₽/месяц без комиссии |

|

|

150 ₽/месяц, бесплатно при тратах от 10 тысяч ₽ |

55 дней |

23,9–25,8% |

Кэшбэк 1–10%, или бонусы 2–10%, или снятие наличных без комиссии |

|

|

Бесплатно |

55 дней |

13,9–29,9% |

Кэшбэк 1–11% |

|

|

499 ₽/год, бесплатно при тратах от 120 тысяч ₽/год |

123 дня |

21–34 % |

1. 1–5% бонусов 2. Снятие наличных до 50% от кредитного лимита без комиссии (но без льготного периода) |

|

|

700 ₽/год |

55 дней |

19,9–30,7% |

1–5% бонусов |

|

|

79 ₽/месяц, бесплатно при тратах от 15 тысяч ₽ |

62 дня |

25,9–29,4% |

Кэшбэк 1–10% или 1–5 travel-бонусов за каждые 100 ₽ |

|

|

150 ₽/месяц, бесплатно при тратах от 8 тысяч ₽ |

110 дней |

19–29% |

Снятие наличных и перевод без комиссии |

Из 10 банков только три предлагают полностью бесплатные кредитные карты: Сбербанк («Классическая кредитная карта»), ВТБ («Карта возможностей») и ФК Открытие (Opencard). В Альфа-Банке и ЮниКредит Банке за обслуживание карт придётся платить в любом случае. В остальных банках кредитки могут быть бесплатными при соблюдении условий по ежемесячным или годовым тратам.

Льготный период в банках длится от 50 дней. Самый долгий — у карты МКБ («Можно больше»): проценты можно не платить 123 дня. На втором месте — кредитки ВТБ и Райффайзенбанка (по 110 дней).

Ставки за использование средств по кредиткам после грейс-периода намного выше, чем за кредиты наличными — в среднем около 25% годовых. Окончательный процент, как и в случае с обычными кредитами, рассчитывается банком, исходя из надёжности заёмщика. Некоторые банки — ВТБ, Газпромбанк и Альфа-Банк — начисляют разные проценты за использование заёмных денег: если снять их с карточки, то процент за пользование кредитом будет выше.

Кредитный лимит по карточкам, как правило, не слишком высокий — в среднем до 500 тысяч ₽. ВТБ, Россельхозбанк и Росбанк готовы предложить максимальный лимит в 1 миллион ₽ — но, скорее всего, такие деньги будут доступны только очень надёжным заёмщикам с положительной кредитной историей.

Выгода от использования кредиток — бонусы, которые предлагают банки. Так, за покупки по картам Сбербанка, ВТБ, Газпромбанка, Россельзозбанка, ФК Открытие, МКБ, ЮниКредит Банка и Росбанка начисляется кэшбэк или баллы, которые можно будет потратить у партнёров или обменять на авиабилеты. ВТБ, Альфа-Банк, Россельхозбанк, МКБ и Райффайзенбанк позволяют снимать наличные с кредитки без процентов — в остальных банках за такую операцию придётся заплатить процент от снятия и комиссию.

Моментальная кредитная карта Сбербанка

В Сбербанке есть похожее предложение – карта Momentum, которая доступна только действующим клиентам банка, и только по специальному, предварительно одобренному решению. То есть нельзя просто прийти, и получить кредитку, у вас должно быть предложение от самого банка.

По тарифам: бесплатное обслуживание, лимит до 600 тысяч, фиксированный процент в размере 23,9% в год. Беспроцентный срок – до 50 дней. Есть бонусная программа.

Оформление в офисе занимает 10 минут. Нужен только паспорт. Также можно оформить через сервис Сбербанк Онлайн. Там же высвечивается информация о том, есть ли у вас спецпредложение или нет.

Какие есть кредитные карты с моментальным решением

Если же вы ищите карточки, по которым банки принимают быстрое решение, то оно не всегда связано с такой же оперативной выдачей пластика. Бывают банки, которые сообщают о решении по заявке в течение 5-10 минут с момента ее поступления, а выдают готовый пластик через неделю.

В том случае, если вас интересуют именно такие кредитки, где можно узнать в скором времени, стоит ли рассчитывать на деньги или нет, то самыми популярными являются следующие компании:

- Хоум Кредит банк,

- Альфа-банк,

- БыстроБанк

- Ренессанс Кредит Банк,

- МТС Банк,

- УБРиР,

- ОТП Банк.

У каждой из этих организаций есть по нескольку программ выдачи кредитных карт. Все они примерно схожие, различаются только бонусы и требования к заемщикам. Ознакомиться с ними можно на официальном сайте выбранной вами компании.

Еще раз отметим, что предварительное решение не является окончательным. Точную информацию вам дадут только после того, как изучат принесенные вами документы. И только если вы согласитесь с озвученными тарифами по индивидуальным условиям именно для вас, кредитка будет выпущена, а вы будете ждать её доставки.